Все дебетовые карты с начислением процентов

Содержание:

- Новости

- «Перевод задолженности» или погашение другой кредитной карты в другом банке

- Платные опции

- Пользуйтесь бонусными программами

- Квази-кэш

- Особенности использования

- Основные правила начисления процентов

- Недостатки карты 100 дней без процентов Альфа Банка

- Правила использования

- Льготный период и пример использования карты

- Как снять деньги

- Кредитная карта без процентов в Альфа-Банке

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Правила оформления

- Выводы

Новости

20.05.2021 — стартовали 2 пилотных проекта по кредитным картам «100 дней без %». В определённых городах условия обслуживания были изменены. По итогам «пилота» изменения могут стать постоянными для всех клиентов.

Пилот-1: бесплатная карта с бесплатными снятиями с потерей «грейса». Пензенская/Калужская/Курганская/Астраханская области, ЯНАО, всего 53 города. ● Стоимость обслуживания сейчас от 590 ₽/год, в пилотном проекте бесплатно на первый год, а далее карта может быть бесплатной в зависимости от POS-оборота по карте. ● Сейчас льготный период 100 дней распространяется на все операции, включая снятие наличных и переводы. В пилотном продукте «грейс» только на покупки. ● Снятие 50к/мес сейчас бесплатно, в пилотном продукте снятие бесплатно по всему миру в рамках кредитного лимита (ого!), но, исходя из пункта выше, вне льготного периода (будет начисляться до 24% годовых) ● Комиссия за квазикэш — 5,9%, мин. 500 ₽ вместо 3,9-5,9%.

Пилот-2: бесплатная карта с лучшим кэшбэком на рынке. Приморский край, Белгородская, Псковская, Липецкая, Владимирская, Рязанская, Ярославкая область, всего 70 городов. ● Аналогично: карта может быть бесплатной в зависимости от POS-оборота по карте. ● Кэшбэк по карте сейчас отсутствует, в пилотном проекте 2% на всё в первые полгода и далее 1%. ● Бесплатных снятий наличных не предусмотрено, комиссия за обналичку 2,9%, мин. 290 рублей. ● Комиссия за квазикэш — 5,9%, мин. 500 ₽ вместо 3,9-5,9%.

01.02.2021 — Тариф модернизирован, уменьшена кара за несоблюдение беспроцентного периода. После 100 дней беспроцентного периода на остаток непогашенной суммы еще 100 дней будет действовать уменьшенная процентная ставка 9.9%. Но как только срок закончится, она увеличится до 39.9% по покупкам, и 49.9% за снятие наличных

Обратите внимание, что за весь льготный период проценты по-прежнему начисляются «в полный рост», по ставке, указанной в договоре, у меня это 40% годовых. Видимо, это сделано, чтобы содрать с людей хоть сколько-нибудь, чтобы они не торопились запустить новый беспроцентный период

29.04.2020 – в банке перешли на новый формат пластика, теперь на лицевой стороне нет никаких букв и цифр, вся информация убрана на оборотную сторону карты

16.01.2020 – Введена комиссия за квази-кэш операции, как за снятие наличных https://alfabank.ru/f/3/rules/quasi_cash_tariff/Quasi_cash_tariff.pdf . Список операций, считающихся за квази-кэш, приведен здесь https://alfabank.ru/f/1/retail/docs/spisok_mss-kodov.pdf . Там длинный список мерчантов в MCC-кодами и один небольшой список MCC-кодов для любого мерчанта:

- 7995 — Транзакции по азартным играм

- 6051 — Нефинансовые институты – иностранная валюта, денежные переводы (непередаваемые), дорожные чеки, квази-кэш

- 6540 — Транзакции по финансированию POI (за исключением MoneySend)

- 4829 — Денежные переводы

- 6211 – Ценные бумаги

Поэтому, прежде чем что-то оплачивать данной кредиткой, сначала поинтересуйтесь этими списками и MCC-кодом, которого можно ожидать. Если прозевать, то банк может ответить так:

«Перевод задолженности» или погашение другой кредитной карты в другом банке

И еще один лайфхак с погашением другой карты или кредита. Можно не возиться с наличкой, а сделать «перевод задолженности». Эта услуга похожа на «перевод баланса» в банке Тинькофф, она же «погашение кредита в другом банке» или «120 дней без процентов».

В мобильном приложении в разделе «Счета и карты» нажмите на кредитную карту и увидите внизу строчку «Перевод задолженности». В интернет-банке этот пункт находится в меню «Переводы» — нижний пункт.

Условия перевода без комиссии:

- Комиссия за перевод не будет списана, если он осуществляется с целью закрыть кредитную карту в стороннем банке

- Кредитный лимит закрываемой карты должен быть больше или равен сумме перевода

- Рекомендуем в течение 14 календарных дней с даты осуществления перевода подать заявление на расторжение договора кредитной карты в стороннем банке

- Через 70 календарных дней с даты перевода, АльфаБанк самостоятельно проверит закрытие кредитного договора в стороннем банке

- В течение недели после 70 дня с даты перевода Вам будет направлено SMS — сообщение со статусом автоматического подтверждения закрытия договора

- Справку о расторжении необходимо предоставить только в случае отсутствия автоматического подтверждения целевого использования перевода в течение месяца с даты направления уведомления»

Подробнее об этой услуге написано на отдельной странице.

Платные опции

Как и все банки, Альфа предлагает две платные услуги которые «подключаются только по желанию клиента», это SMS информирование и страховка. Первое обойдется в 59 рублей в месяц, а второе 0,84% от задолженности ежемесячно.

По желанию клиента означает то, что вам его впихнут всеми правдами и неправдами, а именно включат в тариф, в надежде на то, что вы не будете читать договор, пообещают, что плата за опции не будет списываться вообще никогда. Или будут угрожать отказом выдача кредитки.

Так что, скорее всего после получения кредитки из банка вы выйдете застрахованными и СМС проинформированными , даже если сотрудники клятвенно обещали вам не включать платные опции в тариф.

И что же в таком случае делать? Сразу звоните в банк на бесплатный номер 8 (800) 2000 000 и там просите отключить всё ненужное. А что для вас не нужно решайте сами. Если вы не пользуетесь мобильным приложением или забывайте в него периодически заглядывать, то лучше оставьте СМС банк для того чтобы не пропустить дату приближающегося платежа.

Кстати говоря, СМС информирование в первый месяц будет бесплатным.

5) Вывод пятый:Отказываться от платных опций на этапе оформления договора практически бесполезно. Проще сделать это после получения карты. Главное не забыть позвонить на горячую линию и отключить их.

Пользуйтесь бонусными программами

Заработать дополнительно на кредитной карте можно, если она имеет какую-либо программу лояльности. В Альфа-Банке это кредитки «Перекрёсток», «Пятёрочка», «Аэрофлот», «Alfa Travel».

Все выпускаемые кредитные карты относятся к платёжным системам VISA или Mastercard, а значит, позволяют воспользоваться их преимуществами: акциями, скидками и специальными предложениями. Если кредитка относится к премиальному сегменту, то размер предоставляемых скидок будет выше. Информацию можно найти на сайте банка или самой системы.

Получайте повышенный кэшбэк, используя кредитную карту для ежедневных трат. Так можно накопить баллы на покупки в магазинах сети и оплатить ими до 99% стоимости чека или набрать мили для бесплатных путешествий.

Квази-кэш

С 3 сентября 2018 года Альфа-Банк ввел комиссию на квази-кэш (англ. Quasi cash) это операции которые приравниваются к снятию наличных к ним относятся:

- Переводы средств на электронные кошельки;

- Расчеты в казино;

- Покупка лотерейных билетов и зачисления денег букмекером;

- Переводы на трейдинговые платформы.

Сюда же относится покупка криптовалюты, оплата дорожных чеков и другие операции определенные банком как квази-кэш.

Определяет банк их по MCC кодам, ссылку на них я оставлю здесь. Чтобы определить код операции свяжитесь торговой точкой где собираетесь совершить покупку. Комиссия будет вписываться такая же, как и при снятии наличных, то есть 5,9%, но не менее 500 рублей.

Только представьте, купив лотерейный билетик стоимостью 100 рублей, вы дополнительно заплатите 559 рублей. Ежемесячный лимит в 50 000 без комиссии как и при снятии наличных здесь само собой не действует. Комиссия действует, а лимит не действует.

Огромный минус Альфа-Банка в том, что открыто о таких операциях нигде не сказано. Ни слова на официальном сайте и ни слова в выписке с тарифами.

Помимо самого факта списания комиссии, здесь есть еще один неприятный момент в СМС приходит сумма без комиссии, а это означает, что по незнанию вы можете совершить несколько таких операций подряд и абсолютно не знать о том, во сколько они вам обойдутся на самом деле. А узнать об этом вы сможете только зайдя в историю операций.

Особенности использования

Теперь разберемся, что нужно знать клиентам Альфа-банка при использовании кредитной карты 100 дней без процентов, чтобы условия кредитования были ими правильно поняты, и не привели к штрафным санкциям.

Вам может быть интересно:

Минимальный платеж и способы погашения

Действие грейс-периода запускается только после проведения любой операции по карточке. Одновременно действует платежный период, который начинается с даты заключения договора. Его продолжительность 20 дней. По условиям пользователь обязан ежемесячно (в течение платежного периода) вносить минимальные платежи (5%) и до момента окончания беспроцентного срока (100 дней) вернуть все деньги. При соблюдении этих условий проценты не начисляются.

На что обратить внимание:

- Поскольку отчет по грейс-периоду начинается уже после первой расходной транзакции, то на последующие операции будет меньше времени для погашения, чтобы избежать процентов. К примеру, если вторая расходная операция произошла через 95 дней после первого платежа, то на возврат средств по ней остается 5 дней.

- До истечения 100 дней пользователь обязан вернуть всю расходованную за расчетный период сумму.

- При частичном возврате средств банк будет считать обязательства по договору не выполненными, поэтому будут начисляться проценты.

- Помимо обязательного погашения задолженности клиент обязан вносить ежемесячный минимальный платеж – 5% от суммы задолженности.

- После 100% уплаты долга на следующий день грейс-период возобновляется.

Правила начисления процентов свыше 100 дней кредитования

Если картодержателю удалось выплатить весь долг до копейки, то для него повторно начинает действовать льготный период длительностью 100 дней. Если все делать по правилам, оплачивать минимальные платежи и возвращать деньги до окончания срока, то можно не один раз пользоваться банковскими средствами и не выплачивать за это проценты.

Схема использования карточки и начисления по ней задолженности

Рассмотрим ситуацию, когда пользователю не удалось погасить задолженность за отчетный период. Клиенту предоставляется право на возврат средств в течение дополнительных 20 дней. Но теперь уже владельцу пластика придется платить проценты (их размер указывался при оформлении кредитки). Если клиенту не удалось вернуть деньги полностью за 20 дней, то дальше с него будет взимается 1% от суммы долга за каждый день просрочки.

Основные правила начисления процентов

Подведём краткий итог:

-

•

Во время льготного периода плата не начисляется.

-

•

По окончании грейс-периода проценты начисляются за каждый день пользования деньгами банка.

-

•

Начисление происходит не на весь предоставленный лимит, а только на сумму задолженности.

-

•

После полного погашения долга проценты перестают начисляться, и вы можете снова воспользоваться льготным периодом.

-

•

Если вы не вносите никакие средства во время льготного периода, его действие прекращается досрочно.

-

•

Банк удерживает неустойки и штрафы за нарушение сроков возврата средств.

Если вы боитесь не уложиться с возвращением долга в срок, выбирайте карту со льготным периодом 100 дней. Она даст вам дополнительный запас времени.

Недостатки карты 100 дней без процентов Альфа Банка

Низкий лимит для новеньких

Как было указано выше, до 100 тыс. можно получить по двум документам и без НДФЛ, но низкий лимит зависит не только от пакета документов.

В отзывах отмечается, что клиентам, кто не успел себя зарекомендовать, или имеет особенности в кредитной истории (нулевая, испорченная, загруженная) — кредит одобряется минимальный — от 15 до 50 тыс. рублей.

Высокие процентные ставки

По хорошему, ставка, которая назначается по кредитке не должна иметь для вас никакого значения, ведь главная задача — укладываться в льготный период, иначе теряется вся выгода от использования заемных средств.

По кредитной карте Альфа-Банка 100 дней без процентов ставка колеблется от 14,99 до 34,99%:

Однако, эта официальная информация пока не приведена в соответствие с новыми условиями, на которых процентная ставка может достигать 39,9%:

По отзывам, чаще всего ставка назначается от 23,9%, как получить минимальный процент пока остается загадкой.

Не работает как донор

Стянуть деньги с кредитки Альфа-Банка не получится, в зависимости от банка, через который вы пытаетесь это сделать — получите отказ или стягивание пройдет, но Альфа-Банк расценит это как квази-кэш операцию и спишет комиссию в размере 5,9%.

Кэшбэк и начисление процентов на остаток не предусмотрены

Для ежедневных покупок карта совсем не подходит — никакой «каши» у Альфа-Банка для 100 дней без процентов нет.

Целесообразнее эту карту использовать для крупных покупок — для которых требуется длительный срок кредитования.

Нет и начисления процентов на остаток не только кредитных, но и собственных средств. Более того, за снятие собственных денег (как указано выше) придется заплатить комиссию, как за обналичку.

По отзывам, чаще карту используют, чтобы снять деньги и положить их на вклад, со 100 тысяч выгода может достигать 10%, например, в связке с картой Совкомбанка Халва:

Навязывают страховку

В большей части случаев страховка подключается к карте автоматически, а сотрудники умалчивают о ее наличии.

Если вы оформляете кредитную карту 100 дней без процентов в Альфа-Банке этот вопрос держите на контроле — отказаться от страховки можно в день подписания договора или по телефону горячей линии.

После процедура через один — два рабочих дня сделайте контрольный звонок — чтобы убедиться, что ваше распоряжение исполнено.

По отзывам, банк идет на встречу клиентам и возвращает уплаченные деньги, если консультация специалист была проведена некорректно или страховку подключили без ведома клиента:

Правила использования

Правила использования кредитной карты Альфа-банка 100 дней без процентов просты:

- Подаете заявку, оформляете, получаете.

- Обязательно активируйте ее, чтобы не было проблем с использованием.

- Оплачивайте все необходимые нужды.

- Платите ежемесячно минимальные платежи без просрочек.

- Выплачиваете долг до того, как кончится оговоренный срок, чтобы не набежали проценты.

- Если опоздаете и не выплатите нужную сумму, то описанная в договоре процентная ставка будет начислена не только на период после 100 дней, но за весь срок использования карты.

Не переживайте, что запутаетесь в числах и забудете про платеж. Ежемесячно компания уведомляет от задолженности и напоминает о платеже

Важно вовремя платить минимальные платежи и закрыть долг до окончания беспроцентного периода, если не хотите переплачивать

Ежемесячный наименьший платеж равен 5% от суммы долга. Представим ситуацию: вы купили смартфон за 120 тысяч рублей и больше не тратили денег с кредитки, тогда платеж будет составлять 6000 рублей. Если регулярно пользовались кредиткой для оплаты продуктов, коммунальных услуг, квартплаты и др., то сумма платежа вычисляется из общего долга. Потратили 50 тысяч рублей — платите 2500 рублей, потратили 350 000 рублей – платите 17 500 рублей.

Если не будете платить платежи и просрочите выплату

задолженности, будет начисляться штраф в размере 700 рублей и пеня 1% за каждый

день просрочки.

Льготный период и пример использования карты

Отдельного объяснения на пальцах заслуживает беспроцентный период. Из названия кредитной карты понятно, что его продолжительность – 100 дней

Важно разобраться, как считать льготное время, чтобы не пропускать сроки и пользоваться пластиком максимально выгодно

Итак, объяснение на пальцах проведем на примере классического тарифа. После того, как менеджер передаст вам кредитку, необходимо ее активировать. На следующие сутки, к примеру, 1 октября, Альфа-Банк удержит комиссию за годовое обслуживание. Сумма списания составит 590 рублей. Так, долг начнет копиться автоматически, отсчет льготного периода также пойдет с этой даты.

Далее, держатель кредитки покупает телевизор стоимостью 100 тысяч рублей 10 октября. Так, сумма его обязательств перед банком составит уже 100590 руб. Грейс начал действовать с 1 октября, когда карта была активирована, поэтому погасить всю сумму, чтобы не переплачивать проценты, необходимо до 9 января.

Есть еще один момент – условиями кредитной карты предусмотрен минимальный ежемесячный платеж, обязательный к внесению. Поэтому не стоит думать, что о кредитке можно забыть вплоть до 9 января. Ровно спустя 30 дней, в нашем примере – до 31 октября, нужно внести на счет средства в размере 3-10% от накопившейся задолженности. Взнос определяется банком. Так, при пятипроцентном обязательном платеже и долге в 100590 рублей, необходимо внести 5029,5 руб.

Спустя 30 дней – до 30 ноября, требуется погасить еще часть долга. Минимальный взнос составит (100590-5029,5)*5/100=4778,02 руб. Альфа-Банк обязательно информирует держателя карты о размере минимального ежемесячного платежа посредством СМС-уведомлений.

До окончания грейса будет еще один день обязательного взноса – 30 декабря (плюс тридцать суток с предыдущей даты). Здесь необходимо зачислить на кредитный счет 4539,12 руб. Желательно, до 9 января вернуть на карту оставшиеся 86243,36 руб., иначе придется уплатить процент за весь период пользования средствами. Если возможности восполнить лимит нет, придется перейти на режим ежемесячной оплаты долга вместе с процентами. В рассмотренном случае, при ставке 20% годовых, банк насчитает за 100 дней 5512 рублей процентной платы.

Настолько простое объяснение условий грейса и порядка расчета месячного платежа помогут многим заемщикам не допускать ошибок при пользовании кредиткой. Достаточно уложиться в даты платежа, тогда карточка станет действительно выгодной.

Как снять деньги

Если вам нужны наличные деньги, то необходимо найти

ближайший банкомат. Вы можете получить средства с кредитной карты, причем если не

превышать предел, то данная операция пройдет бесплатно.

Когда сумма снятия наличных превышает установленный предел,

будут начисляться комиссионные проценты, размер которых зависит от версии карты

и суммы займа.

Снимать деньги рекомендуется именно в банкоматах, принадлежащих Альфа-Банку, чтобы не переплачивать. Конечно, банк имеет множество партнерских отношений с другими банками, но снятие большой суммы в других организациях приведет к внушительным процентам и потери денег.

Кредитная карта без процентов в Альфа-Банке

Беспроцентный период распространяется на покупки, переводы и снятие наличных.

Всё это время вам нужно лишь вносить минимальные платежи в размере 3–10% от суммы задолженности.

Оформите кредитную карту на выгодных условиях:

—

минимальная процентная ставка — 11,99% годовых

—

максимальный кредитный лимит — 1 млн рублей

—

100 дней без процентов

—

бесплатное снятие наличных — 50 000 рублей в месяц

—

пополнение с карт других банков без комиссии

Есть невыгодный кредит в другом банке? Просто закройте его моментальным переводом с карты.

Пополняйте кредитку через банкомат, мобильное приложение или интернет-банк. Все карты Альфа-Банка можно легко подключить к системе бесконтактных платежей и платить с помощью смартфона.

Условия кредитования

Мы выдаём кредитные карты Visa и Mastercard трёх разных форматов: классические, золотые и платиновые. Карты отличаются кредитным лимитом и условиями обслуживания.

Предлагаем возобновляемый период без процентов сроком на сто дней, которые начинаются со дня первой операции или выдачи наличных.

Если вы зарплатный клиент Альфа-Банка, у вас будут индивидуальные условия кредитования. Итоговые условия зависят от вашего дохода, кредитного рейтинга и других факторов.

Мы кредитуем граждан России старше 18 лет с российской регистрацией и постоянным доходом. Требования к ежемесячным доходам:

—

для жителей Москвы — от 9000 рублей

—

для региональных заёмщиков — от 5000 рублей

Для подачи заявки на кредитную карту с лимитом до 100 000 рублей нужен только паспорт. Чтобы увеличить лимит, предоставьте второй документ: подойдут СНИЛС, ИНН, полис ОМС, права, загранпаспорт или просто карта другого банка. Чтобы увеличить шансы на одобрение или снизить ставку, приложите справку 2-НДФЛ, выписку со счёта или свидетельство о регистрации автомобиля.

Заполните заявку онлайн и дождитесь одобрения. Решение мы сообщим по электронной почте или по телефону. Заберите карту в офисе или закажите доставку. Сотрудник банка привезёт кредитку в выбранное вами время.

Подробнее об условиях

|

Максимальный кредитный лимит |

1 000 000 руб |

|

Беспроцентный период |

100 дней |

|

Минимальная процентная ставка |

11,99% |

|

Выпуск карты |

бесплатно |

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

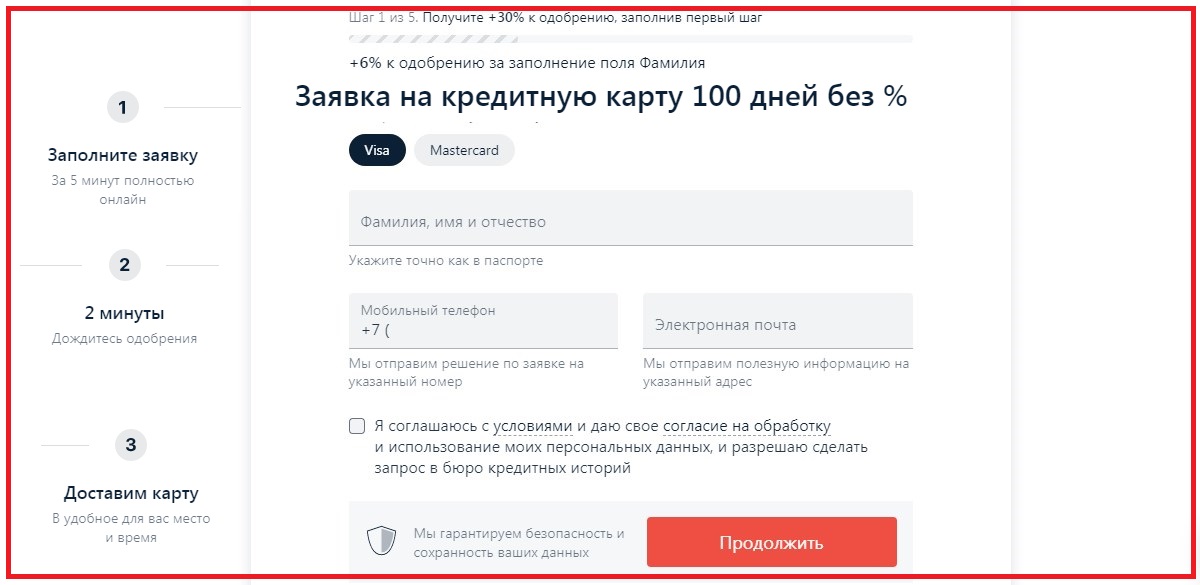

Правила оформления

Подать заявку можно при личном посещении банка или онлайн. В первом случае обращаются к свободному сотруднику, предоставляют требуемые документы, заполняют бумажную анкету.

Чтобы оформить карту онлайн, следует заполнить заявку на официальном сайте Альфа-Банка.

Чтобы оформить карту онлайн, следует заполнить заявку на официальном сайте Альфа-Банка.

Онлайн-заявку подают так:

- Переходят на сайт alfabank.ru. Открывают раздел с кредитными продуктами. Нажимают кнопку «Оформить» возле нужного названия.

- Заполняют электронную анкету. В нее вписывают личные и контактные данные, сведения о месте работы, реквизиты документов, желаемую сумму займа.

- Отправляют заявку с помощью специальной кнопки. Дожидаются решения по кредиту.

Анкета рассматривается в течение 15 минут. Банк выдает карту в день обращения или на следующие сутки.

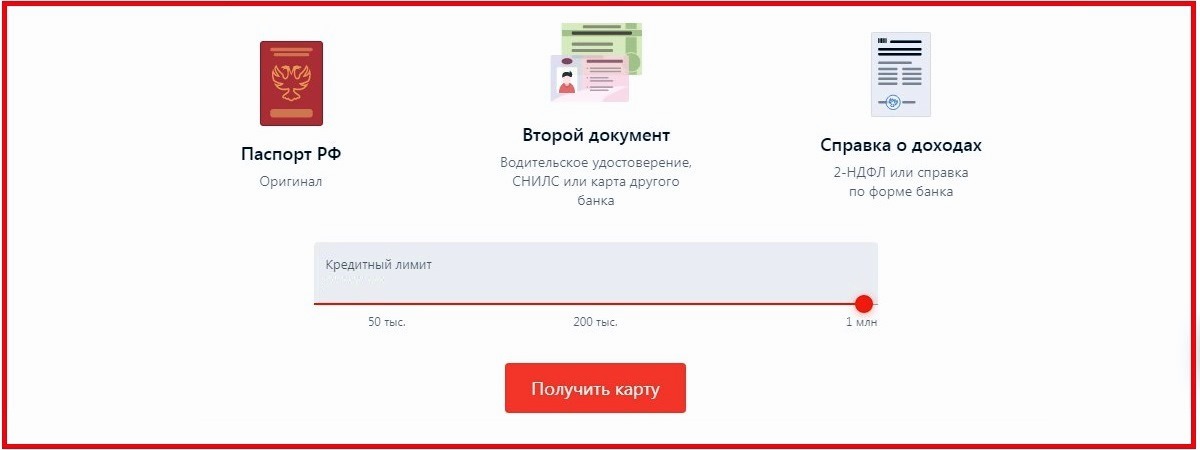

Перечень необходимых документов

Для получения банковского продукта с небольшим лимитом достаточно паспорта. Сумма займа и вероятность одобрения увеличиваются при предоставлении:

- справки 2-НДФЛ;

- заграничного паспорта с отметками о поездках;

- водительского удостоверения;

- свидетельства о праве собственности на транспорт или недвижимость;

- выписок по накопительным счетам.

Необходимые документы для оформления карты.

Необходимые документы для оформления карты.

Выводы

Кредитка от Альфа-Банка подойдёт только тем заёмщикам, которые точно будут успевать гасить всю задолженность до окончания беспроцентного периода, не пропуская при этом ни одного обязательного взноса. В противном случае такая кредитка влетит в копеечку.

Чтобы снизить затраты, нужно:

- сразу же отключать все платные опции;

- скачать мобильное приложение, отслеживать все приближающиеся платежи и вовремя их вносить;

- снимать деньги в сумме не более 50 000 рублей в месяц;

- не переводить деньги на другие карты, если речь не идёт о рефинансировании;

- при перекрытии долга по кредитке другого банка пользоваться не обычным переводом, а опцией «перевод задолженности».

У карты от Альфа-Банка плюсов гораздо больше, чем минусов. Начиная со льготного периода более чем на 3 месяца и заканчивая возможностью бесплатного снятия наличных. К минусам можно отнести высокую процентную ставку, однако, если укладываться в грейс, этот минус сам собой аннулируется.

Кредитные карты с самым большим льготным периодом

120 дней

Открытие

Кредитная карта

- 120 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

110 дней

Райффайзенбанк

Кредитная карта

- 110 дней без процентов

- до 600 000 рублей

- льготный период на всё

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru