Где находится держатель карты сбербанка

Содержание:

- Виды

- Ситуация с несанкционированным снятием средств

- Можно ли по номеру карты узнать владельца

- О банковской тайне

- Международный рынок анонимных карт

- Реквизиты, которые можно сообщать

- Что означает CVV-код и зачем он нужен

- Узнать через Интернет

- Если мошенники узнали номер банковской карты, чем это грозит

- Поможет ли номер карты в поиске ее владельца?

- Почему владелец карточного счета не является собственником привязанной к ней карты?

- Стандарты назначения card holder name

- Ответы на вопросы

- Что такое правила пользования банковскими картами?

- Виды, тарифы и условия получения карты Сбербанка

- Закон о банковской тайне

- Как обезопасить реквизиты своей карты?

- Плюсы и минусы при использовании

Виды

Если решили оформить бесконтактную карту Сбербанка, следует детально изучить существующие виды, оценить их преимущества и недостатки.

При решении оформить бесконтактную карту Сбербанка, следует понимать, что она ничем не будет отличаться от своего аналога, не поддерживающего такой тип оплаты товаров и услуг. То есть это стандартные дебетовые и кредитные карты банка, причем ни стоимость годового обслуживания, ни лимиты не отличаются. Однако комфорт при использовании будет повышенным, да и безопасность тоже.

Полный перечень дебетовых карт с поддержкой бесконтактной оплаты, выпускаемых Сбербанком:

- Visa с большими бонусами;

- Золотая Visa / Mastercard;

- Классическая Visa / Mastercard;

- «Молодежная» Mastercard;

- Моментальная Visa/ Mastercard / МИР;

- Пенсионная карта МИР;

- «Аэрофлот» Classic Visa / Gold / Signature;

- Благотворительные карты Visa «Подари жизнь» уровня Classic, Gold, Platinum.

Кредитные карты, которые сегодня можно оформить в Сбербанке отличаются доступным лимитом. Общее для всех — льготный период 50 дней, то есть именно столько можно пользоваться деньгами без начисления процентов. Если вернуть всю потраченную сумму до истечения грейс-периода, получится, что кредит Сбербанка был беспроцентным.

Кредитные карты Сбербанка с возможностью бесконтактной оплаты:

- Visa Classic;

- Mastercard Standard;

- Visa / Mastercard Gold;

- Премиальная Visa;

- World MasterCard Black Edition;

- «Аэрофлот» Classic Visa / Gold / Signature;

- «Подари жизнь» Visa Classic и Gold

Как оформить?

Оформить карту с бесконтактной технологией оплаты можно в любом отделении Сбербанка. Лица, которые уже являются клиентами Сбербанка, могут предварительную заявку подать через сбербанк, выбрав тип карты, принадлежность к платежной системе. Кстати, от типа карты зависит стоимость ее годового обслуживания.

Чтобы заказать карту через личный кабинет, следуйте инструкции:

1.Выполните вход в Сбербанк Онлайн;

2. В главном меню выберите «Кредиты», а затем «Взять кредит»;

3. Теперь из списка выберите тот вариант, который вам подходит и далее заполните все поля анкеты.

За 10 минут оформляется карта мгновенного выпуска, но такое предложение доступно только действующим клиентам банка по предварительно одобренному запросу. Если вам пришло предложение оформить моментальную карточку, вы можете явиться в отделение с паспортом и получить ее в течение 15 минут.

Как поменять карту Сбербанка на бесконтактную?

Если есть необходимость заменить устаревшую карту на носитель, который поддерживает бесконтактную оплату, нужно оформить заявку на перевыпуск карты в отделении банка или заполнить форму через Сбербанк Онлайн.

Клиенту придется уплатить стандартную комиссию за преждевременную смену карты, которая зависит от ее вида (классическая, золотая, пенсионная и т.д.). Срок получения новой карточки зависит от региона проживания клиента, но обычно составляет 2-3 дня.

Перед подачей заявки на замену карты, ее нужно заблокировать или это сделает сотрудник Сбербанка при приеме вашего заявления. Но во втором случае заблокированным окажется и счет, поэтому лучше перевести на другую карточку нужную сумму, а затем заказывать новую. Так вы не останетесь без денег на время ожидания новой карты.

Отключить бесконтактную оплату с карты Сбербанка нельзя, поэтому если есть подозрение, что она стала объектом мошеннических действий, следует её заблокировать и заказать перевыпуск.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Ситуация с несанкционированным снятием средств

Использование современного банковского пластика достаточно надежно. И при соблюдении всех требуемых правил по безопасности, вполне уберегает клиента от потери денежных средств. Но потенциальная опасность все же присутствует. Иногда случаются ситуации, когда держатель карты вдруг обнаруживает, что с его счета произошло несанкционированное снятие финансов. Произойти такая неприятность может по следующим причинам:

- Мошеннические действия. Когда по неосмотрительности держателя пластика происходит доступ преступников к конфиденциальной информации (пароли для входа в дистанционный сервис, ПИН-код и пр.).

- Блокирование карты банком и последующее снятие финансов по распоряжению судебных приставов (из-за большого количества неоплаченных штрафов, крупных задолженностей).

- Технические сбои устройств самообслуживания. Такое также случается, правда, достаточно редко. Например, терминал/банкомат списывает средства, а деньги не выдает.

Держатель карты — это лицо, на которого оформлен пластик

Держатель карты — это лицо, на которого оформлен пластик

Можно ли по номеру карты узнать владельца

Сначала может показаться, что этот вопрос легко решаем – обратиться к банковским сотрудникам или службу безопасности в отделении учреждения, объяснить проблему и попросить посодействовать в определении данных владельца, на пластик которого перечислены деньги. Но есть нюанс. Информация о личности держателя карточки конфиденциальна. Любые просьбы такого характера будут отклоняться, а сотрудники будут аргументировать это банковским законодательством.

Закон о банковской тайне

Банковские сотрудники не могут предоставить информацию о держателе карточного счета, т.к. связаны гарантией неразглашения банковской тайны и нормами права Российской Федерации. Деятельность банковских организаций регламентируется несколькими законодательными актами, в числе которых есть Федеральный закон №395-1, содержащий в себе статью о банковской тайне (ст. 26). Согласно закону учреждения, осуществляющие финансовую деятельность, не могут разглашать сторонним лицам любые сведения:

- касающиеся обладателей счетов, их местонахождения;

- о потоках средств, транзакциях;

- другую секретную информацию.

Что означают цифры в номере пластиковой карты

Зашифрованная в числовом ряде информация не даст постороннему лицу выяснить сведения о местонахождении пользователя банковской карточки, но если пластик принадлежит «Сбербанку», то можно узнать имя владельца по номеру карты его держателя. Учтите: по номеру узнать владельца не получится, но вполне можно вычислить, какой банк оформлял пластик. Изучите такие данные:

- Первая цифра в 16-значном номере указывает на платежную систему. Самые распространенные в РФ системы Visa и MasterCard, их числовой ряд начинается с 4 и 5.

- Цифры до шестой включительно – банковский идентификатор, благодаря которому можно определить банк-эмитент данного пластика.

- Цифры 7 и 8 определяют банковскую программу, применяемую для выдачи пластика.

- С девятой по пятнадцатую – эти цифры имеют отношение к персональным данным владельца. По этим уникальным числам можно идентифицировать пользователя. Стоит отметить, что они не связаны с датой рождения или фамилией последнего.

- Шестнадцатая, последняя цифра никак не связана с личностью хозяина пластика. Она служит для подтверждения и верификации платежного инструмента и его оригинальности.

О банковской тайне

Для начала исследуем, законно ли вообще давать кому-либо, кроме сотрудника банка, право определить владельца карты. Существует специальный Федеральный Закон № 395-1, регламентирующий права и обязанности банковских организаций, правила подготовки отчета перед государством и т.д. Статья 26 настоящего закона была целиком посвящена вопросу банковской тайны.

В положениях закона прямо указано: банк и все лица, причастные к работе банковской организации, не имеют права раскрывать конфиденциальную информацию кому-либо, кроме полномочных должностных лиц. Кроме того, сотрудникам банка также не разрешен доступ к данным клиента в полной мере: согласно законодательству, каждому сотруднику должна быть предоставлена только та часть информации о держателе карты, которая необходима ему для осуществления своей деятельности (в рамках предоставленных банком полномочий). Подробнее закон о банковской тайне мы разбирали тут.

Таким образом, никогда, нигде и ни в каком банке России не удастся напрямую выяснить у сотрудника организации, кто же является хозяином того или иного счета.

Международный рынок анонимных карт

Последние изменения в сфере российского законодательства напрямую затронули международный рынок анонимных карт — в Госдуму внесен запрет о возможности снятия наличных с таких карт. Мера, направленная на борьбу с незаконной обналичкой денежных средств и противодействие преступной деятельности, по сути, лишит нас удобного инструмента мгновенной оплаты. С другой стороны, операции по анонимным картам строго лимитированы и для преступных структур суммы в 1000-2500 долларов или евро, которые можно перевести в течение 2-3 лет срока службы карты существенной роли не сыграют.

Множественные предложения с интернет-страниц также предлагают за определенную сумму обзавестись анонимной картой. По сути, такие предложения являются ничем иным, как мошеннической схемой: карта оформлена на подставное лицо, либо от оффшорной компании выпущены неименные карты, которые вам и предлагают купить. В первом случае хозяин счета всегда может заблокировать карту, сняв с нее все средства, во втором — такие карты будут иметь небольшой лимит.

Подводя черту, хочется сказать, что по сути, полной анонимности добиться не удастся, если Вы хотите оперировать большим количеством денежных средств. Поэтому, если целью стоят небольшие анонимные траты — вполне возможно воспользоваться ЭПС или электронными кошельками. Если же просто хочется владеть картой, на которой нет Вашего имени — то подойдет любая моментальная дебетовая карта любого российского банка.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Реквизиты, которые можно сообщать

- Номер своей банковской карты. Если злоумышленник завладеет номером вашей банковской карты, он не сможет сделать с этим ничего противоправного.

- Номер счета своей банковской карты. У каждой карты есть счет, к которому она привязана. Он начинается с цифр 40817 и состоит из 20-ти цифр. Разглашение номера счета тоже не представляет никакой опасности.

- Имя и фамилия владельца карты. Разглашение этих данных само по себе не несет опасности для владельца карты.

- Последние 3 или 4 цифры номера карты. Разглашение этих данных никак не отразится на безопасности денег на вашей банковской карте. Эти данные помогают сотрудникам банка при решении вашего вопроса по телефону быстро найти нужную карту. Сами по себе они не несут никакой ценности. Зная данные цифры никакие действия с картой произвести нельзя.

Что означает CVV-код и зачем он нужен

В целях безопасности банковские карты получают по умолчанию многоуровневую систему защиты, предотвращающую мошеннические действия. И это не только ПИН-код и двухфакторная аутентификация, но и Card Verification Value, что дословно переводится с английского как «Значение верификации карты».

Примечательно, что цифра «2» в этом случае обозначает второй уровень защиты, который невозможно изменить в отличие от того же ПИН-кода. Определить этот код совсем не сложно – он представляет собой открытую комбинацию из трех отдельно прописанных цифр, размещенных на обороте карты.

Для чего он нужен? Здесь как раз все очень просто – для верификации при оплате товаров и услуг на различных торговых онлайн-площадках.

CVV2/CVC2 представляют собой зашифрованный в магнитной ленте код, который используется в платежных системах международного образца. Определить этот код совсем не сложно – он представляет собой открытую комбинацию из трех отдельно прописанных цифр, размещенных на обороте карты

CVV2/CVC2 представляют собой зашифрованный в магнитной ленте код, который используется в платежных системах международного образца. Определить этот код совсем не сложно – он представляет собой открытую комбинацию из трех отдельно прописанных цифр, размещенных на обороте карты

Узнать через Интернет

Интернет предлагает свои способы решения проблемы.

Единственный законный способ — использовать официальные онлайн-сервисы. Это могут сделать держатели карт Сбербанка. Для использования данной опции пользователю необходимо создать в онлайн-системе Сбербанк документ для перевода средств:

- Авторизуйтесь в системе, авторизовавшись на сайте.

- Выберите вкладку «Платежи и переводы».

- Сформируйте платежный документ для перевода, указав номер карты и сумму перевода.

- Для подтверждения платежа система покажет созданный платежный документ для проверки данных. В ней будет отражена информация о держателе карты в виде имени, фамилии, покровителя и первой буквы имени.

- Нажмите «Отмена». для отмены транзакции.

Клиент Сбербанка может воспользоваться услугой коротких команд. Для этого выберите в мобильном телефоне короткую команду: номер карты, сумму перевода и отправьте ее на 900. Для подтверждения транзакции пользователь получит сформированный платежный документ, идентифицирующий получателя платежа. Кроме того, вы также должны отменить операцию.

Невозможно полностью идентифицировать получателя или узнать его номер телефона.

Если мошенники узнали номер банковской карты, чем это грозит

Для совершения кражи мошенникам необходимо получить следующие данные:

- номер карты и дату, до которой она действительна;

- фамилию, имя и отчество владельца карты.

Узнать номер карточки для вора не проблема. Для этого он может прибегнуть к хитрости: к примеру, если человек что-либо продает на «Авито», сказать ему, что покупает товар и попросить реквизиты для перевода денег за товар. Эта просьба совершенно не подозрительна, и, как правило, люди сообщают номера своих банковских карт потенциальным покупателям.

Есть у мошенников и другая схема: они носят с собой небольшие камеры, на которые записывают моменты расчета своих «жертв» за покупки по безналу. Просматривая видео в дальнейшем, они без труда узнают нужную для совершения кражи информацию.

Помимо номера карточки, нужны еще фамилия, имя и отчество ее владельца. Выяснить их тоже достаточно просто. В случае с «Авито», например, можно спросить продавца, на чье имя осуществить перевод. Этот вопрос будет вполне логичным. А можно просто начать осуществлять перевод средств на карту и после появления данных о ее владельце записать их и отменить операцию.

Идентифицировав личность, мошенники делают транслитерацию Ф. И. О. с помощью специального сервиса. Это им необходимо, чтобы правильно записать имя и фамилию на латинице.

Всё, сбор данных почти закончен. Злоумышленнику становятся доступными покупки на сайте Amazon или любом другом, не требующем ввода кода CVV и SecureCode, а также одноразового кода от Сбербанка. Только нужно еще узнать, когда заканчивается срок действия карты. И тогда растрате чужих денег жулику ничего не будет препятствовать.

Определение типа карточки труда не составляет: если номер 16- или 13-значный, то это Visa Card. Номера банковских карт такого типа начинаются с цифры 4. У владельцев MasterCard первая цифра 5, Maestro – 3, 5 или 6, а общее количество цифр – 13, 16 или 19. Нетрудно догадаться, что за 3 попытки мошеннику точно удастся определить тип.

Защита от ввода неверной информации в онлайн-магазинах отсутствует, поэтому система не потребует вводить капчу. Ограничения на количество запросов тоже не существует. Поэтому одна из многочисленных попыток мошенника окажется успешной, и он сможет потратить все деньги жертвы.

Только подумайте, как это досадно: по ошибке сказать номер своей банковской карты преступнику и остаться без денег. Хорошо, если он совершит всего одну покупку на небольшую сумму, но ведь он может потратить и 15 тыс. руб., и еще больше.

Как защитить свои средства от кражи? Безопасность могут гарантировать карточки Cirrus/Maestro Momentum Card. Оформить их можно в Сбербанке. Использование Cirrus/Maestro Momentum Card для оплаты товаров в онлайн-магазинах нельзя, а потому украсть с них деньги никто не сможет.

Поможет ли номер карты в поиске ее владельца?

По правде говоря, номер карты сообщает не так много. Данные такого рода помогут в полиции, а при самостоятельном поиске — только через уже озвученные нами варианты (перевод через интернет-банкинг).

Совсем другое дело, что в самом номере карточки уже содержится информация, которая может помочь в раскрытии личности получателя.

Что можно узнать из номера карты?

- Самая первая цифра карточки указывает на платежную систему: «5» получил мастеркард, «4» — виза и т.д.;

- Первые шесть цифр, включая цифру платежной системы, образуют БИН банка-эмитента (на эту тему мы писали здесь);

- 7 и 8 место на номере карточки — это способ производства карточки, а также выбранное программное обеспечение при эмиссии;

- Цифры с 9 по 15 (включительно) составляют уникальный идентификационный номер клиента. Расшифровать его могут только сотрудники банка;

- 16-я цифра нужна только для проверки действительности карты.

Почему владелец карточного счета не является собственником привязанной к ней карты?

Подобный парадокс путает многих банковских клиентов. Счет, к которому привязана карта, является собственностью физического либо юридического лица, а пластик нет. Это выглядит довольно странно и непонятно с учетом того, что человек платит немалые деньги за выпуск и дальнейшее обслуживание платежного инструмента. Разъяснить данный момент довольно тяжело. Чтобы понять суть, необходимо привести несколько жизненных примеров.

Звонить по мобильному телефону нельзя без сим-карты и сотовой связи, хранить продукты в холодильнике, если нет электричества, рисовать кистью без красок. Практически любой предмет становится бесполезными без соблюдения определенных условий. Ограничения становятся настоящим препятствием для пользования даже тогда, когда человек имеет какую-либо вещь на руках. Это касается и дебетовых/кредитных карт.

Они не являются вещью самой в себе. Платежный инструмент представляет собой лишь конечный элемент целой цепочки, состоящий из множества элементов, позволяющих осуществлять транзакции — банковские платежи. Центральным звеном является не кредитно-финансовая организация, а международная платежная система. Самыми известными среди последних являются MasterCard, Visa. Они предназначены для связи банков между собой и позволяют производить оплату денежными средствами, которые находятся на карточных счетах банков-эмитентов. Это является главной причиной того, почему на пластике всегда присутствует логотип той или иной платежной системы.

Без подобных международных систем кредитно-финансовые организации не смогут предоставлять своим клиентам возможность совершать те или иные операции. Банкам пришлось бы самостоятельно строить собственную платежную инфраструктуру, договариваясь с каждым отдельным торгово-сервисным предприятием по установке собственного POS-терминала и остального оборудования. Это требует немалых затрат по времени и стоимость карточек стала бы гораздо выше. Когда появился данный платежный инструмент, не было компьютерных технологий, а сама стоимость пластика была настолько высокой, что позволить такое удовольствие себе могли немногие.

Физическое или юридическое лицо не может становиться собственником одного из элементов подобной разветвленной и сложной системы. Карта лишь дает возможность пользоваться услугами и представляет собой своеобразный ключ. Он выдается только на время и не может закрепляться за человеком на постоянной основе. Разрыв соглашения на обслуживание или окончание срока действия платежного инструмента без перевыпуска позволят стать собственником прямоугольного кусочка пластмассы.

Стандарты назначения card holder name

Card holder прописывается на английском языке с точностью до каждого символа, например, Иван Смирнов – IVAN SMIRNOV. При персонализации применяется шрифт с идентичной величиной символов. Стандарт используется согласно условиям международных платежных систем.

За рубежом иногда возникают вопросы касаемо транскрипции имени. В таком случае в базу закладывают стандартны, применяемые при выпуске заграничных паспортов.

При необходимости заказчик до выпуска платежного средства может исправить сформированные системой card holder. В этом случае с реальными символами не должно быть больших расхождений. В противном случае, банк не будет браться за оформление пластика.

Ответы на вопросы

Во введении поставлено несколько вопросов. Это реальность или миф?

Можно ли получить неименную карточку без предъявления документов?

Мнение, что неименную карту на территории России можно получить без документов, ошибочное. Отсутствие фамилии на пластике делает анонимной саму карту, но не лицевой счет. Его нельзя открыть без указания основных данных владельца. А в соответствии с российским законодательством, банк обязан предоставить доступ к счетам государственным структурам: налоговой инспекции, судебным приставам и полиции. Исключений в этом списке два:

- подарочная карта, но там потолок суммы ограничен 20,0 тыс. руб., а пополнить нет возможности;

- карты банков, зарегистрированных в офшорной зоне.

Есть ли возможность с помощью неименной карты скрыть финансовые операции?

И здесь ответ нет, за исключением карт из офшора:

- Payeer;

- AdvancedCash;

- OKpay;

- MoneyPolo;

- ePayments, а также карточки Yandex.Деньги. Но ее можно получить жителям Москвы, Санкт-Петербурга и Нижнего Новгорода. Активируется такой пластик за 100 руб. Обслуживание – 200 руб. за 3 года.

Лимиты суточные:

- снятие наличных 5,0 тыс. руб.;

- платежи и переводы – до 15,0 тыс. руб.

Во всех случаях Яндекс Деньги берет комиссионные в размере 3%.

Что такое правила пользования банковскими картами?

Это порядок и условия использования предлагаемой банками карточки (дебетовой или кредитной). Они являются общими и распространяются на все виды карт. У каждого банка свои правила. При подписании заявления на выпуск или получение пластиковой карты, клиент ставит подпись в заявлении, что он согласен с условиями выпуска и правилами использования карты.

Это порядок и условия использования предлагаемой банками карточки (дебетовой или кредитной). Они являются общими и распространяются на все виды карт. У каждого банка свои правила. При подписании заявления на выпуск или получение пластиковой карты, клиент ставит подпись в заявлении, что он согласен с условиями выпуска и правилами использования карты.

Сами правила не выдаются на руки, поскольку расписаны они на нескольких страницах. По требованию сотрудники обязаны их предоставить. Также скачать актуальные правила и изучить можно на сайте банка или на информационных стендах в отделениях.

Виды, тарифы и условия получения карты Сбербанка

Важно разбираться в условиях получения таких продуктах и их видах. Необходимо выделить несколько основных видов данных платежных средств и описать каждый из них более подробно:

- Сбербанк Мир бесконтактная оплата. Подобные карты с 2018 года выдаются всем служащим, работникам учебных и медицинских учреждений, Почты России и так далее. Данные платежные продукты уже адаптированы к проведению бесконтактных платежей. Поэтому, пластик, выданный по инициативе работодателя, будет способен проводить такие платежи. То есть, для выполнения расходной операции достаточно будет просто приложить карты с чипом к терминалу. Главное, помнить, что прикладывать нужно именно чипом;

- Бесконтактно способны работать и карты типа Visa. Данные продукты по-прежнему будут обслуживаться на ранее оговоренных условиях. Они часто используются для начисление зарплаты работникам коммерческих структур. Данные платежные средства тоже поддерживают опцию бесконтактной оплаты;

- Кредитные карты Сбербанка. Все виды кредиток обладают функцией бесконтактной оплаты. Ведь такие продукты представляют собой кредиты. Соответственно, банк заинтересован в стимулировании расходов держателя карты. Это значит, что ему должны быть доступны все виды платежей, в том числе и бесконтактные. Поэтому, любой владелец кредитки Сбербанка имеет возможность тратить деньги не вставляя карту в терминал.

Таким образом, важнейшим признаком бесконтактной карты является наличие металлической вставки, то есть чипа. Поэтому, все продукты Сбербанка с данным чипом обладают возможность бесконтактного совершения платежей.

Что касается тарифов на обслуживание данных карт, то они ничем не отличаются от обычных тарифов дебетовых карт:

По дебетовым картам Visa Classic / MasterCard Standard

- Обслуживание за первый год составит: 750 руб./25 долл.США/25 евро

- Месячный лимит выдачи (снятий) через кассы и банкоматы Банка составит: 1 500 000 руб. или 50 000 долл. США или 37 500 евро (без комиссии)

По картам Visa Classic «Подари жизнь»:

- Обслуживание за первый год составит: 1000 рублей

- Месячный лимит выдачи (снятий) через кассы и банкоматы Банка составит: 1500 000 рублей.

По картам Visa Classic «Аэрофлот»:

- Обслуживание за первый год составит: 900 руб./35 долл.США/35 евро

- Месячный лимит выдачи (снятий) через кассы и банкоматы Банка составит: 1 500 000 руб. или 50 000 долл. США или 37 500 евро

По картам Visa Classic «Молодежная» / MasterCard Standard «Молодежная» :

- Обслуживание за первый год составит: 150 рублей

- Месячный лимит выдачи (снятий) через кассы и банкоматы Банка составит: 1 500 000 рублей

По картам Visa Classic / MasterCard Standard с индивидуальным дизайном :

- Обслуживание за первый год составит: 750 руб./25 долл.США/25 евро

- Месячный лимит выдачи (снятий) через кассы и банкоматы Банка составит: 1 500 000 руб. или 50 000 долл. США или 37 500 евро

Что касается условий оформления данных карт, то клиенту необходимо :

- Лично прийти в ближайшее отделение банка;

- При себе иметь паспорт Гражданина РФ, с пропиской или временной регистрацией;

- Заполнить заявление на выдачу карты, и ожидать в течении определенного времени которое вам обозначат сотрудники. (если это карта типа «моментум» — то ее выдадут сразу, если нет, то придется ждать около 10 дней)

Закон о банковской тайне

Прежде всего, в данном контексте стоит отметить некоторые нюансы, связанные с действующим законодательством Российской Федерации.

Деятельность всех банковских учреждений России, в том числе микрофинансовых организаций обусловлена пунктами нескольких законодательных актов, среди которых почетное место занимает статья 26 закона РФ «О банковской тайне».

Иными словами, внимание читателей акцентируется на том, что существуют определенные правила, в рамках которых сотрудникам банковского учреждения ВТБ запрещено разглашать определенного рода информацию, считаемую конфиденциальной

- Разглашать информацию о своих клиентах, предоставлять информацию об их месте жительства и передавать третьим лицам их контактные данные (номер мобильного телефона, адрес электронной почты);

- Разглашать информацию о транзакциях, которые были осуществлены держателями карт;

- Передавать третьим лицам данные, связанные с суммой заработной платы, получаемой клиентом финансовой структуры ВТБ.

При желании получить данные о держателе конкретной карты, можно забыть о помощи со стороны сотрудников банковского учреждения, так как они, согласно действующему законодательству, предоставлять какую-либо информацию о своих клиентах не имеют права.

Говоря о том, как узнать владельца карты ВТБ по её номеру можно отметить, что согласно российским законам, эту информацию можно получить от сотрудников ВТБ лишь при условии, что данные запрашиваются правоохранительными органами.

Как обезопасить реквизиты своей карты?

Во-вторых, можно заменить карту на пластик с возможностью оплаты через Apple Pay, Samsung Play, Google Play. Благодаря этому варианту можно оплачивать покупки и услуги, приложив свой мобильный телефон к считывающему устройству. Клиенту даже не нужно носить с собой карту или кошелек. Достаточно скачать специальное приложение, зарегистрировать там все свои карты и оплачивать с него.

Этот способ кажется гораздо более надежным и безопасным, чем предыдущий. Да, здесь тоже есть риск потерять телефон, но современные гаджеты надежно защищены паролями, отпечатками пальцев или сканированием сетчатки глаза.

В-четвертых, не сообщайте реквизиты своей банковской карты даже близким родственникам, старайтесь принимать переводы не по реквизитам карты, а по номеру телефона. Они доступны для клиентов Сбербанка, Тинькофф и других банков.

В-пятых, для интернет-покупок заведите виртуальную банковскую карту. Ее можно оформить за считанные минуты в интернет-банке любого банка. Это абсолютно бесплатно. На виртуальную карту можно переводить деньги со своего основного пластика без комиссии и за считанные секунды.

Плюсы и минусы при использовании

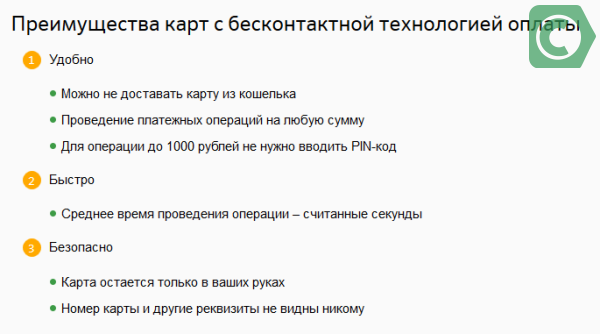

Популярность инновационного продукта объясняется преимуществами бесконтактной карты Сбербанка. К ним можно отнести следующие положительные моменты:

- удобный вариант оплаты – нет необходимости вводить пластик в платежный терминал;

- высокая скорость — проведение транзакции занимает несколько секунд (у мошенников не будет достаточно времени, чтобы перехватить данные);

- для платежей до 1 тыс. руб, нет необходимости вводить ПИН-код;

- деньги не спишутся дважды за одну покупку, после оплаты терминал издает звуковой сигнал и сразу отключается;

- более высокий срок службы из-за отсутствия возможного повреждения и размагничивания, как это бывает в обычных карточках при постоянном контакте с терминалом;

- карточка всегда находится в руках клиента, что значительно повышает безопасность ее применения;

- простота применения позволяет использовать технологию в разных сферах.

Как и любой продукт, бесконтактная дебетовая и другие продукты этого типа, имеет свои недостатки. Большая часть из них связана с техническими моментами.

Плюсы карты может оценить каждый её владелец

Основная проблема – недостаточное количество специальных POS-терминалов, необходимых для проведения транзакций. Владельцы торговых точек, как правило, ориентируются на основную массу покупателей, владеющих традиционными пластиками, поэтому не торопятся устанавливать инновационные терминалы и расходовать на это дополнительные средства. Это ограничивает дальнейшее применение бесконтактного способа оплаты товаров и услуг. Но с каждым годом ситуация меняется в лучшую сторону: боясь потерять платежеспособных клиентов, владельцы торговых сетей начинают «продвигать» новый продукт.

Вам может быть интересно:

Достоинства подобного сервиса обесценивает установленный лимит в 1 тыс. руб. при одноразовой покупке. Для жителей мегаполисов средний размер чека обычно превышает такую сумму, поэтому приходиться вводить ПИН-код, как в обычных пластиках.

Мошенников тоже заинтересовал инновационный способ платежей, и уже известны случаи использования самодельных RFID-ридеров. Единственный вариант защиты от этого – различные чехлы, экранирующие радиосигнал.

Сегодня каждый знает, что время — это деньги, и пластик экономит Ваше время, а значит и деньги