Всё про инвестиции в акции и ценные бумаги: сколько можно заработать, плюсы и минусы, стратегии

Содержание:

- Как заработать на акциях и ценных бумагах для начинающих

- ИИС и налоговые льготы

- В какие акции лучше инвестировать

- Виды заработка на акциях

- Что такое дивиденды по акциям простыми словами

- Заработок на покупке и продаже акций

- Стратегии заработка

- Плюсы и минусы заработка на акциях и ценных бумагах

- Как выбрать брокера?

- В чем отличие фондовой биржи и как на ней заработать

- Как зарабатывать на акциях

- Как зарабатывают на бирже: трейдинг и инвестиции

- FAQ — ответы на вопросы

- Фондовый рынок

- Какие варианты заработка бывают

- Открываем ИИС

- Adobe [NASDAQ: ADBE] — $662

Как заработать на акциях и ценных бумагах для начинающих

Акции покупаются для того, чтобы выручить с них прибыль. Это можно сделать двумя способами:

- получать дивиденды;

- продать их дороже, чем вы их купили.

Дивиденды выплачивают далеко не все организации. Небольшие компании вряд ли будут что-то платить акционерам.

Помимо этого, размер дивидендов никак не зависит от стоимости акций. Суммы выплат определяются советом директоров, а также уставом, где прописан порядок выплат.

Дивиденды связаны с прибылью компании. На них могут рассчитывать те акционеры, которые приобрели бумаги до определенной даты. Когда она объявляется, стоимость акций резко поднимается, так что приобрести их перед самыми выплатами будет проблематично.

Гораздо больше можно получить на разнице курсов. Однако тут есть очень много нюансов, влияющих на стоимость акций:

- ликвидность актива;

- сведения о выплате дивидендов;

- прибыль компании;

- обстановка на рынке;

- настроения трейдеров;

- финансовое положение компании;

- заявления компании и новости.

Чтобы попасть на биржу, нужно завести брокерский счет. Брокер — это посредник между вашим капиталом и рынком. Он может предоставить не только доступ к различным инструментам, но также консультации и услуги доверительного управления.

Для самостоятельной торговли, придется потратить довольно много времени на обучение. Потребуется прочесть множество книг и статей, чтобы понять суть работы биржи и как на ней заработать.

Сразу стоит отметить, что если вы относитесь к торгам, как к игре, вы потеряете все деньги. Биржевая торговля — это серьезная работа, не прощающая ошибок и требующая от инвестора полной сосредоточенности и внимательности.

ИИС и налоговые льготы

Независимо от способа получения дохода по акциям, инвестор должен будет уплатить налог с прибыли. Размер налогового взыскания зависит от статуса вкладчика и рассчитывается следующим образом:

- с прибыли, полученной нерезидентом, удерживается 15% НДФЛ;

- резиденты (лица, проживающие на территории Российской Федерации более 183 дней) оплачивают 13% НДФЛ.

Как правило, частному инвестору не требуется собственноручно оплачивать налоги. Эту функцию берут на себя налоговые агенты. Если владелец акций получает доход в виде дивидендов, то в роли такого агента выступает регистратор или депозитарий.

Налог на прибыль, полученную от продажи акций, удерживает управляющая или брокерская компания. Если же при покупке фондового инструмента инвестор действовал от своего имени, то обязанность по уплате налогов возлагается на него.

Однако в случае приобретения акций посредством индивидуального инвестиционного счёта (ИИС) вкладчик имеет право на получение налоговых льгот. ИИС по функционалу похож на обычный брокерский счёт, но помимо особого налогового режима он имеет ограничения по количеству (один счёт на одного инвестора) и максимальной сумме (не более 1 000 000 рублей).

В зависимости от категории ИИС налоговые льготы бывают двух видов:

- Владелец ИИС, действующего в рамках налогового режима типа «А», может каждый год претендовать на получение вычета в размере 13% от размещённой суммы. Однако при закрытии счёта всё равно будет удержан налог на прибыль. Максимальный лимит выплаты составляет 52 000 рублей ежегодно. Размер вычета зависит от того, какая сумма налога на доходы физических лиц была удержана с зарплаты владельца ИИС в отчётном периоде.

- При открытии ИИС с налоговой льготой типа «Б» с полученной прибыли не будет удерживаться НДФЛ. Для оформления этого вычета потребуется в налоговой взять справку, удостоверяющую данное право вкладчика, и передать её своему агенту во время закрытия счёта.

Чтобы получить указанные привилегии, инвестиционный счёт должен действовать не менее 3 лет. Если закрыть ИИС досрочно, то все льготы будут аннулированы. При открытии счёта вкладчик самостоятельно выбирает предпочтительный для него тип налогового вычета. Инвестор не может в одно и тоже время получить обе льготы.

В какие акции лучше инвестировать

Если коротко – то в те, которые имеют стойкую тенденцию к росту. Доли компаний, у которых нет или мало равнозначных конкурентов в своей отрасли (Аэрофлот, Эппл, Газпром), как правило, стабильно растут. На длинной дистанции (от года и более) такие вложения обязательно принесут прибыль.

Другое дело, что увеличить капитал в 10-20 раз вряд ли получится. Поскольку рост за год-два составляет несколько десятков процентов. Максимум – 30-45%.

А вот успешные и перспективные стартапы способны за год увеличить капитализацию в сотни раз, а стало быть, бумаги таких проектов тоже многократно вырастут. Иногда это рост в сотни, а то и тысячи раз.

Виды заработка на акциях

Выделяется несколько вариантов вложения собственных средств в активы предприятия. Первый – это торговля ими на рынке. Человек покупает акции, а спустя несколько лет продает их по большей стоимости, когда бизнес компании начнет процветать. Второй – получение выплат от доходов фирмы. Акционер приобретает документы, и периодически на его брокерский счет переводятся проценты. Третий – покупка недооцененных акций и игра на курсовой разнице. Каждый из этих способов отличается рядом особенностей.

Акции и ценные бумаги могут принести прибыль своему вадельцу

Трейдинг

Его суть в том, что человек приобретает документы по низкой стоимости и перепродает по более высокой. Полученная разница будет составлять прибыль. Такую возможность заработка предоставляют сами фондовые рынки. Финансовая ситуация на них способна меняться несколько раз в день. За пять минут котировки акций могут как рухнуть, так и возрасти. На это обстоятельство влияет множество факторов, которые следует учитывать при торгах на бирже. Падения и взлеты курсов вызваны:

- ситуацией на глобальном рынке;

- политической обстановкой;

- числом продавцов и покупателей на рынке;

- поведением биржевых игроков;

- уровнем доходов организации.

Из-за нестабильности этого способа получения дохода его выбирают для проведения среднесрочных и краткосрочных сделок в течение суток. Поскольку задача – взять за несколько минут свой процент и выйти из сделки. Данный вариант приобретения профита динамичен. Он основывается на колебаниях. Чем они сильнее, тем больше денег получает трейдер. Если инвестор хочет воспользоваться более пассивным механизмом обогащения, ему следует выбирать иной вариант получения прибыли.

Дивиденды

Суть этого метода в том, что человек приобретает активы компании, становится акционером и получает от фирмы часть ее прибыли в виде денежных отчислений. Узнать, когда и сколько средств будет переведено можно на бирже либо сайте самой фирмы, акции которой были куплены. Сумма таких перечислений может меняться. Если у организации снизились доходы, то акционеры получают меньше. Если год оказался прибыльным для корпорации, то размер дивидендов увеличится.

Инвестирование

Перед тем как вкладывать деньги в акции и зарабатывать, предстоит определиться с объемом инвестиций. Начинающим желательно выбирать небольшие суммы: 10-20 тысяч рублей. Они заносятся одномоментно на брокерский счет. После этого каждый месяц понадобится пополнять его (на 5-6 тысяч рублей). Затем достаточно ежемесячно отслеживать ситуацию и контролировать степень роста акций. Это позволит быть в курсе прироста своего капитала.

Что такое дивиденды по акциям простыми словами

Дивиденды (от англ. «dividends») — это выплата части прибыли компании акционерам.

Как определяется размер дивидендов? Решение по размеру выплаты предлагается советом директоров компании. После акционеры должны утвердить это решение на общем годовом собрании акционеров компании (ГоСА). При этом акционеры не вправе менять решение, они могут проголосовать только ЗА или ПРОТИВ. Чаще всего голосуют ЗА.

Размер выплаты рекомендует совет директоров за 55 дней до ГоСА. Сумма утверждается на годовом общем собрании акционеров, где могут присутствовать все держатели акций этой компании. Причём возможность участия есть даже у тех, кто владеет хотя бы одной акцией. Число во владении влияет лишь на количество доступных голосов каждого участника собрания.

Акционеры не могут повлиять на размер выплаты. Их права позволяют проголосовать «за» или «против» предложения рекомендованного советом директоров.

Размер выплаты выдвигает совет директоров, а акционеры только утверждают или не утверждают предложение.

Дивиденды выплачиваются на каждую акцию всем акционерам. Абсолютная сумму, которая будет зачислена инвестору, зависит от количества акций в его портфеле ценных бумаг.

Акции — это долевая ценная бумага, дающая право на владение части бизнеса. Обращаются бессрочно. Купить/продать можно на фондовой бирже в любой момент. Доступна для всех физических лиц.

Дивидендная политика — что это такое

Чтобы акционеры могли прогнозировать в будущем свой денежный поток от компании, прописывается дивидендную политику в устав акционерного общества. Она определяется на несколько лет вперёд и в большинстве случаев соблюдается. Только в случае форс-мажоров совет директоров может отказаться от её соблюдения.

Например, див. политика может звучать так: платить 50% чистой прибыли по МСФО при условии, что мультипликатор Долг/EBITDA не превышает 2, иначе направить 30% прибыли. Или, например, платить весь свободный денежный поток (Free Cash Flow, FCF).

Совет директоров не всегда принимает решение выплачивать дивиденды. Например, могут всю прибыль реинвестировать в развитие компании или инвестиционные проекты. В экономические кризисы по итогам года вовсе может отсутствовать нераспределённая прибыль. В такие годы выплачивать ничего не станут или же возьмут кредит, но это решение спорное. Ведь кредит придётся выплачивать из будущих прибылей.

Расходы на развитие компании называются капитальными затратами (CAPEX). У разных бизнесов этот размер может координально отличаться.

Примечание

Дата закрытия реестра всегда наступает после собрания акционеров, обычно через 2-3 недели. Это время даётся инвесторам для обдумывания: продавать или докупать компанию.

Цена акции бурно реагируют на новости о повышении или уменьшения размера дивиденда. Сильное влияние оказывают новости об изменении дивидендной политики. Например, биржевые котировки Газпрома устроили сильное ралли в мае 2019 г. на новости про изменение див.политики (переход на 50% прибыли от МСФО к 2021 г):

Налоги

Налог на дивиденды для физических лиц составляет 13%, стандартный налог на прибыль (НДФЛ). Для частных лиц сумма налога удерживается автоматически при поступлении денег на брокерский или банковский счёт. Выплаты акционерам происходят уже за его вычетом. Нерезиденты платят 15% налога.

Заработок на покупке и продаже акций

Операции с ценными бумагами приносят больший доход, чем обычное хранение средств на банковском депозите. Источником прибыли может, кроме дивидендов, служить и курсовая (котировочная) разница. Иными словами, теоретически акции можно купить дешевле, а продать дороже. Впрочем, бывает и наоборот.

Можно ли заработать на торговле акциями? Безусловно. Большинство крупных состояний в западных странах именно так и созданы, достаточно вспомнить об Уоррене Баффете. Для этого требуется начальный капитал, глубокие знания биржевых механизмов и чутьё, называемое также иногда талантом.

Стратегии заработка

Стратегии заработка на акциях – это план, по которому вы будете действовать (схема заработка). Вы можете выбрать долгосрочную или дивидендную стратегию. Первая – оптимальна для новичков. Достаточно купить акции и ждать, когда они вырастут в цене. Это то, о чём говорилось в первой части статьи. Вторая рассчитана на получение доли прибыли, которой компания делится с участниками (дивиденды).

Дивиденды – это не обязанность компании, а её право, т.е часть прибыли может и не выплачиваться. Если вы хотите получать дивиденды, вам необходимо предварительно зайти на сайт владельца бизнеса и ознакомиться с информацией о размере выплат, сроках и т. д.

Инвестирование в акции осуществляется с помощью брокерских компаний. Это может быть и банк. Порядок доступа к фондовой бирже следующий:

- Выбрать брокера (посредника), без этого никак. Пусть это будет Сбербанк..

- Заключить договор брокерского обслуживания.

- Скачать программу, в которой будут осуществляться сделки, к примеру – QUIK или другую, которую предложит посредник между вами и биржей.

- Перевести деньги на ИС.

- Выбрать ценные бумаги для приобретения в приложении и купить их по рыночной цене, цене продавца или своей. Деньги автоматически спишутся со счета, на который вы их внесли.

Сейчас легко заработать на акциях в интернете, раньше все делалось в бумажной форме. Новичкам лучше работать с банками. Это удобно.

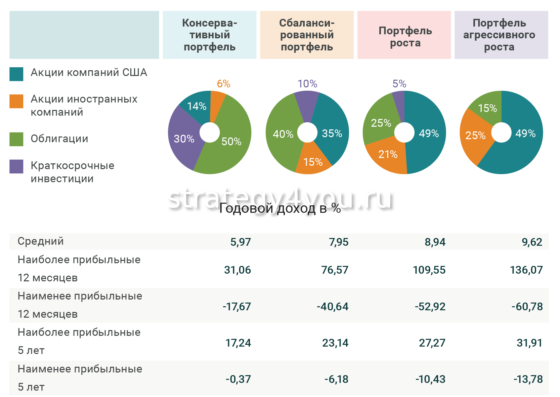

Чтобы преодолеть психологический барьер, начните инвестировать с малых сумм, допустим, с 1000 рублей в месяц. Это должны быть деньги, которые вам не страшно потерять. Выбирайте высокорискованные продукты, но, в то же время, – с максимальным долгосрочным потенциалом. Добавьте к ним акции с пониженной мерой риска, чтобы не складывать «все яйца в одну корзину». Помните о необходимости диверсификации всегда.

В целом отдавайте предпочтение стабильным фирмам, которые давно на рынке и за последние 10-20 лет регулярно росли. Зарабатывайте на акциях Сбербанка, покупайте акции Газпрома и т.д. Посмотрите статистику компаний по количеству инвесторов. Газпром, к примеру, является лидером по количеству открытых инвестиционных счетов.

Обратите внимание на ПИФы. Это более надежный инструмент

В ПИФах собраны бумаги разных компаний. И если одни из них теряют в цене, другие – нет. За счет этого происходит эффективная диверсификация инвестиционных рисков.

Плюсы и минусы заработка на акциях и ценных бумагах

Каждый вид заработка в интернете и реальной жизни, имеет свои подводные камни и преимущества.

Так в чём же преимущества заработка на рынке ценных бумаг?

- Ассигновать можно не только большие суммы, но и незначительные;

- Акции огромных корпораций обладают высокой ликвидностью, то есть их можно в любой момент продать и всё равно получить прибыль при минимальном риске;

- Можно заработать действительно огромные суммы;

- По сравнению с банковским депозитом, где доходная ставка постоянна, то на рынке ценных бумаг нет верхнего предела прибыльности.

- Возможность самостоятельной работы на фондовом рынке, контролируя движение своих денег;

- Моментальное оформление сделок в режиме онлайн.

Как выбрать брокера?

Покупка акций на бирже не может совершиться без брокеров. Как же выбрать брокера?

Обращайте внимание на следующие характеристики посредника:

- размер комиссионного вознаграждения (чем ниже, тем лучше для вас);

- выданную лицензию, разрешающую заниматься брокерской деятельностью;

- аккредитацию на Московской фондовой бирже и прочих торговых площадках фондового рынка;

- торговый оборот — чем выше, тем больше доверия к посреднику или брокерской компании;

- дополнительные параметры (минимальная сумма депозита, оперативность вывода денежных средств, предоставление бесплатной аналитики, легкость пополнения счета);

- наличие онлайн-инструментов для работы, к примеру, онлайн кабинета на сайте.

Между инвестором и брокером заключается договор на обслуживание. Для совершения купли-продажи вы даете поручение брокеру провести ту или иную сделку.

В чем отличие фондовой биржи и как на ней заработать

Фондовая биржа обеспечивает постоянный оборот ценных бумаг в мировом рынке. Основные активы на фондовых биржах – фьючерсы, акции, облигации. Она отлично подходит для старта новичков. На таких биржах трейдеры продают и покупают ценные бумаги.

Фондовый рынок относится к менее волатильным, но он отлично подходит для долгосрочной работы. Нужно понимать, что цены на акции могут незначительно варьироваться в течение дня, и им свойственно постоянно меняться. Например, акции одной и той же компании с утра могут быть 95 рублей, а вечером – около 85. Это вызывает панику у неопытных трейдеров: они начинают продавать все, что осталось по низкой цене, и уходят в убыток.

Иногда цена на акции может значительно не меняться в течение нескольких дней, а то и месяцев. Потом происходит резкий скачок, и цена увеличивается на 200-400%. И это можно предугадать, если внимательно следить за ситуацией на рынке с компанией, чьими акциями вы владеете. При грамотном подходе и тщательном анализе ситуации можно практически всегда совершать успешные сделки и со временем увеличивать свой капитал в разы.

Как зарабатывать на акциях

На акциях можно заработать двумя способами:

Первый: купить, подождать пока их цена вырастет, и продать, зафиксировав прибыль.

Второй: купить, не продавать их и получать дивиденды.

Не обязательно выбирать один способ, можно рассчитывать и на рост цены, и на дивиденды.

Дивиденды – доля от чистой прибыли компании, которую она распределяет между держателями своих акций. Дивиденды не гарантированы. Их размер и регулярность зависят от совета директоров компании.

«Газпром» и «Сбербанк» платят дивиденды один раз в год, «Северсталь» – три раза в год, а «Яндекс» вообще не переводит дивиденды. Всю свою прибыль он вкладывает обратно в развитие бизнеса.

Примеры других крупных компаний без дивидендов: Facebook, Netflix, Alibaba, Google, Amazon. На этих акциях можно заработать только за счёт роста цены.

Как зарабатывают на бирже: трейдинг и инвестиции

Первое, что потребуется для заработка на бирже — это деньги. Если у вас их совсем нет, то зарабатывать будет просто не с чего. Поэтому стоит иметь хотя бы небольшой стартовый капитал в 50-100 тыс. рублей для начала торговли. Далее, можно регулярно откладывать и копить деньги.

Чем больше денег на счёте, тем больше возможностей и потенциал прибыли.

Вариантов как можно заработать на бирже новичкам для большинства всего два:

- Трейдинг. Активная торговля и заработок на разнице курсов. Напоминают спекуляции;

- Инвестиции. Долгосрочные инвестирование и получение рыночной доходности;

Начинающие могут выбрать сразу два способа, то есть торговать, а какую-то часть денег откладывать на долгосрок.

Торговля vs инвестирование — что лучше и прибыльнее;

3.1. Трейдинг — как заработать

Большинство начинают с трейдинга. Даже если им кажется, что они хотят быть инвесторами, то после первого роста на 10-30% они начинают дёргаться: сейчас продам, после откуплю. Это не подход инвесторов, а подход спекулянтов.

Для заработка на трейдинге потребуется знания технического анализа, опыт и везение. Редко, когда через год трейдер начинает успешно зарабатывать. Чаще всего успехи в начале пути связаны скорее с удачным стечением обстоятельств. Но новички могут впадать в раш, видя головокружительный успех. А причина этого успеха, что трейдер просто удачно попал в период растущего тренда.

Истории с невозможностью остановится заканчиваются плохо. Трейдер теряет заработанные деньги и уходит в минус даже от своих вложенных.

Не бывает беспроигрышных торговых стратегий. Будут периоды сильного роста, но будут и длительного снижение баланса трейдера. Не все готовы терпеть убытки несколько недель, а то и месяцев подряд.

Торговые стратегии для биржи;

Ознакомьтесь с материалами по техническому анализу:

Описание базовых торговых стратегий:

Плюсы и минусы трейдинга

- Потенциальная высокая прибыль;

- Максимальная простота торговых терминалов для совершения сделок;

- Много доступной информации;

- Нету ограничений по заработку;

- Можно торговать любыми финансовыми инструментами: акциями, валютами, товарами, криптовалютами;

- Торговать можно в моменты, когда есть желание;

- Можно зарабатывать в периоды падения, роста и флэта;

- Возможность торговать на понижение;

- Отнимает много времени;

- Эмоционально тяжелая работа, поскольку регулярно будут случаться убыточные сделки;

- Есть риски потери денег;

- Требуется большой опыт, прежде чем начнёте уверенно зарабатывать;

Главный секрет заработка на трейдинга: ПОДЕПРОДО. Что означает: покупай дешево, продавай дорого.

3.2. Инвестиции — как на них заработать

После трейдинга большинство трейдеров становятся инвесторами. Для многих инвестиции оказываются просто более прибыльным вариантом.

Инвестировать надёжнее всего просто в ценные бумаги, поскольку они склонны к росту.

Например, акции имеют среднегодовую доходность 12-15% годовых. У облигаций доходность меньше, но и риски по ним меньше. Хотим отметить, что имеется в виду средняя доходность за много лет. В отдельно взятый год или период значение может сильно отклониться от это нормы, как в большую сторону, так и в меньшую.

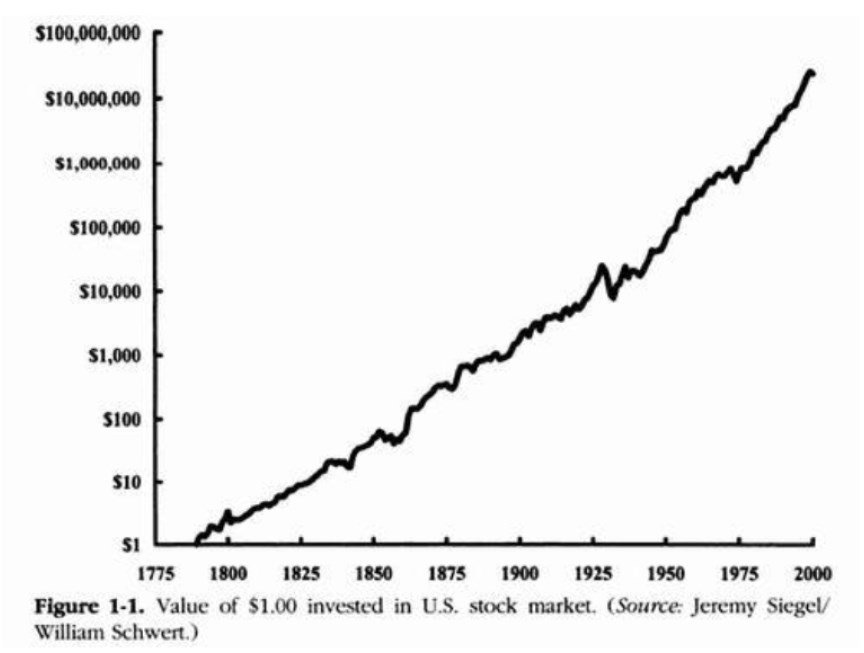

Хочу привести график роста американского рынка акций со дня его открытия (а это уже более 200 лет). На графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

Не все финансовые активы подходят для инвестиций. Например, валюты, криптовалюты, товары не приносят пассивного дохода, поэтому не подойдут для простого удержания.

FAQ — ответы на вопросы

3.1. Как заработать много денег на акциях

Для этого нужно иметь большой капитал. С маленьким капиталом заработать много можно в случае удачи и использования большого кредитного плеча. Такой трейдер берёт большие риски и в случае неудачных стечений обстоятельств может закончится полной потерей депозита.

Для долгосрочных инвесторов можно повысить свою прибыльность за счёт ИИС (индивидуальный инвестиционный счёт). Он позволяет получить налоговые вычета. Можно воспользоваться одним из двух вариантов:

- На взнос (тип-А). Налоговая возвращает НДФЛ в размере 13% от суммы пополнения (возврат не более 52 тыс. рублей за год, это эквивалентно сумме пополнения в 400 тыс. рублей).

- На прибыль (тип-Б). Можно не платить налоги прибыль по итогу своих торговых операций.

3.2. Как понять продавать или покупать акции сейчас

Никто не знает куда пойдёт биржевые котировки акций сегодня, завтра. Поэтому ответить на вопрос когда покупать и продавать акции невозможно. Инвестиции несут долю риска. Держа деньги в активах ваш капитал может как расти, так и падать в моменте времени. Определить точную точку для покупки или продажи нельзя.

Работает ли технический анализ? Ответ и да, и нет. Тоже самое можно сказать про фундаментальный. Главная проблема, что рынок эмоционален. Его может сильно заносить как вверх, так и вниз. Причём эйфорию и панику может отделять буквально пару дней.

3.3. Сколько можно заработать на акциях Газпрома

Можно ли заработать на акциях Газпрома? Для этого достаточно посмотреть график котировок Газпрома:

Таблица с дивидендами Газпрома:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 35.00 (прогноз) | 16 июля 2022 | 14.07.2022 |

| 12.55 | 15 июля 2021 | 13.07.2021 |

| 15.24 | 16 июля 2020 | 14.07.2020 |

| 16.61 | 18 июля 2019 | 16.07.2019 |

| 8.04 | 19 июля 2018 | 17.07.2018 |

| 8.04 | 20 июля 2017 | 18.07.2017 |

| 7.89 | 20 июля 2016 | 18.07.2016 |

| 7.2 | 16 июля 2015 | 14.07.2015 |

| 7.2 | 17 июля 2014 | 15.07.2014 |

| 5.99 | 13 мая 2013 | 13.05.2013 |

| 8.97 | 10 мая 2012 | 10.05.2012 |

| 3.85 | 12 мая 2011 | 12.05.2011 |

| 2.39 | 7 мая 2010 | 07.05.2010 |

| 0.36 | 8 мая 2009 | 08.05.2009 |

| 2.66 | 8 мая 2008 | 08.05.2008 |

| 2.54 | 11 мая 2007 | 11.05.2007 |

| 1.5 | 12 мая 2006 | 12.05.2006 |

| 1.19 | 6 мая 2005 | 06.05.2005 |

| 0.69 | 7 мая 2004 | 07.05.2004 |

| 0.4 | 21 февраля 2003 | 21.02.2003 |

| 0.44 | 13 мая 2002 | 13.05.2002 |

| 0.23 | 4 мая 2001 | 04.05.2001 |

В зависимости от момента покупки акций Газпрома и срока удержания можно посчитать прибыль. Например, если мы купили в 2017 г. по 160 руб, то на текущий момент в курсовой разнице были бы в плюсе (130 рублей на акцию) и получили бы 4 дивиденда: 8.04 в 2018, 16.61 в 2019, 15.24 в 2020, 12.24 в 2021. Прибыль бы составила более 100% по стратегии купи и держи.

Как купить/продать акции Газпром;

3.4. Сколько можно заработать на акциях Apple

Давайте рассмотрим пример с известной яблочной компанией. Сколько заработали акционеры Apple за последние года? Её котировки поднялись значительно сильнее рынка, при этом были ещё и выплаты дивидендов. Они значительно скромнее, чем у Газпрома (1-2% в год).

Если бы купили акции Apple в 2017 г, то сейчас бы были в плюсе на 100%.

3.5. Сколько можно заработать на акциях Сбербанка

Компанию ПАО Сбербанк по скорости роста можно сравнить с Apple. Особенно, если сравнивать динамику роста с 2000 г. Акции Сбербанка в то время стоили 1 рубль. На момент 2020 г. котировки стоят дороже 230 рублей. Плюс за это время Сбербанк платил дивиденды:

Итого каждый рубль вложенный в Сбербанк в 2000 г. вырос бы в 350 раз (35 000% прибыли в рублях) и это без учёта выплаты дивидендов. Если сравнивать котировки Сбербанка и Apple в долларах, то и тут наша акциях выиграла.

Таблица с дивидендами Сбербанка:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 24.0 | 11 мая 2022 | 07.05.2021 |

| 18.7 | 11 мая 2021 | 06.05.2021 |

| 18.7 | 5 октября 2020 | 01.10.2020 |

| 16 | 13 июня 2019 | 10.06.2019 |

| 12 | 26 июня 2018 | 22.06.2018 |

| 6 | 14 июня 2017 | 09.06.2017 |

| 1.97 | 14 июня 2016 | 10.06.2016 |

| 0.45 | 15 июня 2015 | 10.06.2015 |

| 3.2 | 17 июня 2014 | 13.06.2014 |

| 2.57 | 11 апреля 2013 | 11.04.2013 |

| 2.08 | 12 апреля 2012 | 12.04.2012 |

| 0.92 | 15 апреля 2011 | 15.04.2011 |

| 0.08 | 16 апреля 2010 | 16.04.2010 |

| 0.48 | 8 мая 2009 | 08.05.2009 |

| 0.51 | 8 мая 2008 | 08.05.2008 |

| 0.3855 | 12 мая 2007 | 12.05.2007 |

| 0.2644 | 28 апреля 2006 | 28.04.2006 |

| 0.1728 | 7 мая 2005 | 07.05.2005 |

| 0.1337 | 1 мая 2004 | 01.05.2004 |

| 0.1083 | 10 мая 2003 | 10.05.2003 |

| 0.0525 | 6 мая 2002 | 06.05.2002 |

| 0.0378 | 8 июня 2001 | 08.06.2001 |

| 0.0328 | 12 июня 2000 | 12.06.2000 |

Итоги: сколько можно заработать на акциях

Подводя итоги можно сделать выводы: заработок сильно зависит от инструмента инвестирования, момента покупки и продажи. Можно как сорвать куш (заработать более 100% за год), так и получить даже убыток. В большинстве случаев акционеры зарабатывают, а не теряют. В среднем рынок акций приносит 8-12% годовых.

Фондовый рынок

Не знаете, как заработать на акциях? Отправляйтесь на фондовый рынок. Эта платформа специально предназначена для того, чтобы совершать сделки с ценными бумагами. Но с чего начать? Прежде всего необходимо заключить договор с авторитетным брокером, который откроет для новичка демо-счет. Тем самым начинающий бизнесмен сможет приступить к обучению торговле на фондовом рынке. В процессе он ничем не рискует, поскольку будет работать с виртуальными деньгами. После того как вы приобретете необходимый опыт и знания, можно пробовать свои силы на реальном счете.

Конечно же, фондовый рынок подчиняется определенным законам. Даже матерым трейдерам порой трудно сориентироваться в них, не говоря уже о новичках, которые имеют весьма отдаленное представление о том, как заработать на акциях. Если вы не уверены в правильности принятого решения, то не стоит совершать сделку.

Какие варианты заработка бывают

Всего вариантов получения прибыли на акциях существует несколько: можно просто купить и держать активы для получения дивидендов каждый квартал/полгода, можно купить в момент понижения цены и продать при повышении. Можно просто купить активы развивающейся компании надолго и воспринимать ценные бумаги в качестве долгосрочного вклада с целью сохранения средств.

Чтобы заработать на акциях, лучше всего спекулировать. Но одновременно с уровнем дохода обычно вырастают и риски. Для спекуляций не подходят акции крупных компаний, в работе которых не происходит никаких изменений. Но зато и риски тут минимальны. А вот покупка и продажа акций развивающихся эмитентов прибыль способны принести высокую, но и стать причиной убытков могут.

Трейдинг

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже. В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже. В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Краткосрочная торговля (скальпинг) дает минимальный доход, но за счет большого числа сделок прибыль может быть ощутимой. Так, например, трейдер в среднем заключает в день по 100 сделок по покупке/продаже акций и зарабатывает на каждой сделке по 100 рублей, что в общей сумме получается 10 000 в день.

Но это не идеальный вариант, на самом же деле скальпинг требует стальных нервов, умения вовремя покупать и продавать (а не купить дешево и продать еще дешевле, так как акции больше не поднимаются в цене), прогнозировать рыночную ситуацию и т.д.

Не менее волнительный и обычный трейдинг, когда сделок заключается меньше, но требования также высоки и чтобы научиться всему, нужно потратить немало сил и времени.

Что влияет на курс акций:

- Прибыль компании-эмитента, стратегия ее развития.

- Общая ситуация на глобальном рынке.

- Число желающих купить и продать акции на бирже, их поведение.

- Официальная информация и новости, слухи и сообщения на биржевых форумах.

- Политическая обстановка.

- Десятки различных обстоятельств и условий, которые нужно учитывать до того, как покупать акции или продавать их.

Если новичок хочет заниматься трейдингом, желательно хотя бы поначалу сотрудничать с управляющими, консультантами. Можно просто отдать свои деньги управляющему, который получит доступ к счету через брокера и будет осуществлять сделки, а инвестор – просто получать доход и пользоваться знаниями, опытом управляющего в обмен на небольшую комиссию, которую тот берет себе.

Для тех, кто хочет работать самостоятельно, созданы различные обучающие курсы, где рассказывают, что такое акции, как заработать на них, что нужно знать и учитывать в работе, какие нюансы и особенности есть, составляющие работы и т.д.

Долгосрочный инвестор

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании, которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании, которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

А вот вкладывая в маленькие стартапы, вообще появляется вопрос, можно ли заработать на них. Правда, некоторые инвесторы поступают так: покупают активы множества перспективных молодых компаний и даже когда одна из них «выстреливает», то доход в десятки, а то и сотни раз превышает вложения, перекрывая и убытки по бесперспективным активам.

Живем на дивиденды

Дивиденды – это часть прибыли компании, выраженная в процентах в соответствии с долей владения инвестора. Дивиденды платят не все компании, что обусловлено финансовой политикой эмитента. Обычно для получения дохода в виде дивидендов покупают акции известных и серьезных компаний.

Так, например, «Мегафон» в один из годов выплатила дивиденды в размере 20 миллиардов рублей и все владельцы акций получили солидные суммы.

Поэтому обычно данный вид вложений актуален для серьезных инвесторов, интересующихся тем, как заработать на акциях «Сбербанка» или нефтяной компании. Тут нужны большие вложения, профессиональный подход и верный выбор инструмента. Дивиденды с котировками акций не связаны. Объемы и время выплат дивидендов зависят от решения акционеров.

Для возможности получить дивиденды акции нужно купить до даты фиксации реестра, перед выплатами дивидендов обычно цена акций идет вверх (поэтому знание даты выплаты процента важно и для трейдеров, спекулирующих активом). Периодичность может быть разной – дивиденды платят раз полгода/год, в особые даты и т.д

Открываем ИИС

Индивидуальный инвестиционный счет — это счет, который дает возможность не только торговать на бирже, но и получать льготы. Вы можете приобретать валюту, акции, облигации, паевые фонды и другие инструменты, однако основное отличие ИИС от обычного брокерского счета заключается в том, что инвестор может воспользоваться специальными налоговыми вычетами от государства.

Вычеты бывают двух типов. Тип «А» предполагает налоговый вычет, который можно запросить у налоговой ежегодно. Тип «Б» не предполагает налоговых вычетов, но при выборе такого типа ИИС ваши операции на бирже будут освобождены от НДФЛ. Инвестор может сам выбрать подходящий ему тип счета, ведь все варианты вычетов имеют свои плюсы и минусы.

Особенности ИИС:

- минимальный срок по использованию счета – 3 года, если забрать деньги ранее обусловленного срока, вы лишаетесь права на налоговый вычет;

- налоговая преференция – освобождение от уплаты 13% НДФЛ, но не более 52 тыс. рублей в год;

- сумма пополнения – до 1 млн рублей в год;

- валюта счета – рубли, но при этом валюту можно покупать;

- открыть могут только совершеннолетние резиденты РФ.

Adobe [NASDAQ: ADBE] — $662

• Цена акции 13 января 2018: $195,05

• Цена акции 14 июля 2018: $258,25

• Прирост за 6 месяцев: +32,4%

Международный гигант и крупнейшая компания, которая создает компьютерные программы. Adobe любят множество дизайнеров, фотографов и разработчиков по всему миру, которые делают с их помощью иллюстрации, фильмы и сайты. Наверное, любой человек хотя бы однажды открывал программу по фотошопу от ADBE.

Два основателя компании, партнеры Джон Уорнок и Чарльз Гешке изначально работали в XEROX и писали свой собственный язык программирования PostScript. Управляющие менеджеры не приняли их разработки, что и побудило Джона и Чарльза воплощать свои идеи самостоятельно. В 1985 году компания заинтересовала Стива Джобса и Adobe получила первый заказ от Apple.