Как сдавать декларацию по форме 4 ндфл в 2019 — 2020 годах?

Содержание:

- Что значит нулевая 4 НДФЛ

- Общие правила отчетности индивидуальных предпринимателей на ОСНО

- Как рассчитывается НФДЛ в 2021 году для ИП

- Образец заполнения формы 4-НДФЛ для ИП на ОСНО

- Сроки сдачи 4-НДФЛ в 2020 году

- Основные требования к заполнению документа

- Особенности декларации по налогам на доходы физических лиц 4-НДФЛ

- Алгоритм расчета и уплаты НДФЛ для ИП на ОСНО

- Страховые взносы ИП за себя

- Способы подачи

- Как заполнить декларацию 4-НДФЛ

Что значит нулевая 4 НДФЛ

В данном случае в документе обозначается нулевое значение. Подача такой декларации не является нарушением.

Предприниматель не несет никакой ответственности.Хотя инспектора могут запрашивать у ИП основания для подачи НДФЛ с нулем.

Как заполнить 4-НДФЛ — пошаговая инструкция

Форма в отличие от других документов налогообложения отличается быстротой, простотой заполнения.

Главное — знать свой ИНН и номер территориального отделения налоговой, куда будет подаваться документ.

Данные о возможных налогах предприниматель определяет самостоятельно с учетом проведенного анализа своей работы. Не несет ответственность за возможные изменения.

НДФЛ — это прогноз, поэтому ошибки допускать не рекомендуется. Чтобы минимизировать налог для оплаты в будущем году стоит применять при заполнении декларации профессиональный вычет.

НДФЛ — это прогноз, поэтому ошибки допускать не рекомендуется. Чтобы минимизировать налог для оплаты в будущем году стоит применять при заполнении декларации профессиональный вычет.

Документ представляет собой единственный лист. Оформляется с внесением необходимых данных по установленной законодательством форме.

Перед заполнением рекомендуется предварительно посмотреть образцы (на стенде в налоговой), чтобы не допустить ошибок.

Обязательно прописывается личная информация предпринимателя (ФИО, контактный телефон, индивидуальный номер, ОКТМО), сумма предполагаемой прибыли.

Чтобы рассчитать авансовый платеж по налогу:

- степень уменьшения либо увеличения дохода;

- период подачи декларации.

Заполняется бланк вручную и черными или синими чернилами. Если скачивается на компьютере, то стоит выровнять числа по правому краю.

Недопустимы исправления, зачеркивания, оставление пустых клеток. Лучше в них поставить прочерки и не оставлять пустым.

Пошаговые действия по заполнению:

- обозначение ИИН предпринимателя в верхнем правом углу, номера корректировки. Если декларация подается впервые, то ставится 0. Если вторично, то 1.2.;

- проставление года или налогового периода, в котором был получен первый доход от налогоплательщика;

- указание ОКТМО, где было зарегистрировано ИП;

- идентификационные данные (ФИО полностью, контактный телефон);

- сумма предполагаемого дохода в рублях в графе с кодом 010.

В специальных клетках приложения декларации вносятся данные, если имеется доверенность на представителя либо другие документы для разъяснения.

Заполнение левой части декларации. Проставление цифры 1, личной подписи, даты при подаче самим предпринимателем.

Указание цифры 2 при подаче декларации доверенным лицом с обозначением в документе ФИО для подтверждения полномочий.

Новички-предприниматели при отражении в бланке вероятного дохода могут брать в учет выручку, полученную за первый месяц работы.

Новички-предприниматели при отражении в бланке вероятного дохода могут брать в учет выручку, полученную за первый месяц работы.

Причем вправе рассчитывать, указывать сумму самостоятельно, не подтверждая возможность получения прибыли иной документацией.

Другие долго работающие предприниматели при расчете суммы высчитывают, согласно отчету 3 НДФЛ за прошлый налоговый период.

Если ИП считает, что в следующем году доходы снизятся, то может указать в бланке наименьшую сумму. Если предполагают, что доход повысится, то должны вносить наибольшую сумму.

Общие правила отчетности индивидуальных предпринимателей на ОСНО

ИП, выбравший для применения общую систему налогообложения, сдает больше отчетов, чем ИП на льготных режимах (УСН, ЕСХН, ПСН). Ему приходится вести бухгалтерию, чтобы учесть все доходы и расходы и вычислить сумму налога на доходы физических лиц. Но отчетность ИП по НДФЛ на общем режиме не единственная. Предприниматели отчитываются по НДС и прочим налогам и сборам (акцизам, водному налогу, НДПИ, торговому сбору, косвенным налогам). Если у ИП есть наемные работники, отчетов становится больше. Эксперты КонсультантПлюс разобрали, какие налоги и какую отчетность сдают ИП в 2021 году. Используйте эти инструкции бесплатно.

Как рассчитывается НФДЛ в 2021 году для ИП

Расчет налога за год производится по следующей формуле:

Полученный доход ИП

Для определения базы по НДФЛ учитывается весь доход ИП, полученный им в денежной и натуральной формах, в виде материальной выгоды, а также при возникновении права на данный доход. Учету подлежит доход, полученный как на территории РФ, так и за ее пределами.

ИП должен определять налоговую базу отдельно по каждому виду доходов, в отношении которых предусмотрены разные ставки налога.

Полный перечень доходов, учитываемых при расчете подоходного налога, приведен в ст. 208 НК РФ.

Налоговые вычеты

ИП при расчете суммы налога к уплате может воспользоваться всеми видами налоговых вычетов. Основным вычетом для ИП является профессиональный и представляет собой возможность учета всех произведенных в процессе осуществления предпринимательской деятельности расходов.

Профессиональные вычеты могут быть предоставлены в размере:

- Фактически произведенных расходов, если они экономически обоснованы и документально подтверждены;

- В сумме 20% от всего полученного за год дохода, если документальное подтверждение расходов отсутствует.

Состав расходов определяется ИП самостоятельно, в порядке, предусмотренном гл. 25 НК РФ.

Примечание: использовать вычет в сумме 20% от полученного дохода выгодно тогда, когда подтвержденная документально сумма произведенных расходов меньше вычета, предоставляемого в размере 20%.

Помимо профессиональных, ИП может применить имущественные, социальные, стандартные, инвестиционные и «убыточные» вычеты. Порядок их заявления аналогичен тому, что предъявляется к обычным гражданам (то есть к декларации должны быть приложены все необходимы документы).

Примечание: на вычеты могут быть уменьшены доходы, облагаемые ставкой 13% (кроме доходов от долевого участия в организации). Таким образом, если ИП нерезидент, вычеты он заявить не сможет (в том числе профессиональные).

С начала 2021 года вводится дополнительная налоговая ставка НДФЛ — 15% (закон от 23 ноября 2020 года № 372-ФЗ). Она применяется к доходам ИП, превышающим 5 млн рублей. Платить налог по ставке 15% нужно с суммы дохода, превышающей 5 млн рублей.

Налоговые ставки

Основная налоговая ставка по НДФЛ для ИП – 13%. Она применяется к сумме дохода предпринимателя до 5 млн рублей включительно.

К сумме дохода, превышающей 5 млн рублей, применяется ставка 15%.

Если ИП является нерезидентом РФ, он платит НДФЛ по ставке 30%.

Ставка 15% применяется к доходам более 5 млн рублей. Например, если налоговая база ИП за 2021 год составит 6 млн рублей, то всего он должен уплатить: (5 млн * 13%) + (1 млн * 15%) = 800 тыс. рублей.

Работающий предприниматель должен считать налог исходя из собственных фактических доходов, без учета выплат, которые произвел ему работодатель. ИФНС будет агрегировать данные из декларации 3-НДФЛ (вероятно, ее форма изменится), которую подал ИП, и справки 2-НДФЛ, представленной работодателем. Если совокупная сумма дохода гражданина превысит 5 млн рублей, налоговый орган сам рассчитает доплату НДФЛ с учетом повышенной ставки и пришлет уведомление. Такое пояснение в ходе Всероссийского зимнего делового онлайн-конгресса «Налоги и отчетность в 2021 году» дал начальник Управления налогообложения доходов физических лиц и администрирования страховых взносов Михаил Сергеев.

Пример расчета авансов и налога за год

ИП Иванов И.И. применяет ОСНО. Рассчитаем его налога за 2020 год.

За 1 квартал 2020 года ИП заработал доход в сумме 400 000 рублей. Его авансовый платеж составит: 400 000 х 13% = 52 000 рублей.

За 6 месяцев доход ИП составил 700 000 рублей. Он должен заплатить: 700 000 х 13% — 52 000 = 39 000 рублей.

Сумма дохода за 9 месяцев равна 1 000 000 рублей. Авансовый платеж составит: 1 000 000 х 13% — (52 000 + 39 000) = 39 000 рублей.

Всего за год ИП Иванов заработал 1 200 000 рублей. До 30 апреля 2021 года ему необходимо подать декларацию 3-НДФЛ. Его налог за год составит 1 200 000 х 13% — (52 000 + 39 000 + 39 000) = 26 000 рублей. Уплатить его нужно до 15 июля 2021 года.

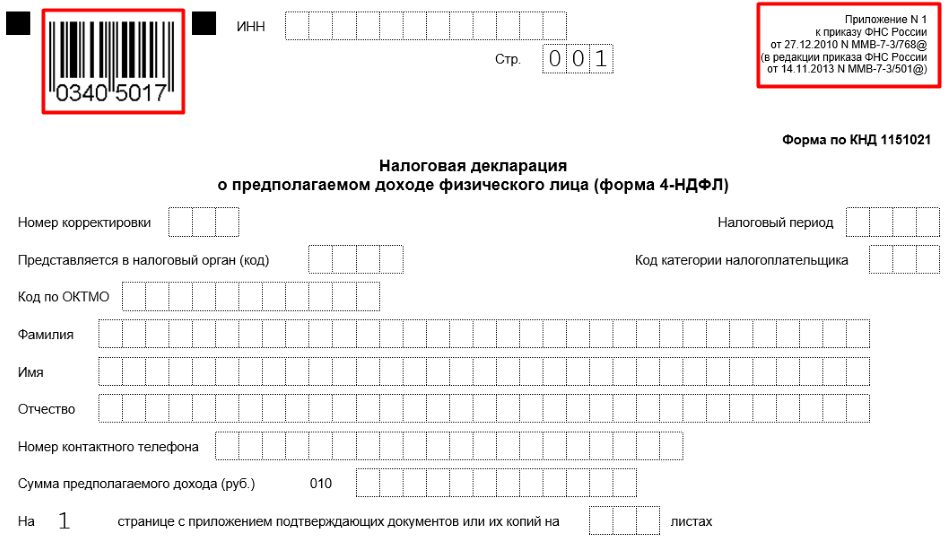

Образец заполнения формы 4-НДФЛ для ИП на ОСНО

Приступая к внесению сведений в декларацию 4-НДФЛ, нужно вверху страницы обязательно отразить код ИНН физлица, работающего как ИП. Он должен состоять из 12 знаков.

На следующей строке фиксируется номер страницы отчета, на первой странице здесь стоит «001»

Под названием формы отражается с помощью шифра вид отчета:

- 0 для впервые направляемых в налоговый орган деклараций.

- 1,2 … надо указывать, когда происходит корректировка ранее сданного отчета.

Внимание! Корректировать отчет необходимо лицам, которые в результате своей деятельности получили доход более чем на 50 % больше или меньше, чем он был заявлен. Цифры нужно проставлять сразу начиная с первой клетки.. Далее следует отразить с помощью цифры номер налогового периода, за который представляется данный отчет

Например, 2018

Далее следует отразить с помощью цифры номер налогового периода, за который представляется данный отчет. Например, 2018.

После этого шифром записывает код ИФНС, которая выступает получателем данного отчета. Здесь записывается четыре цифры.

С помощью кода далее записывается тип налогоплательщика. Для ИП здесь нужно указывать «720».

Ниже отражается код ОКТМО, которым обозначается территориальная принадлежность предпринимателя.

Затем нужно записать полные личные данные предпринимателя — для этого используются предусмотренные для этого три строки. Отчество может отсутствовать. Оставшиеся незаполненными строки надо прочеркнуть.

После этого отражается номер телефона, по которому можно связаться с ИП в случае необходимости.

Заполняя графу с суммой предполагаемого дохода, предпринимателю необходимо здесь отразить в денежной оценке ожидаемую к получению сумму его выручки в течение указанного года.

Если данный показатель изменится более чем на 50 % (снизится или повысится), предпринимателю придется еще раз направлять данную форму в ИФНС в виде корректирующего отчета. Поэтому здесь нужно указывать разумные цифры. Цифрами доход нужно записать в правом поле.

Ниже следует записывать количество листов, занимаемое отчетом, а также приходящихся на приложенные к нему документы.

После этого страница подразделяется на две части. При этом заполнять физлицо – предприниматель должно только левую его часть.

Здесь фиксируется кто непосредственно представляет отчет в налоговый орган:

- Если это сам предприниматель, то указывается шифр 1.

- При использовании представителя — записывается код 2.

При этом если данную форму сдает инспектору сам ИП, то далее он расписывается и проставляет дату. Незаполненные клетки ему необходимо прочеркнуть. Когда же отчет подает лицо по оформленной доверенности, то здесь записываются его полные Ф.И.О., а также документ, на основании которого он осуществляет свои полномочия.

Сроки сдачи 4-НДФЛ в 2020 году

В соответствии с п.7 ст. 227 НК РФ, отчет должен быть сдан не позднее пяти рабочих дней после завершения месяца, в котором был получен первый доход в году. Данное правило действует в отношении вновь зарегистрированых ИП

Не важно, на какую дату зарегистрировано ИП; при подаче 4-НДФЛ необходимо отталкиваться именно от месяца получения первого дохода

Например: ИП был зарегистрирован в ИФНС 20 марта 2020 года, первый свой доход ИП получил 4 октября 2020 года. Именно от последнего дня октября надо рассчитать 5 рабочих дней и не позже 5-го дня сдать декларацию 4-НДФЛ. В отношении ИП, занимающихся предпринимательской деятельностью не первый год, точных сроков в НК РФ не предусмотрено.

Письмо ФНС РФ № 04-2-02/685 от 14.11.06 содержит рекомендацию сдавать 4-НДФЛ одновременно с отчетом 3-НДФЛ. Т.е. до 30.04 года, следующего за отчетным.

Не предусмотрено законодательством никаких сроков для сдачи и уточненной декларации.

Следует обратить внимание на ситуацию, когда ИП не подавал заявление о применении УСН и применял ЕНВД, а затем по истечении времени, реализовал еще один вид деятельности, не попадающий под ЕНВД. В этом случае новый вид деятельности будет учитываться как доход на ОСНО

Следовательно, ИП обязан предоставить декларацию 4-НДФЛ в срок по общему правилу, описанному выше.

Ответственность за несвоевременную сдачу отчета

В случае, если отчет не сдан в положенный срок, ИП могут оштрафовать на 200 рублей, в соответствии со ст. 126 НК РФ.

Известны случаи привлечения предпринимателей к административной ответственности по ст. 119 НК РФ. Но такие действия ИФНС неправомерны, поскольку 4-НДФЛ содержит сведения о предполагаемом доходе, начисление штрафа на который незаконно. Неправомерны в такой ситуации и такие действия ИФНС, как блокировка расчетного счета.

Поэтому штрафы по предполагаемому доходу можно обжаловать путем досудебного аудита. Для этого подается жалоба в ИФНС и в УФНС.

Основные требования к заполнению документа

Важно, что данная декларация, как и другие подобные бланки, заполняется в соответствии с установленными требованиями, определенными законодательной властью РФ. Для 4-НДФЛ предусмотрена специальная форма, куда каждый предприниматель обязан вносить необходимую информацию

Не существует трудностей с заполнением этого бланка, ведь документ является простым и понятным, состоящим только из одного листа.

В случае возникновения вопросов или проблем с внесением необходимых данных отличным помощником будет образец заполнения. Подобные образцы каждый желающий сможет найти на специальных стендах в налоговой инспекции. Но каждый предприниматель при составлении такой справки обязан предельно точно указать индивидуальную информацию.

Общепринятые правила, необходимые для заполнения налоговой формы 4-НДФЛ:

- Нужно правильно вписать в указанной графе вверху страницы специальный идентификационный номер лица, занимающегося подачей декларации (ИНН).

- Следующим этапом будет внесение номера корректировки. В случае если налогоплательщик заполняет данную форму впервые, вместо номера корректировки он ставит «0».

- Кроме вышеперечисленного, следует указать налоговый период, то есть записывается определенная дата. После указанного числа индивидуальный предприниматель сможет получить ожидаемую прибыль, записанную в документе.

- В отдельной графе, имеющей название «Предоставляется в налоговый орган», вписывается информация о номере того подразделения, в который отдается 4-НДФЛ.

- Затем налогоплательщик указывает специальный код ОКТМО. Данный номер является специальным кодом подразделения адреса, по которому зарегистрирована организация.

Во время заполнения документа необходимо указывать информацию о личности предпринимателя. Вносятся ФИО, затем данные паспорта, а также название предприятия и его адрес. Кроме того, нужно записать размер ожидаемого дохода в будущем налоговом периоде. Кстати, произвести расчет указанной суммы владелец компании должен самостоятельно

Важно, что нет необходимости в подаче никаких других документов для подтверждения ожидаемой прибыли, кроме заполненного бланка 4-НДФЛ

После того как в бланк будет внесена вся информация, необходимо внизу поставить дату заполнения бланка, личную подпись и печать.

Людям, которые стали предпринимателями недавно, следует проводить расчеты предполагаемого дохода, опираясь на полученную прибыль за период первого месяца существования предприятия. Эта информация указывается в 3 форме НДФЛ.

Если налогоплательщик уверен, что прибыль в предстоящем году будет значительно уменьшена, ему стоит вписать в декларацию меньшую сумму.

Существует несколько положений, которые учитываются при заполнении бланка 4-НДФЛ:

- Расчет авансовых платежей производится налоговым инспектором, если заданная сумма в 1,5 раза больше или меньше той, что внесена в бланк 3-НДФЛ.

- Иногда авансовые платежи рассчитываются исходя из информации о фактическом доходе за прошлый год (справка 3-НДФЛ), когда две декларации №4 имеют разницу больше 50%.

Но если человек не может явиться в налоговую инспекцию, он имеет право отправить заполненную декларацию почтой (обычной или электронной). Но прежде чем отправлять документ, налогоплательщик обязательно должен оформить заявку на официальном сайте ФНС России.

Декларация считается обязательным документом для предоставления в налоговую. С ее помощью осуществляется расчет ожидаемой финансовой прибыли предпринимателя в ближайшем будущем.

Особенности декларации по налогам на доходы физических лиц 4-НДФЛ

Налог на доходы физических лиц (НДФЛ) обязаны уплачивать все. Работодатель должен перечислять налоги не только с прибыли предприятия, но и за каждого работника компании. Декларации по доходам существуют нескольких форм. 4-НДФЛ отличается от других по своей сути и предназначению.

Особенность этой отчетности состоит в том, что налогоплательщик указывает в ней возможный предполагаемый доход будущего периода (года).

Приказами ФНС периодически вносятся поправки в порядок и форму документов. Последние изменения в Приказе, в основном, касаются формы 6-НДФЛ и включают в себя прибавление листа 8, пункта об отражении доходов от иностранных резидентов и другие незначительные поправки.

Декларация по 4-НДФЛ предназначена для того, чтобы налоговые органы имели ориентировочное представление о будущих доходах предпринимательской деятельности зарегистрированной организации.

На основании прогноза будет производиться сравнение с реальным представляемым в налоговые органы отчетом о доходах (3-НДФЛ, 6-НДФЛ)в дальнейшей деятельности. На основании разницы с предоставленным прогнозируемым доходом, делаются выводы о добросовестности налогоплательщика.

Какие установлены сроки предоставления декларации 4-НДФЛ вы можете посмотреть в этом видео:

В чем отличие 4-НДФЛ от 3-НДФЛ

- По форме 4 отчет содержит информацию о доходах ожидаемых в следующем году, а по форме 3 – отчет о прибылях, полученных за отчетный период.

- В декларации 3-НДФЛ есть строка о случайных прибылях, в четверке – нет, так как налогоплательщик не может знать, какие случайности встретятся в будущем.

- В 4-НДФЛ есть строка по авансовым платежам, а в форме 3 – только окончательные суммы проведенных в реальности платежей.

- На основании 3-НДФЛ проводятся расчеты по социальным и имущественным вычетам.

Кто и в какие сроки сдает 4-НДФЛ

В соответствии с законом, индивидуальные и частные предприниматели, которые работают по общей системе налогообложения (ОСН) сдают один раз в обязательном порядке в течение пяти дней по истечении месяца после получения самой первой прибыли организации. Далее сдавать 4-НДФЛ резидент может только по собственному желанию один раз в год.

Штраф за просрочку первого отчета составляет 200 руб. В любом случае, предприниматель обязан будет заполнить форму и отправить в налоговый орган.

Чтобы правильно заполнить отчет и не завысить предполагаемый доход, необходимо располагать грамотно составленным бизнес-планом или, как минимум, владеть информацией о своих предполагаемых доходах, которые могут иметь место в нише выбранного бизнеса.

Ошибки в заполнении декларации приводят к дополнительной проверке и аудиту. Такое событие происходит, если:

- отчеты в налоговую по форме 3-НДФЛ, 6-НДФЛ и т.д. превышают на 50% заявленный в 4-НДФЛ предполагаемый доход;

- ниже заявленного в форме 4 предполагаемого дохода более чем на 50%;

- предполагаемый доход на прибыль вообще не был рассчитан и предъявлен в налоговую инспекцию.

На практике, предприниматели зачастую указывают предполагаемую прибыль ниже той, которую обнаруживают их оптимистичные расчеты. Опытные бухгалтера и предприниматели знают, что на самом деле открывать свой бизнес – не так радужно и, что та прибыль и скорость с которой начинающий делец предполагает обогатиться, не так быстро и легкодоступны как кажется.

Обычно расходы, которые ждут в начале пути бизнесмена настолько часты и высоки, что реальную прибыль можно увидеть только через 2 и более лет.

Куда хуже, если ИП указывает высокую прогнозируемую прибыль. В этом случае проверка неизбежна и индекс будет выше.

Сдавать НДФЛ каждый последующий год не обязательно. Это можно сделать, если после первого отчета по другим формам НДФЛ, годовым отчетам бухгалтерии и балансу, картина покажет, что реальный доход ниже ожидаемого.

Добровольная сдача 4-НДФЛ на следующий год с более приближенным к реальности показателем исключит ошибки и непонятные для налоговой инспекции моменты в ведении бизнеса.

Титульный лист налоговой декларации.

Титульный лист налоговой декларации.

Алгоритм расчета и уплаты НДФЛ для ИП на ОСНО

Обратите внимание! С начала 2020 года изменился порядок расчета НДФЛ предпринимателями. Раньше авансовые платежи рассчитывали специалисты ИФНС, теперь ИП должны делать это сами

Ниже представлен пошаговый алгоритм по расчету и уплате НДФЛ для ИП на ОСН, который был актуален до 2020 года:

- ИП получал первый доход в году.

- Рассчитывал сумму предполагаемого дохода за целый год (за вычетом расходов).

- Заполнял и подавал в ИФНС декларацию 4-НДФЛ (с информацией о предполагаемом доходе).

- Получал из ИФНС уведомления с рассчитанными суммами авансов на уплату НДФЛ.

- Уплачивал авансовые платежи в установленные сроки (указаны в уведомлениях).

- По итогам года составлял и подавал декларацию 3-НДФЛ.

- Уплачивал или возвращал рассчитанный по декларации 3-НДФЛ налог.

Страховые взносы ИП за себя

Каждый предприниматель, вне зависимости от того, какой он выбрал режим налогообложения, платит на свое страхование такие взносы:

- Медицинские. В 2021 году — 8 426 рублей.

- Пенсионные. Сумма взноса состоит из двух частей. Первая часть фиксированная — 32 448 рублей за полный 2021 год. Если доход предпринимателя не превышает 300 000 рублей, он платит только эту часть. Если его доход больше, то с суммы превышения он уплачивает 1%. ИП на ОСНО для расчета этой суммы уменьшает полученные доходы на профессиональные вычеты.

Медицинские взносы и первая часть пенсионных уплачиваются в течение календарного года. Расчетную часть пенсионных взносов нужно перечислить не позднее 1 июля следующего года. Отчетность по собственным взносам ИП не сдается.

Способы подачи

Декларация предоставляется в ИФСН по месту проживания:

- личным посещением предпринимателя в 2-ух бумажных экземплярах;

- через представителя;

- почтой заказным письмом с описью отсылаемой декларации, квитанцией с числом, которое будет являться датой подачи документа;

- в электронном формате через сервис ФНС или операторов ЭДО.

Один экземпляр остается у специалистов с пометкой о приеме. Второй — у ИП. В случае подачи декларации представителям должна быть на руках нотариально составленная доверенность.

В чем отличие от формы 3 НДФЛ

Декларацию 4-НДФЛ подают физические лица или предприниматели с работой на общей системе налогообложения для получения предполагаемого финансового результата, расчета авансовых платежей, анализа предпринимательской деятельности.

Декларацию 4-НДФЛ подают физические лица или предприниматели с работой на общей системе налогообложения для получения предполагаемого финансового результата, расчета авансовых платежей, анализа предпринимательской деятельности.

Налоговые службы на основании предоставленной информации о доходах посылают уведомления, чтобы ИП произвели оплату за:

- первое полугодие (до 15 июля);

- третий квартал (15 октября);

- четвертый квартал (13 января включительно).

При начислении НДФЛ по результатам года минусуются все перечисленные авансы. Оставшаяся сумма должна поступать в бюджет до 15 июля следующего года после того как закончится отчетный период.

Форма 3-НДФЛ составляется по итогам деятельности. Сдается до 30 апреля того года, который последует за отчетным.

Подается обычными гражданами и субъектами предпринимательской деятельности с учетом уже полученного дохода за отчетный период с целью получения имущественного либо социального вычета.

Как заполнить декларацию 4-НДФЛ

Официальную инструкцию по заполнению декларации 4-НДФЛ вы можете скачать по этой ссылке.

Основные правила заполнения декларации 4-НДФЛ

-

Основные правила заполнения декларации 4-НДФЛ

- Декларация может быть заполнена от руки, либо распечатана на компьютере;

- Допустимые цвета чернил: черный и синий;

- Сведения в декларацию вносятся слева направо, начиная с первой ячейки. При заполнении на компьютере числовые показатели выравниваются по правому краю;

- В незаполненных ячейках необходимо поставить прочерк;

- При заполнении от руки сведения вносятся большими печатными буквами, при заполнении на компьютере – большими буквами с использованием шрифта Courier New высотой 16-18 пунктов;

- Использование замазок, внесение исправлений и скрепление листов с помощью степлера не допускается;

- При сдаче (заполнении) декларации представителем к отчетности нужно приложить доверенность.

-

Инструкция по заполнению формы декларации 4-НДФЛ

Поле «ИНН». ИП указывают ИНН, отраженный в свидетельстве о постановке на учет в налоговом органе.

Поле «Номер корректировки». Если декларация сдается первый раз, то указывается «0—», если уточненная (при изменении дохода в течение года, более чем на 50%), указывается ее номер: «1—», «2—» и т.д.

Поле «Налоговый период». Указывается год, в котором подается декларация (получен первый доход).

Поле «Представляется в налоговый орган (код)». Указывается код ИФНС на учете в которой состоит ИП. Узнать код вашей ИФНС можно с помощью этого сервиса.

Поле «Код категории налогоплательщика». ИП указывают код «720», нотариусы и иные лица, занимающиеся частной практикой – «730», адвокаты – «740», ИП-главы КФХ – «770».

Поле «Код по ОКТМО». Указывается код муниципального образования места жительства ИП. Узнать ОКТМО можно с помощью этого сервиса.

Поля «Фамилия», «Имя», «Отчество». Построчно вносятся данные о фамилии, имени и отчестве в соответствии с паспортом РФ.

Поле «Номер контактного телефона». Указывается номер телефона в формате «+7(код)ххххххх».

Поле «Сумма предполагаемого дохода (руб.)». Указывается сумма дохода, которую ИП планирует получить за год (с учетом расходов). Сумма указывается в полных рублях и выравнивается по правому краю.

Поле «на 1 странице с приложением подтверждающих документов или их копий». Если к декларации ИП хочет приложить документы, подтверждающие предполагаемый доход (это необязательно) или доверенность на представителя, необходимо указать количество листов в формате «001», «010» и т.д.

Поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю». Если декларацию сдает сам ИП указывается «1», нижние строки не заполняются. Если представить ИП — указывается «2» и заполняются следующие строки:

«Фамилия, имя, отчество полностью» — ФИО представителя ИП. Если представитель физическое лицо, заполняется только это поле. Если юридическое лицо, указывается ФИО представителя и наименование организации в которой он работает.

Поле «Подпись». Подписывает декларацию ИП лично либо его представитель.

Затем ИП или его представителю необходимо указать дату заполнения декларации и наименование документа, подтверждающего полномочия представителя.

Заполнение формы 4-НДФЛ через программы и сервисы

Налоговую декларацию 4-НДФЛ в 2017 году можно заполнить также с помощью:

- Бесплатных программ «Налогоплательщик ЮЛ» и «Декларация»;

- Платных интернет сервисов («Мое дело», «Б.Контур» и др.);

- Платной программы «1С:Предприниматель»;

- Услуг сторонних компаний и ИП.