Коды оквэд: выбор, добавление и штраф за неизменение

Содержание:

- Обоснование

- Коды ОКВЭД для операций с недвижимым имуществом

- Ведем деятельность не по ОКВЭД. Нужно ли регистрировать изменения?

- Что грозит за незаконное предпринимательство

- Виды деятельности человека

- Кто такие ИП

- Проблемы с Фондом социального страхования

- Проблемы с Федеральной налоговой службой

- Риски и ответственность

- Проблемы с Фондом социального страхования

- Какая ответственность может грозить в 2021 году

- Как внести изменения в ЕГРЮЛ/ЕГРИП

- Незаконная предпринимательская деятельность

- Лишние коды ОКВЭД – дополнительные декларации

- Зачем менять коды ОКВЭД в реестрах

- Регистрация самозанятых граждан

- Требования к применению кодов деятельности

- Как налоговая признаёт предпринимательство незаконным

- Какой штраф за работу без кодов для юрлиц и ИП

Обоснование

При осуществлении закупки заказчик устанавливает единые требования к участникам, в том числе соответствие требованиям, установленным в соответствии с законодательством Российской Федерации к лицам, осуществляющим поставку товара, выполнение работы, оказание услуги, являющихся объектом закупки (согласно пункта 1 части 1 статьи 31 Федерального закона от 05.04.2013 N 44-ФЗ (ред. от 30.04.2021) «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» ).

Федеральный закон от 05.04.2013 N 44-ФЗ (ред. от 30.04.2021) «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» не предусматривает возможности отклонения заявки участника закупки по причине отсутствия в его учредительных документах и (или) в представленной им выписке из ЕГРЮЛ (ЕГРИП) кодов ОКВЭД2, соответствующих предмету закупки.

Данный вывод подтверждается «Анализом практики проведения внеплановых проверок действий заказчиков при осуществлении закупок на соответствие требованиям Федерального закона от 05.04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (сентябрь 2020 года)» (Управление контроля размещения государственного заказа ФАС России) (Подготовлен для системы КонсультантПлюс, 2020) .

Федеральный закон от 18.07.2011 N 223-ФЗ (ред. от 05.04.2021) «О закупках товаров, работ, услуг отдельными видами юридических лиц» также не содержит ограничения для участия в закупках по ОКВЭД.

Коды ОКВЭД для операций с недвижимым имуществом

68.10 Покупка и продажа собственного недвижимого имущества

68.10.1 Подготовка к продаже собственного недвижимого имущества

68.10.11 Подготовка к продаже собственного жилого недвижимого имущества

68.10.12 Подготовка к продаже собственного нежилого недвижимого имущества

68.10.21 Покупка и продажа собственного жилого недвижимого имущества

68.10.22 Покупка и продажа собственных нежилых зданий и помещений

68.10.23 Покупка и продажа земельных участков

68.20 Аренда и управление собственным или арендованным недвижимым имуществом

68.20.1 Аренда и управление собственным или арендованным жилым недвижимым имуществом

68.20.2 Аренда и управление собственным или арендованным нежилым недвижимым имуществом

68.31 Деятельность агентств недвижимости за вознаграждение или на договорной основе

68.31.1 Предоставление посреднических услуг при купле-продаже недвижимого имущества за вознаграждение или на договорной основе

68.31.11 Предоставление посреднических услуг при купле-продаже жилого недвижимого имущества за вознаграждение или на договорной основе

68.31.12 Предоставление посреднических услуг при купле-продаже нежилого недвижимого имущества за вознаграждение или на договорной основе

68.31.2 Предоставление посреднических услуг по аренде недвижимого имущества за вознаграждение или на договорной основе

68.31.21 Предоставление посреднических услуг по аренде жилого недвижимого имущества за вознаграждение или на договорной основе

68.31.22 Предоставление посреднических услуг по аренде нежилого недвижимого имущества за вознаграждение или на договорной основе

68.31.3 Предоставление консультационных услуг при купле-продаже недвижимого имущества за вознаграждение или на договорной основе

68.31.31 Предоставление консультационных услуг при купле-продаже жилого недвижимого имущества за вознаграждение или на договорной основе

68.31.32 Предоставление консультационных услуг при купле-продаже нежилого недвижимого имущества за вознаграждение или на договорной основе

68.31.4 Предоставление консультационных услуг по аренде недвижимого имущества за вознаграждение или на договорной основе

68.31.41 Предоставление консультационных услуг по аренде жилого недвижимого имущества за вознаграждение или на договорной основе

68.31.42 Предоставление консультационных услуг по аренде нежилого недвижимого имущества за вознаграждение или на договорной основе

68.31.5 Предоставление посреднических услуг при оценке недвижимого имущества за вознаграждение или на договорной основе

68.31.51 Предоставление посреднических услуг при оценке жилого недвижимого имущества за вознаграждение или на договорной основе

68.31.52 Предоставление посреднических услуг при оценке нежилого недвижимого имущества за вознаграждение или на договорной основе

68.32 Управление недвижимым имуществом за вознаграждение или на договорной основе

68.32.1 Управление эксплуатацией жилого фонда за вознаграждение или на договорной основе

68.32.2 Управление эксплуатацией нежилого фонда за вознаграждение или на договорной основе

68.32.3: Деятельность по технической инвентаризации недвижимого имущества

Ведем деятельность не по ОКВЭД. Нужно ли регистрировать изменения?

Уважаемые юристы, мы остро нуждаемся в вашей квалифицированной юридической помощи. Недавно налоговая инспекция предъявила к нашей организации, зарегистрированной в форме ООО, требование о предоставлении сведений о видах деятельности. Кроме того, в своем письменном требовании налоговая инспекция указала, что в случае не предоставления указанных сведений, наша фирма будет оштрафована.

В связи с чем, у нас возникли вопросы к юристу: Нужно ли представлять в налоговую сведения о видах деятельности? Что грозит за неисполнение предписания налоговой инспекции и не представление кодов видов деятельности?

Что грозит за незаконное предпринимательство

Если доказанный размер дохода не превысит 2,25 млн рублей, за незаконное предпринимательство привлекают к административной ответственности. В обратном случае — к уголовной.

Административная ответственность наступает по ст. 14.1 КоАП РФ:

-

нет регистрации — штраф в размере 500-1000 рублей;

-

нет лицензии — штраф в размере 2-2,5 тыс. рублей (граждане) или 40-50 тыс. рублей (юридические лица).

Штрафные санкции небольшие. Но основная опасность — налоги, которые насчитают за период незаконной предпринимательской деятельности. Если предприниматель не согласен с начислениями, уже не налоговая должна доказывать свою правоту, а предприниматель — неправоту налоговой.

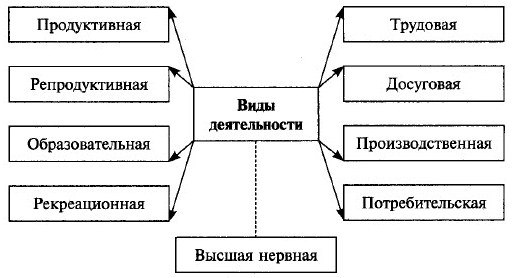

Виды деятельности человека

Ключевые слова конспекта: виды деятельности человека, общение, виды общения, функции общения, игра, учение, труд.

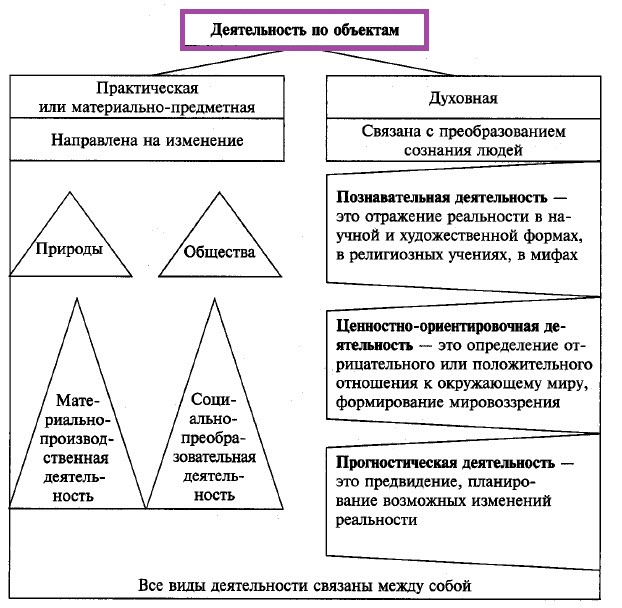

Основные виды деятельности

Основными видами человеческой деятельности являются: общение, игра, учение, труд. Они соответствуют общим потребностям, которые имеются практически у всех людей и в которые неизбежно включается каждый человек в процессе своего индивидуального развития.

1. Общение

Общение — вид деятельности, который возникает в процессе индивидуального развития человека и направлен на обмен информацией между общающимися людьми. Общение имеет определённую структуру, в которую входят: субъект, цель, содержание, средства информации и получатель информации.

По используемым средствам различают следующие виды общения: непосредственное и опосредованное, прямое и косвенное.

При непосредственном общении субъекты находятся в прямом контакте друг с другом и обмениваются информацией. При опосредованном общении прямых контактов нет. Субъект осуществляет обмен информацией через различные средства информации (книги, радио, телефон, телевидение и т. п.).

Подробнее читайте в конспекте «Общение: содержание, субъект, средства, виды»

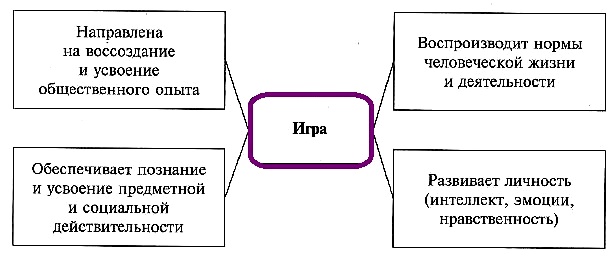

2. Игра (игровая деятельность)

Игра — вид деятельности, который не ставит своей целью производство каких-либо материальных благ. Игры, как правило, имеют характер развлечения и используются для отдыха.

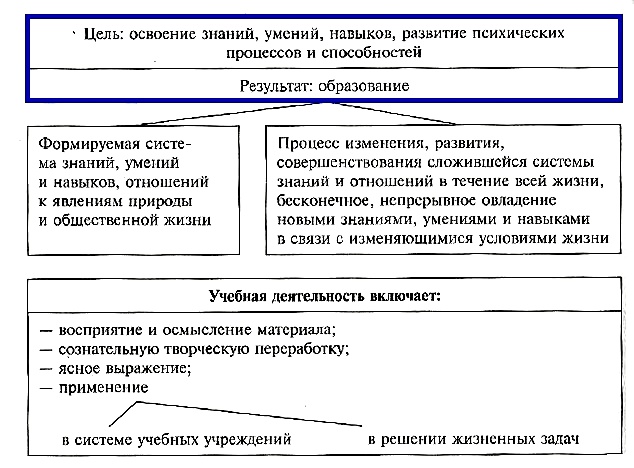

3. Учение (учебная деятельность)

Учение — вид деятельности, целью которого является приобретение человеком знаний, умений, навыков. Особенности учения состоят в том, что оно служит средством психологического развития человека. Учение может быть организованным и неорганизованным.Обучение — это специально организованная, активная самостоятельная познавательная, трудовая, эстетическая деятельность.

4. Труд (трудовая деятельность)

Труд — вид деятельности, который занимает особое место в системе человеческой деятельности. Труд создаёт предметы материальной и духовной культуры, преобразует жизнь.

Труд имеет свойственные только ему черты:

— целесообразность;

— нацеленность на достижение запрограммированных результатов;

— наличие умений и знаний;

— практическая полезность;

— наличие результата;

— развитие человека;

— преобразование внешней среды обитания человека.

Творческая или продуктивная деятельность

Творчество — деятельность, порождающая нечто качественно новое, никогда ранее не существовавшее.

Воображение — психическая деятельность, состоящая в создании представлений и мысленных ситуаций, никогда не воспринимавшихся человеком в действительности.

Фантазия — это мысленное представление, поток умственных образов, как сознательных, так и бессознательных.

Интуиция — это способность постижения истины путем прямого ее усмотрения без обоснования с помощью доказательств.

Другие виды деятельности

Рекреационная деятельность — это отдых, восстановление сил, израсходованных в процессе учебного урока.

Репродуктивная деятельность направлена на получение уже известного результата известными же средствами.

Это конспект по математике на тему «Виды деятельности человека». Выберите дальнейшие действия:

- Перейти к следующему конспекту: Общение

- Вернуться к списку конспектов по Обществознанию.

- Проверить знания по Обществознанию.

Кто такие ИП

Индивидуальный предприниматель — гражданин, оформивший специальный статус, зарегистрировавшись в налоговой, и получивший право осуществлять предпринимательство. Законом прямо не указано, каким видом деятельности может заниматься предприниматель, но ограничения следуют из самого статуса и норм законодательства. Для регистрации ИП нет необходимости создавать юридическое лицо, формировать уставной капитал, но по долгам ИП отвечает всем имуществом (при этом есть исключения, как и для любого другого физического лица). Вывод: чем занимается ИП — предпринимательской деятельностью на свой страх и риск в целях получения выгоды с ограничениями, установленными действующим законодательством.

Сейчас ответ на вопрос: кто может заниматься предпринимательской деятельностью следующий — юрлица, ИП и самозанятые (ИП и самозанятые — с ограничениями).

Ограничения по предпринимательству связаны и с выбором системы налогообложения. Востребованная у предпринимателей упрощенная система налогообложения, которая позволяет снизить отчетность и налоговую нагрузку, в соответствии с законодательством, не используется при осуществлении предпринимательства в определенных сферах экономики. А для применения патента (доступного только ИП), наоборот, установлены сферы, где его применение разрешено. Основные виды деятельности ИП по упрощенной системе налогообложения — это торговля, производство, услуги и работы. Для некоторых занятий законами субъектов РФ установлены льготные ставки (от 10% до 0%).

Проблемы с Фондом социального страхования

Если заниматься деятельностью, не указанной при регистрации, возникнут проблемы еще и с Фондом социального страхования. Фонд может пересмотреть размер страхового тарифа при расчете обязательных взносов на «травматизм», который остался за ФСС.

ФСС ожидает, что предприниматель каждый год будет подтверждать основной код ОКВЭД. Если не отправить подтверждение в Фонд или заявленный код не будет соответствовать информации из ЕГРИП (ЕГРЮЛ), бизнесмену установят повышенный тариф. Такой тариф применяют для субъектов предпринимательства с высокими профессиональными рисками. При этом Фонду безразлично, какие риски у предпринимателя на самом деле.

Проблемы с Федеральной налоговой службой

Например, предприниматель просто поменял направление основной деятельности, выбрав более прибыльный сегмент рынка. Торговал семенами, стал торговать садовой мебелью: на неё спрос выше. Нужный код указан при регистрации, налоги уплачены, бизнес легальный. Но нарушение есть: по закону «О государственной регистрации юридических лиц и индивидуальных предпринимателей» бизнесмены обязаны сообщать о смене направления деятельности. Если этого не сделать, руководителя оштрафуют на 5000 рублей или отправят письменное предупреждение ФНС.

Налоговая может не ограничиться штрафом, а еще и отказать такому коммерсанту в возмещении НДС по всем операциям, прошедшим по ОКВД, который не указан в ЕГРИП или ЕГРЮЛ.

Если деятельность облагается по ЕНВД, регистрирующий орган потребует декларацию по вмененке. А потом оштрафует и, скорее всего, заблокирует расчетный счет.

Если организация на ЕНВД работает по дополнительным ОКВЭД, для которых не применяется специальный налоговый режим, придется сдавать все отчеты по ОСНО: декларации по НДС, налогу на прибыль, налогу на имущество и прочие. Даже если отчеты получатся пустыми, налоговая инспекция оштрафует за их несвоевременную сдачу.

Предпринимателям на общей системе налогообложения, напутавшим с кодами, ФНС откажет в получении профессиональных налоговых вычетов по НДФЛ.

Риски и ответственность

ФЗ № 129 (ст.5 п.5) предусматривает обязательное уведомление госоргана о смене/добавлении вида деятельности в срок не позднее 3 дней с начала ее осуществления.

Задаваясь вопросом, возможно ли осуществлять деятельность без ОКВЭД, нужно отчетливо представлять себе основные риски, связанные с отсутствием или несоответствием кодов:

- организация, занимающаяся незарегистрированной должным образом деятельностью, признается ФНС неблагонадежной;

- налоговой службой могут быть оспорены расходы, связанные с такой организацией (ИП) и даже отказано в вычете НДС;

- если в выписке ЕГРЮЛ нет нужных кодов, предприятие-контрагент может прекратить выгодное сотрудничестве.

Штрафные санкции

ФНС может обязать предприятие/предпринимателя сдать дополнительную отчетность и даже выписать за непредоставление таковой штраф.

Заработать можно и штраф за деятельность без ОКВЭД или за несоответствие вида работ/услуг выбранному предпринимателем специальному режиму налогообложения (например, ЕНВД).

Согласно ст. 14.25 КоАП ч.3, ответственность за осуществление деятельности без ОКВЭД, если своевременно не были внесены изменения в государственный реестр, соизмерима со штрафом в 5000 руб.

На что может повлиять новый ОКВЭД

В интересах предпринимателя подавать сведения об изменениях своевременно еще и потому, что выбранный новый код может попадать под льготный тариф страховых взносов.

Внебюджетные фонды также должны быть уведомлены о смене или добавлении новых сфер услуг, работ или производства. Непосредственно от основного вида деятельности будет зависеть величина тарифа по травматизму. Подавая расчет 4-ФСС за 1 квартал, следует подтвердить основной для предприятия вид осуществляемых работ или указать новый.

Если не сделать это вовремя, сотрудники Фонда вправе установить максимальный размер тарифа на текущий год. Это повлечет дополнительные затраты для организации и перерасчет уже начисленных и оплаченных взносов с начала года.

Однако, если новый вид деятельности попадает под применение сниженных тарифов страховых платежей в Пенсионный фонд и ФСС, организация сэкономит средства (ФЗ № 212 от 24.07.09)

При этом он не обязательно должен быть основным: важно, чтобы за указанный период объем предоставленных услуг или проданного товара составлял в общей сумме дохода не менее 70%

Право на применение данных льгот следует ежеквартально подтверждать при помощи отчетности РСВ-1 и 4–ФСС.

Проблемы с Фондом социального страхования

Если заниматься деятельностью, не указанной при регистрации, возникнут проблемы еще и с Фондом социального страхования. Фонд может пересмотреть размер страхового тарифа при расчете обязательных взносов на «травматизм», который остался за ФСС.

ФСС ожидает, что предприниматель каждый год будет подтверждать основной код ОКВЭД. Если не отправить подтверждение в Фонд или заявленный код не будет соответствовать информации из ЕГРИП (ЕГРЮЛ), бизнесмену установят повышенный тариф. Такой тариф применяют для субъектов предпринимательства с высокими профессиональными рисками. При этом Фонду безразлично, какие риски у предпринимателя на самом деле.

Какая ответственность может грозить в 2021 году

Ответственность предусмотрена именно за отсутствие регистрации в качестве ИП, для не вставших на учет самозанятых она не установлена. Но учтите, что если вы работаете на себя в сфере, в которой по закону можно стать самозанятым, и не зарегистрировались ни в каком качестве, вас ждет наказание как за отсутсвие регистрации как предпринимателя.

За такие нарушения существует ответственность следующих видов:

- Налоговая. За нарушение сроков регистрации — штраф 10 000 руб., за работу без регистрации — 10% от полученных доходов (но не менее 40 000 руб.);

- Административная: штраф от 500 до 2000 руб.;

- Уголовная: штраф, исполнительные работы или арест. К уголовной ответственности могут привлечь, если полученный доход превысил 2 250 000 руб. или ущерб на эту сумму был причинен иным образом (это считается крупным ущербом). В таком случае штраф составит до 300 000 руб. (или сумму дохода за два года), также суд может назначить исправительные работы (до 480 часов) и даже арест на срок до 6 месяцев. В случае особо крупного ущерба (от 9 000 000 руб.) или совершения преступления организованной группой, штраф вырастет до 500 000 руб., а вместо ареста могут присудить лишение свободы на срок до 5 лет.

Как внести изменения в ЕГРЮЛ/ЕГРИП

Для этого в регистрирующую инспекцию нужно подать заявление:

- организации — по форме N Р14001 <25> с заполненным листом Ж (если коды добавляются) или З (если какой-либо код нужно исключить);

- предпринимателю — по форме N Р24001 <26> с заполненным листом И (при добавлении кодов) либо К (при их исключении).

Напомним, что указываемый в заявлении код ОКВЭД должен состоять не менее чем из трех цифр <27>.

Посмотрим, как правильно оформить заявление организации.

—T-T-T-T-T-¬ Форма N ¦Р¦1¦4¦0¦0¦1¦ L-+-+-+-+-+— —————¬ Инспекцию ФНС России по г. Москве N 46 ¦ 7746 ¦В ———————————————— L————— (наименование регистрирующего органа) (код) Заявление о внесении в Единый государственный реестр юридических лиц изменений в сведения о юридическом лице, не связанных с внесением изменений в учредительные документы——-T————————————————————————————¬¦ 2. ¦Причина внесения изменений (нужный пункт отметить знаком — V) ¦+——+————————————————————————————+¦——¬¦ —-¬ ¦¦¦2.1.¦¦Изменение сведений о юридическом лице, не связанное с внесением изменений ¦ V ¦ ¦¦+——¦в учредительные документы L—- ¦L+——+————————————————————————————- ¦Предприниматели в заявлении по форме N Р24001 ставят галочку в том же пункте L—————————————————————————- —T-¬ Страница ¦0¦2¦ L-+— —T-T-T-T-T-¬ Форма N ¦Р¦1¦4¦0¦0¦1¦ L-+-+-+-+-+———-T————————————————————————————¬¦ 3. ¦Изменения вносятся в (нужные пункты отметить знаком — V) ¦+——+————————————————————————————+¦——¬¦ —-¬ 1 ¦¦¦3.6.¦¦сведения о видах экономической ¦ V ¦ количество —- (при наличии данных изменени馦+——¦деятельности L—- сведения указываются в листах¦¦¦ ¦ Ж, З) ¦L+——+————————————————————————————- ¦Предприниматели в заявлении по форме N Р24001 ставят галочку в п. 3.9 L———————————————————————-

Если вы добавляете коды ОКВЭД, но при этом не хотите менять основной вид деятельности, то на практике просто не заполняется первая строчка соответствующего листа с кодами, в ней ставится прочерк.

—T-T-T-T-T-¬ Форма N ¦Р¦1¦4¦0¦0¦1¦ L-+-+-+-+-+— Лист Ж Сведения о видах экономической деятельности, подлежащие внесению в Единый государственный реестр юридических лиц Общество с ограниченной ответственностью «Летиция»—————————————————————— (полное наименование юридического лица, в чьи сведения вносятся изменения)—-T———————————T——————————————————¬¦ N ¦ Код по ОКВЭД ¦ Наименование вида деятельности ¦+—+———————————+——————————————————+¦ ¦ —T—T—T—T—T—T—T—¬ ¦ ¦¦ 1.¦ ¦—¦—¦. ¦—¦—¦. ¦—¦—¦ ¦ — ¦¦ ¦ L—+—+—+—+—+—+—+— ¦ ¦+—+———————————+——————————————————+¦ ¦ —T—T—T—T—T—T—T—¬ ¦ ¦¦ 2.¦ ¦ 3¦ 6¦. ¦ 1¦ 2¦. ¦ ¦ ¦ ¦Производство мебели для офисов и предприятий торговли ¦¦ ¦ L—+—+—+—+—+—+—+— ¦ ¦L—+———————————+——————————————————-

Госпошлину при подаче упомянутых заявлений платить не нужно, однако придется потратиться на нотариальное удостоверение подписи руководителя на заявлении. Если предприниматель лично принесет заявление, то свою подпись заверять у нотариуса ему не надо <28>.

Подать заявление на изменение кодов ОКВЭД можно:

(или) лично — тогда это должен сделать директор (предприниматель);

(или) с помощью курьера (в этом случае у него должна быть соответствующая доверенность) либо по почте.

В первом случае налоговая сразу выдаст расписку в получении бумаг, а во втором — вышлет ее по почтовому адресу организации <29>. В расписке будет указана дата выдачи выписки из госреестра с обновленными кодами. По Закону зарегистрировать изменения инспекция должна в течение 5 рабочих дней со дня представления документов <30>.

Незаконная предпринимательская деятельность

Предпринимательская деятельность — деятельность, которая отвечает хотя бы одной из характеристик:

- систематическое получение дохода от продажи товаров или услуг, выполнения работ, использования имущества;

- регулярность сделок, при этом частные случаи получения дохода не являются предпринимательством;

- самостоятельность ведения деятельности, без контроля руководителя;

- работа на свой риск, который связан с получением убытка и потерей всего имущества.

Если ваша деятельность соответствует хотя бы одному из указанных признаков, она является предпринимательской.

Деятельность будет незаконной, если вы осуществляете ее:

- без государственной регистрации;

- без лицензии, если бизнес подпадает под лицензирование;

- с нарушением правил регистрации;

- при предоставлении ложных данных при регистрации.

За незаконное предпринимательство вы можете получить штраф или вас привлекут к уголовной ответственности.

Регистрируете ИП?

Подготовьте документы бесплатно за 15 минут

Просто заполните форму на нашем сайте и получите готовые документы, которые останется скачать и распечатать. Также вы получите инструкцию по подаче в налоговую.

Подготовить документы

Подготовить документы

Лишние коды ОКВЭД – дополнительные декларации

Заявление лишних кодов может сыграть злую шутку и с теми, кто перевел всю свою деятельность на уплату ЕНВД. Налоговики могут посчитать, что в отношении тех заявленных видов деятельности, по которым «вмененный» режим не применяется и по которым деятельность не ведется, плательщик должен подавать «нулевые» декларации по НДС и налогу на прибыль (НДФЛ, если это предприниматель).

Если компания или ИП не исполнила данную обязанность, то за неподачу таких отчетов инспекция накажет по статье 119 НК РФ: 1000 рублей за неподачу каждой «нулевой» декларации. Для компании эта сумма, может, и незначительная, но если учесть, что за год плательщику нужно подавать несколько деклараций (например, по НДС — четыре декларации), то сумма санкций становится ощутимее. Особенно, если налоговики решат оштрафовать сразу за три года.

Кроме того, не нужно забывать, что непредставление декларации является поводом для блокировки счета налоговой инспекцией (пп. 1 п. 3 ст. 76 НК РФ). А такая приостановка работы может оказаться весьма некстати, и на какое-то время стать существенным препятствием для ведения бизнеса.

Нужно сказать, что позиция налоговиков относительно наличия у «вмененщика» обязанности по подаче «нулевых» деклараций возникла не на пустом месте. Дело в том, что на этот счет и ФНС России, и столичное УФНС уже выпускали соответствующие разъяснения, в которых говорилось о возникновении такой обязанности (письма ФНС России от 26.04.2011 № АС-4-3/6753, УФНС России по г. Москве от 03.03.2010 № 20-14/022426).

Примечательно, что у Минфина на данный счет прямо противоположное мнение, которое можно увидеть в письмах от 17.07.2012 № 03-11-11/208, от 17.01.2011 № 03-02-07/1-9. Они-то как раз считают, что если фирма (ИП) ведет только те виды деятельности, по которым она уплачивает ЕНВД, основания для признания ее плательщиком других налогов отсутствуют. Поэтому такие «вмененщики», по мнению Минфина, не обязаны представлять в налоговую инспекцию декларации по НДС и налогу на прибыль (НДФЛ).

Таким образом, при возникновении претензий со стороны налоговой инспекции можно попробовать сослаться на эти письма Минфина. Но лучше все же подавать «нулевки»: так вы гарантированно убережете себя от возможных проблем. Либо направить соответствующий вопрос в свою налоговую инспекцию и действовать, исходя из полученного от инспекции ответа.

Зачем менять коды ОКВЭД в реестрах

Многие ООО и ИП начинают заниматься новым видом деятельности, не позаботившись о том, чтобы изменить коды ОКВЭД в ЕГРЮЛ или ЕГРИП. Позаботиться о своевременном внесении изменений в реестры в интересах любой организации. Ведь правильные коды ОКВЭД важны, в частности, для верного расчета налогов и страховых взносов. От них, например, зависит:

— Возможность применения пониженных тарифов страховых взносов. Допустим, организация применяет УСН, занимаясь только производством мебели для офисов и предприятий торговли (код ОКВЭД 31.01) и доходы за текущий год не превысили 79 млн рублей. Вроде бы организация имеет полное право на применение пониженных тарифов. Однако если в ЕГРЮЛ (ЕГРИП) вид деятельности с «льготным» кодом ОКВЭД не указан, считать взносы по более низким тарифам опасно. Из-за отсутствия нужного кода в реестре при проверке налоговики могут заявить о необоснованности применения пониженных тарифов и доначислить вам взносы, а также начислить штрафы и пени;

— Класс профессионального риска, а следовательно, и тарифы страховых взносов «на травматизм». Так, если организация вовремя не подтвердит свой основной вид деятельности, взносы «на травматизм» ей придется платить по тарифу для самого опасного из видов, указанных в ЕГРЮЛ, причем даже если она его никогда не вела. ИП, в отличие от организаций, подтверждать основной вид деятельности не должны. ФСС сам определяет тариф взносов «на травматизм» по тому виду деятельности, который указан в ЕГРИП как основной. Поэтому если в реестре в качестве основного вида деятельности фигурирует деятельность с более высоким классом риска, чем та, которую ИП ведет на самом деле, то платить за работников взносы однозначно придется по более высоким тарифам;

— Доначисление налогов предпринимателю. Например, если ИП-упрощенец ведет деятельность, код которой не указан в ЕГРИП, налоговые органы могут отказать в применении УСН по этому виду деятельности и доначислить НДФЛ, а также начислить пени и штрафы, в том числе за непредставление декларации по форме 3-НДФЛ;

— Возможность применения пониженных ставок налога при УСН. Налоговая ставка может быть снижена законами субъектов РФ:

-

до 1% по объекту налогообложения «доходы»;

-

до 5% по объекту налогообложения «доходы минус расходы».

Причем одним из условий применения таких ставок нередко является ведение вида деятельности, поименованного в региональном законе, с конкретным кодом ОКВЭД.

Поэтому если нужного кода ОКВЭД не окажется в реестре, то применить пониженную ставку организация не сможет;

— Право на применение того или иного режима налогообложения. Не все виды деятельности попадают под спецрежимы. Так, к примеру, под ЕНВД и ПСН попадают только определенные коды ОКВЭД. Поэтому если не указать код в реестре или указать его неверно, то не будет возможностьи применения этих режимов.

Регистрация самозанятых граждан

Вы можете не регистрироваться в качестве ИП, а оформиться как самозанятый, если соответствуете следующим условиям:

- ведете бизнес самостоятельно без наемного персонала;

- не продаете подакцизные товары;

- не занимаетесь добычей полезных ископаемых;

- не перепродаете товары, имущество, кроме того, что используете для личных нужд;

- не ведете курьерскую деятельность;

- бизнес располагается в регионе, в котором разрешено работать самозанятым;

- по этой деятельности у вас нет работодателя, с которым заключен трудовой, агентский или договор поручения;

- не являетесь госслужащим, арбитражным управляющим, адвокатом, медиатором, оценщиком;

- годовой доход по данной деятельности не больше 2,4 млн. руб.

Если у вас есть действующее ИП, то вы также можете перейти на самозанятость, если отвечаете указанным выше признакам.

Встать на учет в качестве самозанятого можно такими способами:

После отправки данных инспекция сразу поставит вас на учет в качестве самозанятого. При необходимости (переезд в другой регион, прекращение деятельности) сняться с такого учета вы можете через те же перечисленные сервисы.

Весь учет можно вести в приложении “Мой налог”, где автоматически будет рассчитываться сумма налога. В этой же программе можно создавать чеки по каждому приходу. Платить налог надо до 25 числа следующего месяца.

Как самозанятый, вы будете платить налог на доход в зависимости от статуса клиента:

- 4% от дохода, если работаете с физ. лицами,

- 6% — с ИП и организациями.

Кроме того ФНС предоставляет вычет по налогу по самозанятости в размере 10 000 рублей. Расчет вычета также ведется автоматически.

Самозанятые не платят взносы за себя и не подают отчетных деклараций.

Подготовьте документы для регистрации ИП бесплатно за 15 минут

Вам надо заполнить форму на нашем сайте, а программа автоматически сформирует нужные документы с учетом требований ФНС. Останется скачать и распечатать. Также вы получите инструкцию по подаче в налоговую.

Подготовить документы

Подготовить документы

Требования к применению кодов деятельности

У каждого юридического лица (далее ООО) или индивидуального предпринимателя (далее ИП) при регистрации в налоговом органе в реестре ставится отметка о заявленном виде деятельности. Если необходимые бланки и формы не будут заполнены в соответствии с требованиями, возможен отказ в госрегистрации. Поэтому говорить о том, что ОКВЭДа вообще нет, а деятельность ведётся, нельзя.

Отметим, что ответственность ИП за перечисленные выше неувязки с кодом наступает реже, и носит не такой устрашающий характер, как за аналогичные случаи с юридическими лицами. Если предприниматель не работодатель, работает только с российскими контрагентами, не принимает участия в тендерах и конкурсах, то эта вероятность стремится к нулю. Чем это объясняется — сложно сказать, ведь требования ФЗ № 129 от 8.08.2001, пункта 5, подпункта 5 одинаковы для всех участников хозяйственной деятельности. Вероятно, здесь играет роль загруженность налоговых работников и отсутствие физической возможности контролировать всех работающих предпринимателей. Как бы там ни было, но ИП могут себя чувствовать спокойнее и увереннее, чем юридические лица.

Наряду с общей массой ИП, есть те, которым рекомендуется проявлять осторожность и осмотрительность при заполнении сведений для налоговых органов и различных фондов:

- Работодатели, использующие наёмный труд обязаны платить страховые взносы на подчинённых. Одним из оснований начисления является травматизм, его наличие и величина вероятности напрямую зависят от вида работ или услуг.

- Применение режима налогообложения ЕНВД. Он применяется только по отношению к конкретным видам деятельности, перечисленным в законодательстве.

- Ведение внешнеэкономической деятельности полностью контролируется государством, так как речь идёт о валютных операциях и вывозе (ввозе) товара. Участники таких отношений, независимо от формы собственности и численности должны регулярно предоставлять бухгалтерские и финансовые документы в контролирующие органы.

- Участие в тендерных или конкурсных поставках (закупках). Как и в предыдущем пункте, организации, заявляющие о желании принять участие в таких процедурах, предоставляют сведения о виде деятельности, с обязательной дальнейшей проверкой.

Как налоговая признаёт предпринимательство незаконным

Что важно знать:

-

Налоговая должна доказать, что человек занимается предпринимательской деятельностью. Без доказательства штрафовать нельзя.

-

Признаки предпринимательской деятельности — длительность, систематичность и массовость сделок. Ещё характерны:

-

учёт операций, даже если в «блокнотике»;

-

устойчивая связь с клиентами и контрагентами, например, заключение договоров;

-

приобретение имущества для получения прибыли, например, если квартира завалена трубами на продажу.

-

Цель систематического получения прибыли доказывают показания контрагентов, документы, выписки по счетам, размещение рекламы, выставление образцов и предложение купить. Обычно человек активно стремится к систематической прибыли, а не получает пассивный доход.

-

Отсутствие прибыли не превращает предпринимательскую деятельность в «непредпринимательскую».

Какой штраф за работу без кодов для юрлиц и ИП

Коды являются информацией, которая содержится в предусмотренных законом реестрах и является общедоступной, но чем грозит ведение деятельности без ОКВЭД, и насколько обязательно вносить новые, если направление работы поменялось? Кодекс об административных правонарушениях РФ предусматривает ответственность ООО за осуществление деятельности без ОКВЭД (непредставление или недостоверное представление сведений) в виде штрафа на должностных лиц от 5000 до 10 000 рублей (ч. 4 ст. 14.25 КоАП РФ).

Особенности применения:

- штраф назначается за каждый код, который не указан, но подлежал внесению в реестр;

- давность привлечения — 1 год, начинает исчисляться с окончания трехдневного срока, предусмотренного Федеральным законом №129-ФЗ для подачи сведений;

- не относится к разовым сделкам, но характер данных сделок требуется обосновать.

КоАП РФ не разграничивает ответственность ИП за деятельность без ОКВЭД и организации, размер штрафа одинаков.