Базовый индекс потребительских цен (ипц) в сша (м/м)

Содержание:

- Причины инфляции

- Методика расчёта ИПЦ

- Потребительский индекс цен: плюсы и минусы

- Что не так с учетом инфляции

- Как определить уровень инфляции по индексу цен

- Немного истории: с чего все началось?

- Для чего инвестору наблюдать за ИПЦ

- Определение

- Индекс цен в других странах

- Как дефлятор применяют в закупках

- Как рассчитать дефлятор ВВП?

Причины инфляции

Инфляция действительно представляет собой рост цен, но только в длительной перспективе. При её определении некорректно учитывать ценовые скачки, связанные с временным дефицитом или сезонностью.

Рост ожидаемой инфляции означает, что на одну и ту же сумму денежных средств можно купить меньшее количество товаров, по сравнению с предыдущим промежутком времени. Поэтому и определяется данный показатель методом сравнения цен в разные периоды.

В России расчётом экономических показателей и, в частности, величины инфляции занимается Федеральная служба государственной статистики, она же Росстат. Для расчёта показателя сравниваются цены на определённый набор товаров, который называют среднестатистической потребительской корзиной. В неё входят затраты разных направлений: на продовольственные (продукты питания) и непродовольственные (одежда, техника, мебель и т. д.) товары, услуги.

Основные причины инфляции можно объединить в следующие группы:

- Дополнительный, незакреплённый производством выпуск денежных знаков или их эмиссия. Приводит к увеличению объёмов продаж товара, а впоследствии к увеличению цены на него. Это явление называют также «инфляцией потребления», она характерна для слабых экономик развивающихся стран. В развитых странах причиной инфляции являются иные экономические показатели: увеличение процента государственного долга, расширение кредита. Это приводит к обесцениванию денег.

- Монополизация экономики. Создание монополий позволяет им устанавливать собственные правила игры в ценообразовании и увеличивать цены без привязки к реальной себестоимости производства.

- Сокращение объёмов предложения товаров, «инфляция предложения». Дефицит может возникнуть по нескольким причинам: ограничения монополий, снижение или прекращение импорта зарубежных товаров, стихийные бедствия и неурожай. Особенно остро цены реагируют в такой ситуации при слабой национальной экономике, когда внутреннее производство не способно покрыть спрос. Это приводит к разгону инфляции и увеличению цен.

- Ослабление национальной валюты ведет к повышению цен на импортируемые товары. Это автоматически повышает как их стоимость, так и стоимость вещей, в производстве которых они участвуют.

- Ожидание инфляции. Если население и производители ожидают повышения цен, они могут способствовать инфляции, закупая больше до роста стоимости товаров. Это приводит к инфляции потребления, усугубляя ситуацию.

Это классические причины из курса экономической теории. Если рассмотреть текущее положение дел в нашей стране, можно вычислить факторы, влияющие на ситуацию.

В первую очередь рост цен ожидается в связи с рядом изменений прошлого года. Решение о росте НДС и увеличение акцизов уже привели к скачку инфляции. Ослаблению рубля будут продолжать способствовать цены на главный ресурс нашей страны — нефть. Инфляционные ожидания в России на текущий момент также достаточно высоки — несмотря на позитивные прогнозы повышение цен заставляет население нервничать.

Методика расчёта ИПЦ

Рассчитывается индекс до безобразия просто:

Информация для расчёта индекса собирается по всей стране. Мониторятся цены в городах федерального значения, столицах республик и автономных округов, краевых и областных центрах. А кроме этого в ряде районных центров (отобранных в зависимости от географического положения и уровня социально-экономического развития).

Фиксация текущих цен происходит как в магазинах, так и на вещевых и продовольственных рынках, в торговых организациях и в организациях принадлежащих к сфере услуг.

В составе потребительской корзины используемой для расчёта ИПЦ входят группы товаров и услуг наиболее часто потребляемые населением страны

В неё входят товары массового потребительского спроса (при этом берутся в расчёт такие критерии, как их относительная важность для населения и устойчивое наличие в продаже)

Основная погрешность в расчётах ИПЦ связана с методами определения состава потребительской корзины. Суть в том, что её состав со временем может изменяться, а это в свою очередь приводит к тому, что результаты расчёта являются не совсем корректными. В качестве примера можно привести затраты на сотовую связь. Ранее (до середины 90-х годов прошлого столетия) этих затрат не существовало (у широких кругов общества). В базовую корзину соответствующую тому периоду времени конечно входят затраты на проводную телефонию, но эта графа расходов сопоставима лишь по сути, но далеко не по объёмам использования.

Потребительский индекс цен: плюсы и минусы

На самом деле незначительный рост индекса не влечет за собой негативные последствия для экономики. Он показывает рост производства, так как увеличивается спрос на товары и услуги.

Если же наблюдается резкий рост или скачки, то можно говорить о наступающем кризисе. Подобное было в 90-х годах, когда цены на товары и услуги менялись ежедневно, а зарплаты не успевали за таким резким ростом.

Плюсы при использовании потребительского индекса цен:

- Он очень удобен в использовании, так как все данные по базовому периоду известны каждому специалисту.

- Показывает влияние стоимости корзины на платежеспособность населения. Это позволяет прогнозировать цену продуктов, услуг в следующем периоде и товарооборот в целом.

- Помогает вовремя проводить индексацию всех социальных выплат и зарплат бюджетников.

Формула для расчета индекса цен работает отлично. Но не всегда однозначно можно относиться к этому показателю при ближайшем рассмотрении.

Есть несколько минусов, которые даже обычный потребитель может заметить.

- Потребности человека изменяются со временем, а наполнение потребительской корзины остается неизменным.

- Увеличивается доля определенных услуг, но они не отражаются в самой корзине.

- Каждый человек индивидуален, есть свои предпочтения, и они расходятся с составом корзины.

- Указанная в составе корзины техника не может служить так долго, ее нужно ремонтировать. Но ремонт никак не учитывается при сборе данных для текущего периода.

- Нельзя изменять состав корзины и добавлять или исключать какие-то пункты.

Медицинские работники уже давно указывают на то, что состав продуктов в корзине не соответствует правильному питанию. Какие-то категории нужно исключить, что-то уменьшить, добавить больше полезных продуктов, витаминов.

Кроме этого ассортимент важных лекарственных препаратов давно изменился. Некоторые лекарства сняли с производства, какие-то заменили аналогами. Все это должно быть указано в перечне товаров. Но пока этого нет.

Кроме этого каждый человек предпочитает индивидуальный набор товаров, услуг. Все зависит от уровня дохода и пищевых предпочтений.

Если же задуматься о том, насколько соответствует действительности текущий индекс потребительских цен, то можно провести эксперимент. Подсчитать самостоятельно текущие расходы, выписать наименования товаров, услуг и понять, насколько индивидуальный индекс отличается от официального.

Что не так с учетом инфляции

Недостаток ИПЦ, на который часто указывают многие экономисты, – это измерение «средней температуры по больнице». Главный предмет споров – состав потребительской корзины. Для бедных он будет одним, а для обеспеченных – другим. У малоимущих граждан неизбежно возрастает удельный вес продуктовой составляющей, которая может достигать ¾ корзины. У более зажиточных людей на продукты питания уходит менее половины трат.

Рекомендую прочитать также:

Что такое ФРС и как она влияет на фондовые рынки

Вся правда о ФРС США: сколько можно печатать доллары

Это сказывается на восприятии официальной статистики населением. Неслучайно появилось понятие «личной инфляции». Так уж сложилось, что в России она обычно превышает официальную. Например, ИПЦ декабря 2020 к декабрю 2020 опубликован со значением 102.51%. Вряд ли кто-то из читателей ощутил на себе, что его потребительская корзина выросла за год на 2.51%. Конечно, на это можно возразить, что граждане дают лишь бытовые оценки, построенные на ощущениях. Но я думаю, что в таких случаях личный калькулятор работает точнее официального.

Второй момент связан с прожиточным минимумом, который по методике Росстата фактически отражает порог выживания человека. Смотрим свежие данные Росстата:

В развитых странах данный показатель замеряется для определения «достойного уровня жизни». С этой точки зрения индекс должен включать, помимо базового набора, посещение ресторанов, салонов красоты, содержание домашних животных, траты на такси, репетиторов и прочее. То есть, факторы, без которых невозможно представить жизнь современного человека.

Имеется еще один изъян индекса CPI: он не учитывает цены на активы. И это касается не только инвесторов, которые купят больше или меньше акций на свободные деньги. Стоимость недвижимости, ценных бумаг, кредитных ресурсов вносят существенные коррективы в потребительское поведение всего населения. Так, повышение ставок по кредитам снижает покупательский спрос, а рост цен на жилье делает более дорогой и аренду. Поэтому на ИПЦ не стоит смотреть в отрыве от других важных показателей – биржевых индексов, ключевой ставки, уровня цен на жилье (американский аналог – HPI, Housing Price Index).

Как определить уровень инфляции по индексу цен

Индекс потребительских цен дает представление о том, увеличивается инфляция или уменьшается. По тому, как изменяется показатель индекса цен при постоянном перечне товаров и услуг в корзине, легко понять изменение расходов граждан, их платежеспособность.

Если индекс растет, то и расходы увеличиваются, а платежеспособность при постоянном доходе падает. При достижении значения в 100% и выше уже можно говорить об уровне инфляции.

В зависимости от сезона стоимость продуктовой корзины может немного уменьшаться. И индекс потребительских цен будет ниже 100%. Этот процесс называется – дефляция.

Инфляция же в свою очередь влияет на следующие моменты:

- При высоком уровне стоимость облигаций падает. Это невыгодно компаниям.

- Происходит индексация социальных пособий и зарплат работающих граждан в бюджетной сфере.

- Изменяется ключевая ставка Центрального Банка. Это тянет за собой изменение ставки рефинансирования. То есть изменяются проценты по кредитам и вкладам с длительным сроком (депозитам).

Кроме этого показатель индекса цен рассматривается экономистами и предпринимателями для прогнозирования дальнейшего развития.

Не нужно проводить никакой тест, чтобы понять уровень инфляции и его зависимость от индекса потребительских цен. Например, опубликован индекс 105,5%, значит, инфляция в стране 5,5%. Если же говорят об инфляции в 6%, значит, индекс на текущий период – 106%.

Немного истории: с чего все началось?

Впервые этот экономический показатель был предложен в Америке во второй половине 19-го века. Это была вынужденная мера, так как возникла необходимость компенсации потерь в связи с инфляцией. В то время инфляция была связана со скачком цен, вызванным гражданской войной.

Вычислением индекса потребительских цен занималось Министерство труда. Уже в наше время определение показателя перешло к Федеральной службе государственной статистики.

Кроме этого было несколько вариантов определения индекса цен:

1. Индекс цен Ласпейреса

Появился в 1871 году. Он помогает сопоставить стоимость определенного набора услуг и необходимых товаров текущего периода по сравнению с базовым. Не всегда точно можно судить про уровень инфляции.

Если расходы как-то меняются по структуре, то эти изменения не учитываются. Если цены растут, то получается завышенная оценка инфляции и наоборот.

2. Индекс цен Пааше

Появился в 1874 году. Он помогает понять динамику роста цен в текущем периоде. То есть он показывает увеличение или уменьшение стоимости товаров за какой-то период.

Однако адекватно оценить уровень инфляции при помощи этого индекса не получится. Каждый раз для анализа выбираются новые товары, услуги.

3. Индекс цен Фишера

Появился в 1927 году. Его используют не часто, он помогает устранить недостатки предыдущих способов. Рассчитывается как среднее геометрическое индексов Ласпейреса и Пааше. Особенность этого индекса в том, что он является обратимым во времени. Но эта формула не может дать никаких данных для прогноза.

4. Индекс Лоу

Применяется только тогда, когда нужно рассчитать закупки и реализацию на длительный период. Этот индекс позволяет учитывать изменения в составе продуктовой корзины или ассортименте товаров.

Кстати, несмотря на такое количество инструментов, для аналитики применяется только первый способ. Именно он используется для определения уровня инфляции и принятия экономических мер.

В России же необходимость в использовании индекса цен возникла только во время перехода к рыночной экономике. В 1991 году было принято решение перейти от временного индекса, созданного Госкомстатом, к индексу потребительских цен. Он отвечает международным рекомендациям.

Для чего инвестору наблюдать за ИПЦ

Изменение цены установленной Правительством потребительской корзины влияет на целый ряд важных для экономики процессов:

- Изменение уровня жизни населения;

- Показатели инфляции;

- Государственный контроль за тарифами естественных монополий;

- Индексация пенсий, льгот, зарплат бюджетников, страховых выплат.

Вместе с тем, среди последствий изменения индекса потребительских цен – то, что должно интересовать частного инвестора:

- Покупательная способность национальной валюты, что во многом определяет её перспективы;

- Кредитно-денежная политика ЦБ, в том числе решения по ключевой ставке, которая влияет на стоимость денег в банках;

- Ставки по облигациям (рост ИПК – ставки вниз, снижение – ставки растут).

ЦБ ориентируется не только на фактическое значение ИПЦ, но и на инфляционные ожидания бизнеса и населения. Например, при высоких темпах роста ИПЦ производители предпочтут заранее повышать цены, рассчитывая, что спрос все равно будет. Динамика ИПЦ может подсказать, в какую сторону двинется монетарная политика ЦБ (ЕЦБ, ФРС и т. д.). Монетарные меры властей скажутся на курсе национальной валюты, ставках по облигациям, финансовом положении компаний, в акции которых вы инвестировали.

Чересчур высокая инфляция означает перегрев экономики, грозящий надуванием финансовых «пузырей». Слишком низкая инфляция и дефляция заставляют власти запускать искусственное стимулирование посредством снижения ставок. Применительно к России следует учитывать, что в экономиках с большой долей госсектора высокая инфляция означает не столько перегрев, сколько монопольное ценообразование в условиях слабой конкуренции. Низкая инфляция, как в нашем случае, – следствие падения реальных доходов населения и кредитоспособности частных компаний. И всегда лучше быть готовым как к ухудшению перспектив рынка, так и к его восстановлению.

Трейдеры отслеживают ИПЦ, чтобы предсказать тренды по валюте, ставкам, курсу ценных бумаг. Особенно значимым индикатором он является на рынке Форекс и при торговле облигациями. Курс валют и доходность долговых бумаг напрямую зависят от ставок центробанков, а те, в свою очередь, очень чутко реагируют на инфляционные ожидания. Мониторинг ИПЦ в данном случае – мера раннего предупреждения вероятных преобразований в монетарной политике.

Важную роль здесь играет психологический фактор. Даже сильное изменение ИПЦ, если оно вписывается в прогнозы и привычное поведение регулятора, может оставить курс валюты и ставку ЦБ без движения. Но если индекс инфляции изменился против ожидаемого тренда, это может вызвать на рынке волатильность и даже панику.

Инфляционные ожидания влияют как на поведение инвесторов, так и обычных потребителей. Прогнозируемый рост цен провоцирует потребление, а не сбережение или долгосрочное инвестирование. Пример: ситуация на российском автомобильном рынке в конце 2014 года. Автосалоны выполняли планы на 200%, потому что покупатели тратили сбережения (иногда последние) на машины, которые многие даже не планировали приобретать. Однако ожидания оказались, с обывательской точки зрения, обоснованными, ведь цены на авто с тех пор выросли почти на 50%. Другое дело, что покупка машины является не самой лучшей инвестицией, ведь её стоимость только падает пропорционально году выпуска, пробегу и амортизации.

Повышение ИПЦ – нормальное явление в рыночной экономике и свидетельствует о росте потребительского спроса. Обычно следствием бывает укрепление национальной валюты. Но только в том случае, если ЦБ страны успешно справляется с регулированием инфляции, а цены не опережают покупательскую способность населения. Иначе это ведет к политическому кризису, с печальными последствиями для валюты, фондового рынка, инвестиционного капитала. Это тоже требуется учитывать при отслеживании индекса потребительских цен.

Всем профита!

07.10.2018

Определение

Для лучшего понимания надо разобрать еще одно понятие – “потребительская корзина”. Это минимальный набор продуктов и услуг, который необходим человеку для поддержания нормальной жизнедеятельности. В России в него входит 156 наименований. Для сравнения в США – 300, Германии – 475, Великобритании – 350.

В составе корзины 3 категории товаров и услуг:

- продукты питания;

- непродовольственные товары (обувь, одежда, лекарства, бытовая техника и пр.) – 50 % от стоимости продуктов питания;

- услуги (ЖКХ, транспорт, культурно-развлекательные мероприятия, медицина и пр.) – 50 % от стоимости продуктов питания.

По закону от 2012 года структуру корзины должны пересматривать 1 раз в 5 лет. Однако с 2013 года она остается без изменений. Так будет до начала 2021 года. Думаю, что не открою Америку, если скажу, что за 7 лет в потреблении россиян очень многое изменилось. Поэтому актуальность продуктового и не продуктового набора все больше вызывает сомнения у многих экспертов. Но пока имеем то, что имеем.

Кроме деления на 3 категории товаров и услуг, корзина имеет разную структуру для трудоспособного населения, пенсионеров и детей. Например, пенсионеры должны потреблять меньше работающего населения продуктов всех наименований. А дети почти в 2 раза должны есть больше фруктов (118 кг по сравнению с 60 кг взрослых) и на 70 кг больше молочных продуктов.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В рамках нашей статьи интерес представляет стоимость корзины. Ее по каждому региону рассчитывают территориальные органы государственной статистики по минимальным розничным ценам на тот или иной продукт, услугу. Потом данные со всех регионов собирают в единую базу, и Федеральная служба государственной статистики (Госстат) рассчитывает среднестатистическую стоимость потребительской корзины.

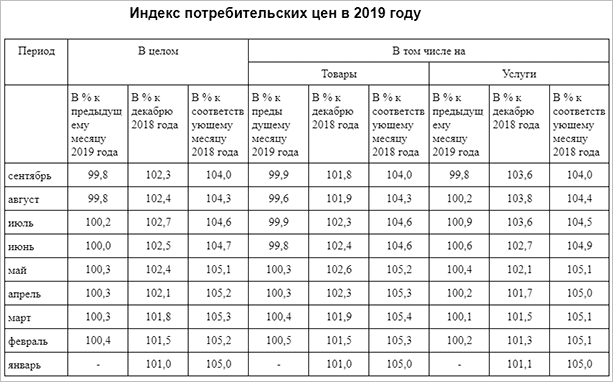

Ее рост и снижение как раз и будет отражать ИПЦ. Например, в сентябре 2019 года индекс составил 104 % к сентябрю 2018 года. Получается, что стоимость потребительской корзины за год выросла на 4 %. А, например, в сентябре 2019 года по сравнению с августом того же года индекс составил 99,8 %, т. е. стоимость набора снизилась.

Понятно, что в одном регионе цены и стоимость корзины будет одна, а в другом регионе – другая. При расчете сводного индекса по всей стране учитываются средние потребительские цены на продукты и услуги.

Актуальные значения ИПЦ можно посмотреть на официальном сайте Росстата. Мне удобнее брать эти данные в таблице с нормативно-правового портала “КонсультантПлюс”. Вот так выглядит ИПЦ в 2019 году по месяцам. Значения выше 100 % означают рост, ниже – снижение стоимости потребительской корзины.

Индекс цен в других странах

Ценовой индекс достаточно распространен, однако частота и правила использования в разных странах различаются. В США отсчет ведется от стоимости потребительской корзины по состоянию на 1982-1984 гг. в 100 пунктов. Здесь индекс — один из основных показателей уровня инфляции.

Согласно графику, с 1913 по 1983 CPI вырос в 10 раз. Т.е. набор продуктов из индекса, который можно было купить в 1913 году за 1 доллар, в 1983 покупался за 10$. Крутой подъем синей кривой произошел именно в 1970-е и был вызван всплеском инфляции, пошедшей от нефтяного кризиса. Об этом говорилось выше. Пики красной кривой указывают на сильные инфляционные периоды — время первой и второй мировой войн, а также на нефтяной кризис. Актуальные данные по американскому CPI здесь.

CPI публикуется Департаментом труда США с 1919 года. За время использования индекс меняли, чтобы он соответствовал текущим условиям: например, данные новой переписи населения, сокращение потребления отдельных видов продуктов в военные годы, изменение привычек потребления. Рассчитывается CPI на основании наблюдений за изменением цен в городских районах со средним уровнем общего дохода. В корзину расчета индекса включают около 80 тыс. наименований, а состав выборки периодически меняется, опираясь на опросы населения и с последних лет на данные онлайн-касс. Вряд ли кого-то удивит, что в американской корзине больше того, что в России можно причислить к роскоши.

В Великобритании UK CPI отражает произошедшие изменения цен на 700 основных потребительских товаров и услуг. Оцениваемая корзина пересматривается не реже, чем 1 раз в год и зависит от происходящих в стране экономических, культурных и технологических изменений. Чтобы был возможен объективный и верный анализ данных из месяца в месяц, индекс сезонно скорректирован. Оказывает сильное влияние на курс фунта стерлингов.

На графике видно, что с начала 1990-х годов индекс вырос с 50 до 110 пунктов, т.е. фунт за это время обесценился более, чем вдвое. Для обывателя вывод в том, что деньги даже в твердых валютах с ускорением тают от инфляции и излишки стоит помещать по крайней мере на банковский депозит, чтобы сдержать их обесценивание.

Как дефлятор применяют в закупках

Помимо налоговой политики государства, дефлятор применяется и в закупочной деятельности. Государственные и муниципальные закупки реализовываются с учетом положений закона 44-ФЗ. В соответствии со статьей 22 Федерального закона «О закупочной системе РФ», предусмотрено определение начальной максимальной цены контракта с учетом годовых показателей индексов-дефляторов. При определении НМЦК закупки необходимо учитывать динамику ценовых критериев. Анализ проводится по отраслевым дефляторам. Например, индекс-дефлятор тарифов на электроэнергию определяется отдельно для розничных потребительских цен и оптовых цен. Специалисты в сфере закупок анализируют региональные ценовые позиции и сверяют полученные сведения с конкретными ценовыми предложениями.

Предварительный анализ и использование индекса позволяют определять НМЦК закупки на реальном уровне: без завышения цен на приобретаемые товары либо без необоснованного занижения. Правильные расчеты исключают ошибки и претензии со стороны контролеров и ФАС.

Приказ Минэкономразвития России от 22.06.2016 №Д28и-1688 допускает применять индекс-дефлятор на 2021 год для смет при определении начальной максимальной цены контракта (ч. 9 ст. 22 44-ФЗ).

Что касается закупок по 223-ФЗ, то дефляторы применяются для корректировки первоначальной цены контракта при условии, что стоимость приобретаемых товаров выросла из-за инфляции или иных причин. Возможность корректировки цены контракта прописывают в положении о закупках организации.

ВАЖНО!

Корректировка НМЦК — это изменение существенных условий контракта. Необходимо подготовить дополнительное соглашение в госконтракту. В противном случае это нарушение законодательства о закупках.

Как рассчитать дефлятор ВВП?

Как уже упоминалось, дефлятор равен отношению номинального ВВП (рассчитанный в ценах текущего года) к реальному показателю ВВП (в ценах базового года) и умноженных на 100%.

Если полученное число больше 100%, это означает, что инфляция растёт. Когда полученное число меньше 100% это указывает, что инфляция на территории страны снижается.

Для примера рассмотрим такую таблицу:

| Наименование товара | Производство, 2020 год (тонны) | Производство, 2020 (тонны) | Цена за тонну, 2020 год | Цена за тонну, 2020 год |

| Капуста | 358 792 | 349 027 | 80 000 | 82 000 |

| Морковь | 519 881 | 501 503 | 59 000 | 59 700 |

| Картофель | 516 641 | 530 183 | 43 100 | 44 200 |

| Пшеница | 322 551 | 298 945 | 11 500 | 12 000 |

За базовый период берём 2020 год:

322 551 × 11 500 + 516 641 × 43 100 + 519 881 × 59 000 + 358 792 × 80 000 = 85 352 902 600 (реальный ВВП)

322 551 × 12 000 + 516 641 × 44 200 + 519 881 × 59 700 + 358 792 × 82 000 = 87 163 983 900 (номинальн. ВВП)

Дефлятор ВВП = [87 163 983 900 / 85 352 902 600] × 100% = 102.12%

Формулу можно использовать и для сравнения объемов производства: для этого надо зафиксировать не валовую продукцию, а цены базового года. Существует три метода для вычисления показателя:

- Экстраполяция с помощью индексов физического объёма

- Дефлятирование индекса цен — учитывается индекс цен и себестоимость производства

- Оценка продукции — используется в сельском хозяйстве и на производстве

Где посмотреть данные?

Центробанк считает основным показателем инфляцию, которую помесячно указывает на своем сайте. Росстат публикует результаты по дефлятору три раза в год:

- Предварительный вариант

- Уточнённый

- Итоговый расчёт

Дефлятор в цифрах или как менялась динамика по годам (данные Росстата):

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 102,0 | 114,2 | 115,2 | 108,9 | 105,3 | 107,5 | 107,2 | 102,8 | 105,3 | 111,1 | 103,8 |

Преимущества использования дефлятора

Почему всё чаще во многих странах используется индекс дефлятор ВВП, а не ИПЦ? Потому что показатель учитывает все производство на территории страны, а не только состав потребительской корзины. А значит, можно учесть все составляющие валового внутреннего продукта:

- Цены, установленные спросом и предложением

- Инвестиции, часто отражающие объем ВВП

- Оценить государственное и частное потребление

На основании широкого спектра товаров можно считать, что с помощью дефлятора инфляция рассчитывается точнее, хотя ее расчет является более сложным. Тем не менее инвестиционные графики США исторически оперируют именно индексом потребительских цен (Consumer Price Index, CPI).

Дефлятор цен как индикатор инвестора?

Дефлятор цен сам по себе вряд ли может быть хорошим индикатором для инвестиций, поскольку рост или снижение инфляции это палка о двух концах: он может свидетельствовать и об оживлении экономики, и о финансовом кризисе. Пример. В 2010 году значение российского дефлятора составило 114.2, что заметно выше 102.0 в 2009 году. Результат? Российский фондовый индекс в рублях и долларах выдал в 2010 году более 20% годовых в результате восстановления экономики после мирового кризиса.

Похожая ситуация была и в 2014 году, когда российский дефлятор также оказался выше, чем в 2013. Однако этот год запомнился сильным ослаблением рубля, особенно ускорившимся в декабре – в результате рублевый индекс ММВБ по результатам 2014 года оказался в слабом минусе, тогда как в долларах он просел сразу на 40%.

Есть и другие примеры. Дефлятор ВВП в Индии в 2012 году составлял 100% против индекса предыдущего года 146,5%. Экономика Индии продолжает восстановление после спада и в целом снижение очень высокой инфляции это хороший знак для инвестора: так было на рынке США в начале 1980-х. Однако дефляция Японии с конца 1990-х гг. не позволила восстановиться рынку после обвала 1990 года – борьба с ней стала главной целью японского правительства на многие годы.