Дисконтированный чистый доход: индекс доходности, понятие и расчет

Содержание:

- Способы расчета ЧПС

- Практическое применение NPV (чистой текущей стоимости)

- Расчёт NPV при помощи MS Exel

- Преимущества и недостатки NPV

- Необходимость расчёта

- Преимущества и недостатки NPV

- Расчет по формуле и пояснение значения

- Положительные и отрицательные стороны данного показателя

- Примеры расчета ЧДД вручную и в Excel

- Что такое чистый дисконтированный доход (ЧДД)

- Чистый дисконтированный доход

- Зачем нужен показатель NPV

- Расчет

- Для чего необходимо дисконтирование и что это вообще такое

- Послесловие

- Как правильно рассчитать ЧДД?

Способы расчета ЧПС

При помощи чистого дисконт дохода проекта можно дать оценку инвестиционному КПД. Формула подсчёта чистой текущей стоимости бизнеса выглядит следующим образом:

, где:

N — число временных промежутков, за которые необходимо рассчитать инвестпроект;

t — время, за которое принимается чистый финпоток;

CF — ∑ чистых финпоступлений;

Программа Excel даёт возможность посчитать чистую текущую инвестиционную стоимость несколькими способами. Формула расчёта NPV будет работать только при корректно заданной ставке дисконта и выделенном «коридоре» NPV или ЧДП. Для начала работы в Excel выбирается вкладка «формула», после этого «финансовые» в заключении «ЧПС».В ячейке «аргументы функции» выбирают строку «Ставка» и указывают величину дисконтставки. В строчке «Значение 1» вписывают приведённые финансовые потоки NPV

Важно! В отмеченном диапазоне нужно отключить первую ячейку со стартовыми вложениями. Иначе чистый инвестиционный дисконтдоход проекта будет показывать неточный результат.

С использованием калькулятора

Дисконтная ставка проекта для NPV может быть рассчитана несколькими способами. К примеру, взять её эквивалентной рентабельности по минимальной инвестиционной доходности консервативных вложений средств. Или же принять в виде дисконта для NPV процентную ставку кредита либо индекс процентного преобразования величины цен за конкретный временной отрезок. «Ручной» мониторинг осуществляется поэтапно:

- Считается сумма первоначальных капиталовложений (к ним относятся все денежные средства, которые инвестор планирует вложить на начальной стадии, в том числе непрямые затраты).

- Выбирается временной отрезок (t) для инвестиционного анализирования.

- Определяется финансовый поток проекта за все временные отрезки. Если необходимо найти чистый дисконтированный доход на 6 лет, то и инвестиционных финансовых потоков будет также 6. Между ними может быть разница по объёму, но они могут быть и одинаковыми.

- Устанавливается дисконт ставка.

- Уменьшаются финпотоки за каждый год на дисконтставку (дисконтирование финпоступлений).

- Выполняется суммирование всех полученных инвестиционных дисконтпотоков. Из результата вычитается ∑ стартовых капиталовложений.

Произвести математический расчёт чистой текущей стоимости проекта довольно просто. Достаточно знать все переменные величины для определения чистого дисконтированного дохода. Но именно на этом этапе у большинства инвесторов возникают трудности.

Практическое применение NPV (чистой текущей стоимости)

Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV:

- NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности.

- NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект.

-

NPV < 0. Если чистая текущая стоимость имеет отрицательное значение, то инвестиция не окупается, а инвестор в таком случае получает убыток.

От вложения средств в такой проект следует отказаться.

Таким образом, к инвестированию принимаются все проекты, которые имеют положительное значение NPV. Если же инвестору необходимо сделать выбор в пользу только одного из рассматриваемых проектов, то при прочих равных условиях предпочтение следует отдать тому проекту, который имеет наибольшее значение NPV.

Расчёт NPV при помощи MS Exel

В MS Exel существует функция ЧПС, позволяющая осуществить расчёт чистой приведённой стоимости.

Функция ЧПС возвращает величину чистой приведенной стоимости инвестиции, используя ставку дисконтирования, а также стоимости будущих выплат (отрицательные значения) и поступлений (положительные значения).

Синтаксис функции ЧПС:

ЧПС(ставка;значение1;значение2; …)

гдеСтавка ставка дисконтирования за один период.Значение1, значение2, — от 1 до 29 аргументов, представляющих расходы и доходы.

Значение1, значение2, должны быть равномерно распределены во времени, выплаты должны осуществляться в конце каждого периода.

ЧПС использует порядок аргументов значение1, значение2, для определения порядка поступлений и платежей. Убедитесь в том, что ваши платежи и поступления введены в правильном порядке.

Рассмотрим пример расчёта NPV на базе 4-х альтернативных проектов.

В результате проведённых расчётов проект А следует отклонить, проект Б находится в точке безразличия для инвестора, а вот проекты В и Г следует использовать для вложения средств. При этом, если необходимо выбрать только один проект, то предпочтение следует отдать проекту В, невзирая на то, что сумму недисконтированных денежных потоков за 10 лет он генерирует меньше, чем проект Г.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

Необходимость расчёта

Вычисление чистой приведенной стоимости – один из наиболее популярных методов прогнозирования эффективности инвестиционных программ. Оценка значения данного показателя позволяет дать ответ на главный для предпринимателя вопрос: «Вкладывать денежные средства в проект или нет?».

Вычисление чистой приведенной стоимости – один из наиболее популярных методов прогнозирования эффективности инвестиционных программ. Оценка значения данного показателя позволяет дать ответ на главный для предпринимателя вопрос: «Вкладывать денежные средства в проект или нет?».

Необходимость определения NPV вызвана тем, что коэффициент позволяет не только оценить величину прогнозируемой прибыли, но и учесть тот факт, что любая сумма денежных средств в текущий момент времени обладает большей реальной стоимостью, чем такая же сумма в будущем.

Так, например, вместо инвестирования проекта предприниматель может:

- Открыть депозитный счёт в банке и получать ежегодно прибыль в соответствии с процентной ставкой.

- Приобрести имущество, ценность которого в будущем возрастёт на величину инфляции.

- Спрятать денежные средства.

Поэтому вычисление показателя происходит с использованием заданной процентной ставки дисконта, которая позволяет учесть факторы инфляции и риска, а также оценить эффективность проекта по сравнению с альтернативными вариантами вложения средств.

Достоинства и недостатки доходного подхода к оценке бизнеса рассмотрены здесь.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

Расчет по формуле и пояснение значения

Размер ЧДД стоит рассчитывать как сумму всех расходов и доходов. Такой расчет предполагает, что норма дисконтирования будет удовлетворительной ставкой доходности на 1 рубль для инвестора.

Эта норма должна быть объективной, ведь здесь учитываются:

- размер инфляции;

- проценты по банковским депозитам;

- средний доход от ценных бумаг;

- личный прогноз инвестора;

- стоимость всех капиталовложений (это необходимо, когда проект будет инвестироваться не одним инвестором).

Сам показатель ЧДД по следующей схеме:

- для начала инвестор должен определить сумму, которою он готов вложить в проект;

- на следующем этапе необходимо рассчитать сумму планируемых денежных течений от проекта;

- дальше инвестор должен подсчитать общую сумму планируемых денежных поступлений, учитывая время первых ожидаемых доходов;

- и, на конец, сумму всех расходов необходимо сопоставить с размером доходов.

Положительные и отрицательные стороны данного показателя

Любой анализ показателей на предприятии несет в себе какой-либо экономический смысл и это очень важно, когда существует отдельный сотрудник, который может этим заниматься. Так, например, если возникает ситуация в поиске инвестора, для того, чтобы наладить обстановку в организации, очень наглядно будет представить ему расчет чистого дисконтированного дохода, который, во-первых продемонстрирует ситуацию на данный момент и в будущем, за счет вливания потоков средств инвестора и тогда будет ясно, стоит ли вкладывать средства в данное предприятие или лучше его закрыть и не погружаться в убытки и дальше

Так, например, если возникает ситуация в поиске инвестора, для того, чтобы наладить обстановку в организации, очень наглядно будет представить ему расчет чистого дисконтированного дохода, который, во-первых продемонстрирует ситуацию на данный момент и в будущем, за счет вливания потоков средств инвестора и тогда будет ясно, стоит ли вкладывать средства в данное предприятие или лучше его закрыть и не погружаться в убытки и дальше.

| Плюсы | Минусы |

| Позволяет рассчитать практически все возможные риски связанные с вкладыванием средств в данный проект | Неточности расчетов, ведь невозможно все предусмотреть заранее точно, всегда есть доля погрешности |

| Инвестор наглядно видит всю картину, от ликвидности и рентабельности до убытков | Показатель инфляции так же влияет на расчет |

Размер чистого дисконтированного дохода тесно взаимосвязан с таким инструментом анализа как ИПП (индекс прибыльности проекта). Этот параметр наглядно демонстрирует выгоду инвестора от участия в выбранном бизнесе. Для того чтобы определить величину ИПП, необходимо разделить совокупность дисконтированного дохода на размер запланированных трат.

Для этой цели используется формула: «ƩCFt/(1 + i)t/IC».

- В том случае, когда значение ИПП превышает «0», инвестор окупит все вложенные средства.

- Когда данный параметр имеет отрицательное значение, существует высокий риск потери имеющегося капитала.

Для того чтобы лучше понимать значение рассматриваемого параметра, следует рассмотреть практический пример. В качестве примера возьмем производственную компанию, которая внедряет на рынок новый ассортимент товаров (поэтапно на протяжении трех лет). Стоимость реализации данного проекта составляет два миллиона рублей на первом этапе (период при котором «t» равняется нулю). На следующих этапах, длительностью двенадцать месяцев, инвесторам необходимо затратить по одному миллиону рублей (t=1–3).

ЧДД= «-2/(1+0.1)0+(2-1)/(1+0.1)1+(2-1)/(1+0.1)2+(2-1)/(1+01.3)3=-2+0.9+0.83+0.75=0.48

По приведенным расчетам видим, что размер прибыли, составит 480 000рублей. Данный проект положителен и в него можно инвестировать средства, что выгодно инвесторам.

Примеры расчета ЧДД вручную и в Excel

Предположим, что существуют два инвестиционных проекта, в которые потенциально может вложить свои деньги инвестор. Для выбора наиболее приемлемого варианта стоит определить чистую дисконтированную стоимость для каждого из них.

Оба варианта предполагают первоначальные инвестиции в размере 1,5 млн руб., ставку дисконтирования 20% и срок вложения средств – 5 месяцев.

|

Показатель |

1 мес. |

2 мес. |

3 мес. |

4 мес. |

5 мес. |

|

|---|---|---|---|---|---|---|

|

(1 500 000) |

79 000 |

294 000 |

673 400 |

978 208 |

1 076 029 |

|

|

(расчет) |

79 000 / 1,2 |

294 000 / 1,2^2 |

673 400 / 1,2^3 |

978 208/ 1,2^ 4 |

1 076 029/ 1,2^ 5 |

|

|

(итог) |

65 833, 3 |

204 166,6 |

389 699,1 |

361 816,8 |

331 665,5 |

|

|

— 1 500 000 + 65 833,3 + 389 699,1 + 361 816,8 + 331 665,5 = 63 874,8 |

Показатель ЧДД оказался равным 63 874,8. Положительное значение свидетельствует о том, что проект сулит растущую чистую прибыль и пригоден для эффективного инвестирования.

Рисунок 1. Использование функционала Excel в оценке Проекта №1

Проведение расчетов вручную громоздко и чревато ошибками, поэтому представляется актуальным использование Excel для расчета NPV.

В табличном редакторе необходимо:

- выбрать финансовую функцию ЧПС;

- в открывшемся окне поочередно указать ставку дисконтирования, массив денежных притоков и величину первоначальных вложений.

Рисунок 2. Заполнение полей функции ЧПС в Excel

|

1 мес. |

2 мес. |

3 мес. |

4 мес. |

5 мес. |

||

|---|---|---|---|---|---|---|

|

1 500 000 |

284 000 |

456 820 |

482 300 |

518 506 |

594 550 |

|

|

(расчет) |

284 000 / 1,2 |

456 820 / 1,2^2 |

482 300 / 1,2^3 |

518 506/ 1,2^ 4 |

594 550/ 1,2^ 5 |

|

|

(итог) |

236 666,7 |

317 236,1 |

275 034,2 |

191 983,5 |

173 852,7 |

|

|

— 1 500 000 + 236 666,7 + 317 236,1 + 275 034,2 + 191 983,5 +173 852,7 = — 178 001 |

Показатель ЧДД оказался равным -178 001. Отрицательное значение свидетельствует о том, что проект убыточен, поэтому вкладывать в него средства не имеет смысла.

Аналогичный расчет можно провести с использованием табличного редактора Excel.

Рисунок 3. Использование функционала Excel в оценке Проекта №2

Детальный порядок расчета можно скачать в документе формата Excel.

Проведенные расчеты показали, что из двух рассматриваемых проектов выгодным для вложения представляется первый вариант, по которому значение Net Present Value оказалось выше 0.

Важный момент! Как определить ставку дисконтирования? Обычно на практике берут самую высокую ставку по альтернативным вложениям. Например, процент по банковским депозитам составляет 10%, ставка финансового рынка – 14%, сдача в аренду используемого в инвестиционном проекте капитала принесет 20% доходности. В итоге ставка дисконтирования – 20%.

Порядок расчета чистого дисконтированного дохода проистекает из сущности этого важного показателя инвестиционного анализа

Что такое чистый дисконтированный доход (ЧДД)

При оценке инвестиционной привлекательности отдельных финансовых инструментов или целых проектов применяется показатель именуемый чистым дисконтированным доходом. При его упоминании часто используют аббревитуру ЧДД, а в английской транскрипции его называют Net Present Value (NPV).

Говоря простыми

словами, ЧДД представляет собой итог

всех денежных поступлений в рассматриваемый

инвестиционный проект и оттоков из

него. Эта величина наглядно показывает

инвестору есть ли перспективы у

конкретного инвестпроекта (в плане

получения прибыли) и стоит ли в него

вкладываться.

Дисконтирование

в данном случае позволяет привести все

денежные потоки к одному моменту времени.

Анализ

инвестиционного проекта при расчёте

ЧДД включает в себя несколько основных

этапов:

- Оценка входящих

и исходящих денежных потоков в плане

результативности (эффективности). А

именно – с точки зрения тех результатов,

к которым приводят очередные вложения; - Определение

ставки дисконтирования; - Дисконтировать

все денежные потоки согласно установленной

ставке; - Суммировать

продисконтированные денежные потоки

и получить в итоге величину ЧДД.

Существует три основных

значения ЧДД:

- Положительное

(ЧДД>0); - Отрицательное

(ЧДД<0); - Нейтральное

(ЧДД=0).

ЧДД>0 говорит о том, что положительные денежные потоки превалируют над отрицательными и свидетельствует об инвестиционной привлекательности рассматриваемого проекта;

ЧДД<0, напротив, говорит о том, что отток капитала превышает величину поступлений денежных средств и предупреждает инвестора о потенциальной убыточности рассматриваемого проекта;

ЧДД=0 показывает инвестору относительную нейтральность анализируемого проекта. Он не приносит ни прибыли, ни убытка. Вкладываться в такой проект стоит лишь при наличии другой заинтересованности (помимо получения прибыли), например если дело касается спонсорской поддержки или каких-либо социально значимых проектов.

Определение

ставки дисконтирования

Определение

максимально достоверной ставки

дисконтирования — процесс довольно

сложный, требующий объективного

кропотливого анализа множества

составляющих рассматриваемого проекта.

В самом общем

случае при этом необходимо учитывать

следующие показатели:

- Уровень

инфляции (текущий и в динамике); - Проценты

получаемые по вкладам; - Средний

процент доходности получаемой от ценных

бумаг; - Прогнозируемые

аналитиками данные по будущей доходности; - Общая стоимость

всех вложений в проект и уровень

вовлечённости в него других инвесторов.

Формула и пример

расчёта ЧДД

Для расчёта

величины чистого дисконтированного

дохода используют следующую формулу:

Чтобы не быть

голословным, я приведу простой пример

расчёта величины ЧДД исходя из данных

гипотетического инвестиционного проекта

величина денежных потоков по которому

приведена в нижеследующей таблице.

| Год (порядковый номер) |

Величина денежного потока, млн рублей |

| 100 | |

| 1 | -150 |

| 2 | 200 |

| 3 | 300 |

Предположим,

что значение ставки дисконтирования в

данном случае равно 10%. Тогда расчёт

будет выглядеть следующим образом:

100/(1+0,1)^0

+ (-150)/(1+0,1)^1 + 200/(1+0,1)^2 + 300/(1+0,1)^3 = 322,11

Полученное

положительное значение ЧДД говорит о

способности рассматриваемого проекта

генерировать прибыль. В приведённом

примере всё просто и понятно, ведь он

не включает в себя весь спектр

предварительных работ и расчётов –

ставка дисконтирования уже рассчитана

и величины денежных потоков определены.

Это теория, а в реальности всё конечно

сложнее.

Надо понимать,

что при расчётах реальных инвестпроектов

следует использовать только достоверную,

тщательно выверенную информацию.

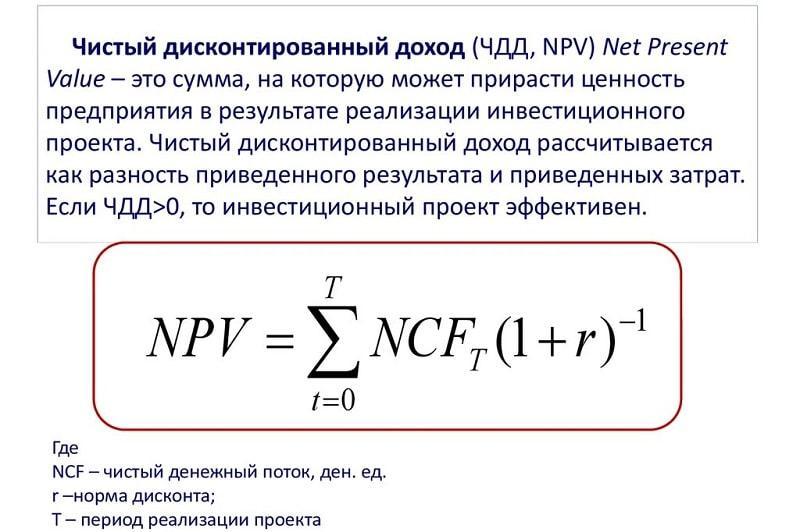

Чистый дисконтированный доход

Оценка инвестиций базируется на сопоставлении ожидаемой чистой прибыли от реализации проекта с инвестированным в проект капиталом.

В основе метода лежит вычисление чистого потока наличности, определяемого как разница между притоком денежных средств от производственной и инвестиционной деятельности и их оттоком, а также за минусом издержек финансирования (процентов по долгосрочным кредитам). На основании чистого потока наличности рассчитываются основные показатели оценки инвестиций:

- чистый дисконтированный доход (ЧДД);

- индекс доходности (ИД);

- внутренняя норма доходности (ВНД);

- срок окупаемости.

Чистый дисконтированный доход (ЧЧД) – один из экономических показателей, с помощью которого происходит оценка экономической эффективности инвестиционного проекта. Это сумма дисконтированных значений потока платежей к моменту расчета.Суть показателя состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми дли его реализации.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

Расчет

ЧДД рассчитывается как сумма имеющихся результатов и затрат в течение целого периода исследования, приведенная к первому шагу. Расчет предполагает, что норма дисконтирования является удовлетворительной для инвестора ставкой доходности на каждый рубль вложенного капитала по неопасному методу вложения.

Норма дисконтирования должна быть объективно оправдана, ведь учитываются:

- проценты по депозитам банков;

- средний доход ликвидных ценных бумаг;

- величина инфляции;

- личные оценки инвестора, сформированные на его познаниях и практическом опыте;

- стоимость капиталовложений, когда финансируется проект из многих источников.

Выбирая проект с NPV < 0, инвестор лишится части своих денег.

Порядок определения ЧДД такой:

- Устанавливается настоящая стоимость расходов для исполнения проекта – величина инвестиций.

- Устанавливается настоящая стоимость ожидаемых денежных течений от проекта путем расчета денежных вливаний.

- Устанавливается текущая стоимость всех сумм предстоящих поступлений средств от проекта по причине ставки дисконтирования времени возникновения доходов.

- Настоящая величина трат сопоставляется с суммарной имеющейся стоимостью доходов.

Чистый дисконтированный доход: формула расчета

NPV (ЧДД) = – IC + ƩCFt/ (1 + i)t, где t = 1…n.

Проанализируем, что обозначают компоненты этой формулы:

- IC – начальные вложения, иначе говоря, запланированные инвестиции в проект. Их вносят со значком минус, это траты вкладчика для реализации идеи, какая, как ожидается, принесет доход в будущем. Поскольку вклады часто производятся не в один момент, а по мере надобности, они дисконтируются с учетом временного интервала.

- CFT – денежные вливания, дисконтированные с учетом временных ресурсов. Его определяют как сумму вложений и расходов в каждый период t (меняется от 1 до n, где n-продолжительность инвестиционного бизнес-проекта).

- i – это значение ставки дисконта. Ее используют для дисконтирования предполагаемых доходов в единый размер стоимости на этот момент.

Ранее уже рассказывалось, что чистый приведенный доход считается типовым способом оценки результативности определенного проекта. Показатели этого индекса влияют на привлекательность проекта для инвестора.

NPV > 0

Как уже объяснялось, чистый приведенный доход относится к методам оценки результативности проекта. О чем говорит ЧДД, если при расчете он больше чем «0»? Эта ситуация сообщает о том, что относительно вклада, этот проект может быть выгодным. Однако конечное решение о финансировании принимают лишь после определения ЧДД всех проектов, какие участвовали в сравнении. Выбор (при других равных) должен быть один, где больше ЧДД.

NPV = 0

Иногда случается, что дисконтированный доход равняется нулю. Иначе говоря, с учетом временного фактора, вкладчик не лишится ничего, но и не сможет зарабатывать. Как правило, подобные проекты не принимаются, лишь в исключительных случаях.

NPV < 0

Когда при расчете чистой приведенной стоимости бизнес-идеи получается минусовое значение, в таком случае инвестиции не дадут прибыли. Значит, выбирая проект с NPV < 0, инвестор лишится части своих денег. Здесь все решается очень просто – отказывают в финансировании.

Для чего необходимо дисконтирование и что это вообще такое

Теперь мы с вами подошли непосредственно к сути рассматриваемого вопроса. Исходя из того, что стоимость денег в разные моменты времени различна, то каким образом можно свести воедино множество платежей (денежных потоков) произведённых в различные временные промежутки? Ведь одна и та же сумма платежей произведённых в разное время будет оцениваться по разному.

Ответ на поставленный вопрос, как вы уже конечно догадались — дисконтирование денежных потоков.

Для того чтобы было понятнее вот вам простой пример. Вам должны определённую сумму денег и вам их выдают по частям ежемесячно. Положим, что сумма равна одному миллиону рублей, а выдать её обязуются в течение года. Самый очевидный способ разбивки ежемесячных платежей будет разделить миллион на двенадцать равных частей (1000000/12=83333,33). Но этот способ, как вы уже догадываетесь, не самый правильный, ведь каждый месяц стоимость денег (того самого миллиона рублей) будет неуклонно падать и когда к концу года вы получите всю сумму на руки, она будет стоить уже гораздо меньше того, что стоила год назад.

А вот если учесть временную стоимость денег, то каждый ежемесячный платёж должен учитывать факт того, что деньги с каждым месяцем дешевеют. Если за основу взять ставку по банковским депозитам в 5%, то через один месяц платёж должен составлять не 83333,33 рублей, а 83333,33+(5/12)%=83680,55 рублей. Через два месяца: 83333,33+2*(5/12)%=84027,77 рублей и т.д.

Вот именно этот процесс приведения потоков платежей осуществляемых в разное время к одному конкретному моменту времени (в данном случае момент возникновения задолженности) с учётом конкретной ставки дисконтирования (в данном случае 5%) и называется дисконтированием.

До этого определения мы добирались достаточно долго, но зато теперь оно стало максимально для вас понятным (по крайней мере хочется на это надеяться).

Послесловие

В рамках данного обзора, вы узнали что такое чистый дисконтированный доход, увидели пример расчета, а так же преимущества и недостатки.

Хоть чистая приведенная стоимость и позволяет оценивать сложные инвестиционные проекты, всегда стоит помнить о здравой логике и том, что у вас своя голова. Кроме данной характеристики, необходимо анализировать проект в целом.

Аспектов много:

1. Анализ денежного потока. Если бы в примере первые периоды были по -1000, то, какие бы цифры не были потом, такой проект изначально требует существенно больших денег, а не 1000.

Кстати, в такой ситуации сравнивать безрисковый актив с расчетом для 1000 рублей было бы некорректно, так как расходы вычитались бы не из полученной прибыли, а из дополнительных вложений. Например, для 2-х периодов по -1000 после первого вложения, безрисковый актив был бы 1000*1,15 + 1000*1,14 + 1000*1,13 = 1610,51 + 1464,1 + 1331 = 4405,61.

2. Ликвидность. Если безрисковый актив часто подразумевает, что вы можете в любой момент использовать деньги (пусть и с потерей процента), то инвестиционный проект обычно нет.

3. Оценка времени и сил, которые необходимо уделять проекту. «Вложил и получай прибыль» — это только безрисковые активы (и то их так же стоит отслеживать). Это уже не говоря, о рисках (ведь цифры предполагаемые, а не точные). Поэтому, подобные проекты обычно подразумевают, что придется потратить дополнительные силы и время.

4. Неравномерность роста капитала и его распределения. Инвестиционный проект может подразумевать, что в одни моменты времени общий капитал существенно ниже, в иные выше. Безрисковый же актив постоянно растет.

5. Как распределены вложения. Как уже упоминалось чуть выше, ЧДД подразумевает не только единоразовое вложение. CF — это потоки денег (разница между доходом и расходом). Возможно, что необходимость дополнительных вложений, например, возникнет в середине. Эти варианты так же необходимо учитывать.

6. И так далее.

Как правильно рассчитать ЧДД?

Величину NPV рассчитывают как сумму поступлений и оттоков денежных средств. Подобный расчет показывает, что норма дисконтирования станет допустимой доходной ставкой проекта на 1 рубль для инвесторов.

Очень важно, чтобы норма носила объективный характер, поскольку в данном случае подлежат учету:

- величина инфляции;

- проценты по вкладам;

- усредненный показатель доходности по ценным бумагам;

- прогнозные показатели инвесторов;

- совокупная стоимость всех без исключения капиталовложений, если поддерживают направление одновременно несколько инвесторов.

При этом для расчета используется следующая схема:

- инвестором определяется общая сумма инвестиций для конкретного проекта;

- рассчитывается величина денежных поступлений в ходе реализации направления;

- рассчитывается сумма предполагаемых поступлений с учетом времени первых доходов;

- на заключительном этапе сумма оттоков сопоставляется с размерами дохода.

Для расчета пользуются следующей формулой:

NPV = Σ * NCFi / (1 + r) ᶥ — Investment

NCF (Net Cash Flow) – чистый денежный поток.

Investment – совокупная сумма инвестируемых денежных средств.

r – ставка дисконтирования.

n – период исследуемого проекта.

i – расчетный шаг (1 месяц, 3 месяца, 12 месяцев ……) i = 1, 2, ….., n.

Более наглядным порядок расчета будет на конкретном примере, где r = 12%.

Денежные инвестиции в сумме по годам представлены в таблице:

| Год | Показатель вложения |

| — 1 000 | |

| 1 | + 200 |

| 2 | + 300 |

| 3 | + 700 |

Значения подставляют в формулу NPV = Σ * NCFi / (1 + r) ᶥ — Investment:

ЧДД = (- 1000 / (1 + 0,12)°) + (200 / (1 + 0,12)ᶦ) + (300 / (1 + 0,12)²) + (700 / (1 + 0,12)³) = — 1000 + 200 * 0,89286 + 300 * 0,79719 + 700 * 0,71178 = — 1000 + 178,57 + 239,16 + 498,25 = -84,02.

Из расчетов видно, что ЧДД составляет меньше 0. Если инвестор решит вложить денежные средства в такой проект, он не только лишится прибыли, но понесет существенные потери.

Каждая инвестиция должна иметь определенный экономический смысл. Именно поэтому важным этапом является приведение всех вложений к настоящему моменту времени, расчет их суммарного значения. Другими словами, еще до принятия решения о вложениях инвестор прогнозирует все риски и от убыточного проекта, продемонстрированного на примере, откажется.

Чтобы получить обоснованный коэффициент ЧДД, подставляемые данные должны быть очень точными. Их берут из различных планов подразделений предприятия, где вся информация является максимально приближенной к реальному времени.

Однако на прибыль от инвестиций влияет также уровень инфляции. Поэтому вопрос, как спрогнозировать данный показатель на момент окончания реализации проекта, вполне обоснован. Ставка рассчитывается по формуле, представленной ниже:

R = (1 + r) * j, в которой

R – дисконтная ставка.

r – дисконт.

j – показатель инфляции.

Таким образом видно, что рентабельность производства во время инфляции может быть представлена меньшим показателем. Но это поможет сохранить прибыльность и увеличит денежные поступления от его реализации.