Как рассчитать чистый дисконтированный доход (формула)

Содержание:

- Показатели ЧДД

- Практическое применение NPV (чистой текущей стоимости)

- Расчёт NPV при помощи MS Exel

- Преимущества и недостатки NPV

- Противопоказания

- Зачем нужен показатель NPV

- Влияние инфляции

- Интерпретация внутренней нормы доходности

- Понятие ЧДД. Чистый дисконтированный доход: понятие и расчет

- Далее нам нужно составить план денежного потока:

- Чистый дисконтированный доход: понятие, основные сведения

- Формула дисконтирования

- Что такое чистый дисконтированный доход?

- Как измерить частоту дыхания?

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Практическое применение NPV (чистой текущей стоимости)

Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV:

- NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности.

- NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект.

-

NPV < 0. Если чистая текущая стоимость имеет отрицательное значение, то инвестиция не окупается, а инвестор в таком случае получает убыток.

От вложения средств в такой проект следует отказаться.

Таким образом, к инвестированию принимаются все проекты, которые имеют положительное значение NPV. Если же инвестору необходимо сделать выбор в пользу только одного из рассматриваемых проектов, то при прочих равных условиях предпочтение следует отдать тому проекту, который имеет наибольшее значение NPV.

Расчёт NPV при помощи MS Exel

В MS Exel существует функция ЧПС, позволяющая осуществить расчёт чистой приведённой стоимости.

Функция ЧПС возвращает величину чистой приведенной стоимости инвестиции, используя ставку дисконтирования, а также стоимости будущих выплат (отрицательные значения) и поступлений (положительные значения).

Синтаксис функции ЧПС:

ЧПС(ставка;значение1;значение2; …)

гдеСтавка ставка дисконтирования за один период.Значение1, значение2, — от 1 до 29 аргументов, представляющих расходы и доходы.

Значение1, значение2, должны быть равномерно распределены во времени, выплаты должны осуществляться в конце каждого периода.

ЧПС использует порядок аргументов значение1, значение2, для определения порядка поступлений и платежей. Убедитесь в том, что ваши платежи и поступления введены в правильном порядке.

Рассмотрим пример расчёта NPV на базе 4-х альтернативных проектов.

В результате проведённых расчётов проект А следует отклонить, проект Б находится в точке безразличия для инвестора, а вот проекты В и Г следует использовать для вложения средств. При этом, если необходимо выбрать только один проект, то предпочтение следует отдать проекту В, невзирая на то, что сумму недисконтированных денежных потоков за 10 лет он генерирует меньше, чем проект Г.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

Противопоказания

Несмотря на простоту и безопасность процедуры, существуют

ситуации, когда проведение спирографии может нанести пациенту вред. Выполнение спирографии

противопоказано при:

- перенесении в течение последнего полугодия инсульта или инфаркта;

- наличии аневризмы аорты, тяжелой артериальной гипертензии;

- пневмотораксе, дыхательной недостаточности III степени;

- проведении в недалеком прошлом операции с вмешательством в брюшную полость или загрудинное пространство;

- выполнении хирургических вмешательств на глазах в течение недавнего времени;

- острой сердечной недостаточности;

- эпилепсии;

- тяжелых психических заболеваниях;

- патологиях беременности.

Одними из факторов, оказывающих влияние на функцию легких, могут быть:

сутулость, сколиоз, сидячий образ жизни изменяют положение внутренних органов и не позволяют легким в полной мере раскрываться;

наличие отечности внутренних органов из-за нарушения оттока венозной крови, в результате нарушения оттока нарушается и приток артериальной крови;

из-за нарушения кровоснабжения нарушаются метаболические процессы в органах дыхания, тело получает недостаточно кислорода, что еще больше усугубляет общее состояние организма, происходит снижение защитных сил организма;

после воспалительных процессов, особенно после перенесенной коронавирусной инфекции, в органах дыхания могут формироваться фиброзные спайки, которые также не позволяют выполнять функцию легких в полном объеме;

помимо легких, в грудной полости находится и сердце, деятельность которого также может нарушаться (блокады, аритмии и т.д.), поэтому также необходима консультация кардиолога;

заболевания позвоночника также влияют на состояние легких, потому что ребра, образующие грудную полость, крепятся к позвоночнику, и нарушение подвижности в позвоночнике нарушает движение грудной клетки, что не позволяет полностью раскрыться легким;

нарушение подвижности в позвоночнике также вызывает нарушение питания нервных корешков, они могут сдавливаться, что может проявляться болями и дискомфортом, вызывать нарушение функции легких;

возле позвоночника находится ряд образований автономной нервной системы, которые регулируют работу всех внутренних органов в теле человека, поэтому необходимо уделять большое внимание диагностике позвоночника;

системные проблемы крови, такие, как анемия, также вызывают недостаточное питание всех тканей организма, в том числе нервных корешков, отчего необходимо проводить комплекс лабораторных исследований крови.

Всех пациентов обследуют, учитывая множество факторов, оказывающих влияние на функцию легких, а терапия подбирается индивидуально в зависимости от состояния организма и его резервных возможностей. Комплексный подход в сочетании с другими методами лечения дает возможность сократить период реабилитации и усилить эффективность проводимых мероприятий, минимизировать медикаментозное лечение, уменьшить риск возникновения осложнений в будущем.

Таким образом, спирография является весьма информативным

диагностическим методом, позволяющим получить много информации о работе органов

дыхания, проследить эффективность назначенной терапии и дифференцировать ряд

патологий бронхов и легких от заболеваний сердечно-сосудистой и других систем. При

этом он отличается простотой выполнения, безопасностью и доступностью, что

позволяет использовать спирографию практически без ограничений, в том числе в

рамках профилактических осмотров.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

Влияние инфляции

Так как расчет показателя осуществляется за длительный период времени, то приходится учитывать инфляцию. Самым простым решением выступает изменение дисконта на предполагаемый показатель инфляции. При использовании этого метода ставка рассчитывается по следующей формуле:

Если инфляция будет высокой в процессе инвестирования в выбранный проект, то рентабельность после дисконтирования значительно снижается. Это позволяет определить точную выгоду от вложения средств. Нередко после учета инфляции оказывается, что принятие участия в проекте нецелесообразно для предпринимателя. Это позволяет снизить риски получения убытка от инвестирования.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Понятие ЧДД. Чистый дисконтированный доход: понятие и расчет

Этот показатель представляет собой отношение средней величины дохода фирмы по бухгалтерской отчетности к средней величине инвестиций.

Показатели, основанные на технике расчета временной ценности денег, называются дисконтированными показателями или критериями:

Чистый дисконтированный доход

Расчет этого показателя сводится к расчету чистой текущей стоимости, которую можно определить следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных оттоков. То есть данный метод предусматривает дисконтирование денежных потоков с целью определения эффективности инвестиций.

ЧДД – это сумма дисконтированных денежных потоков, относящихся к данному инвестиционному проекту.

Если NPV>0 – то проект эффективен; NPV<0 – проект убыточен; NPV=0 – проект ни прибыльный, ни убыточный

,

,

где Cfi – денежный поток, приуроченный к I-му моменту (интервалу) времени;

CF0 – инвестиции, необходимые для реализации проекта;

n – срок жизни проекта;

r – ставка дисконта.

Существует 2 подхода к определению ЧДД. Первый из них предполагает определять ЧДД на основе будущих доходов, полученных от реализации проекта. При этом под будущими доходами понимается чистая прибыль. Таким образом ЧДД определяется по формуле:

,

,

где П1, П2, П3, …, Пn – чистая прибыль, полученная по отдельным годам от реализации проекта;

Второй подход предполагает определять ЧДД на основе чистой прибыли и амортизационных отчислений:

,

,

где А1, А2, А3, …, Аn – амортизационные отчисления в I-м периоде

Второй подход к исчислению ЧДД является более объективным, поскольку амортизационные отчисления – это средства, необходимые для осуществления процесса воспроизводства основных производственных фондов, а также это приток денежных средств, а не их отток (так как амортизационные отчисления включаются в себестоимость продукции и возвращаются затем на предприятие в составе выручки от реализации продукции).

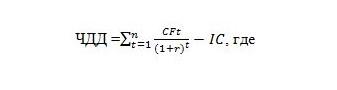

Чистый дисконтированный доход (Net Present Value, NPV) — это текущая стоимость денежных потоков инвестиционного проекта, с учетом ставки дисконтирования, за вычетом инвестиций. Суть показателя состоит в сравнении текущей стоимости будущих поступлений от реализации проекта с инвестиционными вложениями в проект.

Процедура метода определения показателя NPV, состоит в следующем:

1. Определяется текущая стоимость затрат для реализации проекта — размер инвестиций (Investment)

2. Определяется текущая стоимость будущих денежных поступлений от реализации проекта посредством расчета денежного потока (Cash Flow)

3. Определяется текущая стоимость каждой суммы будущих денежных поступлений от реализации проекта, исходя из ставки дисконтирования периода возникновения доходов.

4. Текущая стоимость инвестиционных затрат сравнивается с суммарной текущей стоимостью доходов.

Net Present Value

Чистый дисконтированный доход рассчитывается как разность между суммарной текущей стоимостью доходов, скорректированной на ставку дисконтирования и текущей стоимостью инвестиционных затрат

NCF (Net Cash Flow) — Чистый денежный поток

Investment — сумма инвестиционных вложений в проект

r — ставка дисконтирования

n — период анализируемого проекта

i — шаг расчета (месяц, квартал, год), i=1, 2, …,n

Далее нам нужно составить план денежного потока:

- Поступления плюсуем.

- Выбытия вычитаем.

И получаем итоговый денежный поток по месяцам.

Далее мы должны учесть фактор времени, то есть умножить значения денежного потока для каждого месяца на соответствующий понижающий коэффициент.

Таким образом мы приводим «деньги» к одному и тому же «общему знаменателю» с точки зрения фактора времени.

Допустим, мы посчитали, что на десятом году проекта мы получаем 10 000 000 руб. «чистыми» (все доходы минус все расходы).

НО! Мы же не можем суммировать 2 млн. рублей, которые мы получаем в этом году с 10 млн. рублей, которые мы получ через 10 лет …

Почему? Потому, что 10 млн. рублей через 10 лет в масштабах текущего года – это, примерно, «2-3 млн. рублей»…

Так как если 2-3 млн. рублей положить сейчас в банк, то, примерно, через 10 лет у нас на счету как раз и будет 10 млн. рублей…

Поэтому мы умножаем на соответствующий понижающий коэффициент (он для каждого года разный) и, таким образом, мы все денежные потоки привели к одной «ватерлинии»…

И теперь мы можем их спокойно суммировать …

Что, собственно, мы и делаем …

В итоге у нас получается сумма всех «чистых доходов», приведенных к одному и тому же моменту времени…

Отсюда и название – «Чистый Дисконтированный Доход»

Чистый — потому что «сухой остаток по каждому периоду». То есть то, что вы физически можете «положить себе в карман».

Дисконтированный -потому что дисконтируем… Это когда мы умножаем на понижающий коэффициент для того, чтобы учесть то, что рубль через 1 год стоит дешевле 1 рубля сейчас.

Это число показывает, сколько денег вы дополнительно заработаете, если вложите деньги в этот проект.

Критерий эффективности.

Очевидно – если ЧДД большой и положительный, то этим проектом однозначно стоит заниматься.

Если ЧДД отрицательный, то этим проектом, в том формате, в котором он есть сейчас, заниматься не стоит…

Чистый дисконтированный доход: понятие, основные сведения

Чистым дисконтированным доходом (ЧДД) называют показатель эффективности вложений в какой-либо инвестиционный проект.

Это число позволяет увидеть величину потока денег на протяжении всего инвестиционного проекта.

Для расчета ЧДД применяют формулу:

- CF представляет собой денежный поток.

Его следует рассчитывать как сумму инвестиций за каждый отрезок времени (зависит от длительности самого инвестиционного периода); - IC обозначает капитал инвестора.

Это значение всегда указывается со знаком «-«.Как правило, вкладчик не вносит всю сумму сразу, а выплачивает деньги по мере необходимости.

В связи с этим эти вклады необходимо дисконтировать, учитывая интервал времени; - r является ставкой дисконтирования.

Данное значение позволяет рассчитать возможную суммарную сумму дохода на этот момент.

Узнав размер ЧДД, вы сможете оценить, насколько выгодным будет инвестирование в тот или иной проект.

Итак, если показатель ЧДД:

- отрицательный, то есть ˂0, то данная инвестиция является убыточной.

С отрицательным показателем вкладчик не только не сможет пополнить свой бюджет дополнительными средствами, но и потеряет свои деньги; - равен 0, то инвестиции не принесут ни дохода, ни убытка.

Если говорить другими словами, то вложив собственные средства в программу с «нулевым» показателем ЧДД, вкладчик не получит даже наименьшего дохода, но и убытков он также не понесет; - положительный, то есть ˃0, то бизнес-идея принесет инвестору прибыль.

Но если вам предлагают инвестировать несколько проектов, то необходимо рассчитать число ЧДД каждого из них и финансировать тот, который является наиболее прибыльным.

Стоит обратить внимание, что этот показатель показывает прибыль или убыток за весь период инвестирования. Расчет чистого дисконтированного дохода поможет провести видео

Расчет чистого дисконтированного дохода поможет провести видео.

Формула дисконтирования

Для того чтобы рассчитать стоимость дисконтирования, везде используются одинаковые формулы и обозначения данных показателей. FV (future value) и PV (present value).

Следуя нашему примеру, желаемая финальная сумма в размере 25 0000 рублей – это FV, стоимость денег в перспективе, а 20 661 рублей – это PV, стоимость денег на настоящий временной период.

Полностью формула имеет вид: PV = FV * 1/(1+R) n (25 000 * 1/(1+R) n = 20 661)

1/(1+R) n – фактор дисконтирования

R – процентная ставка

N – количество времени (лет) до желаемой даты.

Иначе говоря, дисконтирование можно определить как путь финансового потока от того, какую сумму мы планируем иметь спустя четыре года, к той, расстаться с которой нам необходимо, для достижения поставленной цели.

Что такое чистый дисконтированный доход?

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

Как измерить частоту дыхания?

Важно измерить частоту дыхания в покое. Помните, что физические упражнения или даже ходьба могут повлиять на частоту дыхания человека

Чтобы сделать точное измерение, наблюдайте, как грудь человека поднимается и опускается. Один полный вдох состоит из одного вдоха, когда грудь поднимается, и одного выдоха, когда грудь опускается.

Основание мозга контролирует дыхание. Мозг посылает сигналы к дыхательным мышцам. Дыхание в основном происходит автоматически, и человеку не нужно думать об этом. Иногда организму необходимо регулировать частоту дыхания. Рецепторы в головном мозге обнаруживают низкое содержание кислорода или высокое содержание углекислого газа и посылают сигналы организму, которые могут изменить частоту дыхания.