15 самых выгодных акций российских компаний в 2020 году

Содержание:

- IPO

- Рекомендации инвесторам

- «Магнит»

- Как выбрать hyip проект

- Мониторинг ᐉ Инвестиционных компаний с ежедневными выплатами

- Что такое лучшие hyip проекты

- Виды ПИФ

- Через ПИФы

- Жилая и коммерческая недвижимость

- Как купить лучшие российские акции

- Каналы ᐉ В телеграмм для высокодоходных инвестиций в 2021 году

- Вариант 3. Инвестиции в банковские вклады

- Высокодоходное инвестирование в кризисные времена

- Прямые и косвенные инвестиции в компании

- С чего начать

- Р2Р–кредитование (Равноправное кредитование)

- Российские ценные бумаги

- Признаки мошеннического проекта

- «ПИК»

- Мифы об инвестициях, которые мешают начать

- Инвестиции в облигации компаний

IPO

При первичном публичном размещении акций новой компании продаются до начала торгов на бирже, но в случае удачного развития бизнеса их стоимость возрастает многократно. Приобретение таких акций является самым рискованным способом размещения средств, поэтому лучше делать это через специалистов – квалифицированных инвесторов. Можно делать это и индивидуально, если предварительно собрана информация о компании, которая дает основания надеяться на процветание нового бизнеса.

Акции можно приобрести на фондовой бирже или инвестировать в один из паевых инвестиционных фондов (ПИФов), которые вкладывают средства в IPO. Некоторые эксперты считают, что не стоит так рисковать, вкладываясь в первичные акции, а лучше подождать, пока цена стабилизируется или упадет после спада ажиотажа, но тогда и взрывных доходов не будет.

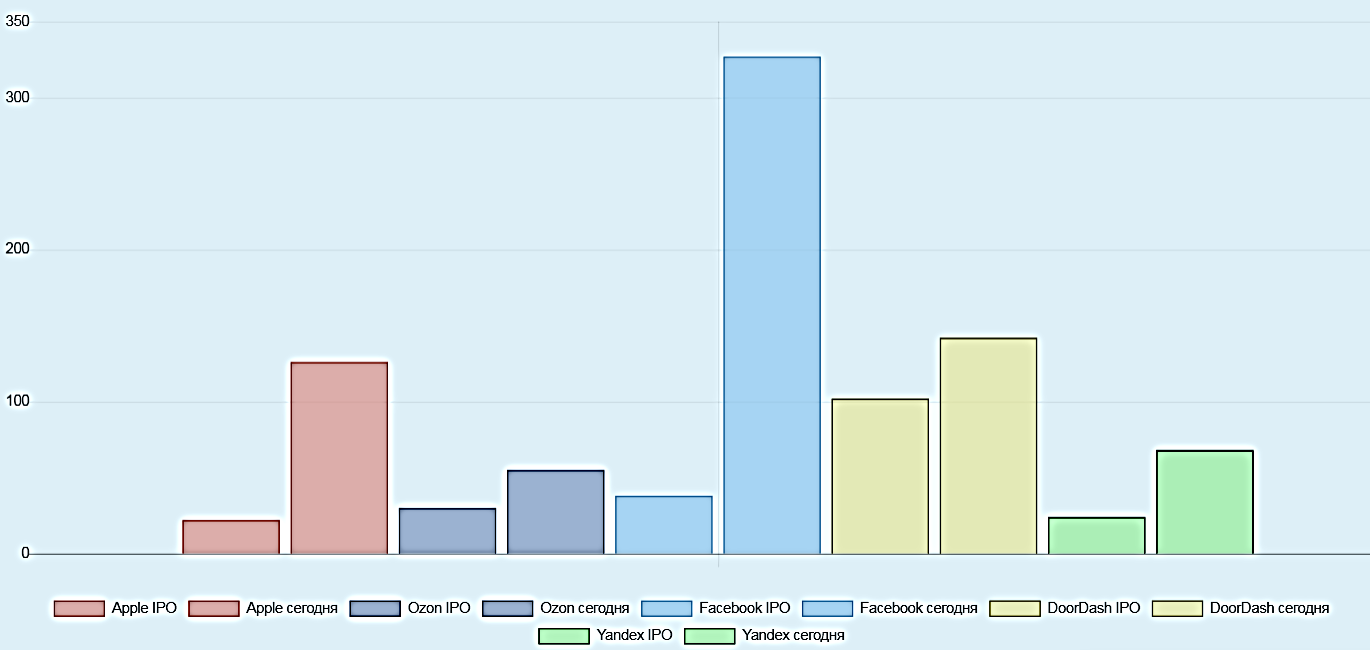

Для отечественных компаний низкая цена в первый день размещения – способ привлечения инвестиций в России. Для инвесторов – рискованный, но зачастую сверхдоходный способ вложения денег. Для примера можно рассмотреть диаграмму, на которой очевидна разница между сегодняшней стоимостью акций популярных компаний и ценой их первичного размещения:

По статистике за 10 предыдущих лет доходность по IPO за первые три месяца составила 48% или около 400% годовых.

Рекомендации инвесторам

Инвестиции на срок до 1 года относится к категории краткосрочных вложений. Крайне малый горизонт планирования налагает определенные ограничения, например, возрастает риск вложений в фондовый рынок.

Инвесторам можно посоветовать:

- Основную часть капитала инвестировать в инструменты с фиксированной доходностью (банковский депозит или государственные и корпоративные облигации, стейкинг криптовалют). Это компенсирует инфляцию и позволит немного заработать, сюда можно направить до 50-70% капитала.

- Меньшую часть капитала направить в акции, возможно в дивидендные бумаги.

- Небольшую часть, до 10%, вложить в высокорисковые направления, например, несколько хайп-проектов. Даже если отработает лишь один из них, получите 100+% годовых.

Это лишь ориентировочный вариант портфеля, вы можете менять соотношение высоконадежной и высокорисковой составляющей на свое усмотрение. Вопрос куда вложить деньги на год имеет множество решений с разным соотношением риска и возможного профита.

«Магнит»

- Доходность за год: +64,4%.

- Отрасль: розничная торговля.

- Факторы роста: хорошие финансовые результаты, расширение торговых площадей, развитие цифровых сервисов, дивиденды, переориентация покупателей на покупки продуктов в магазинах «у дома».

- Посмотреть карточку компании.

Крупнейшая сеть по продаже продуктов питания в России, работающая в 3800 населённых пунктах. У «Магнита» есть своё производство овощей, зелени, грибов, бакалеи и кондитерских изделий. Собственный автопарк из 4900 автомобилей и 38 распределительных центров.

Магазины компании подразделяются на разные форматы: «Магазин у дома», «Магнит Сити», «Магнит Аптека», «Магнит Косметик», «Магнит Опт», «Магнит Суперстор», «Магнит Семейный».

Как выбрать hyip проект

Качественный hyip проект дает возможность получить прибыль начинающим инвесторам. Новички являются базовым двигателем таких компаний. Чем больше их будет, тем дольше он проживет: как минимум на протяжении нескольких месяцев. Кроме этого, должен быть надежный алгоритм работы.

Перед инвестированием в hyip, нужно:

- внимательно и дотошно изучить всю имеющуюся информацию и условия сотрудничества;

- выбрать надежный план маркетинга, способный предложить всем возможность войти в проект не с самых больших сумм;

- найти преимущество для крупных инвесторов (бонусы, повышенный процент и др.).

Где искать хайп проекты — трудный вопрос. Искать надежные хайп проекты, которые платят бывает тяжело. Но есть шаги, которые уменьшат риски.

Шаг 1. Возраст

Здесь все очевидно. Выбирайте свежий инвестиционный фонд, который запустился недавно. Еще лучше, если Вы будете инвестировать на самом старте или пред-старте. Пред-старт — это возможность инвестировать в компанию до ее полноценного выхода на рынок. Как правило, эту возможность администрация предоставляет топовым сетевикам. Очень часто я и мои инвесторы инвестируем в фонд, когда никто о нем еще не знает.

Шаг 2. Легенда

Легенда компании должна иметь какие-то доказательства ее реальности. Hyip проекты должны предоставлять подробную статистику по заключенным сделкам, кроме того, иметь доказательства в виде фотоотчетов и лицензий. Это указывает на серьезные намерения админов.

Шаг 3. Техническая поддержка

Если проект действительно выгодный и надежный, то на сайте должна быть техническая поддержка, которая отвечает на любые вопросы пользователей, а также проконсультировать их по имеющимся вопросам. Недостаточно точные и противоречивые ответы должны насторожить человека.

Шаг 4. Дизайн

Дизайн сайта должен быть уникальным и современным. Часто встречаются хайп сайты, дизайн которых создан под копирку. В этом случае Вам стоит насторожиться, ведь это явно не добавляет доверия создателям.

Шаг 5. Партнерка

Реферальная программа не должна быть «очень жирной». Иначе, есть вероятность, что из-за высокого наплыва вкладчиков, hyip может быстро закрыться. Но она не должна быть совсем маленькой, чтобы у рефоводов был интерес привлекать новых инвесторов.

Участие в партнерской программе поможет увеличить Ваш пассивный доход и зарабатывать больше.

Мониторинг ᐉ Инвестиционных компаний с ежедневными выплатами

Нельзя с точностью сказать, в какие инвестиции лучше вложить. У каждого человека свои индивидуальные потребности и возможности, одни предпочитают проекты с небольшой, но ежедневной выплатой, другие находятся в поиске более перспективных вариантов, позволяющих получить более существенную прибыль по прошествии определенного отрезка времени.

Поэтому на нашем сайте вы найдете ТОП сайтов для инвестиций, к каждому будет обзор. Вы сможете ознакомиться с разными компаниями, фондами, Телеграм каналами, платформами, убедиться в их надежности и сделать выбор в пользу подходящего именно вам варианта для вложения денег и заработка в интернете.

Что такое лучшие hyip проекты

Хайп (High Yield Investement Program (HYIP)) — это «высокодоходный инвестиционный фонд». Не стоит путать с молодежным словом HYPE, который обозначает ажиотаж, шумиху вокруг какого-то события или материального предмета.

Хайпы предоставляют возможность зарабатывать большие деньги, участвуя в реферальной программе.

Инвестирование в hyip сопряжено с высоким риском потери средств. Но при нужных знаниях, опыте и правильном подходе, может оказаться прибыльным занятием.

Хайп проекты которые платят в 2020:

30.09.2019

Инвест проекты 193 5 218

Обзор легендарного Wise Deposit

Обзор и отзывы Wise Deposit. Добавил в портфель стабильный проект Вайс Депозит. Бесконечный пассивный доход по закольцовке. Бонус на вклад +6%.

В свой портфель я стараюсь отбирать лучшие, высокодоходные, инвестиционные хайп фонды.

Основные принципы работы hyip проектов

Хайпы долгожители, которые платят годами, работают по схеме Понци. Она существует уже практически на протяжении ста лет. Эту схему придумал мистер Понци в 1920 году, поэтому ее название носит его фамилию.

Каждый сайт хайп инвестиций разрабатывается особым скриптом. Он предлагает высокий уровень заработка по вкладам на основании привлечения инвестиций от третьих лиц. Обычно такие хайп проекты платят от 1 до 3 процентов в день. Следовательно за год доходность бывает до 1000 процентов.

Большая часть разработчиков никогда не станут раскрывать схему получения дохода и местонахождение организации. Обычно хайпы делают все возможное для того, чтобы замаскироваться под высокодоходные инвестиционные фонды с легендой. В некоторых случаях будет использоваться специальная эмоциональная привлекательность. Для привлечения новых инвесторов используется реклама на форумах, блогах лидеров мнений и популярных хайп мониторингах.

Признаки хайпов

- Высокий уровень доходности. Они предлагают высокие дивиденды, которые невозможно получить на других видах проектов. Хайпы, которые платят, имеют сбалансированную систему начислений.

- Скрываются информационные данные. Обычно доступна только смутная документация о работе фонда и его статистистических данных. Как правило, отчетности никакой нет. Хотя и в данном случае есть исключения из правил.

- «Правильное» акцентирование внимания вкладчика. Практически 90 процентов всей информации — это призывы стать инвестором этой компании, которая позволяет Вам получить высокую прибыль и обезопасить от возможных эксцессов.

- Отсутствие документации, которая бы подтверждала реальность вывода средств пользователями. Внутри сети операции проходят без верификации клиента, не предоставляется никаких квитанций и других подтверждающих документов.

Виды ПИФ

Виды ПИФов разделяются на три основных, которые, в свою очередь, имеют еще более мелкое деление.

- Открытого типа. В такие ИФ можно вкладывать средства и забирать из них постоянно. Необходимо только написать заявление или заключить договор, который будет рассмотрен в течение нескольких дней.

- Закрытые. Как правило, созданные в самом начале проекта с огромными денежными поступлениями, вывести средства можно только после его завершения. В такие организации вкладываются крупнейшие компании.

- Интервальные. Что-то среднее между открытым и закрытым. В отличие от обоих, вкладывать сбережения и выводить их можно, как правило, ежеквартально, определенное число дней. Это позволяет управляющей компании максимально вкладывать паи и не держать их у себя.

Акций

ИФ может быть открытого, закрытого и интервального типа. Сегодня фонд акций встречается чаще по сравнению с другими.

Облигаций

Торговля происходит на российских и международных биржевых рынках.

При больших рисках за последние 3 года фонды облигаций увеличили свой доход в 1,5 раза, что гораздо больше фондов акций.

Недвижимости

Создаются для вложения средств в строительство и управление недвижимым имуществом. Чаще всего закрытые. Сюда привлекаются крупные компании.

Бывают нескольких видов:

- Строительные. Занимаются строительством зданий, которые в дальнейшем могут продаваться или сдаваться в аренду.

- Земельные. Проводят действия с земельными участками, увеличивающие их стоимость.

- Девелоперские. Осваивают купленные в РФ земли, застраивают их, ремонтируют объекты недвижимости, переоформляют.

- Рентные. Сдают жилые и нежилые строения в аренду, получая с этого прибыль.

Собственность инвестфонда – только объекты и ценные бумаги, связанные с недвижимостью. Вложиться, например, в энергетический сектор ПИФ не может.

Денежного рынка

Фонд денежного рынка вкладывает свои средства в специфические активы, то есть не покупает акции и облигации. Действует путем выдачи займов, предоставляет депозиты.

Виды ИФ денежного рынка:

- Розничные. Среди вкладчиков в основном частные лица, таких более 30%. Прибыль такого инвестиционного фонда выше, чем просто вклад в банке, но и больше риски.

- Институционные. Минимальные вложения очень высоки и рассчитаны на компании и государство. Они работают по автоматическому принципу. Деньги поступают периодически через электронный перевод со счета корпорации.

Проекты инвестирования рассчитаны на срок не более 1 года. На рынке покупаются казначейские векселя, депозитные сертификаты.

Сбалансированные смешанные фонды

Такой инвестфонд может менять свои вложения в зависимости от ситуации на рынке. Если дешевеют акции, то можно перевести инвестиции в другие ценные бумаги или недвижимость. Главное, чтобы УК тщательно отслеживала изменения на биржевых рынках.

Хотя доход таких ПИФов ниже, чем вложение только в определенный вид.

Через ПИФы

Активно управляемые

К активно управляемым можно отнести достаточно новый вид — биржевой ПИФ (БПИФ). Паи такого ПИФа можно купить и продать на бирже по аналогии с ETF. Как стандарт — базовым активом является индекс (S&P500, DJI, Московской биржи и т. п.).

В качестве примера БПИФы, которые предлагает Сбербанк Управление Активами.

Пассивные

К такого рода ПИФам относятся все остальные — открытые и закрытые. Инвестор купил пай, дальше все делает рынок. В зависимости от поведения базового актива изменяется стоимость пая — в большую или меньшую сторону.

Жилая и коммерческая недвижимость

Вложения в недвижимость является одним из самых надежных и прибыльных способов получения пассивного дохода. Инвестиции в недвижимость в России позволяют сохранить и приумножить капитал, так как цены на жилую и коммерческую недвижимость неуклонно растут, а темпы их роста намного превышают инфляцию.

Эксперты считают выгодным только рублевое вложение, так как при вложении долларов возможны некоторые потери. К минусам инвестиций в недвижимость можно отнести ее медленную ликвидность, то есть невозможность немедленного изъятия средств.

Доход можно получать от разницы между ценой покупки и ценой продажи недвижимости, а можно – от сдачи ее в аренду. По статистике инвестиций в России расходы на покупку жилой квартиры, сдаваемой в аренду, окупаются за 15 лет.

Как купить лучшие российские акции

Купить акции российских компаний можно на Московской бирже – площадке, которая организовывает торги ценными бумагами.

Но покупать акции на бирже напрямую физическому лицу нельзя. Это можно сделать только через брокерскую компанию. Она выполняет поручения инвестора, например: «Купить пять акций Яндекса» или «Продать десять акций НЛМК».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили бумаг на 30 000 рублей – отдали брокеру 90 рублей комиссии.

Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня. Чтобы заполнить заявку, нужен только паспорт.

Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

Комиссия за операции от 0,025%. Пополнение счёта и вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Читайте: 20 лучших дивидендных акций США для пассивного инвестора

Каналы ᐉ В телеграмм для высокодоходных инвестиций в 2021 году

Самые выгодные инвестиции имеют массу преимуществ:

- Вкладывать не только выгодно, но и просто. У многих хороших компаний оптимальные условия, позволяющие получать пассивный заработок просто введя сумму, дав ее под проценты, а затем вывести прибыль любым удобным способом. Хотя есть и более сложные варианты для инвестиций, подходящие для опытных пользователей, к примеру, активный мониторинг рынка ценных бумаг.

- При инвестировании не обязательно быть юридическим лицом. Есть перечень надежных инвестиций для физических лиц.

- Есть инвестиции с минимальными вложениями и получением относительно маленьких сумм прибыли, есть более выгодные высокодоходные проекты, где требуется существенное финансирование.

- Самое прибыльное инвестирование не всегда занимает много времени. Можно вложить деньги не только в долгосрочные, но и в краткосрочные проекты. К примеру, хайп – высокодоходная, но краткосрочная инвестиционная программа с высоким коэффициентом риска.

- Много онлайн-инструментов и сервисов, оказывающих помощь инвесторам. К примеру, новые брокерские компании начали создавать ботов для Telegram. Если использовать это предложение, то Телеграмм становится местом, где можно получать аналитику по рынкам, видеть актуальные котировки. Боты даже могут исполнять реальные торговые поручения.

Даже лучшее предложение для инвестиций несет в себе риски – в этом недостаток любого инвестирования. Но риски окружают нас со всех сторон, поэтому просто примите это как данность и позвольте себе начать зарабатывать в интернете.

Вариант 3. Инвестиции в банковские вклады

В самые надежные инвестиции можно включить и депозиты в банках. Многие вообще не считают такой вариант вложения денег инвестированием из-за его низкой доходности, воспринимая его как сбережение, а не приумножение капитала. Однако, по всем определениям вклады в банках можно отнести к консервативным, стабильным инвестициям, а их доходность, к слову, нередко бывает даже выше, чем доходность от сдачи в аренду недвижимости.

Другое дело, что и в этом случае мы имеем дело с рисками, которые нельзя назвать несущественными. Во-первых, риск девальвации: в настоящее время ну очень велик, так что, вклады в национальной валюте размещать довольно опасно, особенно — на длительные сроки. Но и при размещении вкладов в инвалюте есть свои риски: повальное банкротство банков, которое может привести к тому, что государственных гарантий на всех не хватит, или введение каких-либо административных мер по валюте, например, принудительный перевод их в нацвалюту. От государства всего можно ожидать — так же?

Так что, можно констатировать, что банковские вклады — надежные инвестиции, но в наших условиях — не абсолютно надежные. Подробнее о них можно узнать в статьях Вклады в банках и других материалах сайта.

Инвестиции в банковские вклады, плюсы:

- Очень простой и понятный всем инструмент;

- Доступен даже для небольших сумм;

- Выбор сроков и условий размещения, высокая ликвидность, в крайнем случае возможно досрочное изъятие.

Инвестиции в банковские вклады, минусы:

- Очень низкая доходность;

- Высокие риски девальвации и различных форс-мажоров;

- Банковская система в наших странах не отличается сверхнадежностью.

Высокодоходное инвестирование в кризисные времена

Деньги на приобретение недвижимости есть далеко не у каждого, а вложения в золото – надежный, но не слишком доходный вариант.

Если вас интересуют инвестиции, способные принести более быструю и ощутимую прибыль в кризис, я бы рекомендовал обратить внимание на следующие способы:

- покупка акций и торговля на фондовом рынке;

- торговля на валютной бирже.

Инвестиции в акции

Преимуществами данного метода является неподверженность ценных бумаг инфляционным процессам. Так как акции – право собственности на часть компании, ее товаров и имущества, то их стоимость только растет по мере роста цен.

Кроме того, акции, как и недвижимость, дают возможность получения двойного дохода: от дивидендов и от разницы возросшего курса.

Сегодня стоимость ценных бумаг большинства компаний, особенно зарубежных, упала. Поэтому купить их можно значительно дешевле, чем в обычное время.

Рано или поздно спад в экономике завершится, отечественное производство начнет набирать обороты, а иностранные предприятия вернутся на российский рынок. Тогда стоимость акций как зарубежных, так и национальных компаний резко пойдет вверх.

Если говорить о классическом, долгосрочном вложении средств в акции, то стоит соблюдать несколько основных принципов:

- покупать акции только надежных компаний, способных пережить кризисные времена с наименьшими потерями;

- приобретать ценные бумаги нескольких предприятий с целью диверсификации рисков;

- настроиться на длительный срок ожидания прибыли (до пяти лет);

- инвестировать в акции только свободные денежные средства, без привлечения заемного капитала;

- помнить, что рост и падение стоимости ценных бумаг – это не ваш доход и убытки до тех пор, пока вы не заключите фактическую сделку по их продаже.

Если вы не настроены на долгое ожидание возможной прибыли, вам больше подойдет спекулятивная торговля на фондовом рынке. Она способна принести достаточно высокий доход, но требует наличия специализированных знаний, опыта и умения управлять рисками.

Поэтому я бы посоветовал выбрать или доверительное управление надежной брокерской компании или раскошелиться на оплату советов профессионального брокера.

Торговля на валютной бирже

Самой популярной, конечно же, является биржа Forex – лидер по возможностям получения высоких прибылей (до 150% годовых).

Это объясняется тем, что во все времена есть валюты, курсы которых растут, а значит, имеется возможность заработка на их колебаниях. Кроме того, именно в период кризиса курсовые скачки наиболее выражены, что дает больше шансов на получение прибыли.

Но и риски потери средств здесь многократно выше. Поэтому, если вы в этом деле новичок, рекомендую вкладывать деньги в ПАММ-счета, которыми будут управлять опытные трейдеры.

Самое сложное – найти действительно профессионального управляющего. Для этого не поленитесь изучить историю его сделок за последние пару лет.

Если вам не терпится начать самостоятельную торговлю, попробуйте сервис автокопирования сделок успешных трейдеров. Это позволит вам вникнуть в детали без риска потери всех своих капиталов.

Как видим, альтернатив для эффективного вложения средств в кризис не так уж мало.

Главное, не забывать, что инвестирование не терпит девиза «пан или пропал», поэтому ни в коем случае не стоит влезать в долги в надежде, что данное вложение позволит вам быстро прокрутить и многократно приумножить капитал.

Помните, что любая инвестиция – это не азартная игра, а работа, требующая грамотного и серьезного подхода.

Если вы считаете, что моя статья может помочь спасти ваши деньги от инфляции, прошу порекомендовать ее вашим друзьям в соцсетях.

А я прощаюсь с вами и желаю, чтобы последствия кризиса минимально отразились на вас и ваших близких.

Прямые и косвенные инвестиции в компании

Сделать вложение можно и не связываясь с акциями или облигациями. К тому же, для такого рода инвестиций компания должна быть представлена на бирже. Если есть на примете какой-либо бизнес, зарегистрированный как юридическое лицо, мы можем приобрести долю в нём. Разумеется, при согласии владельца или владельцев и их готовности продать. Здесь обычно действуют двумя путями:

- Покупка доли в тот момент, когда бизнес ещё находится в стадии проекта либо сразу после начала работы. Какой бы интересной и перспективной идея не казалась поначалу, многие подобные проекты загибаются по множеству разных причин. Это может быть некачественное управление, неверная оценка рынка, плохое маркетологическое исследование и ещё много чего. Поэтому инвестировать в компании на совсем ранней стадии её развития лучше после тщательного самостоятельного изучения всех возможностей и всех рисков. Вообще, удобнее делать инвестиции в компании тогда, когда она начала функционировать и показывает уверенный рост. Это может быть дороже, чем при открытии, но зато надёжнее. Значительно снижается вероятность полной потери средств.

- Покупка доли тогда, когда уже компания заняла своё место на рынке. Стоить доля будет достаточно много, но зато мы покупаем уже поставленное на ноги дело, которое развивается и имеет перспективы. Такой подход можно назвать консервативным, примерно так же, как и в случае с дивидендами по акциям. Но даже в этом случае никто не застрахован, любая новая законодательная инициатива может запросто погубить целый рыночный сектор.

В качестве косвенных инвестиций можно привести один жизненный пример. Допустим, у нас есть оборудование, которое мы можем сдать в аренду (автомобиль, экскаватор, серверная станция, что-нибудь ещё). Чем большую роль это будет играть в деятельности компании, тем на больший профит можно рассчитывать. Сдать можно по-разному – с фиксированной платой или же с получением доли прибыли. В общем, всё зависит от ценности предлагаемого и актуальности. Главное, помнить, что на рынке помимо множества компаний есть также и множество инвесторов, и если искать совсем идеальный вариант, то в итоге можно его не найти и упустить момент выгодного вложения.

С чего начать

Для начала подготовьте «подушку безопасности» и определитесь с суммой, которая покроет запросы семьи в течение двух-трех месяцев. Это необходимо на случай форс-мажорной ситуации, к примеру, потери работы или болезни.

На следующем шаге определитесь, сколько вы будете инвестировать. Эксперты рекомендуют вкладывать 10-15% от заработной платы или иного дохода. Многое зависит от готовности рисковать, ведь прибыль тем выше, чем больше денег вложено в проект. Если нет времени и желания проводить аналитику, выбирайте доходные, но более безопасные варианты.

Определитесь с какими направлениями вы планируется работа. Инвестиции в 2021 году не должны быть односторонними, ведь в таком случае высок риск потерять деньги. Лучше выбрать три-четыре перспективных варианта и работать с ними. При этом отталкивайтесь от финансовых возможностей.

Фото: предоставлено selectinvest.ru

Компания EXANTE (см. экзанта отзывы) предоставляет своим клиентам прямой доступ на более 50 торговых площадок, в число которых входят фондовые, валютные, фьючерсные и опционные биржи.

Р2Р–кредитование (Равноправное кредитование)

Под Р2Р–кредитованием понимается участие частных инвесторов в предоставлении социальных займов, когда одни граждане являются кредиторами других. Прибыльность таких инвестиций достигает ежемесячно 50%, так как займы осуществляются под 1,5% в день. Такая деятельность осуществляется через потребительские кооперативы или микро финансовые организации, которые забирают вторую половину прибыли. Вкладывая средства, получаемые в виде прибыли, можно быстро заработать дополнительный капитал, хотя всегда есть риск роспуска кооператива или исчезновения финансовой организации.

Российские ценные бумаги

Фондовый рынок предлагает купить облигации, трастовые сертификаты, акции и другие. Их можно приобрести как самостоятельно, так и через брокера. Стоит проконсультироваться со специалистом, куда сейчас лучше вкладывать деньги в России. Частное лицо может управлять своими акциями только через брокерский счет. Доход возникает в двух случаях:

- через получение дивидендов по проценту, утвержденному советом акционеров;

- через покупку и продажу акций на колебаниях их цены.

Торговля акциями – процесс высоко рисковый, но не имеет потолка прибыли. Акциям российских предприятий был посвящен отдельный раздел.

Облигации в России выпускает государство или компании-эмитенты. Фактически это – долговая бумага, по которой эмитент обязуется вернуть заемную сумму в определенный срок с определенным доходом. Облигации – менее рисковый инструмент вложения денег, а доходность по ним несколько больше, (примерно на 20%) чем доход по депозитам.

Облигации являются высоко ликвидными бумагами, которые легко продать, не потеряв доход. Есть риск банкротства мелких эмитентов, но бумаги, выпущенные федерацией, ее субъектами и муниципалитетами редко падают в цене. В обстановке кризиса лучше покупать такие облигации или бумаги крупных компаний.

Признаки мошеннического проекта

Признаки лохотрона, финансовой пирамиды, мошеннического проекта в мире инвестиций:

Строго определенный доход по типу процентов в банке. Нужно понимать, что инвестиции всегда сопряжены с риском и нестабильностью. Можно посчитать примерную доходность, о постоянно фиксированной сумме или проценте здесь говорить не приходится. Особенно подозрительно выглядят проекты, которые обещают пожизненный фиксированный доход.

Навязчивость. Если на сайте все залеплено баннерами типа «Бонус», «Успей», «Ограничено во времени», «Уникальное предложение» и т.п., то велика вероятность, что это обман. Все это делается в расчете на то, что люди, поддавшись эмоциям, быстро вложат деньги. В проверенных проектах никто никуда не спешит и ничего не навязывает.

Не обсуждаются убытки. Это в инвестиционном бизнесе обговаривается в первую очередь, потому что такое непременно случится. Если же компания ничего не говорит об этом и разделении ответственности, то это подозрительно. Можно приравнять к первому пункту – обещание золотых гор.

Нет четко определенных условий сотрудничества и правил. У надежного инвестиционного проекта вся система прозрачная. Достаточно один раз прочитать соглашение, чтобы во всем разобраться

Еще обратите внимание вот на что. Хотя мы и говорили, что в инвестиционном бизнесе нет полной стабильности, в договоре и на страницах сайта не должно быть слов «возможно», «примерно», «около» и т.п

Все сроки, доходы должны быть выражены в процентах, рублях или другой валюте. Хотя бы указан четкий диапазон от и до.

Лидеры платформ выставляют свою жизнь на показ. Это классика всех финансовых пирамид. Действительно, те, кто наверху пирамиды, живут неплохо, а вот новых жертв это вряд ли ждет. В адекватных инвестиционных проектах администраторы, владельцы, директора не кичатся своими доходами, материальными благами. Почему? Потому что это не имеет отношения к сути дела. А зачем это делают мошенники? За тем же, зачем торопят. Видя красивую жизнь кого-то, будущая жертва думает: «Я тоже так хочу». И радостно отдает свои честно заработанные средства мошенникам.

Кроме этого, мошенники любят использовать для сайтов шаблоны «Хайп». Это готовые темы, которые выглядят вот так:

А также сайты мошенников нередко содержат ошибки и опечатки, кривую верстку (например, изображения закрывают часть текста или стоят криво). Еще встречаются противоречия. Например, на главной странице написано, что вас ждет прибыль в 100%, а на другой странице уже указана цифра в 70%.

Ну и последнее в списке, но не по значению – проверяйте юридическое лицо на достоверность. На сайте платформы должны быть указаны юридические данные. Вы можете проверить их на достоверность через сайт Федеральной налоговой службы.

Все организации вносятся в Единый государственный реестр. Данные по ним находятся в открытом доступе.

«ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании.

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

Мифы об инвестициях, которые мешают начать

Мы рассмотрели несколько способов инвестирования небольших сумм. Но количество инвесторов в России растет недостаточными темпами. Слышала уже тысячу отговорок, почему люди не начинают инвестировать. Но это всего лишь отговорки. Нет ни одной объективной причины, по которой вы не можете стать инвестором.

Расскажу, что слышу чаще всего.

Нет столько денег, чтобы покупать акции

А много и не надо. Посмотрите на наши “голубые фишки”: 1 лот Алросы – 760 ₽; Газпрома – 1 669,7 ₽; МТС – 3 300,5 ₽; Сбербанка – 1 956 ₽. Ну и где вы тут увидели миллионы?

На маленьких суммах много не заработаешь

Скажете, что на 1 лоте много не заработаешь? И я с вами соглашусь. Но инвестиции – это не на неделю и не на год. Это на всю жизнь. Если вы будете раз в месяц или раз в год покупать ценные бумаги на протяжении многих лет, то на вас начнет работать время вместе со сложным процентом. Посмотрите, как вырос российский рынок за 23 года – почти в 30 раз.

Слишком большой риск

Инвестиции – это не про депозит, где вам гарантированы 4 % годовых и 1,4 млн руб. в случае банкротства банка. Но здесь на помощь приходит еще один друг инвестора – диверсификация. Если ваши деньги разложены по разным инструментам, то падение одних легко компенсируется ростом других. А на долгосроке вообще все компании растут.

Я не экономист, мне сложно во всем этом разобраться

А экономистом быть и не надо. Если делаете первые шаги в инвестициях, то лучше начать с покупки индексных фондов. Хотите, подберите себе только российский рынок, а хотите – американский, китайский, немецкий и т. д. А пока инвестируете в индексные фонды, можно поучиться выбирать акции отдельных эмитентов. Разобраться под силу каждому. Просто не надо вестись на советы аналитиков и свои эмоции. А нужно провести анализ компании и выбрать лучшую именно для себя.

Инвестиции в облигации компаний

Ещё один метод инвестирования, доступный каждому желающему. Облигация – долговое обязательство. То есть мы “даём в долг” компании. Можно провести аналогию с долговой распиской. Рассмотрим все аспекты такой инвестиции в компанию, начнём с плюсов:

- Консервативный, стабильный заработок. Надёжнее таких вложений разве что государственные облигации (ОФЗ). Но разве кто-то допускает мысль, что Лукойл или МТС могут обанкротиться и не платить по своим обязательствам? Вряд ли. Поэтому, если мы хотим сделать крайне надёжное вложение, лучшим выбором будет корпоративная облигация. К тому же, на нашем фондовом рынке доступны только действительно безопасные варианты. Вообще, тут прямая зависимость – чем выше доходность, тем выше риск. Поэтому можно посоветовать госкорпорации, например, Газпром.

- Получение выплат в установленном порядке, указанном в описании облигации. Где-то платят раз вгод, а где-то и каждый квартал. Также можно выбрать и длительность.

- Возможность продажи. Если мы купили облигацию МТС со сроком погашения в 2021 году, это ещё не значит, что мы обязаны ждать 2021 года. Это такой же товар, как и акции, можно в любой момент продать (но с дисконтом!). Чем ликвиднее облигация, тем проще и выгоднее её можно реализовать. Можно взять пятилетку, а продать через полгода.

Минусов, как таковых, у корпоративных облигаций нет. Разве что не очень большая прибыль – от 5% до 7-8%. С другой стороны, это гораздо больше того, что предлагается на депозитах в банке, поэтому инвесторам, ценящим безопасность, но желающим получить максимальный доход, такой вариант инвестиций в компании идеально подойдёт.