Свободный денежный поток (fcf)

Содержание:

- Квадрант денежного потока

- Управление показателем Cash Flow

- Как вычисляется свободный денежный поток

- Понятие денежный поток

- Подходы к автоматизации формирования отчетных форм.

- Примеры расчета дисконтированных денежных потоков

- Классификация и виды денежных потоков

- Виды денежных потоков предприятия

- Факторы, оказывающие влияние на показатель

- Способы расчета

- Рекомендации

- Коэффициенты отчета о движении денежных средств.

- Вывод

Квадрант денежного потока

Такой сугубо финансовый термин денежный поток вполне можно приспособить и к личным финансам. Сделал это американский инвестор, преподаватель, предприниматель и писатель Роберт Кийосаки, издавший книгу «Квадрант денежного потока». В ней он доступно показал, какую роль играет каждый человек в распределении капитала, а также дал руководство для действия тем, кто желает создать наиболее благоприятные для себя финансовые условия, навсегда забыв, что такое потребительский кредит, и самостоятельно формировать денежный поток.

Так что тем, кто постоянно находится в постоянной зависимости от нехватки денег, книга обязательна для прочтения. В рамках же этой статьи я лишь вкратце остановлюсь на ее тезисах.

По мнению автора, вся прибыль человек может приходить из одного или нескольких секторов, которых всего 4:

- Наемные рабочие — зарплата людей, работающих по найму. Этот сектор наиболее уязвимый и нестабильный.

- Работа на себя — прибыль исходит от самозанятости. Сюда относятся предприниматели, фрилансеры, узкие специалисты, обладающие собственной практикой. Также не слишком защищенный сектор, поскольку стоит человеку заболеть или перестать трудиться денежный поток сильно сократится.

- Бизнес — это прибыль от крупного бизнеса, который работает, привлекая наемных рабочих, и приносит ощутимую прибыль даже без непосредственного участия владельца.

- Инвестиции — прибыль исходит от удачных инвестиций. Настоящий пассивный заработок, который не требует участия человека.

Принцип квадранта основан на том, что 70% успешных миллионеров получают свою прибыль от инвестирования и только 30% от деятельности в других трех секторах. Подробнее с идеями автора можно познакомиться в написанных им книгах, число которых превышает два десятка. А практически применить свои знания поможет игра «Денежный поток», которая также придумана Робертом Кийосаки. В ней в игровой форме можно закрепить навыки, которые помогут в реальной жизни добиться финансового успеха.

В статье мы рассмотрели такой финансовый термин, как денежный поток или cashflow. Этот показатель очень важен не только для владельцев бизнеса, но и для потенциальных инвесторов. Именно он помогает понять, в каком финансовом состоянии находится компания и спрогнозировать ее будущее. А на основе этих данных принимать решение о возможности инвестиций в нее.

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Управление показателем Cash Flow

Показатель Cash Flow применяется при проведении финансового анализа всеми крупными предприятиями. Это позволяет руководящим органам проводить эффективную политику в области управления денежными поступлениями и растратами.

При этом в расчет берется количество всех положительных и отрицательных потоков в исследуемом периоде. Также отдельно рассматриваются их составные элементы.

Расчет может проводиться путем прямого, косвенного подхода. В первом случае информация поступает со счетов организации. Основным в этом случае является показатель выручки от реализации. В процессе косвенного расчета применяются данные статей формы №1 и 2 бухгалтерской отчетности. Это более информативная методика. Она раскрывает информацию о связи чистой прибыли и количества ресурсов организации, а также изменение количества и состава валюты баланса на этот показатель.

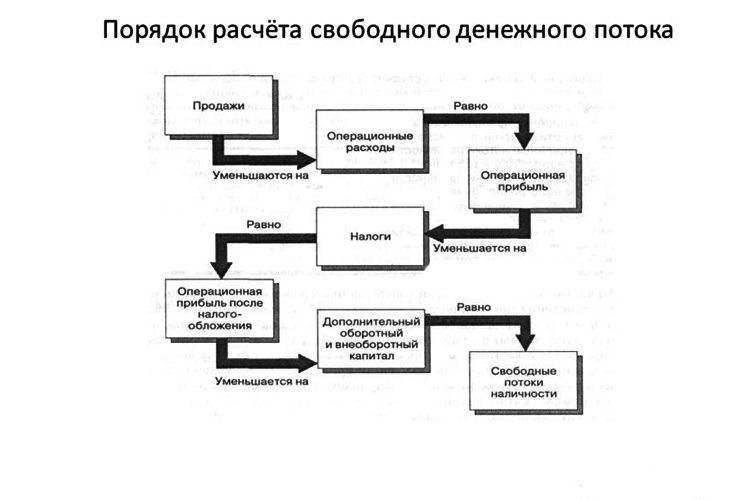

Как вычисляется свободный денежный поток

В деятельности любого предприятия выделяется два основных вида свободных денежных потоков:

- Свободный поток предприятия (FCFF) – это деньги после вычитания капитальных затрат и налогов, но до расчета по кредитным процентам. Он применяется для понимания реальной стоимости самого предприятия и важен для кредиторов и инвесторов.

- Свободный поток на свой капитал (FCFE) – это средства, оставшиеся после вычета процентов по займам, налогам и расходам на операционную деятельность. Показатель важен для собственников и акционеров, так как оценивает акционерную стоимость фирмы.

Объективно рассчитать свободный денежный поток компании (или фирмы) можно несколькими способами. Основными элементами его структуры являются:

- инвестиции чистые в капитал оборотный;

- инвестиции чистые в капитал основной;

- деньги от операционной деятельности предприятия после уплаты налогов.

Первые две позиции берутся из балансового отчета.

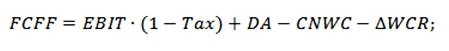

Для поиска показателя свободного потока предприятия чаще всего используется такая формула:

в которой:

- Tax – величина налога на прибыль;

- DA – показатель амортизации активов (нематериальных и материальных);

- EBIT – размер прибыли до уплаты всех налогов;

- ∆WCR – сумма капитальных расходов, может использоваться также термин CAPEX;

- CNWC – динамика оборотного чистого капитала (расходы на покупку новых активов). Он исчисляется по такому принципу: (Зi + ЗДi – ЗКi) – (Зо +ЗДо – ЗКо), где З – запасы, ЗД – задолженность дебиторская, ЗК – задолженность кредиторская. От суммы этих показателей за текущий период (индекс i) отнимается сумма аналогичных величин за предыдущий временной отрезок (индекс o).

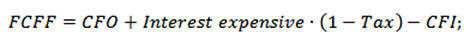

Есть и другие варианты расчетов. Например, в 2001 году была предложена следующая методика:

при этом:

- CFO обозначает сумму денег от операционной деятельности компании;

- Tax – налог на прибыль (процентная ставка);

- Interest expensive – затраты по процентам;

- CFI – средства от деятельности инвестиционной.

Некоторые используют максимально простую формулу для вычисления величины искомого показателя:

FCFF = NCF – CAPEX, где

- NCF – чистый денежный поток;

- CAPEX – расходы капитальные.

Поток FCFF создается активами компании (операционными и производственными) и направлен инвесторам, поэтому его значение равно общей сумме выплат, это правило действует и в обратном порядке. Это правило носит название тождества денежных потоков и записывается графически так: FCFF = FCFE (финансы собственникам) + FCFD (финансы кредиторам)

Показатель потока свободного на свой капитал (FCFE) указывает на оставшуюся в распоряжении акционеров и собственников сумму после расчетов по все налоговым обязательствам и обязательным вложениям в операционную деятельность предприятия. Важнейшими критериями здесь являются:

- NI (Net Income) – чистая прибыль фирмы, величина его берется из бухгалтерского отчета;

- DA (Depletion, Depreciation & Amortization) – амортизация, истощение и износ, показатель бухгалтерской отчетности;

- ∆WCR (CAPEX) – затраты на текущую деятельность (капитальные расходы), их можно найти в отчете об инвестиционной деятельности.

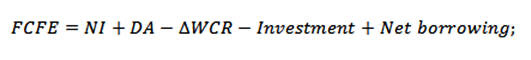

В конечном итоге общая формула носит такой вид:

кроме аббревиатур, разъясненных выше, здесь применяются еще некоторые:

- Investment – объем осуществленных компанией инвестиций в краткосрочные активы, источник – бухгалтерский баланс;

- Net borrowing – это дельта между уже погашенными и вновь полученными кредитами, источник – финансовая отчетность.

Однако некоторые «расходные» статьи (например, амортизация) не ведут к реальному расходованию средств, поэтому нередко применяется несколько другая система исчисления этого показателя. Здесь используется величина потока денег от производственных операций, в котором уже учтены изменения капитала оборотного, чистая прибыль, показатель также откорректирован на амортизацию и иные неденежные операции:

FCFE = CFFO — ∆WCR + Net borrowing

Фактически, основная разница между рассмотренными видами свободных потоков денег заключается в том, что расчет FCFE производится после получения (уплаты) долгов, а FCFF – до этого.

Миллиардер Уоррен Баффет пользуется самой консервативной методикой оценки данного показателя, который он называет Owner`s earnings (прибыль собственника). В своих расчетах, кроме привычных индикаторов, он учитывает также среднегодовой объем средств, которые следует инвестировать в основные средства для сохранения рыночной конкурентной позиции и объемов производства в долгосрочной перспективе.

Понятие денежный поток

Само определение денежный поток в отечественный язык пришло как перевод английского словосочетания Cashflow, которое дословно можно перевести как «поток наличных денег». То есть другими словами, это движение финансов за определенный промежуток времени. Это разница между суммой поступлений и расходов. Хорошо представить себе это можно на примере школьной задачи по математике. Есть бассейн в который из трубы А в него льется вода (то есть финансовые средства), а из трубы Б — выливается. Если в бассейн влилось воды больше, то мы можем говорить о положительном денежном потоке, а если больше вылилось — об отрицательном.

Другими словами, это оборот денег предприятия, от которого напрямую зависит его финансовое благополучие. Оно, во многом, определяется тем, насколько компания может выполнять свои обязательства, в первую очередь, финансового характера. Если денег катастрофически не хватает — это свидетельствует о материальных затруднениях, которые не прибавляют оптимизма относительно ее будущего. С другой стороны, переизбыток финансовых средств может свидетельствовать о том, что компания терпит убытки, поскольку эти средства используются нерационально.

Подходы к автоматизации формирования отчетных форм.

Формирование CF довольно трудозатратно и требует значительных временных ресурсов, даже при формировании прямым методом. Без автоматизации в данном вопросе не обойтись. Скорее всего, вам потребуется помощь ИТ-специалистов, чтобы разработать отчеты по CF с учетом специфики вашей компании.

Сервис Галочка позволяет выполнить настройку любых отчетов, причем сделать это вы сможете самостоятельно. Косвенный CF сделать теперь не сложнее, чем CF прямым способом. И с Галочкой у этого способа формирования CF не останется недостатков. Вы будете без особых усилий получать необходимый отчет.

Примеры расчета дисконтированных денежных потоков

Приведем два практических примера. Мы уже знаем, для каких объектов недвижимости применяется дисконтирование денежных потоков: это должен быть готовый объект, введенный в эксплуатацию.

Предположим, мы приобрели готовый объект недвижимости стоимостью 4 687 500 руб. (62 500 $ или 1 812 500 грн.). Планируется сдача объекта в аренду за 375 000 руб. (5 000 $ или 145 000 грн.) в год. Обязанность уплачивать коммунальные платежи полностью возлагаем на арендатора. Через 5 лет планируется ремонт стоимостью 225 000 руб. (3 000 $ или 87 000 грн.).

Ежегодно планируется увеличение стоимости арендной платы на 20 %. Вырученные средства будут реинвестированы в ценные бумаги с высокой доходностью – 20 % годовых. Нам нужно рассчитать следующие показатели:

- ДДП;

- срок окупаемости вложений;

- чистую приведенную стоимость (NPV);

- внутреннюю норму доходности (IRR).

Полученные результаты мы оформим в таблице дисконтирования денежных потоков, но сначала нам нужно рассчитать ставку дисконтирования (r).

Для расчета воспользуемся формулой Фишера. В качестве номинальной ставки возьмем ключевую ставку Центробанка, равную 8 %. Инфляция составляет 3 %.

\

Преобразовав уравнение, получаем r=12 %.

Оформим пример расчета дисконтирования денежных потоков в таблице Excel.

| Ставка дисконтирования, r | 12% | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Денежные потоки | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ИТОГО | |

| Поступления | 0,00 | 5 000 | 7 000 | 9 800 | 13 720 | 19 208 | 26 891,20 | 37 647,68 | 52 706,75 | 171 973,63 |

| Расходы | 62 500 | 3 000 | 3 000 | |||||||

| Денежный поток | -62 500 | 5 000 | 7 000 | 9 800 | 13 720 | 16 208 | 26 891 | 37 647,68 | 52 706,75 | 168 973,63 |

| Денежный поток нарастающим итогом | -62 500 | — 57 500 | — 50 500 | — 40 700 | — 26 980 | — 10 772 | 16 119,20 | 53 766,88 | 106 473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| Дисконтированный денежный поток | -62 500 | 4 464, 29 | 5 580,36 | 6 975,45 | 8 719,31 | 9 196,85 | 13 623,92 | 17 029,90 | 21 287,37 | 86 877,44 |

| Скорректированный денежный поток | 70 000 | 5 600 | 7 840 | 10 976 | 15 366,40 | 18 152,96 | 30 118,14 | 42 165,40 | 59 031,56 | |

| Срок окупаемости, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), USD | 24 377,44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

Итак, объект полностью окупит себя через 7 лет. Значение чистой приведенной стоимости NPV является положительным. Это означает, что проект экономически оправдан. Внутренняя норма доходности более чем в 1,5 раза превышает ставку дисконтирования. Это обусловлено тем, что при относительно низкой номинальной ставке предусмотрена годовая доходность в размере 40 %.

Далее рассмотрим более подробно метод дисконтирования денежных потоков в оценке бизнеса. В частности, разберем расчет показателя чистой приведенной стоимости NPV (Net Present Value). Какое значение должен принимать этот показатель?

NPV – это ожидаемый размер прибыли от проекта. На начальных этапах он имеет отрицательное значение. Когда NPV=0, это означает, что первоначальные вложения окупились полностью. При положительном значении NPV проект является прибыльным.

Формула расчета NPV следующая:

\

IC – стоимость первоначальных вложений;

N – количество лет;

t – номер периода, для которого рассчитывается NPV;

r – ставка дисконтирования;

\( CF^t \)- чистый денежный поток за период t.

Оформим исходные данные в таблице:

| Наименование показателя | Значение |

|---|---|

| IC | 12000$ |

| r | 15 % |

| N | 5 лет |

| Увеличение продаж в год | 30 % |

- 8 % – средневзвешенная ставка по депозитам;

- 7 % – премия за риск.

Далее рассчитаем суммы денежных потоков за каждый год:

| Номер года | Поступление,$ | CFt, $ |

|---|---|---|

| 12000 | -12000,00 | |

| 1 | 15600 | 13565,22 |

| 2 | 20280 | 15334,59 |

| 3 | 26364 | 17334,47 |

| 4 | 34273 | 19595,77 |

| 5 | 44555 | 22151,24 |

| NPV | 75981,29 |

\

Для первого года значение вычисляется следующим образом: \( 15600/(1+0,15)^t=13565,22 \) , далее – аналогично.

NPV вычисляем, суммируя полученные значения за каждый год, включая «нулевой», в котором величина чистого денежного потока имеет отрицательное значение.

Классификация и виды денежных потоков

Денежный поток позволяет оценить правильность ведения деятельности компании и увидеть потенциальные перспективы ее развития. В связи с этим различают несколько видов денежного потока:

По балансу: положительный и отрицательный. Первый показывает доходы компании (приток средств), второй — ее расходы (отток средств).

По виду хозяйственной деятельности: операционный (прямые доходы и расходы от основной деятельности), финансовый (продажа долгосрочных активов и приобретение имущества с целью получения долгосрочной прибыли) и инвестиционный (взятие и погашение кредитов и займов).

По уровням управления: кэш флоу компании в целом, отдельных подразделений и филиалов, отдельных проектов и операций.

По отношению к компании: внутренний (средства для операций внутри компании) и внешний (для проведения сделок с контрагентами и партнерами).

По методу исчисления: совокупный (общая сумма положительного и отрицательного денежных потоков) и чистый (разница между положительным и отрицательным кэш флоу).

По уровню достаточности: избыточный (когда приток средств значительно превышает потребности компании, т.е

когда доходы намного больше расходов) и дефицитный (отток средств значительно превышает их приток в компанию).

По периоду: краткосрочный (доходы и расходы компании за период до одного года) и долгосрочный (приток и отток денег за период больше одного года).

По важности для формирования отчета о финансовой деятельности: приоритетный (доходы и расходы, в которых задействован большой объем денежных средств) и второстепенный (незначительные расходы и доходы, которые почти не влияют на результаты формирования итогового денежного потока).

По моменту времени: текущий (денежный поток на текущий день расчета) и будущий (примерный показатель денежного потока в определенный день в будущем).

Если рассматривать классификацию денежного потока, согласно международным стандартам учета, то различают три вида:

- Кэш флоу по операционной деятельности — приток денег от продажи товаров или оказания услуг, а также расходы на оплату труда сотрудников компании и подрядчиков.

- Кэш флоу по инвестиционной деятельности — все доходы и расходы, связанные с любыми инвестициями компании — как входящими, так и исходящими.

- Кэш флоу по финансовой деятельности — средства, связанные с привлечением капитала, а также кредитов и займов.

Классификация денежных потоков на виды позволяет производит учет, анализ и планирование финансов компании.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

где:

EBIT (Earnings Before Interest and Taxes) – прибыль до уплаты налогов и процентов;

Tax – процентная ставка налога на прибыль;

DA – амортизация материальных и нематериальных активов;

СNWC (Change in Net Working Capital) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

где:

CFO (Cash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE)

Формула оцени свободного денежного потока капитала имеет следующий вид:

где:

NI (Net Income) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure);

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Факторы, оказывающие влияние на показатель

Различают внутренние и внешние факторы, которые оказывают влияние на формирование показателя кэш-фло. К первым относят моменты, которые происходят в компании, а ко вторым – обстоятельства, возникающие в стране и мире, например, обострение политической ситуации:

| № п.п. | Факторы, оказывающие влияние на показатель кэш-фло | |

| Внутренние | Внешние | |

| 1 | Операционный цикл | Ситуация, происходящая на рынке |

| 2 | Длительность операционного оборота | Изменения в налоговом законодательстве |

| 3 | Разработка и реализация инвестиционных проектов | Особенности привлечения денежных средств извне, например, кредитование или безвозмездное инвестирование |

| 4 | Методика определения амортизации | |

| 5 | Объем вложений в ценные бумаги | |

| 6 | Методика управления предприятием | |

| 7 | Вид применяемой системы налогообложения |

В целом, на формирование показателя денежного потока могут оказывать влияние и другие факторы, например, при динамике курса валют меняется и финансовый оборот.

Способы расчета

Применяются два способа расчета NCF – прямой и косвенный. Прямой используется при составлении отчета о движении ДС и характеризует состояние оборотных средств на расчетных счетах компании. Иными словами, прямой способ напоминает расчет прибыли кассовым методом. Чтобы было более понятно, поясню: при планировании личных финансов используется именно прямой метод – вы считаете, сколько денег получили и сколько израсходовали. Остаток и будет равен вашему личному NCF. Эти деньги вы можете включить в расходы следующего месяца, отложить «на черный день» или инвестировать. В случае если вы не намерены тратить эти средства, они будут именоваться свободным денежным потоком.

Косвенный метод соотносится с современными стандартами финансовой отчетности и позволяет получить более детальную информацию об объеме свободных денежных средств и структуре статей их движения. При косвенном методе NCF рассчитывается исходя из чистой прибыли, откорректированной на некоторые величины. Мы знаем, что чистая прибыль – это показатель в стоимостном выражении, представляющий собой остаток средств после исполнения всех обязательств. Эта сумма распределяется на усмотрение собственников компании: можно направить ее на увеличение собственного капитала, а можно потратить на что-то полезное или выплатить доходы лицам, имеющим доли в уставном капитале.

Далее разберем каждый способ более подробно.

Прямой метод расчета ЧДП

Чтобы найти чистый денежный поток путем применения прямого метода, достаточно использовать регистры бухгалтерского учета:

- кассовая книга;

- выписки банка;

- оборотно-сальдовые ведомости и анализы счетов учета денежных средств в разрезе статей движения.

Таким образом, формула расчета NCF прямым методом выглядит так:

\

Поп – поступления от покупателей;

\( АвП \) – авансы полученные;

\( ПП \) – прочие поступления (сюда входят кредиты и займы);

\( ОП \) – оплаты поставщикам за материалы, товары, услуги;

\( АвВ \) – выданные авансы;

\( ЗП \) – выплаченная заработная плата;

\( НС \) – налоги и сборы;

\( ПВ \) – прочие выплаты (погашения займов и процентов, комиссии банков, прочие расходы).

Косвенный метод расчета ЧДП

И снова мы возвращаемся к вопросу, почему иногда бывает так, что прибыль есть, а денег нет. Для ответа на этот вопрос и существует косвенный метод расчета ЧДП.

Прежде всего, следует разобраться: в чем разница между свободным денежным потоком и чистой прибылью.

Свободный денежный поток – это остаток денег на счете на конец периода после исполнения всех обязательств. Предположим, на последнее число месяца мы погасили задолженность поставщикам в соответствии с графиком, выплатили заработную плату, внесли платежи по долговым обязательствам и проценты, уплатили налоги. Осталась некая сумма, которую можно потратить на усмотрение собственника. Например, приобрести ценные бумаги.

Чистая прибыль не измеряется живыми деньгами. Эта величина складывается с учетом различных составляющих, некоторые из которых не подлежат оплате.

Пример – те же самые амортизационные отчисления. В расчете чистой прибыли они участвуют, но расходовать денежные средства на них не нужно.

Другой пример: резервы по сомнительным долгам. Задолженность покупателя, признанная сомнительной, переносится в резерв и частично уменьшает сумму налогооблагаемой, а затем и чистой прибыли.

Можно привести еще много примеров хозяйственных операций, в которых живые деньги не требуются, однако эти операции влияют на финансовый результат.

Кроме того, в формировании чистой прибыли не участвуют заемные средства. Только уплаченные по ним проценты можно отнести на издержки.

Чистый денежный поток косвенным методом определяется так:

\

\( Δ \) – изменение (прирост) соответствующего показателя;

\( ДЗ \) – дебиторка;

\( ТМЦ \) – запасы материалов, товаров, сырья, полуфабрикатов;

\( КЗ \) – кредиторка;

\( ФВ \) – финансовые вложения;

\( АВ \) – выданные авансы;

\( АП \) – полученные авансы;

\( ДБП, РБП \) – доходы и расходы будущих периодов;

\( РФ \) – резервный фонд.

Все эти показатели можно взять из финансовой отчетности.

Чуть ниже мы рассчитаем сумму чистого денежного потока прямым и косвенным методом в редакторе Excel.

Рекомендации

Здесь я вам предлагаю, может быть вам будет интересно, эзотерические обучения и ставы, одной из лучших нумерологов, эзотериков страны Мары Борониной, улучшающие жизнь человека.

05-07 марта 2021 г. состоится бесплатный вебинар, тема совсем другая, чему научитесь, можете посмотреть сами.

10-12 марта 2021 г. бесплатный марафон «Нумерология 21 века». Научитесь делать все расчеты по нумерологии во всех сферах жизни. После регистрации получите 6 секретных уроков (6 видео), 1480 рублей на свой счет в виде бонуса. После марафона можете записаться на 6-месячную Школу Нумерологии и стать высокооплачиваемым специалистом-нумерологом.

27-29 марта 2021 года в 20:00 мск будет бесплатный марафон “Как разбудить в себе сверхспособности?”

Научитесь, если у вас есть способности:

Коэффициенты отчета о движении денежных средств.

Отчет о движении денежных средств содержит информацию, которую можно проанализировать в динамике (т.е. изменение с течением времени), чтобы получить лучшее представление о прошлой деятельности компании и ее перспективах на будущее.

Эту информацию также можно эффективно использовать для сравнения результатов деятельности и перспектив различных компаний одной отрасли, а также в различных отраслях.

Существуют несколько общепринятых коэффициентов на основе денежного потока от операционной деятельности, которые могут быть полезны в этом анализе. Эти коэффициенты обычно относят к категории коэффициентов рентабельности (англ. ‘performance / profitability ratios’) и платежеспособности (англ. ‘coverage / solvency ratios’) по кэш-фло.

См. также:

CFA — Анализ финансовых коэффициентов.

Иллюстрация 16 обобщает расчет и интерпретацию некоторых из этих коэффициентов.

Иллюстрация 16. Коэффициенты отчета о движении денежных средств.

Коэффициенты рентабельности

| Показатель | Формула | Экономический смысл показателя |

| Денежный поток к выручке (Cash flow to revenue) | CFO / Чистая выручка | Операционный денежный поток, полученный на каждую д.е. выручки |

| Денежный поток к активам (Cash return on assets) | CFO / Средние совокупные активы | Операционный денежный поток, полученный на каждую д.е. инвестиций в активы |

| Денежный поток к собственному капиталу (Cash return on equity) | CFO / Средний собственный (акционерный) капитал | Операционный денежный поток, полученный на каждую д.е. инвестиций владельцев компании |

| Денежный поток к операционной прибыли (Cash to income) | CFO / Операционная прибыль | Способность компании генерировать денежные поступления за счет прибыли, полученной от операционной деятельности |

| Денежный поток на акцию a (Cash flow per share) | (CFO — Дивиденды по привилегированным акциям) / Количество обыкновенных акций в обращении | Операционный денежный поток, приходящийся на 1 обыкновенную акцию |

Коэффициенты покрытия или платежеспособности

| Показатель | Формула | Экономический смысл показателя |

| Коэффициент покрытия долга (Debt coverage) | CFO / Совокупные долговые обязательства | Уровень финансового риска и финансового левериджа |

| Коэффициент покрытия процентов b (Interest coverage) | (CFO + Проценты выплаченные + Налоги выплаченные) / Проценты выплаченные | Способность выполнить обязательства по погашению процентов |

| Коэффициент реинвестирования (Reinvestment ratio) | CFO / Выплаты за (инвестиции во) внеоборотные активы | Способность приобретать основные средства и прочие внеоборотные активы за счет операционного денежного потока |

| Коэффициент выплат по долговым обязательствам (Debt payment ratio) | CFO / Выплаты в погашение долгосрочных долговых обязательств | Способность погашать долгосрочные долговые обязательства за счет операционного денежного потока |

| Коэффициент выплаты дивидендов (Dividend payment ratio) | CFO / Выплаты дивидендов | Способность выплачивать дивиденды за счет операционного денежного потока |

| Коэффициент инвестиционных и финансовых выплат (Investing and financing ratio) | CFO / Оттоки денежных средств по инвестиционной и финансовой деятельности | Способность приобретать внеоборотные активы, погашать долги и выплачивать дивиденды. |

Примечания:

а Если компания отчитывается по МСФО и включает выплаченные дивиденды в раздел операционной деятельности отчета о движении денежных средств, то общую сумму дивидендов по отчету необходимо добавить к CFO, а затем вычесть дивиденды по привилегированным акциям.

Напомним, что CFO в отчетах о движении денежных средств, подготовленных в соответствии с US GAAP и МСФО, может отличаться из-за отражения процентов и дивидендов полученных и выплаченных — в разных разделах.

См. также более подробно от этом:

CFA — Подготовка отчета о движении денежных средств (ч. 1): связь с балансом и операционная деятельность.

b Если компания отчитывается в соответствии с МСФО и включает выплату процентов в раздел финансовой деятельности, то необходимо исключить выплату процентов из числителя.

Вывод

Совершенно не важно, каким способом будет проведен АДП. Он поможет оптимизировать использование финансов, что достигается несколькими путями:

- Можно уменьшить период дебиторской задолженности. В таком случае увеличится объем финансов, которые зачастую направляют на иные нужды.

- Второй вариант – это увеличение периода возврата кредита или повторное заимствование. Тогда у компании появятся дополнительные средства на осуществление важных задач.

- Усовершенствование системы закупок. Руководству нужно подумать над тем, объем приобретения каких активов сократить, а каких – увеличить.

Таким образом, анализ финансовых потоков позволяет оценить экономическое состояние компании, а также оптимизировать процесс направления денежных средств.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |