Материальная помощь сотруднику: проводки и налоги

Содержание:

- Приказ о выплате материальной помощи

- Заполнение документов

- Ответы на вопросы по материальной помощи сотруднику

- В каких случаях оформляется?

- Как отразить в бухгалтерском учете выплату работнику материальной помощи?

- Может ли работник требовать материальной помощи от работодателя

- Начисление материальной помощи: проводки

- Оформление материальной помощи в 1С, не облагаемой налогом

- Бухгалтерские проводки материальная помощь сотруднику

- Бухгалтерский учет материальной помощи

Приказ о выплате материальной помощи

В кадровых документах организаций можно встретить приказ о выплате материальной помощи. Хотя Трудовой кодекс и иные законы прямо не регулируют оказание такой помощи работнику. Не закреплены ни основания издания приказа, ни размеры помощи (не касается государственных организаций).

Обычно работодатель выплачивает материальную помощь в 2 случаях – приятные события (рождение ребенка, вступление в брак и т.п.) и, наоборот, печальные (смерть близкого родственника, болезнь, затруднительное материальное положение). Мы разместили пример приказа о выплате материальной помощи для использования в текущей деятельности.

Приказ о выплате материальной помощи (общий образец)

Приказ о выплате материальной помощи с рождением ребенка

Приказ о выплате материальной помощи со смертью работника

Приказ о выплате материальной помощи

№ 62 от 12 марта 2021 г.

В соответствии с положением «О формах оплаты труда и премировании в ООО «Карусель», утвержденном приказом генерального директора 01.08.2015 года, а также на основании заявления на материальную помощь в связи с тяжелым материальным положением,

- Начислить слесарю 4 разряда ООО «Карусель» Прокопенко Максиму Алексеевичу за счет прибыли Общества единовременную материальную помощь в размере 4 500 руб.

- Выплату материальной помощи произвести в срок до 18 марта 2021 г.

- Ответственным за исполнение настоящего приказа назначить главного бухгалтера ООО «Карусель» Лучкову Маргариту Васильевну.

- Контроль за исполнением настоящего приказа оставляю за собой.

Основание: заявление работника от 05.02.2021 г.

Генеральный директор Желудев Желудев А.М.

С приказом ознакомлены:

Слесарь 4 разряда Прокопенко Прокопенко М.А.

Главный бухгалтер Лучкова Лучкова М.В.

Когда издать приказ о выплате материальной помощи

Как мы указали выше, закон не содержит требований о выплате работникам материальной помощи. Предоставить отпуск (при наличии определенных обстоятельств) работодатель действительно обязан. А вот вопросы материальной помощи он решает самостоятельно.

Однако если на предприятии есть утвержденный руководителем акт, которым предусмотрены основания выплаты помощи и ее порядок, работник вправе предъявить соответствующие требование. Невыплата материальной помощи тогда может привести к жалобе в трудовую инспекцию или обращению в суд.

Поэтому ответственный за кадровую работнику сотрудник при обращении работника должен внимательно изучить коллективный договор, локальные акты, трудовой договор. И, конечно, специальное законодательство. Например, выплата материальной помощи государственным служащим прямо предусмотрена законом.

Такая выплата как материальная помощь имеет свои особенности. Статья 217 Налогового кодекс содержит основания, когда с нее не исчисляется налог на доходы. Во все остальных случаях материальная помощь выплачивается с учетом НДФЛ.

Содержание приказа о выплате материальной помощи

В отличие от приказа о приеме на работу, приказ обб увольнении, приказ о поощрении, форма приказа о выплате материальной помощи Госкомстатом не утверждена. Конечно, эти формы вообще не являются обязательными. Но значительно упрощают работу кадровым сотрудникам. А приказ о выплате материальной помощи нужно «выдумывать» самому.

Общие рекомендации по составлению приказа следующие:

- укажите фирменное наименование работодателя, желательно, ИНН.

- название приказа – Приказ о выплате материальной помощи работнику

- укажите правовое основание выплаты. Это может быть локальный акт работодателя или трудовой договор.

- попросите работника подать заявление о выплате материальной помощи и приложить подтверждающий документ (свидетельство о рождении, о заключении брака, о смерти и т.п.

- распорядительная часть – начислить (размер), выплатить (срок), кто должен выплатить и за счет каких средств, контроль.

Приказ о выплате материальной помощи кадры доводят до сведения работника (под роспись) и всех лиц, которым работодатель дал поручение в связи с выплатой.

Заполнение документов

Пакет документов для получения дотации:

- заявление в произвольной форме, заполненное лицом, которое получает деньги;

- справка из ЗАГСа о кончине гражданина;

- свидетельство, доказывающее наличие родственных уз с умершим;

- документы, подтверждающие факт понесенных расходов, если за средствами обратились третьи лица, взявшие на себя организацию похорон.

Набор утвержден Постановлением ФСС РФ №16 от 22.02.1996 с внесенными изменениями от 02.10.2000. Здесь освещен вопрос об обеспечении граждан выплатами на погребение. Данные выплаты не включены в новый пилотный проект ФСС, поэтому реестр на них не составляется.

Справку из ЗАГСа предоставляют в оригинале. Копии не принимаются. Если не предоставлен оригинал справки, Фонд социального страхования вправе не компенсировать работодателю расходы на выдачу пособий. Еще одно основание для отказа в предоставлении компенсации – неполный набор документов.

Если за денежными ассигнованиями обращается третье лицо, не имеющее родственных связей с умершим, то потребуются бумаги, подтверждающие факт оплаты ритуальных услуг:

- договор с ритуальной службой;

- чеки;

- квитанции и т.д.

По действующему законодательству компенсации подлежат следующие виды расходов:

- документальное оформление похорон;

- гроб, атрибут похорон, их доставка;

- транспортировка тела покойного к месту погребения, кремации;

- погребение, кремация.

Когда все документы получены, бухгалтер передает их в Фонд социального страхования. После проверки бумаг уполномоченный орган компенсирует работодателю расходы. Если обнаружена нехватка документов, фальсификация данных, другие нарушения, в выдаче средств отказывают.

Пособие на погребение – материальная помощь от государства, которую вправе получить любой гражданин РФ, взявший на себя организацию похорон. Получают деньги у своего работодателя, в компании, где работал умерший. Для этого обращаются к начальству с прошением и соответствующей документацией.

Ответы на вопросы по материальной помощи сотруднику

Вопрос №1. Кто из родственников, кроме сотрудника, имеет право подать работодателю заявление на выплату материальной помощи?

За помощью к работодателю могут обратиться близкие родственники. Согласно СК РФ, к близким родственникам относятся родители, дети и супруги лица.

Вопрос №2. Может ли работник повлиять на решение работодателя по определению суммы материальной помощи? В коллективном договоре указана одна сумма, работодатель же предоставил помощь в меньшем размере, сославшись на отсутствие средств.

Право на предоставление материальной помощи и определение ее величины предоставлено руководителю. Повлиять на решение работник не может.

Вопрос №3. Имеет ли право работник на получение материальной помощи после пожара, если установлена причина его вины?

Выдача материальной помощи пострадавшему от стихийного бедствия должна быть подкреплена справкой из компетентных органов с указанием на объективный характер происшествия. В противном случае в помощи может быть отказано. Однако, руководитель может принять решение предоставить помощь в связи с бедственным положением работника, если этот вид утвержден в документах.

Вопрос №4. Нужно ли в заявлении, подаваемом на имя руководителя для получения помощи указывать желаемую сумму?

Указывать сумму в заявлении не обязательно. Руководитель сам принимает решение о размере социальной помощи исходя из сложности ситуации, наличия свободных средств в обороте.

Вопрос №5. Какими документами необходимо подтвердить отсутствие получения помощи при рождении ребенка супругом, если он не трудоустроен?

Для подтверждения отсутствия получения помощи достаточно предоставить справку из службы занятости и трудовую книжку супруга. Кадровый орган произведет копирование документа, заверит ксерокопию и приложит к заявлению на получение материальной помощи.

В каких случаях оформляется?

Российские законы не обязывают руководителя осуществлять подобную финансовую поддержку персоналу. Решение по выплате компенсации конкретному работнику выносится в индивидуальном порядке по каждому обратившемуся.

Денежное поощрение в связи со смертью родственника оказывается «близкому» родственнику умершего работника или бывшего подчиненного, уже являющегося получателем пенсии.

Также сам сотрудник может попросить помощь в связи со смертью родного человека. Понятие «близкий» родственник не раскрывается в Трудовом кодексе.

При определении близости родства следует опираться на Семейный кодекс РФ (статья 2), в котором прописано, что близкими родственниками являются супруги, дети, родители, бабушки, дедушки.

Как составить распоряжение о выплате?

Опытному сотруднику кадровой службы хорошо известно, что при составлении любого документа необходимо иметь правовую основу, наделявшую бумагу юридическим обоснованием и легитимностью.

В вопросах трудовых отношений действуют нормы Трудового кодекса и иных законодательных актов.

Но оформляя приказ о материальной помощи, невозможно пользоваться прямыми нормами ТК РФ.

Подобные моменты трудовое законодательство не затрагивает и полностью оставляет его на усмотрение руководства хозяйствующего субъекта.

В качестве законодательной базы выступает Налоговый кодекс (статьи 217 и 422), 125-ФЗ от 24 июля 1998 г. «Об обязательном социальном страховании …», где оговаривается последствия выплаты денежной помощи сотрудникам в целях исчисления налога на доходы с физических лиц и взносов в ФСС.

Но данные акты не могут выступать прямой ссылкой при составлении приказа о выплате материальной помощи.

Но все же Трудовой кодекс РФ (ч.1 статьи 5) позволяет администрации компании восполнить пробелы нормативной базы локальными актами.

Подготавливая приказ на выплату материальной помощи в связи со смертью родственника, необходимо заранее подготовить общее Положение, где обозначается список ситуаций, при которых сотрудники могут рассчитывать на материальное поощрение от работодателя.

Очевидные преимущества Положения:

- может являться ссылкой при составлении конкретной документации;

- однозначность критериев при выборе претендентов на получение компенсации.

Приказ оформляется в свободной форме с учетом стандартных реквизитов:

- название предприятия;

- дата документа и место его составления;

- заголовок;

- текстовая часть о выдаче денежного поощрения;

- ФИО сотрудника, кому выдается помощь;

- размер денежной выплаты (конкретная сумма или количество окладов);

- назначение бухгалтера ответственным лицом за исполнение распоряжения;

- список документов, послуживших причиной издания приказа (заявление, копия свидетельства о смерти);

- подпись руководителя предприятия, печать;

- информация об ознакомлении сотрудников с содержанием распоряжения.

Так выглядит образец:

Как отразить в бухгалтерском учете выплату работнику материальной помощи?

Какие бухгалтерские проводки составляются при отражении материальной помощи в учете? Правомерно ли относить выплату материальной помощи на счет 84 «Нераспределенная прибыль (непокрытый убыток)»?

В № 6, 2020 мы подробно рассмотрели вопросы выплаты и признания в целях налогообложения материальной помощи при рождении ребенка. В редакцию журнала поступил вопрос: какие бухгалтерские проводки составляются при отражении такой материальной помощи в учете? Давайте разбираться в ситуации.

Материальная помощь, в том числе при рождении ребенка, выплачивается за счет собственных средств организации и не учитывается при исчислении налога на прибыль (п. 23 ст. 270 НК РФ) и применении УСНО (п. 2 ст. 346.16 НК РФ).

Так как выплата работнику материальной помощи не связана ни с изготовлением и продажей продукции, ни с приобретением и продажей товаров, ни с выполнением работ или оказанием услуг, ее сумма учитывается в составе прочих расходов организации на дату издания соответствующего приказа руководителя (п. 4, 5, 11, 16 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина РФ от 06.05.1999 № 33н).

При составлении бухгалтерских записей по отражению выплаты материальной помощи следует руководствоваться Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина РФ от 31.10.2000 № 94н (далее – Инструкция по применению Плана счетов).

Расчеты с работниками, не связанные с оплатой труда, в том числе в части начисления и выплаты материальной помощи, учитываются на счете 73 «Расчеты с персоналом по прочим операциям».

К сведению:

На практике возможна ситуация, когда выплата материальной помощи предусмотрена в положении об оплате труда (например, выплата матпомощи всем работникам к отпуску). В этом случае ее нужно отражать по кредиту счета 70 «Расчеты с персоналом по оплате труда». Если материальная помощь выдается бывшим работникам организации или родственникам сотрудников, расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами».

Поскольку при налогообложении прибыли не учитываются в составе налоговых расходов суммы любой материальной помощи, выплачиваемой работодателем работникам, возникает разница между бухгалтерским учетом и налогообложением, с которой исчисляется постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденного Приказом Минфина РФ от 19.11.2002 № 114н).

Если материальная помощь выплачивается из фонда профсоюза, составляется проводка: Дебет 76 Кредит 50 (51) – выплачена материальная помощь из средств профсоюза.

Напомним, что члены профсоюза уплачивают членские взносы. Для учета расчетов с профсоюзом применяется счет 76 «Расчеты с разными дебиторами и кредиторами». При наличии письменных заявлений работников, являющихся членами профсоюза, работодатель ежемесячно бесплатно перечисляет на счет профсоюзной организации членские профсоюзные взносы из заработной платы работников (ч. 1 ст. 137, ч. 5 ст. 377 ТК РФ, п. 3 ст. 28 Федерального закона от 12.01.1996 № 10-ФЗ «О профессиональных союзах, их правах и гарантиях деятельности»). Членские взносы перечисляются работодателем на банковский счет профсоюза, открытый по решению постоянно действующего руководящего выборного коллегиального органа профсоюза, осуществляющего права юридического лица (Письмо ЦБ РФ от 27.05.1997 № 456 «О порядке перечисления на счета профсоюзов денежных средств (взносов) из заработной платы работников»).

При удержании членских взносов из зарплаты работников составляется проводка: Дебет 70 Кредит 76 – удержаны членские профсоюзные взносы из заработной платы работников.

Выплаты за счет членских взносов не облагаются страховыми взносами, так как осуществляются не в рамках трудовых отношений (п. 1 ст. 420 НК РФ), и с них не надо удерживать НДФЛ (п. 31 ст. 217 НК РФ).

Правомерно ли относить выплату материальной помощи на счет 84 «Нераспределенная прибыль (непокрытый убыток)»? По мнению Минфина, нет.

Законодательство не запрещает организациям создавать фонды. Так, ч. 1 ст. 30 «Фонды и чистые активы общества» Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» установлено, что общество может создавать резервный фонд и иные фонды в порядке и размерах, которые предусмотрены уставом общества.

К сведению:

Может ли работник требовать материальной помощи от работодателя

Матпомощь не входит в систему оплаты труда по ст. 135 Трудового кодекса РФ, то есть ее не дают за перевыполнение плана или вредные условия труда.

Материальная помощь — выплата социального характера, она предназначена для участия в хороших и поддержки работников в плохих жизненных событиях. Тем самым работодатель показывает свое небезразличие и взамен получает лояльность работников. Такие выплаты — популярная практика всех крупных компаний.

В Трудовом кодексе РФ и других законах нет норм, которые бы обязывали работодателя выплачивать матпомощь, он делает это по собственному волеизъявлению. Поэтому требовать выплаты, если такая обязанность работодателя не установлена локальными документами, работник не может.

Начисление материальной помощи: проводки

В отличие от зарплаты, материальная помощь (МП) выплачивается не как вознаграждение за исполнение должностных обязанностей.

Подобные выплаты не регулируются ТК РФ, а предусматриваются локальными актами компании и выплачиваются работнику в качестве поддержки в различных жизненных обстоятельствах, например, при рождении малыша, смерти члена семьи, стихийном бедствии и т.п. Рассмотрим, как происходит начисление материальной помощи и проводки, которыми оформляют подобные операции.

Правовые аспекты выплаты материальной помощи

Чтобы избежать конфликтов с контролирующими органами, полный перечень событий, по которым фирма может оказывать материальную помощь, а также документов, сопровождающих ее получение, обычно фиксируют в отраслевых соглашениях или колдоговоре. Как правило, выдача МП производится на основании заявления сотрудника и соответствующего распоряжения руководителя.

Источником выплаты выступает прибыль компании, в т.ч. и нераспределенная. Такое решение может быть вынесено на общем собрании учредителей и зафиксировано в протоколе.

Налогообложение материальной помощи

МП не облагается НДФЛ, а также страховыми взносами, если (ст. 217 НК) она выплачивается:

- в размере, не превышающем 4000 руб. в год;

- при потере здоровья из-за стихийного бедствия;

- при нанесенном ущербе в результате теракта;

- по причине смерти работника или члена его семьи;

- при уходе сотрудника на пенсию;

- в связи с рождением ребенка в общей сумме на обоих родителей до 50 000 руб.

Суммы выплаченной МП не учитывают в расходах компании, т. е. налог на прибыль они не уменьшают.

В обиходе фирмы часто практикуют выплату матпомощи, как единовременную, приуроченную к очередному отпуску. Такой вид оплаты, как правило, приравнивается к выплатам за выполнение непосредственных трудовых обязанностей за реально отработанное время.

Поскольку эти выплаты аналогичны заработной плате, то учитываются по тем же критериям – облагаются НДФЛ, а предприятие отчисляет по ним взносы в фонды.

Подобные виды выплат также закрепляются в учетной политике компании, являются частью действующей системы оплаты труда и сопровождаются бухгалтерскими записями, соответствующими учету зарплаты.

Материальная помощь сотруднику: проводки

В операциях по начислению и выдаче МП задействованы счета 73 «Расчеты с персоналом по прочим операциям» и 76 «Расчеты с разными дебиторами и кредиторами». Сопровождающие проводки будут следующими:

| Операция | Проводки | |

| Д/т | К/т | |

| Начислена материальная помощь работнику | 91/2 | 73 |

| Начислена МП лицу, не являющемуся сотрудником компании | 91/2 | 76 |

| Начислена МП за счет нераспределенной прибыли | 84 | 73 (76) |

| Удержан НДФЛ с суммы МП, не подпадающей под льготный перечень | 73 (76) | 68 |

| Произведены отчисления страхвзносов на суммы облагаемой МП | 91/2 | 69 |

| Выдана (перечислена) МП | 73 (76) | 50 (51) |

Как учитывается материальная помощь, оказанная в натуральном выражении

МП может быть оказана не деньгами, а имуществом, например, товарами. В этих случаях кредитуют счета учета оборотных средств вместо счетов расчетов. При этом, если предприятие работает на ОСНО, на переданные товары необходимо начислить НДС, т.е. безвозмездная передача ТМЦ считается реализацией. Кроме того, придется удержать НДФЛ с суммы МП из денежных выплат работнику. Проводки:

| Операция | Д/т | К/т |

| МП, выданная имуществом | 91/2 | 10, 41, 43 |

| Начислен НДС | 91/2 | 68 |

| Удержан НДФЛ | 70 | 68 |

Приведем примеры проводок по материальной помощи сотруднику:

- Работнику, перенесшему операцию, компании насчитала и выплатила МП в размере 10 000 руб. Проводки:

| Операция | Д/т | К/т | Сумма |

| Начислена МП | 91/2 | 73 | 10 000 |

| Удержан НДФЛ с облагаемой части МП ((10 000 – 4000) х 13% | 73 | 68 | 780 |

| Начислены страховые взносы на облагаемую долю МП (6000 х 30%) | 91/2 | 69 | 1800 |

| Выплачена из кассы МП (10 000 – 780) | 73 | 50 | 9220 |

- В связи с рождением ребенка оказана материальная помощь по 40 000 руб. обоим родителям, работающим в организации. Поскольку необлагаемая сумма подобной поддержки не должна превышать 50 000 руб. на одного ребенка, расчетчик сделал следующие проводки:

| Операция | Д/т | К/т | Сумма |

| Начислена МП матери | 91/2 | 73 | 40 000 |

| Выплачена МП матери | 73 | 50 | 40 000 |

| Начислена МП отцу | 91/2 | 73 | 40 000 |

| Удержан НДФЛ с облагаемой части МП ((40 000 + 40 000 – 50 000) х 13%) | 73 | 68 | 3900 |

| Выплачена МП отцу из кассы (40 000 – 3900) | 73 | 50 | 36 100 |

Оформление материальной помощи в 1С, не облагаемой налогом

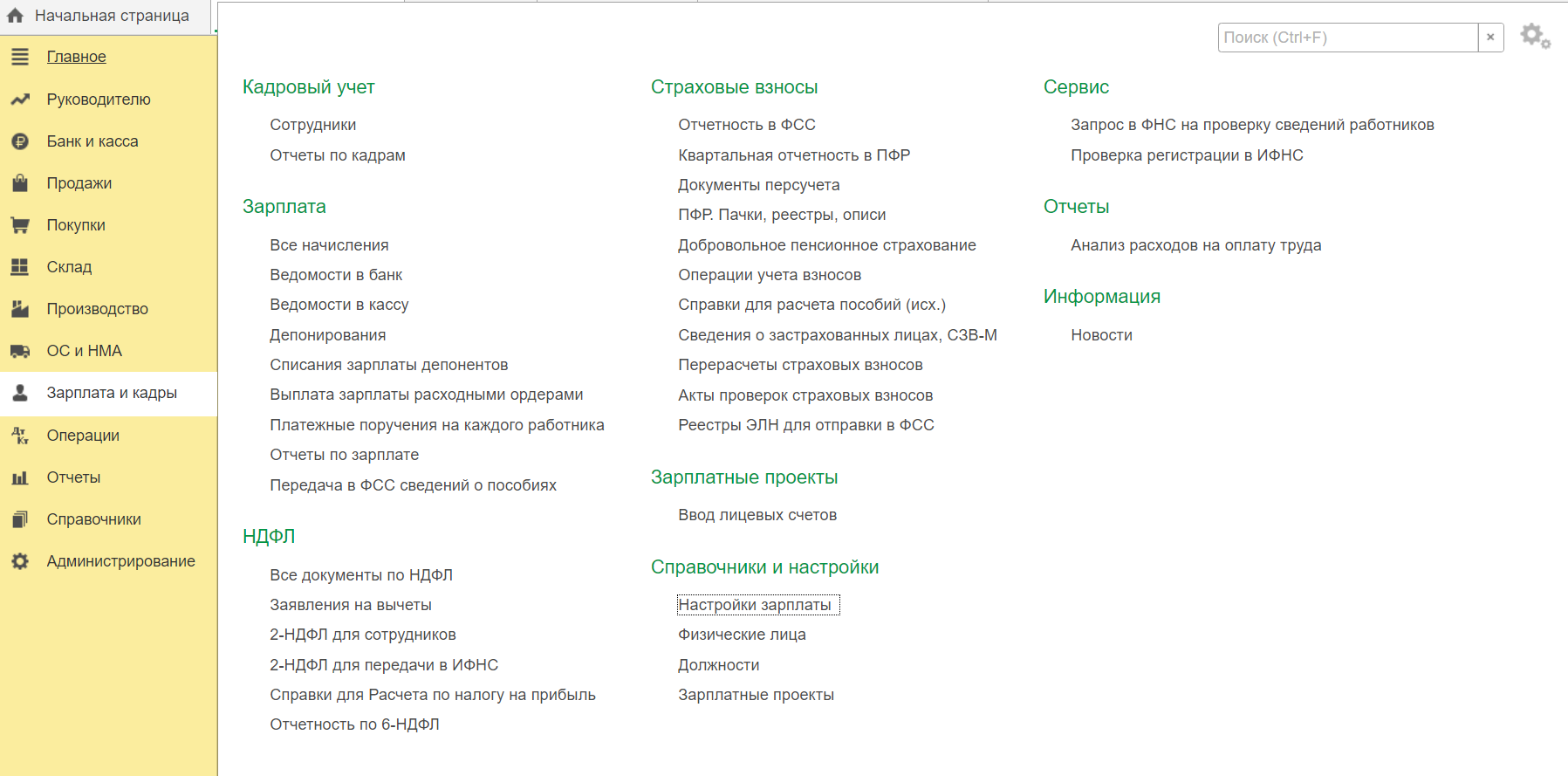

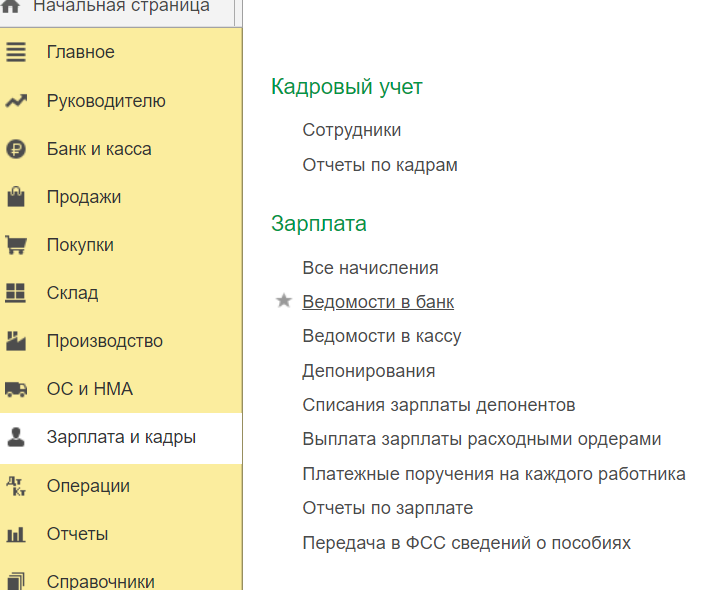

Первый шаг – создание нового вида расчетов с сотрудниками. Обратитесь к разделу «Зарплата и кадры», перейдите на вкладку «Настройки зарплаты».

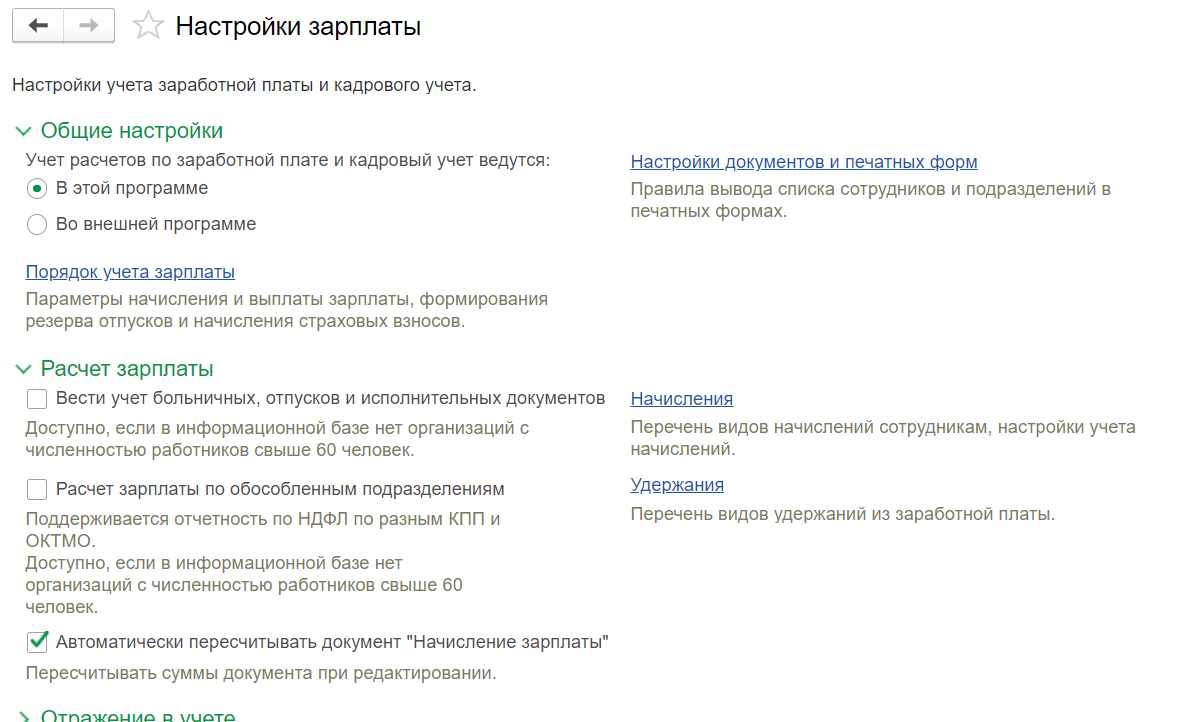

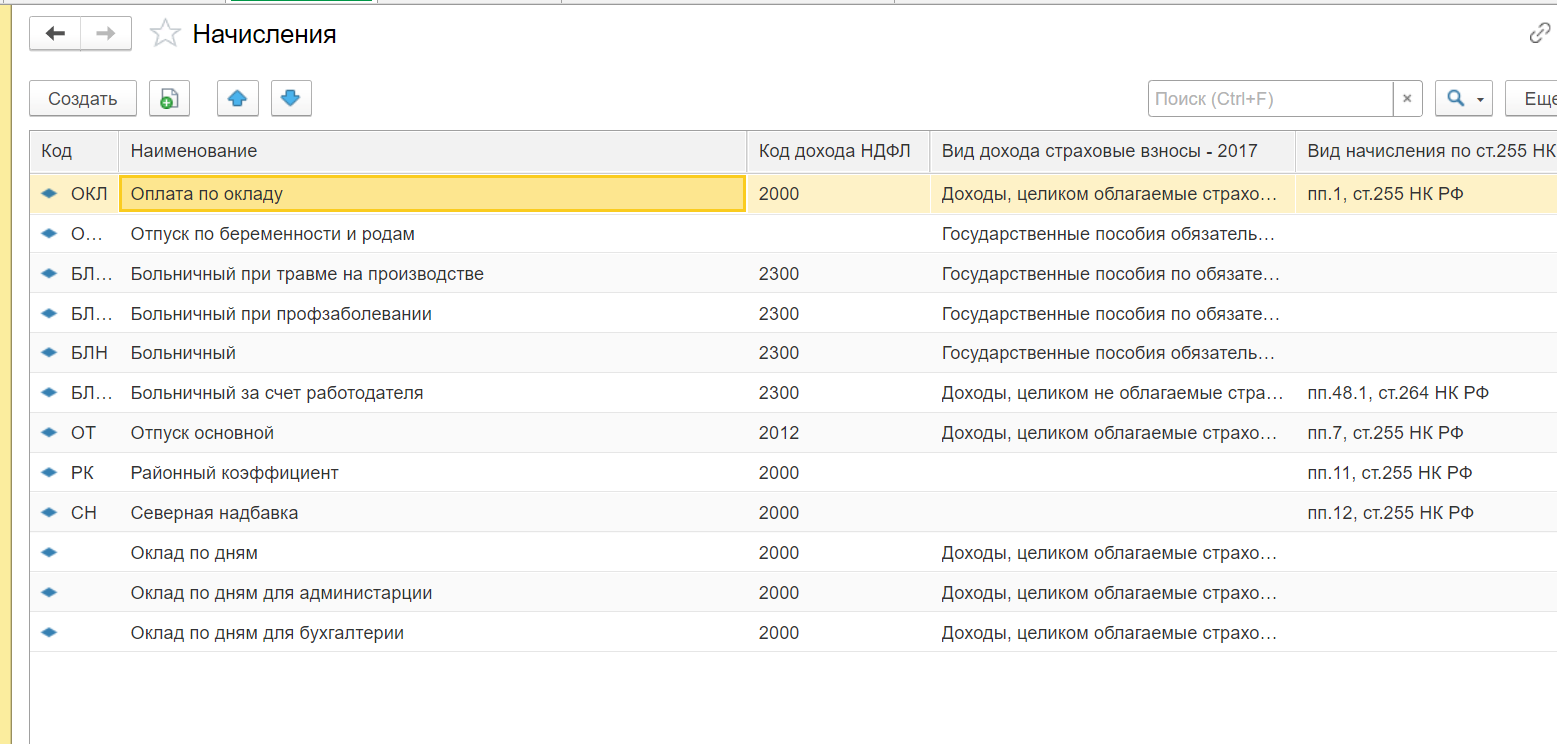

На новой странице откроется форма «Настройки зарплаты». Перейдите на вкладку «Расчет зарплаты» и выберите пункт «Начисления». В новом коне программы будет представлен перечень всех доступных начислений в организации.

Обратитесь к кнопке «Создать» (расположена в верхней панели страницы).

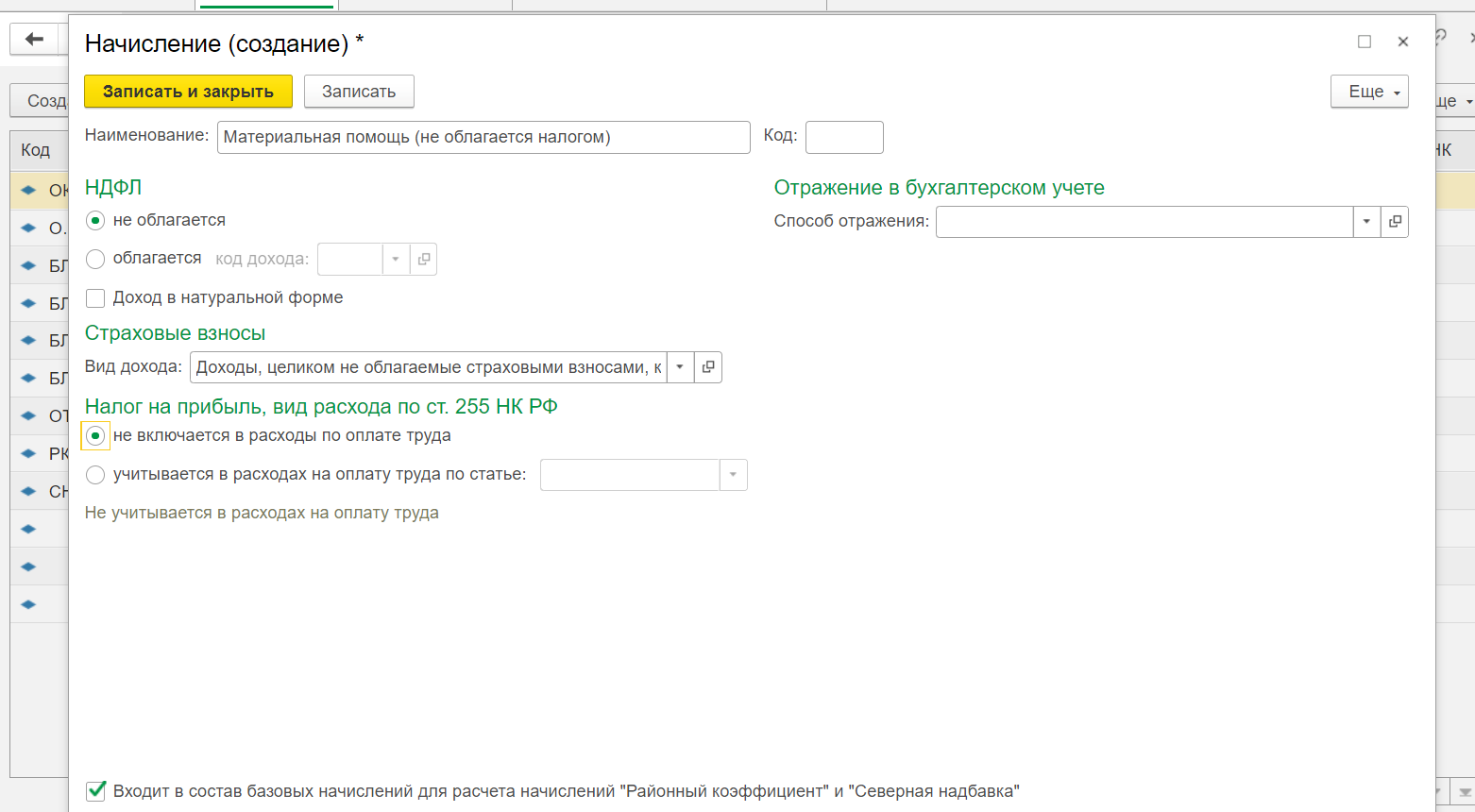

На новой вкладке будет доступна форма создания начисления. Приступите к настройке:

- Укажите наименование выплаты (в нашем случае – «Материальная помощь (не облагается налогом»).

- В подразделе НДФЛ» отметьте галочкой пункт «Не облагается».

- На вкладке страховые взносы выберите пункт «Доходы, целиком не облагаемые страховыми взносами…» из раскрывающегося списка.

- В подразделе «Налог на прибыль» отметьте пункт «Не включается в расходы по оплате труда».

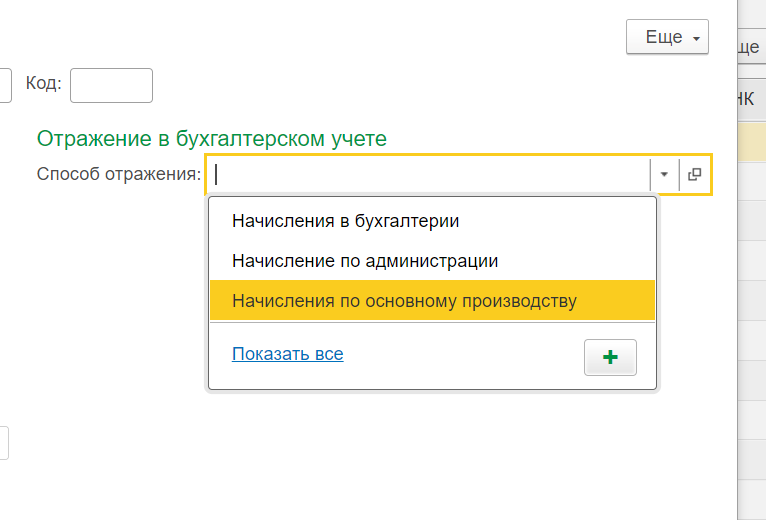

Укажите способ отражения начисления для сотрудников в бухгалтерском учете. Для этого откройте список и кликните на значок «+» (Добавить). В новом окне будет доступна форма для создания способов учета заработной платы. Вы можете как создать новый способ, так и выбрать его из каталога. В нашем случае используем «Начисления по администрации».

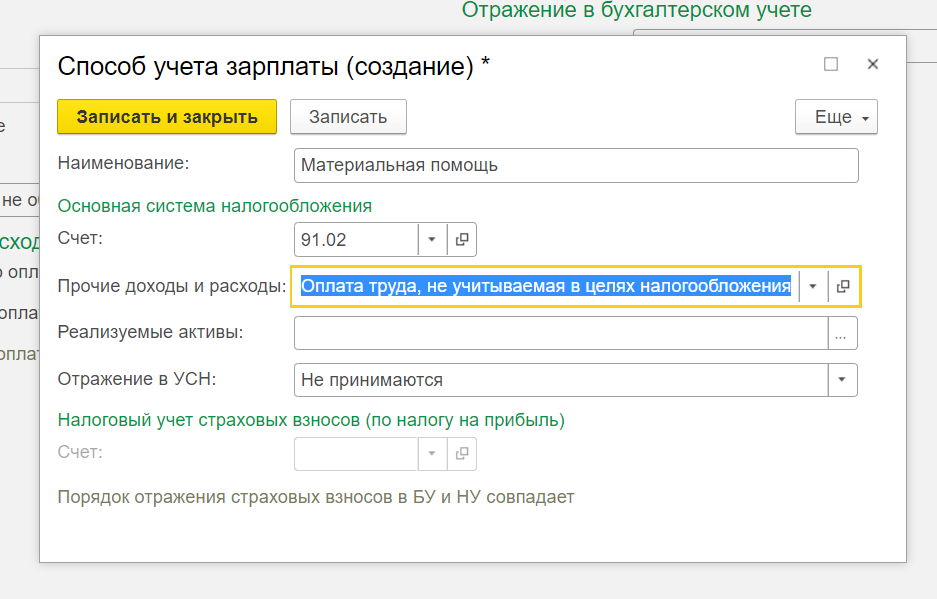

Если необходимо создать новый способ учета заработной платы сотрудника:

- В открывшейся форме укажите наименование (название) способа учета.

- Выберите счет из списка (будет открыт справочник). В данном случае используется счет «91.02» («Прочие расходы»).

- На вкладке «Прочие доходы и расходы» выберите из раскрывающегося списка пункт «Оплата труда, не учитываемая…».

- В разделе «Отражение в УСН» выберите вариант «Не принимаются».

Для того чтобы сохранить способ учета, внимательно проверьте указанные данные и обратитесь к кнопке «Записать и закрыть». Аналогичным способом запишите новое начисление («Материальная помощь (не облагается налогом»).

Как только новый вид начисления добавлен в справочник, его можно использовать для создания документов.

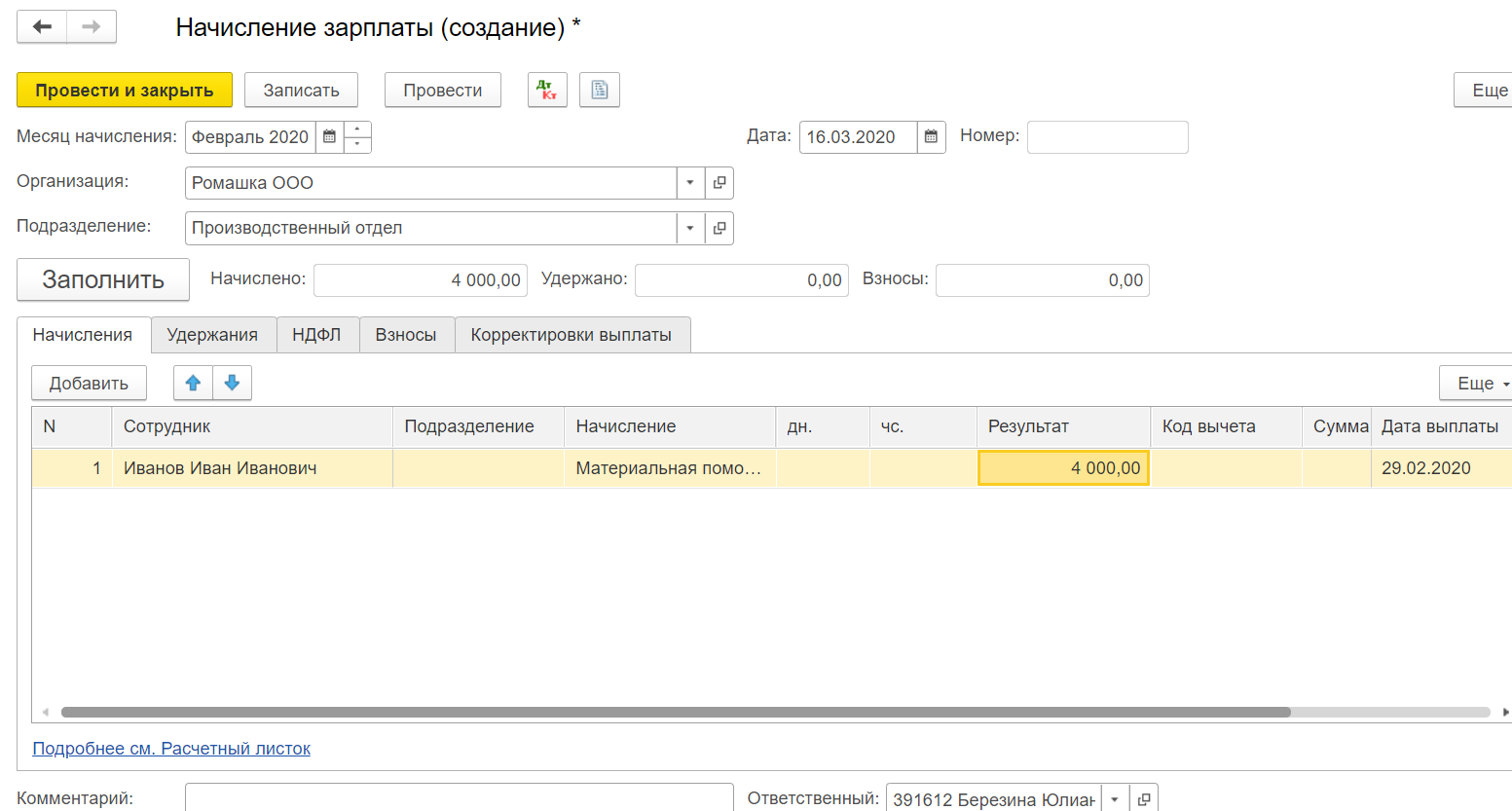

Проведем начисление материальной помощи сотруднику Иванову И.И. в связи с пожаром (чрезвычайной ситуацией). Программа 1С позволяет провести начисление как в отдельном документе, так и вместе с основной заработной платой сотрудника.

Для того чтобы начислить матпомощь работнику, используя отдельный документ, перейдите на вкладку «Зарплата и кадры», а затем кликните на вкладку «Все начисления».

Нажмите на кнопку «Создать» на верхней панели страницы, после чего выберите способ «Начисление зарплаты». В открывшейся форме необходимо указать следующие данные:

- Месяц, за который сотруднику начисляется денежное вознаграждение.

- Организацию (можно выбрать из раскрывающегося списка), подразделение (при необходимости).

- Укажите сотрудника при помощи кнопки «Добавить». Если начислить вознаграждение необходимо сразу по всем работникам выбранного подразделения, кликните на опцию «Заполнить» — данные будут подобраны автоматически.

- После того как данные о сотруднике будут перенесены в документ, нажмите кнопку «Начислить», выбрав из раскрывающегося списка пункт «Материальная помощь (не облагается налогом»).

- В открывшемся окне вручную введите сумму материальной помощи и подтвердите операцию нажатием кнопки «ОК».

Если все шаги выполнены верно, в созданном документе в разделе «Начислено» будет отображена сумма матпомощи

Обратите внимание: разделы «Взносы» и «НДФЛ» должны остаться незаполненными, так как на данную выплату удержания не распространяются

Для того чтобы сохранить введенные данные, кликните на кнопку «Провести и закрыть». Проверить правильность формирования проводок можно, обратившись к окну проводок.

В правильно сформированном документе матпомощь учитывается по дебету счета «Прочие расходы». При этом сумму документа не идет на расходы по налогообложению.

Бухгалтерские проводки материальная помощь сотруднику

Материальная помощь не относится к выплатам за выполнение трудовых обязанностей сотрудника. Также данная выплата не регламентирована трудовым законодательством. Рассмотрим основные правовые аспекты и проводки по материальной помощи сотрудникам организации.

Оформление выдачи материальной помощи

Законодательно пакет документов на оформление выдачи материальной помощи не определен, в связи с чем руководству организации необходимо разработать свой регламент для данной хозяйственной операции. Пакет типовых документов может быть следующим:

- заявление работника при выходе в отпуск с просьбой предоставить дополнительную выплату к отпуску, если порядок ее выплаты и размер определены в коллективном или трудовом договоре;

- заявление работника с просьбой оказать финансовую поддержку по любым другим основаниям, закрепленным коллективным или трудовым договором, а также каким-либо другим локально-нормативным актом организации (сотруднику необходимо приложить к заявлению документ, подтверждающий наступление обстоятельств, являющихся основанием данной выплаты);

- приказ о выплате (издается после получения заявления на материальную помощь (по любым основаниям)).

Указанные документы будут основанием для бухгалтера произвести начисление материальной помощи (проводки для отражения в учете будут указаны в следующем разделе).

Материальная помощь, проводки в бухгалтерском учете

Предоставление материальной помощи отражается проводками по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 73 «Расчеты с персоналом по прочим операциям» в рамках выплат действительным сотрудникам, или счета 76 «Расчеты с разными дебиторами и кредиторами» при оказании финансовой поддержки прочим физическим лицам.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

Допускается отражать начисление материальной помощи проводкой по кредиту счета 70 «Расчеты с персоналом по оплате труда», данный порядок должен быть закреплен в учетной политике организации.

Поддержка сотрудника может носить как денежную (1), так и натуральную (2) форму:

- Выдана материальная помощь — проводка будет в корреспонденции с кредитом счета 50 «Касса» (при выдаче ее наличными денежными средствами) или счета 51 «Расчетный счет» (при перечислении на р/с).

- Оказана поддержка сотруднику в натуральной форме — корреспондирующим счетом будет учет выдаваемого имущества, например 10 «Сырье и материалы», 40 «Готовая продукция и товары».

В случаях направления нераспределенной прибыли на поддержку сотрудников счет 91 будет заменен 84-м, «Нераспределенная прибыль (непокрытый убыток)».

С суммы, оказанной своим сотрудникам, финансовой поддержки работодателю необходимо удержать НДФЛ (ст. 210 НК РФ), исключением являются:

суммы единоразовой финансовой поддержки, не превышающие 4000 руб за календарный год (пп. 28 ст. 217 НК РФ);

Бухгалтерский учет материальной помощи

В соответствии с п. 21 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной Приказом Минфина России N 157н, в случае, если выплата материальной помощи производится за счет средств от приносящей доход деятельности, в 18-м разряде номера счета государственным (муниципальным) учреждениям следует указать код вида финансового обеспечения (деятельности) — 2.

На основании п. 121 Инструкции по применению Плана счетов бюджетного учета, утвержденной Приказом Минфина России N 162н, произведенные расходы отражаются по дебету соответствующих счетов аналитического учета счета 0 401 20 200 «Расходы хозяйствующего субъекта» и кредиту соответствующих счетов аналитического учета счета 0 300 00 000 «Обязательства».

Согласно Приказу Минфина России от 28.12.2010 N 190н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» выплата материальной помощи за счет фонда оплаты труда, не относящаяся к выплатам стимулирующего характера, учитывается по подстатье 211 «Заработная плата» КОСГУ, а начисленные на нее суммы страховых взносов во внебюджетные фонды — по подстатье 213 «Начисления на выплаты по оплате труда» КОСГУ.

Из вышесказанного следует, что начисление суммы материальной помощи за счет приносящей доход деятельности в бухгалтерском учете отразится следующим образом:

Дебет счета 2 401 20 211 «Расходы по заработной плате»

Кредит счета 2 302 11 730 «Увеличение кредиторской задолженности по заработной плате».

Порядок учета материальной помощи рассмотрим на примере.

Пример. Сотруднику казенного учреждения А.В. Иванову на основании Приказа N 37 от 25.03.2011 выплачена материальная помощь по случаю рождения дочери Л.А. Ивановой в сумме 55 000 руб. за счет средств от приносящей доход деятельности.

В бюджетном учете казенного учреждения будут сделаны следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Начислена материальная помощь | 2 401 20 211 | 2 302 11 730 | 55 000 |

| Удержан НДФЛ с суммы материальной помощи, превысившей установленный законодательством РФ предел (55 000 — 50 000) руб. x 13% | 2 302 11 830 | 2 303 01 730 | 650 |

| Начислен страховой взнос на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (55 000 — 50 000) руб. x 0,2% | 2 401 20 213 | 2 303 06 730 | 10 |

| Начислен страховой взнос в ФСС (55 000 — 50 000) руб. x 2,9% | 2 401 20 213 | 2 303 02 730 | 145 |

| Начислен страховой взнос на обязательное медицинское страхование в ФФОМС (55 000 — 50 000) руб. x 3,1% | 2 401 20 213 | 2 303 07 730 | 155 |

| Начислен страховой взнос на обязательное медицинское страхование в ТФОМС (55 000 — 50 000) руб. x 2% | 2 401 20 213 | 2 303 08 730 | 100 |

| Начислен страховой взнос в ПФР на выплату страховой части трудовой пенсии (55 000 — 50 000) руб. x 20% | 2 401 20 213 | 2 303 10 730 | 1 000 |

| Начислен страховой взнос в ПФР на выплату накопительной части трудовой пенсии (55 000 — 50 000) руб. x 6% | 2 401 20 213 | 2 303 11 730 | 300 |

| Выдана материальная помощь из кассы (55 000 — 650) руб. | 2 302 11 830 | 2 201 34 610 | 54 350 |

Т.Шильникова

Эксперт журнала

«Казенные учреждения:

бухгалтерский учет и налогообложение»