Письмо об изменении назначения платежа в платежном поручении. бп 8.3

Содержание:

- Описание процедуры

- В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа{q}

- Как заполнить платежное поручение в бухгалтерских программах

- Письмо об уточнении назначения платежа

- Кто и в каких случаях составляет уведомление об уточнении реквизитов платежного поручения

- На что обратить внимание при оформлении бланка

- Образец письма об уточнении НДС в платежном поручении

- Платеж «не за то»

- Уточнение платежа в 2019 году: образец

- Зачем меняют назначение платежа

- Сколько нужно хранить

- Образец заполнения 2021

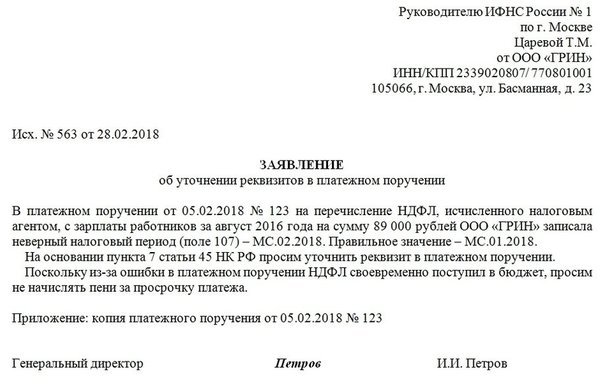

- УТОЧНЕНИЕ ПЛАТЕЖА в налоговую, бланк заявления, образец

- Составление письма

Описание процедуры

В законодательных актах и других нормативных документах такой процедуры нет – формально возможность уточнения не предусмотрена. Тем не менее, на практике это явление весьма распространено, поскольку нарушение в платежном документе не особенно критично и как правило, ситуация решается довольно просто.

В общем виде последовательность действий следующая:

- Сначала нужно обратиться ко второй стороне, которой была допущена ошибка.

- Затем уведомить банк, отправив ему корреспонденцию по тому образцу, который приведен выше (или по собственной форме).

- Затем нужно получить от банка письменный ответ, который подшить к платежному поручению. Такой же ответ получает и вторая сторона, которая также сохраняет документ на случай возможной проверки или судебного спора.

Далее каждый этап рассматривается более подробно.

Уведомление второй стороны

Возможны два варианта:

- Если ваша фирма получает платеж, значит, нужно обратиться к лицу, пославшему денежные средства.

- Если же вы сами отправитель и обнаружили ошибку, значит, нужно уведомить об этом получателя.

Первый случай

Когда вы получили платеж, но в документах неверно указано его назначение, часто связан с ситуациями по поставкам (например, когда была направлена предоплата, а уже совершенные поставки до сих пор не оплачены). Тогда у получателя есть основание думать, что новые платежи должны сначала удовлетворить предыдущие требования (а равно и проценты по неустойки) и только после этого можно зачислять авансовые платежи по будущим поставкам.

Однако на практике фирма не может самовольно, т.е. в одностороннем порядке, изменить назначение оплаты. Дело в том, что средства плательщика – его собственность, которой он распоряжается исключительно по своему усмотрению. А значит, есть только один путь – получить его письменное согласие об уточнении, для чего отправить письмо по образцу, полностью совпадающему с приведенными выше примерами.

Второй случай

А в случае, когда вы сами плательщик, но по каким-то причинам допустили ошибку, понадобится выполнить сразу 2 действия:

- Сначала отправляется письменный запрос для согласования этого изменения с контрагентом, который получил средства на свой счет.

- Затем необходимо отправить письмо в банк, через который была совершена эта финансовая операция.

Если банк отказывает или игнорирует

У банка есть право отказать в удовлетворении просьбы. Причем такое право полностью обоснованно с точки зрения законодательства. Считается, что свою обязанность кредитная организация уже выполнила, когда осуществила перевод на указанный счет, а средства уже зачислились.

Как правило, банки достаточно лояльно относятся к подобной ошибке и исправляют ее по первому же требованию. Но даже если организация откажется это сделать, самое главное – убедиться в том, что письмо дошло до банка, а он ответил отказом. Таким образом, наличие письменного ответа представителей кредитной организации – это основная цель написания письма об уточнении. Если же банк игнорирует просьбу, нужно добиться письменного отказа. А в случае, когда кредитная организация отказывается принимать документ, его отправляют по почте заказным письмом. Уведомление о вручении хранят вплоть до полного разрешения ситуации.

В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа{q}

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- ИНН и КПП отправителя или получателя;

- номер или дата документа-основания ;

ВАЖНО! Ошибки в номере счета и в названии банка — получателя платежа являются непоправимыми (п. 4 ст

45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

В течение десяти дней инспекция по месту регистрации или ведения Вами предпринимательской деятельности или фонд примет решение об уточнении платежа. (письмо Минфина России от 31 июля 2008 г. № 03-02-07/1-324) по следующим реквизитам: Статус плательщика, ИНН, КПП получателя, КБК при уплате налога, ОКАТО, основание платежа, налоговый период, тип платежа – В случаях, когда дело касается местных налогов.

Если опечатки произведены при перечислении страхового взноса, необходимо подать заявление по форме, указанное в письме от 6 апреля 2011 г. № ТМ-30-25/3445.

При ошибке в указании расчетного счета Федерального казначейства и банка получателя. Платить налог необходимо заново.А деньги, перечисленные с ошибкой, следует вернуть, написав заявление в налоговую инспекцию по месту регистрации или ведения предпринимательской деятельности или в отделение фонда, приложив к заявлению копию поручения с ошибкой с отметкой банка.

Подать заявление в инспекцию по месту регистрации или ведения предпринимательской деятельности с просьбой уточнить ошибочный КБК. (письмо Минфина России от 29 марта 2012 г. № 03-02-08/31.)

Исключение из правил — В случае, когда вместо КБК на уплату страхового взноса указан код налога, необходимо уточнить платеж (письмо от 4 марта 2011 г. № 03-02-07/1-64).

Предположим, что вы случайно отправили платеж, сделав опечатку в расчетном счете получателя. Таким образом, ваши деньги поступили в неизвестную компанию без каких-либо на то оснований.Вы написали письмо с просьбой вернуть ошибочный платеж. Но компания-получатель не спешит с возвратом денег. Необходимо оформить письмо контрагенту на возврат денег на его адрес, указанный в ЕГРЮЛ, или ЕГРИП (указав основание по пункту 1 статьи 1102 Гражданского кодекса РФ и впоследствии обратиться с иском в суд.).

Следует написать письмо об ошибке получателю. И попросить его считать верным другое назначение платежа. Получив от контрагента отметку о получении письма, подшейте его к ошибочной платежке.

Если Вы, находитесь на спецрежиме, и к Вам поступит платеж с выделенным НДС, Вам необходимо перечислить налог в бюджет. Для исправления ошибки направьте уточняющее письмо в банк.

Если потребуется изменить цель платежа. Например, вы сделали предоплату поставщику за товар, а обозначили, что данный перевод по договору займа. Необходимо уведомить банки получателя и отправителя средств платежа (постановления ФАС Московского округа от 5 мая г. 2010 № КА-А40/3335-10, ФАС Волго-Вятского округа от 27 августа 2010 № А43-42247/2009).

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как заполнить платежное поручение в бухгалтерских программах

Решение об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты, когда инспекторы получили заявление. О принятом решении обязаны уведомить.

О принятом решении инспекция обязана уведомить плательщика в течение пяти рабочих дней (п. 7 ст. 45, п. 6 ст. 6.1 НК). Извещение о принятом решении инспекция направит по телекоммуникационным каналам связи, через личный кабинет или по почте.

Налоговый орган может изменить:

- основание платежа (к примеру, ТП на АП);

- принадлежность платежа (если по ОКТМО была допущена ошибка или по КБК);

- статус плательщика;

- другие данные (ИНН и т. д.)

При оплате налогов вся соответствующая информация вносится в такие программы. Выбор зависит от системы налогообложения – УСН, ЕНВД и т. д.

Бухсофт онлайн

Если сотрудник бухгалтерии используется Бухсофт, то алгоритм действий следующий:

- Нужно открыть вкладку «Сервис/Наши счета».

- Нажать кнопку «Изменить».

- В открывшемся окне ввести нужные банковские реквизиты.

- В разделе «Расчетные счета», добавить банк и поставить статус «Основной».

- Открыть раздел «Учет» и зайти во вкладку «Банк».

- Выбрать учреждение, в которое направляется платеж.

- Выбрать период, нажать «Добавить».

- Вести остальные данные.

1С:Предприятие

В этой программе аналогичная процедура осуществляется так:

- Нужно открыть раздел «Банк и касса».

- Нажать «Создать».

- Выбрать операцию «Уплата налога».

- Ввести нужные данные.

- Нажать кнопку «Записать».

Статьей 45 Налогового кодекса РФ закреплено 2 категории ошибок в платежке, наличие которых ведет к незачислению суммы в бюджетную систему и обязанности заново провести платёж:

- Неверное указание названия банка-получателя.

- Ошибка в номере счета Федерального казначейства.

В этих случаях письмо об ошибке в назначении платежа не освободит от повторной необходимости произвести оплату по правильным реквизитам. А ошибочное перечисление придется возвращать в установленном законом порядке.

Учтите, что на возникшую задолженность всегда начисляются пени, которые в последующем не обнуляются. В том числе когда спор выходит на судебный порядок рассмотрения.

Как правило, письмо в ИФНС об уточнении платежа поможет исправить ошибку, если в поручении на перечисление налога неправильно указан КБК, ИНН, статус налогоплательщика, КПП, название организации и т. п.

Также см. «Статус плательщика в платежном поручении с 2017 года».

Таким образом, если имеет место указание кодов разного налога, письма о неправильном назначении платежа в платежном поручении в налоговую инспекцию, скорее всего, будет недостаточно.

Также см. «КБК на 2017 год: таблица кодов с расшифровкой».

Если же платежи направлены в региональный или федеральный бюджет, законодатель предоставляет возможность скорректировать ОКТМО, подготовив уточняющее письмо о назначении платежа.

Также см. «Указание ОКТМО в платежном поручении».

Письмо об уточнении назначения платежа

Письмо на возврат ошибочно перечисленных сумм содержит обязательные пункты, отсутствие которых может повлечь невозможность получения денежных средств:

- Наименование адресата: ФИО руководителя, имя организации в правом верхнем углу;

- Посередине вежливое обращение по имени отчеству руководителя, начиная со слова «Уважаемый (ая)»;

- В содержании письма повествуется о случившемся, представляются доказательства события (чеки, квитанции, данные лицевых счетов, бумаги, подтверждающие финансовую операцию) обозначаются причины случившегося;

- В самом низу автор ставит собственную подпись, расшифровку и дату;

- Здесь же бывает отметка канцелярии о дате и ФИО сотрудника, принявшего документ, а также виза руководства об удовлетворении просьбы, дабы исключить дальнейшую переписку.

Возврат ошибочно перечисленных платежей — это не рядовое событие и в каждом конкретном случае сообщение, касающееся денежных средств, будет проверено до малейших деталей.

Нужно быть готовым к тому, что организация, а тем более банк, не перечислит ошибочно перечисленные денежные средства просто так. Наличия письма о возврате ошибочно перечисленных денежных средств может быть не достаточно. Вполне вероятно потребуются серьезные основания и письменные подтверждения.

Кто и в каких случаях составляет уведомление об уточнении реквизитов платежного поручения

Письмо об уточнении составляется и направляется тем лицом, которое перечисляло денежные средства. Ведь только плательщик имеет право распоряжаться своими денежными средствами.

Если получатель денег считает, что в платежном поручении допущена ошибка, ему необходимо обратиться к плательщику и запросить исправление. Самостоятельно без разрешения плательщика учесть денежные средства по своему усмотрению получатель денег не может.

| Ошибка | Нужно ли исправить | Почему |

|---|---|---|

| Неправильный договор | Да |

Поставщик может учесть оплату как аванс по ошибочному договору и не погасить фактическую задолженность за товары и услуги. В этом случае:

|

| Неправильное наименование товара или услуги | Не обязательно | При частых ошибках или большой сумме перевода несоответствие указанного товара или услуги виду деятельности получателя может вызвать вопросы банка вплоть до блокировки счета. Лучше указывать правильное наименование товара или услуги, а при массовых ошибках их нужно все же уточнить. |

| Ставка НДС | Нет | Правовых и налоговых рисков нет. Здесь могут возникнуть проблемы у плательщика при зачете НДС с аванса поставщика со стороны ИФНС, если неточность перетечет в авансовый счет-фактуру. |

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Образец письма об уточнении НДС в платежном поручении

Чтобы выяснить причины появления ошибок в расчетах, может потребоваться составление письма об уточнении НДС в платежном поручении – есть образец данного документа, на который рекомендуется ориентироваться. Это письмо представляет собой уведомление контрагента о недочетах при составлении поручения

Важно оформить бумагу, чтобы было понятно, где именно появился недочет и как его можно поправить

Случаи, когда составляется письмо об уточнении

Поручения о назначении платежа обычно оформляются сотрудниками бухгалтерии или отдела финансов. Нередко могут быть ошибочно указаны данные, особенно, если документация составлялась без помощи программ, и расчет был выполнен вручную.

Письмо об уточнении назначения платежа оформляется при выявлении ошибок – наиболее часто неверно указывается номер договора или дата его составления, название оплачиваемых товаров, недочеты при указании КБК по перечисленному налогу и время оплаты для контрагента.

Часто ошибки в документации появлялись в связи с изменением основного тарифа НДС на 2%. Есть случаи, когда исправить данные нужно в обязательном порядке, однако делать это нужно не всегда. Письма обычно составляются, если нельзя однозначно произвести идентификацию перевода. Если ошибка не серьезная, письмо можно не оформлять.

В обязательном порядке документ исправляется, если указан неправильный номер договора. Это связано с тем, что поставщик может учесть оплату как аванс по иному договору и не внести долг по товарам. Тогда поставщик должен будет оплатить сбор с аванса, либо покупатель будет иметь просроченный долг, и поставщик имеет право взыскать долг в суде.

Если ошибка произошла из-за некорректного названия продукции, исправление может быть необязательным. Если неправильно указана ставка сбора, то желательно внести изменения, иначе могут быть проблемы при зачете НДС с аванса.

Оформление письма для налоговой: образец

Перед оформлением рекомендуется ознакомиться с образцом письма. Особенно актуален данный пример, если просят отправить данное письмо об уточнении платежа в налоговую службу. Направить уточняющее уведомление можно в письменном виде ИФНС, либо через оператора в электронном формате.

При составлении уведомления в обязательном порядке следует отобразить реквизиты отправителя, а именно, название компании, адрес. Потребуется отобразить реквизиты фискального органа, а также данные той платежки, где были обнаружены ошибки. Прописывается информация, которую следует поправить, а также отображаются корректные показатели.

Есть разные правила уточнения налогового платежа. Так, со времени перечисления должно пройти не более трех лет, и оплата должна поступить в бюджет. Уточняющий документ может быть составлен в произвольной форме, однако все данные должны быть отображены.

Распространенные ошибки при написании письма

Документ об уточнении назначения платежа можно считать верным только в том случае, если он правильно составлен. Документ направляется лицом, которое переводило платежку.

Написание письма обязательно, если есть ошибки в договоре, либо есть массовые недочеты по указанию наименования продаваемого товара или услуги. Если некорректно отображен тариф по НДС, при обнаружении недочета есть риски у плательщика при зачете сбора с аванса поставщика.

Частая ошибка при составлении документации – нет сведений, которые отображаются по правилам в подобном письме. Это номер и дата составления, информация об отправителе и получателе письма.

Должны быть указаны правильные реквизиты вместо ошибочных данных, документ должен быть подписан.

Если нет сведений о предприятии – отправителе, его адресе нахождения, информации об адресате, ссылки на поручение, сути неточности, можно сказать, что документ составлен неверно. В бланке суммы должны быть прописаны как цифрами, так и прописью.

Сколько нужно хранить

Когда выявлены ошибочно выделенные реквизиты, и есть основания считать, что составлено поручение некорректно, отправляется письмо об уточнении реквизитов, в том числе правильности выделения НДС.

Когда письмо отправлено, его регистрируют в журнале исходящих документов, а одна из копий должна быть прикреплена в текущие первичные документы. Она хранится в течение периода, установленного для подобных бланков согласно актам компании и законам, но не менее трех лет.

Когда документ теряет актуальность и обязательный промежуток хранения истекает, письмо может быть перенаправлено в архив, либо оно подвергается утилизации согласно порядкам, отображенным в законах.

Платеж «не за то»

Давайте переберем наиболее коварные ошибки. Например, неверное назначение платежа, то есть неверное наименование товаров или услуг. Покупатели указывают в платежке явно неправильное название товаров или услуг. Например, вместо «оплата за монтаж» – «аренда». Иногда вместо «услуги» пишут «товары» и наоборот. Например, перечисляют деньги за перевозку товаров, а в платежке указывают «оплата за инструменты». Риск тем выше, чем крупнее ваша компания. И совсем уж плохо дело, если по ошибке указано название товаров, по которым банк отслеживает обналичку. К примеру, компания получает оплату за стройматериалы. А списывает деньги со счета в основном с назначением платежа «за продовольственные товары», «аренду торгового оборудования». Банк запросит пояснения и может заблокировать «клиент-банк». При этом сошлется на Методические рекомендации, утвержденные ЦБ РФ 21 июля 2017 года № 18-МР.

А сравнив поступления платежей с кодами ОКВЭД компании, банкиры могут заинтересоваться ситуацией, когда основные поступления на счет не связаны с деятельностью компании. Иногда вопросы вызывают разовые платежи, особенно на крупную сумму. Например, если оптовая компания получила оплату за рекламные услуги. А уж если зачисления с неверным назначением платежа приобрели регулярность, подозрения перейдут в уверенность.

Чтобы снизить вероятность ошибок, в счете лучше приводить текст, который нужно указать в назначении платежа. Если вашего контрагента все же угораздило перечислить вам деньги «не за то», срочно сообщите ему об этом и постарайтесь заручиться письменным ответом, в котором покупатель подтвердит правильное назначение платежа. Эту переписку вы направите банкирам, если у них возникнут вопросы.

Ошибки в названии товаров и услуг заинтересуют и налоговиков. В этом смысле такие ошибки особенно рискованны также для «упрощенцев» и «вмененщиков», а также предпринимателей на ПСН. Если налоговики увидят в выписке поступления за товары или услуги, которые не относятся к спецрежиму, то потребуют уплатить налоги по общей системе. Придется доказывать, что компания или ИП ведут только деятельность, которая относится к спецрежиму (Постановление Арбитражного суда Поволжского округа от 25 октября 2017 г. № Ф06-26038/2017). Поэтому по крупным платежам безопаснее согласовать с поставщиком правильное наименование товаров.

Но лучше всего указывайте в платежке конкретное наименование товаров, работ или услуг (приложение № 1 к положению ЦБ от 19 июня 2012 г. № 383-П). Берите его из договора, счета или спецификации. Если товаров много, можно указать обобщенное название, например «канцелярские товары». Либо указать товары, которые составляют наибольшую долю в стоимости покупки.

Уточнение платежа в 2019 году: образец

Из-за ошибки в платежке платеж попадает в «невыясненные», а значит, в карточке повиснет недоимка и будут начисляться пени. Если ошибку можно исправить, как можно скорее направьте заявление об уточнении платежа. Алгоритм следующий.

Шаг 1. Оформите заявление на уточнение платежа. Для документа официальной формы нет, поэтому составить его можно произвольно. В шапке запишите реквизиты компании: название, ИНН, ОГРН, адрес и номер телефона, чтобы инспекторы могли с вами связаться. Далее с правого края письма отразите реквизиты инспекции, куда подаете заявление. При этом достаточно записать: наименование и Ф.И.О. руководителя ИФНС.

По центру отразите название документа. К примеру, «Заявление на уточнение платежа». И только потом ниже по тексту подробно поясните, в чем именно ошиблась компания и как будет верно записать реквизит.

Шаг 2. Отправьте заявление в инспекцию. Сделать это можно несколькими способами:

– сдать документ лично в ИФНС;

– отправить документ курьером;

– заказным письмом с уведомлением о вручении;

Компания может выбрать любой способ отправки письма, в кодексе нет каких-либо ограничений. Единственное, что при оправке документа через интернет, подпишите его электронной цифровой подписью. Тогда файл будет считаться достоверным.

Все исходящие письма компания должна фиксировать в журнале, заявление об уточнении платежа – не исключение. Поэтому присвойте документу порядковый номер и дату, когда высылаете документ инспекторам. Затем отразите реквизиты в журнале.

Шаг 3. Проверьте карточку расчетов с бюджетом. Ответить на заявление инспекторы должны за 5 рабочих дней. Причем если их решение положительное, то они сторнируют пени датой, когда вы фактически отправили платеж (п. 7 ст. 45 НК РФ). Но если у контролеров будут вопросы, они попросят сверку расчетов и дополнительные пояснения. Поэтому процедура уточнения платежа может затянуться.

Компания может заказать сверку в любое время. Для этого подайте в ИФНС произвольное заявление с просьбой дать справку о расчетах с бюджетом. Заявление можете сдать на бумаге, но быстрее сделать это через оператора ЭД или личный кабинет на сайте ФНС.

Зачем меняют назначение платежа

Это делают, для того чтобы:

(или) исправить ошибку. К примеру, ваш покупатель выделил НДС при отправке вам платежа по не облагаемой этим налогом операции, вы сами неправильно указали в платежке номер договора и т.п. Препятствий для исправления подобных технических ошибок в назначении платежа суды не видят <1> и даже считают, что при этом можно обойтись без согласия контрагента <2> и без уведомления банка <3>. То есть достаточно направить контрагенту письмо о том, какое назначение платежа следует считать верным. Но если вы не хотите споров, лучше согласовать уточнение платежа с контрагентом и провести изменения через банк (как это сделать, покажем дальше);

(или) изменить цель перечисления денег. Например, аванс по одному договору вы решили считать оплатой долга по другому, уже исполненному.

Обратите внимание, при новации не нужно изменять указанное в платежке назначение платежа. К примеру, по договору поставки вы перечислили продавцу аванс

Закупить необходимый товар к указанному в договоре сроку у него не получилось, но и деньги немедленно вернуть он не может. Вы с ним заключили соглашение о том, что с этого момента перечисленные вами деньги считаются предоставленными взаймы и несостоявшийся продавец обязан выплачивать проценты по ним. Превращение обязанности поставить товар в обязанность вернуть заем с процентами и есть новация. Она не требует изменений в платежке — в ней на момент перечисления денег все было правильно.

Примечание

Иногда цель перечисления денег меняют для минимизации налогов. К примеру, для того чтобы продавцу уйти от начисления НДС с аванса, который к концу квартала не удалось «закрыть» вычетами, договор поставки заменяют на договор займа (делая вид, что деньги изначально были перечислены взаймы). Это нельзя назвать законным, поэтому рассматривать такие случаи мы не станем.

<1> Постановления ФАС ЦО от 26.03.2009 по делу N А48-3261/08-15, от 22.04.2008 по делу N А36-1744/2006; Девятнадцатого ААС от 09.07.2010 по делу N А35-463/2010; Восьмого ААС от 13.05.2011 по делу N А46-3214/2010. <2> Постановление ФАС ПО от 15.01.2010 по делу N А65-14220/2009. <3> Постановления ФАС ПО от 10.12.2008 по делу N А55-5200/08; ФАС СЗО от 13.04.2010 по делу N А56-48259/2009. <4> Статья 414 ГК РФ.

Сколько нужно хранить

Когда выявлены ошибочно выделенные реквизиты, и есть основания считать, что составлено поручение некорректно, отправляется письмо об уточнении реквизитов, в том числе правильности выделения НДС.

Когда письмо отправлено, его регистрируют в журнале исходящих документов, а одна из копий должна быть прикреплена в текущие первичные документы. Она хранится в течение периода, установленного для подобных бланков согласно актам компании и законам, но не менее трех лет.

Когда документ теряет актуальность и обязательный промежуток хранения истекает, письмо может быть перенаправлено в архив, либо оно подвергается утилизации согласно порядкам, отображенным в законах.

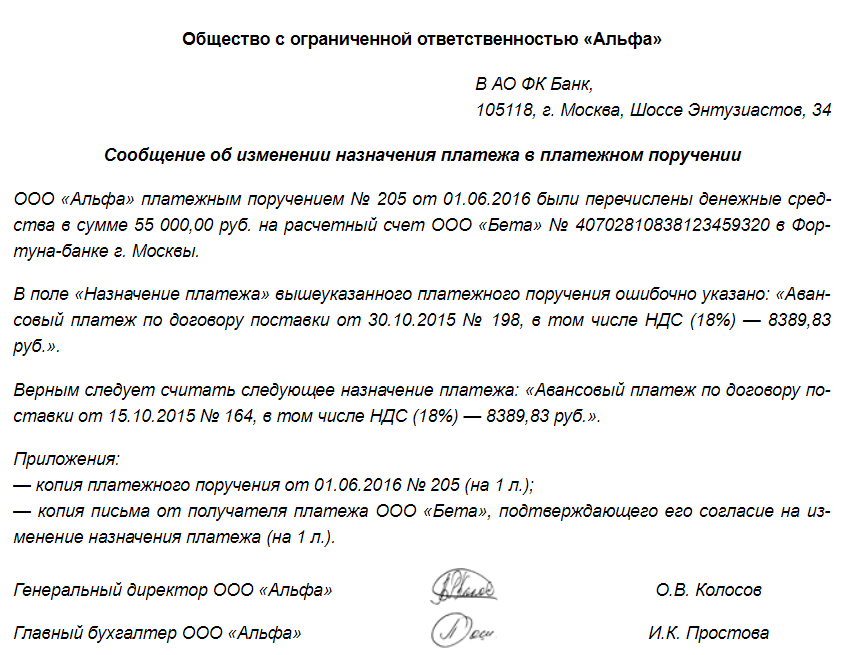

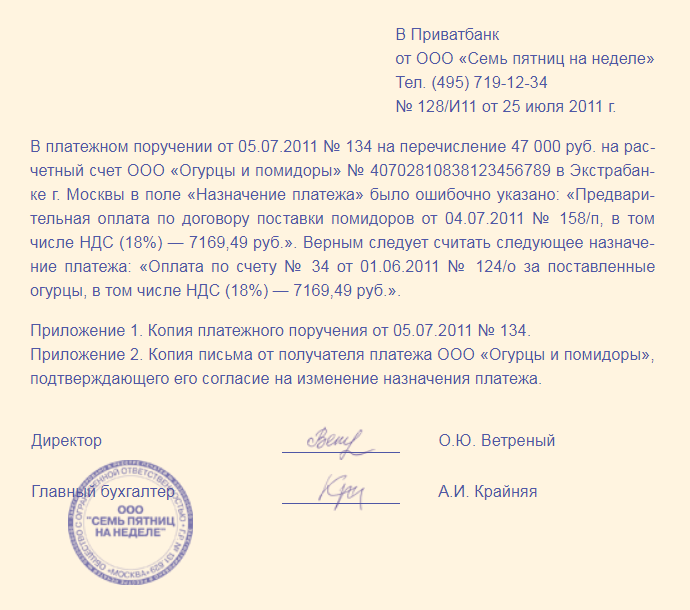

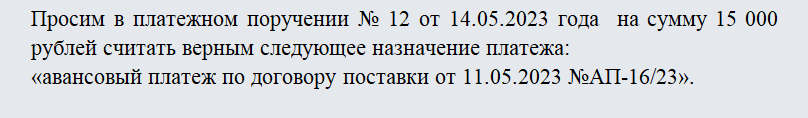

Образец заполнения 2021

Утвержденной формы — не существует, поэтому по общим правилам оно излагается в произвольном виде. Следует исходить из сложившихся традиций деловой практики и придерживаться таких рекомендаций:

- Сначала по центру указывается полное наименование компании (например, Общество с ограниченной ответственностью «Черри»).

- Справа вверху прописывается наименование и адрес банка, куда отправляется письмо.

- Далее прописывается название, которое должно содержать фразу «об уточнении назначения платежа».

- После этого кратко описываются обстоятельства с приведением всех реквизитов документа, где была допущена ошибка, а также подробным описанием реквизитов банковского счета.

- Затем конкретно, с помощью цитирования прописывают ошибку и также цитированием указывают, какую запись следует считать верной.

- В конце указывают приложения – как правило, это само ошибочно оформленное платежное поручение и образец письма от получателя, который согласен с тем, что платеж нуждается в уточнении (исправлении).

- В самом конце – должности, подписи и расшифровки подписей ответственных лиц (как правило, это директор или руководитель филиала, а также главный бухгалтер).

Вот пример документа, на который можно ориентироваться как на образец.

В большинстве случаев организации используют печать в своей работе. Поэтому образец может выглядеть и так.

УТОЧНЕНИЕ ПЛАТЕЖА в налоговую, бланк заявления, образец

В случае неправильного указания в платежке по налогам КБК налогоплательщик вправе подать заявление об уточнении платежа. При этом указание в платежном поручении на перечисление налога неправильного кода бюджетной классификации не является основанием для признания обязанности по уплате налога неисполненной. Но для уточнения платежа налогоплательщик может подать в налоговый орган соответствующее письмо, заявление. Об этом сообщила ФНС России в письме от 10.10.16 № СА-4-7/19125.

Итак, если при налоговом платеже или уплате страховых взносов в платежном поручении есть ошибка в названии организации, статусе налогоплательщика, КБК, ИНН, КПП, организация может уточнить свой платеж, если напишет соответствующее письмо уточнение. На основании этого документа инспекторы пересчитают пени, начисленные в соответствии с п. 2 раздела V Рекомендаций по порядку ведения в налоговых органах базы данных «Расчеты с бюджетом» (утв. приказом ФНС России от 16.03.07 № ММ-3-10/138@), уточнить КБК можно, если ошибочный и правильный коды относятся к одному налогу.

В противном случае, организация будет вынуждена перечислить налог еще раз по правильному коду, а затем просить налоговую о возврате. Налоговых санкций в этом случае не избежать. Доказывать неправомерность пеней, если в платежке назван КБК другого налога, скорей всего, придется в суде.

Уточнить ОКТМО возможно, если платежи произведены в федеральный или региональный бюджет. Если платежи произведены в местный бюджет, то исправить ошибку можно, перечислив налог и пени по правильным реквизитам. При этом переплата возвращается на расчетный счет.

В настоящий момент налоговые органы самостоятельно уточняют платежи, попавшие в разряд невыясненных. Это касается в основном платежей, в которых, например, организация указала несуществующий КБК, но в назначении платежа правильно указан перечисляемый налог. Пени в этом случае не начисляются.

Если организация неверно указала номер счета Федерального казначейства и наименование банка получателя, то на возникшую задолженность будут начислены пени. Такие пени обнуляться не будут. В этом случае нужно написать заявление на возврат налога и подать его в свою налоговую инспекцию.

Решение об уточнении платежа налоговая инспекция должна принять в течение 10 рабочих дней с даты, когда получит заявление от организации (письмо Минфина России от 31 июля 2008 № 03-02-07/1-324). О принятом решении инспекторы уведомят плательщика в течение следующих пяти дней. После принятия решения об уточнении платежа инспекция пересчитает пени, начисленные на сумму налога, за период со дня его фактической уплаты до дня принятия решения об уточнении платежа.

Перечень ошибок, которые можно исправить, ограничен. Организация может уточнить:

- основание платежа;

- принадлежность платежа (например, КБК);

- налоговый период;

- статус плательщика (поле 101);

- ИНН, КПП плательщика и получателя.

Уточнить реквизиты платежа можно только в том случае, если допущенная ошибка не повлияла на зачисление налога в бюджет. Такой порядок предусмотрен пунктом 7 статьи 45 Налогового кодекса РФ.

Составление письма

Любое письмо – это обращение в свободной форме, содержащее в себе некую информацию, которая должна быть доведена до сведения адресата.

Главное требование к деловому письму, и в частности к письму об уточнении назначения платежа – это его внятность. То есть из письма должно быть ясно, кому и кем оно направляется и что хочет довести до сведения адресата автор письма.

Поскольку платежный документ — это в первую очередь бухгалтерский документ, то составить письмо правильно должен работник, имеющий представление о том, что он пишет. Поэтому в большинстве случаев письма подобного рода составляют работники бухгалтерии.

В рамках данной статьи нашим пользователям предоставляется возможность скачать шаблон письма об уточнении назначения платежа и ознакомиться с образцом его заполнения. В процессе заполнения шаблона в него потребуется внести следующие сведения:

- наименование адресата и его почтовый адрес;

- наименование и адрес отправителя;

- наименование и адрес банка плательщика;

- наименование и адрес банка адресата;

- сведения о платежном поручении, в котором была допущена ошибка (номер, дата, сумма);

- описание ошибки, неточности или неполноты, допущенных в платежном поручении;

- собственно исправления, то есть те данные, которые отправитель считает правильными для платежного поручения;

- подпись руководителя предприятия или организации.

При заполнении шаблона мы рекомендуем придерживаться следующих правил:

- суммы, проходившие в платежном поручении, следует указывать цифрами и прописью;

- разбивать ошибки по пунктам в случае, если в платежном поручении было более одной ошибки.

Письмо составляется в количестве экземпляров, достаточном для направления всем адресатом. Один экземпляр письма остается у отправителя.