12 лучших дебетовых карт с процентом на остаток

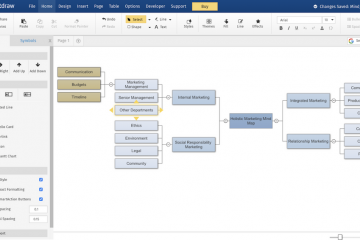

Содержание:

- Карта с доходом как альтернатива вкладу

- Налогообложение

- Требования клиента к платежному средству

- Вклад или дебетовая карта с процентами на остаток – что выгодней?

- Ренессанс Кредит

- Банк Тинькофф

- Рекомендации от специалистов

- Карты от Альфа-Банка

- Проценты на остаток почему стоит подключить карта кукуруза

- Как начисляется

- Зачем нужно уметь считать проценты

- «Максимальный доход» и «Простой доход» от Локо-Банка

- Какие проценты начисляются банком и как?

- Карты с хорошим процентом по накопительному вкладу

- Дебетовые карты с высоким доходом на остаток

- Пример расчета для различных сумм

- Заключение

- Выводы

Карта с доходом как альтернатива вкладу

![]()

Нередко карточки с процентами на остаток рассматриваются как альтернатива банковским вкладам с возможностью снятия средств в любое время без потери большей части или всего дохода. Обычно клиенты предпочитают получать на них заработную плату и лишь по мере необходимости снимать средства на текущие расходы.

Использование доходной карты вместо банковского вклада оправдано для людей, которые привыкли управлять своими расходами. Ведь имея денежную сумму под рукой, её можно потратить на незапланированные покупки, в то время как по вкладу потребуется расторжение договора.

Бесспорным плюсом банковской карты с доходом является возможность простого и быстрого пополнения. Подобную возможность предусматривают не все стандартные депозитные продукты. Да и ставки по ним могут быть ниже.

Средства на банковских картах страхуются АСВ точно так же, как и вклады. Если у кредитной организации будет отозвана лицензия или наступит иной страховой случай, то государство выплатит компенсацию пострадавшему клиенту. Максимальный размер компенсации по 1 банку не может превышать 1,4 миллиона рублей.

При использовании карты с процентами на остаток клиенту нужно учитывать следующие нюансы:

- Ставка по карте может быть изменена в любое время. Банку достаточно просто разместить информацию об изменениях на своём сайте и не нужно предпринимать никаких действий дополнительно (например, переоформлять договора). По вкладу ставка фиксируется в договоре — уменьшение её банком в одностороннем порядке недопустимо.

- Комиссии и платы за обслуживание. Договор банковского вклада заключается без взимания с клиента каких-либо платежей, ведь кредитная организация заинтересована в привлечении средств. Изготовление и обслуживание пластика требует дополнительных затрат для банка, а платить за его дальнейшее обслуживание часто приходится уже клиенту. Однако некоторые кредитные организации могут предложить бесплатное обслуживание при выполнении определённых требований.

- Условия начисления дохода. Если на вклад достаточно просто положить денежные средства, то для получения процентов по карте нередко нужно совершать покупки или выполнять другие действия. При невыполнении этих условий проценты не начисляются и не выплачиваются. Фактически клиенту нужно будет тратить время и следить за выполнением условий, а иногда и терять при этом определённую прибыль (например, не получая высокого кэшбэка).

- Ограничения. Проценты на остаток по карте могут начисляться только на величину средств, находящуюся в определённых пределах. Если требуется разместить с выгодой большую сумму, то придётся рассматривать всё же варианты классических банковских вкладов.

Налогообложение

Доходы компании делятся на реализационные – от реализации товаров и услуг, и на нереализационные. Ко второй группе относятся проценты по договорам банковского счёта, депозита, ценным бумагам и т.д. То есть, как говорит статья 250 Налогового кодекса России, проценты, которые банк начисляет на остаток по расчетному счету, должны быть обложены налогом.

Предприниматель может хранить свободные средства на депозите, однако чаще всего такой договор не предусматривает досрочное снятие или предусматривает, но с множеством трудностей и бумажной волокиты. Банки предложили альтернативу – начисление процентов на остаток по расчётному счету.

Обычно это до 5% годовых – средства работают на компанию и покрывают хотя бы инфляцию. Как высчитывается доход, зависит от программы банка. Это может быть процент на ежедневный остаток, на минимальную сумму или на неснижаемую. Полная информация содержится в договоре на открытие расчётного счёта.

Требования клиента к платежному средству

Прежде чем выбирать карточку, надо определиться, зачем она вам нужна, как вы будете ею пользоваться. От ответов на эти вопросы будет зависеть сумма, которую вы готовы тратить на ее месячное содержание.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Основные критерии выбора:

Плата за оформление – в большинстве банков бесплатно.

Стоимость обслуживания. Этот параметр более серьезный. Мало предложений с бесплатным абсолютным обслуживанием. Я говорю абсолютным, это значит, что нет никаких дополнительных требований, при невыполнении которых карта становится платной.

Процент на остаток. Это самый главный параметр, если целью оформления карточки является накопление и сбережение денег.

Получение кэшбэка, если вы планируете совершать платежи с помощью карточки. Читайте наш обзор самых выгодных дебетовых карт с кэшбэком.

СМС-оповещение. Как правило, это платная услуга. В договоре поставьте галочку в нужном месте, если вам она не нужна. В моем случае работник банка, кроме договора, порекомендовала позвонить по горячей линии и еще раз отказаться от СМС-информирования. Разговор был долгий, нам пытались объяснить, что мы совершаем непоправимую ошибку, но услугу отменили.

Платежная система. Visa и MasterCard позволяют использовать платежное средство за границей. МИР – только при определенных условиях.

Дополнительные требования

На них надо обратить самое пристальное внимание. Например:

- когда и при каких условиях заканчивается бесплатное обслуживание;

- сколько денег должно храниться, чтобы был начислен максимальный %;

- условия получения кэшбэка.

Требования определены, теперь можно выбирать предложение, которое максимально будет им отвечать и станет самым выгодным для клиента. В обзор я включила лучшие платежные средства с самым высоким процентом (от 6 %).

Вклад или дебетовая карта с процентами на остаток – что выгодней?

Если у вас есть существенная сумма сбережений, то вы наверняка задумываетесь о том, куда их вложить, чтобы сохранить и при этом получать доход. Большинство людей открывают в банках срочные депозиты, однако в последние годы появилась хорошая альтернатива традиционным вкладам – начисление процентов по дебетовым картам. Специалисты при выборе между этими вариантами рекомендуют останавливаться именно на «пластике», указывая на весомые преимущества:

Удобство получения денег. Чтобы снять часть вклада (в том случае, если такая возможность предусмотрена договором), клиенту придется приехать в отделение банка и написать заявление. В результате вы тратите много времени и ограничены графиком работы отделения. Для обналичивания дебетовой карточки достаточно найти подходящий банкомат, а провести операцию можно круглосуточно в любой день недели

Если для вас важно сохранить свои деньги и получать доход, но при этом иметь к средствам беспрепятственный доступ, дебетовая карта с начислением процентов оказывается оптимальным решением.

Процентная ставка. Как правило, проценты по вкладам с возможностью частичного снятия средств намного ниже, чем по классическим срочным вкладам

По дебетовым картам с начислением процентов банки предлагают весьма привлекательные проценты, которые могут быть наравне или даже выше ставок по депозитам.

Неснижаемый остаток по вкладам и дебетовым картам имеет разный характер. В случае с вкладом вы не имеете права снять сумму неснижаемого остатка, она как бы «заморожена» до конца действия договора. Используя дебетовую карту, вы можете снимать деньги и в пределах остатка – однако в этом случае банк в соответствии с тарифами и условиями договора может снизить проценты по карте, не начислять их, увеличить стоимость обслуживания «пластика». Эти ограничения будут действовать до того момента, пока вы не пополните карту до необходимого уровня.

Досрочное снятие всей суммы вклада автоматически переводит его на ставку «до востребования» (около 1-2% годовых в разных банках). Это значит, что, сняв деньги до истечения срока вклада, вы теряете все начисленные проценты. Дебетовую карту вы можете обнулить, сохранив уже начисленный за прошлые месяцы доход – однако до момента восстановления минимального остатка проценты начисляться не будут.

Таким образом, во многих случаях дебетовая карта может оказаться предпочтительней стандартного депозита. Однако при принятии окончательного решения нужно взвешивать все минусы и плюсы, учитывая ваши индивидуальные потребности.

Далее мы рассмотрим самые выгодные на сегодняшний день предложения по «доходным» дебетовым картам. Заметим, что если вас интересуют дебетовые карты Сбербанка с начислением процентов на остаток либо «пластик» других крупных банков (ВТБ 24, Альфа Банк и т.п.), то ждать по этим предложениям высоких процентов не стоит. Кредитные учреждения из ТОПа, не нуждаясь в массовом привлечении средств вкладчиков, в области депозитов и карт обычно проводят консервативную политику.

Ренессанс Кредит

Предлагает дебетовую карту и доход до 7,25 % годовых. Максимальный процент вы получите, если минимальная сумма за расчетный месяц была до 499 999 руб. В противном случае банк начислит 6 % годовых.

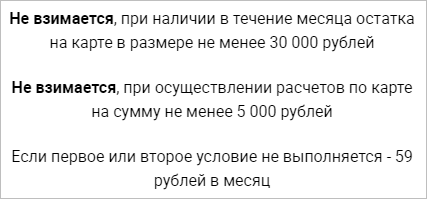

За оформление придется заплатить 99 руб. Но ежемесячной платы может не быть в следующих случаях.

Поэтому, если вы используете карту именно для накопления и хранения денег, то соблюсти условия по минимальному их количеству не составит труда.

Обратите внимание, что максимальный процент больше, чем по большинству существующих депозитов в банках. Недостатками можно считать лишь ограничение суммы для получения 7,25 % и возможность снижения % при изменении рыночных условий в любой момент

По депозитам такое исключено, вы подписываете договор на конкретный срок, в течение которого ставка не изменится.

К карточке подключена бонусная программа “Простые радости”:

- кэшбэк 1 % с любой покупки;

- кэшбэк 10 % с товаров и услуг по акциям банка (список акций есть на сайте);

- при накоплении 100 и более бонусов при оплате товаров в специальной категории банк вернет стоимость покупки в пределах накопленных бонусов;

- бонусы переводятся по курсу 1 к 1 и зачисляются на счет именно в рублях;

- каждый месяц банк публикует категории, в которых можно списывать бонусы за приобретенные товары и услуги;

- бонусами можно оплачивать услуги ЖКХ и мобильную связь.

Банк Тинькофф

Банк Олега Тинькова — Tinkoff их карта Tinkoff Black с начислением процентов на остаток. Давайте посмотрим что предлагают они:

Преимущества:

1) начисляемый процент еще ниже, чем у Рокетбанка и Банка Открытие — 7% годовых (против 7,5%).

2) наличие кэшбэка (cashback) до от 1% до 10% (по специальным предложениям от партнеров возможен кэшбэк до 30%). Кэшбэк в натуральных «живых» деньгах (рублях).

3) возможность снять наличные в любых банкоматах мира без комиссии. Всего одно условие — операция должна быть свыше 3 000 рублей (и не более 150 000 рублей в месяц).

4) при наличии на счете остатка в сумме не менее 30 000 руб.

5) отсутствие комиссий за пополнение, при условии пополнения счета в расчетном периоде на сумму не более 300 000 рублей.

6) до 20 000 рублей в месяц отсутствует комиссия за переводы с карты на карту.

7) в приложении есть чат.

8) в приложении возможно открывать вклады, счета (в трёх популярных валютах), оформить страховку, взять ипотеку или оформить другую карту.

9) удаленное открытие счета и карты. Заказать карту можно на сайте и через несколько дней её привезут в удобное для вас время и место.

Мобильное приложение Tinkoff банка выглядит следующим образом:

Недостатки:

1) самый маленький процент в обзоре — 7% годовых.

2) есть верхняя граница — 300 000 рублей. Только на эту сумму начисляется 7% годовых, на все что свыше — всего 3%.

3) обязательное условие — наличие расходных операций по карте — 3 000 рублей в месяц. При невыполнении условия — начисления процентов не будет.

4) при остатке денежных средств в размере менее 30 000 рублей взимается комиссия за обслуживание счета — 99 рублей / мес.

5) Платные СМС-уведомления — 39 рублей / мес.

6) За пополнение счета на сумму, превышающую 300 000 руб. — комиссия 2% от суммы (p.s. а зачем пополнять больше, если свыше 300 000 рублей начисляется всего 3% годовых? (см. п.2)).

Конечно же это далеко не весь перечень банков, которые начисляют проценты на остаток денежных средств по карте. В данном обзоре приведен список банков, которыми я либо пользуюсь сейчас, либо пользовался ранее. Для примера есть еще несколько банков, которые можно рассмотреть:

— Локо-банк. Доходностью обещают до 9%, но есть условия, при которых надо совершать платежи через их интернет-банк на 10 000 рублей и более. На сайте банки.ру есть негативные отзывы. Опыта использования нет.

— Тач-банк (touchbank). Начисляют до 8% годовых. Отсутствие комиссий за ведение счета (при сумме от 50 000 рублей). Пользовался около года. Во время использования чувствовалось что банк «сырой» (что сам банк, что приложение), хотя проценты начисляли исправно. Открытие (как и закрытие счета и карты) происходит удаленно, никуда ездить не надо. Мобильное приложение выглядит так:

У Тач-банка есть одна забавная особенность: при закрытии карты (и счета) — повторно открыть карту в их банке — невозможно. Софт банка запрещает это делать, даже если клиент передумал и очень хочет это сделать.

— Кукуруза. Да-да, это тоже название карты. Начисляют 7,50% годовых при наличии на счете суммы вклада от 250 000,00 и более (верхняя граница 10 млн. рублей). При меньших суммах, процент варьируется от 4% до 6%. Можно пополнять через Евросеть, либо с карт других банков. Снимать можно до 30 000 рублей в месяц без комиссии в любых банкоматах, принимающих MasterCard. Опыта использования нет, но в сети есть масса положительных отзывов.

Здесь собраны наиболее популярные банки, которые позволяют получать 7 и более процентов годовых на остаток по счету. Банков которые предлагают 3-5% годовых на остаток — еще больше, но по понятным причинам интереса к ним нет.

При выборе карты с начислением процентов на остаток главное узнать все условия: стоимость обслуживания, наличие условий, при которых начисляются проценты, лимиты и комиссии. И только после анализа вышеуказанных условий принимать решение о выборе банка.

Также есть обзор дебетовой карты с начислением процентов на остаток от РосЕвробанка, статья здесь: Доходная карта от РосЕвроБанка. Кроме того, статья описывает принцип начисления процентов, плюсы и минусы!

Рекомендации от специалистов

Если планируется разместить крупную сумму и не трогать её хотя бы 3-6 месяцев, то специалисты рекомендуют всё же открывать в этой ситуации классические депозиты. При небольших остатках, необходимости регулярного расхода средств удобней будет использовать доходную карту. При этом специалисты дают несколько советов, которые помогут получить максимальную выгоду и удобство от использования продукта:

- До заказа пластика нужно внимательно изучить условия начисления процентов и определить, насколько просто их будет выполнять. Иногда они могут привести к дополнительным расходам.

- Обязательно надо узнать стоимость обслуживания конкретного вида карты. По премиальному пластику проценты на остаток могут быть выше, но его обслуживание обойдётся дороже, а предоставляемые преимущества заинтересуют только обеспеченных клиентов.

- Стоит хотя бы раз в месяц отслеживать изменения условий на сайте банка. Правила начисления процентов и ставка могут измениться без индивидуального уведомления клиента. Ему нужно самостоятельно получать эту информацию.

- Необходимо всегда соблюдать рекомендации по безопасности. Деньги с карты злоумышленникам украсть проще, чем средства с депозита.

Карта с процентами на остаток — отличный продукт для тех, кто хочет начать копить собственные средства, а также для клиентов, нуждающихся в постоянной возможности пользоваться накоплениями в любой момент без потери дохода. Ставка по таким картам может быть даже выше, чем по банковским вкладам, а выполнить условия для получения процентов совсем несложно. Главное — подойти к выбору ответственно и оформить наиболее выгодный и удобный продукт.

Карты от Альфа-Банка

Дебетовая карта с CashBack – наиболее выгодный вариант от Альфа-Банка, если вам нужен процент на остаток по счёту (хотя у него есть и другие выгодные дебетовые карты). Она предполагает до 6% годовых на остаток.

Особенности

Изначально на накопительный остаток карты начисляется всего 1% годовых, но это число растёт с ростом увеличения затрат. После 70 тысяч в месяц оно вырастает до 6%.

Преимущества

Преимущества у карты таковы:

- дополнительный кэшбэк от 1 до 10%;

- постепенное увеличение кэшбэка.

- бесплатный выпуск карты.

Недостатки

Чтобы обслуживание карты было бесплатным, нужно хранить на ней от 30 000 рублей или тратить от 10 000 в месяц.

Другой минус – достаточно большие суммы трат для достижения максимальных процентов.

Проценты на остаток почему стоит подключить карта кукуруза

- Ежемесячно может начисляться до 6,5% годовых

- Переводы с карты в сумме до 100 000 рублей в календарный месяц, на другие банковские карты осуществляются без комиссии

- Деньги на счете в банке-партнере (в размере до 1 400 000 рублей) застрахованы Агентством по страхованию вкладов.

- В банкоматах с логотипом MasterCard можно получать наличные без комиссии: от 5 000 рублей за одну операцию и не более 50 000 рублей за календарный месяц

Для снятия суммы, превышающей 50 000 рублей, БЕЗ КОМИССИИ необходимо сделать денежный перевод на свое имя и получить деньги в банке.

Для этого вам нужно:

- Войти в Интернет-банке или мобильное приложение карты и выбрать вкладку «Перевести»;

- Отправить на свое имя денежный перевод и получить деньги в любом пункте выдачи «Золотая Корона» (более 60 000 пунктов обслуживания).

- При отправке перевода Вы получите контрольный номер перевода. Он будет доступен в приложении «Кукуруза» и придет в sms-сообщении (если сумма перевода превышает 2 500 рублей).

Чтобы получить перевод нужно:

- Прийти в любой удобный пункт обслуживания в выбранном городе;

- Предъявить паспорт;

- Назвать контрольный номер перевода.

- Пункты выдачи можно посмотреть на сайте .

За одну операцию можно сделать перевод до 500 000 рублей и не более 600 000 рублей в течение 90 календарных дней подряд.

Какие условия

На Ваше имя открывается счет в банке-партнере. При пополнении карты «Кукуруза» средства автоматически переводятся на данный счет, но доступны для совершения покупок и снятия наличных. Проценты на остаток начисляет банк-партнер.

Банк-партнер-КБ «Ренессанс Кредит» (ООО)

лицензия Банка России № 3354 от 26.04.2013

Расчет % — на сумму минимального остатка средств на счете в банке в течение календарного месяца

Процент начисления — процент годовых – при остатке на счете: 6,5% — от 0 ₽ до 500 000 ₽; 5% — от 500 000 ₽ и более

Срок — бессрочно, до востребования

https://youtube.com/watch?v=b4nMtIwcg7M

Условие для подключения услуги — наличие 259 рублей на счете. Эта сумма зарезервируется на Вашем счете, но через несколько дней снова станет доступна для трат по карте.

Расчет процентов — ежемесячно

Дата выплаты процентов — в последний рабочий день месяца

Ежемесячная комиссия — 70 рублей.

Комиссия не взимается при выполнении хотя бы одного из условий:

- общая сумма пополнений и/или покупок от 5 000 рублей за календарный месяц;

- ежедневный остаток на вашей карте «Кукуруза» от 5 000 рублей в течение календарного месяца;

- после подключения услуги прошло меньше двух месяцев.

Кому подойдет: Тем, кто планирует пополнить карту на большую сумму и сохранять эту сумму на счете в течение месяца (при этом тратить только то, что будет сверх этой суммы).

Как пополнить

- В салонах связи Евросеть или Связной наличными

- Переводом с других карт (возможна комиссия)

- В любом Банке по платежному поручению

Получайте до 6,5% годовых. Карта начнет приносить доход при наличии средств на счете. Ежемесячно вы будете получать уведомление о начисленных процентах в мобильное приложение и Интернет-банке карты «Кукуруза».

Пополнение карты в отделениях банков-партнёров

Карту «Кукуруза» можно пополнить без комиссии в отделениях банков-партнёров. Деньги поступят на карту почти мгновенно (но не позднее дня, следующего за Операционным днём, в котором был совершен перевод).

Для пополнения карты «Кукуруза» обратитесь с паспортом и картой «Кукуруза» в удобное для Вас отделение банка.

Как начисляется

В разных банковских организациях проценты на остаток могут начисляться с существенными отличиями. Существует три основные схемы начисления:

- На ежемесячную сумму, остающуюся на карточном счёте. Процент начисляется в соответствии со средней суммой, находящейся на счёте на протяжении месяца. Среднее значение определяется суммой остатка в начале каждого дня, которая делится на количество дней в месяце;

- На минимальную сумму, которая оставалась на карте. Процент начисляется по минимальной сумме, которая находилась на карточном счёте на протяжении месяца. Если даже один раз баланс карты опустится до нулевого значения, процент начисляться не будет;

- На сумму, которая каждый день находится на карточном счёте. Является наиболее выгодной для клиента схемой. В начале каждого дня определяется остаток по счёту, на который начисляются проценты. Начисленные проценты выплачиваются в конце календарного месяца.

Каждый банк сам устанавливает размер процентной ставки. Ставка определяет, какую сумму клиент может заработать на каждом размещённом в банке рубле. Многие кредитные организации используют дифференцированные проценты, которые зависят от некоторых условий:

- Категории карты.

- Суммы покупок, которые совершены в течение месяца.

- Суммы на карточном счёте.

Зачем нужно уметь считать проценты

В процессе пользования кредитной картой можно укладываться в льготный период и не платить процентов за использование кредитного лимита. Однако, не всегда этот маневр удается, и пользователю бывает сложно внести всю потраченную сумму вовремя.

Для этих случаев банки разрешают внести минимальный платеж, который состоит из части основной потраченной суммы, процентов, комиссий (СМС, страховка, стоимости обслуживания карты), штрафов и пеней (при наличии непогашенной задолженности за предыдущие периоды). Минимальный платеж нужно вносить обязательно в установленную дату.См. также: Калькулятор кредитной карты

Нужно примерно знать, какой минимальный платеж внести — чтоб подкопить денег и заплатить по карте вовремя. Это позволит не попасть на просрочку. Для банка оплата минимального платежа будет служить доказательством того, что клиент намерен погашать долг частями.

«Максимальный доход» и «Простой доход» от Локо-Банка

Абсолютным лидером по размеру процентной ставки среди всех предложений банков сейчас является карта «Максимальный доход», которую предлагает «Локо-Банк». Ее условия:

- Тип карты: VISA/MasterCard Platinum;

- Стоимость обслуживания: при выполнении условий по остатку и оборотам – 0, при невыполнении – 350 рублей в месяц;

- Минимальный остаток: 40 тысяч рублей;

- Условие по оборотам: ежемесячные траты по карте должны составлять не менее 40 тысяч рублей;

- Проценты на остаток: 10%.

Очевидно, что условия по этой карте весьма привлекательны, однако не у каждого владельца «пластика» есть возможность поддерживать ежемесячную сумму покупок и неснижаемый остаток. Для вкладчиков с более скромными оборотами по карте «Локо-Банк» предлагает другой продукт – карту «Простой доход» VISA/MasterCard Gold. Здесь проценты на остаток немного меньше – 8% годовых, однако и прочие условия снижены – 20 тысяч неснижаемый остаток и 20 тысяч – сумма ежемесячных покупок. Стоимость годового обслуживания рассчитывается так же, как и у карты «Максимальный доход».

Какие проценты начисляются банком и как?

Получение пассивного дохода – возможность очень привлекательная. Достаточно разместить на счёте определённую сумму денег и периодически его пополнять. Банк добавит к деньгам клиента свои проценты.

Важно! На оставшиеся средства будут начислены проценты в размере 3,5% годовых.

Эти начисления банк переводит единовременно, раз в три месяца. Всё это время карточкой можно пользоваться как обычным банковским пластиком, оплачивая услуги и принимая средства. При этом, если понадобятся наличные, их можно снять безо всяких комиссий.

А за покупки, оплаченные такой картой, владелец даже будет получать бонусы, если подтвердит своё участие в программе лояльности «Спасибо» от Сбербанка.

Важно! Размер бонусов по программе «Спасибо» может достигать 10% от потраченной суммы.

Особенность карты с начислением процентов ещё и в повышенном уровне безопасности, что позволяет совершать покупки онлайн, не опасаясь мошенников. Благодаря специальной технологии 3DS все транзакции могут осуществляться только после подтверждения по СМС.

Преимущества карт с процентами на остаток очевидны и для заёмщиков, имеющих кредит в Сбербанке. Им больше не нужно посещать офис банка, чтобы вносить ежемесячные платежи. Достаточно просто зарегистрироваться в онлайн-версии финансового учреждения. Регистрация в сервисе Сбербанк Онлайн – это возможность не только вовремя оплачивать займы, но и проводить практически любые банковские операции, не выходя из дома.

Карты с хорошим процентом по накопительному вкладу

Некоторые банки не готовы начислять процент на остаток по своим дебетовым картам, но предлагают клиентам открыть накопительный вклад. Обычно переводить средства между вкладом и картой можно как угодно, без особенных ограничений. Если у вас в кармане лежит смартфон с банковским приложением, сделать это можно когда угодно за пару минут.

Мы выбрали три дебетовые карты с максимальным процентом на остаток по дополнительному накопительному вкладу.

| Банк | Карта | % по вкладу, годовых | Кэшбэк | Обслуживание |

| Газпромбанк | Умная карта | до 6% | от 1% до 10% | 0 руб./мес. |

| Росбанк | #Можновсё | до 6% | от 1% до 20% | от 0 до 99 руб./мес. |

| МТС | Weekend | до 4,5% | от 1% до 5% | от 0 до 99 руб./мес. |

Газпромбанк «Умная карта» — Умный кэшбэк

- Процент на остаток по вкладу — до 6% годовых.

- Кэшбэк — от 1% до 10%.

- Стоимость — 0 руб./мес.

Умный кэшбэк по этой карте означает, что банк сам выбирает наиболее выгодную для вас категорию покупок — максимальный процент придет за расходы в той категории, по которой вы потратили больше всего денег в течение месяца.

Что касается капитализации средств, то для этого используется накопительный счет “Управляй процентом”. Максимальная ставка по нему — 6% годовых, она действует в течение первых двух месяцев.

В дальнейшем лесенка тарифов такова:

- 4% годовых — базовая ставка по вкладу;

- +0,5% годовых — за пополнение на сумму от 15 000 до 74 999,99 руб.;

- +1% — за пополнение от 75 000 до 149 999,99 руб.;

- +1,5% — за пополнение более, чем на 150 000 руб.

Фактически выходит, что с третьего месяца заработать можно не более 5,5% годовых, для чего нужно пополнять вклад очень активно. По умолчанию ставка составляет всего 4% годовых.

Росбанк «#Можновсё» — Кэшбэк до 20%

- Процент на остаток по вкладу — до 6% годовых.

- Кэшбэк — от 1% до 20%.

- Стоимость — от 0 до 99 руб./мес.

На остаток по этой дебетовой карте процент также не начисляется. Для этого нужно открыть накопительный продукт #МожноСчёт. Для того, чтобы капитализация была максимальной, нужно держать на таком вкладе довольно крупную сумму — от 500 000 до 700 000 рублей. Вот как выглядит лесенка тарифов по счету:

- 1,5% годовых — остаток от 0 до 299 999,99 руб.;

- 2,5% годовых — от 300 000 до 499 999,99 руб.;

- 6% годовых — от 500 000 до 700 000 руб.;

- 2% годовых — более 700 000 руб.

Что касается комиссии за обслуживание карты, то она не взимается при выполнении хотя бы одного из трех условий:

- на всех счетах и вкладах в банке у вас лежит более 100 000 руб.;

- вы израсходовали с карты более 15 000 руб. в месяц;

- вы пополнили свои счета и вклады более, чем на 20 000 руб. за месяц.

МТС «Weekend» — Кэшбэк рублями каждую пятницу

- Процент на остаток по вкладу — до 4,5% годовых.

- Кэшбэк — от 1% до 5%.

- Стоимость — от 0 до 99 руб./мес.

Молодежная карта МТС Банка Weekend позволяет получать от 1% до 5% кэшбэка, которые выплачиваются каждую неделю, по пятницам.

Накопительный вклад в банке открывается автоматически при выпуске карты. Максимальный процент в данном случае выглядит менее интересным, чем в других случаях, но заработать его намного проще. По факту условия капитализации в этом случае будут более выгодными условий двух предыдущих вариантов для большинства держателей.

Вот как начисляется процент на остаток по накопительному вкладу в МТС Банке:

- 4,5% годовых — на остаток до 299 999 руб.;

- 2% годовых — на часть остатка от 300 000 руб.

Для того, чтобы процент был начислен, условие одно — ежедневно в течение месяца на счету должно быть не менее 10 000 рублей.

Обслуживание карты — бесплатное, если расходовать с нее хотя бы 15 000 рублей ежемесячно. Единственный минус — за выпуск карты придется заплатить комиссию 299 рублей.

Дебетовые карты с высоким доходом на остаток

Рассмотрим самые популярные карты и условия их использования. Например, сейчас на рынке есть такие предложения:

«Умная карта». По ней вы можете получать до 5,3 % на остаток по счету, а также до 10 % кешбэка на отдельные категории покупок и бонусные мили за путешествия на самолетах. Плата за обслуживание составит до 1 200 рублей в год.

«Мультикарта». Эта карта также является платной, но тарифы разнятся в зависимости от пакета, который вы выберите. Так, за «Мультикарту» придется платить до 250 рублей в месяц (до 3 000 рублей в год). По ней можно получать повышенный процент по остатку на счете – до 7 %. Также есть кешбэк и бонусные мили.

«Opencard». Процент по остатку составляет от 0,01 до 5,1 %, а обслуживание и выпуск карты являются абсолютно бесплатными. Кроме того, можно получать до 11 % кешбэка, скидки и бонусы в магазинах-партнерах магазина.

«МожноВСЕ». По ней можно получать от 3 до 8 % на остаток, кешбэк и трэвел-бонусы. Плата составит до 100 рублей в месяц.

«ВСЕСРАЗУ». Ставка составляет от 0,01 до 5 %, обслуживание со второго года платное (в размере до 170 рублей в месяц).

«Польза». Обслуживание по этой карте является платным, но его можно сделать бесплатным, если хранить на счету 10 000 рублей и более. Процент по счету составит до 6 %.

«Black». Она тоже является платной, но действует такая же политика, как и у «Пользы». Если вы храните на ней больше 30 000 рублей, то обслуживание будет бесплатным (обычно до 170 рублей/месяц). Процент на остаток в максимальном выражении составляет до 5 %.

Так большинство банков предлагают процентную ставку до 5–6 % годовых. Это достаточно высокий показатель, потому что он полностью перекрывает инфляцию и даже спустя год оставляет ваши сбережения в том же эквиваленте

Однако если вы ищете более высокодоходные предложения, то стоит обратить внимание на «Мультикарту» и «МожноВСЕ». Их ставка составляет 7 % и 8 % соответственно, благодаря разнице с инфляцией хотя бы в 2–3 % вы сможете наращивать деньги сверх депозита

Однако не забывайте делать поправку на то, что вы можете зарабатывать дополнительные проценты благодаря кешбэку. Проанализируйте, какие категории являются для вас наиболее востребованными и соотнесите с величиной процента на остаток, чтобы прийти к однозначному выводу.

Пример расчета для различных сумм

Мы создали специальную таблицу для расчета дохода по ставке 3% годовых. Просто найдите нужную сумму и получите доход в месяц и в год. Доход указан без учета капитализации

| Сумма/ | Доход в мес. | Доход за 1 год |

|---|---|---|

| 10000 | 24.65 | 300 |

| 20000 | 49.31 | 600 |

| 30000 | 73.97 | 900 |

| 40000 | 98.63 | 1200 |

| 50000 | 123.28 | 1500 |

| 60000 | 147.94 | 1800 |

| 70000 | 172.60 | 2100 |

| 80000 | 197.26 | 2400 |

| 90000 | 221.91 | 2700 |

| 100000 | 246.57 | 3000 |

| 110000 | 271.23 | 3300 |

| 120000 | 295.89 | 3600 |

| 130000 | 320.54 | 3900 |

| 140000 | 345.20 | 4200 |

| 150000 | 369.86 | 4500 |

| 160000 | 394.52 | 4800 |

| 170000 | 419.17 | 5100 |

| 180000 | 443.83 | 5400 |

| 190000 | 468.49 | 5700 |

| 200000 | 493.15 | 6000 |

| 210000 | 517.80 | 6300 |

| 220000 | 542.46 | 6600 |

| 230000 | 567.12 | 6900 |

| 240000 | 591.78 | 7200 |

| 250000 | 616.43 | 7500 |

| 260000 | 641.09 | 7800 |

| 270000 | 665.75 | 8100 |

| 280000 | 690.41 | 8400 |

| 290000 | 715.06 | 8700 |

| 300000 | 739.72 | 9000 |

| 500000 | 1232.87 | 15000 |

| 600000 | 1479.45 | 18000 |

| 700000 | 1726.02 | 21000 |

| 800000 | 1972.60 | 24000 |

| 900000 | 2219.17 | 27000 |

| 1000000 | 2465.75 | 30000 |

Заключение

В настоящее время пластиковые банковские продукты от Сбербанка практически перестали предоставлять владельцам возможность заработать небольшую сумму при хранении денег на счёте. Рассчитывать на незначительное подспорье от банка могут только пенсионеры, являющиеся обладателями специальной социальной карты. Кстати, если до июля 2017 года можно было получить карту как МИР, так и Maestro, то теперь к выдаче доступна только карта национальной платёжной системы МИР.

Все эти обстоятельства окончательно отменяют вопросы по поводу накопительных карточек и социальных, а также депозитных

Государство довольно строго регулирует процентные начисления и уделяет внимание, в первую очередь, социально незащищённым категориям населения

Выводы

Итак, дебетовые карты с процентом на остаток – весьма привлекательное предложение на рынке банковских услуг. Кредитные учреждения предлагают довольно высокий доход – до 7-8% годовых, однако для его получения нужно выполнять ряд условий (в том числе поддержане определенного остатка, уровня оборотов по карте). Если вы будете постоянно «обнулять» карту, то высокого дохода по ней получить не сможете.

При этом стоит заметить, что крупные солидные банки традиционно предлагают низкие проценты как по вкладам, так и по дебетовым картам. Наиболее привлекательные предложения поступают от менее известных банков – а это значит, что в условиях нестабильной экономической ситуации при оформлении таких продуктов вы идете на определенный риск.