Регистрация ооо с иностранным учредителем

Содержание:

- Открытие ООО иностранным гражданином в России: порядок действий

- Плюсы и минусы ИП и ООО, какие отличия между ООО и ИП

- Особенности оформления документов для регистрации

- Как зарегистрировать ООО с иностранным учредителем

- Какие могут быть проблемы, если учредитель ООО — иностранный гражданин. Регистрация изменений

- Документация

- Шаг 8. Выбрать систему налогообложения

- Правовые основы

- Пошаговая инструкция регистрации ООО с иностранным учредителем в 2020 году

- Требования и ограничения для иностранцев-учредителей ООО

- Шаг 3. Определить размер и доли в уставном капитале

- Выбор юридического адреса

Открытие ООО иностранным гражданином в России: порядок действий

Вопросы учреждения ООО регулируются положениями Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Иностранным гражданам, планирующим открыть ООО в России, не нужно иметь разрешение на работу, вид на жительство, а также иные разрешающие документы. Кроме того, иностранцам-собственникам компаний не обязательно проживать в России.

Прежде чем приступать к оформлению документов для регистрации ООО, иностранному гражданину необходимо:

А. Определиться с адресом (местом нахождения) создаваемой компании

Это может быть сделано как путем самостоятельного заключения договора аренды нежилого помещения, так и посредством обращения в специализированную фирму, предоставляющую юридические адреса для осуществления почтовой связи с компанией.

Б. Подобрать кандидатуру на должность руководителя создаваемого ООО

Руководитель компании, в отличии от учредителя, является наёмным сотрудником: на него распространяются нормы российского трудового права.

Важно учитывать, что иностранный гражданин может быть назначен на должность руководителя ООО точно так же, как и на любую иную должность, вне зависимости от того, является ли он учредителем этого ООО. В случае, если иностранец хочет самостоятельно стать генеральным директором ООО, ему необходимо иметь разрешение на работу или патент. При этом, согласно законодательству РФ, для следующих категорий иностранцев отсутствует необходимость получения патента или разрешения на работу в РФ при трудоустройстве в российской компании:

При этом, согласно законодательству РФ, для следующих категорий иностранцев отсутствует необходимость получения патента или разрешения на работу в РФ при трудоустройстве в российской компании:

- для иностранцев, имеющих вид на жительство в России или разрешение на временное пребывание на территории РФ;

- для иностранцев, являющихся гражданами стран ЕАЭС (Республика Беларусь, Киргизия, Армения, Казахстан).

В. Выбрать применимую систему налогообложения

В России существует два режима налогообложения компаний – общий режим и специальный.

Организация, использующая общий режим налогообложения, обязана:

1) Вести бухгалтерский учет;

2) Представлять в инспекцию бухгалтерскую и налоговую отчетность;

3) Уплачивать основные налоги – на добавленную стоимость (НДС) и на прибыль.

Специальные налоговые режимы предназначены для того, чтобы максимально облегчить жизнь малому предпринимательству. А упрощенная система налогообложения (УСН) – самый распространенный из спецрежимов, поскольку он заменяет налог на прибыль, налог на имущество организаций, а также налог на добавленную стоимость (НДС).

Для применения УСН создаваемое ООО следует соответствовать следующим критериям:

1) Доля участия других организаций (в том числе иностранных) – не более 25%;

2) Уровень дохода должен быть не больше 150 млн. руб. (2,14 mln EUR) за год;

3) Средняя численность сотрудников – не более 100 человек;

4) Остаточная стоимость основных средств – не более 150 млн. руб. (2,14 mln EUR).

Следующим шагом в создании ООО является заполнение формы заявления № Р11001. Эта форма должна содержать сведения о наименовании создаваемой компании, ее адресе, паспортных данных учредителя, руководителя, а также предполагаемых видах деятельности.

При этом указание адреса проживания иностранного учредителя в РФ не обязательно. Достаточно будет вписать в соответствующую графу его адрес за рубежом.

Таким образом, базовый пакет документов для открытия ООО иностранцем следующий:

- копия паспорта иностранного гражданина;

- перевод паспорта на русский язык, заверенный нотариусом;

- заполненное заявление по форме N Р11001;

- устав ООО;

- решение о создании компании;

- гарантийное письмо с адресом места нахождения компании;

- квитанция об уплате государственной пошлины;

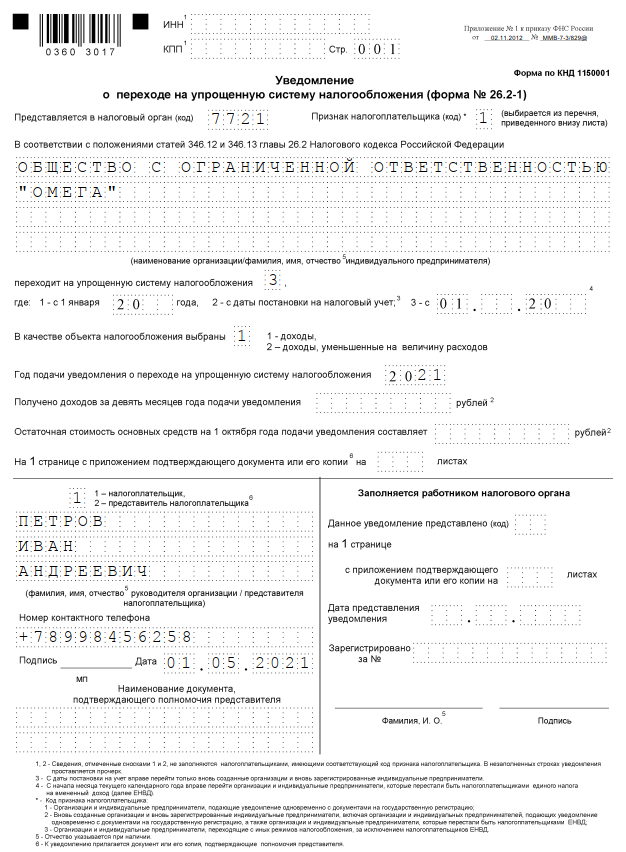

- уведомление о переходе на упрощенную систему налогообложения (при необходимости).

Срок регистрации компании составит – 3 рабочих дня после подачи документов в уполномоченный регистрирующий орган.

Плюсы и минусы ИП и ООО, какие отличия между ООО и ИП

Когда вы только задумываетесь о создании своего дела, в первую очередь надо разобраться в прибыльности бизнес-идеи и источниках её финансирования

Но следующим по важности будет организационный вопрос – в каком формате регистрировать бизнес? Какие существуют плюсы и минусы ИП и ООО, и как сделать выбор между ними?

Статус ИП и ООО

Начнём с того, что хотя общество с ограниченной ответственностью и индивидуальный предприниматель – это субъекты предпринимательской деятельности, статус у них разный. ИП – физическое лицо, гражданин, человек. ООО – юридическое лицо, организация, компания.

То есть, ИП не обособлен от своего «носителя»-физлица, а общество с ограниченной ответственностью – это отдельный субъект гражданского права, который выступает от своего имени, а не от имени учредителя. Разный статус физического и юридического лица – главное отличие ИП от ООО, из которого следуют все остальные существенные отличия.

А теперь посмотрим, на какие вопросы надо обращать внимание перед тем, как сделать выбор между ИП и ООО

Кто рискует больше

Традиционно считается, что главные преимущества ООО – это ограниченная ответственность общества и имущественная безопасность самого учредителя.

Якобы, рискует собственник компании только тем уставным капиталом, который был внесён. А учитывая, что минимальный размер УК – всего 10 000 рублей, то и риск небольшой. ИП же, в случае чего, расплачивается всем своим имуществом, в том числе и тем, которое в предпринимательской деятельности не использовалось.

Но можно ли всерьёз считать, что если бизнес не пошёл, и у компании накопились долги, то учредитель по ним не отвечает? Если ориентироваться только на статью 56 Гражданского кодекса, то именно такое впечатление и возникает.

Цитируем: «Учредитель (участник) юридического лица или собственник его имущества не отвечает по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника, за исключением случаев, предусмотренных настоящим Кодексом или другим законом».

Действительно, несовершенство российского законодательства ещё несколько лет назад часто позволяло участникам ООО выходить сухими из воды, не расплачиваясь ни с кредиторами, ни с бюджетом. Но после создания механизма субсидиарной ответственности это уже давно не так.

Субсидиарная ответственность – это дополнительная ответственность собственников бизнеса, которая наступает, если активов самой организации не хватает для погашения задолженности. Привлечь участников по долгам ООО сложнее, чем индивидуального предпринимателя, однако с каждым годом положительной судебной практики становится всё больше. По таким искам с владельцев фирм кредиторы успешно взыскивают миллионы и миллиарды рублей.

А что касается расчётов с бюджетом, то в статье 49 НК РФ есть прямая норма, обязывающая собственников заплатить долги по налогам и сборам, если денежных средств ликвидируемой компании для этого недостаточно.

Как получить деньги от бизнеса

Следующий важный вопрос – как получить заработанные в бизнесе деньги и вывести их для личных нужд? Ещё раз напомним, что индивидуальный предприниматель – это физическое лицо, и все доходы от бизнеса принадлежат ему лично. Отсюда следует, что отчитываться за то, как ИП распоряжается своими доходами в личных целях, не надо.

Для сомневающихся приводим цитату из письма Минфина России от 11 августа 2014 г. N 03-04-05/39905: «Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели».

Особенности оформления документов для регистрации

Открытие ООО с иностранным учредителем в принципе мало отличается от аналогичной процедуры с учредителями-гражданами РФ. Отличия в основном касаются

пакета документов, предоставляемого в налоговую инспекцию, и некоторых возможных сложностей в случае, если единственный учредитель не может лично подать заявление о регистрации.

В дополнение к стандартному перечню документов, которые любое ООО подает для регистрации (документ, подтверждающий факт оплаты госпошлины, учредительные документы, протоколы собрания учредителей с решением о создании ООО, заявление о регистрации), при участии иностранного капитала в создании общества необходимо представить в налоговую:

- Если учредителем является физическое лицо — паспорт (ID-карта, удостоверение личности или любой другой заменяющий паспорт документ) и документ, подтверждающий место жительства учредителя, если он проживает вне РФ (регистрация на территории России не обязательна), а в паспорте отметки о регистрации нет;

- Если учредителем является юридическое лицо, необходимо представить стандартный пакет документов, требуемых в аналогичном случае от компании-учредителя, являющегося резидентом России:

- копии учредительных документов;

- свидетельство о регистрации или аналогичный документ;

- выписку из реестра юридических лиц;

- справку о присвоении налогового номера;

- справку о наличии счета (подтверждает платежеспособность);

- доверенность на подписание документов, открытие счета и прохождение других регистрационных процедур, если заявителем не будет выступать руководитель учредителя.

Все документы должны быть легализованы в консульстве проставлением апостиля. Апостиль и сам документ должны быть переведены и нотариально заверены. Есть страны, граждане и резиденты которых не обязаны проставлять апостиль на документы (например, это члены СНГ по Конвенции «О правовой помощи и правовых отношениях» от 07 октября 2002 года). Но даже если легализация не нужна, документ, составленный не на русском языке, должен быть переведен, а перевод удостоверен у нотариуса. Паспорта и документы, в которых уже есть дубляж на русском, не нуждаются в переводе и заверении.

При заполнении форм для подачи документов может возникнуть множество сложностей, связанных с тем, что документы иностранцев часто по реквизитам не соответствуют российским стандартам:

- заверять все документы нужно только у нотариуса, имеющего право осуществлять деятельность на территории РФ;

- для регистрации представляются любые документы, аналогичные требуемым, но в них должны быть основные ключевые сведения. Например, в выписке из реестра юридических лиц, как бы он ни назывался, должно быть буквенно-цифровое (или буквенное, или цифровое) обозначение реестрового номера юридического лица;

- если данных, которые нужно поставить в форму, в документе просто нет, в соответствующей графе ставится прочерк, пустого места быть не должно;

- данные в заявление вносятся из перевода документов, а не оригиналов;

- разрешения на проживание на территории РФ от иностранного гражданина не требуется, он может осуществлять свои права и по доверенности, дистанционно. Но в случае, если учредитель собирается участвовать в управлении ООО лично, его присутствие на территории РФ должно быть легальным.

Если иностранец или компания-нерезидент РФ является единственным учредителем и не может лично присутствовать при подаче заявления, его необходимо перевести, нотариально заверить и направить для регистрации по почте. Но стопроцентной гарантии того, что налоговая инспекция не отклонит документы по одной из формальных причин отказа, нет. Другой выход – введение в состав учредителя с паспортом РФ, который будет заниматься регистрацией ООО и прохождением всех связанных с ней формальных процедур (его доля в уставном капитале общества номинальна).

Некоторые особенности есть и у открытия счета для перечисления

уставного капитала и процедуры внесения долей в уставной капитал в неденежной форме. Для компании с иностранным участием необходимо открытие двух счетов: валютного и рублевого. На первом этапе средства поступают на валютный счет, затем конвертируются и зачисляются уже на основной рублевый. Относительно внесения имущества в уставной капитал ограничений нет, но ФНС будет очень внимательно изучать все подтверждающие документы, поэтому они должны быть оформлены идеально аккуратно.

Ограничений на открытие ООО со 100% иностранным участием нет, это довольно популярный и удобный способ выхода на российский рынок для иностранных компаний и инвесторов. Но запрет на создание ООО юридическим лицом, имеющим одного участника, действует и для компаний с учредителями-иностранными компаниями.

Как зарегистрировать ООО с иностранным учредителем

Процедура регистрации ООО проходит следующим образом:

Бесплатная консультация Юриста

+7 800 100-61-94

- Заполняется заявление по установленному образцу.

- Собираются обязательные документы.

- Легализуются бумаги.

- Подается прошение о регистрации общества.

Сделать это можно при помощи одного из трех вариантов:

- при личном посещении регистрирующей структуры;

- через доверенное лицо – как и при любой иной ситуации потребуется доверенность, заверенная сотрудником нотариальной конторы;

- с использованием услуг почтовой службы – обязательно понадобится опись вложения и уведомление о вручении.

Если никаких нареканий со стороны ответственных органов не возникло, то заявитель получает регистрационные документы в течение трех рабочих дней, после чего может приступить к дальнейшим действиям:

- Постановка на учет в специализированных фондах для проведения обязательных отчислений, касающихся социальной сферы. Сделать это необходимо в течение 10 дней после окончания процедуры в налоговой. Необходимость в обращении в ФОМС нет, так как с 2011 года полномочия данной структуры переданы в ПФ РФ.

- Открытие счета в банке. Необходим не только для деятельности фирмы, но и для формирования уставного капитала.

- Заказ печати. Ее получение происходит в одной из компаний с соответствующей лицензией.

Важно! Если характеристика деятельности фирмы соответствует направлениям, отраженным в Постановлении Правительства РФ № 584 от 2009 года, также потребуется пройти регистрацию в Роспотребнадзоре.

Документы

Полный перечень обязательных документов определяется статусом иностранного учредителя. Если в качестве него выступает физическое лицо, понадобится предоставить:

- копия удостоверения личности – перевод на государственный язык РФ считается необходимостью;

- заявление по форме Р11001. Бланк обладает стандартными положениями и выделен специально для ситуаций с регистрацией фирмы иностранцем;

- решение об учреждении общества. В содержании уточняется величина капитала, редакция устава и иные положения, актуальные для дальнейшей деятельности ООО. Если фирма открывается с участием сразу нескольких граждан, дополнительно понадобится протокол собрания с указанием долей каждого учредителя;

- устав — в нем отражается ключевая информация об обществе и участниках. Составляется в двух экземплярах, так как один передается уполномоченному сотруднику регистрирующей службы, второй хранится в компании;

- справка, подтверждающая оплату государственной пошлины;

- подтверждение актуальности юридического адреса.

Если учредителем является организация, к общему пакету понадобится приложить выписку из торгового реестра государства, где юридическое лицо поставлено на учет.

Заверение документов

Каждая из вышеописанных документальных позиций должна быть заверена – выполняется это с помощью апостиля. И штамп, и документ придется перевести на русский язык, а на полученный результат потребуется получить резолюцию нотариуса.

Справка! От этого избавляются представители СНГ, а также страны, ставшие участниками Конвенции о правовых отношениях и правовой помощи.

При любом рассмотрении, даже если узаконивание не считается важным, каждый документ, выполненный на языке отличном от государственного, должен быть переведен на него и заверен в установленном порядке.

Формирование уставного капитала

Уставной капитал – это некоторый резерв средств, формируемый учредителями для обеспечения деятельности компании. Он может пополняться не только за счет денег, но также с помощью ценных бумаг, имущества или прав собственности. Совокупная величина капитала для успешного функционирования ООО должна быть не менее 10 тысяч рублей.

Допустимо вносить средства сверх установленного минимума, однако обязательный объем должен быть образован исключительно деньгами. Для этого иностранцу понадобится завести в банке счет для хранения средств. Уставной капитал должен быть сформирован в течение четырех месяцев с даты регистрации общества.

Какие могут быть проблемы, если учредитель ООО — иностранный гражданин. Регистрация изменений

Рассмотрим проблемы, которые могут возникнуть в ситуации, когда учредителем ООО является гражданин другой страны:

- Налоговые аспекты. Перед начислением и выплатой дивидендов учредителю-иностранцу целесообразно разобраться, в каком размере будет уплачиваться налог с этой суммы. Для этих целей нужно изучить соглашение об избежании двойного налогообложения России с той страной, гражданином которой является учредитель.

- Разрешение на работу. Безусловно, по общему правилу такие разрешения требуются только тем иностранцам, которые приняты на работу и ведут трудовую деятельность на территории РФ. Тем не менее в судебной практике существуют примеры, когда ООО было оштрафовано по ст. 18.15 КоАП РФ за то, что его учредитель-иностранец не имел разрешения на работу. Речь идет о постановлении Верховного суда РФ от 19.02.2016 № 18-АД16-12. Справедливости ради отметим, что по этому делу при проверке было выявлено, что учредитель по факту выполнял административно-распорядительные функции.

- Регистрация ООО. Осуществляется в порядке, аналогичном описанному в предыдущем разделе, а следовательно, имеет схожие проблемы, связанные с нотариальным заверением в консульстве, переводом, апостилированием или легализацией. Чтобы избежать трудностей с подписанием и заверением подписи учредителя на заявлении о создании ООО, о которых мы писали выше, можно сначала зарегистрировать ООО с российским учредителем, а затем, увеличив уставный капитал, ввести в состав иностранного участника. Тогда при регистрации нового устава ООО (изменений к нему) заявителем уже сможет выступить руководитель ООО и иностранному учредителю не придется приезжать в Россию или обращаться в российское консульство.

Регистрация изменений (вносимых как в устав, так и в ЕГРЮЛ), как правило, не вызывает серьезных трудностей, так как заявителем будет выступать уже руководитель ООО, за исключением отдельных случаев.

Например, если участник-иностранец пожелает передать свою долю в доверительное управление (гл. 53 ГК РФ), он не сможет доверить подписание заявления в ИФНС представителю (абз. 3 п. 1.4 ст. 9 закона о регистрации). Ему придется обращаться к российскому нотариусу либо в российское консульство.

***

В заключение еще раз отметим, что иностранные организации и граждане вправе выступать участниками российских юридических лиц и вести деятельность, за некоторыми исключениями, установленными в законе. При регистрации необходимо представить выписку из реестра юридических лиц, а при исчислении дивидендов — изучить соглашение об устранении двойного налогообложения.

Пробный бесплатный доступ к системе на 2 дня.

Документация

В случае если иностранец – юридическое лицо, к основной документации он должен приложить выписку из реестра страны, где он зарегистрирован. Также обязательной является отметка о легализации лица в консульстве РФ. При заполнении документации не должно быть пустых граф – в полях, куда данные не вносятся, ставятся прочерки. Информация для внесения в бланки берется из переведенных, а не оригинальных документов.

- Сумма доходов предприятия не должна превышать 60 млн рублей в год.

- Штат наемных работников не должен превышать 50 человек.

- Допускается ведение любого бизнеса, не запрещенного законодательством РФ.

- Сумма процентной ставки по налогам составляет 2% от дохода организаций, которые уплачивают НДС, и 4% для организаций, которые не производят оплату НДС.

Если нерезидент РФ – физическое лицо, оформление ООО проводится при представлении стандартных документов:

- Решение от имени единственного основателя ООО (протокол коллегии участников).

- Устав компании (представляются 2 копии).

- Документы, отражающие юридический адрес компании.

- Квитанция об оплате госпошлины, которая составляет 4000 рублей.

- Паспорт иностранного лица и его копия, заверенная нотариусом и переведенная на русский язык.

Шаг 8. Выбрать систему налогообложения

До подачи документов в налоговую учредителям нужно выбрать налоговый режим для работы фирмы. От него зависит размер и график платежей, порядок ведения бухгалтерского учета, отчетность и другие тонкости работы. Лучше сделать это во время регистрации ООО или в течение месяца после. Иначе ФНС автоматически применяет общую систему – ОСНО, а это сложная отчетность, несколько налогов и необходимость в бухгалтере. Какие есть варианты?

УСН или упрощенка. Самый распространенный режим для малого и среднего бизнеса, на него переходят 9 из 10 фирм при регистрации ООО. У него простая годовая отчетность, ежеквартальные авансовые платежи, но есть несколько ограничений. Например, не смогут использовать УСН фирмы с оборотом более 150 млн руб. штатом более 100 человек или с учредителями – юрлицами, доля которых превышает 25% уставного капитала ().

Можно выбрать один из двух вариантов: единый налог в режиме «доходы» – 6% или единый налог в режиме «доходы минус расходы» – 15%.

Чтобы выбрать УСН, нужно приложить к документам на регистрацию ООО уведомление по форме № 26.2-1. Вот образец его заполнения. Наш конструктор поможет заполнить его автоматически.

|

ЕСХН – упрощенный режим для сельхозпроизводителей. На него можно перейти, если доля реализованной сельхозпродукции ООО после регистрации составит не менее 70% ( и ). Например, если планируете открыть животноводческую ферму, домашний молокозавод или оказывать услуги другим производителям сельскохозяйственной продукции.

Размер налога:

- единый сельскохозяйственный налог с чистого дохода – 6%, в некоторых регионах снижен до 0%;

- НДС с выручки – 20%, можно отказаться от уплаты, если оборот в 2021 году менее 70 млн руб.

Декларация подается раз в год, авансовые платежи по налогу – по полугодиям. Чтобы перейти на этот режим, нужно подать в налоговую вместе с документами на регистрацию уведомление по форме 26.1-1

ОСНО. Назначается автоматически через месяц после регистрации, если не выбран иной режим.

Размер налога:

- налог на прибыль, уплачивается с чистого дохода – 20%;

- НДС, рассчитывается со всей выручки – 20%;

- налог на имущество, если у фирму есть недвижимость, – до 2,2% от кадастровой стоимости объекта в год.

Кроме высокой налоговой нагрузки, это сложная отчетность: ежеквартальные декларации по прибыли, по НДС, необходимость ведения книги продаж и покупок – потребуется бухгалтер.

Сравнение систем налогообложения

|

УСН |

ЕСХН |

ОСНО |

|

|

Для кого |

Для малого и среднего бизнеса |

Для сельхозпроизводителей |

Для всех |

|

Налоги |

6% «доходы» или 15% «доходы – расходы» |

0–6% с чистого дохода; 20% НДС, но можно отказаться |

20% налог на прибыль; 20% НДС; до 2,2% налог на имущество |

|

Декларации |

По итогам года |

По итогам года |

налог на прибыль – раз в квартал; НДС – раз в квартал; налог на имущество – ежегодно |

|

Авансовые платежи |

Раз в квартал |

Раз в полугодие |

налогу на прибыль – раз в квартал; НДС – нет; налогу на имущество – раз в квартал |

|

Налоговый учет |

Только КУДиР |

В полном объеме |

В полном объеме |

|

Бухгалтерский учет/ отчеты |

Ведется / раз в год |

Ведется / раз в год |

Ведется / раз в год |

Правовые основы

Любое ООО в России действует на основании закона № 14-ФЗ от 8 февраля 1998 года, и он не ограничивает иностранцев в праве учреждать общество. Если собственник бизнеса из другой страны, его компания именуется обществом с участием иностранных инвесторов. Список участников такого общества может полностью состоять из иностранцев — тогда это будет считаться ООО со стопроцентным зарубежным капиталом. Состав учредителей может быть и смешанным: часть из РФ, другие из-за границы.

Регистрация ООО с иностранным учредителем — юридическим лицом также вполне возможна. Однако если это юрлицо имеет в своем составе единственного участника, то самостоятельно учредить общество в России оно не сможет. Ему нужно будет взять в компаньоны кого-либо еще — организацию или гражданина. Впрочем, это правило распространяется и на российских учредителей.

Общество с участием иностранных инвесторов надо отличать от иностранной организации. ООО с учредителями из других государств, зарегистрированное в РФ, является российской организацией. Оно действует по тем же законам, что и общество с российскими участниками. Например, оно может применять упрощенную систему налогообложения, если подходит под ее критерии. А вот иностранная организация такого права не имеет. Это является одной из причин, почему инвесторы из-за рубежа регистрируют в России ООО вместо того, чтобы открыть здесь филиал или представительство своей компании.

Пошаговая инструкция регистрации ООО с иностранным учредителем в 2020 году

Иностранный учредитель может представлять собой как одного человека, так и определенную группу лиц, заинтересованных в ведении бизнеса на территории России. При этом стоит отметить, что наиболее важным этапом оформления любого ООО является сбор необходимых бумаг, так как если в момент подачи заявления будет отсутствовать хоть какой-нибудь нужный документ, заявку просто отклонят без дальнейшей возможности возврата государственной пошлины.

Перед тем, как подавать документы на регистрацию, для начала нужно пройти несколько основных этапов:

| Зарегистрировать фирменное наименование компании | ООО может использовать наименование в шести вариациях, но при этом оно должно иметь оригинальную форму, которая нигде не используется. При этом стоит отметить, что основное наименование компании должно указываться на русском языке с возможным указанием его сокращенной формы и перевода на один из иностранных языков. |

| Зарегистрировать юридический адрес | В процессе оформления ООО нужно указать фактический адрес, по которому расположен арендуемый офис или помещение, находящееся в собственности у учредителей компании. Для того, чтобы подтвердить правомерность оформления юридического адреса, государственный регистратор должен получить документацию, подтверждающую право собственности, или же договор об аренде, включая копии документов арендодателя, в которых указываются контактные данные, необходимые для подтверждения соответствующей информации. |

| Получить код регистрации, соответствующий основному виду деятельности | Для каждого типа коммерческой деятельности предусматривается индивидуальный код, по которому в дальнейшем можно будет в будущем определить основную и дополнительные виды деятельности конкретной компании. Подбор кода представляет собой абсолютно бесплатную процедуру, которая предоставляется всем желающим. |

| Зарегистрировать уставной капитал | В соответствии с законами уставной капитал ООО не может быть менее 10 000 рублей, а его предельная сумма не ограничивается. При этом стоит отметить, что для определенных видов деятельности минимальная сумма уставного капитала больше указанной суммы, поэтому лучше всего заранее уточнить, какой объем предусмотрен для вашего вида бизнеса. |

| Утвердить устав компании | В данном документе присутствует основной свод правил, по которым регулируются должностные обязанности, определяется основная цель работы организации, устанавливаются долевые обязательства каждого учредителя, проводится собрание акционеров и осуществляется ликвидация ООО. Помимо всего прочего, в уставе также содержатся правила документооборота организации, условия создания филиалов, а также любая информация о данном обществе, его учредителях и уполномоченных лицах. |

| Назначить управляющего на соответствующую должность | В дальнейшем данное лицо будет представлять интересы созданного общества и его инвесторов. |

| Оформить учредительный договор, в котором указывается перечень долей каждого соучредителя | Оформление такого документа в 2020 году требуется только в том случае, если компания имеет несколько учредителей, включая иностранных инвесторов. |

| Составить протокол собрания, в котором будет присутствовать официальное решение об учреждении ООО | В данном документе должно присутствовать юридическое название ООО, юридический адрес данной организации, а также уставной капитал и порядок внесения взносов со стороны учредителей. |

| Утвердить устав | Также необходимо утвердить должностное лицо, которое будет занимать должность руководителя с указанием перечня его полномочий и сроком исполнения своих обязанностей. |

Если компания имеет не одного, а несколько учредителей, то в таком случае нужно обязательно провести также распределение долевых частей и ответственности, соответствующей каждой такой части.

Требования и ограничения для иностранцев-учредителей ООО

В 2021 году по российскому законодательству иностранные граждане и компании могут быть учредителями общества с ограниченной ответственностью. Однако существует ряд ограничений для участия таких лиц в российских ООО. Кроме того, есть некоторые отличия в пакете регистрационных документов.

Особые требования к учредителям

- Если в иностранной компании только один учредитель, такая компания не вправе быть единственным учредителем российского ООО,

- При учреждении страховых организаций доля иностранного капитала не должна превышать 50%,

- Если доля участия учредителя-иностранной компании свыше 49%, льготы для малого бизнеса не действуют.

Ограничения по видам деятельности

При создании ООО с долей иностранного капитала требуются дополнительные документы. Например, для кредитных организаций нужно предоставить бухгалтерские документы за 3 года и заключение аудитора.

Некоторые виды деятельности для ООО с иностранным участием запрещены:

- Работа с радиоактивными отходами

- Аренда земельных участков в портовых и приграничных зонах

- Ведение крупного телекоммуникационного или издательского бизнеса

- Участие в оборонных предприятиях

- Добыча полезных ископаемых и разработка недр

Налоговые особенности

По некоторым налогам ставка для юрлиц с иностранным капиталом выше, также есть ограничения по использованию специальных налоговых режимов:

- Учредители-иностранные юр. лица платят повышенный налог на дивиденды — 15%.

- Если доля иностранного (как и российского) юр. лица в уставном капитале больше 25%, такому ООО нельзя применять УСН.

- Если у организации иностранные учредители-физ. лица, то, независимо от размера их доли, ООО может работать на “упрощенке”.

Шаг 3. Определить размер и доли в уставном капитале

Уставный капитал – это формальный вклад учредителей в общее предприятие. Обычно это деньги, к ним еще можно добавить иное имущество. Уставный капитал – не инвестиции в бизнес, а собственность ООО как юридического лица, гарантирующая интересы кредиторов. Учредители отвечают за долги ООО своими долями в уставном капитале, а личным имуществом по общему правилу не рискуют.

Размер. Партнеры могут договориться о любом размере уставного капитала, но не ниже минимального – 10 тыс. руб. (), а когда договорятся – указывают его в уставе общества. Обычно вносится именно такая минимальная сумма , но иногда ее недостаточно. Например, если вы планируете получать лицензию на алкоголь, минимальный размер уставного капитала будет зависеть от региона. В Москве он должен составлять 1 млн руб., а в Горно-Алтайске – 200 тыс. руб.

Сумму, превышающую 10 тыс. руб., можно внести в уставный капитал имуществом. Например, оборудованием, спецтехникой или товаром. Учредители всегда могут договориться, какое имущество принимается, а какое нет. Потом приглашают оценщика – он определяет рыночную стоимость и составляет отчет об оценке. Указанная в нем сумма и определяет размер уставного капитала.

Доли. Единственному учредителю ООО всегда принадлежит 100% уставного капитала. Если в регистрации ООО официально участвует несколько учредителей, они вносят уставный капитал в долях или в процентах. Эти доли не обязательно должны быть равными.

Допустим, у фирмы трое учредителей. Если все они участвуют в бизнесе в равных долях, доля каждого – 1/3 от уставного капитала. Так как 10 тыс. руб. разделить на 3 без дробных частей невозможно, есть смысл увеличить размер уставного капитала до 12 тыс. руб. Тогда доля каждого участника составит 4 тыс. руб.

Если учредители договорились о разных долях участия, например о том, что один из них получает 52% уставного капитала, а два других по 24%, то при размере уставного капитала в 10 тыс. руб., доли распределяются так:

- учредитель – 52% = 5200 руб.;

- учредитель – 24% = 2400 руб.;

- учредитель – 24% = 2400 руб.

Учтите: когда у компании появятся активы, доля в уставном капитале будет означать долю в бизнесе в целом (долю в совокупности активов на балансе).

Оплата. Уставный капитал вносят на расчетный счет юридического лица. После регистрации ООО на это дают 4 месяца. В уставе этот срок можно сократить до любого значения. Тот, кто пропустит срок оплаты, теряет свою долю – она переходит в собственность самого ООО, а потом распределяется между другими участниками. Еще за просрочку срока можно установить штрафы или пеню ().

Выбор юридического адреса

Согласно российскому законодательству, предоставление недостоверного адреса места расположения компании влечет за собой одно из следующих последствий:

- общество не сможет ссылаться на уведомления, которые будут приходить по адресу, по которому оно фактически не находится;

- в регистрации могут и вовсе отказать.

В целом недостоверным считается адрес, который можно охарактеризовать хотя бы одним из нижеприведенных признаков:

- он не существует в реальности;

- принадлежит объекту, строительство которого еще не завершено;

- не может являться адресом предприятия, осуществляющего хозяйственную деятельность, например, по нему расположена воинская часть;

- данные координаты используются еще многими предприятиями предприятий.

Закон допускает, что общество при отсутствии возможности обзавестись юридическим адресом может быть зарегистрировано по месту проживания руководителя компании, при этом должно быть соблюдено несколько требований:

- если жилье находится не в собственности директора, а, скажем, арендуется, необходимо предъявить согласие владельца на регистрацию данного адреса в качестве юридического;

- если в процессе работы директор компании сменился и он при этом был одним из соучредителей, менять юридический адрес не обязательно, если с прежним руководителем поддерживается связь;

- если же директор не входил в состав учредителей и покинул свой пост, тогда менять юридический адрес придется обязательно.

Таким образом, инструкция по регистрации ООО с иностранным участником физическим лицом обязывает в качестве подтверждения наличия адреса приложить к пакету бумаг документ на право собственности на данное помещение или согласие собственника.