Пример заполнения 3-ндфл в программе декларация 2020 на вычет за обучение

Содержание:

- Как составить документ на возврат подоходного налога за учебу?

- Новый бланк 3-НДФЛ для 2020 года

- Наш пример 3-НДФЛ за обучение ребенка

- Как заполнить 3-НДФЛ для возврата налога за 2020 год?

- Заполнение декларации на бланках

- Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

- Что писать род занятий в анкете примеры

- Как правильно заполнить декларацию 3-НДФЛ на налоговый вычет за обучение?

- Как заполнить декларацию на возврат налога за 2020 год по образовательным услугам?

- Какую сумму указать в 3-НДФЛ за обучение ребенка

- Список сопроводительных документов

Как составить документ на возврат подоходного налога за учебу?

Рассмотрим на примере, как надо заполнять декларацию 3-НДФЛ и каким образом может отразиться стоимость учебы на возврате подоходного налога по ставке 13%.

Пример документа на возврат подоходного налога за учебу:

В 2020 году Анна решила получить водительские права и прошла очное обучение в автошколе, оплатив 20 000 рублей. В этом же году она работала дизайнером в с ежемесячной зарплатой в размере 30 000 рублей.

На следующий год она решила вернуть себе налоговый вычет. Для этого ей нужно знать, как заполнить декларацию 3 НДФЛ за обучение, чтобы получить налоговый вычет.

Страница 1

Страница 1 указывает общие сведения о налогоплательщике:

- В первой строке заполняется ИНН заявителя.

- Далее – № страницы (001).

- Следующая строка – номер корректировки. Ставится 0 – если заполнение первичное. Если заполнение декларации не удовлетворило специалиста и он отправил ее на доработку, ставится номер доработки.

При первичном заполнении это выглядит так: 0 – — (порядковый номер доработки и две прямые черты).

- В графе налоговый период (код) ставится значение 34, т.к. это годовая декларация. В случае для получения налогового вычета всегда ставится это значение.

- В графе налоговый период ставится год, в который проводилось обучение. Для Анны 2020.

- Код налогового органа можно узнать при обращении к сайту ФНС.

- Следующая строка – код страны. Для России он будет 643.

- Код налогоплательщика для физических лиц: 760.

- Далее заполняются сведения о налогоплательщике и информация о документе, удостоверяющем личность.

- В строке статус налогоплательщика указывается 1.

- Адрес места жительства указывается в соответствии с паспортом.

- Номер телефона указывается для того, чтобы налоговый инспектор мог связаться с заявителем. Поэтому заявитель должен быть доступен по нему.

- Далее пишется количество листов и отдельно количество документов.

- В блоке «Достоверность сведений» если плательщик подает декларацию сам, он ставит цифру 1, а остальные клетки заполняет прямыми линиями. Если нет, вписываются данные представителя.

- Внизу блока ставится дата и подпись. ФИО повторно вписывать не нужно.

Раздел первый

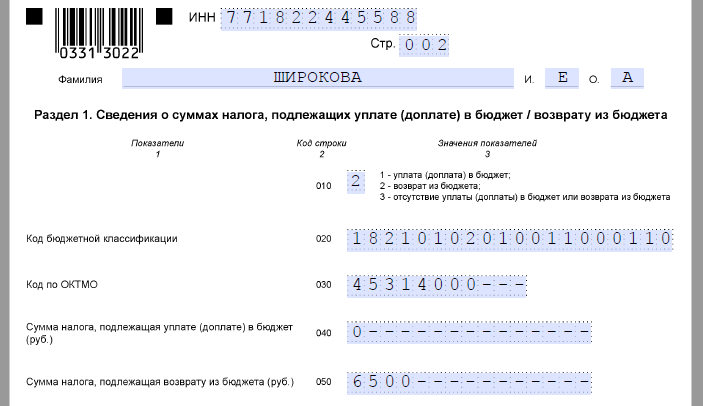

В первом разделе демонстрируется та сумма, на возврат которой претендует заявитель:

- 010 – ставится цифра 2 (возврат).

- 020 – код для возврата НДФЛ из бюджета – 18210102010011000110.

- 030 – код по ОКТМО узнается на сайте ФНС при вводе необходимого адреса (для возврата код ищется по адресу работодателя или другого источника дохода).

- 040 – ставим 0.

- 050 – ставится сумма возврата, которая будет подсчитана в разделе 2 в пункте 140.

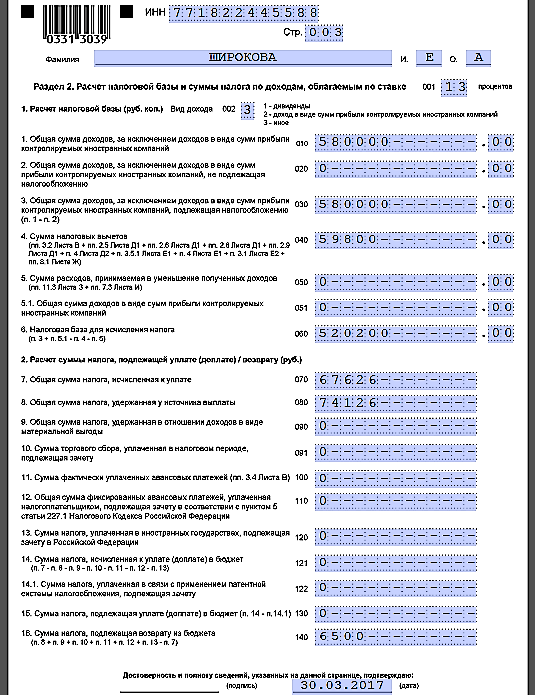

Раздел второй

Расчет суммы возврата:

- 010 – сумма полученного дохода без вычета НДФЛ. Для Анны это 30 000 * 12 = 360 000 рублей.

- 020 – ставится 0, если доходы, не облагаемые НДФЛ, отсутствовали. Соответственно 030 будет равно 010.

- 040 – сумма, потраченная на обучение в отчетный период. Для Анны – 20 000 рублей.

- 050 и 051 – 0. 060 – сумма, полученная в результате вычитания из 030 потраченных на обучение денег (040). Для Анны – 360 000 – 20 000 = 340 000.

- 070 – 13% от 060. Для Анны – 340 000 * 0,13 = 44 200.

- 080 – тот налог, который удержали фактически. Общая сумма доходов (030) умноженная на 0,13. В нашем случае: 360 000 * 0,13 = 46 800 рублей.

- В пунктах 090 – 130 ставим 0 (если нет иного).

- Пункт 140 представляет собой разницу между 080 и 070. Это и есть сумма вычета, на которую может претендовать заявитель. Анна может оформить возврат денег за учебу в размере 2600 рублей (46 800 – 44 200).

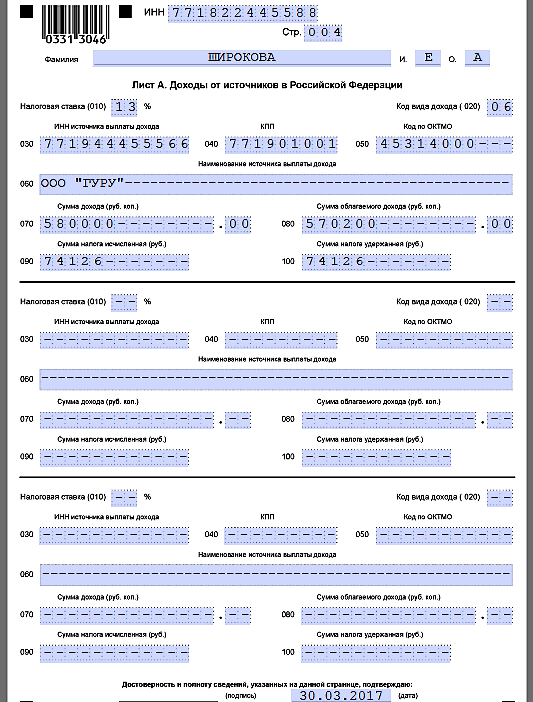

Лист А

В листе указываются:

- Налоговая ставка – 13%.

- Далее заполняются данные о работодателе, которые можно посмотреть в справке 2-НДФЛ, которая будет приложена к заявлению на вычет.

- 070 и 080 – заполняется сумма дохода по обеим строкам.

- 090 и 100 – ставится исчисленная и удержанная сумма по обеим строкам.

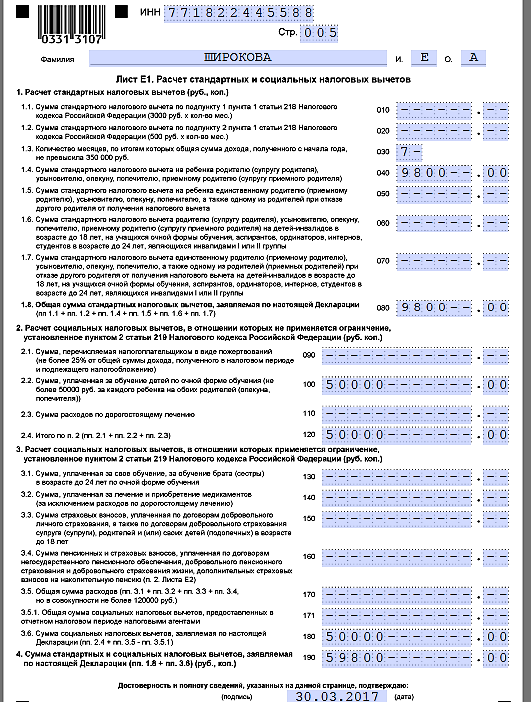

Лист Е1

Заполняется сумма вычетов:

- При вычете за учебу разделы 1 и 2 не заполняются (везде ставятся черточки и 0.00).

- В разделе 3 заполняется информация о вычетах. Если заявителю нужен вычет только за обучение и он не получает никаких иных вычетов по месту работы, то ставится сумма, потраченная на обучение в разделах 3.1, 3.5, 3.6 и в 4-м разделе. В остальных подпунктах ставится 0.00.

Новый бланк 3-НДФЛ для 2020 года

В 2021 году налоговую декларацию следует заполнять по новой форме. Актуальный бланк утвержден Приказом ФНС от 28.08.20 № ЕД-7-11/615@.

Новая форма отличается измененными штрих-кодами, добавлением новой страницы с заявлением на возврат налога. Также обновилось содержание некоторых страниц, в частности эти изменения касаются индивидуальных предпринимателей.

Одним из важных нововведений является возможность заполнения заявления на возврат или зачет НДФЛ непосредственно в декларации. Раньше данное заявление необходимо было заполнять отдельно и прикладывать его к 3-НДФЛ.

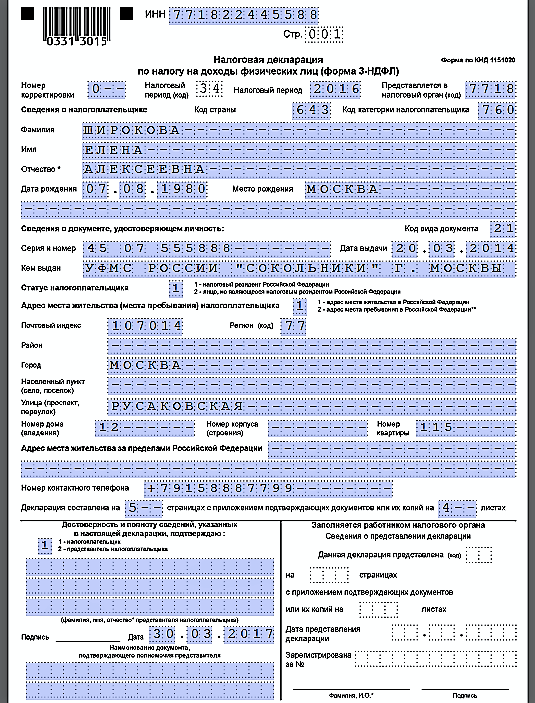

Наш пример 3-НДФЛ за обучение ребенка

Допустим, что Е.А. Широкова в 2016 году потратилась на обучение своего сына. Затраты составили 90 000 рублей. Согласно справке из высшего учебного заведения, ребенок обучается на очной форме.

Доходы Широковой, которые облагаются НДФЛ по ставке 13 процентов, за 2016 год получены в размере 580 000 рублей.

В 2017 году Широкова хочет вернуть подоходный налог за высшее образование сына в 2016 году. То есть в декларации 3-НДФЛ она заявляет максимально возможный социальный налоговый вычет – 50 000 рублей – на основании подп. 2 п. 1 ст. 219 НК РФ (поскольку он меньше 90 000 р., реально потраченных на вуз).

Помимо сказанного, сыну Широковой ещё не исполнилось 24 года, и он проходит обучение в вузе на дневной форме. В связи с этим Широкова в 2016 году имела право на стандартный вычет на ребенка в размере 1400 рублей в месяц. В итоге она получала его на протяжении 7 месяцев, пока доход с начала 2016 года не превысил 350 000 рублей (подп. 4 п. 1 ст. 218 НК РФ).

В декларации 3-НДФЛ суммы обоих вычетов – стандартного и социального (учёба сына) – Широкова приведёт на Листе Е1. Эти данные она возьмёт из своей справки о доходах по форме 2-НДФЛ за 2016 год, которую запросила в бухгалтерии работодателя.

Также см. «Как заполнить 3-НДФЛ по справке 2-НДФЛ».

Далее показан пример заполнения 3-НДФЛ за обучение ребенка, которую Широкова подаст в налоговый орган по месту своего жительства.

Обращаем ваше внимание, что образовательный вычет заявляет именно родитель (опекун, попечитель) ребенка. Декларацию на возмещение НДФЛ заполняет тоже он. Сам ребенок на бланке 3-НДФЛ нигде не фигурирует

В связи с этим на каждом листе формы 3-НДФЛ должна стоять подпись именно родителя, который из своих средств оплачивал учёбу отпрыска

Сам ребенок на бланке 3-НДФЛ нигде не фигурирует. В связи с этим на каждом листе формы 3-НДФЛ должна стоять подпись именно родителя, который из своих средств оплачивал учёбу отпрыска.

Также см. «Титульный лист 3-НДФЛ за 2016 год: заполнение и образец».

В строку 050 Широкова переносит показатель из строки 140 Раздела 2.

Также см. «Какой код ОКТМО указывать в 3-НДФЛ за 2016 год». и «КБК для 3-НДФЛ за 2016 год».

В строке 070 Широкова приводит НДФЛ с налоговой базы (520 200 р. × 13%). А значение строки 080 берет из справки 2-НДФЛ. Оно же – строка 100 Листа А.

Если разница показателей строк 070 и 080 отрицательная (стр. 140), значит, налог из бюджета за оплату обучения ребенка можно вернуть.

Также см. «Как заполнить Раздел 2 формы 3-НДФЛ за 2016 год».

Показатели для заполнения Листа А заявитель берет из справки 2-НДФЛ, запрошенной в бухгалтерии работодателя. Заметьте, что облагаемый доход – 570 200 р. – не должен включать детский вычет в размере 9800 рублей.

Также см. «Как заполнить Лист А декларации 3-НДФЛ за 2016 год: образец».

С восьмого месяца зарплатный доход Широковой с начала года перевалил за 350 000 рублей, поэтому детский вычет ей более не положен. Поэтому в строке 030 ставим «7», а в строке 040 – 9800 р. (1400 р. × 7 мес.). Далее просто суммируем два вида вычетов, положенных Широковой.

Также см. «Лист Е1 декларации 3-НДФЛ за 2016 год: заполнение».

Как заполнить 3-НДФЛ для возврата налога за 2020 год?

Бланк декларации имеет множество листов, необходимо выбрать те из них, которые необходимы для подачи сведений о размере положенного социального вычета и указания суммы возвращаемого подоходного налога.

Физическому лицу для получения налогового вычета по расходам на обучение нужно заполнить:

- титульный лист;

- раздел 1;

- прил. к разделу 1;

- раздел 2;

- приложение 1;

- приложение 5.

В целом, порядок оформления следующий:

- Шаг 1. Приводятся сведения по годовым доходам — от российских источников в приложении 1, от зарубежных — в приложении 2. Здесь же указывается, какая сумма налога была уплачена за год. Именно этой величиной и ограчен НДФЛ к возврату.

- Шаг 2. Рассчитывается размер социального вычета за обучения в приложении 5 с учетом показателей приложения 1.

- Шаг 3. Рассчитывается размер налоговой базы и НДФЛ к возврату — на основании заполненных приложений.

- Шаг 4. Итоговая сумма налога к возврату переносится в раздел 1.

- Шаг 5. Заполняется титульный лист, на котором указывается количество заполненных страниц декларации.

- Шаг 6. Формируется заявление в прил. к разделу 1 (не нужно будет отдельно заполнять его).

Не нужно подавать в ФНС пустые не использованные листы 3-НДФЛ.

Каждый лист нумеруется по порядку. На каждой странице должен стоять ИНН, номер страницы, подпись и дата подписания заполненного бланка.

Полный перечень требований и правил заполнения налоговой декларации 3-НДФЛ приведен в Порядке заполнения 3-НДФЛ — ссылка.

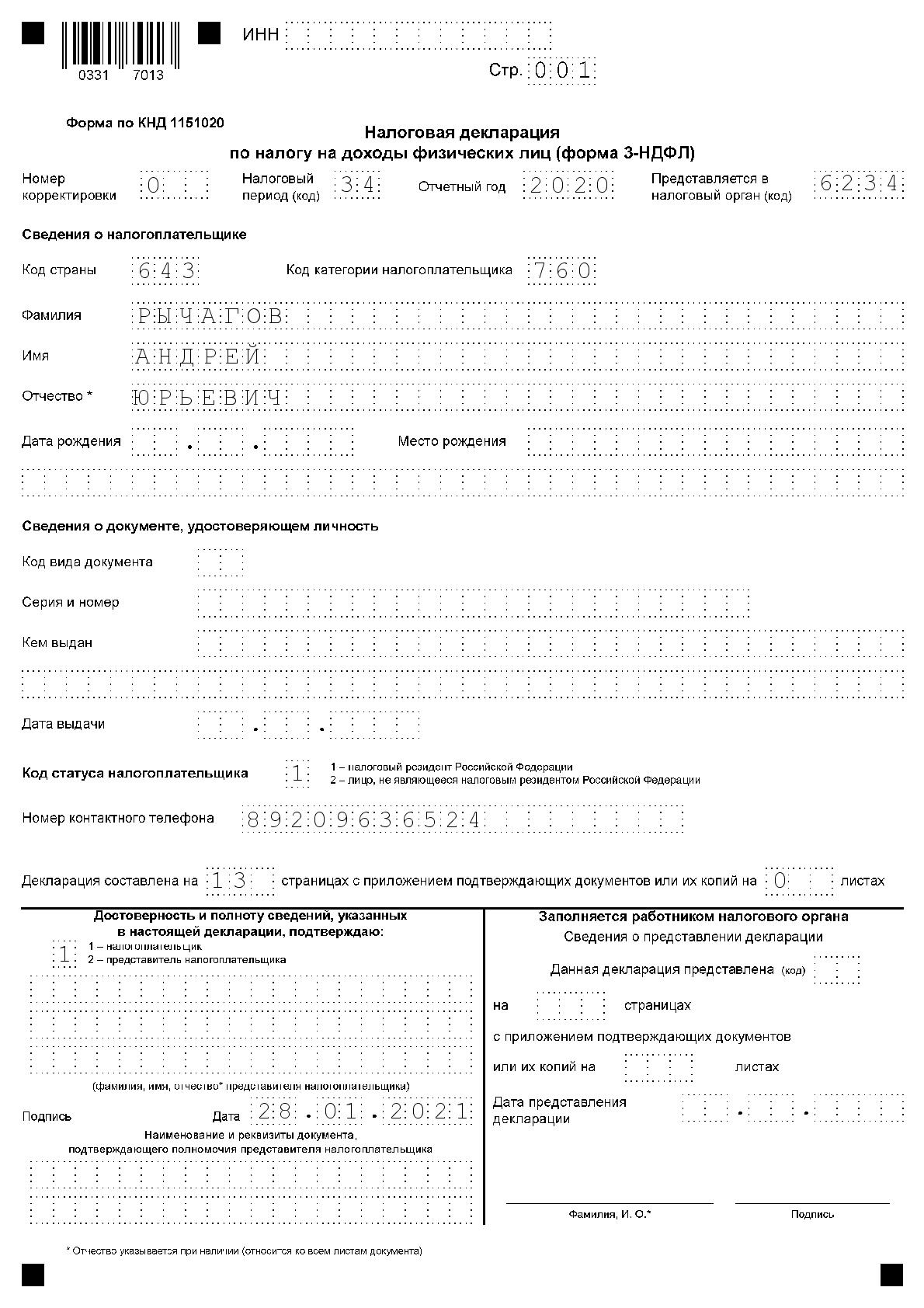

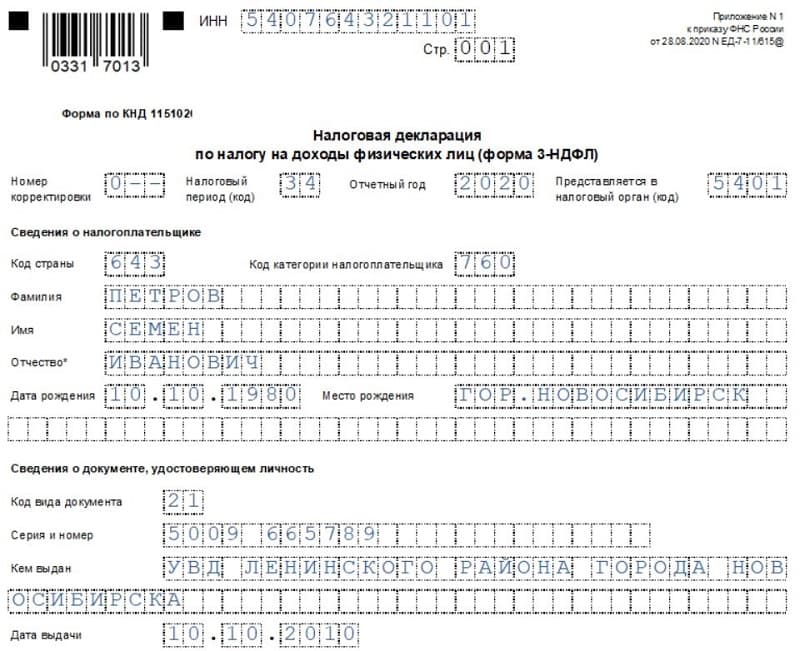

Титульный лист

Страница содержит данные об:

- отчетном периоде — код 34, отчетный год 2020;

- налоговом отделении, куда сдается декларация;

- налогоплательщике — ФИО, данные о рождении, паспортные реквизиты, гражданство, контактные данные, при этом статус налогоплательщика указывается 760;

- количестве страниц декларации;

- о том, кто сдает заполненный отчет в ФНС.

Пример заполнения титульной страницы 3-НДФЛ:

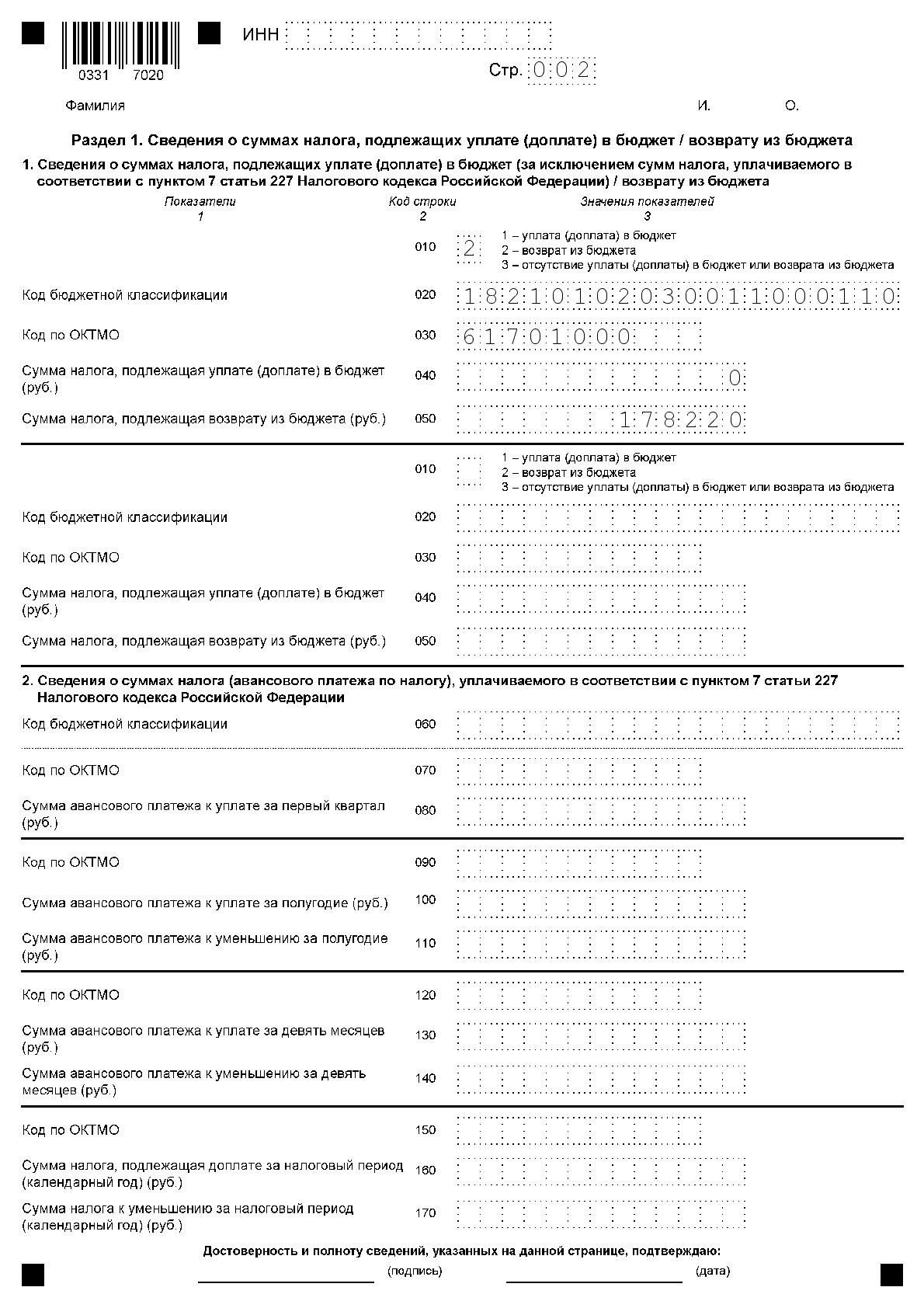

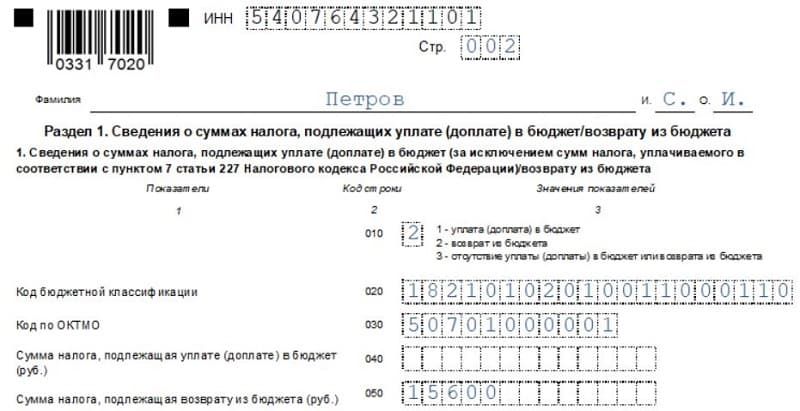

Раздел 1

Данная страница декларации 3-НДФЛ заполняется последней, когда указан годовой доход, удержанный налог, рассчитан вычет и НДФЛ к возврату.

Заполнить нужно всего 4 поля:

- 010 — цифра 2;

- 020 — КБК;

- 030 — ОКТМО;

- 050 — подоходный налог, который должен быть возвращен налогоплательщику.

Пример заполнения раздела 1:

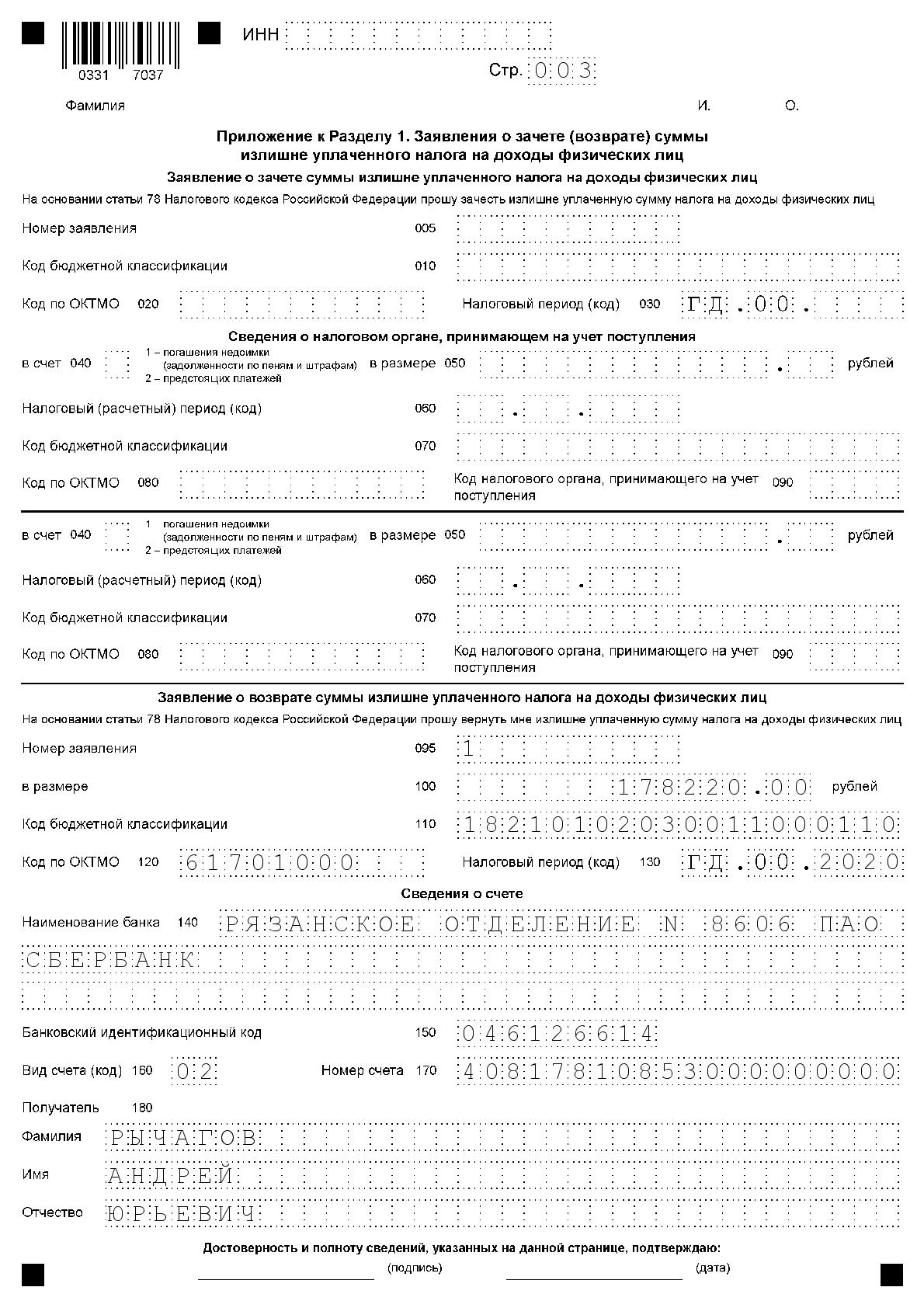

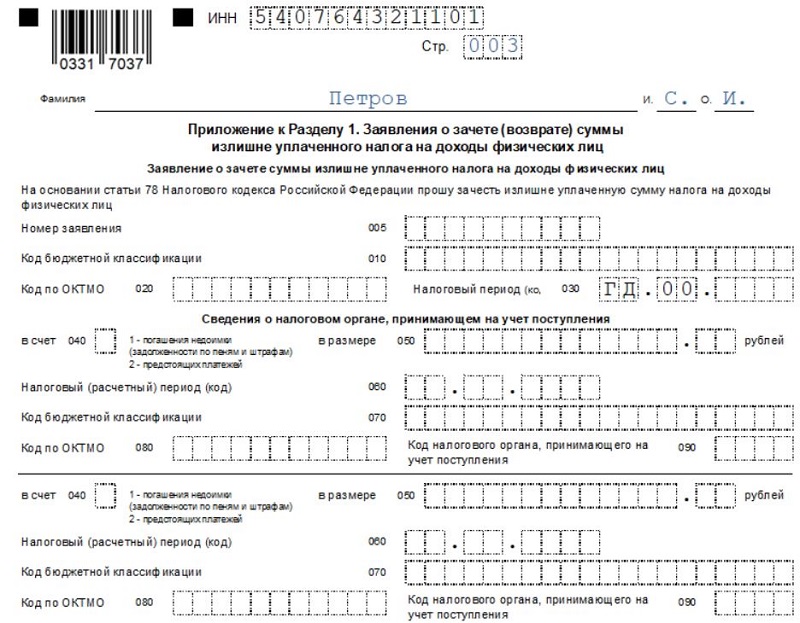

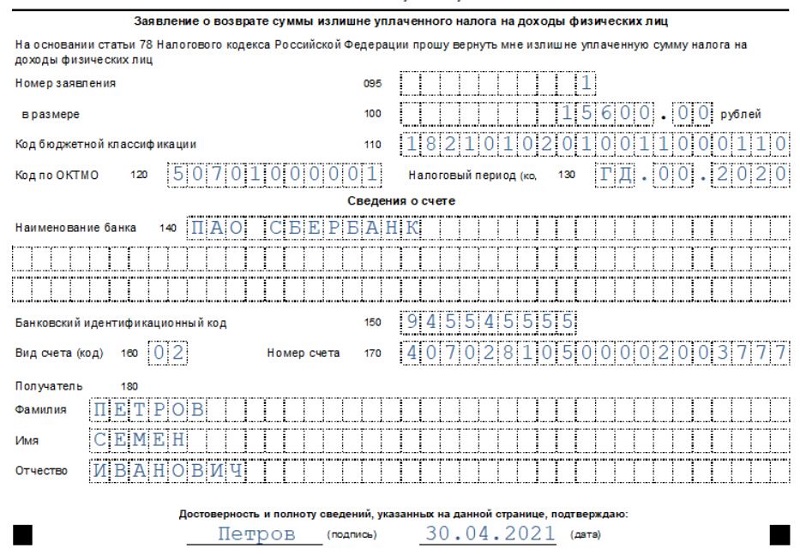

Приложение к разделу 1

Это новый лист, который содержит заявление для возврата налога. Теперь не нужно его заполнять отдельно, можно это сделать внутри декларации 3-НДФЛ. Достаточно указать сумму к возврату и реквизиты счета, куда должны поступить деньги.

Пример заполнения:

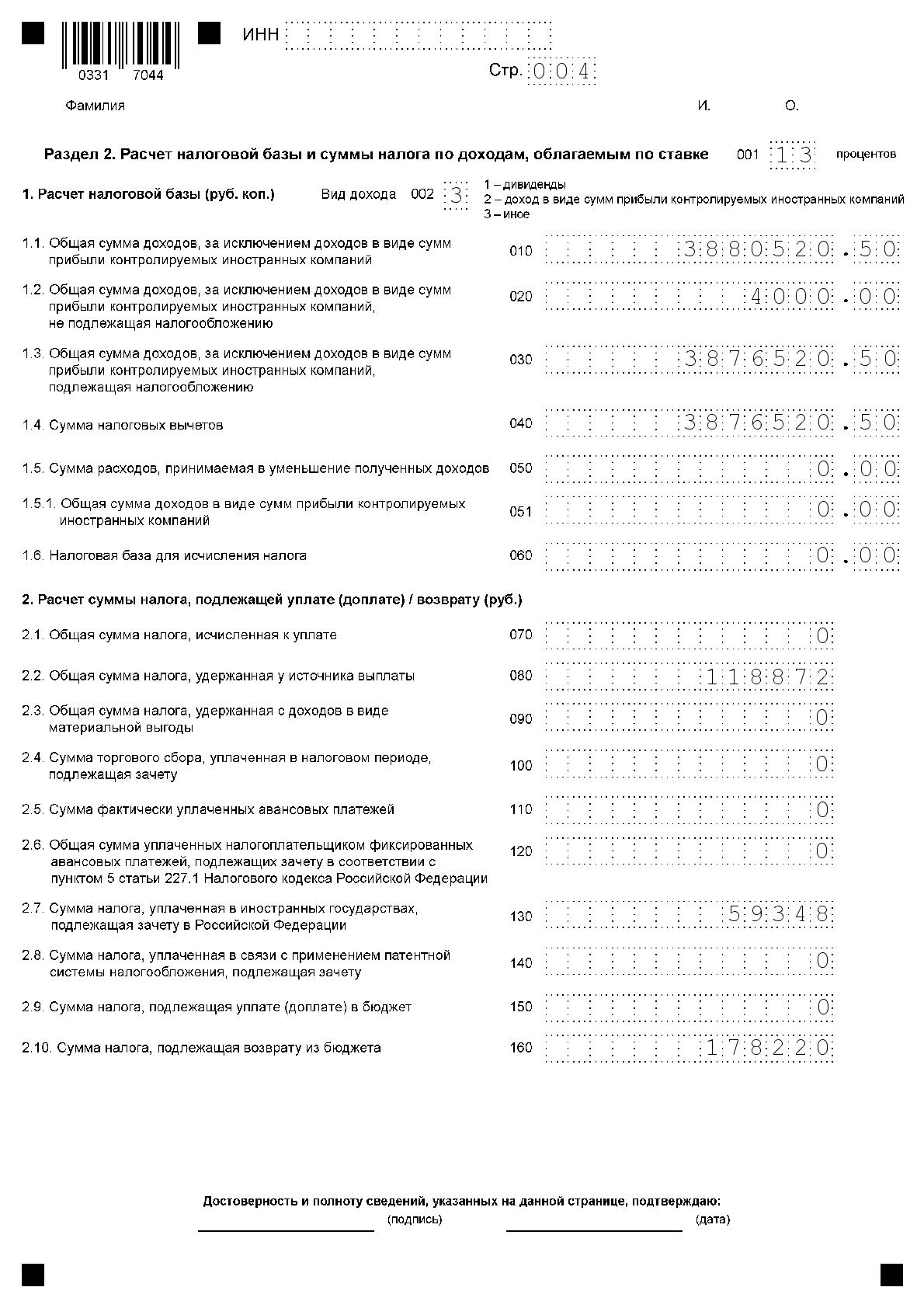

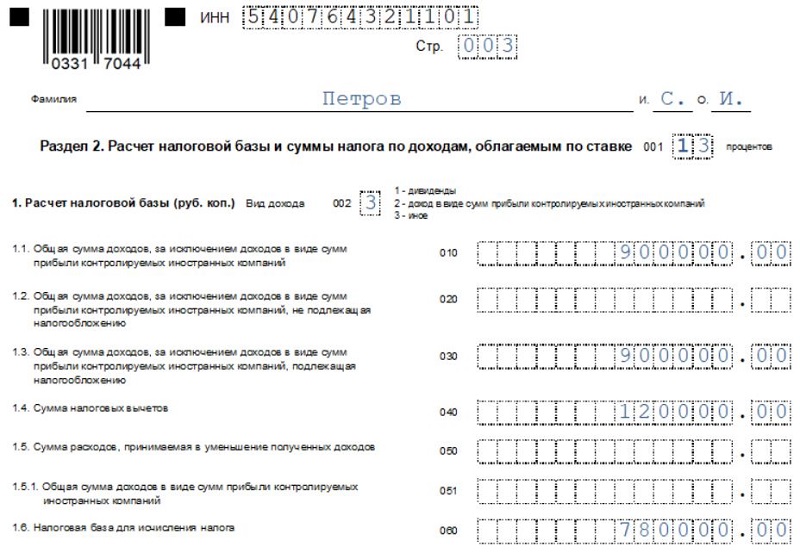

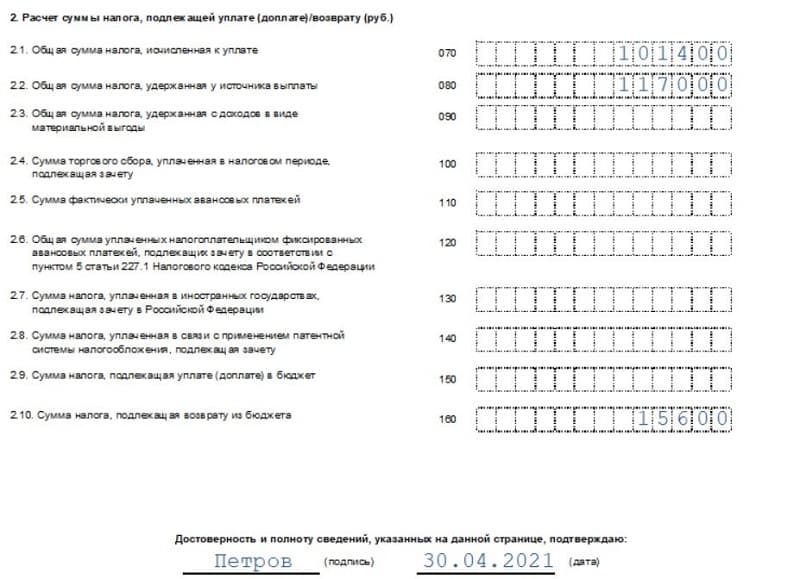

Раздел 2

Данный раздел декларации 3-НДФЛ позволяет провести расчет налога, который должен был быть уплачен в 2020 году с учетом положенных социальных вычетов, а также сумму НДФЛ, подлежащую возврату в связи с переплатой.

Заполнить нужно следующие поля:

- 001 — 13%;

- 002 — цифра 3;

- 010 — доход за 2020 год;

- 030 — налогооблагаемый доход за 2020 год;

- 040 — размер вычета за обучение, исчисленный в приложении 5 декларации 3-НДФЛ;

- 060 — база для удержания НДФЛ с учетом социального вычета за обучения (разность строк 030 и 040);

- 070 — НДФЛ с базы, указанной в стр. 060 (произведение строк 001 и 060);

- 080 — фактически уплаченный НДФЛ за год (показатель стр. 080 прил. 1);

- 160 — величина налога, которую нужно вернуть из бюджета за год в связи с расходами на обучение (разность строк 080 и 070).

Пример заполнения раздела 2:

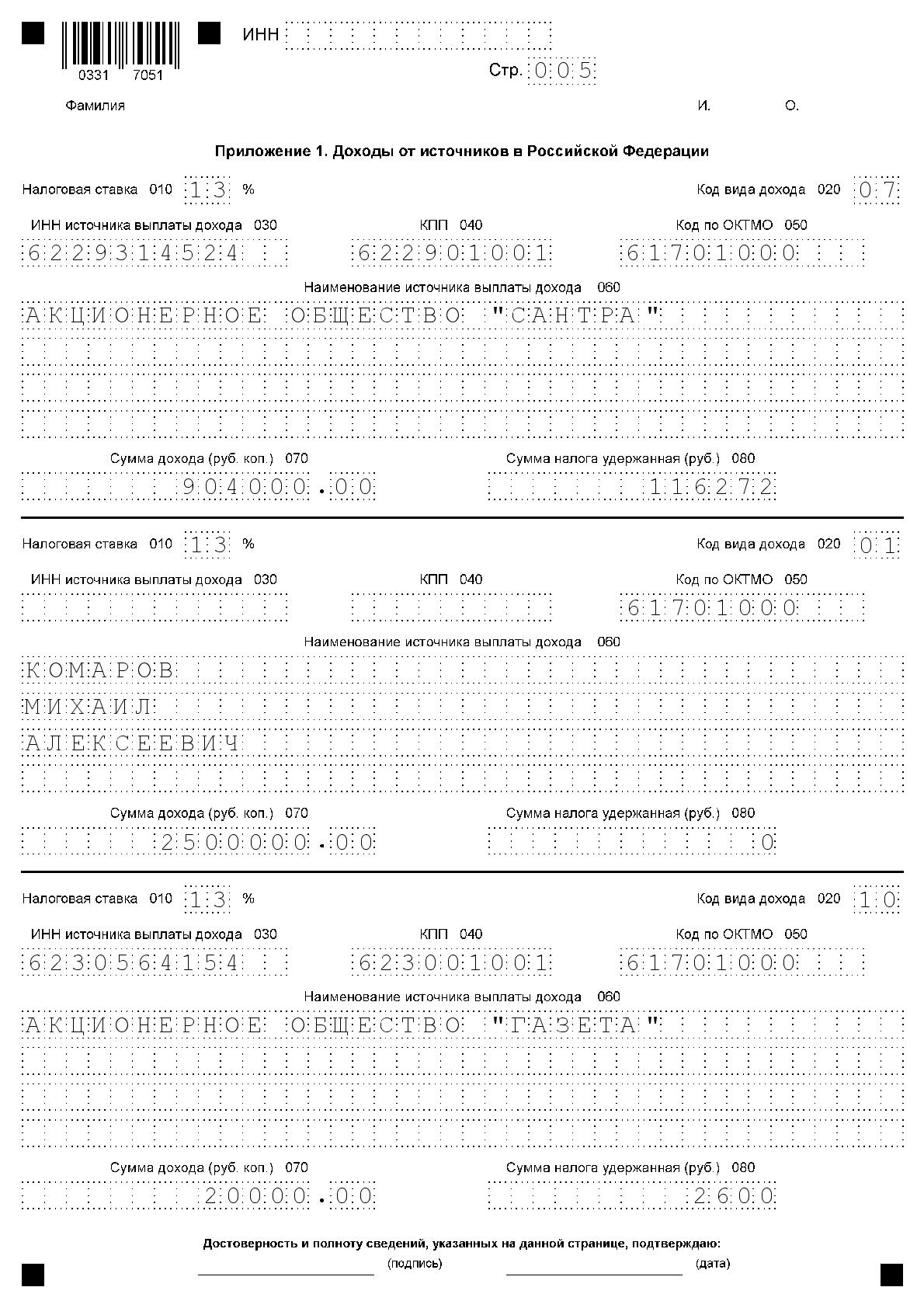

Приложение 1

На этой странице декларации 3-НДФЛ физическому лицу нужно указать, какой доход был получен за отчетный год, и какой налог перечислен в бюджет.

Данные показываются в разрезе по источникам поступлений.

Для дохода в виде заработной платы следует заполнить:

- 010 — 13;

- 020 — 07;

- 030-060 — информация о работодателе;

- 070 — размер зарплаты за год;

- 080 — размер удержанного налога с зарплаты.

Если таких источников было несколько в отчетном году, то отдельно нужно показать каждый.

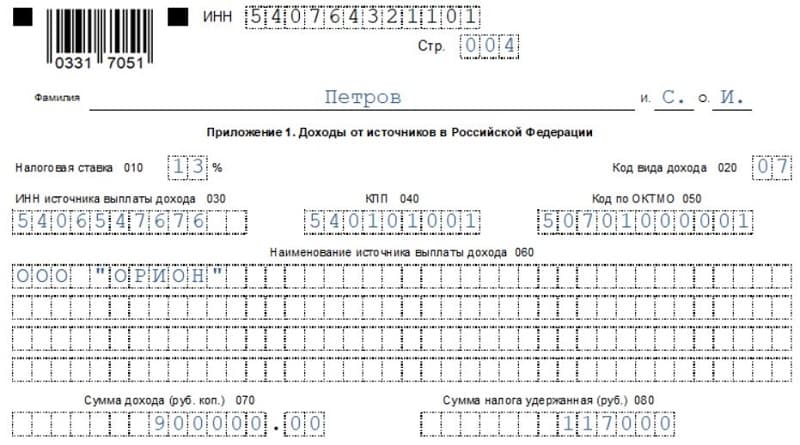

Пример заполнения приложения 1:

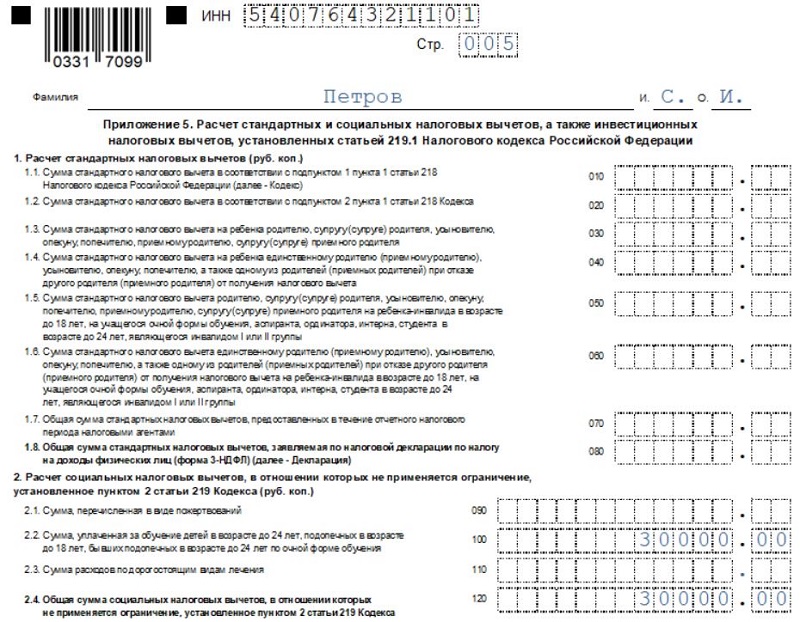

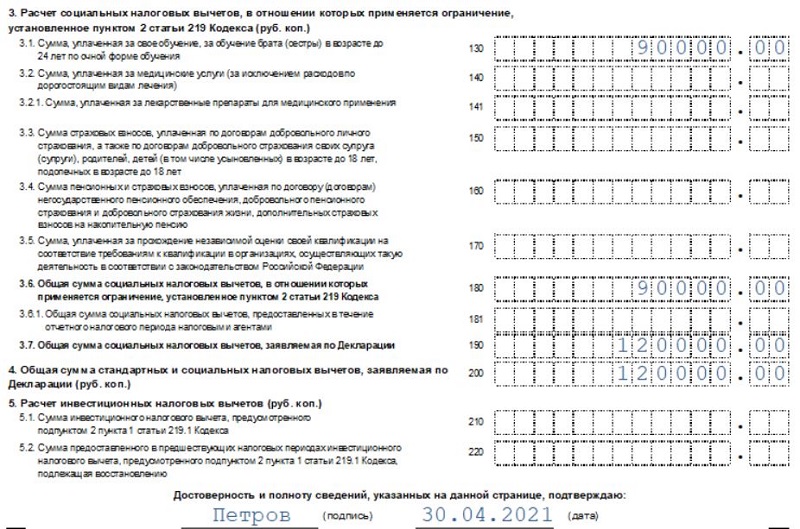

Приложение 5

Данный лист формы 3-НДФЛ посвящен расчету вычетов, в том числе и социального в связи с расходами на обучение.

Заполнить нужно всего несколько строк:

- 100 — сумма расходов на учебу детей до 24 (18 лет) — действует ограничение 50 000 руб.;

- 120 — еще раз повторяется сумма из строки 100;

- 130 — расходы на свое обучение, а также брата или сестры до 24 лет — действует ограничение 120 000 руб.;

- 180 — еще раз повторяется сумма затрат из строки 130;

- 181 — сумма уже использованного социального вычета в течение 2020 года через работодателя;

- 190 — суммарное значение социального вычета (сумма строк 120 и 180 за минусом строки 181);

- 200 — если другие вычеты, кроме социального на обучение, не положены, то переписывается показатель из поля 190.

Пример заполнения приложения 5 в декларации 3-НДФЛ:

Заполнение декларации на бланках

Если по каким-либо причинам заполнение декларации для вас в программе невозможно, заполняете декларацию вручную, взяв бланки в налоговой инспекции. Для упрощения задачи предварительно посмотрите образец заполнения.

На бланке первоначально вписывается свой номер ИНН. После, на каждом листочке пишется номер странички. Корректировка для формы 3 НДФЛ, которая подается первый раз, ставится 0. «Налоговый период» — год, в котором оплачивались образовательные услуги.

Следующая строчка – «код налоговой инспекции». Код налогоплательщика будет 760. Это значит, что вы физическое лицо. Для ИП код был бы 720. Графы «Сведения о налогоплательщике», «О документе» и «Адрес» заполняются по паспорту. Статус налогоплательщика для жителя РФ будет 1 – резидент.

Сведения для расчета размера вычета

Поле «Декларация составлена на», пишется количество листов, в нашем случае их будет 5.

Лист 2 содержит Раздел 1. Строка 010 – «2». Нас интересует, чтобы ФНС перечислила деньги, т.е. сделала возмещение. В Строке 020 ставится КБК, обозначающее возврат 182 1 01 02010 01 1000. Строка 030 ОКТМО нужно взять из справки 2 НДФЛ. Строка 040 – 0.

Строку 050 нужно рассчитать самостоятельно. Например, Уразбахтин Д.К. оплатил за курсы в автошколе 40 000 рублей. В справке 2 НДФЛ зарплата за год 150000 рублей. Удержанный подоходный налог составляет 19500 рублей. 40000х13%=5200 рублей. 5200 ставим в строку 050.

Лист 3 Раздел 2. Строка 010 в нашем примере это годовой доход 150000 руб. Если в 2 НДФЛ нет доходов, которые не облагаются подоходным налогом, в строку 020 ставим 0. Строка 030 равна разнице строк 010 и 020, т.е. 150000 рублей. Строка 040 – сумма всех налоговых вычетов — 40000 рублей. Для получения суммы строки 060 нужно из строки 030 вычесть строку 040. В нашем примере налоговая база равна 110000 рублей.

Строка 070 рассчитывается как умножение строки 060 на 13%. Строка 080 равна сумме удержанного подоходного налога – 19500 рублей. Результат Листа 3 записывается в строку 140 как разница строки 080 и 070. У нас получается 5200 рублей.

Переходим к следующему листу и заполняем раздел Лист А. Указываем данные из справки 2 НДФЛ. Рассчитывать ничего не нужно. Налоговая ставка 13%, код дохода – 06.

Лист Е1 будет последним в заполнении. В строке 130 указываются суммы, затраченные на образование – 40000 рублей. Другие строки остаются пустыми, поэтому результат по строке 130 переносится в строку 170, 180 и 190.

После заполнения декларации, ее нужно распечатать, подписать и сдать в ФНС по прописке. К декларации вы прикладываете вышеперечисленные документы и составляете по ним реестр.

Максимальный срок рассмотрения документов – 4 месяца.

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

б) от продажи квартиры Комарову Михаилу Алексеевичу — 2,5 млн руб. (проданная квартира была куплена в 2018 году за 2 млн руб.). На 1 января 2020 года ее кадастровая стоимость составила 1,8 млн. руб.;

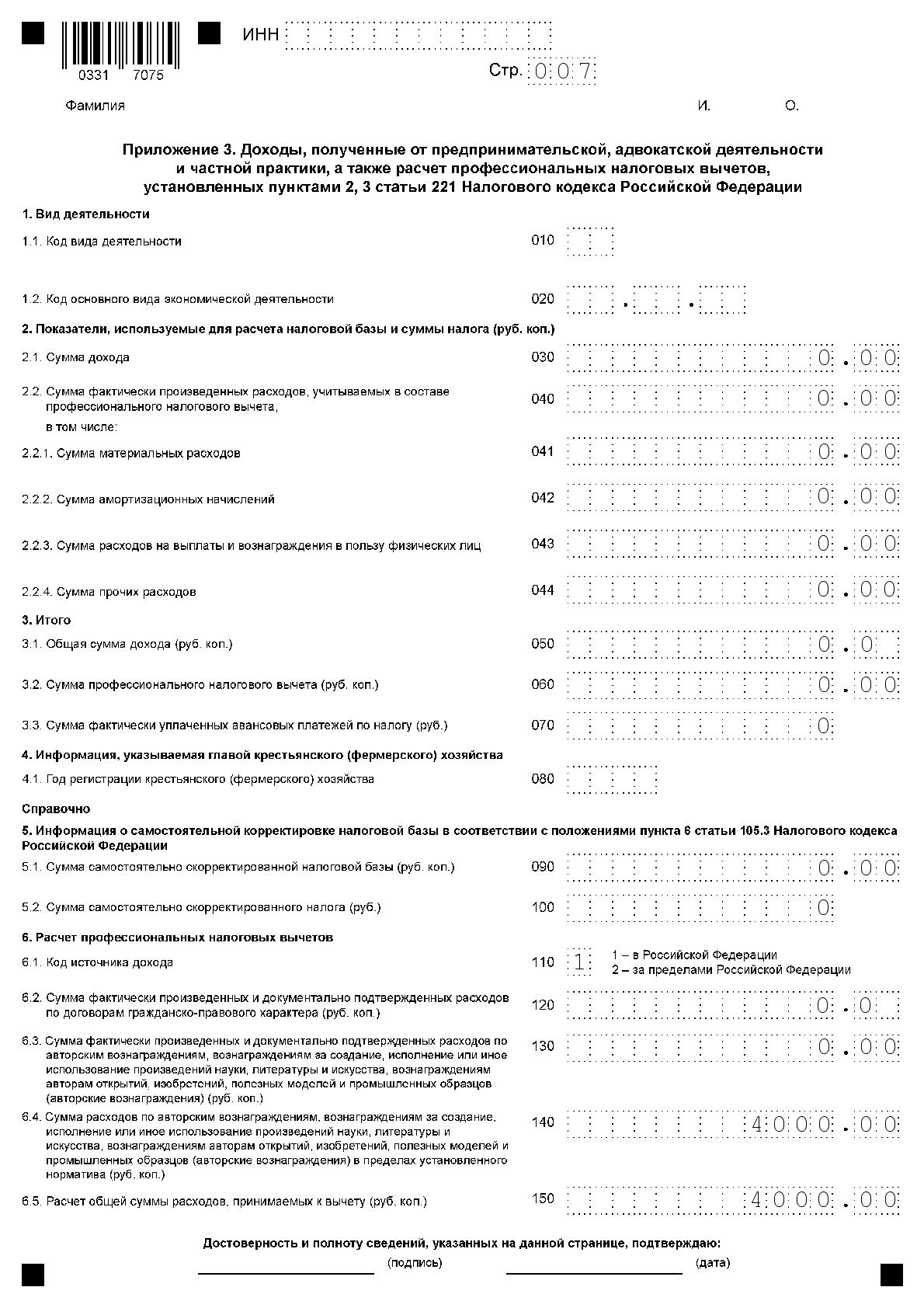

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

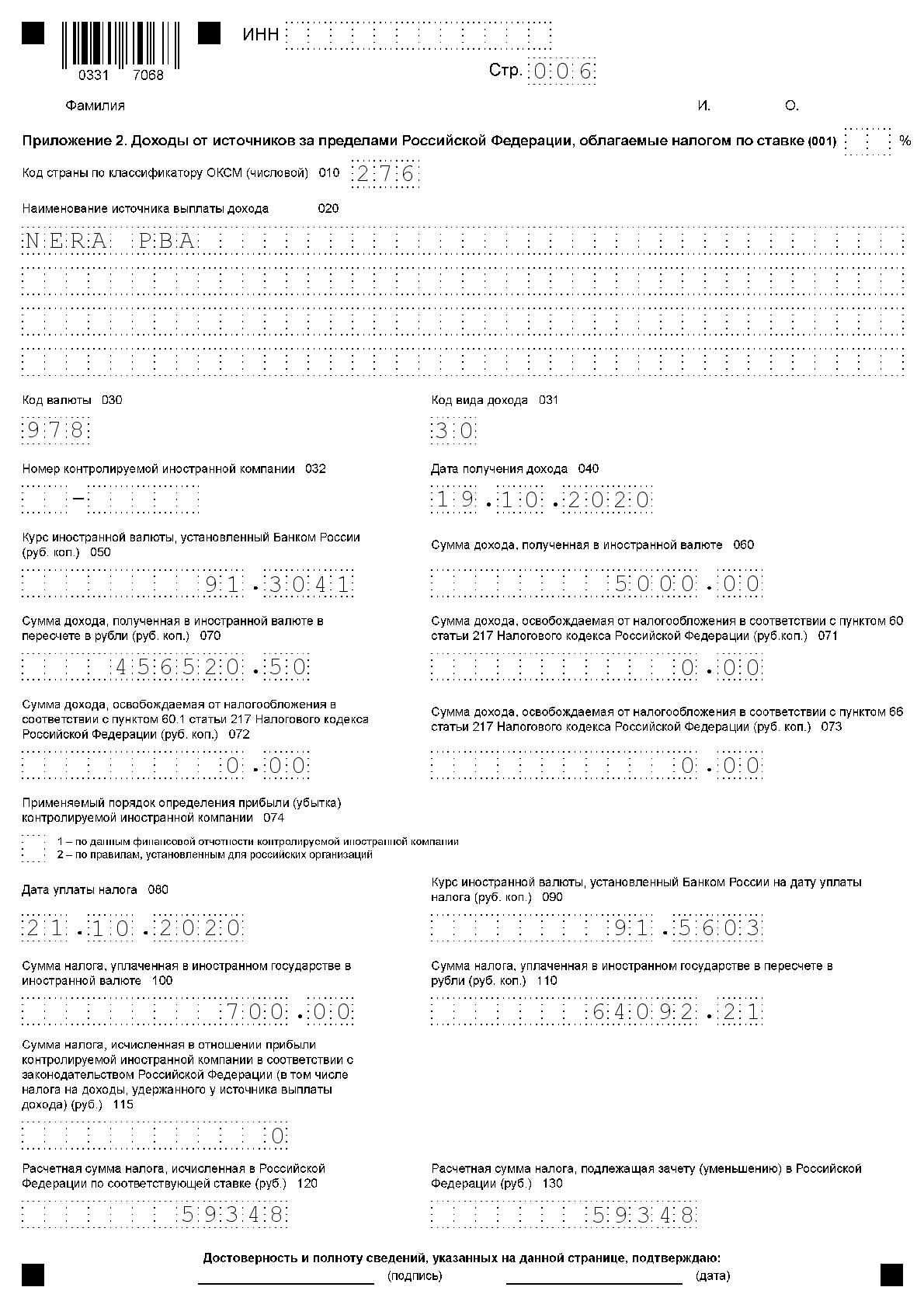

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

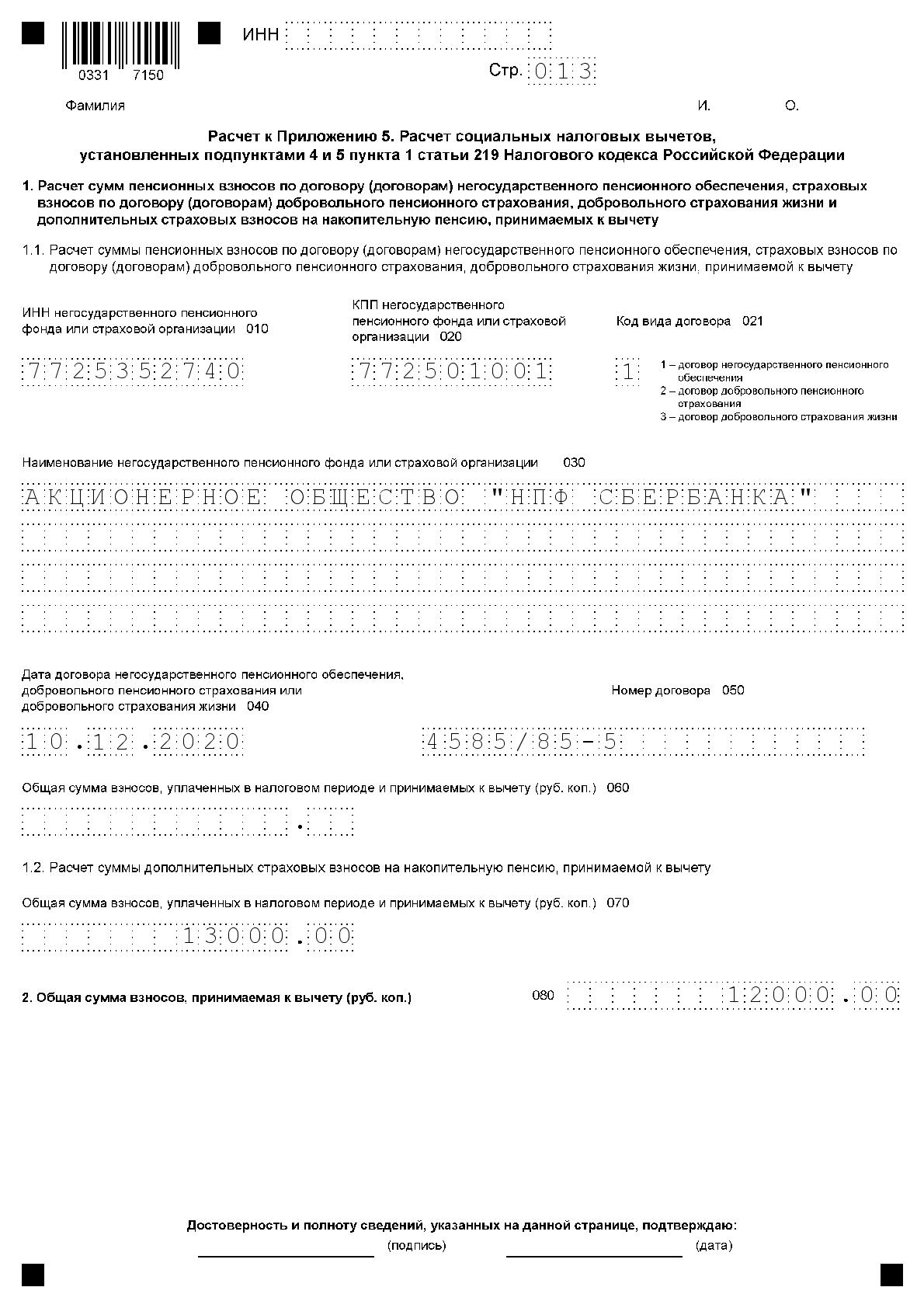

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

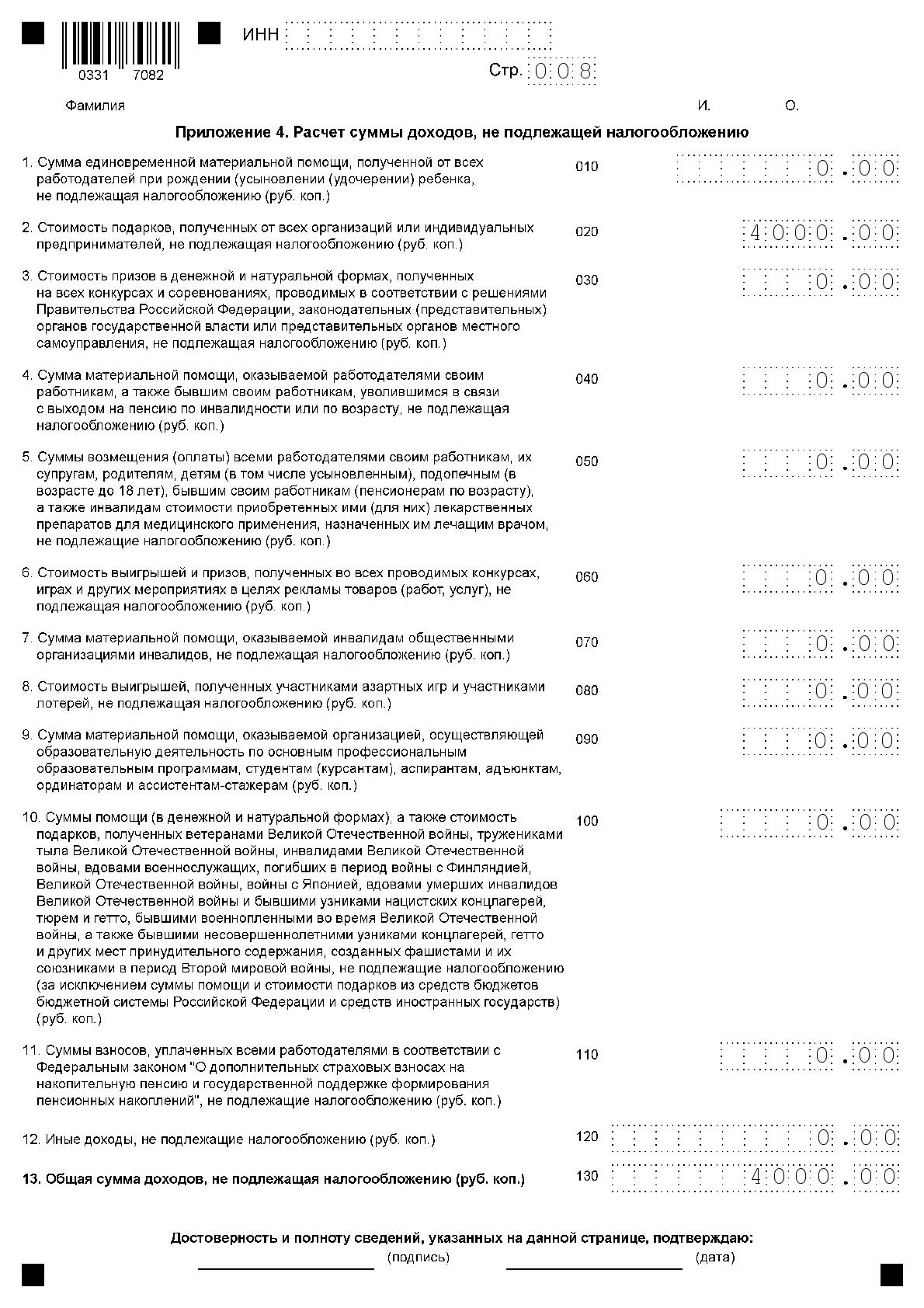

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

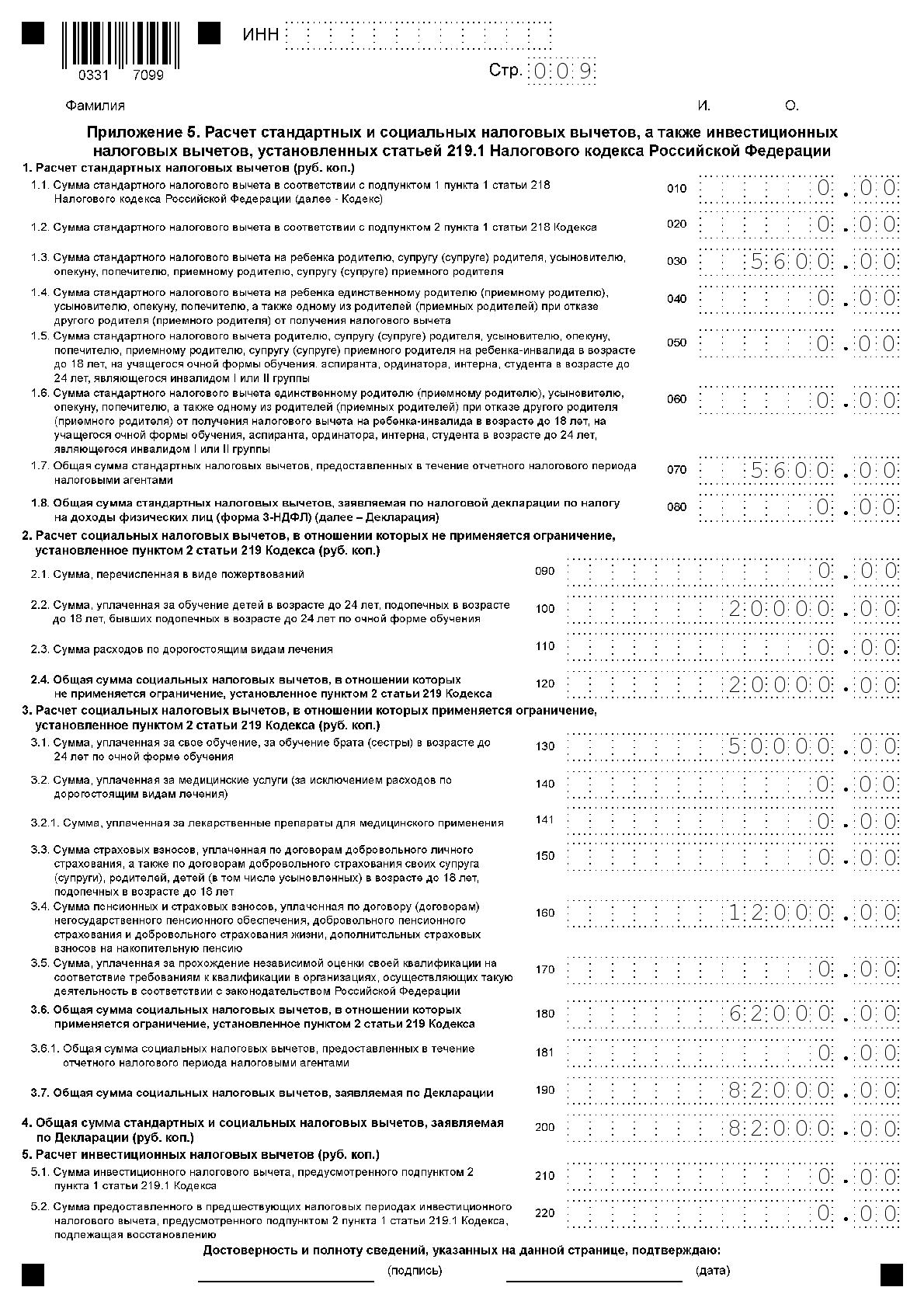

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

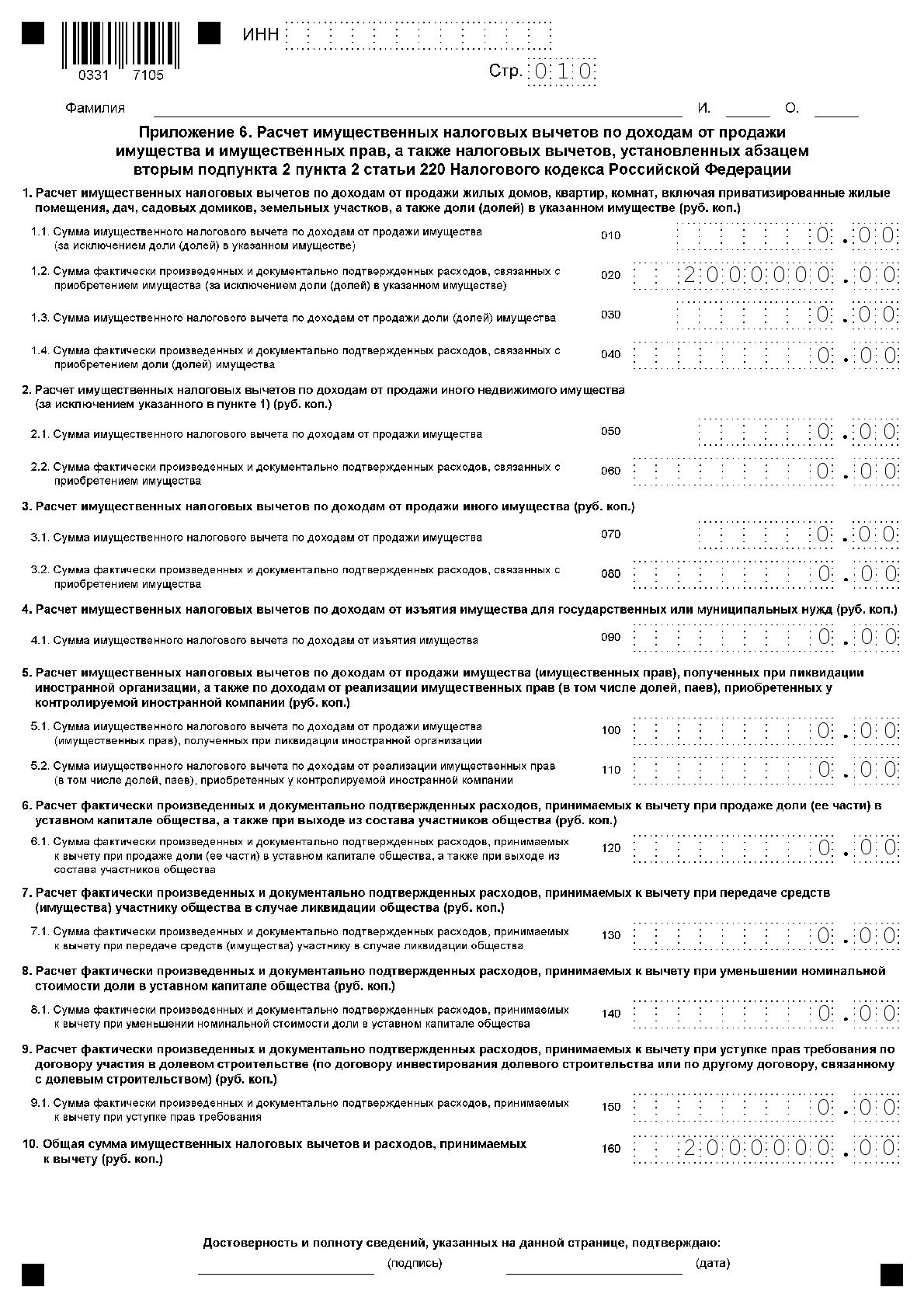

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

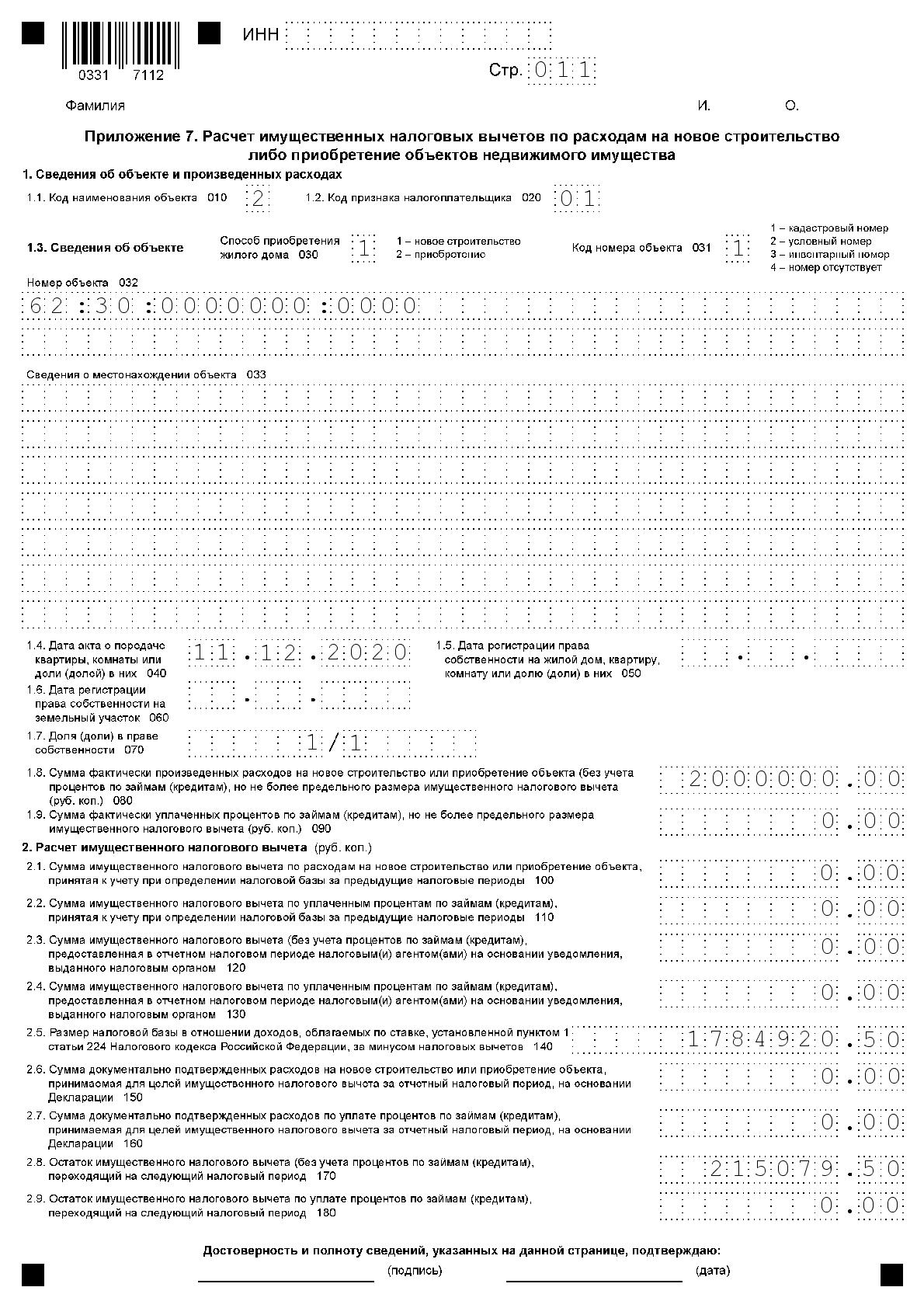

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

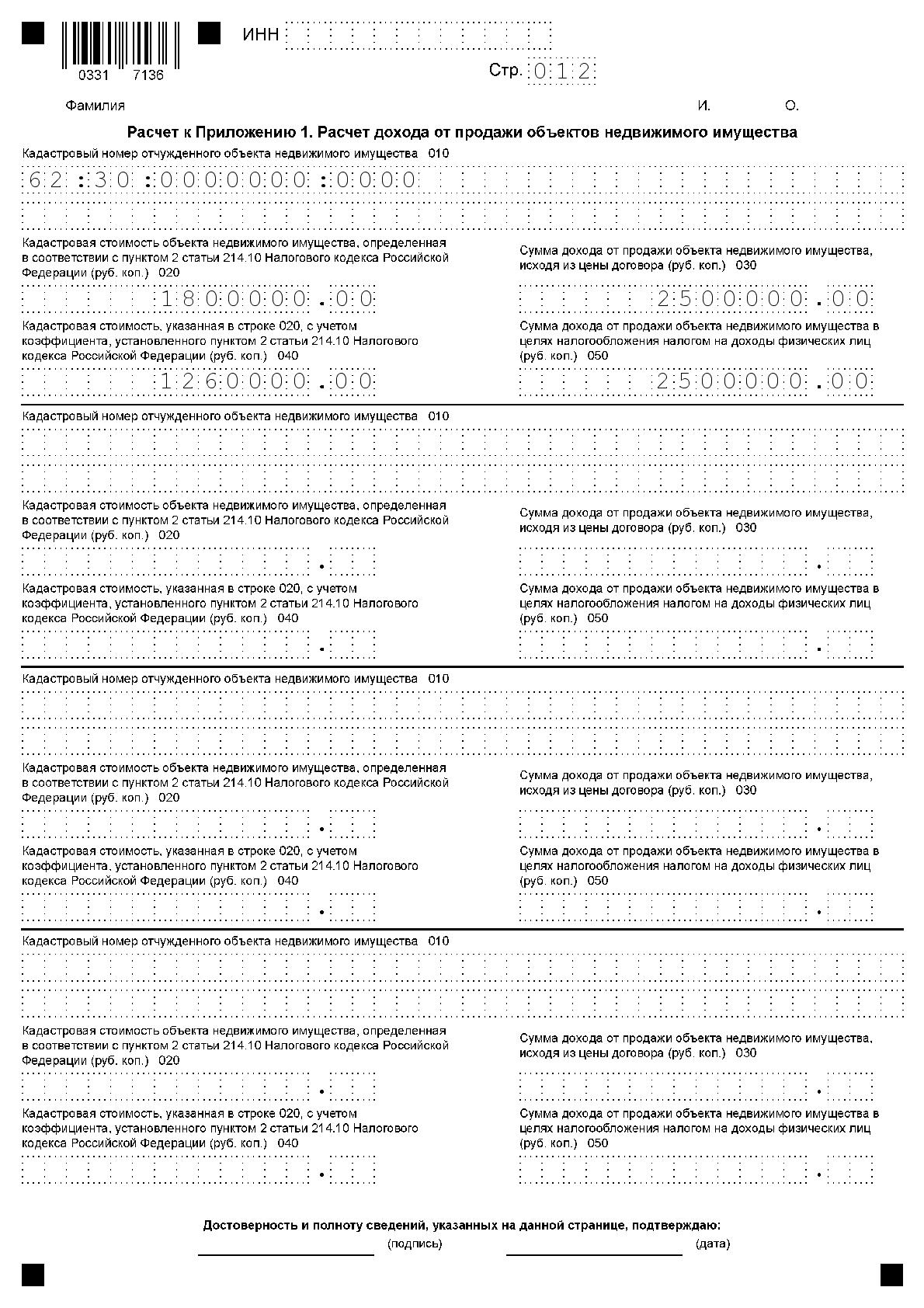

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ

Что писать род занятий в анкете примеры

Также обратится, могут не только физические лица, но и юридические. Мы не планируем вводить вас в заблуждение, поэтому обязаны сразу оговориться: не все юридические услуги предоставляются бесплатно. Однако 24 часа в сутки вам доступны бесплатные юридические консультации в Москве и всей России.

Аккуратный собственник, птс оригинал. К автомобилю прилагается отчет сервиса AUTOTEKA с информацией по истории эксплуатации, обслуживанию, обращениям в страховую, пробегу и т.

Прямого же отношения страховые компании к проведению независимой экспертизы после ДТП не имеют, однако в ряде случаев могут сами стать инициаторами такой экспертизы.

Заполнение анкеты на загранпаспорт через Госуслуги

Как правильно заполнить декларацию 3-НДФЛ на налоговый вычет за обучение?

Чтобы самостоятельно заполнить декларацию 3-НДФЛ на возврат за обучение, нужно знать требования, содержащиеся в указанном приказе ФНС.

Согласно инструкции, утвержденной в этом приказе, при ручном заполнении декларации на возврат налога за обучение учитывайте:

- использовать ручку с черной, синей или фиолетовой пастой;

- писать печатными заглавными буквами;

- каждый знак помещать в отдельную клетку, в т.ч. знаки пунктуации и различные символы;

- начинать заполнение с первой клетки слева, а если после записи в строке останутся пустые ячейки, проставлять в них прочерки;

- не вписывать копейки, а округлять их до полных рублей — от 50 и более в большую сторону, менее 50 — в меньшую сторону;

- не допускаются исправления и перечеркивания написанного;

- разрешено сокращение длинных слов, а продолжение длинных фраз можно вписать вне строки рядом или под ней.

Такие строгие требования связаны с программой сканирования и оцифрования каждой поданной декларации — если не соблюдать инструкцию, компьютер не сможет считать сведения, а вручную переписывать данные из всех бумажных документов инспекторы физически не в состоянии.

Полный текст инструкции можно скачать здесь.

При использовании программы она сама учтет все правила и заполнит отчет по ним.

Как заполнить декларацию на возврат налога за 2020 год по образовательным услугам?

Расположенная ниже инструкция будет полезна тем гражданам, кто решил самостоятельно заполнить 3-НДФЛ. Процесс этот несложный и занимает не больше 10 минут.

В декларации много листов, но для возврата НДФЛ по затратам на обучение заполняются:

- титульный;

- первый раздел и приложение к нему с заявлением;

- второй раздел;

- приложение 1;

- приложение 5.

В первую очередь, рекомендуется указать годовой заработок в первом приложении и показать сумму уплаченного подоходного налога за 2020 год. Он будет ограничивать сумму к возврату.

Далее можно обозначить затраты на образование — за себя не больше 120 000, за детей — не больше 50 000 за каждого. Данные заполняются в приложении 5. Если были расходы на лечение, медикаменты, их нужно показать на этой же страницы.

Далее проводится расчет НДФЛ к возврату в разделе 2, сумма переносится в раздел 1 и готовится заявление в приложении к первому разделу.

Инструкция по заполнению

Титульный лист — это обязательная для всех страница, которая отражает реквизиты налогоплательщика, а также данные о самой декларации. Заполнить ее нужно в следующем порядке:

- вверху прописать ИНН;

- указать номер страницы 001;

- корректировка — 0;

- период — 34;

- год — 2020;

- код ФНС — номер отделения налоговой по адресу налогоплательщика;

- код страны — 643;

- категория налогоплательщика — 760;

- ФИО из паспорта;

- данные о рождении из паспорта;

- реквизиты паспорта;

- статус — 1 для резидентов РФ;

- телефон для связи;

- количество заполненных листов 3-НДФЛ;

- количество страниц прилагаемых документов;

- подтверждение достоверности — 1 для личной подачи налогоплательщиком, 2 для передачи через доверенное лицо.

Образец заполнения титульной страницы можно посмотреть в примере ниже.

Ниже в таблице указано, как именно заполнять строки декларации 3-НДФЛ налогоплательщику, который оплатил учебу в 2020 году, и в связи с этим хочет вернуть 13 процентов от затрат в 2021 году.

|

Поле декларации |

Инструкция по заполнению |

|

Раздел 1 |

|

|

010 |

2 – означает возврат НДФЛ. |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – посмотреть по адресу. |

|

050 |

Сумма НДФЛ, которая будет перечислена декларанту в связи с его расходами на обучение. |

|

Приложение к разделу 1 |

|

|

095 |

1 – номер заявления. |

|

100 |

Сумма к возврату – из строки 050 разд. 1. |

|

110 |

КБК из строки 020 разд. 1. |

|

120 |

ОКТМО из стр. 030 разд. 1. |

|

130 |

ГД.00.2020 – при подаче декларации 3-НДФЛ за 2020 год. |

|

140 |

Наименование банка, клиентом которого является налогоплательщик. |

|

150 |

БИК банковского учреждения |

|

160 |

Выбирается текущий счет 02. |

|

170 |

Реквизиты расчетного счета для перечисления денежных средств. |

|

180 |

ФИО владельца счета. |

|

Раздел 2 |

|

|

001 |

13 – налоговая ставка, по которой вычисляется налог для возврата. |

|

002 |

3 – выбирается иной доход. |

|

010 |

Заработок за год, согласно приложению 1. |

|

030 |

Налогооблагаемый заработок – обычно та же сумма, что и в предыдущем поле. |

|

040 |

Сумма положенного вычета за обучение – из поля 200 прил.5. |

|

060 |

База для исчисления налога с учетом вычета – стр.030 минус стр. 040. |

|

070 |

Налог к уплате от налоговой базы – стр. 001 * стр. 060. |

|

080 |

НДФЛ, удержанный источниками выплат за 2020 год – из стр. 080 прил.1. |

|

160 |

Налог к возврату – стр. 160 минус стр. 080. |

|

Приложение 1 |

|

|

010 |

13 — ставка, по которой облагается полученный доход. |

|

020 |

Указывается код доход, если это зарплата, то 07. |

|

030, 040, 050, 060 |

Реквизиты организации работодателя из справки 2-НДФЛ. Данную форму нужно взять на работе. |

|

070 |

Общая зарплата за год из п.5 2-НДФЛ. |

|

080 |

Уплаченный НДФЛ за год из п. 5 2-НДФЛ. |

|

Приложение 5 |

|

|

100 |

Расходы за обучение детей – на каждого можно учесть не более 50 000. |

|

120 |

Повторно указывается показатель стр. 100. |

|

130 |

Затраты на свое обучение, а также брата или сестры – не более 120 000. |

|

180 |

Повторно указывается показатель стр. 130. |

|

190 |

Общий вычет – стр. 120 + стр. 180. |

|

200 |

Повторяется показатель стр. 190. |

Пример оформления

Ниже приведен образец заполнения для Петрова Семена Ивановича, который в 2020 году оплатил свое образование в размере 90 000 руб., а также учебу своего ребенка 30 000 руб. В 2020 году он трудился в ООО «Орион» и заработол 900 тыс. руб., с которого уплачен НДФЛ 117 000 руб.

Сумма НДФЛ к возврату = (90 000 + 30 000) * 13% = 15 600 руб.

Пример заполнения:

Какую сумму указать в 3-НДФЛ за обучение ребенка

К вычету принимаются расходы либо по фактическому размеру, либо до 50 000 рублей — какая из сумм меньше. В итоговой сумме расходов учитывается обучение в вузах, колледжах и т. п. и оплата автошколы и других учебных курсов.

Пример 2

Лосева Марина учится в вузе на коммерческом потоке с 2014 года. За каждый учебный год нужно платить 40 000 рублей. Отец Марины платит половину суммы в сентябре, а остаток в январе, таким образом дробя оплату между двумя календарными годами. В 2018 году он подает бумаги на вычет, но ИФНС удовлетворяет его заявление лишь за оплаты с 2015 года, а 20 000 рублей, которые он заплатил в сентябре 2014 года, не попадают в последние 3 календарных периода и не могут приниматься к возмещению. В итоге за 2015 год он указывает 20 000 рублей расходов, а за 2016 и 2017 — по 40 000.

Важно!

Вычет на обучение ребенка за прошлые годы в одной декларации не указывается — нужно заполнять отдельную декларацию за каждый год.

Список сопроводительных документов

Декларация заполнена и распечатана. Теперь нужно собрать весь пакет документов. Помимо самой 3-НДФЛ потребуется:

- Справка 2-НДФЛ;

- Копия договора на обучение и всех доп. соглашений к нему, если были изменения стоимости услуг;

- Копии документов (квитанции, платежки, чеки), подтверждающих расходы.

Проверьте, чтобы в договоре или доп. соглашении была прописана стоимость и форма обучения, присутствовали реквизиты лицензии.

Если финансировалось обучение третьего лица, дополнительно понадобятся:

- Документы о родстве (свидетельства о рождении, договор об опекунстве и др.);

- Справка об очной форме обучения;