Инструкция по оформлению декларации 3-ндфл при продаже квартиры в 2020 году

Содержание:

- Продажа квартиры, зарегистрированной после 1 января 2016 года

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5 лет)?

- Кто должен платить налог с продажи квартиры

- А как выплачиваются налоги за квартиры, купленные в ипотеку или по ДДУ?

- В каких случаях не надо сдавать декларацию 3-НДФЛ

- Расчет налогооблагаемой базы и налоговый вычет

- Как рассчитывается минимальный срок владения имуществом

- Контроль за сделками с недвижимостью стоимостью свыше 3 млн рублей

- Какие расходы на квартиру можно учесть для снижения НДФЛ

Продажа квартиры, зарегистрированной после 1 января 2016 года

Изменения по налогам при продаже квартиры в 2016 году коснулись:

- Сроков владения жильем, при котором доход от его продажи подлежит налогообложению равен 5 годам (60 месяцев).

- Недвижимости, зарегистрированной с 1 января 2016 года.

- Налогооблагаемой базы: налог от продажи квартиры рассчитывается с наибольшей суммы, после сравнения договорной цены и кадастровой стоимости.

Для кого актуальны эти правила?

- Во-первых, налог с продажи квартир для физических лиц. ИП это не касается.

- Во-вторых, закон действует в отношении недвижимого имущества, которое не используются в коммерции.

- В-третьих, нововведения касаются недвижимости, зарегистрированной после 1 января 2016 г. Для недвижимости, приобретенной до 2016 года, остается освобождение от налогообложения, если срок владения превысил 3 года (36 месяцев).

Пример 2: Жилплощадь купили в июне 2015 года, а продали в июле 2021 года. Следовательно, НДФЛ с продажи уплачивать не нужно, так она находилась в собственности более трех лет.

Срок владения в 3 года остается:

Однако есть исключения. Срок владения недвижимым имуществом 3 года для последующей реализации без уплаты налога в 2020 году, остается для:

- квартир, которые перешли к их собственникам по наследству;

- имущества, переданного в качестве подарка близкими родственниками (в соотв. со ст. 14 Семейного Кодекса);

- недвижимости, зарегистрированной в ходе окончания приватизации;

- имущества, полученного по договору ренты;

- единственной квартиры/комнаты (или долей в них), находящейся в собственности у налогоплательщика, но при условии, что продажа этой самой квартиры производится после 01.01.2020 года (до этого периода, например, куплена в 2016 году, а продана в 2019 году, применяется 5-летний срок);

- случаев, если гражданин является хозяином 2 жилых помещений. Причем первое жилье продано в 2020 году (не ранее), а второе, оставшееся в собственности, куплено за 3 месяца (или менее) перед продажей первой квартиры (комнаты, дома).

Теперь при расчетах учитывается кадастровая стоимость недвижимости

Уже 2016 года необходимо брать во внимание кадастровую стоимость жилья. Сумма, подлежащая налогообложению – максимальная величина:

- Либо договорная цена;

- Либо кадастровая стоимость, умноженная на коэффициент 0,7.

Пример 3: Гражданин приобрел квартиру в 2018 году стоимостью 5,8 млн. руб., в 2020г. он ее продал за 7,3 млн. руб. Кадастровая стоимость составляет 8,9 млн. руб. Если кадастровую стоимость умножить на коэффициент 0,7, то сумма равная 6,2 млн. руб. будет меньше, заявленной договорной цены. Поэтому, подоходный налог нужно будет рассчитывать с договорной стоимости реализации 7,3 млн. руб. НДФЛ = (7,3 – 5,8) х 13% = 195 000 руб.

Кадастровая стоимость недвижимости должна быть определена на 01.01.2016 года. Если региональные власти оценку не производили, то для обложения НДФЛ пока берут договорную цену реализации. Аналогично и с налогом на недвижимость (квартира, дом) с 2016 года расчет будет производится с кадастровой стоимости.

В ситуациях, когда кадастровая стоимость имущества меньше или равна вычету при продаже квартиры (1 млн. руб.), платить налог не нужно, но если она была в собственности менее 3 (5 лет), от подачи декларации гражданин не освобождается.

Пример 4: Гражданин приобрел дом в мае 2020 года за 672 000 руб., а в январе 2021 года он продал его за 953 000 руб. Выгоднее выбрать имущественный вычет:

- (953 000 – 1 000 000) х 13% ) — налога к уплате нет.

- (953 000 — 672 000) х 13% = 36 530 руб.

Как и раньше, собственники имущества могут воспользоваться правом не применять налоговый вычет, а уплатить подоходный налог с разницы между продажной стоимостью и первоначальной суммой приобретения имущества, если для них это выгоднее.

Пример 5: В 2020 году приобретена комната за 1300 000 руб, в 2021 году продана за 1250 000 руб. Выгоднее воспользоваться не имущественным вычетом, а расходами на покупку, тогда налога к уплате не возникает (1250 000 — 1300 000) х 13% = 0.

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5 лет)?

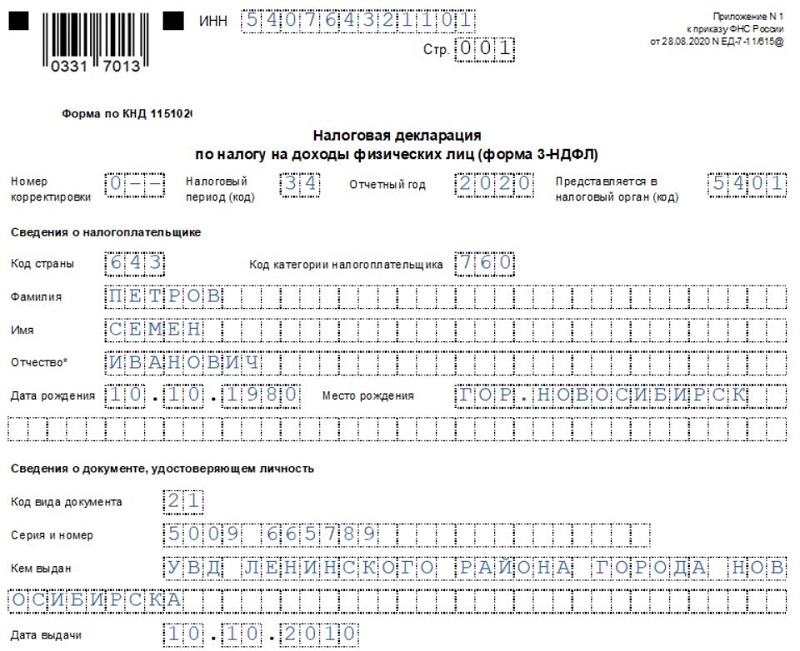

Прежде, чем заполнять декларацию, важно убедиться, что взят новый бланк 3-НДФЛ, действующий в 2021 году — форма утверждена Приказом ФНС от 28.08.20 № ЕД-7-11/615@, на бланке в правом верхнем углу указывается, каким приказом утвержден документ. Отчет на старой форме ФНС не примет

Отчет на старой форме ФНС не примет.

Перед заполнением декларации вручную или на компьютере без использования программы и личного кабинета на сайте ФНС нужно внимательно прочитать правила оформления, изложенные в Порядке заполнения 3-НДФЛ — ссылка на требования.

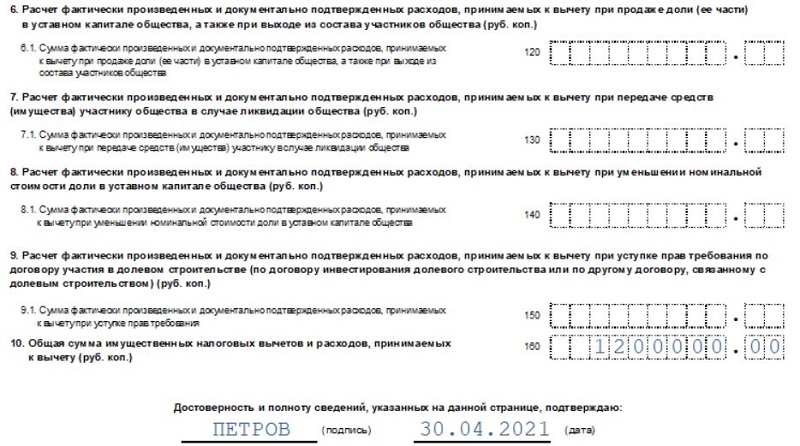

Продавцу квартиры нужно заполнить несколько листов — титульный, два раздела, первое приложение и расчет к нему, шестое приложение.

Сначала указывается выбранный вычет в прил. 6, далее показывается источник дохода в прил. 1, а в расчете к нему проводится расчет дохода, расчет налога выполняется в разделе 2, после чего итоговая сумма к уплате переносится в раздел 1.

Ниже в таблице даны пояснения, какие поля и на каком листе нужно заполнить в случае продажи квартиры в 2020 году.

Построчное заполнение 3-НДФЛ:

| Поле 3-НДФЛ | Инструкция по заполнению |

| Титульный лист | |

|

ИНН |

Рекомендуется вписывать всем физическим лицам. |

|

Стр. |

Номер страницы по порядку – 001. |

|

Номер корректировки |

Если в первый раз сдается декларация, то ставится 0. При изменениях ставится порядковый номер внесения корректировок. |

|

Налоговый период |

34 – календарный год. |

|

Отчетный год |

2020 |

|

Код ФНС |

Номер отделения, куда сдается 3-НДФЛ. |

|

Налогоплательщик |

Страна – 643 для России.

Категория налогоплательщика – 760 для физлиц, желающих уплатить налог с полученного дохода от продажи квартиры. ФИО полностью, день рождения и населенный пункт, где родился человек. |

|

Документ, удостоверяющий личность |

Если это паспорт, то код 21. |

|

Статус налогоплательщика |

1 – российский резидент.

2 – не резидент РФ. |

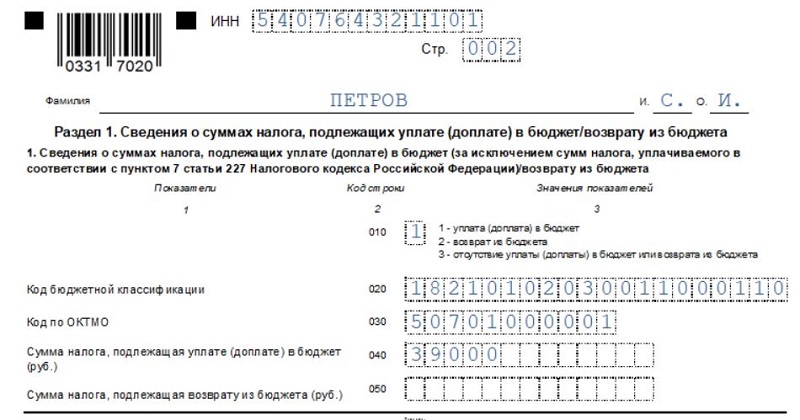

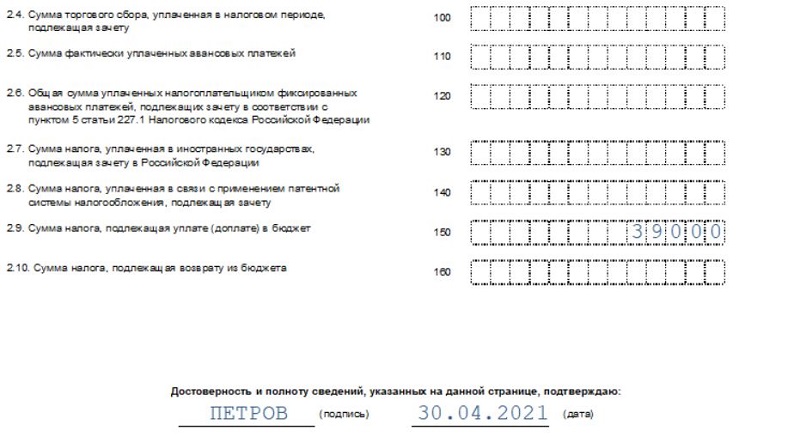

| Раздел 1 | |

|

010 |

1 – если нужно заплатить налог с продажи квартиры.

3 – если обязанности по уплате нет в связи с нулевым налогом. |

|

020 |

КБК для перечисления налоговой суммы — 18210102030011000110. |

|

030 |

ОКТМО |

|

040 |

Сумма налога. Если НДФЛ не нужно платить, то ставится 0 – значение соответствует рассчитанному в стр. 150 раздела 2 формы 3-НДФЛ. |

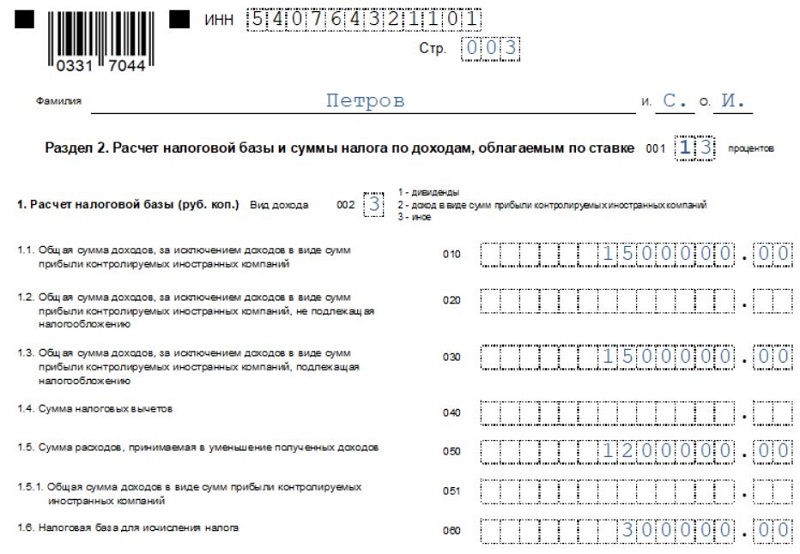

| Раздел 2 | |

|

001 |

13 процентов |

|

002 |

Ставится 3. |

|

010 |

Сумма полученного дохода от покупателя квартиры – цена квартиры по договору купли-продажи |

|

040 — 050 |

Указывается выбранный имущественный вычет – либо сумма 1 млн. руб. (стр. 010 Приложения 6), либо фактические расходы на приобретение (стр. 020 Приложения 6). |

|

060 |

База для расчета НДФЛ – Доход из поля 010 минус вычет из поля 040/050. |

|

070 |

Размер налога = База из 060 * Ставка из 001. |

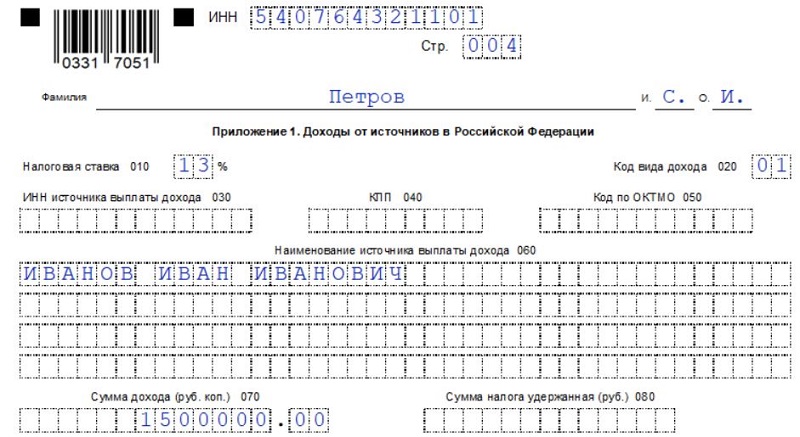

| Приложение 1 | |

|

010 |

Ставка налога – 13. |

|

Код дохода |

01 для продажи квартиры. |

|

060 |

ФИО покупателя квартиры. |

|

070 |

Стоимость квартиры по договору купли-продажи. |

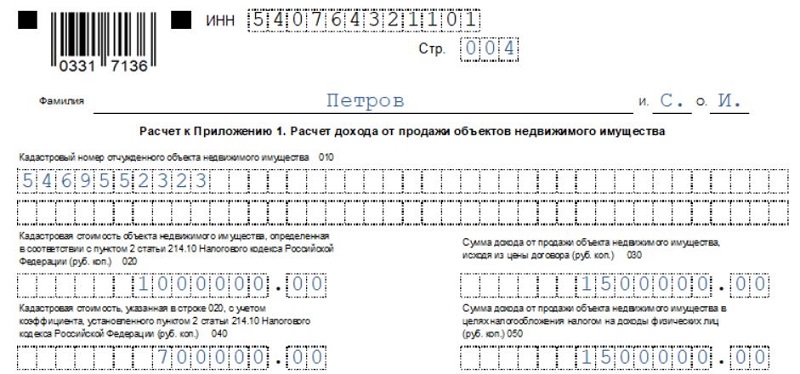

| Расчет к Приложению 1 | |

|

010 |

Кадастровый номер квартиры (если не известен, то не заполняется). |

|

020 |

Кадастровая стоимость квартиры. |

|

030 |

Стоимость жилья по договору купли-продажи. |

|

040 |

Сумма из поля 020 * 0,7. |

|

050 |

Доход, который берется для расчета налога к уплате (либо цена по договору, либо кадастровая * 0,7 – выбирается большая сумма). |

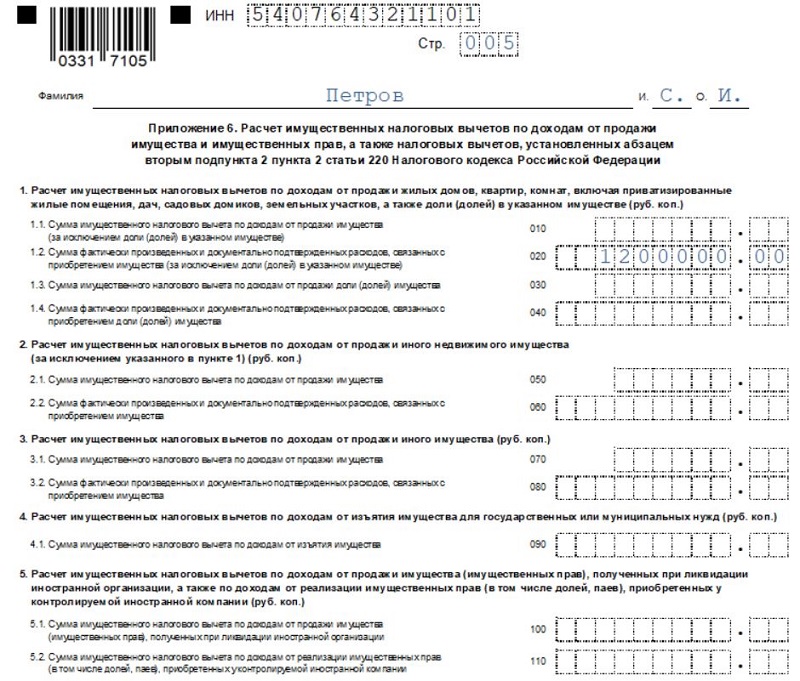

| Приложение 6 | |

|

010-020 |

Величина вычета – заполняется одно из полей в зависимости от того, что выбрал продавец в качестве льготы – 1 млн. (010) или расходы на приобретение (020). |

|

160 |

Повторяется выбранная сумма вычета. |

Кто должен платить налог с продажи квартиры

Основной документ, который расписывает все нюансы налогообложения – это Налоговый Кодекс Российской Федерации. Однако далеко не все могут свободно ориентироваться в птичьем языке, на котором написаны эти нормы. Поэтому мы переведем с птичьего на человеческий. Итак, кто должен оплачивать налог в случае продажи своей квартиры или доли в ней?

Любые жители, которые получили паспорт нашей страны, а стало быть, являются ее гражданами. Они автоматически считаются резидентами страны, а резиденты должны платить налоги.

При этом гражданин может доказать обратное – факт, что он не является резидентом России. Кто такие эти загадочные резиденты? Это граждане страны (или не обязательно граждане), которые проводят на ее территории не менее 183 суток за последние 12 месяцев. То есть если вы находитесь в стране на один день больше, чем полгода – автоматически вы становитесь налоговым резидентом

Почему это так важно? Потому что резиденты платят подоходный налог в размере установленных 13%, а для нерезидентов сумма вырастает сразу до 30%.

Также иностранцы могут доказать, что проводят в России более полугода к ряду, и при соответствующей регистраций в налоговых органах могут платить, как и другие резиденты, не более 13% от полученного дохода.

Исключение составляют военнослужащие и дипломаты, которые по долгу работы вынуждены находиться длительное время за пределами территории страны.

А как выплачиваются налоги за квартиры, купленные в ипотеку или по ДДУ?

При продаже ипотечного жилья, НДФЛ взимается в том же размере и по тем же условиям, но с одним уточнением: по ранее проведенной покупке жилья в ипотеку можно произвести налоговый вычет. Причем налоговая согласиться посчитать не только сумму, непосредственно уплаченную за жилье, но также уплаченные проценты банку по кредиту.

Кроме того, ФНС позволяет сделать «перекрестный расчет». Тогда вычет за то, что гражданин купил жилье, совмещается с налоговым сбором, обязательным при продаже жилья. По итогу гражданин либо полностью освободится от налога, либо уплатит/получит небольшую сумму за разностью величин налогового вычета и сбора.

Все, что указано выше, применимо и к квартирам, купленным по ДДУ.

В каких случаях не надо сдавать декларацию 3-НДФЛ

От налога на доходы и обязанности подавать налоговую декларацию полностью освобождены граждане, которые продали объект недвижимости (квартиру, дом, комнату, землю), находящемся в собственности более минимального срока.

С 1 января 2021 года изменились условия освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом сократили с 5-ти до 3-х лет, если объект недвижимости (комната, квартира, жилой дом или доля в указанном имуществе) является единственным жилым помещением, находящимся в собственности налогоплательщика (включая совместную собственность супругов). При этом не учитывается жилье, которое приобрели в течение 90 календарных дней до даты государственной регистрации перехода к покупателю права собственности на проданное жилое помещение от налогоплательщика (Федеральный закон от 26.07.2019 № 210-ФЗ).

До 2021 года минимальный срок владения недвижимостью составлял 3 года, но Федеральный закон от 29.11.2014 № 382-ФЗ ввел ст. 217.1 НК РФ, которая повысила этот срок с 3-х до 5-ти лет для имущества, которое было приобретено после 1 января 2021 года.

Трехлетний минимальный предельный срок владения объектом недвижимости был сохранен только для случаев, если право собственности на продаваемый объект недвижимости получено:

- в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи или близким родственником;

- в результате приватизации;

- в результате передачи имущества по договору пожизненного содержания с иждивением.

С 1 января 2021 года к этим условиям добавилась продажа единственного объекта недвижимости (комнаты, квартиры, жилого дома). Во всех остальных случаях минимальный срок владения недвижимостью составит 5 лет.

После продажи имущества налоговые органы в следующем году пришлют вам уведомление о необходимости сдать декларацию 3-НДФЛ, независимо от срока владения квартирой. Дело в том, что налоговый орган видит только дату отчуждения имущества без подробных нюансов сделки, он обязан предупредить вас о возможной необходимости подачи декларации.

Если срок владения имуществом превышает минимальный срок владения, сдавать декларацию не надо, в ответ на уведомление в адрес налоговых органов необходимо отправить пояснения и подтверждающие документы (договор купли-продажи, договор дарения, свидетельство о регистрации права собственности, выписка из ЕГРН, справка об уплате паевого взноса и т.д.).

Сделать это можно через личный кабинет налогоплательщика на сайте налоговой.

Расчет налогооблагаемой базы и налоговый вычет

Граждане, продавшие квартиру, так же, как и те, кто ее купил, имеют право на налоговый вычет. Его величина зависит от типа недвижимости:

- 1 млн руб. – при продаже квартиры, дачи, комнаты, дома, земельного участка, садового домика;

- 250 000 руб. – при продаже гаража, нежилых помещений.

Именно на эту сумму уменьшается доход – так рассчитывается налогооблагаемая база.

В случае долевой собственности, если недвижимость была продана по единому договору купли-продажи, налоговый вычет распределяется между собственниками, пропорционально их долям, либо по договоренности между ними. Если же каждая доля была продана по отдельному договору, то каждый владелец имеет право на вычет в 1 млн руб.

Рис. 2. Долевая собственность

Если доли были получены в разное время, то срок минимального владения вычисляется для каждого собственника индивидуально.

Если недвижимость продана по стоимости ниже кадастровой, а точнее, ниже чем 70%, для определения налогооблагаемой базы берется кадастровая стоимость, умноженная на коэффициент 0,7.

Частота применения вычета

Налоговый вычет при продаже, в отличие от вычета при покупке, применяется многократно, ко всем проданным объектам недвижимости. Единственное ограничение – 1 млн руб. в год. Так, например, если гражданин продал два дома в 2018 г., он получает вычет в размере 1 млн руб., которые равномерно распределяются на оба дома. Если он в 2019 г. решит продать еще один объект недвижимости, он вновь имеет право на вычет в 1 млн руб.

Если объект продан за 1 млн руб. или менее, гражданин обязан подать налоговую декларацию по форме 3-НДФЛ, но сам НДФЛ оплачивать не должен.

Никакого нового закона в 2019 году принимать не планируется, в отличие от новой формы декларации 3-НДФЛ, скачать бланк которой можно в удобном формате.

Это интересно! Возврат НДФЛ можно оформить за лечение зубов.

Суммирование вычетов

Суммирование необлагаемых налогом сумм не предполагается. Единственный вычет, который суммируется с другими, – вычет на ребенка или нескольких несовершеннолетних детей. Налоговые льготы, положенные пенсионерам и инвалидам, не суммируются.

Примеры расчета

Рассмотрим несколько примеров:

- Гражданин купил квартиру в 2014 г. по ипотеке за 3 700 000 руб. и продал ее в 2016 г. за 4 200 000 руб. В его обязанность входит предоставление декларации 3-НДФЛ, и, безусловно, нет сомнений в том, надо ли платить налог, т.к. собственность ‒ менее 3 лет. Сумма к оплате может быть рассчитана двумя способами:

- если заявлен налоговый вычет: НДФЛ = (4 200 000 – 1 000 000) * 0,13 = 416 000 руб.;

- если расходы гражданина на квартиру документально подтверждены, то их можно заявить вместо вычета: НДФЛ = (4 200 000 – 3 700 000) * 0,13 = 65 000 руб.

- Загородный дом получен по наследству в 2018 г. и продан в 2019 г. за 6 500 000 руб. Кроме того, этот же гражданин продал в 2019 г. квартиру, купленную им в 2010 г. Налогообложению подлежит только доход от продажи дома, т.к. квартира в собственности более 5 лет. Налог 13% = (6 500 000 – 1 000 000) * 0,13 = 715 000 руб.

Это интересно! Оплата НДФЛ с унаследованной квартиры имеет свои особенности.

- Квартира, полученная по наследству в 2017 г., продана в 2018 г. за 2 500 000 руб., что дешевле кадастровой стоимости, которая равна на 01.01.2018 3 700 000 руб. Налогооблагаемая база равна: 3 700 000 * 0,7 = 2 590 000 руб. НДФЛ = 2 590 000 * 0,13 = 336 700 руб. Налоговый вычет в данном случае не применяется. Кроме того, при продаже обязательно нужно уплатить налог на имущество.

- Квартира куплена в 2017 г. за 3 500 000 руб. и продана в 2018 г. за 2 500 000 руб. Расходы подтверждены. Нужно ли платить налог в этом случае? Нет, не нужно, т.к. гражданин вообще не получил дохода.

- Муж и жена продали свои доли в доме по единому договору купли-продажи за 5 200 000 руб. Доля мужа – 60%, т.е. 3 120 000 руб., доля супруги ‒ 40%, т.е. 2 080 000 руб. Дом был получен ими по договору дарения год назад. Прежде всего, необходимо посчитать налоговый вычет: для мужа – 1 000 000 * 0,6 = 600 000 руб., для жены – 1 000 000 * 0,4 = 400 000 руб. НДФЛ для супруга = (3 120 000 – 600 000) * 0,13 = 327 600 руб. НДФЛ для жены = (2 080 000 – 400 000) * 0,13 = 218 400 руб.

Как рассчитывается минимальный срок владения имуществом

При расчете минимального срока владения имуществом вполне закономерно встаёт вопрос – с какого момента ведется отсчет? С даты заключения предварительного или основного договора? После подачи документов на регистрацию? С момента регистрации? Какой документ признается отправной точкой? Все зависит от того, каким образом вам достался в собственность этот недвижимый объект.

- Покупка квартиры по договору долевого участия в строительстве, инвестирования или уступки права требования. В этом случае право собственности наступает в день регистрации такового в управлении Росреестра. При этом не имеет значения, когда вы подписали акт приемки квартиры с застройщиком.

- Покупка квартиры по договору купли-продажи. В этом случае также срок исчисления владения квартиры рассчитывается с момента регистрации договора, указанной в свидетельстве о государственной регистрации права или в выписке из реестра прав на недвижимое имущество.

- Покупка квартиры в жилищно-строительном кооперативе. Право собственности в этом случае считается возникшим после полной выплаты паевого взноса и факта передачи квартиры пайщику по акту приема-передачи.

- Передача квартиры в собственность в порядке приватизации. Приватизация жилья в собственность граждан проводится в нашей стране с 1992 года, поэтому право собственности на приватизированную квартиру фиксировалось по-разному по мере законодательных изменений и введения в действие законов о регистрации недвижимого имущества. Поэтому те квартиры, которые были приватизированы до 01.01.1998 года, считаются принятыми в собственность на основании актов предприятий технической инвентаризации муниципалитетов. А те, которые приватизировались уже после появления Росреестра – соответственно, после регистрации права в этой организации. Поэтому к приватизированным ранее квартирам не применяются минимальные сроки владения имуществом. А вот к тем, которые приватизированы после 2016 года, применяется трехлетний период.

- Жилье получено в собственности по наследству или по завещанию. Здесь могут быть различные варианты.

Например, если в наследство на долю в квартире после смерти одного из супругов вступает другой супруг, то датой регистрации права собственности будет считаться дата, когда супругами была куплена квартира в долевую (или совместную) собственность. То же самое при наследовании доли умершего другим собственником, также владеющим долей в данной квартире.

Если наследник ранее не владел долями в наследуемой квартире, то при смерти наследодателя, срок владения исчисляется со дня смерти (с даты открытия наследственного дела).

- Квартира подарена. Здесь все просто – срок владения исчисляется так же, как и при регистрации договора купли-продажи, а именно – с момента регистрации права собственности на квартиру в управлении Росреестра.

- Квартира предоставлена собственникам взамен жилья, признанного в установленном порядке ветхим, или аварийным и подлежащим сносу. В этом случае исчисление владения квартирой также наступает после регистрации права собственности в Росреестре, несмотря на то, что предыдущим жильем собственник мог владеть не один десяток лет. В этом случае для того, чтобы не платить НДФЛ, нужно соблюсти установленные 3 года.

- Право собственности на жилье установлено в судебном порядке. В этом случае, срок владения имуществом исчисляется с даты вступления в законную силу судебного решения. Обычно эта дата прописывается в самом решении. Обычно она составляет от десяти дней до месяца с момента вынесения решения в случае, если не была подана апелляционная жалоба. Печать о том, что решение уже вступило в законную силу, ставится на самом решении суда.

- Доли в квартире приобретались в разное время. Бывает такое, что собственниками одной квартиры являются совершенно посторонние друг другу люди. При этом доли могут выкупаться и переходить по наследству другим людям. И вот наступает долгожданный момент, когда один из собственников наконец выкупил все разрозненные доли и стал единоличным собственником целой квартиры. В этом случае, минимальный срок владения будет рассчитываться, исходя из того, когда была приобретена самая первая доля в данной квартире. Исключение составляет случай, когда доли разделены и оформлены как отдельные объекты недвижимого имущества. В этом случае для каждой приобретенной доли расчет будет вестись с момента регистрации права собственности в управлении Росреестра.

Контроль за сделками с недвижимостью стоимостью свыше 3 млн рублей

С текущего года вводится дополнительный контроль за операциями с недвижимостью свыше 3 млн рублей в независимости от способа проведения расчетов — наличными или безналичными средствами.

Федеральный закон от 07.08.2001 N 115-ФЗ (ред. от 29.12.2020) «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» с изменениями и дополнениями вступил в силу с 10.01.2021.

Собирать информацию о сделках и передавать ее в Росфинмониторинг должны банки и риелторы. Нововведения теперь коснуться также договоров аренды и залога.

Таким образом, покупатели недвижимого имущества ценой от 3 млн рублей должны подтвердить происхождение денег и факт уплаты налогов.

Эксперты отмечают, что существенного изменения для большого числа участников рынка не произойдет. Однако, дополнительные проверки сделают невозможными сделки с занижением стоимости, к которым довольно часто прибегают в некоторых ситуациях.

Более подробное раскрытие сделок для налоговых органов приведет к повышению прозрачности рынка, считают юристы.

Какие расходы на квартиру можно учесть для снижения НДФЛ

К расходам, которые можно учесть для уменьшения налогооблагаемого дохода от продажи имущества, относятся фактически произведенные и документально подтвержденные затраты:

- на покупку этого имущества за счет собственных средств;

- обслуживание кредита, использованного для приобретения данного имущества.

А вот расходы на ремонт квартиры не относятся к затратам, связанным с ее приобретением, и не уменьшают доходы, полученные от ее продажи (письмо Минфина РФ от 28.06.2019 № 03-04-05/47829).

Расходы на покупку проданной недвижимости

При продаже квартиры (иной жилой недвижимости) гражданин может снизить полученный доход за счет суммы, которую он когда-то заплатил при ее покупке (это та сумма, которая указана в договоре купли-продажи).

При продаже квартиры, полученной по договору мены, налогоплательщик вправе учесть в качестве расходов стоимость квартиры, которая была указана в договоре, а при ее отсутствии — рыночную стоимость помещения на дату совершения сделки, определенную согласно закону «Об оценочной деятельности в РФ» от 29.07.1998 № 135-ФЗ (письмо Минфина России от 27.09.2017 № 03-04-05/62627).

При продаже жилого помещения, предоставленного гражданину в связи с реализацией программы реновации в г. Москве, можно учесть расходы, связанные с приобретением как освобожденного (старого) помещения, так и докупаемой в дополнение к предоставленной по данной программе жилплощади (абз. 11 подп. 2 п. 2 ст. 220 НК РФ).

Расходы на погашение процентов

Исходя из подп. 2 п. 2 ст. 220 НК РФ, проценты по целевым займам (кредитам), которые были использованы на приобретение жилья, можно отнести к расходам, непосредственно связанным с данным имуществом.

Так, если квартиру приобрели с использованием ипотечного кредитования, то расходы на погашение процентов по ипотеке могут быть учтены в составе расходов, уменьшающих налоговую базу по НДФЛ (письмо Минфина России от 20.04.2020 № 03-04-05/31578).

Если квартира покупалась за материнский капитал, то его тоже можно включить в состав расходов, которые уменьшают налоговую базу при продаже этого жилья. Причем если члены семьи продают доли, то каждый может учесть ту часть материнского капитала, что пришлась на оплату его доли.