Снятие наличных со счёта ип

Содержание:

- Наш рейтинг лучших банков для ИП в 2021 году

- Снятие наличных для расчетов с контрагентами

- В каком банке открыть расчётный счёт

- Каких правил следует придерживаться, чтобы банк не заблокировал счёт

- Снятие наличных с расчетного счета ИП без комиссионного сбора

- Что делать, когда банк молчит

- Что делать, если банк заблокировал счет

- Реально ли это сделать по закону?

- Схема с участием финансового учреждения

- Теневой бизнес

- Почему банк блокирует счета

- Основания

- Как снять наличные с расчётного счёта ИП

- Незаконная деятельность

- Снятие средств на личные нужды

- Способы снятия денег

- Выдача средств под отчет

- Стоит ли открывать расчётный счёт ИП в банке

- Комиссия

- Возможно ли снятие денег с расчётного счёта ИП?

- Зарплата и отпускные

- Ответственность и последствия

- Возможные сложности при выводе

- Какие аспекты необходимо учесть при выводе денег с расчётного счета ИП

Наш рейтинг лучших банков для ИП в 2021 году

Международные и российские рейтинговые агентства составляют рейтинги на основе финансовых показателей: активы, прибыль, кредитоспособность. Конечно же, хороший банк должен не только предлагать клиентам выгодные условия, но и заботиться о своей финансовой устойчивости. Составляя наш рейтинг, мы учли мнение профессиональных экспертов, отзывы клиентов и рассмотренные выше критерии выбора лучшего банка для ИП.

Из топ-30 банков по версии портала banki.ru (рейтинг составляется с использованием публичной отчётности сайта ЦБ) мы выбрали пять учреждений, в которых рекомендуем открывать счёт ИП в 2021 году.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания Индивидуальных предпринимателей и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих предпринимателей и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание.

Альфа-Банк. Основные направления: полный комплекс РКО, корпоративный и инвестиционный бизнес, лизинг и факторинг, торговое финансирование. Наши пользователи, открыв здесь счёт, получают дополнительные бонусы: промо-код на рекламу в Яндекс.Директе, бесплатный месяц связи Beeline, сертификат в подарок для подбора персонала от HeadHunter.

Банк Открытие. Банк работает на финансовом рынке с 1993 года, входит в список системно значимых кредитных организаций России. Обслуживает 2,7 млн физических лиц и около 190 тысяч юридических лиц. Присутствует в 61 регионе РФ, имеет 442 офиса. Поддерживает начинающих и опытных участников внешнеэкономической деятельности, сопровождает и финансирует контракты ВЭД на выгодных условиях.

Сбербанк. Крупнейшее кредитное учреждение России, имеющее репутацию самого надёжного банка. В последние годы активно работает над улучшением сервиса, что позволило получить титул банка с лучшей клиентской поддержкой 2015 года по версии banki.ru.

ВТБ. Банк с государственным участием, который пользуется особенным доверием физических лиц. По всем значимым показателям стабильно входит в ТОП-5 банков России. Для малого бизнеса, участвующего в госзакупках, банк предоставляет гарантии для обеспечения обязательств по контрактам.

Снятие наличных для расчетов с контрагентами

Другая причина, по которой может потребоваться снятие наличных со счета ИП, — необходимость рассчитаться с контрагентом. По общему правилу такие расчеты должны осуществляться в безналичном порядке (см. п. 1 ст. 861 ГК РФ). Однако если все же требуется совершить наличный расчет, нужно помнить о существующих ограничениях.

Обратите внимание! ИП может рассчитаться со своим контрагентом наличными деньгами только в том случае, если сумма платежа составляет не больше 100 000 руб. по одному договору (п

6 указания Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У).

Риски! В случае осуществления наличного расчета с нарушением требований Центробанка, т. е. на сумму свыше 100 000 руб., предприниматель впоследствии в случае судебного спора может не доказать такой платеж, а расходный ордер будет признан судом недопустимым доказательством (см. постановление Арбитражного суда Московского округа от 13.02.2017 по делу № А40-195192/14).

Вместе с тем указанное ограничение не действует в ряде ситуаций, к которым относятся:

- трата денежных средств на личные нужды, как было указано выше;

- выплаты социального характера;

- выплата заработной платы работникам предпринимателя;

- выдача денежных средств работникам под отчет.

Вывод! Снятие денег с расчетного счета ИП для расчета с контрагентами целесообразно, если такие расчеты не превышают действующих ограничений на оборот налички между субъектами предпринимательской деятельности.

В каком банке открыть расчётный счёт

Основная задача ИП или компании — выбрать банк, условия обслуживания которого устроят на все 100%. Благо, что предложений на рынке предостаточно. Банки активно предлагают расчётный счёт открыть, управлять им через онлайн-банк, разрабатывают пакеты услуг, некоторые предоставляют полностью бесплатное обслуживание.

Для удобства выбора мы провели анализ ведущих банков, предлагающих расчётно-кассовые услуги. Используя информацию из таблицы, вы можете выбрать оптимальный вариант обслуживания. Так как банки предлагают разные тарифы, для объективного сравнения мы взяли средний расценки, ориентированный на обычный, не совсем масштабный бизнес.

Вы может открыть банковский счет в одной из следующих кредитных организаций:

|

Открытие |

ВТБ |

Тинькофф |

|||

|---|---|---|---|---|---|

|

Тариф |

Набирая обороты |

Удачный выбор |

Свой бизнес |

Всё включено |

Продвинутый |

|

Ежемесячная плата |

990 р. |

1690 р. |

1290 р. |

1900 р. |

1990 р. |

|

Платежи юрлицам |

10 бесплатно, далее 100р. |

10 включено, далее по 25 р. |

15 включено, далее по 25 р. |

60 бесплатно, после 50 р. каждый |

29 руб. |

|

Платежи физлицам |

Для ИП — до 150 т.р./мес. без комиссии, далее от 0,15%, для ООО — от 0,5% |

Для ИП — до 200 т.р./мес. без комиссии, для ООО — 0,5%, 100 р. мин. До 200 т.р., далее 1-3% |

До 100 т.р./мес. без комиссии, далее от 1,2% |

Бесплатно без ограничений вывод доходов ИП, зарплаты, дивидендов. Прочее 1% до 150 т.р. |

Для ИП — 300 т.р. на дебетовую карту банка и 400 т.р. на кредитную; для ООО — 1% |

|

Пополнение расчётного счёта |

До 300 т.р. без комиссии, далее от 0,3% |

До 500 т.р. без комиссии, далее от 0,2% |

0,15% |

до 250 т.р. без комиссии, далее 0,225% |

бесплатно до 300 т.р./мес., далее 0,1% |

|

Снятие денег с корпоративной карты |

3%, мин. 400 рублей |

От 1% до 200 000 рублей. |

0,99% до 100 т.р. в день, в месяц до 2 млн |

от 0,5% на зарплату, на прочие платежи 1-2% |

1% + 79 р. до 400 т.р. |

* обслуживание может быть бесплатным, если в течение месяца клиент совершил по бизнес-картам безналичные операции на сумму не менее 200 000 рублей.

Для более удобного выбора воспользуйтесь калькулятором подбора тарифов. Внесите в него потребности своего бизнеса, система подберет оптимальные программы обслуживания. Расчётный счёт открыть можно в любом из предложенных банков путем подачи онлайн-заявки.

Каких правил следует придерживаться, чтобы банк не заблокировал счёт

В отличие от юридических лиц, предприниматели в праве использовать денежные средства, которые находятся на расчётного счёте, так, как посчитают нужным. Однако даже здесь действуют некоторые ограничения, которые указаны в законе.

Главной задачей банка является наблюдение и контроль за операциями, которые производят клиенты. Это необходимо для того, чтобы избежать отмывания нелегальных доходов. В подобных махинациях конечным звеном является ИП, поэтому их операции проверяются очень тщательно.

Существуют несколько основных правил, которые необходимо соблюдать:

- Не нужно выводить деньги сразу же после их поступления. У банков есть возможность заблокировать счет, если предприниматель в течение нескольких дней после зачисления средств обналичивает средства слишком часто. Если необходимо обналичить крупную сумму денег от сделки, подождите некоторое время, и дайте деньгам отлежаться на счёте.

- Обналичивать всю сумму со счета нельзя. Бизнесмены, которые ведут свои дела легально, обычно не выводят всю сумму со счета, так как часто пользуются безналичным способом оплаты: рассчитывается с поставщиками или платят за аренду помещения. Это значит, что у них нет необходимости снимать все деньги со счета. Если все-таки такое произошло, банк может расценивать это как участие в противозаконных действиях.

- Совершается оплата со счета. Если ИП пользуется счётом исключительно для получения и снятия денег, это может показаться подозрительным. Если предприниматель имеет несколько бизнес-счетов в различных банках, необходимо постараться оплачивать налоги или переводить средства подрядчикам, используя каждый из них.

- Следует сохранять документы, которые подтверждаю расходы.

Несмотря на то, что бизнесмен следует всем требованиям и правилам банка, или для оплаты крупной покупки идёт на риск, зная о последствиях, банк может заинтересоваться тем, по какой причине были сняты средства.

Поэтому целесообразным является сохранение всей документации, при помощи которой возможно подтвердить все совершенные ранее расходы. Если речь идёт о бизнес-расходах, тогда необходимо предоставить договоры и другие документы. С личными расходами потребуются чеки. А если требуется вывести деньги со счета, чтобы положить на другой, с более подходящим тарифом, необходимо подготовить договор обслуживания банка, а также выписку с нового счета.

Банк имеет право незамедлительно заблокировать счет, а может потребовать отчёт. Документация о расходах пригодится для того, чтобы доказать законность своих действий.

Снятие наличных с расчетного счета ИП без комиссионного сбора

Возможен перевод средств на карту бизнесмена, оформленную на него как на физическое лицо. Комиссионный сбор за такую транзакцию взиматься не будет, при этом на проведение сделки будет уходить пару дней. Сперва средства перейдут на счет ИП, «заморозятся», и лишь через день станут доступными для перевода на счет гражданина. Еще один минус состоит в следующем: если в размере выявятся ошибки, транзакцию придется оформлять заново.

Что касается других операций, то здесь организация прописывает собственные тарифы. Минимальный комиссионный сбор предполагается даже за снятие заработной платы. Как правило, банковские организации не оказывают сделок без комиссий – за исключением ситуаций, когда на временной период осуществления акций размеры комиссионных сборов по определенным транзакциям уменьшены до нуля рублей.

Что делать, когда банк молчит

Предприниматель, выяснив о блокировке, посетил учреждение. Там потребовали собрать документы и дали список. ИП выполнил это. Менеджеры обещали уведомить его о результатах через неделю. Но прошло больше времени, организация молчит.

Придется написать жалобу и отправить ее в Центробанк. Если там проигнорируют – идти с иском в суд.

Для тех кто хочет до деталей разобраться с блокировками счетов за не сданную вовремя декларацию, советуем почитать следующие документы: Письмо Минфина от 7 июня 2019 года №03-02-07/1/41805 и Письмо Минфина от 14 июня 2019 года №03-02-08/44481.

Мнение эксперта

Андрей Хлызов, бизнесмен, организация деятельности ИП, ООО

Было, что блочили счет за декларацию. Сдали на несколько дней позже. Декларацию сдали, но со счетом начались простои, пришлось действовать жестко. Раскопали письма Минфина, в которых говорится что счет должен быть разблокирован не позднее суток после сдачи декларации. Иначе для ФНС возможны штрафы за каждый день пропущенного срока.

Что делать, если банк заблокировал счет

Если вы узнали, что ваш счет заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счет. Если вы, как Сергей, узнали о блокировке счета случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

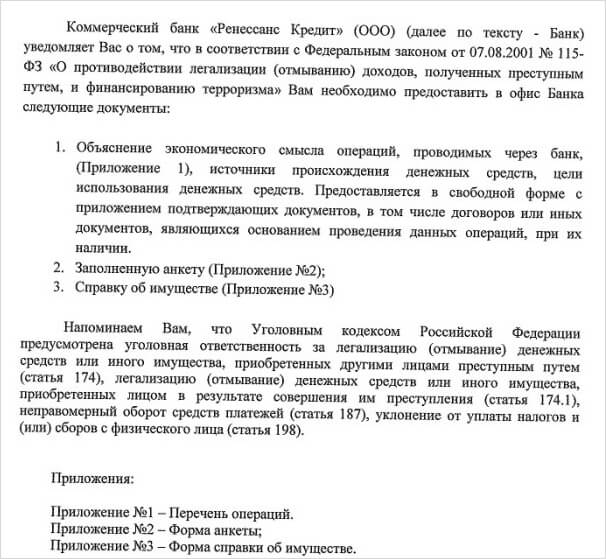

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счет. В письме — документы, которые нужно предоставить, чтобы счет разблокировали

2. Соберите документы, которые попросит банк: договор, счет, акт, чеки об уплате налогов и документы о поступлении денег на личный счет. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счет.

3. Если через 5 дней счет не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счет до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

Реально ли это сделать по закону?

Процесс открытия ИП подразумевает множество шагов — сбор документов, оформление заявления, передача бумаг в ФНС, открытие р/с и много другое. Допустим, что долгий путь к ИП пройден и деятельность уже ведется. При этом возникает ситуация острой нехватки средств. Как снять деньги с расчетного счета? Стандартный путь — направиться в отделение банка или ФНС и получить необходимую информацию. Более простой вариант — изучить информацию в статье.

Для начала ИП должен усвоить следующее:

Ведение бизнес-деятельности с применением классического текущего счета (открытого для физлица) запрещено. Нарушение этого правила чревато чрезмерным интересом со стороны ФНС. Результатом нарушения может стать блокирование карты или штрафные санкции. Кроме того, в уходящем (2016-м году) принят большой пакет антикоррупционных законов, еще больше усложняющих жизнь ИП.

Средства, лежащие на расчетном счету, являются собственностью бизнесмена. Следовательно, снять деньги со счета ИП не является проблемой. В ГК РФ (ст. 209) прописано, что ИП вправе пользоваться капиталом на р/с в требуемом объеме.

Если требуется снять деньги со счета для решения личных задач, в назначении транзакции стоит прописывать «доход от деятельности ИП» или «снятие средств для личных нужд бизнеса». Если же операции проводятся для ведения предпринимательской деятельности, стоит указывать соответствующее назначение

При этом важно, чтобы затраты были подтверждены документами

Применять расчетный счет для проведения транзакций, имеющих личный характер, не стоит. Работники ФНС регулярно проверяют р/с и снижения базы для налогообложения не допустят.

Многие интересуются, как снять деньги с ИП для решения рядовых вопросов, к примеру, посещения СТО, и можно ли это сделать? Закон не запрещает таких действий. Главное условие, чтобы машина принимала участие в предпринимательской деятельности. Что касается пополнения счета мобильного оператора или оплаты услуг интернет-оператора, здесь проблем нет.

Схема с участием финансового учреждения

Часто кредитно-финансовые учреждения не против произвести обнал через ИП, зная, что это незаконно. Это связано с желанием получить дополнительный заработок в виде процента за проведенную сделку. В таком случае схема не требует участия частного предпринимателя, так как возможно привлечь физлицо. Алгоритм:

- Гражданин открывает счет, на который переводятся деньги.

- Мошенник снимает всю сумму сразу или частями, когда понадобится, а затем исчезает.

Часто деньги переводятся на счета неблагополучных граждан (нарко- или алкоголе зависимые) за вознаграждение или путем открытия одноразового счета на украденные паспорта

Прежде чем «провернуть» такую аферу, важно помнить, что для организации, которая перевела крупную сумму на счет физлица, деяние уголовно наказуемо

Кроме того, мошенники открывают фиктивное предпринимательство для обналички денег или вывода активов. Для этого на гражданина оформляется фиктивная документация. Затем предприниматель получает деньги на свой счет, передает их заказчику и закрывает бизнес. Кажется, что все на законном уровне, однако, это только на первый взгляд.

Если в дальнейшем выявится факт мошенничества, обналичка через ИП с фиктивной документацией будет караться по всей строгости.

Теневой бизнес

Ведите свою предпринимательскую деятельность открыто и правильно, как того требует законодательство. Существует множество схем по укрытию доходов с помощью проведения небольших сумм через банки. Если у службы контроля возникнут вопросы, данные передадут в налоговую, а счёт придётся заблокировать до выяснения обстоятельств.

Проблема теневого бизнеса возникает чаще всего в трёх случаях:

- Предприниматель нанимает нелегальных работников по тем или иным причинам, не производит отчислений в налоговую и пенсионный фонд, что лишает таких сотрудников социальных гарантий и соблюдения прав ТК РФ.

- Экономия на налогах и выплатах в фонд социального страхования, медицинского обязательного страхования и пенсионный фонд заставляет прятать доходы и вести дела нелегально.

- Вид деятельности предпринимателя является незаконным, не подлежит лицензированию и его приходится прятать от государства.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале

При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка

Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена:

— если заказчики перечисляют на счет крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счет уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчетному счету большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика;

— если бизнесмен разбивает большой платеж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчетный счет и потребует подтверждающие документы.

Основания

В процессе ведения собственной деятельности ИП получает больше прав выводить средства, чем юридическое лицо. Он может расходовать их без ограничений и необходимости подтверждения целевого их использования. Владелец юрлица может снимать средства со счета, только совершив выплату дивидендов. Так разрешается делать только с условием получения предприятием прибыли и только один раз на протяжении трех месяцев. В ходе такой операции придется еще и заплатить НДФЛ, который составляет 13 процентов.

Письмо Министерства финансов, номер 39905, выпущенное 11 августа 2014 года, наделяет ИП правом использовать собственный доход по своему усмотрению.

Обратите внимание! Платежный счет, заблокированный банком, запрещает снимать наличные деньги и выполнять платежи. Блокировка может произойти по причине превышения лимита на снятие средств за месяц, день или операцию

Блокировка может произойти по причине превышения лимита на снятие средств за месяц, день или операцию.

В Письме также отображено отсутствие дополнительного налогообложения при переводе с банковского счета денег. Остаток после выплаты налогов является законной зарплатой предпринимателя. В соответствии со статьей 209 Гражданского кодекса Российской Федерации, владелец имеет право выполнять любые операции с собственным имуществом, если они проходят в соответствии с законодательными нормами и не противоречат интересам иных лиц. Такая норма распространяется на средства, которые находятся в кассе ИП или на счете в банке.

Как снять наличные с расчётного счёта ИП

Немного устаревший, но всё же используемый способ – чековая книжка. Процедура обналичивания длится, как правило, около 2 дней – сначала подаётся заявка, и только на следующий день можно получить деньги. К тому же, за снятые средства удерживается комиссия, которая списывается со счёта.

Ещё один вариант – вывод через корпоративную карту. Она привязывается к счёту ИП. Средства можно получить в банкомате. Заранее уточните в своём банке дневной лимит и комиссию за выдачу.

Можно снять деньги с расчётного счёта ИП через личный счёт физлица. Самый простой способ – перевести себе же на пластик. Опять же: уточните лимиты и процент. Порой внутри банка комиссия либо нулевая, либо минимальная. Если нужно перевести деньги на карту другого банка, комиссия бывает больше.

Незаконная деятельность

До того, как решать вопрос, как снимать наличные с расчетного счета ИП, стоит поинтересоваться лимитами банковской организации на рассматриваемую транзакцию (в сутки). Чтобы не потерять ликвидность по определенным транзакциям, могут установить более высокий комиссионный сбор. При этом далеко не каждый продавец выдает чек, который в будущем может послужить свидетельством проведения сделки купли-продажи. Чтобы решить такой вопрос, ИП нередко открывают счета не в одном, а в нескольких кредитных учреждениях. Транзакции проводятся по некрупным суммам. Если же подобные действия будут выполняться по несколько раз, бизнесменом может заинтересоваться спецслужба кредитной организации, ведь подобное ведет к потере банком дополнительной прибыли. Если чуть позже налоговой инстанцией будет расценено, что совершаемые транзакции помогают уйти от налоговой ответственности, счет будет закрыт. Либо банковская организация откажется от сотрудничества с бизнесменом.

Как снять деньги со счета без комиссии

Снятие средств на личные нужды

Предприниматель может в любой момент снять средства с расчётного счёта на личные нужды. При этом положение ИП гораздо выигрышнее, чем ООО: владелец общества с ограниченной ответственностью может обналичить средства, только выплатив их себе в виде дивидендов. Делать это можно при условии получения компанией прибыли и не чаще, чем раз в три месяца, при этом удерживается НДФЛ 13%.

Снимать средства для личных нужд можно в любом размере — он не ограничивается законодательно, но зачастую банки устанавливают лимит на снятие средств в день или за одну операцию.

Блокировка расчётного счёта чревата для предпринимателя приостановкой платежей и запретом на снятие наличных средств

Способы снятия денег

Обналичивание можно выполнить следующими способами:

- Получение денег в кассе фин. учреждения на основании платежного документа — процедура аналогичная снятию наличных для выплаты зарплаты работникам или для расчета с контрагентами. Деньги предоставляются на основании расходного ордера.

- Перевод на личный счет ИП и привязанную платежную карту — после совершения операции средства можно обналичить в любом банкомате.

- Перечисление на депозитный или накопительный счет — провести обналичивание при таком варианте можно в момент закрытия депозитного соглашения.

Существует еще один способ — перевод денег на чековую книжку. Но в настоящее время такой вариант используется крайне редко.

Выдача средств под отчет

Это не универсальный способ получения наличных средств, а скорее возможность покрыть небольшие расходы учредителя средствами компании. Все траты обязательно нужно подкреплять документами — чеками, актами, накладными, др.

Использование подотчетных средств и представительские расходы возможны в таких случаях:

— приобретение оборудования для обстановки офиса;

— покупка техники, компьютеров, смартфонов для руководства компании;

— оплата расходов на проезд и проживание в РФ или в другой стране, направленных на налаживание бизнес-связей организации;

— оплата обедов в ресторане, развлекательных мероприятий, совершенных для привлечения инвесторов и улучшения имиджа компании, др.

Все документы, доказывающие направленность этих трат на повышение прибыльности бизнеса, нужно собирать и хранить. Поскольку такие затраты уменьшают налогооблагаемую базу, то ФНС пристально следит за целесообразностью подобных расходов.

Стоит ли открывать расчётный счёт ИП в банке

Учитывая, что движение денежных средств может вызвать вопросы у кредитной организации, нередко предприниматели принимают решение работать без расчётного счёта. Это удобно тем, что не нужно ждать, пока банк перечислит деньги. Кроме того, некоторые контрагенты делают скидку при оплате наличными.

Закон не обязывает ИП открывать расчётный счёт в банке, но это удобный инструмент для предпринимателей, которые ведут легальный бизнес. Кроме того, крупные платежи (от 100 тыс. руб.) контрагентам можно осуществлять только в безналичном виде. На наличные расчёты с клиентами и покупателями в меньшей сумме это правило не распространяется.

В целом же банковский счёт — это надёжно и удобно. Средствами на счёте можно оплачивать товары и услуги, аренду, зарплату работникам, проценты по кредитам, налоги и прочее. Так предпринимателю легче контролировать поступление и расход средств, а в кредитной организации деньги в большей безопасности, чем, скажем, в кассе предприятия. Конечно, бывает, и банки закрываются, поэтому стоит выбирать кредитную организацию для открытия расчётного счёта не только по размеру комиссии, но и по надёжности.

Банковский счёт для ИП — удобный инструмент управления финансами

Сколько средств держать на расчётном счёте

Стоит помнить, что средства ИП в банках застрахованы на сумму до 1,4 млн руб. Правда, предприниматели получат компенсацию только после того, как будут покрыты все обязательства перед физлицами. Поэтому эксперты рекомендуют хранить свободные средства не на счёте ИП, а на личном счёте физлица.

Комиссия

Некоторые банковские учреждения устанавливают вместо комиссии за снятие наличности комиссию за перевод средств в адрес физлица. ИП не всегда исключается из перечня во время перечисления денег со счета на карту, даже если все это происходит в пределах одного учреждения.

За вывод средств с р/с снимается определенный процент от суммы. Выдача зарплаты сопровождается комиссией в один процент или менее. За снятие согласно иных целевых назначений придется заплатить более двух процентов.

Как уменьшить

Для уменьшения суммы комиссии рекомендуется найти банк с минимальными ставками. Некоторые учреждения предлагают бесплатное снятие небольших сумм на протяжении месяца или акционные предложения по сниженной ставке. Таким образом, они привлекают новых клиентов. Изучив все предложения от отечественных банков, можно выбрать оптимальный тариф и перейти на него.

Возможно ли снятие денег с расчётного счёта ИП?

Согласно положениям гражданского законодательства РФ, финансы, полученные после оплаты всех налоговых сборов, могут использоваться предпринимателем по его усмотрению.

Деньги, хранящиеся на расчётном счёте ИП, являются его собственностью, так как законом не предусмотрено распределение имущества бизнесмена на собственность, принадлежащую физическому лицу или ИП.

Таким образом, частный предприниматель может по собственному усмотрению распоряжаться деньгами с р/с – переводить их на свой личный счёт в банке, расплачиваться с контрагентами, перечислять на открытый ранее вклад, выводить через банкоматы и т. д.

Хотя ИП необязательно оформлять р/с, без счёта для ведения бизнеса сложнее заниматься предпринимательской деятельностью.

Во-вторых, если сделка осуществляется между физическими лицами, вышеуказанный лимит не применяется, однако возникает проблема с хранением денег. Хотя ИП может открыть личный счёт, намного проще получать безналичные переводы на р/с.

В-третьих, безналичные операции безопасны и вызывают больше доверия со стороны контрагентов. Если транзакция осуществляется с р/с, ИП не придётся столкнуться с суточными лимитами, которые присутствуют при использовании личного счёта.

Зарплата и отпускные

Наиболее очевидный способ, с помощью которого можно получить деньги в банке – необходимость выплаты зарплаты наемным работникам.

Размер зарплатных выплат регламентируется только штатным расписанием, поэтому теоретически у владельца счета есть возможность выводить любые суммы.

Однако получение денег на зарплату или отпускные сопряжено с обязанностью начисления существенных сумм в виде сборов и налогов:

- подоходный налог (НДФЛ);

- пенсионные отчисления;

- страховые взносы на медицинское обслуживание и соцстрах.

В результате на каждый зарплатный рубль приходится не менее 35 копеек обязательных отчислений государству.

Для ИП ситуация выглядит более радужно – предприниматель вправе снять деньги со счета, указав в виде основания «прибыль ИП». Оставшийся после налогообложения доход предприниматель может тратить по собственному разумению.

Имейте в виду: Если ИП снимает деньги на зарплату наемным работникам, то он обязан начислить и уплатить налоги по аналогии с ООО.

Ответственность и последствия

Ответственность за обналичивание денег через ИП лежит как на заказчике, так и на исполнителе. Наказание предусмотрено по нескольким статьям:

- 171 УК РФ — открытие незаконного предпринимательства.

- 172 УК РФ — организация незаконной банковской деятельности.

- 174 УК РФ — незаконная легализация денежных средств третьими лицами («отмывание» денег).

- 174.1 УК РФ — незаконная легализация денежных средств человеком, совершившим преступление (для исполнителя).

- 159 УК РФ — статья за мошенничество.

- 199 УК РФ — уклонение от уплаты налогов.

- 327 УК РФ — подделка документации.

Это далеко не весь перечень статей. Многое зависит от суммы ущерба, причиненного госказне и других нюансов. Кроме этого, часто применяются наказания, предусмотренные за групповое преступление, так как обналичивание денег ИП осуществляет группа лиц, а не один человек. Это отягчающие обстоятельства, которые приводят к ужесточению мер. Средний срок лишения свободы составляет 2—5 лет. Если раскрыт факт группового преступления, прибавляется еще 2—3 года.

Возможные сложности при выводе

Основные проблемы при выводе средств со счета в наличной форме связаны с двумя аспектами – трата средств на некоммерческие цели непосредственно с ТС предпринимателя, и перечисление денег на карту третьим лицам.

В первом случае такие действия могут быть признаны незаконными уже на уровне банка, обслуживающего счет ИП.

Во втором случае деньги выведутся, однако налоговая расценит их как средства, перечисляемые при осуществлении какой-либо сделки. Если держателем карты является не сам предприниматель в качестве физического лица, а его родственник или сотрудник – с этих средств будет удержан налог.

Наилучший вариант – вывод таких средств исключительно на собственный карточный счет, с последующим снятием средств с помощью банкомата. Подобные действия будут законными и наименее затратными.

Какие аспекты необходимо учесть при выводе денег с расчётного счета ИП

Бизнесмены имеют право на обналичивание средств со своего счета на строго определенные траты. Чаще всего это необходимо для выдачи зарплаты сотрудникам, покрытия хозяйственных и производственных нужд. И лучше, конечно, осуществлять выплаты в безналичной форме, так как это является наиболее выгодным решением.

Тем не менее комиссии за вывод денег с расчетного счета ИП избежать возможно. Для этого нет необходимости получать денежные средства в банкомате или кассе. Лучшим решение будет осуществить перевод на личный счёт бизнесмена, чтобы с него обналичивать и переводить деньги без удержания комиссии.

Если у предпринимателя стоит задача – рассчитаться с работниками или партнёрами по бизнесу наличными, то необходимо учесть некоторые детали:

- Банк в обязательном порядке облагает комиссией услугу выведения денег с расчётного счета ИП. В том случае, если средства снимаются с целью выдачи заработной платы, комиссия составляет не более 1%. Однако, если средства снимаются для личного использования или для каких-либо других целей, тогда комиссия составит от двух процентов. Процентная ставка комиссии зависит от суммы выведенных денег.

- Необходимо, чтобы операции, которые производятся с наличными, всегда соответствовали кассовой дисциплине. По новым правилам, которые вступили в силу с начала 2021 года, бизнесмены имеют законное право на то, чтобы отказаться от ведения кассовых документов. Однако такое решение чаще всего приводит к спорным ситуациям с представителями налоговой службы.

- Банк имеет право запросить отчёт о расходах наличных средств, если предприниматель слишком часто обналичивает деньги с расчётного счета на достаточно большие суммы, начиная от ста тысяч рублей. Контроль со стороны банка осуществляется исключительно в рамках закона о борьбе с легализацией доходов, которые получены нелегальным способом.

После заполнения чековой книжки или платёжного поручения предприниматель имеет возможность забрать наличные в любой кассе своего банка. Следующим шагом является оприходование денежных средств в кассе ИП по приходному кассовому ордеру, после чего наличные выдаются по расходному кассовому ордеру.

Для того чтобы доказать, что наличные средства расходуются исключительно в целях расширения или благоустройства предприятия, необходимо сохранять все договоры, оформленные с партнёрами, товарные и кассовые чеки, накладные и другие документы о платежах. Благодаря заполнению формы Т-53 можно с лёгкостью подтвердить выдачу заработной платы наличными. Во время снятия средств с расчётного счета нет необходимости составлять проводки, так как представители ИП не ведут данный вид бухгалтерского учёта.