13 способов получить финансирование для стартапа

Содержание:

- Как создать удачный стартап

- Способы взять кредит ИП

- Где получить кредит для открытия малого бизнеса – обзор ТОП-5 банков

- Что нужно для получения кредита на открытие малого бизнеса – 4 главных условия

- Почему бизнес с нуля опасаются кредитовать?

- Какие банки дают кредиты

- ТОП-7 банков, кредитующих бизнес

- Где можно взять заем на открытие малого бизнеса в России

- Этапы развития стартапов

- Какие документы необходимы для получения кредита

Как создать удачный стартап

Около 90% стартапов терпят неудачу из-за плохой бизнес-модели, неэффективного распределения инвестиций, юридических ошибок или высокой конкуренции.

Чтобы минимизировать риски при организации стартапа, нужно следовать простым принципам, которые описывал бизнесмен Стив Бланк:

- понять проблему и потребности целевой аудитории продукта;

- исследовать рынок;

- создать свое решение с использованием инноваций или нового подхода к организации бизнес-процессов;

- найти мотивированную и профессиональную команду;

- определить способ реализации идеи еще на этапе тестирования и презентаций инвесторам;

- не ждать стремительного успеха, действовать в соответствии с планом.

Способы взять кредит ИП

Банковское кредитование — эффективное и оперативное решение финансовых проблем, выгодный инструмент для развития малого и среднего бизнеса, возможность своевременно реагировать на возникшие негативные обстоятельства. Кредит для индивидуальных предпринимателей доступно взять на целенаправленное развитие дела, пополнение оборотных средств, на приобретение нового оборудования, наращивание производственной базы. Практически в каждой кредитной организации имеются предложения по кредитам даже для ИП с нулевой отчётностью (декларацией).

Частные предприниматели подтверждают платежеспособность на основании бухгалтерских документов, где указываются доходы от ФХД; с помощью деклараций; доходных и расходных журналов; прочих бухгалтерских отчётов. С целью получения кредита для ИП с нуля необходимо составить перспективный бизнес — план

В нём должны быть отражены конкретные показатели будущих периодов, принимая во внимание специфичность ведения бизнеса на территории России, реальный уровень спроса на конкретные услуги или товары

При рассмотрении заявки на кредит для предпринимателей, банку важно понимать, на какие цели будут направлены кредитные деньги, и из каких средств планируется погашение задолженности. На вопрос о том, как именно получить кредит ИП по выбранной программе, ответит кредитный менеджер банка

Какие кредиты может взять ИП

Для малого и среднего бизнеса банки предлагают кредиты по следующим направлениям:

- Экспресс — кредиты рассчитаны на бизнесменов, ограниченных во времени. Предусмотрен минимальный пакет документов. Решение об одобрении кредита и его выдача производятся в течение часа. Процентная ставка по таким программам значительно выше, срок кредитования меньше.

- Потребительский кредит для ИП. Данный вид кредита ИП может взять ка физическое лицо. Для большой суммы требуется предоставление более широкого пакета документов. Если нужна крупная сумма, следует быть готовыми представить обеспечение по кредиту в виде недвижимости, транспортных средств не старше 3-х лет, либо дееспособных и платежеспособных поручителей.

- Целевые программы, в том числе государственные: включают в себя кредиты для малого бизнеса. Это разновидность финансирования деятельности юридических лиц, когда поручителем может выступать Фонд содействия. Выдаются только под конкретные цели. Рассчитаны на предпринимателей, занимающихся перспективным бизнесом и уже зарегистрированных более трех месяцев.

- Ряд банков предоставляет ИП кредит наличными, возобновляемые/не возобновляемые кредитные линии и овердрафты.

Таким образом, ответить вопрос, где взять кредит для ИП и как его получить не так сложно. Если условия специализированного кредита для малого бизнеса трудновыполнимы, доступно взять стандартную потребительскую ссуду в приемлемой для начала деятельности сумме. Надеюсь, обзор условий банков, выдающих кредит ИП был для Вас полезным и Вы найдете финансирование для своего бизнеса из предложенного списка.

Где получить кредит для открытия малого бизнеса – обзор ТОП-5 банков

Экспертный отдел нашего журнала провёл мониторинг кредитного рынка РФ и составил список пяти самых надёжных банков.

Обратите внимание, что в некоторых из них удобнее взять потребительский кредит без указания целей или оформить кредитную карту с возобновляемым лимитом. Такой вариант подходит в случае, если вам нужна относительно небольшая сумма в пределах 300-750 тыс

рублей.

1) Сбербанк

Сбербанк – самый известный банк РФ, лидер кредитного рынка страны. Услугами этой организации пользуется 70% населения России. Здесь выдают кредиты физическим лицам, кредиты для ИП, юридическим субъектам.

Начинающим предпринимателям стоит обратить внимание на кредитную программу «Доверие», которая готова профинансировать потребности малого и среднего бизнеса. Кредит на развитие бизнеса доступен компаниям с годовой выручкой до 60 млн рублей

Ставка по программе – 16,5% годовых. Максимальная сумма – 3 млн руб

Кредит на развитие бизнеса доступен компаниям с годовой выручкой до 60 млн рублей. Ставка по программе – 16,5% годовых. Максимальная сумма – 3 млн руб.

Есть и другие программы – «Кредит на пополнение оборотных средств», «Экспресс под залог», «Кредит на покупку оборудования и транспорта», «Лизинг», «Бизнес-Актив», «Бизнес-Инвест» и другие.

2) Тинькофф Банк

Тинькофф Банк – кредитные программы для частных лиц и начинающих бизнесменов. «Тинькофф» называет себя самым удобным банком для ведения бизнеса.

Если вам требуется небольшая сумма на текущие нужды предприятия, закажите кредитную карту «Тинькофф Платинум». Её возобновляемый лимит составляет 300 000 рублей, а базовая ставка – от 15%. Беспроцентный период использования длится 55 дней. Карту выпустят и доставят в офис или на дом бесплатно.

3) ВТБ Банк Москвы

ВТБ Банк Москвы – кредиты физическим лицам, компаниям и начинающим предпринимателям

Обратите внимание на нецелевой кредит без залога на сумму до 3 млн рублей и базовой процентной ставкой 14,9% годовых

Есть специальные программы для действующих и только что открытых предприятий МБ – «Оборот» (пополнение оборотных средств), «Перспектива для бизнеса», «Овердрафт». Пользуйтесь предложениями ВТБ Банка в зависимости от ваших целей.

4) Альфа-Банк

Альфа-Банк – кредитные программы для бизнеса и обычные потребительские кредиты на сумму до 5 млн.

Обратите внимание на уникальный продукт от «Альфы» — карту Близнецы. Это дебетовая и кредитная карты в одном пластике

Возобновляемый лимит – 500 000 рублей. Льготный период распространяется на снятие наличных. Рекордный срок льготного использования – 100 дней.

5) Ренессанс

Ренессанс-Кредит – потребительские кредиты на любые нужды на сумму до 700 000 руб. Особые условия для клиентов банков и заёмщиков, предоставивших дополнительные документы.

Таблица сравнения банковских предложений:

| № | Банк | Ставка в % | Размер кредита в рублях | Эксклюзивные предложения |

| 1 | От 16,5 (кредит «Доверие») | До 3 млн | Есть специальные программы на покупку оборудования и транспорта для бизнеса | |

| 2 | От 15 (по карте) | До 300 000 на карту и до 1 млн наличными | Выпуск и доставка карты – бесплатно | |

| 3 | От 14,9 | До 3 млн и выше по специальным программам | Выгодные предложения для действующих предприятий МБ | |

| 4 | 23,99 (карта Близнецы) | До 500 тыс. | Премиальное обслуживание по элитным картам | |

| 5 | 24,9 (карта) | 200 тыс. по карте, 700 тыс. — наличными | Бесплатное годовое обслуживание карты |

Что нужно для получения кредита на открытие малого бизнеса – 4 главных условия

В банках отработанная процедура проверки каждого клиента. Одного желания стать успешным бизнесменом недостаточно. Придётся соответствовать всем условиям и требованиям кредитных организаций.

Рассмотрим главные из них.

Условие 1. Подробный бизнес-план

Если вы не в курсе, что такое бизнес-план, заниматься предпринимательством вам ещё рано. Этот документ нужен не только банкам, но и самому бизнесмену.

Без грамотного, профессионально составленного документа, определяющего финансовую и экономическую стратегию развития бизнеса, будет сложно обосновать и рассчитать свои затраты.

Бизнес-план покажет, каким образом средства банка будут пущены в дело. Подробный бизнес-план – это документ в несколько десятков страниц и даже более.

Но банковские сотрудники вряд ли найдут время читать манускрипт такого объёма, поэтому составьте для них сжатую, предельно конкретную и чёткую версию на 5-10 страниц.

Читайте на сайте отдельный материал о том, как составить грамотный бизнес-план.

Условие 2. Наличие обеспечения и поручителя

Залоговое имущество – надёжная гарантия возврата средств. Кредиты с обеспечением выгодны и банкам, и отчасти, самим заёмщикам. Ставка по таким кредитам ниже, сроки выше, а требования к документации – более лояльные.

В залог берут:

- ликвидную недвижимость – квартиры, дома, земельные участки;

- транспорт;

- оборудование;

- ценные бумаги;

- другие ликвидные активы.

Ещё лучше, если помимо залога, у вас есть поручители – физические или юридические лица. Поручителем имеют право стать городские или областные Центры Предпринимательства, Бизнес-инкубаторы и прочие структуры, помогающие начинающим бизнесменам.

Условие 3. Чистая кредитная история

Кредитную историю банки проверяют у всех заёмщиков без исключения.

Что гарантирует высокий кредитный рейтинг:

- успешно закрытые кредиты;

- нет санкций за прошлые просрочки;

- действующих кредитов нет.

Если хотите исправить кредитную историю, понадобится время. Самый эффективный способ – взять несколько последовательных займов в МФО и закрыть их на условиях компании.

Условие 4. Полный пакет документов

Чем больше документов предоставите банку, тем больше шансов на положительный ответ. Проследите, чтобы все документы были актуальными и надлежащим образом оформлены.

Однозначный плюс – наличие готовых лицензий и прочих разрешительных документов на тот вид деятельности, которым вы собираетесь заниматься.

Сделаем паузу, посмотрим небольшое видео по теме.

Почему бизнес с нуля опасаются кредитовать?

В России практика кредитования стартапов невелика. Если в странах Западной Европы доля таких займов в портфеле банков составляет до 30-35%, то в нашей стране этот показатель едва достигает 1,5-2%. Почему так происходит? К сожалению, ситуация на данный момент такова, что развитие собственного бизнеса (особенно на начальных этапах) связано с существенными рисками.

Это неопределенность, отсутствие кредитной истории, а также гарантий того, что все сработает. Многие молодые компании закрываются, не успев даже заявить о себе

Естественно, это заставляет кредиторов стартапов относиться к выдаче займов с осторожностью и предоставлять их только после тщательной проверки всех аспектов будущей деятельности потенциального заемщика

Какие банки дают кредиты

Традиционно малый и средний бизнес кредитуют государственные и крупные коммерческие банки. На сегодняшний день наиболее активными кредиторами предпринимательской деятельности выступают многие учреждения.

Потребительские кредиты

Потребительское кредитование – более дорогой кредитный продукт, который характеризуется низким процентом отказов. Подходит для небольших частных предприятий с высокой скоростью оборачиваемости капитала.

| Банк | Срок кредитования | Процентная ставка | Сумма кредита(рубли) |

| Промсвязьбанк | До 84 месяцев | От 9,9% | До 3 млн |

| Альфа-Банк Кредит наличными | До 84 месяцев | От 8,8% | До 5 млн |

| Home Credit Bank | До 60 месяцев | От 7,9% | До 1 млн |

| Тинькофф | До 36 месяцев | От 12% | До 2 млн |

| Восточный | До 70 месяцев | От 9% | До 3 млн |

| Ренессанс Кредит | До 70 месяцев | От 9,5% | До 700 тыс. |

| Сбербанк | До 84 месяцев | От 11,9% | До 5 млн |

Бизнес-кредиты

Получить такой вид займа сложнее. Обратиться можно в следующие банки:

| Банк/Кредитная программа | Срок кредитования | Процентная ставка | Сумма кредита (рубли) |

| Совкомбанк Суперплюс | До 120 месяцев | От 11,9% | До 30 млн |

| Сбербанк | До 36 месяцев | От 11% | До 5 млн |

| ВТБ Экспресс | До 60 месяцев | От 13 до 16% | До 5 млн |

| АК Барс Развитие | До 120 месяцев | До 8,5% | До 1 млрд |

| Промсвязьбанк Бизнес | До 180 месяцев | От 9% | До 250 млн |

| УБРиР «Бизнес-Рост» | До 24 месяцев | От 16,5% | До 2 млн |

Владельцу развивающегося бизнеса при наличии залогового имущества будет нетрудно взять кредит на дальнейшее развитие собственного дела. Таким клиентам крупнейшие банки РФ готовы предложить небольшие проценты и гибкие условия погашения. Иначе дело обстоит с теми, кто делает вход в бизнес с нулевым капиталом, рассчитывая только на кредитные средства. Этой категории заемщиков банки выставляют более жесткие условия, ограничивая максимальную сумму кредита и срок погашения.

Альтернативные варианты кредитования

Банковский кредит – не единственная форма кредитования, доступная ИП и ООО. Существуют альтернативные способы привлечь финансы в бизнес. Среди них:

- Экспресс-кредит – форма кредитования, при которой предприятие может взять кредит в течение нескольких часов без залога.

- Покупка залогового имущества – позволяет купить необходимые бизнесу материальные активы с отсрочкой платежа. Если предприятие нуждается в оргтехнике или мебели – можно приобрести всё это по программе ликвидации залогового имущества.

- Овердрафт – форма быстрого кредитования на короткий срок для расчетов с контрагентами.

- Факторинг – удобный способ кредитования дебиторской задолженности.

- Рефинансирование – повторное кредитование бизнеса с целью погашения заемщиком кредитов в других банках.

Итоги

Малый бизнес, с какими бы трудностями он ни сталкивался в российском юридическом поле, имеет реальный доступ к кредитам. Для этого достаточно предоставить правоустанавливающие документы, налоговую отчетность, договора и управленческую документацию, информацию о счетах в других банках, данные о платежной дисциплине, а также бумаги, необходимые для оформления залога.

Имея пакет документов на бизнес, приносящий доход, предприниматель получит кредит на выгодных условиях. Если же говорить о такой услуге, как кредит на открытие бизнеса с нуля, то на российском рынке такие займы выдаются нечасто. Чтобы получить деньги, предприниматель должен предоставить подробный бизнес-план, прототипы продукции, проектную документацию и иную «доказательную базу», которая заставит кредитную комиссию рискнуть и профинансировать стартап. Но даже в этом случае нет гарантии на получение средств на тех же условиях, на которых кредитуется функционирующий бизнес.

Опубликовано:

Добавить комментарий

Вам понравится

ТОП-7 банков, кредитующих бизнес

Немало российских банков готовы кредитовать сегмент МСБ. Но есть явные лидеры, которые выделяются на фоне конкурентов. О них и поговорим.

Тинькофф банк

Обладатель титула «Банк года в России» 2013 года по версии The Banker считается одной из самых инновационных компаний в нашей стране. Клиенты Тинькофф банка пользуются услугами полностью дистанционно. В том числе берут деньги на развитие бизнеса. Правда, доступен только один вид кредита – овердрафт для владельцев расчётных счетов.

Подключить этот продукт можно уже через 3 месяца после начала обслуживания. Из явных плюсов выделяются:

- Свободное использование средств на любые нужды.

- Нет необходимости в сборе документов, поручителях или залоге.

- Оформляется без визита в банк, с помощью личного кабинета на сайте.

Вклад онлайн

Открывайте вклады, не выходя из дома

Продукт позиционируется как дополнительная услуга, и подключение стоит 490 руб. Кредитный лимит устанавливает банк.

Сбербанк

Помимо широкой линейки потребительских займов для физических лиц в Сбербанке есть и программы для МСБ. Хотя было бы удивительно, если бы у этого гиганта российского кредитования не было предложений для бизнеса. Наоборот, банк сделал шаг навстречу предпринимателям. Это выражается в создании полноценной платформы для бизнеса. Прямо на сайте банка можно получить стандартные банковские услуги для юридических лиц и воспользоваться сервисами интернет-продвижения, проверки контрагентов и другими.

Ассортимент кредитов для бизнеса тоже разнообразен. Здесь есть займы:

- на любые цели;

- на пополнение оборотных средств;

- на приобретение недвижимости, автотранспорта или оборудования;

- программа рефинансирования бизнес-кредитов, выданных другими банками.

ВТБ

Кредитная организация традиционно сильна в сегменте работы с юридическими лицами. Среди клиентов банка представители малого, среднего и крупного бизнеса. Программ кредитования также в избытке: от поддержки участия в электронных аукционах до инвестиционных займов.

Стоит отметить, что группа ВТБ – активный участник государственных и региональных программ поддержки малого и среднего бизнеса. С её помощью предпринимателям доступны кредиты по льготной % ставке на развитие приоритетных секторов экономики. Например, сбор и переработка отходов, внутренний туризм, сельское хозяйство и другие.

Альфа-Банк

Банк ведёт активную маркетинговую кампанию для привлечения предпринимателей. И это даёт плоды – на сайте финансового учреждения указано, что каждый 5-й российский предприниматель выбирает Альфа-Банк. Из кредитных программ для МСБ выделяется «Альфа Поток».

По сути, банком запущена инновационная краудфандинговая платформа. Её особенность — получение кредита для бизнеса без справок и поручителей за 15 минут. Но обязательным условием предоставления займа является регулярный оборот по счёту более 100 тыс. руб. в месяц. А также существование компании свыше 10 месяцев.

Параметры кредитования:

- Сумма от 100 тыс. до 2 млн руб.

- Срок от 1 дня до 6 месяцев.

- Ставка 2% в месяц, без дополнительных комиссий.

ФК Открытие

Банк «ФК Открытие» – старожил обслуживания бизнеса. Создание на его базе нового проекта «Точка» – банка для предпринимателей – помогло привлечь ещё больше клиентов. Программ кредитования для МСБ здесь тоже немало. В том числе и с господдержкой.

Из интересных продуктов выделим экспресс-финансирование. Это кредит для действующих компаний, которые часто принимают безналичную оплату. Банк выдаёт аванс на сумму до 1 млн руб. без обеспечения. Расчёт же происходит ежедневно – 30% от оборота по эквайрингу уходят в банк.

Россельхозбанк

Банк кредитует все категории граждан. Но затронем лишь его специализацию – поддержку фермеров и агропромышленных компаний. Здесь также реализуются программы господдержки МСБ. При этом есть профильные программы под сельское хозяйство:

- покупка техники;

- приобретение молодняка;

- проведение сезонных работ и другие.

ОТП Банк

Банк не афиширует услуги для бизнеса. Хотя они присутствуют, и предпринимателю, испытывающему недостаток финансирования, найдётся, что предложить. Продуктовая линейка кредитов для МСБ не так велика, как в других банках. Но здесь довольно лояльные условия для заёмщиков:

- кредитование без залога;

- плавающие или фиксированные % ставки;

- отсрочка погашения основного долга до 6 месяцев.

Где можно взять заем на открытие малого бизнеса в России

Собственное дело – это вполне реализуемая мечта многих людей, которая способна не только улучшить благосостояние, но и существенно разнообразить и обогатить в эмоциональном плане жизнь любого человека.

Открытие бизнеса, как и многое в жизни современного человека, требует наличия некоторого числа денежных средств. Но что делать, если идея предприятия, желание заниматься им давно созрели, но начального капитала нет? Естественно, искать деньги и заниматься своим делом.

К слову, раздобыть требующиеся средства можно разными способами, например:

- взять в долг у родственников, друзей или знакомых удобным для вас способом;

- изучить законодательство и, если это возможно, попробовать получить субсидию или грант на развитие интересного вам проекта;

- постараться найти спонсоров со стороны;

- найти партнера;

- воспользоваться возможностью краудфандинга (сбором средств с общественности);

- оформить кредит.

Каждый из отмеченных способов не лишен своих недостатков. Как показывает практика, самым удобным и часто используемым является кредит.

Особого удивления подобное положение дел не вызывает, так как у оформления займов есть ряд существенных преимуществ:

- независимость от иных лиц в плане развития своего дела (то есть – делиться после его раскрутки ни с кем не придется);

- возможность незамедлительного и практически гарантированного получения средств на открытие бизнеса;

- относительная простота необходимых к проведению мероприятий.

В Российской Федерации оформление кредитов на открытие малого бизнеса – не столь распространенная практика. Согласно официальным данным, процент займов подобного рода от всех имеющихся в нашей стране составляет не более 3-3,5 процентов.

Для примера, в западных странах кредитование данной формации приходится на треть всех кредитных случаев. Такое положение дел, скорей всего, связано с постоянно нестабильной экономикой России и большими рисками «спустить» все заёмные средства, что отталкивает их потенциальных получателей.

Если же конкретно вы все же нацелились на получение кредита для открытия собственного дела, то вполне резонно может возникнуть вопрос – где его взять?

Сегодня оформление данных займов возможно:

- В кредитных организациях, оформляющих официальные займы в Интернете или своих немногочисленных пунктах. Как правило, такие «банки» предоставляют кредиты практически всем лицам, однако проценты в них будут очень большими, поэтому сотрудничать с ними нежелательно.

- В полноценных банках, работающих по лицензии Центрального Банка РФ (ЦБ РФ). Здесь, конечно, получить заём сложней, но зато больших процентных ставок или невыгодных для себя условий можно избежать.

- У лиц, предоставляющих займы лицам под расписку. В этом случае что-то обобщать будет неправильно, так как у разных кредиторов условия свои. При желании вполне реальной найти человека с условиями, аналогичными полноценным банкам. А вот с более выгодными принципами кредитования – вряд ли.

Так как в сегодняшнем материале наш ресурс освещает вопрос кредитования малого бизнеса, о субсидиях, государственных контрактах и грантах говорить не будем. Отметим, что последние источники средств являются полностью безвозмездными и предоставляются будущим бизнесменам в качестве отправного капитала.

Однако получить подобные средства очень сложно, поэтому во многих ситуациях лучше прибегнуть к получению кредита. Тем более что в последние годы из-за своих интересов государство активно спонсирует эту сферу кредитования, вследствие чего займы на развитие малого бизнеса предоставляются многими банками по льготным условиям.

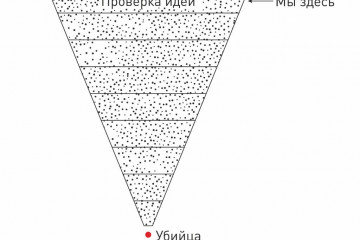

Этапы развития стартапов

Каждый стартап перед выходом на рынок проходит несколько ступеней. Однако в некоторых случаях автор идеи может сознательно пропустить несколько стадий, если позволяет ситуация. Главное — перед запуском определить, что будет со стартапом после того, как он привлечет инвестиции. Это может быть уход в традиционный бизнес, продажа или запуск на фондовом рынке. Такая информация особенно важна для потенциальных инвесторов, чтобы понимать риски и рентабельность вложений.

Существует несколько основных этапов, которые проходит стартап:

- Problem/Solution Fit — подтверждение проблемы и того, что предлагаемый продукт ее решит;

- Minimum Viable Product (MVP) — разработка рабочего прототипа с минимальным функционалом для решения проблемы; выпуск альфа-версии и тестирование ее недочетов;

- Product/Market Fit — подтверждение, что у продукта есть рынок сбыта (закрытая бета-версия продукта);

- Scale — масштабирование бизнес-модели (открытая бета-версия и выпуск потребительской версии продукта);

- Maturity — переход от стартапа к бизнесу.

Экономика инноваций

От идеи до единорога — стартапы России и мира в 22 цифрах

Как найти идею для стартапа?

Многие стартапы терпят неудачу из-за того, что представляют собой неудачно скопированную идею или не отвечают реальным потребностям рынка.

Есть несколько способов, которые помогут выбрать удачное решение для стартапа:

- Быть в тренде. Читать о новинках рынка и изобретениях, пытаться предугадать, в какой отрасли их можно будет применить;

- Стать экспертом. Быть инсайдером рынка всегда выгоднее, чем заходить в него со стороны. При этом можно совмещать знания сразу в нескольких отраслях, чтобы изобрести что-то на стыке технологий. Например, сотрудник инвестиционного банка Salomon Brothers Майкл Блумберг после увольнения решил создать свое финансовое агентство Bloomberg. В итоге он стал одним из самых богатых и влиятельных людей в мире;

- Решить свою проблему. Придумать решение, которого нет на рынке, но которое позволит облегчить жизнь лично вам. Так возник фотохостинг Flickr, поскольку при разработке многопользовательской онлайн-игры «Game Neverending» понадобилось где-то хранить изображения;

- Искать слабые точки. Умение понять, где другие люди теряют свои деньги и время, иногда помогает изобрести полезное решение;

- Улучшить уже существующее. Особенно удачным путем станет работа с теми товарами и услугами, которые сейчас вызывают негатив из-за недоработанного интерфейса или по другим причинам. Ричард Брэнсон создал Virgin Atlantic, чтобы обогнать по сервису British Airways, но пошел гораздо дальше;

- Связать несвязанное. По такому принципу работают стартапы, которые нашли удачное сочетание дешевых товаров и услуг и состоятельных заказчиков, которым они нужны. Например, биржа Odesk помогает компаниям найти фрилансеров с другого конца света;

- Копировать с улучшениями. Неудачный клон быстро провалится, а удачный, как показывает практика, развивается в самостоятельную компанию и уже не ассоциируется с предшественником. Так в России возник стартап печати на одежде UniFashion, который позаимствовал идею американского студенческого мерча;

- Путешествовать и перенимать опыт. Кейсы успешного бизнеса из другой страны могут сработать и на родине. Американец Говард Шульц подсмотрел идею кофеен в Милане. Именно так появился Starbucks;

- Работать с новыми рынками. Если отслеживать новинки от компаний, то можно оперативно предложить для них дополнения и улучшения. Билл Гейтс начал зарабатывать на том, что написал интерпретатор BASIC для первого домашнего ПК Altair 8800;

- Общаться с умными. Использовать чужие идеи можно, а иногда и нужно. Многие люди не могут воплотить что-то стоящее в жизнь, но хотели бы делегировать эту функцию.

Какие документы необходимы для получения кредита

Какого-либо стандартного пакета документов, который можно было бы предоставлять в каждый банк не существует. Каждая кредитная организация запрашивает свой набор необходимых бланков. Кроме этого, документы на кредит для ИП и для организаций различаются.

Обычно при рассмотрении заявки на кредит банк запрашивает следующие документы:

- Анкета заемщика для получения кредита;

- Для фирмы — учредительные документы со всеми внесенными изменениями (устав, протокол собрания учредителей, учредительный договор, решение единственного участника и т. д.);

- Бланки ИНН, ОГРН или ОГРИП;

- Копия лицензии (если для ведения деятельности нужно в обязательном порядке ее получать);

- Копии паспортов заемщика, созаемщиков, поручителей;

- Налоговые отчеты за последние 2-3 года деятельности;

- Бухгалтерская отчетность за предыдущий год (в поквартальном разрезе);

- Бухгалтерские справки, содержащие информацию о доходах, расходах, обязательствах, имуществе и т. д.;

- Если есть расчетные счета в других банках — справки о движении средств по ним;

- Документы, которые подтверждают владение имуществом, предоставляемым банку в залог;

- Копии договоров с крупными поставщиками и покупателями.

Внимание! Иногда банк может предоставлять свои формы документов (к примеру, справок), в которые нужно перенести информацию и предоставить бланки для проверки.