Как закрыть ип самостоятельно если нет работников

Содержание:

- Закрытие ИП в 2020 году с долгами по взносам в ПФР

- Доставка документов в налоговую службу

- Как закрыть ИП в 2021 году: пошаговая инструкция для начинающих

- Процедура принудительного закрытия ИП

- Ликвидация ИП по шагам

- ○ Закрытие ИП – выход?

- Частые вопросы по закрытию ИП

- АЛГОРИТМ ОТПРАВКИ ЗАЯВЛЕНИЯ О ПРЕКРАЩЕНИИ

- Исполнительные действия и меры принудительного исполнения

- Как ИП перейти на НПД

- Сроки уплаты налогов

- Какие отчеты нужно подать, чтобы закрыть ФОП

- Ситуации прекращения деятельности индивидуального предпринимателя по решению суда или государственного органа

- Итоги и выводы

Закрытие ИП в 2020 году с долгами по взносам в ПФР

Если не проводить обязательные отчисления на сотрудников ИП в ПФР, то формируется крупный долг, который, как думают многие бизнесмены, препятствует закрытию ИП. Но на самом деле, что для ИП с долгами, что для ИП без таковых процесс ликвидации организации осуществляется в одинаковом порядке.

Когда предприниматель решает закрыть ИП, Пенсионный фонд обязан выдать по требованию налоговой документ об отсутствии долга.

Подобная просьба от налоговых служб никоим образом не может влиять на сам ход закрытия ИП, поскольку по закону в 2020 году погасить долг можно как до, так и после прекращения предпринимательской деятельности.

Таким образом, бизнесмен может сам решить, когда он будет выплачивать этот долг. Ничто не помешает ему погасить задолженность, уже освободившись от статуса предпринимателя. Когда пройдет закрытие ИП, данные об этом поступят в ЕГРИП, а затем уже и в Пенсионный фонд.

Если случится так, что человек, закрыв ИП, откажется выплачивать долг, последний может быть принудительно взыскан, когда Пенсионный фонд сообщит о положении дел в суд.

Доставка документов в налоговую службу

Итак, индивидуальный предприниматель расплатился со всеми сотрудниками и кредиторами. Также не имеет никаких долгов в банках. Собрал необходимый пакет заполненных документов. Что же дальше?

Наилучшим вариантом считается личная подача документов в налоговую службу. Разумеется, существуют и другие варианты передачи бумаг, но в данном случае рассматривается оптимальный. Индивидуальный предприниматель посещает налоговую службу, подтверждает, что является гражданином Российской Федерации, демонстрируя документ, удостоверяющий личность, то есть паспорт. Ставит свою подпись на заявлении. На данном этапе действия заканчиваются.

Как закрыть ИП в 2021 году: пошаговая инструкция для начинающих

Рассмотрим подробнее, какие необходимые документы и действия, нужно произвести пошагово предпринимателю, чтобы закрыть предпринимательство.

Шаг 1. Собираем документы для закрытия ИП

Положения нормативных актов закрепляют какие документы нужны, чтобы лицо могло сняться с учета в качестве ИП.

Сначала необходимо оформить заявление на закрытие ИП. Рекомендуется при наличии ЭЦП, закрытие предпринимательства производить в электронном виде. В этом случае форма заявления будет всегда актуальна.

Получить заявление можно путем приобретения в типографии бланка установленной формы. Далее он заполняется чернилами черного цвета.

Еще одним вариантов снятия с учета является обращение ИП в специализированную организацию, которая может подготовить, а при необходимости и сдать установленный пакет документов.

Внимание! Заявление р26001 может подавать доверенное лицо ИП, но для этого ему потребуется документ, наделяющий его полномочиями – доверенность. Если у вас есть вопросы, то вы можете получить бесплатную юридическую консультацию.

Шаг 2. Оплачиваем государственную пошлину

При общем порядке снятия с учета нужно помнить, что данная процедура является платной. Поэтому предприниматель должен в установленной сумме оплатить госпошлину (160 рублей). Произвести платеж можно в банке, в терминале, через онлайн-банкинг и т. д.

Для подготовки квитанции рекомендуется использовать сервис в интернете https://service.nalog.ru/gp2.do. Он позволяет формировать актуальную квитанцию в автоматическом режиме. Выберите пункт, как показано на картинке.

Важно учитывать также следующий момент при заполнении:

- если документы будут подаваться в обычном режиме, то работнику придется в квитанции использовать КБК 182 1 08 07010 01 1000 110.

- Для подачи заявления через МФЦ нужно проставлять КБК 182 1 08 07010 01 8000 110. Но лучше всего уточнить реквизиты непосредственно в том МФЦ, куда будут предоставляться документы.

Внимание! Инспектору при подаче документов нужно будет предоставить оригинальную квитанцию, которую он заберет. Поэтому рекомендуется перед обращением сделать с данного документа копию.

Шаг 3. Предоставляем документы

Это можно сделать несколькими способами:

- При помощи Интернет — необходимо использовать сервис налогового органа по адресу https://www.nalog.ru/rn77/service/gosreg_eldocs/ Однако для этого способа требуется наличие ЭЦП. Через Госуслуги подать заявление не удастся — здесь есть страница, посвященная ей, однако она не предоставляется в электронном виде.

- Передать документы лично в руки инспектору. При этом обращаться необходимо либо в свою инспекцию, либо (в крупных городах, таких как г. Москва) — регистрирующую. При себе необходимо иметь паспорт для подтверждения личности заявителя.

- Инспектору в ФНС через своего представителя — в этом случае на представителя должна быть оформлена нотариальная доверенность;

- Отправить почтой либо через курьерскую службу. Бланк заявления также подписывается нотариусом;

- Обратиться с пакетом документов в МФЦ. В этом случае срок ожидания будет увеличен до 8 дней. Получать результат необходимо будет здесь же.

Шаг 4. Получаем документы

Закон определяет, что рассмотрение поданных документов производится в течение 5 дней. После этого на руки физическому лицу выдается бланк о прекращении регистрации в качестве предпринимателя либо отказ в выполнении данного действия.

Данная процедура выполняется в налоговом органе либо МФЦ, в зависимости от места первоначальной подачи документов.

Внимание! Если орган вынес решение отказать в снятии с учета, то на руки выдается специальный бланк, в котором записывается причина отказа. Предприниматель может устранить указанную в нем ошибку, после чего попробовать снова.

Процедура принудительного закрытия ИП

Сама по себе процедура внесения в ЕГРИП записи о принудительной ликвидации ИП в 2020 году не отличается от аналогичного действия при его добровольном закрытии.

Однако основанием внесения сведений в реестр будет являться не заявление индивидуального предпринимателя по форме Р26001, а сведения, передаваемые в налоговую инспекцию:

- Органами ЗАГС о регистрации смерти физического лица.

Арбитражными судами о признании индивидуального предпринимателя несостоятельным (банкротом). В случае вынесения судом решения о банкротстве, сотрудники судебной инстанции направляют копию такого решения в налоговую инспекцию по месту регистрации ИП.

Судами общей юрисдикции о признании физического лица, зарегистрированного в качестве индивидуального предпринимателя, недееспособным, либо о вступлении в законную силу приговора о назначении ему наказания в виде лишения права заниматься предпринимательством.

Органами, осуществляющих контроль в сфере миграции, об аннулировании либо истечении срока действия документов, разрешающих иностранному гражданину законно проживать на территории Российской Федерации.

закрытия ИП

В той же ситуации, когда коммерческая деятельность прекращается по решению государственного органа или в связи со смертью гражданина, то статус ИП утрачивает свою силу:

- С момента смерти человека.

Со дня вступления в законную силу решения (приговора) суда.

С даты окончания срока действия (аннулирования) документа, разрешающего иностранному гражданину законно проживать в России.

Если вы хотите закрыть ИП по собственной инициативе и вам необходимо подготовить документы для обращения в налоговую инспекцию, воспользуйтесь нашим сервисом «Заполнить заявление о закрытии ИП онлайн».

Сервис автоматически заполняет бланки документов по введенным вами данным. К тому же у вас всегда есть возможность заказать проверку правильности оформления заявления у наших юристов, а также задать им любой вопрос о процедуре ликвидации ИП. Все это убережет вас от ошибок при заполнении формы Р26001, а также позволит сократить время, затраченное на прекращение своей предпринимательской деятельности.

С нашей помощью закрыть ИП стало проще!

Заполнить документы для закрытия ИП

Будем благодарны вам за комментарии к данному материалу. Если вы не нашли ответ на свой вопрос или у вас есть замечания, пожелания, — напишите нам

Для нас очень важно ваше мнение!

|

Полезный материал? Поделись ссылкой! |

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг тоже обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. Подайте заявление в свою инспекцию и получите карточку о снятии кассового аппарата с регистрационного учёта.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта. Рассчитать сумму к уплате можно на нашем калькуляторе взносов.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ЕНВД – декларация не позже 20 числа месяца, следующего за закрытием, уплата налога — не позже 25 числа этого месяца;

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

○ Закрытие ИП – выход?

Закрытие ИП – это единственный выход, чтобы не платить налоги и взносы. В дальнейшем, когда обстоятельства вновь изменятся, можно будет опять зарегистрироваться в качестве индивидуального предпринимателя и возобновить деятельность.

При этом важно выполнить необходимые действия, которые предусмотрены законом. Их немного. Прежде чем закрыть ИП, необходимо решить все вопросы с работниками, контрагентами и налоговой инспекцией

Потребуется перечислить выплаты по всем долговым обязательствам и подготовить необходимые бумаги

Прежде чем закрыть ИП, необходимо решить все вопросы с работниками, контрагентами и налоговой инспекцией. Потребуется перечислить выплаты по всем долговым обязательствам и подготовить необходимые бумаги.

В подготовительные действия входит:

- Выплата налогов, штрафов и пеней в налоговую инспекцию.

- Увольнение и полный расчет с сотрудниками, если они у ИП есть.

- Перечисление страховых взносов за себя.

- Подготовка и сдача деклараций за истекший период (даже если это не полный отчетный год).

- Снятие с учета в ФСС (для ИП с работниками).

- Закрытие расчетного счета в банке.

- Снятие с регистрационного учета ККТ, если она использовалась.

После приведения дел в порядок можно приступать к следующим этапам.

При закрытии ИП применяется установленная форма заявления Р65001. Документ может быть заполнен от руки (черными чернилами заглавными буквами) или на компьютере (шрифт Courier New, 18).

В заявлении потребуется указать ФИО, ИНН и ОГРНИП, а также контактную информацию и способ подачи документа в налоговую. При подаче заявления лично подпись ставится в присутствии сотрудника ФНС.

Помимо заявления требуется предоставление квитанции об оплате государственной пошлины. Ее размер составляет 160 рублей.

Сформировать квитанцию можно на официальном сайте ФНС. Для этого потребуется заполнить необходимые данные. Также получить ее можно в территориальном отделении налоговой инспекции.

Оплачивается квитанция в отделениях банка, в системе интернет-банкинг или через терминал.

К заявлению и квитанции ранее было необходимо прикладывать справку из Пенсионного фонда. Теперь это требование упразднено, так как ФНС может запросить нужные сведения самостоятельно.

При этом не важно, заплатили вы взнос в ПФР или нет на момент закрытия ИП. Согласно налоговому законодательству, перечислить платеж можно до 31 декабря текущего года. Пункт 1 ст

423 НК РФ: Расчетным периодом признается календарный год

Пункт 1 ст. 423 НК РФ: Расчетным периодом признается календарный год.

Если человек решит возобновить предпринимательскую деятельность, ему потребуется заново пройти регистрацию в налоговой. Процедура будет идентичной той, что гражданин проходил в первый раз.

Законодательно не установлено через какой период времени можно зарегистрировать ИП повторно после закрытия. Гражданин может сделать это в любой момент. Повторять эти процедуры можно бесконечно.

Частые вопросы по закрытию ИП

Как закрыть ИП через госулуги?

Закрытие частной предпринимательской деятельности осуществляется согласно Закону «О гос. регистрации юрлиц и индивидуальных предпринимателей». Если вам необходимо закрыть предпринимательство через госуслуги – пошаговая инструкция этой процедуры подробно описана в интернете, на Едином портале соответственной государственной службы.

Чтобы это сделать, необходимо зарегистрироваться в этой системе и отправить электронные варианты всех необходимых бумаг в налоговую инспекцию.

Вам понадобится такой список документации:

- заявление на прекращение деятельности ИП (Р 26001);

- квитанции (ее тоже можно найти на сайте) о том, что вы оплатили государственный налог, который составляет сто шестьдесят рублей ;

- письмо о снятии вас с персонифицированного учета.

После этого необходимо дождаться подтверждения того, что документы приняты. Оно придет на ту электронную почту, которую вы укажете, заполняя все графы со своими контактными данными.

По прошествии пяти банковских дней, налоговая должна выдать документ, который подтверждает прекращение предпринимательской деятельности.

Но при закрытии ИП через интернет у вас должна быть специальная электронная подпись, ведь все документы подаются в электронном виде. Если же такой подписи у вас нет, то заявление на прекращение деятельности нужно будет нести лично или же отправлять его заказным письмом, предварительно заверив его нотариально.

Как правильно составить заявление на закрытие предпринимательской деятельности?

Неверное заполнение формы Р26001 может стать причиной отказа в регистрации закрытии, для этого более детально рассмотрим порядок и особенности заполнения заявки.

Изначально необходимо скачать форму Р26001, которая является бланком заявления на закрытие ИП.

В графе «Наименование регистрирующего органа» заявления на закрытие ИП следует указать ту инспекцию налоговой службы, куда будут сдаваться документы.

Наименование и код налогового органа можно узнать на сайте ФНС с помощью онлайн-сервиса «Адрес Вашей инспекции», или просто набрав указанный номер и уточнив, куда направлять заявление на закрытие ИП.

- В пункте 1 бланка «Данные индивидуального предпринимателя» указываются личные и служебные данные предпринимателя. В полях 1.1-1.3 указываются фамилия, имя, отчество. В поле 1.4 ставится номер из Свидетельства о государственной регистрации ИП. В поле 1.5 ставится дата регистрации, которая указана в Свидетельстве о государственной регистрации ИП. В поле 1.6 предприниматель указывает свой ИНН.

- Пункт 2 Заявления на закрытие ИП заполняют только иностранные граждане.

- Пункт 3 «Данные основного документа, удостоверяющего личность гражданина РФ» формы Р26001 должен содержать паспортные данные заявителя. В поле 3.1 «Вид документа, удостоверяющего личность» указывается «Паспорт гражданина РФ». В полях 3.2-3.6 указываются серия и номер паспорта, дата выдачи, кем выдан, код подразделения.

- Пункт 4 Заявления на закрытие ИП заполняется иностранными гражданами. В пункте 5 формы заявления на закрытие ИП размещена надпись: «Мною подтверждается, что сведения, содержащиеся в заявлении, достоверны и соответствуют представленным документам». Графу «Заявитель» следует заполнять (ставить подпись) в присутствии нотариуса. В полях 5.1-5.3 формы Р26001 предприниматель указывает свои контактные телефоны.

- Пункт 5 заполнять не обязательно.

- Пункт 6 Заявления на закрытие ИП заполняет нотариус.

- Пункт 7 формы заявления на закрытие ИП заполняет сотрудник налогового органа, который принимает документы и квитанцию на закрытие ИП.

Лист А, прикладывающийся к бланку заявления на закрытие ИП, является распиской в получении документов от предпринимателя налоговым органом. Заполняется Лист А сотрудником, который принимает пакет документов. Изучить образец заполнения заявления на закрытие ИП можно, скачав его ниже. Для этого нажмите ниже на «Образец заполнения заявления на закрытие ИП».

АЛГОРИТМ ОТПРАВКИ ЗАЯВЛЕНИЯ О ПРЕКРАЩЕНИИ

В период ограничительных мер из-за COVID-19 индивидуальные предприниматели могут направить заявление о прекращении своей деятельности по форме Р26001 в электронном виде без использования электронной подписи.

Чтобы подать такое заявление:

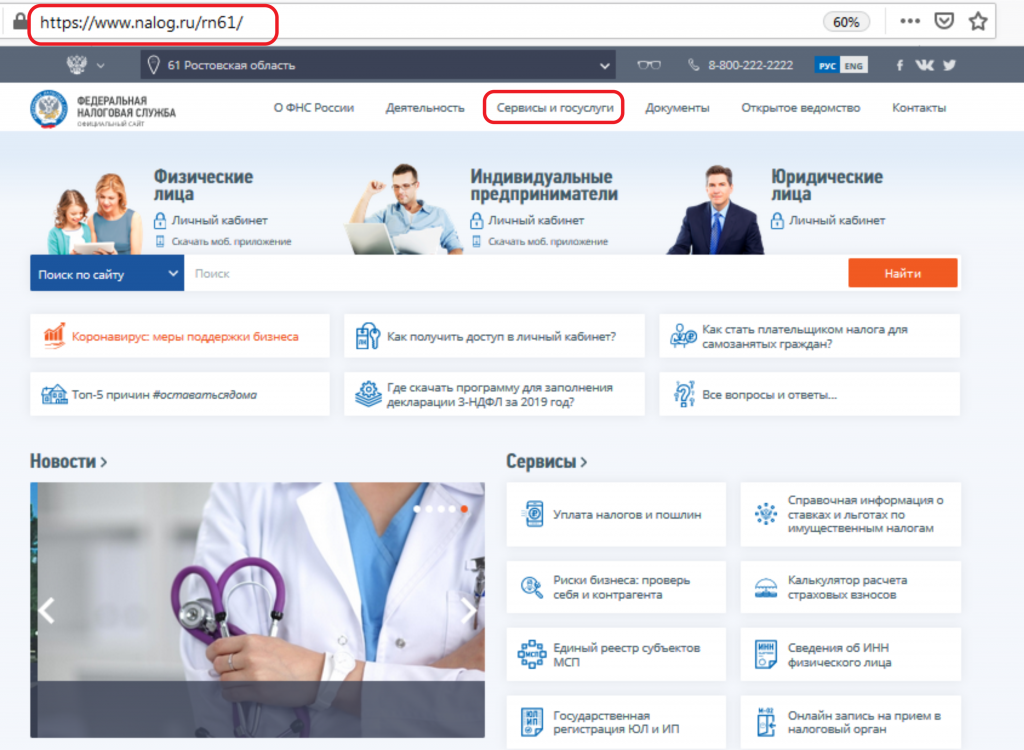

1. Введите в адресной строке Вашего браузера адрес портала Федеральной налоговой службы России nalog.ru. Далее, на главной странице портала нажмите на кнопку «Сервисы и госуслуги»

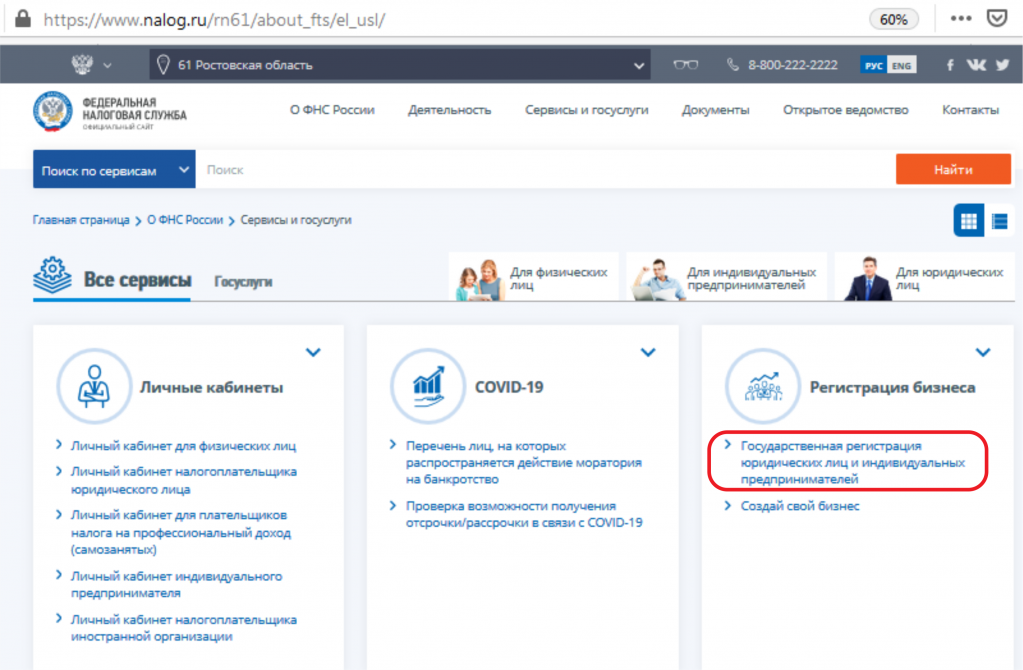

2. Выберите сервис «Государственная регистрация юридических лиц и индивидуальных предпринимателей»

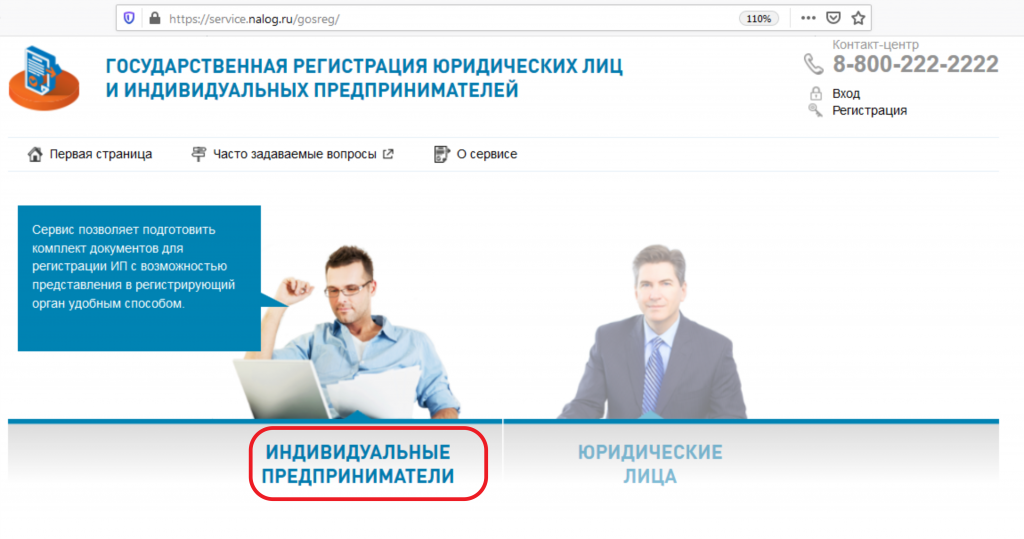

3. Выберите подраздел сервиса «Индивидуальные предприниматели»

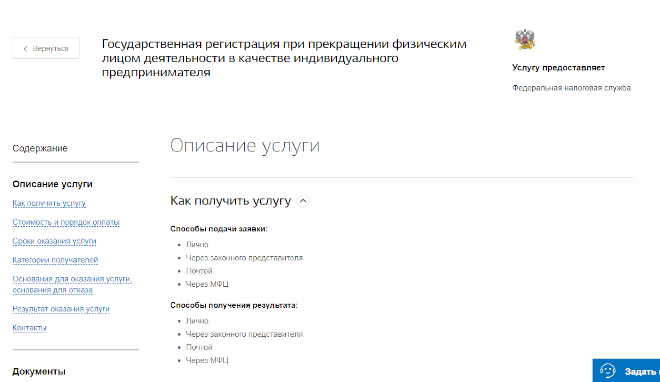

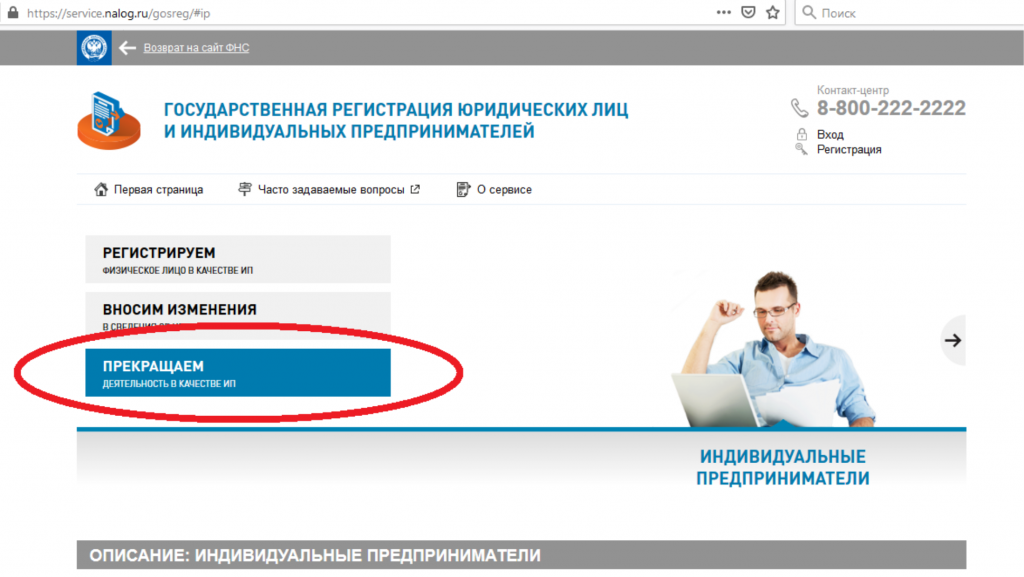

4. Выберите раздел «Прекращаем деятельность в качестве ИП»

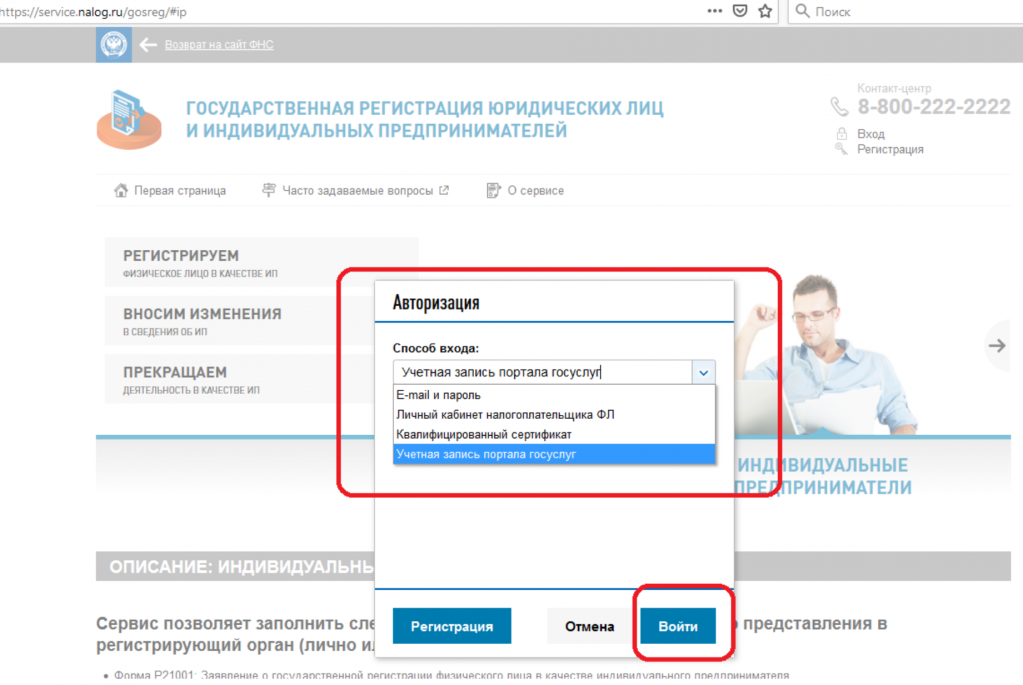

5. Выберите способ авторизации в Личном кабинете (например, через учетную запись портала Госуслуг); и нажмите «Войти»

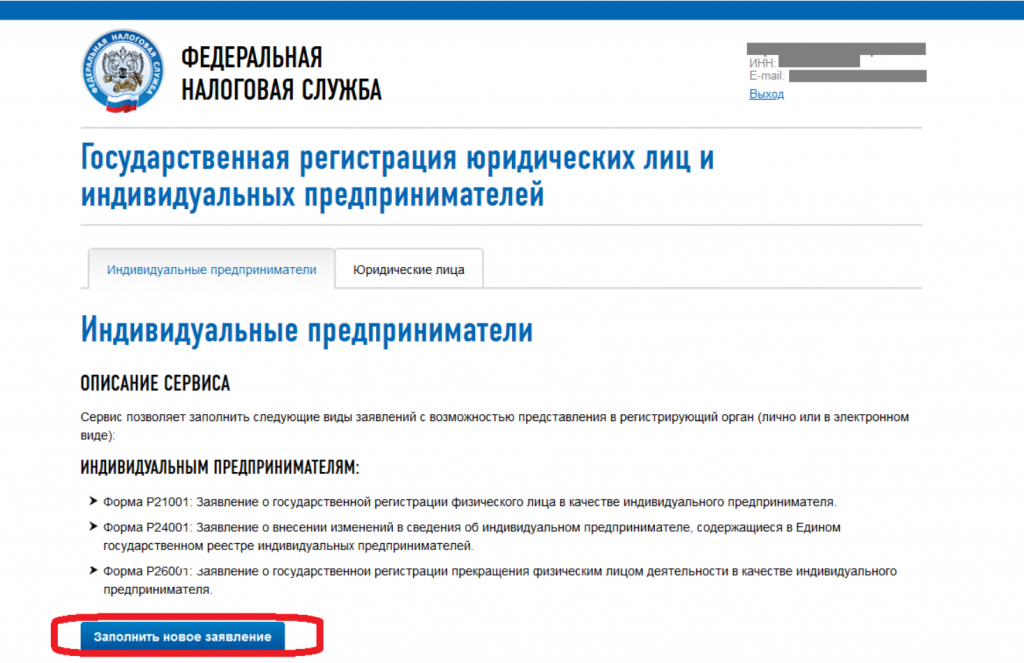

6. Нажмите в открывшемся разделе «Заполнить новое заявление»

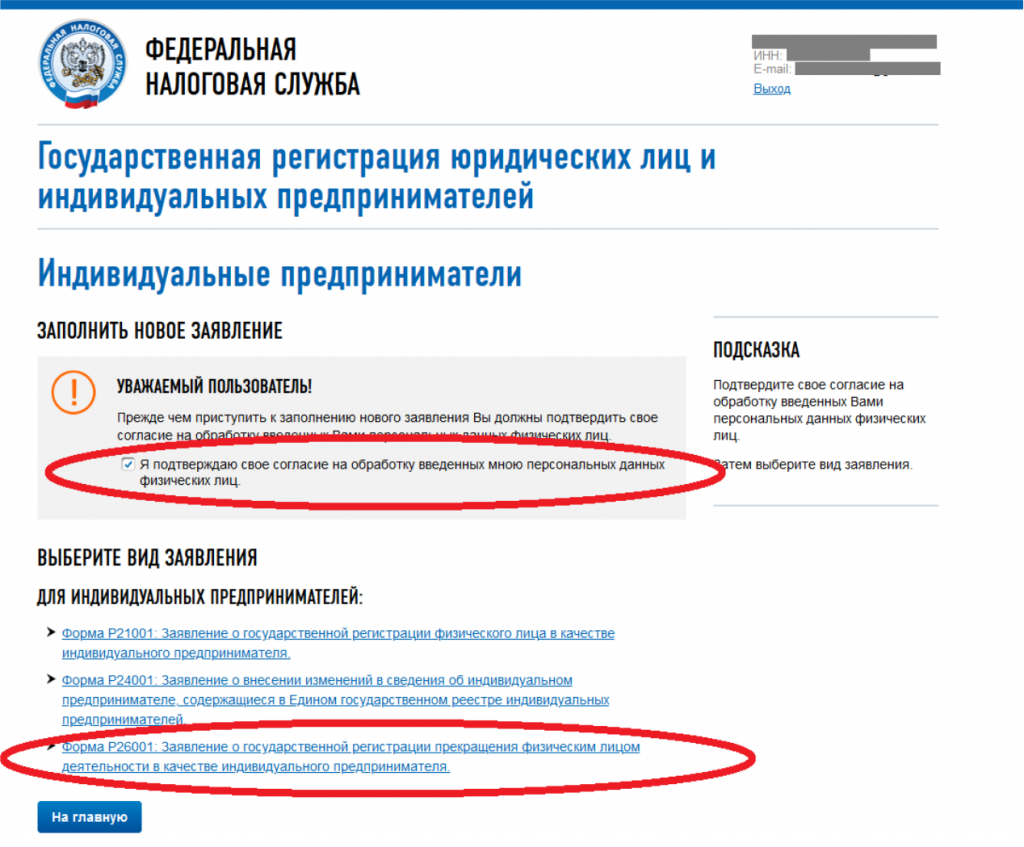

7. Подтвердите свое согласие на обработку Ваших персональных данных, нажав на квадратик рядом с фразой «Я подтверждаю свое согласие на обработку введенных мною персональных данных физических лиц». Затем, выберите вид заявления, нажав «Форма Р26001: заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя»

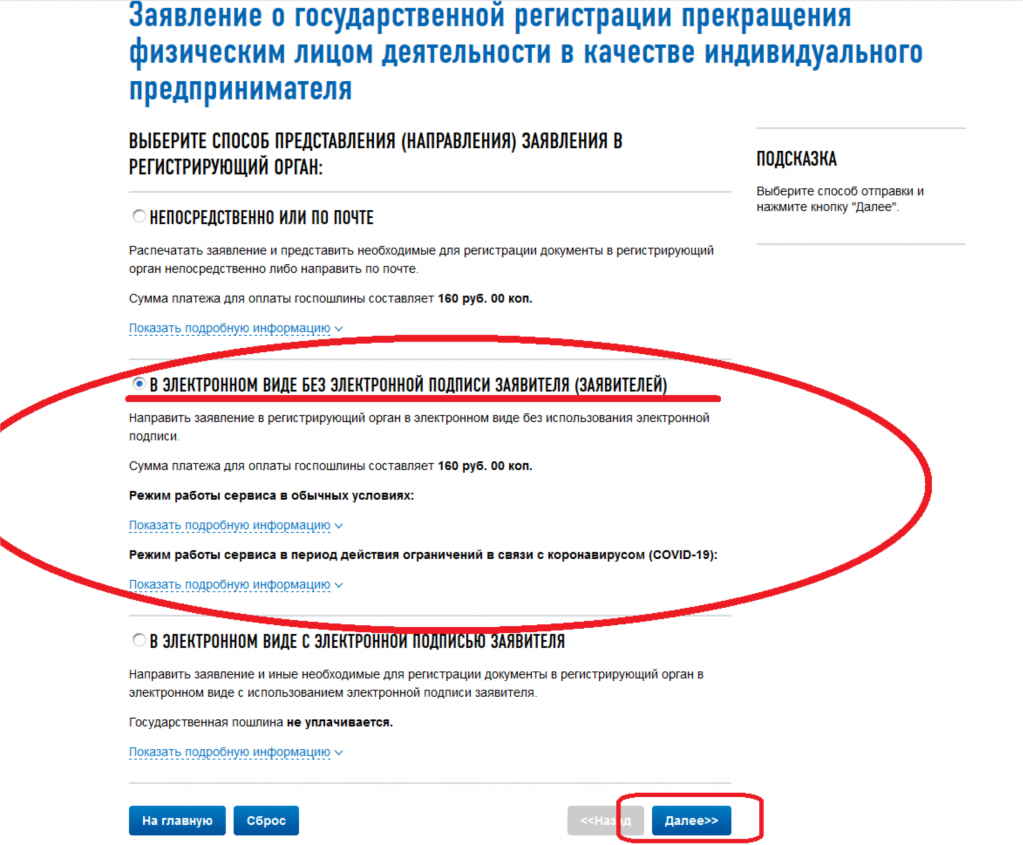

8. Выберите способ отправки заявления «В электронном виде без электронной подписи заявителя (заявителей)», затем нажмите «Далее»

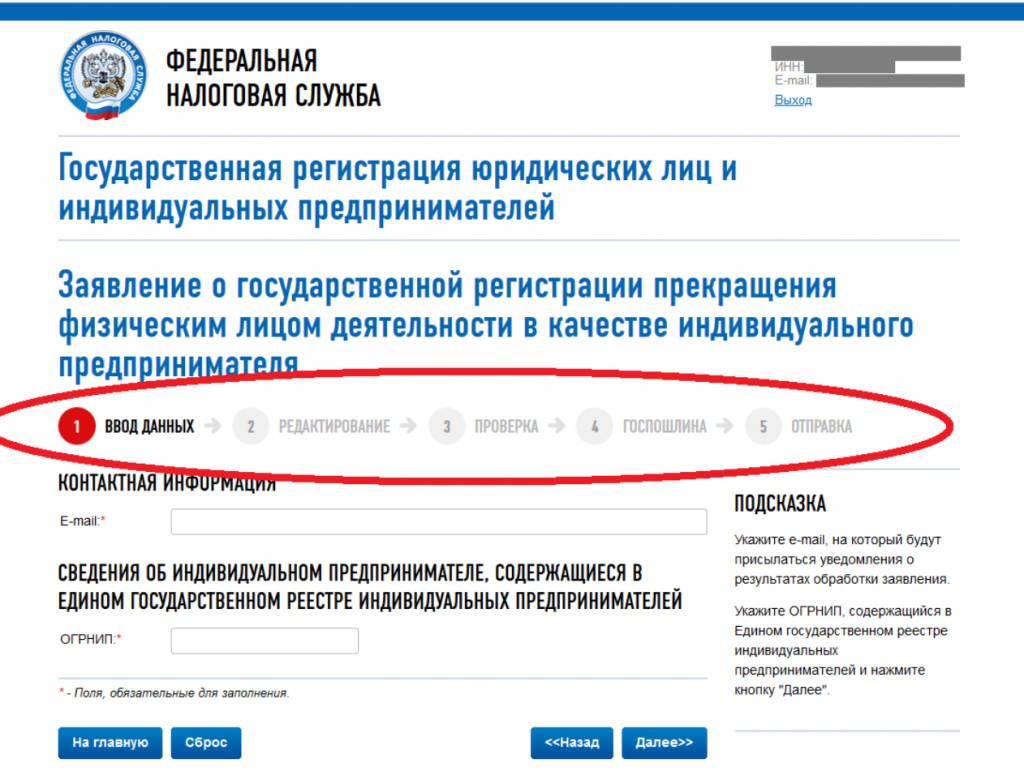

9. Заполните последовательно все необходимые поля для корректного формирования формы заявления (ОГРНИП, номер телефона, адрес эл.почты) и оплатите госпошлину

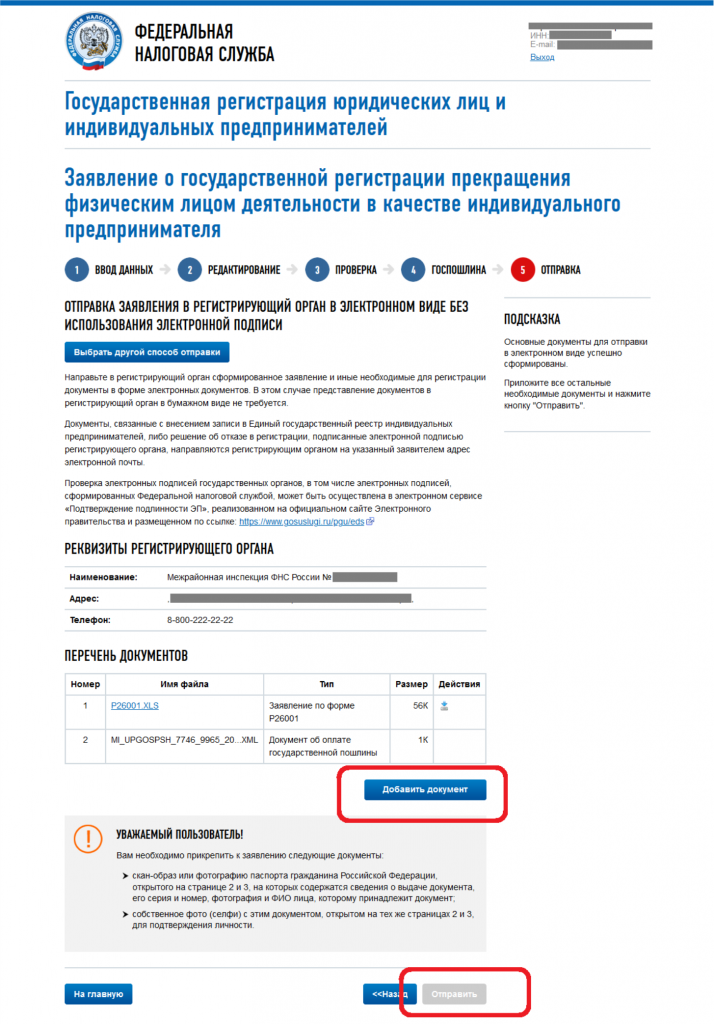

10. Сделайте скан-образ (скан-образ можно сделать посредством любого мобильного приложения, доступного для скачивания в Play Маркете или App Store) или фотографию паспорта гражданина Российской Федерации, открытого на странице 2 и 3, на которых содержатся сведения о выдаче документа, его серия и номер, фотография и ФИО лица, которому принадлежит документ. Затем, сделайте собственное фото (селфи) с этим документом, открытом на тех же страницах 2 и 3, для подтверждения Вашей личности

11. Далее, прикрепите к заявлению полученные скан-копии и фотографии, нажав на «Добавить документ». После успешной загрузки документов нажмите «Отправить». Ожидайте, в течение 5 (пяти) рабочих дней на адрес электронной почты, указанной Вами при формировании заявления, регистрирующий орган направит документы по результатам рассмотрения Вашего заявления

ОСТАЛИСЬ ВОПРОСЫ?

ПОЗВОНИТЕ!

телефон «горячей линии» Федеральной налоговой службы Российской Федерации:

8 (800) 222-22-22

Исполнительные действия и меры принудительного исполнения

Здесь определение законодателем дано.

Однако на практике юристы часто путают указанные термины.

Исполнительные действия — действия, направленные на создание условий для применения мер принудительного исполнения (ч. 1 ст. 64).

Например, временное ограничение права должника на выезд из страны или временное ограничение на пользование должником специальным правом являются исполнительными действиями, когда, к примеру, ИД содержит требование о взыскании денежных средств и пр.

То есть исполнительные действия выступают некими обеспечительными мерами, применяемыми судебным приставом-исполнителем в целях полноценного применения мер принудительного исполнения в дальнейшем.

Меры принудительного исполнения — действия, указанные в исполнительном документе (ч. 1 ст. 68). Вот так просто, то есть это действия, которые предписаны в самом ИД, это надо понимать буквально.

Например, при исполнении исполнительного документа, содержащего требования о взыскании денежных средств, списание денег со счета будет являться вышеуказанной мерой исполнения.

Но в ситуации с запретом распоряжения денежными средствами на счету должника (так называемая заморозка денег на счету, когда деньги остаются на счету, но снять или перевести их нельзя) указанное действие будет являться исполнительным действием. Аналогично при запрете на совершение регистрационных действий с движимым (запрет на ТС в ГИБДД) и недвижимым имуществом (запрет на жилье в Росреестре) должника эти действия являются исполнительными, а не мерами принудительного исполнения.

Понимание различий этих понятий поможет при применении, например, норм об отложении и приостановлении ИП; при применении норм о пятидневном сроке для добровольного исполнения.

Как ИП перейти на НПД

Если вы не хотите платить взносы и налоги на период простоя в бизнесе, но при этом решили сохранить статус ИП, можно просто перейти на режим НПД. Ведь работать на нём могут не только обычные самозанятые, но и индивидуальные предприниматели.

После регистрации ИП в качестве плательщика НПД налоговая инспекция прекращает начисление страховых взносов за себя, а налоги на этом режиме платят только при наличии доходов. Поэтому этот вариант прекрасно подходит для того, чтобы поставить бизнес на паузу, а потом, при необходимости, быстро его возобновить.

Например, если предприниматель на УСН решил временно не вести деятельность, то ему надо зарегистрироваться в качестве плательщика НПД. Никуда ходить для этого не надо, вся процедура происходит онлайн через приложение «Мой налог» или сайт налоговой службы.

После подтверждения регистрации надо в течение 30 дней подать в свою инспекцию уведомление о снятии с учёта по УСН. Обязательно сдайте налоговую декларацию за отработанный период года и заплатите оставшуюся сумму единого налога.

Чтобы снова вернуться на упрощённый режим после простоя, надо в течение 20 дней после прекращения регистрации плательщика НПД подать заявление на УСН. А может оказаться так, что вы сделаете окончательный выбор в пользу налога на профдоход, и возвращаться на упрощёнку не придётся.

Только учитывайте, что на НПД действует ряд ограничений:

- нельзя заниматься торговлей, кроме товаров своего изготовления;

- запрещено нанимать работников, но можно привлекать исполнителей по договорам ГПХ;

- годовой доход не должен превышать 2,4 млн рублей.

Сроки уплаты налогов

Как вы уже смогли убедиться, во всех операциях, связанных с госслужбами очень важно придерживаться сроков. Поэтому, если предприниматель занимался ликвидацией ИП с долгами, он должен помнить, что все необходимые проплаты по долгу перед пенсионным фондом ему лучше всего произвести в течение двух недель с момента получения документа о закрытии предприятия

Что касается сроков предоставления налоговой декларации, то тут всё зависит от типа налогообложения, по которому работал бывший ИП:

- При упрощённой системе налогообложения – до 25 числа месяца, который следует после закрытия ИП;

- При едином налоге на временный доход – до ликвидации ИП.

Если сроки нарушены – это грозит штрафными санкциями, которые могут составлять 20-40% от суммы задолженности. Начисляется пеня. Поэтому лучше всё же вкладываться в сроки.

Какие отчеты нужно подать, чтобы закрыть ФОП

Данные о ликвидации ФОП автоматически передаются в Государственный реестр физических лиц — плательщиков налогов для снятия с налогового учета.

Тем не менее, согласно с положениями Налогового кодекса Украины после подачи заявления регистратору ИП обязан посетить налоговую инспекцию по месту регистрации и подать налоговую декларацию за последний отчетный период, в котором отражаются доходы, полученные предпринимателем за 30 календарных дней с дня подачи заявления государственному регистратору.

Последний отчетный период начинается с первого дня после окончания предыдущего отчетного периода и длится до последнего дня календарного месяца, в котором произошла ликвидация.

Также, чтобы по закону закрыть ФОП, необходимо подать годовые отчеты, если они не подавались до этого и пройти внеплановую налоговую проверку. Акт о проверке налоговой службой понадобится вам при прохождении следующего этапа ликвидации в пенсионном фонде.

Для ликвидации ИП – плательщика единого налога вам необходимо заплатить единый налог за месяц, в котором происходит закрытие, подать заявление по установленной форме, а также декларации, в которых нужно поставить пометку «ликвидационная».

Ситуации прекращения деятельности индивидуального предпринимателя по решению суда или государственного органа

Законодательно закреплены следующие ситуации, в которых сведения о прекращении статуса ИП вносится в ЕГРЮЛ без желания физического лица прекратить свою коммерческую деятельность:

- Истечение срока действия разрешения на временное пребывание в РФ или вида на жительство в нашей стране (это основание предусмотрено только для индивидуальных предпринимателей – иностранных граждан).

Нарушения законодательства, допущенные при регистрации ИП (например, предоставление недостоверных сведений для внесения записи в ЕГРИП), а также грубые неоднократные нарушения законодательства при осуществлении предпринимательства (например, коммерческая деятельность без лицензии, когда получение такой лицензии обязательно).

Банкротство ИП.

Смерть гражданина, имеющего статус индивидуального предпринимателя.

Признание гражданина в судебном порядке недееспособным.

Вступления в законную силу приговора суда, которым на гражданина наложено наказание в виде запрета на осуществление предпринимательской деятельностью.

Важно!

В случае принудительной ликвидации ИП по причине нарушений законодательства (как допущенных при регистрации, так и в ходе ведения бизнеса), факт подобных нарушений должен быть доказан в судебном порядке.

Без судебного решения в подобных случаях вносить запись о прекращении статуса индивидуального предпринимателя в ЕГРИП налоговая служба не вправе.

Итоги и выводы

Как видите, закрытие индивидуального предпринимательства с задолженностями перед госбюджетом вполне реально. Но при этом нельзя забывать, что государство не очень-то жалует своих должников, даже если на вынужденный шаг (закрытие ИП) они пошли по очень уважительным причинам. И если эти задолженности вовремя не ликвидировать, или, хотя бы не позаботиться об их отсрочке или рассрочке, то можно очутиться в очень неприятной ситуации, вплоть до лишения прав на имущество. Поэтому это ещё один повод хорошенько подумать, прежде чем начинать реализацию понравившейся бизнес-идеи. Ведь в бизнесе не всегда всё гладко.