Как правильно вести учет доходов на псн в кудир?

Содержание:

- Ведение книги доходов и расходов при УСН: правила и ответственность

- Порядок ведения КУД для ИП на патентной системе

- Книга доходов для ИП на патенте – правила заполнения:

- Патентная система налогообложения выгодно или нет?

- Отчётность ИП на ПСН с сотрудниками

- Заполняем книгу

- Книги

- Количество книг и правила их оформления

- Расчёт налогов и ведение книги доходов

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Когда нужно вносить записи о доходах?

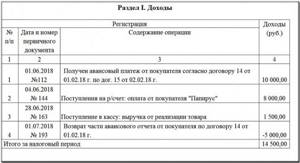

- Раздел 1 Доходы

- Как заполнить при УСН и ее образец

Ведение книги доходов и расходов при УСН: правила и ответственность

В соответствии со ст. 346.24 НК РФ все налогоплательщики, избравшие УСНО, должны вести учет полученных доходов и понесенных затрат с целью определения объекта обложения налогом. Для этой цели ежегодно заводится налоговый регистр: книга доходов и расходов.

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Если нарушение порядка ведения налогового учета не привело к занижению налога, штраф для налогоплательщика составит от 10 000 до 30 000 рублей (пп. 2 и 3 ст. 120 НК РФ). Непредставление книги по требованию проверяющих обернется штрафом в размере 200 руб. (ст. 126 НК РФ) плюс 300–500 руб. (ст. 15.6 КоАП) в виде административного взыскания на руководителя юридического лица.

Обязан ли ИП на УСН вести КУДиР

Выполнение деятельности в формате предпринимателя предполагает осуществление учета в упрощенном формате. Данное правило упрощает многое и при использовании режима УСН. Однако, требование закона таково, что ИП должен вести учет доходов и расходов по налогообложению в специальном регистре, которым выступает данная книга.

Отказаться от ее применения предприниматель не может. На основании ее оформляется декларация по УСН. Здесь ИП должен записывать все операции, какие затрагивают определение единого налога по УСН. Книга по учету доходов и расходов нужна и при работе только по доходам, и при уменьшении их на произведенные расходы.

Оформлять ее можно любым доступным для предпринимателя способом. Это может быть осуществление записей в одноименном журнале на бумаге. Вести книгу ИП может и в электронном формате. При этом он должен ее распечатывать либо по завершении квартала, либо налогового периода.

Обязательно представлять ее в налоговую в настоящее время нет нужды. Это делается при поступлении соответствующего требования от ИФНС.

Изменения в 2020 году

В журнале теперь появился еще один раздел. Он должен содержать информацию по перечислению торгового сбора. Сделано это потому, что на УСН «Доходы» субъекты бизнеса могут снижать размер рассчитанного налога на произведенные перечисления по торговому сбору. В настоящее время торговый сбор существует пока что только в Москве.

В новом разделе все операции по уплате сбора отражаются в порядке хронологии, при этом осуществляется группировка их по кварталам.

Минфин подтвердил, что теперь книга доходов и расходов может не заверяться печатью. Данное правило связано с тем, что фирмы сейчас самостоятельно решают использовать им печать или нет. Печать теперь можно не ставить и на распечатанном в бумажном экземпляре КУДиР.

Действующее законодательство в сфере налогов устанавливает, что книга учета доходов и расходов для ИП на УСН и компаний, в новом виде должна отражать только доходы налогоплательщика. Включать в нее, как это делалось ранее, прибыль иностранных компаний, какие были подконтрольны субъекту, теперь не нужно.

Это сделано потому, что расчет налога на прибыль по деятельности контролируемой компании субъекты должны производить по другим регистрам, а в книгу необходимо включать только доходы самого налогоплательщика.

В таблице книги, где упрощенцы, применяющие ставку налога 6%, отражали перечисленные страховые взносы, переименована графа. Это позволяет теперь предпринимателям без ограничения учитывать страховые взносы в ПФР без разбиения их части.

Порядок ведения КУД для ИП на патентной системе

Согласно общим инструкциям ведения КУД, она должна иметь следующие обязательные реквизиты:

- титульный лист, в котором указываются полное наименование хозяйствующего субъекта, а также период ведения учета;

- раздел доходов, который содержит обязательные для заполнения графы по учету финансовых операций (дата, наименование, суммы дохода, документ – основание и др.);

- на последнем листе КУД указывается общее число страниц.

По окончании отчетного периода учетная книга должна быть пронумерована и сшита, на обороте последнего листа запечатана «листком — наклейкой» с подписью ИП. Отчетный период – календарный год.

Учетная книга может вестись несколькими способами:

- от руки на распечатанных бланках;

- в файле excel на компьютере и затем распечатывается;

- с помощью специальных программ и онлайн сервисов в электронном виде.

В любом случае, по окончании налогового периода или истечения срока патента, КУД должна быть распечатана, сшита и сдана в ФНС по месту регистрации предпринимателя для проверки ведения учетной книги и уплаты необходимых налогов.

Общие правила ведения КУД:

- КУД должна заполняться строго в хронологическом порядке;

- Записи делаются позиционно и построчно, одна хозоперация – одна запись;

- Для каждой операции указывается свой документ – основание;

- Записи книги ведутся на русском языке, если документ – основание на ином языке, то рядом должен даваться русский перевод, заверенный росписью предпринимателя с указанием даты;

- Исправления в целом не допускаются, если вносится изменение, оно должно быть заверено подписью ИП с указанием причины и подтверждения изменения данных;

- КУД может вестись на бумажных или электронных носителях, но по окончании периода она должна быть распечатана;

- По окончании отчетного периода КУД сшивается, нумеруется и скрепляется подписью ИП и сдается в ФНС на проверку.

Книга доходов для ИП на патенте – правила заполнения:

- На каждый налоговый период заводится новый бланк книги – период должен соответствовать сроку выдачи патента. Если предприниматель получает новый патент вместо старого, формируется новая КУДиР.

- Разрешается составлять книгу в бумажном или электронном виде. В первом случае требуется предварительно прошить и пронумеровать все страницы, заверить документ подписью ИП и печатью при ее наличии. Если же отчетность составляется компьютерным способом, заверение прошитой и пронумерованной книги выполняется после распечатки.

- Регистрировать КУДиР в ИФНС не нужно.

- Все операции отражаются в книге кассовым способом – порядок фиксации доходов определен в п. 2 ст. 346.53, то есть, по мере их, так сказать, производства. Получили деньги – отразили в книге.

- Расходы вносить в книгу не требуется, только доходы в рублях в хронологическом порядке.

- Корректировка показателей возможна при наличии оправдательных документов – ошибки и исправления заверяются подписью/печатью ИП.

Патентная система налогообложения выгодно или нет?

Патентная система налогообложения – упрощённый способ ведения бизнеса индивидуального предпринимателя. Представляет собой альтернативную версию уплаты налога, в котором платятся отчисления не с полученной прибыли, а за покупку патента. Приобретается он на период кратный месяцу, максимальный срок действия 12 месяцев, при этом начинается с произвольной даты в интервале одного календарного года.

Стоимость патента зависит от периода действия и считается инспектором, с помощью использования формулы: Где П – стоимость патента; БД – базовая доходность, рассчитывается налоговиками для каждого региона отдельно. Представляет собой статистический коэффициент полученных данных по направлению патента за предыдущий год. Пример: Представим, что средний показатель БД за розницу в регионе составил 700 тыс. рублей за год. Тогда, цена патента рассчитывается так: П = 700 000 · 0,06 = 42 000 рублей. То есть цена составит 42 000 рублей за год. Если нужно узнать стоимость патента на определённое количество месяцев, то полученный результат необходимо умножить на число месяцев, на которые покупается патент и разделить на 12 (количество месяцев в году). Например, период приобретения равен 8 месяцам, тогда: Итак, для того, чтобы приобрести патент на 8 месяцев, придётся заплатить 28 000 рублей. Но к сожалению, это не все затраты. Так как у одного предпринимателя может быть несколько патентов, то производить это исчисление необходимо по каждому. Хотелось бы отметить, что один ИП имеет право одновременно находиться на нескольких системах налогообложения (УСН, ОСНО и т. д.). Необычный метод сбора пошлины приносит как большую прибыль, так и убытки. Предприниматель не может с точностью предугадать развитие бизнеса в недалёком будущем, максимум, это проанализировать предыдущий период, если таковой имеется. Итак, статистические данные показали, что торговля с патентом выгодна, пришло время на неё переходить.

К сожалению, о прибыли переживает не только ИП, но и проверяющие службы. При обнаружении, что порог рентабельности за год превысил 60 млн рублей, с этой системой налогообложения придётся попрощаться. Это касается и наличия штатного расписания в размере более 15 человек. В случае если индивидуальный предприниматель утратил право применять эту систему, в течение 10 дней он должен об этом сообщить в налоговую инспекцию. Для ПСН достаточно ведения книги учётов доходов, но если рамки дозволенных требований были нарушены, понадобятся, первичные документы за период действия патента для уплаты налога по основной ставке. При наступлении такого события НДФЛ уменьшается на сумму, потраченную на приобретение патента. Преимущество этой системы ведения учёта заключается в следующем:

- Фиксированная ставка патента, не зависит от выручки предпринимателя.

- Меньше обязательных отчётов к сдаче (не сдаются НДС и НДФЛ), чем при других видах налогообложения. Вести книгу расходов и доходов для ИП на патенте не нужно.

- Упрощённая система ведения бухгалтерского учёта.

- Экономия времени.

- Установка контрольно-кассовой технике (ККТ) необязательна.

- Нет необходимости следить за расходами и за правильностью их оформления.

Отчётность ИП на ПСН с сотрудниками

Одновременно с необходимостью нанять работников возникает обязанность уплаты за них определённых налогов и взносов, а значит и ведения бухгалтерского и налогового учёта.

Одновременно с необходимостью нанять работников возникает обязанность уплаты за них определённых налогов и взносов, а значит и ведения бухгалтерского и налогового учёта.

В течение 10 дней с момента официального трудоустройства первого работника ИП обязан посетить ФСС и встать там на учёт как работодатель, на аналогичную процедуру в ПФР отводится 30 дней. В ФСС являются ежегодно до 15 апреля для подтверждения вида деятельности, это влияет на размер взносов на страхование от травматизма.

Пример отчётности ИП на патенте в 2019 году таблица и сроки сдачи:

| Наименование отчёта | Куда сдаётся | Срок сдачи | |

| Страховые взносы за работников (СЗВ) | Ф.И.О, ИНН и СНИЛС застрахованного работника. | Пенсионный Фонд России (ПФР) | Ежемесячно, до 15 числа. |

| О страховом стаже застрахованных лиц (СЗВ-Стаж). | Ф.И.О, ИНН и СНИЛС застрахованного работника. Сведения о стаже каждого работника. | Пенсионный Фонд России (ПФР) | Ежегодно, до 1 марта. |

| Сведения о среднесписочной численности работников. | Количество работников. | ИФНС (Налоговая инспекция) | Ежегодно, до 20 января. |

| Справка 6-НДФЛ | Сроки и суммы уплаченных налогов по всему коллективу. | ИФНС (Налоговая инспекция) | Ежеквартально, до конца месяца, следующего за окончанием квартала. |

| Справка 2-НДФЛ | Данные о работнике, сумма доходов помесячно, налоговые вычеты, итоговая сумма доходов, вычетов и удержаний за год. | ИФНС (Налоговая инспекция) | Ежегодно, до 1 апреля. |

| Расчёт по страховым взносам (РСВ) | Данные о пенсионных, социальных и медицинских взносах за работников. | ИФНС (Налоговая инспекция) | Ежеквартально, до 15 числа месяца. |

| Отчёт о взносах на травматизм. | Информация о взносах за каждого работника. | ФСС | Ежеквартально, до 20 числа месяца. |

Вот какие отчёты сдаёт ИП на патенте в 2019 году.

Работа по ведению учёта и составлению всевозможных отчётов работодателя требует специальных знаний и времени.

Работа по ведению учёта и составлению всевозможных отчётов работодателя требует специальных знаний и времени.

В помощь ИП созданы и функционируют много вспомогательных сервисов в интернете на сайтах Пенсионного Фонда и ФНС.

Заполняем книгу

Итак, регистр учета доходов индивидуальных предпринимателей заполняют в определенном порядке:

- первая графа показывает порядковый номер финансовой операции, поступление по которой регистрирует ИП;

- вторая графа содержит номер и дату приходного документа;

- третья графа лаконично отображает содержание финансовой операции;

- четвертая графа показывает размер поступившей прибыли от деятельности, которая оговорена в патенте.

Имейте в виду: в книгу учета доход на патенте запрещено вносить операции, которые не касаются данного спецрежима. В тех случаях, когда коммерсант помимо ПСН часть деятельности ведет в рамках другой системы налогообложения, ему приходится сдавать два вида разной отчетности.

Книги

Нормативные правовые актыОбщественные и гуманитарные наукиРелигия. Оккультизм. ЭзотерикаОхрана труда, обеспечение безопасностиСанПины, СП, МУ, МР, ГНПодарочные книгиПутешествия. Отдых. Хобби. СпортНаука. Техника. МедицинаКосмосРостехнадзорИскусство. Культура. ФилологияДругоеКниги издательства «Комсомольская правда»Книги в электронном видеКомпьютеры и интернетБукинистическая литератураСНиП, СП, СО,СТО, РД, НП, ПБ, МДК, МДС, ВСНГОСТы, ОСТыЭнциклопедии, справочники, словариДомашний кругДетская литератураУчебный годСборники рецептур блюд для предприятий общественного питанияЭкономическая литератураХудожественная литература

Количество книг и правила их оформления

Приказ Минфина от 22.10.2012 №135н содержит 3 и 4 приложения, регламентирующие порядок и форму заполнения книги.

Действие каждого патента вступает в силу с начала года, поэтому книга доходности на него заводится на 365 дней. В случаях, когда срок действия патента составляет менее года, учёт доходов фиксируется в новой книге.

Согласно п. 1 ст. 346.53 НК РФ, допускается введение одной книги на доходность при приобретении нескольких патентов одновременно. Можно завести книгу для каждого из них отдельно, что не противоречит законодательству.

Книга учёта доходов может иметь электронный или бумажный вариант исполнения. Первый вариант требует распечатки в конце срока для дальнейшей подачи в налоговые органы. Её нумеруют и прошнуровывают, а на последнем листе ставят печать и подпись юридического лица.

Расчёт налогов и ведение книги доходов

Непосредственно закон о патентной системе взимания налогов с предпринимателей и занятых граждан принят в 2013 году. За это время он дорабатывался и корректировался. Форма непосредственной книги доходов определена приказом Министерства Финансов и действует с 2015 года. Это отдельный документ, который обязательно нужно вести для узаконивания своей деятельности в том или ином виде.

Общие положения и требования:

- непрерывность, точность и достоверность предоставляемых данных, касающихся дохода от предпринимательской деятельности;

- ведение книги осуществляется на русском языке в соответствии со всеми правилами (иностранные документы должны обязательно иметь русскоязычные копии);

- заполнение книги осуществляется в хронологическом порядке традиционным позиционным способом (каждая новая позиция отображается в новой строке следом за предыдущей);

- в книге отражаются операции, приносящие доход в течение налогового периода.

При этом допускаются некоторые послабления, связанные с использованием различных возможностей для ведения данной документации. Для упрощения можно вести книгу доходов не только на традиционных бумажных носителях, но и в электронном формате. Однако по завершению налогового периода её всё равно придётся переносить на бумажный носитель для предоставления в налоговые органы.

Важнейшим требованием является безопасность и сохранность всех документов. В связи с этим каждая книга для ИП должна быть обязательно должна иметь регистрационный индекс и полное название. Все страницы нумеруются по порядку, чтобы можно было проследить хронологическую последовательность. В конце заполненная книга прошнуровывается. Для подтверждения требуется проставить печать ИП и подпись.

С патентом можно совмещать разные системы налогообложения

С патентом можно совмещать разные системы налогообложения

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

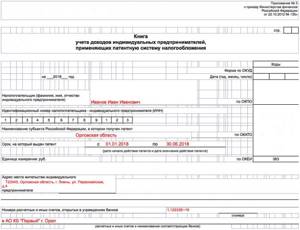

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Когда нужно вносить записи о доходах?

В Налоговом кодексе прямо прописаны сроки заполнения КУДиР:

-

При поступлении доходов в наличной или безналичной форме, запись о получении делается в тот же день. То есть, если банк перечислил деньги 10.04.2021, а предприниматель сделал запись 11.04.2021 года, это будет считаться нарушением.

-

Если доход получен в натуральной форме, то запись делают в день передачи. Тоже касается и выручки в виде работ, услуг, прав – запись нужно сделать в тот же день.

-

Оплата в виде векселя фиксируется в день поступления денег, либо в день передачи ценной бумаги по индоссаменту.

Предоплату за товары или услуги в КУДиР фиксируют в день получения. Если в дальнейшем аванс возвращают, то эту сумму просто вычитают из итоговой суммы.

Раздел 1 Доходы

Книга доходов для ИП на патентной системе налогообложения имеет не только титульный лист, но и информацию о получении доходов. Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Фиксируются эти сведения в «Разделе 1. Доходы» и состоят из нижеперечисленных граф:

- Порядковый номер операции.

- Дата и номер документа, согласно которому получены наличные или безналичные денежные средства (номер банковской выписки, платёжного поручения, Z-отчёта).

- Краткое содержание наименования документа, вследствие чего были получены денежные средства, по указанному в патенте виду деятельности.

- Сумма дохода в рублях. Если прибыль получена в другой иностранной валюте, то в книгу учёта фиксируется её перерасчёт по курсу валют Центрального банка на текущий день. В ситуациях, когда оплата осуществилась с помощью векселя или другого ценного документа, в книгу вносится его стоимость.

- Итого.

К платёжным документам относятся:

- Приходный кассовый ордер.

- Договора, если они являются основанием предоплаты.

- ТТН.

- Чеки, подтверждающие оплаты.

- Приходные платёжные поручения.

- Прочие финансовые документы, вследствие которых поступили денежные средства от покупателя.

- Полученные авансы. При этом если в дальнейшем происходит возврат, производят сторнирование операции, что уменьшает доход предпринимателя в следующем периоде.

Несмотря на разнообразия возможных операций, которые относятся к доходам индивидуального предпринимателя, есть и те, что не стоит включать:

- начисленные банком проценты;

- штрафы, пеня;

- безвозмездное получение материальных и интеллектуальных ценностей;

- проценты ссуды;

- другие доходы, не связанные с патентной деятельностью предпринимателя.

Внесение данных в КУД должно происходить регулярно, в день осуществления операции.

Срок хранения книги учёта доходов согласно закону РФ составляет 4 года, но опираясь на приказ Минкультуры России № 585 от 25.08.2010, этот документ необходимо хранить намного дольше. Книга учёта доходов для ИП на патенте 2020 скачать или приобрести которую будет необходимо, является обязательной формой ведения отчётности. Она хранит в себе на протяжении нескольких лет информацию о полученных доходах по определённому патенту, которую запросят налоговики при первой проверке. Наша цель, как предпринимателей, дать им требуемый документ, заполненный в соответствии со всеми правилами и лишить их удовольствия оштрафовать ещё одного налогоплательщика.

Как заполнить при УСН и ее образец

Заполнение книги должно вестись с учетом общих правил:

- внесение всех записей осуществляется только на русском языке со строгим учетом хронологической последовательности и дат;

- информация о доходах и расходах вносится в рублях. Использование другой валюты запрещено;

- в книгу вносятся только данные об операциях, которые повлияли на конечный расчет налоговой базы и итоговую сумму налога, обязательного к уплате;

- внесение исправлений в КУДиР возможно только при наличии подтверждающих документов. В их число входят накладные, акты или товарные чеки. Любые исправления должны быть заверены подписью ИП с постановкой даты, когда были внесены изменения.

Книга заполняется по разделам. Незатронутые разделы все равно должны присутствовать, даже если они пустые.

Стандартный образец:

Все остальные бланки заполнятся аналогично с учетом требования к каждому разделу. Первые листы должны иметь основную информацию о деятельности предпринимателя или фирмы.

Доходы

При доходах рассчитываются все поступления на счета, а также все операции. Чаще всего около доходов также должны быть расчеты по расходам с каждой операции, в том числе налоговые вычеты.

Пример:

Также каждый тип доходов разнесен по разделам и полностью прописан.

Пример:

Расходы

В расходы вносятся не только фактические расходы при деятельности, но и все моменты, связанные с уменьшением налоговой ставки.

Пример заполнения торговых сборов:

Пример вычисления обычных статей расходов: