Получение имущественных налоговых вычетов по ндфл

Содержание:

- Налоговый вычет при покупке

- Сроки подачи документации

- Методы оформления и получения имущественной привилегии

- Способы получения налогового вычета

- Как получить имущественный вычет

- Какие налоговые вычеты можно получить

- Учет расходов на достройку и отделку в составе вычета

- В какой срок предоставляется имущественный или социальный вычет налоговой инспекцией?

- Изменения в правилах получения налогового вычета

- Кто может получить возврат налога при покупке квартиры?

- Какие документы нужны для оформления?

- Расчёт имущественного налогового вычета

- Пример 1: Покупка квартиры

- Пример 2: Получение вычета индивидуальным предпринимателем на УСН

- Пример 3: Покупка квартиры в ипотеку

- Пример 4: Покупка имущества супругами в совместную собственность (с 1 января 2014 года)

- Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

- Пример 6: Покупка имущества в долевую собственность (с 1 января 2014 года)

- Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

- Пример 8: Покупка квартиры с использованием материнского капитала

- Пример 9: Имущество, приобретённое до 2008 года

- Что такое налоговый вычет?

Налоговый вычет при покупке

Каждый официально трудоустроенный и получающий заработную плату гражданин выплачивает в госказну налоги.

НДФЛ – этот налог удерживается работодателем и не выдаётся на руки сотрудникам, тем не менее платится он именно из их зарплаты. Налоговым вычетом называют предусмотренную законом возможность при определённых условиях вернуть какую-то часть этих денег – и в рассматриваемом случае таким условием становится приобретение квартиры. Каждый гражданин, перечисляющий НДФЛ, имеет право претендовать на получение подобного вычета.

Понятие

Механика работы налогового вычета такова: поскольку часть дохода плательщика потрачена на приобретение недвижимости, она вычитается из налогооблагаемой базы, за счёт чего и налог в итоге должен стать меньше. А так как он уже был выплачен в полном объёме, часть этой выплаты должна быть возвращена.

Соответственно, чтобы получить вычет, требуется удовлетворять нескольким условиям:

Являться налоговым резидентом РФ – для этого надо провести на территории страны в отчётный год более половины дней. Впрочем, есть и исключения из этого правила – смотрите пункт 2 статьи 207 Налогового кодекса.

Выплачивать НДФЛ.

Иметь подтверждение, что деньги потрачены на значимую согласно законодательству цель – в том числе, как подобная цель может рассматриваться покупка жилья.

Иметь правоустанавливающие документы на приобретённое жильё

Отметим, что ДДУ не годится, даже если вся предусмотренная к выплате сумма уже была внесена – при долевом строительстве вычет не удастся получить раньше, чем объект будет сдан.

Ещё одно важное условие – стороны не могут быть взаимозависимы. В первую очередь это исключает всех близких родственников – а значит, при покупке квартиры у родного брата или сестры, или у родителей, не приходится надеяться на возврат средств

При сделках с родственниками более дальними – например, двоюродными, данное ограничение не действует, а значит, возможность получить вычет имеется. Правда, не стопроцентная – близкородственными связями взаимозависимость не ограничивается, но при их отсутствии её ещё нужно будет доказать.

Наконец, находиться приобретаемая квартира должна в пределах страны.

Выделяют различные виды вычетов, и важно не путать механику работы рассматриваемого с той, что вступает в силу при продаже недвижимости. Подробнее о них рассказано в статье 220 НК

Предоставление вычета не привязано к тому, приобретается ли квартира в новостройке, или же это вторичное жильё.

Размер

Первым делом важно отметить, что не следует путать два понятия: суммы вычета и суммы налога к возврату. Первая – та цифра, на которую уменьшается налогооблагаемая база, а вторая равна 13% от неё – а значит, чтобы узнать её, сумму вычета необходимо умножить на налоговую ставку

Например, если предоставляется сумма вычета в миллион рублей, это значит, что в действительности возвращено на ваши счета будет: 1 000 000 x 0,13 = 130 000 рублей.

Максимальный предоставляемый размер вычета равняется двум миллионам рублей, а значит сумма к возврату – 13% от неё, или же 260 тысяч рублей.

При использовании ипотеки вычет распространяется на выплату ипотечных процентов, причём считается отдельно от основного. Сумма такого вычета ограничена тремя миллионами, а значит, сумма возврата – 390 000 рублей.

Если квартира приобретается семьёй, вычеты граждан могут складываться: так, если оба супруга имеют права на него, то всего вычет может быть сделан с 4 000 000 рублей, или с 6 000 000 при ипотечном кредитовании.

Однако, это не значит, что при каждой покупке недвижимости получится пользоваться вычетом – ограничение на общую сумму осталось, то есть по-прежнему можно максимум вернуть до 260 тысяч рублей. Разница в том, что теперь необязательно делать это с одной сделки, например, если сумма покупки составила 1 200 000 рублей, а значит вычет с неё равен 156 000, то оставшиеся 108 000 можно вернуть в следующий раз.

Сроки подачи документации

Документация на возврат имущественного налога при покупке квартиры подается после того, как произойдет полный расчет за приобретенное жилье. Затем собственник оформляет документацию на право владеть купленным имуществом. Если жилье стало вашим в результате купли-продажи, необходимо предоставить свидетельство о регистрации права собственности. Как уже упоминалось выше, квартира, приобретенная в доме во время стройки по договору долевого участия, должна подтверждаться документом «акт о передачи квартиры в собственность».

Вы можете претендовать на выплату по возврату, даже если оформили покупку несколько лет назад. Приведем понятный пример.

На выплату можно претендовать даже спустя несколько лет

Случилось так, что вы купили недвижимость в 2015 году, но не смогли собрать документацию для налоговой. Заглянем в недалекое будущее, в 2020 год. Тот факт, что все пять лет вы продолжали работать и добросовестно отчислять НДФЛ, позволит в 2020 году подать документы на возврат

Важно то, что государство вернет отчисления за три года начиная с 2017. Конечно, с учетом тех нюансов, что обсуждались выше (максимальный лимит, официальность налоговых отчислений и другое)

Продолжим рассматривать примеры различных ситуаций приобретения недвижимости.

Методы оформления и получения имущественной привилегии

Оформить преференцию можно обратившись в органы ФНС по месту проживания. Алгоритм получения вычета тогда будет следующим

- Приобрести жилплощади и оформить право собственности на нее.

- Дождаться окончания отчетного периода (года).

- Собрать необходимую документацию.

- Посетить территориальный орган ФНС и написать заявку на оформление льготы, предъявив весь документный комплект.

- Ждать решение налоговиков по поводу предоставления вычета (проводится камеральная проверка информации, предоставленной в комплекте документации, и может занимать до 3-х месяцев).

- Получить перечисленные на счет денежные средства.

Какая документация нужна для назначения вычета в налоговой инспекции

Чтобы реализовать свое право на получение имущественной преференции следует подготовить такой комплект документации

- справка о доходах, полученная в бухгалтерии по месту трудоустройства по форме 2 – НДФЛ;

- декларация о доходах по форме 3-НДФЛ, заполненная на основании вышеописанного документа (справки о доходах);

- заявка на предоставление льготы;

- главный документ гражданина РФ (паспорт)

- документ, доказывающий право собственности на купленную жилплощадь;

- договор купли – продажи и бумага, составленная при передаче жилища;

- платежки, подтверждающие затраты на покупку недвижимости.

Если жилплощадь куплена по ипотечному займу, то дополнительно предъявляются

- кредитное соглашение с банковской организацией;

- справка из кредитного учреждения о выплаченных %;

- документы, удостоверяющие внесение платежей по ипотечному займу.

Если недвижимость приобретена супругами, то дополнительно требуются

- свидетельство о заключении брака;

- документ, подтверждающий рождение детей (в случае если приобретается жилье с их участием в долевой собственности);

- заявка с указанием как распределяются доли, если жилье куплено до 2014 года и с обозначением, как распределяются затраченные средства, если после 2014 года.

Важно!

Все вышеперечисленные документы (кроме декларации о доходах и справки по форме 2-НДФЛ) предоставляются в виде ксерокопий. Но при предъявлении документации в органах ФНС следует иметь и их оригиналы для сверки.

За какой период оформляется имущественный налоговый вычет

Воспользоваться своим правом на получение льготы можно в любой временной отрезок, даже если жилплощадь была куплена давно. Для проведения данной процедуры важным является лишь наличие документации, удостоверяющей право собственности заявителя на объект недвижимости, по которому оформляется вычет и затраты денежных средств на его покупку.

Однако вернуть выплаченные по НДФЛ деньги можно только за 3 последних года. Например, если жилье приобреталось в 2009 году, а обратились за назначением преференции лишь в 2016, то можно рассчитывать на возврат денег за 2015, 2014 и 2013 годы.

Назначение привилегии через работодателя

Если налогоплательщик не хочет ожидать истечения отчетного периода, он вправе сразу после приобретения жилого помещения получить положенную ему льготу через работодателя.

Для этого стоит действовать следующим образом:

- Собрать всю документацию.

- Посетить налоговую инспекцию и написать заявление на выдачу уведомления о наличии права у налогоплательщика на получение привилегии.

- Получить по истечении месячного срока требуемое уведомление.

- Передать его вместе с заявкой на предоставление вычета.

С момента предоставления документов работодателю они будут служить основанием для временного прекращения исчисления НДФЛ из зарплаты заявителя. Мораторий на удержание налоговых выплат будет продолжаться до того времени, пока не будет выплачена вся сумма, положенная по льготе или не истечет отчетный период (год).

Если преференция была предоставлена не в полном объеме в течение отчетного года через работодателя, то остаток средств может быть получен через органы ФНС.

После внесения поправок в НК получить вычет в границах назначенной суммы можно в одно время у нескольких работодателей.

Остались вопросы? Задавайте!Наши юристы готовы ответить на все ваши вопросы, а также оказать квалифицированную помощь в подготовке заявлений в различные инстанции.

Способы получения налогового вычета

Первый этап – сбор необходимых документов

Для получения имущественного вычета необходимо собрать следующие документы:

Основные документы:

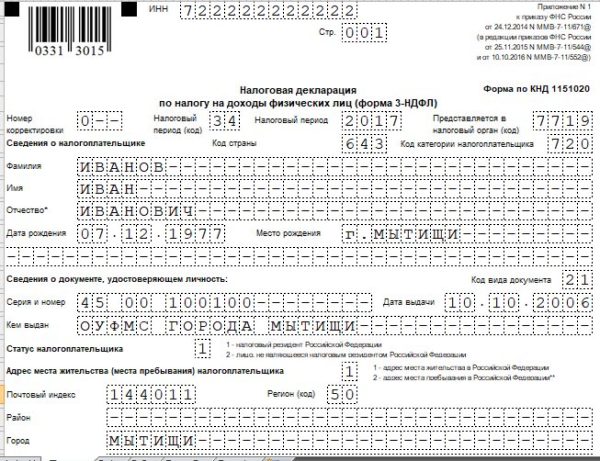

Декларация 3-НДФЛ

Обратите внимание, что форма декларации должна быть актуальной для того года, за который заявляется вычет. То есть, если вычет заявляется за 2013 год, декларация должна быть актуальной именно на 2013 год.

Её можно получить в бухгалтерии по месту работы (если за год вы работали в нескольких местах – необходимо взять справку с каждого из них).

Примечание: справка 2-НДФЛ не входит в перечень обязательных документов, необходимых к представлению при заявлении вычета.

Заявление на получение вычета.

Паспорт гражданина РФ.

Выписка из ЕГРН, подтверждающая право собственности на дом, квартиру, землю и т.д. (копия).

Договор купли-продажи + акт о передаче жилой недвижимости (копия).

Копии платежных документов, подтверждающие расходы при приобретении имущества или его самостоятельном строительстве и отделке (квитанции, кассовые чеки, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в ипотеку

- Кредитный договор с банком (копия).

- Выписка из лицевого счёта или справка об уплаченных процентах (выдается в банке, который оформил кредит).

- Копии платежных документов, подтверждающие факт оплаты кредита (квитанции, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в совместную собственность

- Копия свидетельства о браке.

- Копия свидетельства о рождении ребёнка (в случае получения вычета за детей).

- Заявление о распределении долей имущественного вычета между супругами (если квартира приобретена до 2014 года) или заявление о распределении расходов (если после 2014 года).

Примечание»: приведенный перечень документов является исчерпывающим и расширительному толкованию не подлежит. Отказ налогового органа принять документы на вычет вследствие отсутствия справки 2-НДФЛ и иных, не указанных выше документов, является неправомерным (Письмо ФНС от 22.11.2012 N ЕД-4-3/19630@).

Обратите внимание, при подаче в налоговую службу копий документов, рекомендуется при себе иметь их оригиналы

Второй этап – передача собранных документов в налоговый орган

Передать собранные документы можно следующими способами:

- Лично обратившись в территориальный налоговый орган по месту жительства. При таком способе, налоговый инспектор лично проверит все документы и если потребуется, сразу скажет, каких документов не хватает или какие необходимо исправить.

- Через представителя по нотариальной доверенности (в некоторых налоговых службах принимают документы по рукописной доверенности).

-

По почте — ценным письмом с описью вложения. Для этого необходимо вложить документы в конверт (конверт не запечатывать) и составить 2 экземпляра почтовый описи с перечислением всех вложенных документов.

При таком способе не требуется посещение налоговой службы, но в случае если были допущены ошибки или пакет документов был собран не в полном объеме, узнаете вы об этом только через 2-3 месяца (после проверки документов).

- С помощью личного кабинета налогоплательщика (ЛКН), расположенного на сайте ФНС РФ. Для того, чтобы получить доступ к ЛКН, необходимо обратиться в любой налоговый орган для создания учетной записи и получения логина и пароля для входа в нее. Для этого необходимо взять с собой ИНН и паспорт. Плата за подключение ЛКН не взимается.

Обратите внимание, декларацию 3-НДФЛ и комплект документов необходимый для получения налогового вычета можно подать в налоговую службу в течение всего года, но не ранее окончания периода, за который заявляется вычет

Третий этап – проверка документов и получение налогового вычета

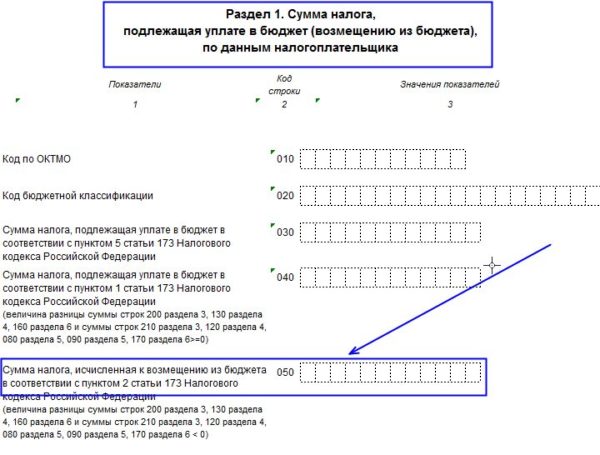

Проверка налоговой декларации и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в налоговый орган.

В течение 10 дней после окончания проверки налоговая служба должна направить в адрес налогоплательщика письменное уведомление с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в налоговый орган и предоставить заявление на возврат НДФЛ если оно ранее не было приложено к основному пакету документов.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

Как получить имущественный вычет

Способов получить вычет два. Первый предусматривает, что сумму налога, которую с вас удержали, например, на работе, вам возвращают из бюджета. Второй предусматривает, что с вас на работе не удерживают налог.

Первый способ — самый простой. Чтобы им воспользоваться по окончании календарного года в котором была куплена квартира (или последующие годы) вам нужно сдать в налоговую инспекцию:

Второй способ предусматривает, что вы должны получить в налоговой инспекцией специальное уведомление. Оно подтверждает тот факт, что вы купили недвижимость и имеете право на вычет. В уведомлении указывают и его сумму. Это уведомление вы передаете в бухгалтерию той компании где вы работаете. На основании данного документа с вас просто перестают удерживать налог на доходы. За уведомлением вы можете обратиться после покупки квартиры. Для этого в инспекцию нужно предоставить:

- копии документов, которые подтверждают ваши расходы на покупку недвижимости и уплату процентов по кредиту банка (об этих документах мы писали выше) — то есть размер имущественного вычета;

- заявление на выдачу вам уведомления для получения имущественного вычета по месту работы.

Портал «Ваши налоги»

2021

Какие налоговые вычеты можно получить

Стоит рассмотреть, какие виды имущественных налоговых вычетов существуют в 2020 году. Это позволит оптимизировать расходы и получать возвраты на все, что причитается. Практика показывает, что люди, которые регулярно обращаются в ФНС для возврата части подоходного налога, чаще могут позволить себе крупные покупки.

Для возврата налогов вы можете обратиться в отделение ФНС

Таблица 1. Виды имущественных налоговых вычетов

| Вид вычета | Особенности |

|---|---|

| Покупка недвижимости | Возможно получить 13% от суммы объекта, но максимальная налоговая база составляет 2 миллиона рублей. |

| По процентам во время оплаты ипотеки | Возможно получить 13% только от процентной части. При этом перенос на следующий отчетный период не осуществляется. |

Вычеты производятся не только за покупку квартиры. Можно оформить во время приобретения земельного участка, дачи и иного вида недвижимости. Но если покупателем считается юридическое лицо или приобретается коммерческая недвижимость, то получить деньги, оплаченные в виде НДФЛ, невозможно.

Что такое многократность права на вычет

Не все понимают, чем отличается многократное право на вычет от однократного. При этом законы составлены так, что там указывается кратность на получение денежных средств. Стоит рассмотреть подробнее этот вопрос, чтобы граждане понимали, сколько раз они могут воспользоваться своим правом.

Если сделка оформлена до 01.01.2014 года, то невозможно получить вычет повторно. Закон не имеет обратной силы, а тогда действовало правило, что воспользоваться правом на вычет можно один раз в течение жизни. Так, если жилье стоило, например, 1,5 миллиона рублей, то можно было получить 195 000 рублей. Но если объект стоит больше 2 миллионов рублей, то выплата будет не более 260 000 рублей.

После 01.01.2014 появилось многократное право на получение части выплаченного НДФЛ. Например, гражданин покупает квартиру за миллион и оформляет возврат на 130 000 рублей. Через год он приобретает земельный участок за 500 000 рублей и получает от государства еще 65 000 рублей. Таким образом, он может обратиться в ФНС еще раз для получения вычета на 0,5 миллиона рублей.

С покупки квартиры можно также вернуть часть суммы

Как оформить налоговый вычет – пошаговая инструкция

Не все знают, как правильно все делать и обращаются в специализированные организации для заполнения декларации 3-НДФЛ. Но сегодня сотрудники ФНС сделали все понятно, достаточно следовать инструкциям. Тогда можно будет сэкономить на оплате сторонних услуг

Это важно, когда размер вычета небольшой. Например, за прохождение лечения

Вы можете скачать бланк 3-НДФЛ.

Шаг 1

Зайти на сайт ФНС и скачать программное обеспечение «Декларация». Это бесплатно. После скачивания дистрибутива нужно инсталлировать программу. Для этого потребуется нажать на файл в формате .exe и указать путь, куда можно установить. По умолчанию будет C:/Program Files.

Вам понадобится программное обеспечение «Декларация»

Шаг 2

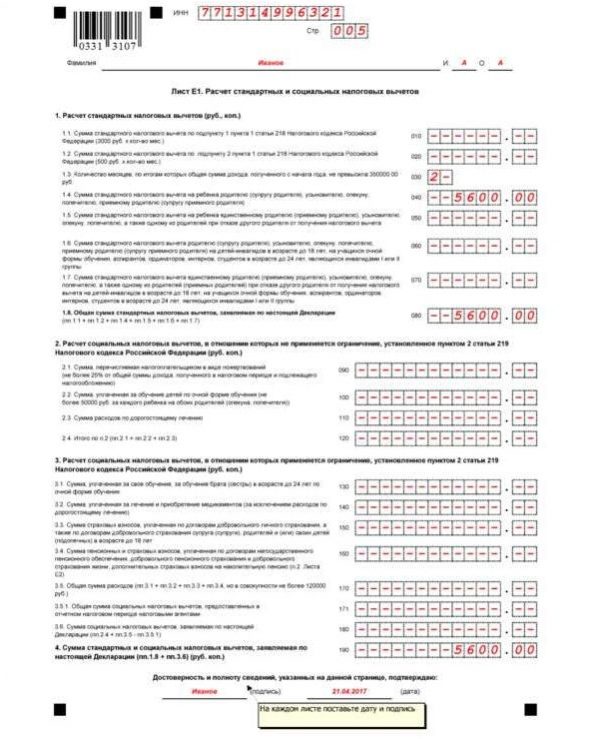

Открыть программу и заполнить информацию, согласно подстрочнику. Начать стоит с первого листа. В нем нужно указать общие затраты согласно подстрочнику. Так, в строки 2.1 – 2.3 заносятся данные вне общего лимита, а в 3.1 – 3.5 информация, которая лимитирована действующим законом.

Заполните информацию

Шаг 3

Во время заполнения пункта 34 требуется сделать расшифровку на листе E2. Там должна быть информация о страховой компании, сумме взноса и так далее. Если гражданин не совершал подобные платежи, то ничего заполнять не нужно.

Не забудьте сделать расшифровку на листе E2.

Шаг 4

Занесение информации в лист A. Там должны быть данные из справки 2-НДФЛ.

Занесите информацию в лист A.

Шаг 5

Во втором разделе нужно продублировать данные из листов E1 и A.

Продублируйте данные из листов E1 и A.

Шаг 6

Указать сумму налогового вычета после совершения всех расчетов и заполнения данных.

Укажите сумму налогового вычета

Шаг 7

Заполнение титульного листа.

Заполните титульный лист

Учет расходов на достройку и отделку в составе вычета

Как вы видите в составе данных расходов есть не только стоимость самого дома или квартиры, но и затраты по их достройке или отделке. Подобные затраты могут быть включены в состав вычета при условии, что вы приобретаете, например, дом, который не завершен капитальным строительством (то есть незавершенку). Тогда затраты на его достройку увеличивают сумму вычета. А на такие объекты выдают специальное свидетельство о госрегистрации. Поэтому, если вами куплен дом, который строительством был завершен, то включить расходы на его достройку в состав вычета вам запретят.

В отношении квартиры — она должна быть приобретена в новостройке (желательно по договору долевого участия в строительстве). Если квартира куплена на вторичном рынке жилья, то включить расходы по ее отделке в состав вычете не получится (см. письмо ФНС России от 15.08.2013 № АС-4-11/14910).

Если вы покупаете дом или квартиру, которая нуждается в отделке, об этом должно быть четко написано в договоре купли-продажи или ДДУ. В нем должно быть отражено, что дом или квартира приобретаются «без отделки». Это предусмотрено статьи 220 (пункт 3 подпункт 5) Налогового кодекса. Еще раз напомним, что независимо от суммы подобных расходов вычет не может превышать 2 000 000 руб. Все расходы, связанные с отделкой квартиры (комнаты, дома) должны быть документально подтверждены.

Пример

Человек приобретает квартиру и претендует на получение имущественного вычета.

Ситуация 1

Квартира стоит 3 400 000 руб. Она нуждается в отделке. Расходы на отделку составили 850 000 руб. В данном случае вычет будет предоставлен в максимальной сумме — 2 000 000 руб. Причем затраты на отделку подтверждать документально не нужно. Они все равно в сумму вычета включены не будут.

Ситуация 2

Квартира стоит 1 550 000 руб. Она нуждается в отделке. Расходы на отделку составили 560 000 руб. В данном случае вычет будет предоставлен опять же в максимальной сумме — 2 000 000 руб. Затраты на отделку должны быть подтверждены документально минимум на сумму в 450 000 руб. (2 000 000 — 1 550 000).

Ситуация 3

Квартира стоит 1 150 000 руб. Она нуждается в отделке. Расходы на отделку составили 360 000 руб. В данном случае вычет будет предоставлен в сумме:

1 150 000 + 360 000 = 1 510 000 руб.

Затраты на отделку должны быть подтверждены документально на полную сумму включаемую в состав вычета в размере 360 000 руб.

В какой срок предоставляется имущественный или социальный вычет налоговой инспекцией?

- Перечислить сумму вычета налоговая инспекция должна не позднее четырех месяцев со дня получения от налогоплательщика декларации и заявления о предоставлении вычета: три месяца отводятся на камеральную проверку и еще один – на перечисление денег (письмо Минфина России от 7 октября 2015 г. № 03-02-08/57177).

- Если же налогоплательщик подал сначала декларацию, а после окончания ее камеральной проверки – заявление на вычет, то деньги на указанный им счет должны поступить не позднее месяца со дня подачи заявления ().

- В каких случаях нужно подавать , читайте в материале: 3-НДФЛ.

- По каким расходам и с какими ограничениями можно получить налоговый вычет при покупке квартиры, а также какие для этого потребуются документы, читайте в материале: Налоговый вычет при покупке квартиры.

Последняя актуализация: 6 марта 2020 г.

Изменения в правилах получения налогового вычета

В 2013 году существовавшие до этого правила получения имущественного вычета решили изменить. Нововведения вступили в силу с 1 января 2014 года и действуют до настоящего времени. Теперь при подаче заявления нужно учитывать, когда квартира была оформлена в собственность до 2014 года или после.

Список изменений в формировании имущественного налогового вычета:

- ограничение по размеру суммы к возврату теперь касается не объекта приобретения (квартиры), а субъекта то есть налогоплательщика. Это позволяет подать заявление на льготу по нескольким объектам. Если человек приобрел квартиру, стоимость которой менее 2 000 000 рублей, он может в дальнейшем купить еще одну и «добрать» остаток по сумме льготы. До 2014 года такого права у налогоплательщика не было если объект недвижимости стоил менее 2 000 000 руб., часть вычета просто «сгорала»;

- вычет по ипотечным процентам с 2014 года ограничен 3 000 000 руб. Ранее льгота составляла 13% от любой суммы.

Новые правила действуют только для тех, кто не подавал заявление на вычет в отношении недвижимости, право собственности на которую возникло до 1 января 2014 года

. Другими словами, если человек купил и оформил квартиру в 2012 году, а обратился за получением льготы в 2020 году, то для него будут действовать старые правила. Недвижимость, которую купили после 1 января 2014 года, будет оформляться с учетом изменений в законодательстве.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Какие документы нужны для оформления?

Для оформления заявки на налоговый вычет необходимо предоставить пакет документов.

- Ваша налоговая декларация по форме 3-НДФЛ. В Инспекцию федеральной налоговой службы подается оригинал данного документа.

- Паспорт или документ, который имеет ту же юридическую силу. В налоговую необходимо будет подать заверенные копии первых страниц паспорта и страниц, где указана прописка. (Копия не является законным требованием, но лучше иметь ее при себе)

- Ваша справка о доходах формы 2-НДФЛ. Ее вы можете запросить у всего работодателя. В налоговую подается оригинал данного документа. Если за календарный год вы работали в нескольких местах, необходимо будет получить справки от каждого работодателя.

- Также подается заявление о возврате налога. В нем указываются реквизиты счета, на который будут перечислены денежные средства. Естественно, в налоговую службу подается оригинал данного документа.

- Договор долевого участия или купли-продажи имущества. Можно подать заверенную у нотариуса копию данного документа.

- Документы, которые будут подтверждать оплату жилья. Это может быть расписка, квитанция или платежное поручение. В налоговую можно подать заверенную копию данного документа.

- Выписку из Единого государственного реестра недвижимости. Она также может подаваться в качестве заверенной копии. Если же вы приобретали квартиру в рамках договора долевого участия – такой документ можно не предоставлять.

- Если вы приобретали квартиру в новострое, нужно предоставить также акт приема-передачи жилья, то есть его заверенную копию. Этот документ не является обязательным, если приобретение осуществлялось по договору купли-продажи.

Автор статьи: Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта usn-rf.ru по указанным проблемам.

Разработчик онлайн сервиса по автоматическому формированию налоговых деклараций по УСН. Подробнее…

Расчёт имущественного налогового вычета

Какой окажется сумма возврата, когда есть право на имущественный вычет, определяется рядом обстоятельств. Например, сроком обращения, когда прошло немало лет после приобретении недвижимости. В этом случае можно рассчитывать лишь на возврат НДФЛ за предшествующее запросу трёхлетие.

Рассматривать разные ситуации, возникающие при обращении за имущественным вычетом, желательно на типичных примерах.

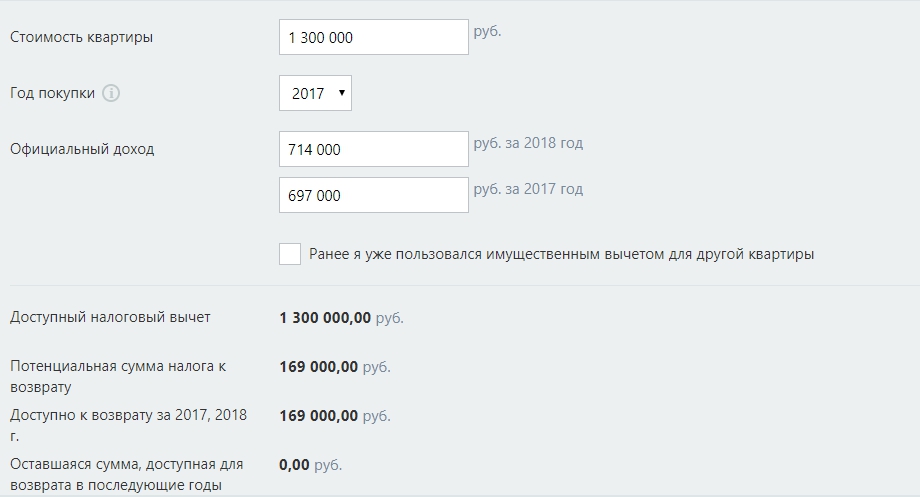

Пример 1: Покупка квартиры

Проведём расчёты налогового вычета при покупке квартир российским гражданином А. в:

- 2017 году — за 1 300 000 рублей;

- 2019-м – за 1 600 000.

Заполняем сведения о доходах А., чтобы выяснить, сколько ему полагается возврата по первой из квартир.

Так как предусмотренный пп. 1 п. 3 ст. 220 НК предельный размер равен двум миллионам, то посчитаем, какие денежные средства можно вернуть с покупки квартиры в 2019-м. Не было использовано 700 000, что даст А. льготу в 91 000.

Пример 2: Получение вычета индивидуальным предпринимателем на УСН

Неприятная для ИП Б., обзавёдшегося квартирой за 3 000 000 рублей, деталь состоит в том, что возвращают 13 процентов при покупке квартиры только тем, кто платит НДФЛ. Его предпринимательство на УСН не предоставляет права на имущественный налоговый вычет. Следовательно, Б. его предоставлять не должны.

Возможные варианты, позволяющие Б. стать льготником:

- ведение деятельности на ОСНО;

- параллельное трудоустройство в качестве наёмного работника;

- оформление покупки на официально работающую супругу(-а).

Пример 3: Покупка квартиры в ипотеку

Налогоплательщиком В. в 2018 году были привлечены заёмные средства – 4 500 000 рублей. Согласно п. 4 ст. 220 НК государство возвращает ему по ипотеке до трёх миллионов. Предусматривается возврат подоходного налога по расходам, которые В.:

- несёт по уплате процентов по банковскому займу;

- совершил, вложив собственные два миллиона.

В 2019-м В. возвратят 13%:

- от двух миллионов – 260 000;

- от 230 000, внесённых в качестве обслуживания займа ещё 29 900.

В последующем времени В. может рассчитывать, что ему будут перечислять оставшееся в виде 13% от трёх миллионов по обслуживанию кредитного займа (390 000 – 29 900 = 361 100).

Пример 4: Покупка имущества супругами в совместную собственность (с 1 января 2014 года)

Посмотрим, сколько составляет возврат НДФЛД при покупке квартиры супругами Г. за 4, 8 млн руб. Супруги владеют равными правами, каждый на половину жилья. Поэтому учитываем, с какой суммы может выполняться обратное перечисление. Она меньше доли. Поэтому каждому причитаются максимально возможные 260 тыс.

Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

Супружеская пара Д. приобретя в 2011 году, пришла за вычетом восемь лет спустя. Попробуем посчитать, сколько принесёт им возврат 13 процентов. Стоило приобретение 4 млн, что в сложившейся ситуации не слишком существенно, так как супруги Д. могут рассчитывать не на 13 процентов от покупки квартиры, а на обратное перечисление подоходного налога за 2016-2018 годы.

Доходы мужа за этот период – два миллиона, что принесёт ему 260 тыс. У супруги – 1, 4 млн, что даст право на возврат 182 тыс.

Пример 6: Покупка имущества в долевую собственность (с 1 января 2014 года)

Рассмотрим, как считается сумма налогового вычета для Е. и Ж., купивших за 2,8 млн. руб (доли – поровну). Для работающих Е. и Ж. размер имущественного налогового вычета — по 182 000.

Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

Величина возмещения, начисляемого Е. и Ж. в такой ситуации, оказывается почти в полтора раза ниже. Ибо возврат налога при покупке квартиры предусматривался по каждому покупателю только с миллиона. Следовательно, полученный вычет за квартиру приносит Е. и Ж. по 130 000.

Пример 8: Покупка квартиры с использованием материнского капитала

Определяя, какую сумму получит И., приобретавшая за 2 200 000 рублей, принимаем к сведению, что имущественного вычета при покупке не дадут на сумму привлечённого маткапитала. Отнимаем привлечённые из средств семейного капитала 300 000, значит, вернуть НДФЛ И. полагается с 1 900 000. Что составит 247 000 рублей.

Пример 9: Имущество, приобретённое до 2008 года

Исчисление возврата налога для К., потратившему в 2006 году 1, 8 млн руб, выполнялся спустя 13 лет. Максимум, на что позволяется претендовать, рассчитывается как 13% от миллиона рублей – 130 000.

Что такое налоговый вычет?

Каждый гражданин РФ, получая зарплату или иной источник дохода (продажа имущества, получение арендной платы и т. д.), обязан уплачивать налог в размере 13%. В общем случае сумма, перечисленная в Федеральную налоговую службу, не подлежит возврату. Но есть законы, дающие гражданам РФ право частично или полностью вернуть уплаченные в бюджет суммы (или, как вариант, легально не перечислять их в ФНС). Возврат денежных средств (или их законная неуплата) в рамках налоговых платежей называется вычетом.

Основной законодательный источник, регулирующий то, как начисляются и выплачиваются имущественные налоговые вычеты — ст. 220 Налогового Кодекса России, а также сопутствующие ей разделы НК РФ. Если углубленно интересоваться юридической стороной вопроса, можно изучать также и различные комментарии к правилам и нормам, изложенным в актах. В некоторых случаях налоговые инспекторы руководствуются иными источниками законов (такими как, например, письма Минфина России).