Как открыть ип онлайн в 2020 году: все способы

Содержание:

- Шаг 7. Идём в налоговую

- Открытие

- Что нужно, чтобы открыть ИП работающему

- ШАГ 12. Проверяем документы и подаём их на регистрацию

- Госуслуги по открытию ИП путем личного посещения налогового органа

- Шаг 3. Подготавливаем документы

- Второй шаг открытия ИП. Виды деятельности

- Выберите систему налогообложения

- Шаг 1. Выбираем систему налогообложения

- Перечень документов для подачи в электронном виде

- Преимущества и недостатки такого способа

- Какие налоги платят ИП в 2021 году

- Шаг 3. Составляем заявление на регистрацию ИП в налоговом органе

- Что необходимо для регистрации ИП?

Шаг 7. Идём в налоговую

Этот шаг в последнее время претерпел кардинальные изменения в плане удобства оказания услуги регистрации государственными органами физ лица в качестве ИП.

Делается это следующим образом:

Заходите в любую поисковую систему и набираете запрос “МФЦ Казань” (вместо Казань, разумеется, указываете свой населённый пункт), далее переходите, как правило, на первую ссылку в выдаче.

На сайте ищите тот филиал МФЦ, который располагается ближе к вашему дому. Если не нашли, позвоните по телефону, который указан там же и спросите, в какой МФЦ вам ближе будет обратиться.

Приходите туда в любое время со всем пакетом на регистрацию ИП и берёте соответствующий талон электронной очереди.

Поскольку эти центры созданы не так давно, учтены большинство минусов так называемой “бумажной бюрократии”, и многие люди, уже воспользовавшиеся МФЦ, остались довольны оказанными услугами.

Однако следует заметить, что не все МФЦ могут оказать услугу приёма ваших документов для открытия ИП. Это нужно уточнять в каждом отдельно взятом подобном учреждении. Но таких, к счастью, меньшинство.

Открытие

Сайт: https://reg.open.ruТелефон: 8-800-444-44-00, 8-800-333-18-91Стоимость: бесплатно, обслуживание счёта — от 0 р.

Автоматический сервис подготовит для вас пакет документов по всем требованиям ФНС. Вы указываете свои данные, а потом просто скачиваете заполненные бланки. Следуйте подсказкам при заполнении полей формы, а потом — инструкции по подаче.

Специалисты банка помогут вам получить электронную цифровую подпись (ЭЦП) бесплатно. Подпишите документы ЭЦП в смартфоне, и сервис отправит их в налоговую через интернет.

Подтверждение регистрации придёт вам по электронной почте. Банк Открытие забронирует для вас счёт, и вы сможете начать пользоваться им в день регистрации.

Что нужно, чтобы открыть ИП работающему

Надо ли уходить с работы, если вы планируете зарегистрировать ИП? В большинстве случаев работа и собственный бизнес друг другу не мешают. Но есть исключения. Нельзя совмещать деятельность ИП и некоторые должности, на которых теоретически можно использовать служебное положение в личных целях. Это все госслужащие, судьи, сотрудники прокуратуры и органов безопасности, военнослужащие. В остальном никаких ограничений на то, чтобы совмещать работу по найму и индивидуальную предпринимательскую деятельность, законом не установлено.

Не хотите, чтобы ваш работодатель знал о том, что вы стали предпринимателем? В этом нет никакой необходимости. Вы не обязаны сообщать начальству про свой бизнес, запись в трудовую книжку про статус ИП тоже не вносится. Для сравнения — учредитель ООО, который планирует сам руководить своей компанией, оказывается в более сложном положении. Если он работает по трудовому договору на должности директора, то должен получить согласие собственников организации-работодателя на то, что будет параллельно руководить другим юридическим лицом.

Важный нюанс совмещения работы и деятельности ИП: работодатель по трудовому договору платит за работника взносы в фонды, но этот факт не освобождает вас от обязанности вносить страховые платежи за себя.

В 2021 году минимальная сумма взносов ИП составляет 40 874 рубля, причём, оплачивать их надо, даже если собственный бизнес прибыли пока не приносит. Страховые взносы поступают на ваш счет застрахованного лица и учитываются при начислении пенсии.

Уплачивать страховые взносы удобнее с расчётным счётом. Многие банки предлагают выгодные условия по обслуживанию и ведению расчётных счетов, ознакомиться с предложениями можно здесь.

ШАГ 12. Проверяем документы и подаём их на регистрацию

Соберите все документы, не забыв оплатить госпошлину за регистрацию ИП, и подайте их в регистрирующую налоговую инспекцию. Перед подачей документов обязательно ещё раз перепроверьте все документы и указанные в них данные. Дополнительно рекомендуем ознакомиться с причинами отказа в регистрации ИП.

Соблюдение указанных выше правил поможет вам не допустить ошибок при подготовке регистрационных документов, но нельзя исключать региональную специфику (когда местные налоговые органы могут предъявлять требования, явно не прописанные в законах). Для наших пользователей доступна специалистами 1С:

При подаче документов в регистрирующий орган не забудьте:

- подписать заявление на регистрацию по форме Р21001 в присутствии сотрудника регистрирующего органа (если он и вы забудете об этом, то будет отказ);

- получить у сотрудника ФНС расписку с перечнем поданных вами документов.

Госуслуги по открытию ИП путем личного посещения налогового органа

| Пошаговая регистрация ИП при личном обращении в налоговую инспекцию | Пояснения |

| Уплата госпошлины | Посредством сайта ФНС |

| Сбор пакета документов | Стандартный набор, требуемый при открытии ИП |

| Личный визит в налоговую инспекцию по месту жительства | Подаются документы лично;

регистратор выдает расписку о получении, сообщает сроки рассмотрения |

| Рассмотрение и принятие решения | Регистрационные документы либо решение об отказе заявитель забирает сам, явившись в налоговую |

Госуслуги позволяют активированным пользователям пожаловаться на некачественное исполнение услуг в следующих ситуациях:

- отказ в приеме документов;

- нарушение сроков;

- нужно представить дополнительные документы;

- отказ в предоставлении услуг;

- необходимость доплаты. Воспользоваться этой функцией можно через кнопку «подать жалобу».

Шаг 3. Подготавливаем документы

Пакет документов для открытия ИП состоит всего из 3 обязательных бумаг:

- Заявления по форме Р21001 – 1 экз. Состоит из 5 страниц, которые необходимо заполнить в точном соответствии с паспортом. С подробной пошаговой инструкцией по заполнению Р21001 вы можете ознакомится на этой странице.

- Копии паспорта – 1 экз. Необходимо сделать копию всех страниц (даже пустых) паспорта. Каждую страницу паспорта лучше разместить на отдельном листе, но принципиального значения это не имеет.

- Квитанции об оплате госпошлины – 1 экз. Необязательно, если выбрать наш сервис. Квитанцию на уплату государственной пошлины проще всего сформировать на сайте ФНС в режиме онлайн. О том, как быстро и правильно сформировать квитанцию читайте на странице про оплату госпошлины.

Дополнительно к вышеперечисленным трем основным бумагам, для открытия ИП могут также понадобится:

- Уведомление о переходе на УСН – 3 экз.

- Заявление на ПСН – 1 экз. Его можно сдать вместе с остальными документами на регистрацию, но оплатить стоимость патента можно будет только после постановки на учет в качестве ИП.

- Доверенность на представителя – 1 экз. Доверенность понадобится, если бумаги будут подаваться представителем будущего предпринимателя.

Обратите внимание, что нотариальное удостоверение документов не требуется, если начинающий ИП сдает их в налоговый орган сам или регистрируется онлайн. Если же бумаги в налоговую будет сдавать представитель ИП, то заявление и паспорт придется заверить у нотариуса

Второй шаг открытия ИП. Виды деятельности

На втором шаге необходимо выбрать те виды предпринимательской деятельности, которыми ИП планирует заниматься. Причем можно сразу указать и те предполагаемые направления бизнеса, которые могут появиться в дальнейшем.

У каждого вида деятельности есть свой уникальный код в государственном классификаторе ОКВЭД. Чтобы добавить все необходимые вам коды, нажмите соответствующую кнопку в правом нижнем углу.

Перед вами откроется справочник ОКВЭД с двумя разделами.

Во первом разделе, для вашего удобства мы отобрали наиболее востребованные виды бизнеса и сгруппировали их коды ОКВЭД по категориям.

Во втором разделе содержатся все существующие виды деятельности, которые представлены по аналогии с государственным классификатором.

Кроме этого, вы можете найти необходимый код, воспользовавшись специальной формой поиска.

Добавьте галочки возле каждого интересующего вам кода ОКВЭД и нажмите кнопку «Выбрать».

В таблице отобразятся все выбранные коды, один из которых по закону нужно выбрать в качестве основного вида деятельности. Обязательно еще раз все проверьте и нажмите кнопку «Далее».

Выберите систему налогообложения

Не все начинающие ИП знают, что можно перейти на льготный налоговый режим с пониженными ставками. А потом оказывается, что они работают на самой сложной и обременительной системе налогообложения – ОСНО. Этот режим применяется по умолчанию, как основной.

Конечно, и в этом случае есть возможности налоговой оптимизации, в частности, освобождение от НДС при небольшой выручке и возврат НДФЛ при покупке жилья. Поэтому еще перед тем, как открыть ИП, советуем обратиться на консультацию к бухгалтеру, который поможет сделать правильный выбор.

Но и без бухгалтера можно сказать, что большинство предпринимателей выбирают УСН. А для этого надо при регистрации (или в течение 30 дней после нее) подать уведомление о переходе на упрощенную систему.

Кроме того, если регион регистрации и место деятельности будущего ИП совпадают, то можно сразу подавать заявление на патент. Только сначала узнайте его стоимость, а то можете быть неприятно удивлены.

Наконец, в 2021 году по всей России стал применяться режим НПД, который был разработан специально для самозанятых. Но индивидуальные предприниматели после регистрации тоже вправе перейти на НПД, конечно, учитывая все его ограничения.

Бесплатная консультация по налогам

Шаг 1. Выбираем систему налогообложения

Система налогообложения — крайне важная составляющая работы любого предпринимателя. Именно система налогообложения будет определять сумму средств и периодичность их оплаты в казну государства. Соответственно от этого будет зависеть ваша конечная прибыль, которую будете складывать в карман.

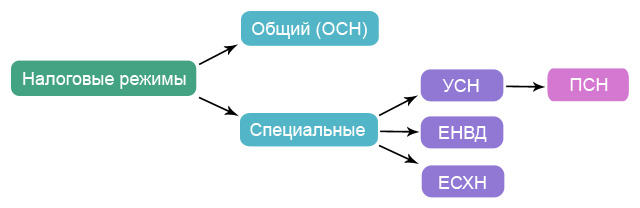

Итак, систем налогообложения существует несколько. Каждое название оформлено ссылкой, нажав на которую можно подробнее ознакомиться с системой.

ОСНО — основная система налогообложения. Одна из самых сложных и запутанных.УСН — упрощённая система. Одна из самых простых систем, что и следует из её названия.ПСН — патентная система. Молодая, распространена мало.ЕСХН — единый сельскохозяйственный налог. Специально разработанная система для тех, кто занят в сельском хозяйстве.ЕНВД — единый налог на вменённый налог. ОТМЕНЁН С 1 ЯНВАРЯ 2021 ГОДА. Его специфика — оплата определённого, фиксированного налога, не зависящего от дохода.

Приведём небольшую таблицу, которая поможет быстро сориентироваться во всех системах налогообложения.

СРАВНИТЕЛЬНАЯ ТАБЛИЦА ПО СИСТЕМАМ НАЛОГООБЛОЖЕНИЯ

| Система | Особенности |

|---|---|

| ОСНО | Налоги и ставки: НДФЛ (13%); налог на имущество физических лиц (ставки устанавливаются органами местной власти); НДС (0%, 10%, 18%). Срок уплаты налога: до 15 июля года, следующего за отчетным (НДФЛ); сроки устанавливаются органами местной власти (налог на имущество физических лиц); не позднее 25 числа месяца, следующего за истекшим налоговым периодом (НДС).Отчетный период: год (НДФЛ); отчетных периодов нет (налог на имущество физических лиц); квартал (НДС).Налоговый период: календарный год (НДФЛ, налог на имущество физических лиц); квартал (НДС).Декларация предоставляется: по итогам года (НДФЛ); не предоставляется (налог на имущество физических лиц); по итогам квартала (НДС).Ограничения в применении: нет.Совместима с: ЕНВД, ПСН. |

| УСН | Налоги и ставки: единый налог УСН (6%, если объект налогообложения «Доходы» и 15% если «Доходы минус расходы»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода.Отчетный период: 1-й квартал, полугодие, 9 месяцев.Налоговый период: календарный год.Декларация предоставляется: по итогам года.Ограничения в применении: годовой доход не более 60 млн.руб.; остаточная стоимость ОС не более 100 млн.руб.; численность работников не более 100 человек.Совместима с: ЕНВД, ПСН. |

| ЕНВД (отменён с 2021) | Налоги и ставки: единый налог на вменённый доход (15%, объект налогообложения «Вмененный доход»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода.Отчетный период: нет.Налоговый период: квартал.Декларация предоставляется: по итогам квартала.Ограничения в применении: закрытый перечень видов деятельности; должен быть введен местной властью; численность работников не более 100 человек.Совместима с: ОСНО, УСН, ЕСХН, ПСН. |

| ЕСХН | Налоги и ставки: единый с/х налог (6%, объект налогообложения «Доходы минус расходы»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода.Отчетный период: полугодие.Налоговый период: календарный год.Декларация предоставляется: по итогам года.Ограничения в применении: годовой доход от сельхоз деятельности должен составлять более 70%.Совместима с: ЕНВД, ПСН. |

| ПСН | Налоги и ставки: уплата стоимости патента (6%, объект налогообложения «Потенциально возможный годовой доход»). Срок уплаты налога: зависит от срока действия патента.Отчетный период: нет.Налоговый период: от 1 до 12 месяцев.Декларация предоставляется: нет.Ограничения в применении: годовой доход не более 60 млн.руб.; закрытый перечень видов деятельности; численность работников не более 15 человек.Совместима с: ОСНО, УСН, ЕНВД, ЕСХН. |

Если у вас вызывает затруднение выбор налогового режима, можно обратиться за консультацией в местную налоговую инспекцию, они не откажут, ведь вы — их потенциальный будущий клиент.

Перечень документов для подачи в электронном виде

При регистрации ИП онлайн через банк Открытие, вам не нужно искать актуальные бланки и изучать новые требования закона и ФНС к заполнению документов. Сотрудники сервиса помогут и проконсультируют на каждом этапе регистрации, сэкономив ваши деньги и время!

А при направлении документов в электронном виде самостоятельно вам нужно будет подготовить и отсканировать: паспорт или иной документ, удостоверяющий личность по закону; заявление по форме № Р21001; уведомление о применении УСН, если хотите работать на этом режиме и другие документы при необходимости. Кроме того, нужно будет получить ЭЦП, скачать программы для отправки документов и разобраться в их работе.

Не подходит регистрация ИП онлайн? Скачайте документы бесплатно

Воспользуйтесь нашим онлайн-сервисом для формирования всех документов для открытия ИП. Сервис не делает ошибок, учитывает все актуальные требования закона и ФНС. Просто введите свои данные, следуя подсказкам системы, и получите документы с инструкцией по подаче.

Подготовить документы

Подготовить документы

Преимущества и недостатки такого способа

К преимуществам можно отнести:

- Нет очередей, и зарегистрироваться можно там, где есть доступ в интернет.

- Есть мобильная версия портала, что дополнительно позволяет предпринимателям регистрироваться в любом месте.

- Не нужно приходить в налоговую инспекцию для подачи заявления и терять свое время.

- Стоимость услуги доступна для любого пользователя, а оплата проходит через приложение мобильного банка.

- Невозможно подать заявление с ошибками, что часто случается при личном посещении, это одна из причин отказа в регистрации.

К недостаткам можно отнести сложность и длительность самой регистрации на портале, и если нужно срочно зарегистрировать ИП, то из-за длительности процесса это будет невозможно.

Какие налоги платят ИП в 2021 году

Краткий обзор налоговых систем поможет разобраться, кому они подходят, как рассчитывается налог в разных случаях и когда его надо вносить. На то, сколько ИП платит налогов за год, влияет также уровень доходов бизнеса — фактического, вменённого или потенциально возможного.

Общая система налогообложения

Кому подходит. Общая система налогообложения (ОСНО) доступна всем ИП без исключения. Но она сложна — при работе с ней возникает больше обязательств и требуется больше налоговой отчётности, поэтому по возможности предпринимателю стоит выбрать другой из подходящих налоговых спецрежимов.

Как рассчитать. При выборе ОСНО предприниматели платят три вида налогов:

- налог на доходы физлица (13% от полученной выручки);

- налог на имущество, используемое в бизнес-целях (0,1-2,2% от стоимости имущества);

- НДС от продажи товаров, оказания услуг, выполнения работ (0-20 % от выручки).

Когда платить. НДС уплачивается раз в квартал, а НДФЛ и налог на имущество — раз в год. Декларацию по НДС нужно подавать ежеквартально, а по НДФЛ — по итогам года.

«Упрощёнка»

Кому подходит. Применять упрощённую систему налогообложения (УСН) вправе тот ИП, у которого не более 100 работников, а полученные годовые доходы и стоимость активов не превышают 150 миллионов рублей.

Как рассчитать. При системе УСН предприниматель не должен платить НДФЛ, НДС и налог на имущество. В этом случае для него существует только один специальный налог — это и есть «упрощёнка».

Бывает два варианта расчета УСН:

- по схеме от 0 до 6% «Доходы»;

- по схеме до 15% «Доходы минус расходы» (но не менее 1% от оборота). С 2021 года ввели повышенные налоговые ставки при превышении лимитов. Если количество сотрудников у ИП от 101 до 130 человек, а доходы от 151 до 200 миллионов рублей, предприниматель будет платить 8% по схеме «доходы» и 20% по «доходам минус расходы».

Ставки упрощённого налога могут менять сами регионы, предлагая льготные условия для отдельных видов деятельности. Поэтому стоит уточнять, какие тарифы по разным схемам расчёта УСН применяются в вашей местности для выбранного бизнеса.

Когда платить. Вносить авансовые платежи по УСН нужно каждый квартал, а подавать налоговую декларацию по УСН достаточно раз в год — до 30 апреля следующего года.

Сельхозналог

Кому подходит. Единый сельскохозяйственный налог действует только для тех предпринимателей, которые получают более 70% дохода от реализации произведённой сельхозпродукции или услуг в этой сфере. Речь идёт, например, о фермерских хозяйствах, ветеринарных или рыбоводческих организациях.

Как рассчитать. ЕСХН к уплате рассчитывается по ставке 6% от суммы доходов, уменьшенных на расходы. Если ИП продал картофеля на миллион рублей, а потратил на его выращивание 600 000 рублей, то налог будет рассчитываться с разницы между выручкой и расходами — 400 000 рублей и составит 24 000 рублей.

Когда платить. ИП делает расчёт авансового платежа по ЕСХН и вносит его по итогам полугодия — до 25 июля, потом подаёт декларацию ЕСХН за год и уплачивает налог — до 31 марта следующего года.

Патент

Кому подходит. Патентная система налогообложения — только для ИП менее чем с 15 работниками. Она может применяться только для определённых видов деятельности (всего их 80), таких как аренда и субаренда, торговля товарами без маркировки и акцизов, общепит, стоянки для транспорта, ремонт игрушек, колка дров, печать визиток и уход за домашними животными.

Как рассчитать. Предприниматель сразу платит фиксированную сумму, которая складывается с учётом региона и периода действия патента. Можно оформить патентную систему налогообложения на срок от одного месяца до одного года.

Ставка ПСН — 6% от потенциально возможного дохода по конкретному виду деятельности в определённом регионе. Например, парикмахеры в Московской области за патент на один месяц платят по 2 224 рубля, а в случае, если парикмахер работает в Санкт-Петербурге тот же месяц обойдётся в 8 000 рублей

Отличия значительные, поэтому важно уточнять, сколько стоит патент для вашего бизнеса в конкретной местности

Для быстрого расчёта расходов на покупку патента ИП может воспользоваться онлайн-калькулятором на сайте ФНС или обратиться в местную налоговую инспекцию.

Когда платить. Две трети стоимости патента ИП должен внести до окончания срока его действия, а одну треть — в течение 90 дней с начала действия патента. Перейти на эту систему налогообложения можно в любой момент, предупредив ФНС за 10 дней.

Шаг 3. Составляем заявление на регистрацию ИП в налоговом органе

И сразу важная информация:

Заявление на открытие ИП необходимо подавать в ту налоговую инспекцию, которая прикреплена к вашему району. Если вы придёте в любую — вас так или иначе направят “по месту регистрации”.

За составлением заявления можно обратиться к любому юристу или налоговому консультанту. За эту несложную работу, разумеется, с вас возьмут мзду, ориентировочно от 500 до 2000 рублей, в зависимости от наглости сотрудника и региона проживания.

А раз работа несложная, почему бы не сделать её самостоятельно?

Для этого нажимаем на ссылку заявление на открытие ИП, и следуем инструкциям по заполнению.

Вообще, самый простой вариант — это скачать себе образец и чужие данные просто исправить на свои.

Обращаем внимание! Данные в заявлении на регистрацию ИП обязательно должны совпадать с паспортными!

Подписывать заявление будете в присутствии налогового инспектора, поле для подписи на странице 004 оставляйте пустым! Либо подпись должна быть засвидетельствована нотариально (это применяется при дистанционной подаче заявления).

Также следует обратить внимание на то, что вписывать что-то от руки в заполненный на компьютере и распечатанный бланк — нельзя (разумеется, кроме личной подписи, которая ставится при подаче заявления на открытие ИП). Т.е

нельзя один код ОКВЭД указать компьютерным образом, распечатать, и дописать остальные ручкой. Само же заявление может быть заполнено как от руки (чёрной пастой), так и набрано с помощью клавиатуры в соответствующей программе и после распечатано.

Мы на соответствующей странице разместили оба варианта заполнения.

Что необходимо для регистрации ИП?

Данный закон был принят еще в 2001 году, но продолжает регулировать процедуру открытия своего дела и сегодня, хотя и с существенными корректировками. Последние поправки были внесены в него в декабре 2018 года.

Стоит отметить, что многие люди, желающие зарегистрироваться в качестве ИП, сталкиваются с проблемой многократного возврата документов регистрирующими органами по определенным причинам. Иногда это происходит, если субъект неправомочен для осуществления хозяйственной деятельности, например, не достиг совершеннолетнего возраста, или не получил необходимые разрешения и лицензии.

Перед тем, как сделать себе ИП, убедитесь в том, что вид выбранной вами деятельности является законным. Некоторые виды частного бизнеса, связанные с оказанием медицинских услуг или занятием сыскного дела, требуют получение сертификатов или иных документов, подтверждающих право субъекта заниматься данной деятельностью. В таких случаях наличие «бумаги», подтверждающей уровень образования индивидуального предпринимателя, недостаточно.

Еще одна распространенная причина для отказа в регистрации – некорректно заполненная форма Р21001. Ее стоит предварительно скачать на официальном сайте Налоговой, чтобы быть уверенным в использовании актуальной версии. В форму регулярно вносятся изменения и если подать ее на устаревшем бланке, то в регистрации откажут. Так, начиная с апреля 2018 года в заявлении нужно дополнительно прописать электронный адрес ИП.

Чтобы стать полноценным ИП, физическому лицу необходимо в местное отделение ФНС подать:

- паспорт;

- идентификационный код;

- заявление о регистрации в качестве индивидуального предпринимателя;

- заявление о переходе на упрощенную или патентную систему налогообложения (это необязательно, но не стоит пренебрегать данным заявлением для тех ИП, которым не выгодна работа с НДС);

- оригинал оплаченной квитанции государственной пошлины, которая равняется восьмистам российских рублей.

Федеральная налоговая служба всячески способствует упрощению процедуры государственной регистрации ИП, поэтому появились новые способы подачи документов. Теперь их можно передать лично, по почте или через доверенное лицо. При подаче документов через представителя нельзя забывать о доверенности, предварительно заверенной нотариально.

Чтобы стимулировать развитие малого бизнеса в России процедуру регистрации для новых ИП существенно упростили. Теперь подать документы в Налоговую инспекцию можно и дистанционно через сайт ФНС или портал Госуслуги. Но необходимо учесть один нюанс: для передачи сведений потребуется электронная подпись.

Есть еще один приятный бонус для тех, кто будет регистрироваться онлайн. Этот метод позволит сэкономить 800 рублей в виде суммы госпошлины. В 2019 году госпошлина также не уплачивается при передаче документов через МФЦ.

Процесс регистрации ИП длится не более 3 рабочих дней, по истечении этого срока налоговая инспекция передает данные о новом субъекте хозяйствования в органы ФФОМС и ПФ РФ, а также выдает ИП лист записи из ЕГРИП. Стоит обратить внимание, что в 2019 году бумажные документы, подтверждающие регистрацию ИП, не выдаются. Листок с выпиской из ЕГРИП инспектора направляют по электронной почте, указанной в заявлении гражданина

Кстати, ИП может самостоятельно удостовериться в получении им статуса предпринимателя. Для этого можно воспользоваться поиском по ЕГРИП по ИНН или ФИО. Сведения находятся в открытом доступе и абсолютно бесплатны. Но если ИП предпочитает стандартный и проверенный способ получения информации на бумаге, то ему следует подать об этом дополнительный запрос при регистрации. Забрать печатную версию он сможет лично или попросить направить его почтой.

Стать автором

Стать экспертом