Простыми словами про тарифы рко в тинькофф банке для ип и юридических лиц

Содержание:

- Зарплатный проект

- Мобильный и онлайн-банки

- Интернет-эквайринг

- Кредиты для бизнеса

- Тарифный план «Профессиональный»

- Платежные поручения

- Ежемесячное обслуживание

- Эквайринг

- Преимущества РКО в Тинькофф

- Тарифы на РКО в банке «Тинькофф»

- Как открыть расчетный счет в банке «Тинькофф»

- Документы для открытия счета в банке «Тинькофф»

- Переводы на счета физических лиц

- Выбор тарифа

- Дополнительные продукты

- Расчетный счет в Тинькофф Банке для ИП

- Особенности обналичивания расчётного счёта

Зарплатный проект

Зарплатный проект – это одно из предложений банка Тинькофф, которое даёт возможность предпринимателям просто и удобно переводить заработную плату работникам без использования наличных денег. Финансовая структура предоставляет бесплатные пластиковые карты каждому трудоустроенному работнику и направляет их, на основании договора с руководством организации, в офис предприятия.

Преимущества

Предприятия, которые подключают зарплатный проект, становятся обладателями некоторых преимуществ, например, избавляются от проблем, связанных с выдачей зарплаты сотрудникам в установленный срок.

Благодаря подключению услуги руководство организации экономит не только своё время, но и бухгалтерского отдела, а также покрывает некоторые кассовые расходы.

Другие положительные стороны для организации, подключившим зарплатный проект:

- подключение услуги производится легко и быстро через интернет;

- зарплатный проект можно оформить без открытия р/с;

- сервис внедряется в бухгалтерский софт;

- пластиковые карты для работников выпускаются и доставляются совершенно бесплатно на всей территории РФ;

- руководителям доступен выпуск банковской карточки Tinkoff Black Metal с привилегированным обслуживанием и особыми бонусами;

- зарплата зачисляется на карты банка без каких-либо дополнительных комиссий;

- консультант по любым вопросам предоставляется бесплатно;

- пропуск в бизнес-залы различных аэропортов абсолютно бесплатно;

- особые условия по страховке, овердрафту и кредиту.

Работники организации найдут для себя различные преимущества в получении зарплаты на карту «Тинькофф» – это:

- Никаких задержек в перечислении заработной платы.

- Снятие наличных в любых банкоматах (без комиссии – до 500 тыс. руб. в проприетарных терминалах, до 150 тыс. – у других банков).

- Бонусная программа.

- Возврат средств за покупки в размере до 6% на счёт.

- Особое предложение по кредиту (невысокие процентные ставки).

- Неограниченные переводы между банковскими счетами без комиссии.

- Обслуживание карты не оплачивается.

- Взаимодействие со счётом, учёт доходов и расходов в личном кабинете.

Тарифы и условия

Осуществляется бесплатный выпуск и доставка зарплатной карты по России как сотрудникам, так и лицам на руководящих должностях.

Предлагаемые тарифы:

- 0 руб. – подключение;

- 0 руб. – обслуживание;

- 0-2% – снятие наличных;

- 0-2% – пополнение;

- 59руб. – СМС-оповещения.

Условия:

- до 6% годовых возвращается на остаток;

- бесплатное обслуживание;

- снятие наличных в банкоматах – 0 рублей (установлен лимит);

- до 30% возвращаются на карту за покупки по специальным акциям от партнеров;

- увеличенный кэшбек на кафе и рестораны.

Если руководство организации имеет договор с другими банками, работник так или иначе может получить зарплатную карту в Тинькофф Банке. Для этого необходимо заполнение формы на сайте. Пластиковую карту изготовят и доставят на удобный адрес.

Подробнее о зарплатных картах

Подавляющее большинство российских финансовых организаций подключает зарплатный проект лишь тем клиентам, у которых открыт р/с в их системе. В данном случае установлен иной порядок подключения. Зарплатный проект доступен любым предпринимателям, даже тем клиентам, у которых не открыт расчётный счёт.

Тарифы на обслуживание весьма выгодны. Сотрудники и руководители не смогут не заметить положительных сторон предложения.

Как подключить зарплатный проект

Индивидуальные предприниматели и Общества с ограниченной ответственностью подключают зарплатный проект через менеджера в офисе банка, либо в онлайн-режиме на официальном ресурсе банка.

Оформление онлайн-заявки займёт пару минут, далее следует инструкция, как это сделать.

Необходимо:

- Открыть официальный портал.

- Зайти в разделы «Бизнес» – «Бухгалтерия» – «Зарплатный проект».

- Кликнуть на «Подключить зарплатный проект».

- Откроется вкладка, где потребуется заполнить форму. Необходимо оставить контактный номер телефона.

Вскоре с клиентом свяжутся по поводу оставленной заявки и расскажут подробности услуги. Подключается сервис в течение одного дня.

Клиенту будет необходимо оставить подпись в договоре с банком, чтобы подключить зарплатный проект. Подпись также оставляется для подтверждения дальнейшего обслуживания. К договору прикреплено дополнительное соглашение, где указаны все условия, вместе с правами и обязанностями обеих сторон. Прежде чем подписывать данный документ, стоит прочитать информацию из этого раздела.

Мобильный и онлайн-банки

Мобильный банк для ИП я использую ежедневно: в основном, проверяю входящие платежи. Редко бывает, что мне нужно вернуть аванс, тогда я сам делаю перевод — за год был один или два возврата. Тогда в связке с бухгалтерией создаю платёжные поручения. В бухгалтерии создаешь платёжку, которая уходит в мобильный банк, там уже делается оплата.

Плачу налоги и взносы раз в три месяца. Когда деньги приходят, оставляю сумму на налоги на карте ИП, остальное перевожу на карту физлица, это делается в два щелчка. У меня открыто несколько счетов, поэтому при входе в приложение кликаю на рублевый счёт, открывается меню этого счёта, в нём есть кнопка «Перевести себе». После нажатия открывается поле, в которое ввожу сумму и вижу пометку — с комиссией или без комиссии. И всё — это дело 30 секунд.

Перевод юрлицу чуть сложнее. Внизу в меню есть значок рубля — кнопка, чтобы создать платеж по реквизитам. У меня в онлайн-банке уже были зарегистрированы контрагенты от которых я получал переводы и которым должен был сделать платёж. Выбираю нужного контрагента и создаю платёж, реквизиты выставляются сами, я ввожу сумму и подтверждаю платёж.

Точно так же можно выставить счёт на оплату и отправить его контрагенту на почту. Но я обычно создаю счета через основную версию сайта. Вводишь все реквизиты и почту директора или бухгалтера — и отправляешь, довольно удобный инструмент. Сейчас прямо задумался, надо попробовать создавать счета в мобильном банке, это тоже удобно.

Валютный платеж делается немного сложнее. Иностранный заказчик отправляет мне сумму в долларах, она приходит не на мой основной счёт, а на временный счёт. Я должен подтвердить банку, что получаю эти деньги на основании конкретных договора и счёта на оплату: подгрузить их через основную версию сайта. Только после этого деньги приходят на мой долларовый счёт. Перевести их сразу с долларового на рублевый счёт нельзя, конвертация происходит только через браузерную версию. В телефоне не очень удобно открывать браузер, и было бы здорово видеть это всё в мобильной версии.

Не знаю, какой банковский день у Тинькофф, но все платежи приходят очень быстро. Только с валютными счетами все происходит в рамках рабочего дня, с открытия до закрытия биржи.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

Интернет-эквайринг

Подключение к интернет-эквайрингу в Тинькофф банке гарантирует дистанционные расчеты за товары с минимальной комиссией (от 0,85% до 2,79%).

Функционал интернет-эквайринга в Тинькофф Бизнес

Функционал интернет-эквайринга в Тинькофф Бизнес

С помощью специального сервиса вы передаете банку платежное поручение для перевода денежных средств по указанным реквизитам.

Проведение платежей с помощью интернет-эквайринга в Тинькофф Бизнес

Проведение платежей с помощью интернет-эквайринга в Тинькофф Бизнес

Тинькофф в свою очередь гарантирует полную конфиденциальность сделки между участниками, а также бесплатно предоставляет онлайн-консультанта. Полученные средства поступают на расчетный счет ООО или ИП в течение 24 часов.

Кредиты для бизнеса

Иногда у тех, кто планирует начать предпринимательское дело, зачастую недостаточно средств на руках для реализации всех намеченных планов. Тинькофф Банк предлагает хорошие условия кредитования для малого и среднего бизнеса.

Преимущества

Банк Тинькофф предлагает выгодные условия по кредиту для бизнесменов. Главные достоинства такого кредитования:

- оформляется услуга онлайн, без посещения отделения;

- рассмотрение заявки занимает не более суток;

- предусмотрено перечисление кредитных средств на расчётный счёт или банковскую карту бизнесмена;

- оформление не требует большого количества документов, не нужна и справка о доходах.

Программы кредитования

На данный момент в банке оформление кредита доступно для ИП и юрлиц, у которых открыт р/с и имеется пластиковая банковская карта «Тинькофф». На выбор предоставлено несколько программ кредитования.

Требования, предъявляемые к заемщику:

- не может быть младше 18 лет и старше 70-ти;

- обязан иметь гражданство Российской Федерации;

- необходимо иметь постоянную регистрацию в РФ.

На развитие своего дела банк выдаст кредит только при наличии открытого расчётного счёта. В случае, когда клиент не обладает в данном банке расчётным счётом, он вправе оставить заявку на открытие р/с, и как только он будет активирован – бизнесмен сможет приступить к оформлению кредита по программе на выбор.

Для улучшения бизнеса и на прочие цели бизнесменам в банке Тинькофф доступна особая программа кредитования – без залога.

Порядок предоставления услуги:

- сумма – не более 2 млн руб.;

- срок кредита – не более 3-ёх лет;

- процентная ставка – от 12% годовых.

Порядок оформления

Оформить кредит для предпринимательской деятельности в «Тинькофф» не составит никакого труда! Бизнесмену, у которого есть открытый расчётный счёт, требуется оставить заявку на предоставление кредитных средств через интернет на официальном вебсайте кредитной организации.

Потребуется:

- На главной странице следует открыть раздел «Бизнес», далее «Кредиты».

- Ознакомиться с предоставленными программами кредитования для ИП и ООО.

- После выбора нужной программы необходимо кликнуть на «Получить кредит».

- Сайт откроет другую страницу, где будут описаны более подробные условия по кредиту. Прочитав и согласившись с ними, потребуется нажать на «Получить».

- Далее необходимо внести данные в заявку на кредитование. В электронную форму вписывается контактный телефон для связи, указывается требуемая сумма и срок кредита.

- Одним нажатием направляется заявление в банк.

После того как банк в течение дня рассмотрит заявку, клиенту отправят сведения о решении со стороны кредитной организации. Если банк ответил на заявку положительно, то денежные средства будут переведены в этот де день на расчётный счёт или банковскую карту предпринимателя.

Овердрафт

Чтобы закрыть кассовый разрыв, Тинькофф Банк предлагает оформление овердрафта.

Условия программы:

- сумма – не более 1 млн руб.;

- сроки погашения задолженности – 45 дней;

- стоимость – 490 руб. в неделю.

Первые семь дней овердрафт не облагается комиссией.

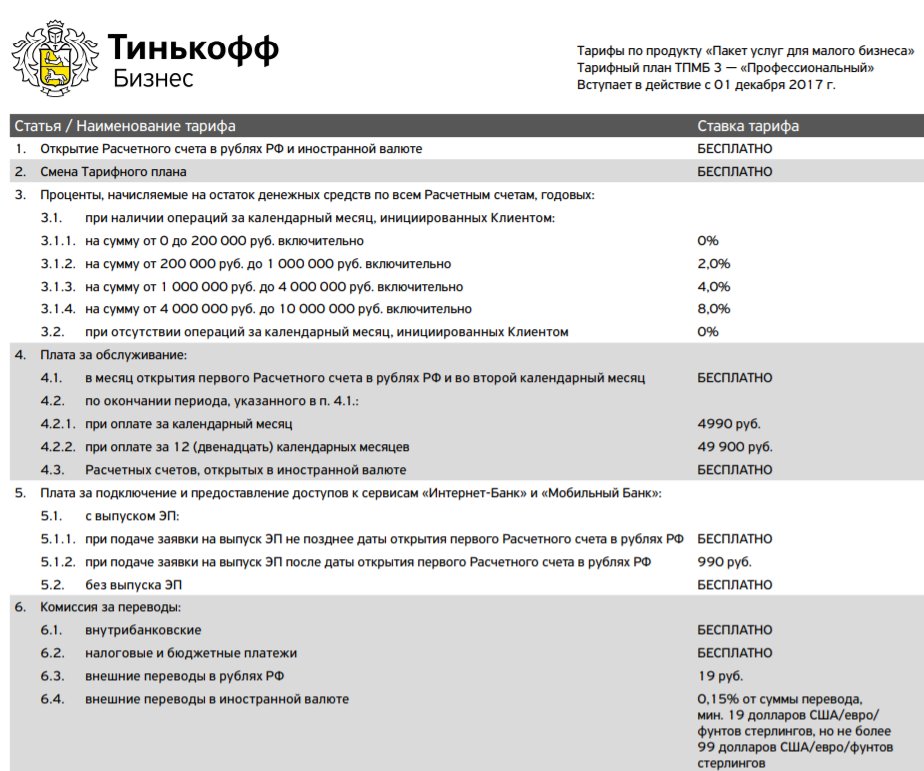

Тарифный план «Профессиональный»

Среди бизнес тарифов Тинькофф для ИП, тарифный план «Профессиональный» — самый дорогостоящий, но от этого не менее выгодный. Он предназначен для крупных предприятий, где обороты достаточно высоки.

Пункты условий на данном тарифном плане практически такие же, как и на первых двух, за исключением ряда изменений.

- Обслуживание будет стоить вам 4990 р.

- Комиссия за переводы в рублях будет равна 19 рублей, а в иностранной валюте 0.15%, но не менее 19 долларов США.

- Процент на остаток на сумму от 200 000 руб. до 1 000 000 р. – 2%, от 1 000 000 руб. до 4 000 000 р. – 4%, от 4 000 000 руб. до 10 000 000 р. – 8%

- Пакет «5 пополнений без комиссий» при оплате за календарный месяц стоит 1490 р. или же 14900 р. за двенадцать месяцев

- Услуга «Торговый эквайринг» стоит 3990 р.

- Процент за снятие наличных 1% до 800т.р., 5% от 800т.р. и 15% свыше 2 миллионов рублей. Плюс 79 р. – плата за операцию

- Дополнительная опция «Выгодная валюта» будет стоить на этом бизнес тарифе Тинькофф банка 9990 р.

Платежные поручения

На всех тарифах включены бесплатные платежи в рублях внутри банка на счета юридических лиц и ИП.

Бесплатны также налоговые и бюджетные платежи, платежи во внебюджетные фонды и таможенные органы.

Стоимость платежных поручений в другие банки:

| Тариф | Внешние платежи в рублях через интернет-банк |

|---|---|

| Простой | 49 ₽ за платеж |

| Продвинутый | 29 ₽ за платеж |

| Профессиональный | 19 ₽ за платеж |

Можно обнулить стоимость внешних платежей купив пакет «Межбанки — без комиссии». Тинькофф может подключить его по своей инициативе.

Стоимость пакета «Межбанки — без комиссии»:

- «Простой» — 490 ₽/мес или 4900 ₽/год

- «Продвинутый» — 990 ₽/мес или 9900 ₽/год (первые 2 месяца бесплатны после открытия счета)

- «Профессиональный» — 1990 ₽/мес или 19 900 ₽/год (первые 2 месяца бесплатны после открытия счета)

Операционный день:

- внутренние платежи отправляют круглосуточно

- внешние платежи — с 01:00 до 21:00 МСК по будням

Ежемесячное обслуживание

Банк дает возможность сэкономить, оплатив обслуживание счета сразу за 12 месяцев.

| Тариф | Ежемесячно | За год |

|---|---|---|

| Простой | 490 ₽ | 490 ₽ (408,33 ₽ в мес.) |

| Продвинутый | 1990 ₽ | 19 900 ₽ (1658,33 ₽ в мес.) |

| Профессиональный | 4990 ₽ | 49 900 ₽ (4158,33 ₽ в мес.) |

Для новых клиентов бесплатны первые два месяца обслуживания на любом тарифе после открытия счета, включая неполный месяц.

Другие способы получить бесплатное обслуживание в текущем месяце:

- потратить в предыдущем месяце по бизнес-карте 50 000 ₽ для «Простого» или 200 000 ₽ для «Продвинутого»

- не иметь операций по счету за прошлый и текущий месяц на тарифе «Простой»

Эквайринг

ИП могут подключить эквайринг совершенно бесплатно. А вот за обслуживание придется заплатить, правда стоимость зависит от выбранного тарифа РКО и формы предпринимательской деятельности.

В конце расчетного периода остаток средств по торговому эквайрингу списывается до минимальной денежной суммы. Овердрафт по платежам будет активен с 1-ого дня. А уже с 8-ого дня РКО начисляются валютные списания.

В пределах торгового эквайринга ИП могут получать оплату через мини либо POS-терминал с функциями Apple и Google Pay.

Касательно интернет-эквайринга стоит сказать, что по нему действует комиссия от 1% для клиентов, которые впервые подключаются. Программное обеспечение настраивают под ключ представители Тинькофф Банка. Интернет платежи поступают на расчетный счет предпринимателя до 2 дней с момента транзакции.

Банк не запрашивает требования к торговому обороту. В бесплатное пользование передается клиента POS-терминалы Verifone VX520 и мобильные терминалы PAX S920.

Комиссионный сбор с каждой операции взимается в размере 1,2% от суммы. После выполненной операции через такие терминалы, сумма денежных средств поступает на счет ИП в течение одного дня.

Обратите внимание! Владельцы расчетных счетов в Тинькофф, что выбрали тариф «Премиальный» смогут самостоятельно выбрать тарификацию

Преимущества РКО в Тинькофф

- длинный платежный день с 01:00 до 21:00 по МСК. На счета в банке Тинькофф деньги зачисляются круглосуточно;

- вывод наличных до 500 000 рублей без комиссии;

- персональный менеджер. Свой человек в банке оперативно ответит на любой вопрос, связанный с расчетно-кассовым обслуживанием в чате или по телефону;

- снятие и внесение наличных в любой из 300 000 партнерских точек по всей России. У Тинькофф нет своих отделений, но есть широкая партнерская сеть, что сделает обслуживание в банке еще удобнее для тех, кто привык вести расчеты в отделении банка;

- доступный овердрафт. Для расчета с контрагентами не придется ждать поступления средств, поскольку на счету будет открыт кредитный лимит;

- до 3% годовых на остаток по счету. Если на счету всегда есть деньги, то проценты на остаток принесут дополнительный доход;

- личный кабинет Тинькофф можно интегрировать с бухгалтерскими системами: 1С, Контур, Кнопка, Мое дело, Фингуру.

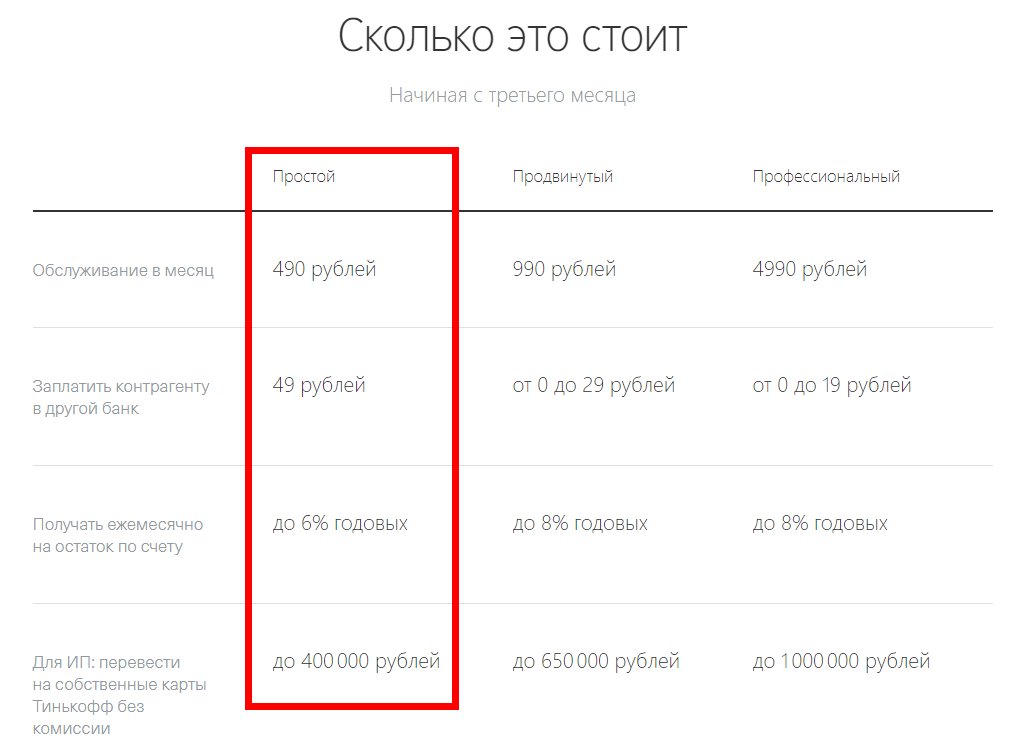

Тарифы на РКО в банке «Тинькофф»

Банк «Тинькофф» имеет 4 тарифа для бизнеса: «Простой», «Продвинутый» и «Профессиональный». Выбор зависит от оборотов по счету.

| Простой | Продвинутый | Профессиональный | Премиальное обслуживание | |

| Ежемесячное обслуживание | 490 руб | 1 990 руб | 4 990 руб | 24 990 руб |

| Стоимость платежей контрагентам на счета в других банках | 3 бесплатно, далее 49 руб | 29 руб | 19 руб за платеж | Индивидуально |

| Плата за перевод на счета физических лиц |

1,5% + 99 руб для сумм до 400 тыс. руб |

1% + 79 руб до 400 тыс. руб |

1% + 59 руб до 800 тыс. руб |

Бесплатно |

| Плата за пополнение через банкоматы Тинькофф с помощью карты | 0,15%, мин 99 руб | 0,1%, минимум 79 руб | 0,1%, минимум 59 руб | Индивидуально |

| Для ИП: перевести на собственные карты Тинькофф без комиссии | до 400 000 руб | до 700 000 руб | до 1 000 000 руб | Индивидуально |

| Проценты на остаток при наличии исходящих операций | 0,5% | 1% | 2% | 3% |

Для всех новых пользователей 2 месяца пользования счетом бесплатно. Для клиентов, которые обслуживались в банках с отозванной лицензией 3 месяца обслуживания бесплатно. При оплате абонентской платы на год вперед два месяца обслуживания бесплатно.

Если активно пользоваться корпоративной картой, то в следующем расчетном месяце абонентская плата начислена не будет.

Индивидуальные предприниматели оценят возможность вывода средств на личные счета без комиссии, а юридические лица удобный личный кабинет и возможность его интеграции с бухгалтерией. Также юридические лица могут снимать наличные в любой из 300 точек по всей России.

Подать заявку на открытие расчетного счета можно сейчас. Реквизиты будут доступны сразу же после заявки. Их уже можно отправлять контрагентам и вносить в карточку организации.

Как открыть расчетный счет в банке «Тинькофф»

Открыть расчетный счет в банке «Тинькофф» быстро и просто.

- Нажать кнопку «Открыть счет».

- Заполнить заявку.

- Дождаться звонка специалиста банка.

- Назначить встречу для подписания договора.

Менеджер придет в любое удобное место в любое назначенное время и привезет с собой полный комплект документов. Это избавит от лишнего визита в офис и сэкономит время.

Документы для открытия счета в банке «Тинькофф»

Обычно для открытия счета нужен полный пакет документов. Тинькофф с заботой относится к своим клиентам и не заставляет тратить время на сбор бумаг.

Индивидуальным предпринимателям для открытия расчетного счета в Тинькофф нужен только паспорт. Всю остальную информацию банк найдет сам. Однако, если ИП действует меньше трех месяцев и информация еще не отображается на сайте налоговой, то может понадобится выписка из ЕГРИП и ИНН.

Минимальный пакет документов для открытия расчетного счета в Тинькофф для юридических лиц:

- Паспорт директора.

- Приказ о назначении директора.

- Устав.

Каждый случай индивидуален. Дополнительно банк может запросить копии бухгалтерской и налоговой отчетности, сведения о финансовом положении и деловой репутации.

Чтобы точно узнать какие документы представить банку, надо пройти опросный лист. Сканы документов отсылаются на электронный адрес сайта.

Переводы на счета физических лиц

Суммарный объем внутренних и внешних платежей на счета физических лиц учитываются совместно.

За внешние платежи дополнительно оплачивается стоимость платежки.

Комиссии следующие:

| Тариф | Объем переводов в месяц | Комиссия |

|---|---|---|

| Простой | до 400 000 ₽ | 1,5% + 99 ₽ |

| от 400 000,01 до 1 000 000 ₽ | 5% + 99 ₽ | |

| от 1 000 000,01 ₽ | 15% + 99 ₽ | |

| Продвинутый | до 400 000 ₽ | 1% + 79 ₽ |

| от 400 000,01 до 2 000 000 ₽ | 5% + 79 ₽ | |

| от 2 000 000,01 ₽ | 15% + 79 ₽ | |

| Профессиональный | до 800 000 ₽ | 1% + 59 ₽ |

| от 800 000,01 до 2 000 000 ₽ | 5% + 59 ₽ | |

| от 2 000 000,01 ₽ | 15% + 59 ₽ |

Подключив пакет «Физлицам — без комиссии» можно добавить бесплатный лимит переводов. Бесплатный лимит предоставляется на месяц и отключается при переводе средств при закрытии счета. Остатки на следующий месяц не переносятся.

Стоимость пакета «Физлицам — без комиссии»:

- «Простой» — пакет недоступен

- «Продвинутый» — 2990 ₽/мес за пакет или 29 900 ₽/год — добавит 500 000 ₽ бесплатного лимита (макс. 2 пакета в месяц)

- «Профессиональный» — 4990 ₽/мес за пакет или 49 900 ₽/год — добавит 1 000 000 ₽ бесплатного лимита (макс. 2 пакета в месяц)

Выбор тарифа

Если вам сложно выбрать тот или иной тариф по тем или иным причинам, то мы разработали специальный калькулятор тарифов Тинькофф Банка. Просто выберите подходящие вам условия, а калькулятор сам подскажет наиболее выгодный тариф и вы сможете сразу же подать заявку на открытие счета.

Наиболее подходящий тариф — Профессиональный в Тинькофф Банке

Для крупного бизнеса Тинькофф предлагает тариф «Профессиональный». Несмотря на высокую стоимость, его подключение оправдывается сниженной комиссией и минимальной ценой внешних платежей.

Тариф включает в том числе следующие услуги: — Стоимость обслуживания – 4990 рублей. — Каждая внешняя операция — 19 рублей. — Открытие и ведение валютного счета — 0 руб. — Начисление 6% на остаток собственных средств. — Оплата на счета физических лиц — 1% + 59 рублей.

Оставить заявку на сайте банка

Наиболее подходящий тариф — Продвинутый в Тинькофф Банке

Данный тариф является наиболее распространенным, так как сочетает невысокую плату за обслуживание и необходимый набор функций: — Стоимость обслуживания – 1990 рублей в месяц. — Открытие и ведение валютного счета — 0 руб. — Обслуживание зарплатного проекта — 0 руб. — Начисление до 6% на остаток собственных средств на счете.

Оставить заявку на сайте банка

Наиболее подходящий тариф — Простой в Тинькофф Банке

Это самый дешевый тариф, который рассчитан для начинающих ИП и юрлиц. Он не предполагает огромного числа опций и бесплатных платежек, но при необходимости вы сможете дополнительно их подключить.

Тарифный план «Простой» включает в себя следующие условия: — Стоимость пакета – 490 рублей. — Открытие валютного счета, зарплатного проекта и корпоративной карты – 0 руб. — Перевод средств для ИП между своими картами и счетами на сумму до 400 000 – 0 руб. — Начисление на остаток собственных средств до 4%.

Оставить заявку на сайте банка

Дополнительные продукты

Помимо всех вышеперечисленных продуктов Тинькофф банк предлагает своим клиентам еще несколько удобных сервисов:

Зарплатный проект

Для ООО и ИП, в которых числятся сотрудники, Тинькофф предлагает бесплатный выпуск зарплатных карт. Пластик доставляется курьером либо в офис фирмы, либо на дом каждого работника. Расписывать все достоинства этих карт я не буду, поскольку вся эта информация содержится в моей статье про дебетовую карту Тинькофф.

Из преимуществ зарплатных карт отмечу:

- снятие без процентов 3000-150 000 руб./мес., до 500000 руб./мес. в банкоматах Тинькофф;

- до 5% на остаток по счету;

- на 3% меньшая ставка по выдаваемым кредитам;

- кэшбек до 30% по спецпредложениям партнеров.

Интернет-эквайринг

Чтобы установить и подключить этот сервис, никаких специфических навыков в сфере программирования не потребуется. К тому же, вы всегда сможете подыскать самый выгодный тариф, тем самым максимизировав прибыль своей фирмы.

Условия здесь неплохие:

- комиссия стартует с 2,69% от оборота (не менее 1990 руб./мес.), на среднем тарифе – 2,29% (2690 руб./мес.) на старшем тарифе – 1,79% (3990 руб./мес.);

- можно купить предоплату оборота – за определенную сумму покупается оборот в месяц, с которого комиссия не платится. За 1990 руб. покупается оборот 100 000 руб./мес., 2690 руб. – 150 000 руб./мес., 3990 руб. – 250 000 руб./мес. Если соотнести этот вариант с обычным процентом от оборота, то он окажется равным 1,59%, 1,79% и 1,99% для 3 тарифных планов;

Для интернет-эквайринга ставка равна 2,99%, 2,59% и 2,49% для тарифов Простой, Продвинутый и Профессиональный.

Система интернет-кредитования

Прекрасная возможность увеличить количество продаж за счет отпуска товаров в кредит. Этой услугой активно пользуются как большие организации, так и мелкие фирмы, которые работают с незначительными суммами. Займ оформляется в автоматическом режиме всего за пару минут.

Расчетный счет в Тинькофф Банке для ИП

Открыть расчетный счет ИП в Тинькофф Банке привлекательно, по таким причинам:

- процедура открытия производится бесплатно;

- получение денег со счета или пополнение баланса доступно в любом банкомате;

- банковские операции проводятся под надежной защитой, все покупки подтверждаются только через телефон владельца счета;

- процент на остаток выше, чем в других финансовых организациях.

Периодически Банк Тинькова устраивает акции и публикует предложения партнеров бизнесменам, сотрудничающим с банковским учреждением.

Тарифы и условия обслуживания

Стартовые 2 месяца использования расчетного счета для ИП обходятся бесплатно. В стандартное обслуживание входит оповещение через СМС, интернет-банкинг, приложение для телефона, корпоративные карты.

По истечению бесплатного периода клиент должен выбрать тарифный план:

| Тарифный пакет | Стоимость за обслуживание | Перечисление на счет в другом банке | Внесение денег на баланс | Процент на остаток |

|---|---|---|---|---|

| Простой | 490 рублей | Первые 3 транзакции – без комиссии, остальные – 49 рублей | 0, 15 %, но не менее 99 рублей | 2 % |

| Продвинутый | 1990 рублей | 29 рублей | 300 тыс. руб. бесплатно, больше – 0,1 %, но не менее 79 рублей | 4 % |

| Профессиональный | 4990 рублей | 19 рублей | 1 млн руб. бесплатно, далее – 0,1 %, но не менее 59 рублей | 6 % |

Пакет Простой подходит для предпринимателей с небольшим денежным оборотом. Когда операций становится больше, можно переходить на Продвинутый, а затем на Профессиональный.

Необходимые документы для открытия

При открытии РС предпринимателю потребуется минимум документов:

- Паспорт.

- Выписка ЕГРЮЛ.

- Основное госрегистрационный номер.

- ИНН.

В некоторых ситуациях менеджеры Тинькофф Банка могут запросить и другие бумаги: налоговую декларацию или справку о переходе на УСН.

Как подать заявку и открыть счет

Оформление заявки на открытие расчетного счета нужно делать на официальном сайте банковской организации. Ответ на заявку клиент получает спустя несколько минут после ее отправки.

Чтобы открыть РС, индивидуальному предпринимателю нужно:

- открыть сайт Тинькова;

- кликнуть «Подать заявку»;

- выбрать тарифный план;

- заполнить анкету по форме;

- перенести информацию из документов в предложенные поля;

- загрузить ксерокопии или фотоснимки в хорошем качестве.

После рассмотрения заявки с клиентом свяжется менеджер и договорится о встрече с представителем банка. Он привезет договор на подпись, передаст вторые экземпляры договоров на обслуживание, возьмет вторые экземпляры документов и отдаст корпоративные карты. Затем на электронную почту, вписанную в анкете, придут данные для активации личного кабинета. Счет готов к работе сразу же, когда пользователь заходит в свой аккаунт.

Клиенты, открывающие рс, получают несколько преимуществ:

- Все операции выполняются в срочном порядке, обычные платежи отсутствуют.

- Возможность бесплатно оформить корпоративную карту.

- Внутрибанковские операции производятся круглосуточно.

Те предприниматели, которые планируют устанавливать контакты с иностранными контагентами, могут открыть счета в иностранной валюте.

Особенности обналичивания расчётного счёта

Начиная активную эксплуатацию р/с в банке «Тинькофф», вы должны знать, как вывести деньги со счета с минимальными потерями. Размер комиссии при обналичивании средств будет зависеть от того, какой тарифный план вы выберете, и какую сумму захотите получить. В соответствии с условиями «Продвинутого» пакета услуг вы сможете вывести часть средств с нулевой комиссией. Плата будет снята лишь в том случае, если же вы решите снять более 100 тысяч рублей за месяц.

Если же вы используете «Простой» тариф, будьте готовы к тому, что максимальная сумма, которую вы сможете снять со счета, окажется ограниченной и составит всего 400 000 рублей. Пользователи «Продвинутого» и «Профессионального» тарифов с такими ограничениями не столкнутся.