Тн, ттн и упд

Содержание:

- Нужна ли ттн применении упд в организации

- Накладная или УПД

- УКД

- Статус УПД. В каких случаях используется тот или иной.

- Какому документу отдать предпочтение?

- plbarber.ru

- Архив для всех конфигураций. Печатные формы новых Счет-фактур и УПД с 01.07.2021 постановления Правительства от 2 апреля 2021 г. № 534

- Как формировать акты сверки с УПД

- Рекомендации по заполнению формы УПД

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Необходимо ли оформлять ТТН, если используется УПД

- * * *

- Применение ттн при использовании упд

- Что входит в закрывающие документы для бухгалтерии ИП

- Универсальная система планирования ресурсов, URP

- Когда можно применять УПД?

- Кто может не выписывать счёт-фактуру

- Универсальный передаточный документ вместо товарной накладной

Нужна ли ттн применении упд в организации

Теперь по общему правилу форму первичного документа определяет сама компания или предприниматель.

При этом обязательным требованием к такому документа является наличие всех необходимых реквизитов, установленных законом. После появления таких правил стало возможным появление новых форм первичных документов. Широкое применение получил универсальный передаточный документ вместо товарной накладной, акта выполненных работ, услуг и счетов-фактур.

Рекомендуем прочесть: Порядок возврата купленного платья по товарному чеку в магазин

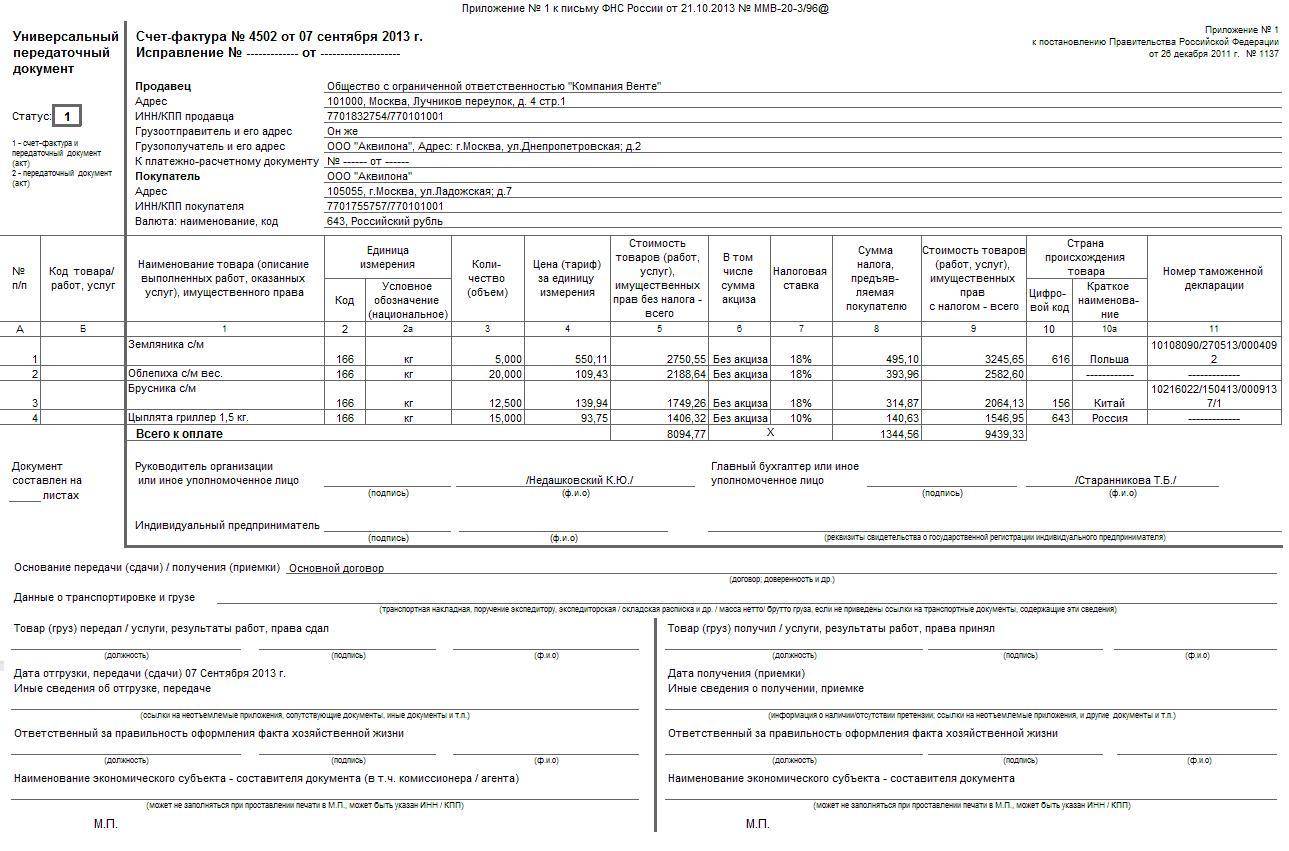

Универсальный передаточный документ: официальная форма Официальная форма УПД разработана ФНС России и содержит все необходимые реквизиты первичного документа, установленные Законом о бухучете от 06.12.2011 № 402-ФЗ. Она и рекомендации по ее заполнению доведены Письмом ФНС от 21.10.2013 № ММВ-20-3/96. Если в УПД не заполняются показатели, установленные в качестве обязательных исключительно для счета-фактуры, этот документ используется только в качестве первичного документа для оформления фактов хозяйственной жизни, в том числе подтверждения факта оказания услуг.

Однако использование в качестве документа, подтверждающего факт оказания услуг по транспортировке, УПД не означает отсутствия необходимости составления транспортной накладной. Инфо Согласно п. 1 ст. 784 ГК РФ перевозка грузов осуществляется на основании договора перевозки груза

Внимание В свою очередь, заключение упомянутого договора подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом)

Накладная или УПД

Copyright: фотобанк Лори Плательщики НДС применяют универсальный передаточный документ вместо товарной накладной с целью сокращения количества бухгалтерских бумаг и упрощения оформления хозяйственных операций. Использование УПД рекомендовано ФНС России (письмо ФНС РФ от 21.10.2013 № ММВ-20-3/96).

Документ должен содержать все необходимые реквизиты «первички», установленные законом «О бухгалтерском учете». Форма документа утверждается руководителем организации и закрепляется в учетной политике.

Универсальный передаточный документ представляет собой счет-фактуру, объединенный с первичным документом. Кроме счета-фактуры УПД может заменить собой ряд передаточных документов:

- ;

- ОС;

- накладную на отпуск материалов на сторону.

- акт выполненных работ (услуг);

Использовать универсальную форму могут все организации и индивидуальные предприниматели (даже те, которые не платят НДС).

На его основании можно принимать НДС к вычету. УПД отвечает всем требованиям законодательства к первичной документации, поэтому покупатель имеет право признать расходы на его основании.

Нумерация УПД осуществляется в единой хронологии со счетами-фактурами. Заменить накладную УПД можно в следующих случаях:

- при отгрузке товаров (в том числе на экспорт);

- при передаче имущественных прав;

- при передаче результатов выполненных работ или оказанных услуг (оформляя универсальный передаточный документ на услуги, рекомендуется приложить подробный отчет по ним).

Иногда возникают ситуации, когда по одному договору вперемешку оформлены УПД и накладные.

УКД

При предоставлении скидки на уже отгруженный товар можно использовать УКД. Он объединяет в себе корректировочный счет-фактуру и первичный документ, подтверждающий согласие или уведомление покупателя об изменении стоимости отгрузки. То есть, имеет формат, аналогичный формату УПД.В каких случаях обычно составляют УКД1) оформления изменения общей стоимости ранее произведенной (надлежащим образом документированной) поставки из-за изменения цены (тарифа) или количества (объема) ценностей в том случае, когда предложение о таком изменении исходит от продавца:– требует согласия покупателя– не требует согласия покупателя, так как возможность изменения стоимости была согласована предварительно;2) документирования продавцом согласия с претензией покупателя при выявлении им расхождения по количеству и качеству ценностей при их приемке, если документ о расхождениях (односторонний акт) представителем продавца не подписывался.Оформление УКД неправомерно:1) во всех случаях возврата товаров, для которых установлен специальный порядок выставления и регистрации счетов-фактур;2) если изменение стоимости отгрузки обусловлено исправлением ошибки, допущенной продавцом в первоначальном комплекте документов (УПД, иного первичного документа на отгрузку и счета-фактуры).

19 Ноября 2018

595

Комментарии для сайта Cackle

Статус УПД. В каких случаях используется тот или иной.

Форма универсального документа имеет поле «Статус», которое заполняется налогоплательщиком, в зависимости от назначения УПД.

Статус 1 означает, что предприятие использует УПД одновременно как первичный документ и счет-фактуру.

Статус 2 означает, что предприятие применяет УПД, только как первичный документ для оформления хозяйственных операций.

Стоит отметить, что реквизиты УПД заполняются в соответствии с выбранным статусом. Если выбран первый статус, то согласно требованиям к первичным документам (ст. 9 Закона от 06.12.2011 № 402-ФЗ), а также к счетам-фактурам ( п. 5, 6 ст. 169 НК РФ), к заполнению обязательны все реквизиты.

Если выбран Статус с кодом 2, то достаточно заполнить только те реквизиты, которые обязательны для накладной (акта). Соответственно, продавец вправе оставить пустыми часть данных в УПД, а именно:

- строку 5 «К платежно-расчетному документу»;

- графу 6 «В том числе сумма акциза»;

- графу 7 «Налоговая ставка»;

- графы 10 и 10а «Страна происхождения товара» (цифровой код и краткое наименование);

- графу 11 «Номер таможенной декларации».

Сразу хотим обратить ваше внимание, что поле «Статус» носит сугубо информационный характер. Фактический статус определяется наличием или отсутствие в УПД обязательных показателей первичных документов и счетов-фактуры

Ввиду чего, регистрации в книге покупок и продаж подлежат УПД даже со статусом 2, если в нем заполнены абсолютно все реквизиты.

Какому документу отдать предпочтение?

Очевидно, что сам вопрос задан относительно документов, выписываемых транспортной организацией (экспедитором) как исполнителем оказываемых услуг. Например, можно сравнить ТН и УПД, так как ТТН для оформления перевозки грузов автомобильным транспортом составляется грузоотправителем для грузополучателя и перевозчика, то есть для последнего это входящий документ, форму которого выбирает отправитель, а не получатель.

Утвержден Федеральным законом от 08.11.2007 N 259-ФЗ.

УПД — универсальный документ, оформляемый при передаче товаров (работ, услуг), а также имущественных прав. То есть это документ, который служит для оформления хозяйственных операций, совершаемых между участниками сделки (заключенного договора). Для одной стороны УПД подтверждает передачу товаров (работ, услуг, имущественных прав), для другой — соответственно, их получение. Документ может использоваться для отражения операций в бухгалтерском учете, по начислению и принятию НДС к вычету, а также для подтверждения расходов для целей исчисления налога на прибыль.

Из сказанного можно заключить, что есть общие сферы применения ТН и УПД (использование в качестве документа бухгалтерского и налогового учета), а есть различные (использование как договора (ТН) и аналога счета-фактуры (УПД)). Поэтому по причине наличия различных сфер применения УПД не сможет заменить ТН. Например, универсальный документ не подтверждает заключение договора, который может быть оформлен путем составления транспортной накладной. Также последняя не может быть аналогом счета-фактуры, которую с успехом может заменить разработка налоговиков. Ведь УПД не более чем дополненный и немного модернизированный вариант счета-фактуры.

И еще, предложенный налоговиками УПД не ограничивает права организаций на применение иных бланков документов — ранее действовавших унифицированных форм первичной учетной документации или самостоятельно разработанных бланков. Следовательно, применяя УПД, транспортной организации не следует отказываться от ТН. При этом нельзя отдать предпочтение одному из названных бланков в силу того, что сферы их применения различны. В качестве первичного документа более предпочтительна ТН, так как именно в ней можно отразить все необходимые данные, позволяющие идентифицировать как исполнителя, так и заказчика транспортных услуг.

Вряд ли также УПД может конкурировать с экспедиторскими документами, такими как поручение экспедитору, складская и экспедиторская расписки. Их формы и Порядок заполнения утверждены Минтрансом (Приказ от 11.02.2008 N 23). Столько сведений, сколько в них указывается, вряд ли возможно уместить в универсальном документе. К тому же экспедиторский документооборот ведется по Правилам транспортно-экспедиционной деятельности на минтрансовских бланках, а в «новинке» налоговиков может быть указан минимум сведений о реализации товаров (работ, услуг). Таким образом, экспедитору нет смысла кардинально менять свой документооборот, но добавить в него форму УПД будет не лишним, она вполне подойдет для оформления отдельных разовых операций, не имеющих прямого отношения, но все же связанных с основной деятельностью.

Утверждены Постановлением Правительства РФ от 08.09.2006 N 554.

Также нужно добавить, что налоговики указали перечень операций, при оформлении которых может быть использован универсальный передаточный документ: при оформлении двусторонних сделок, сторонами которых являются продавец и покупатель. Слова «продавец» и «покупатель» могут пониматься в традиционном значении этих слов, а можно, например, под продавцом в рамках сделки купли-продажи понимать комиссионера (агента, поверенного), продавцом и покупателем могут выступать соответственно исполнитель услуг и их заказчик (ст. 779 гл. 39 ГК РФ), экспедитор и клиент (ст. 801 гл. 41 ГК РФ) — при составлении документа для выплаты вознаграждения экспедитору. Как видим, УПД все же может использоваться в качестве дополнительного документа к минтрансовским транспортным и экспедиторским документам. Согласитесь, это неплохо, хотя плодить документы все же не стоит без лишней надобности — документооборот не резиновый.

И еще, перевозчики пассажиров применяют для осуществления наличных расчетов БСО (билеты и квитанции). Названные документы используются при осуществлении наличных денежных расчетов вместо кассового чека и применения ККТ, в то время как УПД может применяться как первичный и налоговый документ при осуществлении и наличных, и безналичных операций. Таким образом, БСО и УПД не дополняют и не заменяют друг друга, так как это документы с совершенно разными целями использования.

plbarber.ru

Закона N 402-ФЗ и для счетов-фактур ст.

УПД может быть использован как организациями, так и индивидуальными предпринимателями.

169 НК РФ, позволяет использовать его одновременно в целях исчисления налога на прибыль и расчетов с бюджетом по НДС.

В этом случае УПД присваивается статус документа «1». При этом УПД могут оформляться, в частности, факты отгрузки товаров без транспортировки/с транспортировкой с передачей товара покупателю. Начало применения организациями УПД закрепляется учетной политикой или утверждается приказом руководителя (письмо УФНС России по Приморскому краю от 14.02.2014 N 10-17/).

9 Закона N 402-ФЗ и объединив в нем информацию по передаче товаров (товарной накладной) с информацией счета-фактуры в целях отражения суммы НДС.

В графах для грузоотправителя он указывает свои реквизиты Покупатель своими силами забирает товар со склада поставщика Когда покупатель забирает товар со склада поставщика сам, услуги по перевозке не оказываются. Значит, ни ТН, ни ТТН составлять не нужно. А для подтверждения затрат на перевозку груза и факта его транспортировки путевого листа будет достаточно * Во всех четырех случаях поставщик также выставит счет-фактуру и № ТОРГ-12 на отгружаемый товар в двух экземплярах (для себя и для покупателя).

Кстати, судьи придают транспортным и товарно-транспортным накладным большое значение.

Архив для всех конфигураций. Печатные формы новых Счет-фактур и УПД с 01.07.2021 постановления Правительства от 2 апреля 2021 г. № 534

Внешние печатные формы Счета-Фактуры( СФ ) и Универсального Передаточного Документа( УПД ) (в редакции постановления Правительства Российской Федерации от 2 апреля 2021 г. № 534) для большинство конфигураций (УТ,БП,УПП,УСО,ЕРП,УНФ,Розница,КА) одним архивом.

.

Бонус печатные формы Счета-фактур и УПД для Бух.учета, ТиС, Комплексная конфигурация 4.5 1С 7.7; универсального корректировочного документа (УКД) для УТ10/УПП1/КА1

Внешние печатные формы (УПД, счет фактура) за поставщика из Управление торговли 10.3 (все релизы); УПП 1.3; УСО 1.3; КА 1.1; БП 2.0

.

*поправлено от 17.09.21

2 стартмани

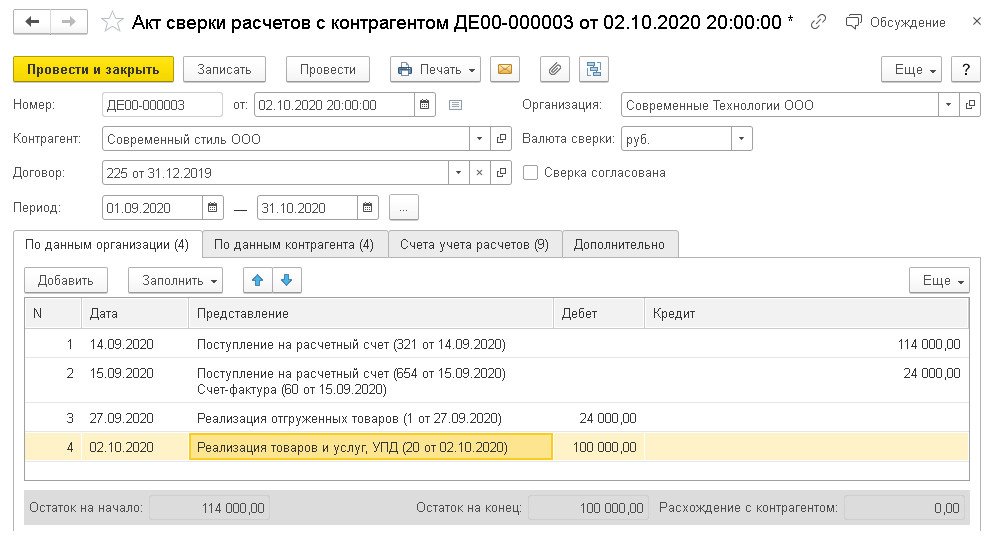

Как формировать акты сверки с УПД

Теперь акты сверки расчетов с контрагентами можно формировать с указанием реквизитов УПД, которым оформлена операция.

Напомним, чтобы выводить полные реквизиты комплекта выставленных и полученных документов в акте сверки расчетов, в документе Акт сверки расчетов с контрагентом (раздел Покупки или раздел Продажи — Акты сверки расчетов) на закладке Дополнительно требуется установить флаги:

-

Выводить полные названия документов;

-

Выводить счета-фактуры.

В этом случае в Акте сверки расчетов с контрагентом будет выводиться и номер первичного документа, и номер счета-фактуры (как для полученных документов, так и для выставленных).

Но в прежних версиях программы при выставлении УПД в Акте сверки расчетов с контрагентом указывались два номера:

-

системный номер документа — в качестве номера выставленного первичного документа;

-

номер, указанный в поле Счет-фактура, — в качестве номера счета-фактуры.

В действительности же покупатель получал только один документ — УПД с номером, соответствующим номеру выставленного счета-фактуры. Поэтому контрагенты испытывали затруднения при проведении сверок. Теперь в Актах сверки расчетов с контрагентом указываются наименования документов программы и в явном виде либо номер счета-фактуры, либо номер УПД (рис. 2).

Рис. 2. Отражение УПД в акте сверки расчетов с контрагентом

Рекомендации по заполнению формы УПД

Форма акта, вместе с рекомендациями и порядком заполнения, была создана ФНС и предложена к применению в официальном письме.

Рекомендации по заполнению документа:

- Вступительная часть практически аналогична счету-фактуре, лишь с тем отличием, что в акте имеется «Статус», несколько дополнительных граф «Код работ/продукции, услуг» и «№ п/п» и поле, где указывается количество листов документа. «Статус» предполагает на выбор два варианта: передаточный акт и счет-фактура; передаточный документ. Код «Услуг, работ/продукции» указывается: ОКУН, ОКВЭД в отношении услуг и работ; артикул продукции.

- На основании условий сделки, отражаемых в соглашении, при учете затрат применяется несколько либо одна дата, указываемая в строках 16, 1 и 11. Если согласно договору допустимо использовать все даты, то при учете НДС продавец указывает дату отгрузки (стр. 11), а приобретатель – дату приемки (стр. 16).

- В строках 2 «Продавец» и 6 «Покупатель» отражается информация об участниках правоотношений. К примеру, при передаче прав на владение имуществом – пользователя и правообладателя, а при передаче произведенных работ – заказчика и подрядчика. Остальные данные, соответствующие сведениям, содержащимся в счете, заполняются с учетом требований Приложения № 1 к государственному Постановлению 1137.

- В строчке «Основание передачи» отражаются данные о финансовой деятельности и определенных условиях осуществленной сделки с указанием реквизитов договоренности, соглашения либо поручения.

- В строчке «Сведения об основном грузе и транспортировке» указываются данные транспортных документов, складских списков о перемещениях, информации о грузе (комплектации, весе и количестве).

- В строки 10 и 15 заносятся ФИО, должность и подписи соответствующих лиц. Если продукцию передает один и тот же человек, ответственный за подписание фактура, то подпись можно не проставлять, а только внести должность и инициалы.

- Строчка 12 предназначена для занесения сведений об отгрузке. Соответственно в 17 строке «Другие данные о приемке/получении» указываются данные о наличии претензий либо информация о документации.

- В строчках 18 и 13 отображается информация о должностных лицах, ответственных за правильное оформление факта финансовой деятельности с обязательным указанием ФИО.

Также УПД при необходимости можно дополнить другими строчками, к примеру, если в компании ответственность за оформление документов подобного рода лежит на нескольких лицах, разрешено внести сроки 18а и 13а с указанием подписи, инициалов и должности.

Строчки 19 и 14 предназначены для указания названия и других реквизитов, определяющих финансовых субъектов сделки, которые составили передаточный документ. Здесь может быть отражена информация о должностном лице, ведущем бухгалтерский учет на основании соглашения либо данные об агенте, передающему другой стороне сделки продукцию, приобретенную у продавца, но уже от своего имени.

Эти два реквизита обязательны, но если в бумаге будут проставлены официальные печати с указанием полного наименования всех заинтересованных сторон сделки, то данные строки можно не заполнять.

Где можно скачать бесплатный образец передаточного документа в формате Excel?

Относительно печати, она может и не присутствовать на бланке документа, но только в том случае, если были внесены полностью все необходимые данные первичной документации.

Чистый бланк УПД.

Чистый бланк УПД.

Кто составляет и утверждает акт?

Зачастую УПД составляется в организации для сокращения объемов документооборота и упрощения сделки в процессе приемки-передачи товаров, услуг, имущественных прав.

Документ утверждается руководителем, учредителями организации.

Порядок формирования достоверной отчетности в результате присоединения компании указан в Методических рекомендациях относительно формирования отчетности в случае реорганизации предприятий (Приказ Минфина РФ от 2003 года №44н).

Если вам предстоит уйти в декретный отпуск, то нужно правильно составить заявление. Образец заявления на отпуск по уходу за ребёнком вы найдёте в данном материале.

Если вы хотите узнать больше о применении универсального передаточного документа, то посмотрите это видео:

Не забудьте добавить «FBM.ru» в источники новостей

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

Необходимо ли оформлять ТТН, если используется УПД

![]()

Доброе утро.

Необходима консультация специалиста по вопросу оформления ТТН в случае применения УПД. Является ли обязательным оформление ТТН при доставке товара до склада покупателя в следующих случаях: 1.

Доставка включена в стоимость товара (оформляется УПД) 2. Доставка является отдельной услугой (оформляется УПД) Если оформление ТТН является обязательным, то какие разделы ТТН являются обязательными к заполнению? Настя ФНС России в Письме от 21.10.2013 N ММВ-20-3/96@ рекомендует использовать форму универсального передаточного документа (УПД), которая разработана на основе действующей формы счета-фактуры, утвержденной Постановлением Правительства РФ от 26.12.2011 N 1137, и объединяет такие унифицированные формы первичных документов, утвержденных Госкомстатом, как ТОРГ-12, М-15, ОС-1, товарный раздел ТТН.

При этом ФНС России указывает, что УПД объединяет требования Закона N 402-ФЗ и гл.

21 НК РФ и

. Между тем УПД нельзя применять для оформления фактов хозяйственной жизни, в отношении которых законодательством РФ или международными нормами предусмотрены специальные правила, т.е.

Фирма переходит на применение УПД (план действий)

» УПД – расшифровывается как универсальный передаточный документ. Создан для выполнения разных функций, в частности для уменьшения издержек обработки бумажной бухгалтерии.

УПД действует активно и используется в документообороте разных организаций.

* * *

В завершение хотелось бы ответить на вопрос, почему налоговики раньше не предложили подобный УПД. Дело в том, что раньше разрешалось использовать при оформлении операций только унифицированные документы. Необычные же или нестандартные операции оформлялись либо справками бухгалтера, либо разовыми документами, содержащими минимальное количество реквизитов. Хотя перечень документов, используемых при оформлении операций, практически не изменился, теперь они не обязательны к применению. Этим воспользовались налоговики, решив, что не нужно для каждой операции изобретать документ. А в дополнение к этому они смогли перенести универсальность документа на налогообложение, то есть любая операция подтверждается УПД при исчислении налога на прибыль и НДС. Можно только приветствовать такие инициативы, главное, чтобы они прижились на практике.

Ю.А.Васильев

Д. э. н.,

генеральный директор

КГ «Аюдар»

Применение ттн при использовании упд

/ / Форма УПД основана на форме счета-фактуры и объединяет в себе указанные в ч.

2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» обязательные реквизиты первичных учетных документов и информацию счетов-фактур, используемых в целях исполнения законодательства по налогам и сборам, которая предусмотрена ст.

169 НК РФ.Стороны могут составить акт об оказании услуг в форме универсального передаточного документа (УПД), предложенной к использованию ФНС России в Письме от 21.10.2013 N ММВ-20-3/

.В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее – НК РФ) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном главой 21 НК РФ.Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, для указания должности, Ф.И.

О. и подписи второго ответственного лица.В завершение хотелось бы ответить на вопрос, почему налоговики раньше не предложили подобный УПД документ.

Что входит в закрывающие документы для бухгалтерии ИП

Договариваясь о поставке товаров или оказании услуг, вы заключаете с другой стороной (организацией или ИП) письменный договор, в котором нужно оговорить все существенные условия сделки:

- наименования сторон;

- реквизиты;

- предмет договора (наименование, характеристики, количество поставляемого товара или описание услуг);

- стоимость;

- условия оплаты;

- сроки выполнения.

В договоре обычно прописывают вид документа, который подтвердит выполнение условий договора. На разовые небольшие сделки по оказанию услуг иногда вместо договора используют счёт или счёт-оферту. Для этого в него добавляют краткую информацию о существенных условиях договора. Оплату можно произвести по счёту или договору.

К основным закрывающим документам относятся:

- накладные;

- акты оказания услуг (или выполнения работ);

- счёт-фактура;

- УПД (универсальный передаточный документ);

- БСО (бланк строгой отчётности);

- товарный чек.

Формы накладной и актов вы можете разработать самостоятельно, включив необходимые реквизиты. Эти формы необходимо оформить в качестве приложения к приказу об учётной политике. Удобнее использовать типовую форму накладной ТОРГ-12 и акт, имеющийся в любой бухгалтерской программе.

Для оформления счёта-фактуры применяется только унифицированный бланк. Для уменьшения бумажной волокиты можно использовать УПД, объединяющий в себе накладную и счёт-фактуру.

Универсальная система планирования ресурсов, URP

Представляю очень простое и универсальное решение для сквозного планирования всех ресурсов предприятия от продаж до производства, логистики, HR, финансов и т.д. Система позволяет создавать расписания для любых ресурсов и планировать календарные потребности всех ресурсов предприятия, включая отражение в бюджетах рамках одного цикла планирования (например, планировать платежный календарь сразу к поставкам сырья к календарным потребностям производства одним нажатием кнопки). Также данный подход и система пригодны для задач моделирования и прогнозирования, например, для задач моделирования прибыли, нахождения точки безубыточности, ценообразования.

1 стартмани

Когда можно применять УПД?

Применение УПД оправдано на предприятиях с большим товарооборотом: на складах, торговых базах и т.д. Введение единого первичного документа и для налоговой отчетности, и для отпуска товара позволяет экономить трудовой ресурс.

Плательщики НДС имеют право оформлять УПД в следующих случаях:

- при продаже товаров, кроме объектов недвижимости;

- при передаче имущественных прав (по договору коммерческой концессии, при передаче кредитором права требования и т.д.);

- при реализации услуг/работ;

- при выполнении договоров комиссии.

Если объектом налогообложения НДС выступают другие хозяйственные операции (импорт, выполнение СМР для собственных нужд и т.д.), их оформление по УПД не производится. Не могут быть заменены на УПД товарно-транспортные накладные. Предприятие, которое ведет учет бензина по топливным картам либо на основании чеков, обязано подтверждать свои транспортные затраты правильно оформленными ТТН.

Приходные ордера и расходные, акты инвентаризации кассы и другие кассовые документы, подтверждающие правильность обращения с наличными денежными средствами, пока не заменены на универсальную документацию и оформляются в прежнем режиме.

Предприятия, которые не ведут учет НДС и находятся на упрощенной системе налогообложения, фактически не получают никаких организационных преимуществ, используя УПД. Для них такая новация не принесет практической пользы. Для правильного учета хозяйственной деятельности упрощенцам достаточно обычных товарных документов.

Кто может не выписывать счёт-фактуру

В зависимости от выбранного ИП порядка налогообложения уплата НДС может быть не предусмотрена, соответственно объективно возникает вопрос о необходимости выставления счетов-фактур тем, кто освобождён от «оброка».

Согласно Налоговому кодексу РФ налог не оплачивают:

- работающие в сфере розничной торговли;

- занятые в общественном питании;

- предоставляющие услуги только за наличный расчёт;

- работающие на рынке ценных бумаг и реализующие акции и облигации;

- осуществляющие продажу товаров потребителям, которые используют льготные налоговые режимы.

Подробно указано в статьях 168 и 169 Налогового кодекса, которые отражают нюансы в зависимости от выбранной системы налогообложения.

На особом режиме оплата налога не производится, что находит отражение в предоставляемой отчётности. К специальным режимам относятся УСН, ЕНВД, ЕСХН.

Однако согласно пунктам 11 и 26 статьи 346 ИП могут формировать и выставлять счета-фактуры без указания суммы налога на добавленную стоимость.

«Закрывающими» документами без счёта-фактуры являются товарная накладная или акт приёма-передачи товаров (услуг).

При некорректном формировании счёта-фактуры, а именно указав в нём НДС, если ИП не является плательщиком налога, необходимо будет произвести его уплату и отчитаться в ИФНС.

Универсальный передаточный документ вместо товарной накладной

https://youtube.com/watch?v=icMXXUqeiU4

→ → Обновление: 29 июня 2017 г. С 2013 года после вступления в силу нового закона о бухгалтерском учете правила составления первичных документов изменились.

Теперь по общему правилу форму первичного документа определяет сама компания или предприниматель.

При этом обязательным требованием к такому документа является наличие всех необходимых реквизитов, установленных законом. После появления таких правил стало возможным появление новых форм первичных документов. Широкое применение получил универсальный передаточный документ вместо товарной накладной, акта выполненных работ, услуг и счетов-фактур.

Официальная форма УПД разработана ФНС России и содержит все необходимые реквизиты первичного документа, установленные . Она и рекомендации по ее заполнению доведены .

Официальная форма содержит в себе сведения, необходимые для счета-фактуры и для первичных учетных документов, поэтому может применяться в качестве их полноценной замены. Компании, которые перешли на применение УПД, могут спокойно выдавать их вместо товарных накладных, актов приемки выполнения работ, оказания услуг и счетов-фактур.

При условии, что все необходимые показатели УПД заполнены правильно, никаких осложнений с налоговыми органами при принятии этих документов в качестве подтверждающих возникнуть не должно. Выдача УПД вместо товарной накладной может происходить двумя способами: В УПД отражаются