Принимаемые расходы при усн в 2021 году

Содержание:

- Нововведение № 3. Вводится новый режим УСН-онлайн

- УСН «доходы минус расходы» 2020 для ИП

- Два вида УСН

- Налоги и отчетность на УСН

- Расчёт налоговых платежей на УСН Доходы минус расходы

- Суммы отчислений при использовании УСН

- Календарь ИП на УСН по кварталам

- УСН для ИП

- Новые условия работы на льготных системах налогообложения

- Доходы и расходы по УСН 15%

- Расчёт налоговых платежей на УСН Доходы минус расходы

- Системы налогообложения для предпринимателей в РФ

- Численность работников.

- Сдача бухгалтерской отчетности

Нововведение № 3. Вводится новый режим УСН-онлайн

ФНС, в лице заместителя руководителя ФНС России Дмитрия Сатина, в эфире программы «Налоги» объявила о введении нового режима для предпринимателей «УСН-онлайн».

Этот режим пока находится на этапе внедрения. Но для него уже все готово.

«УСН-онлайн: предприниматели на этом спецрежиме, использующие онлайн-кассы, уже в следующем году смогут избавиться практически от всей отчетности. Налоговый орган самостоятельно рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату», — сказано на сайте ФНС.

Предостережение налогоплательщикам: при выборе этого режима опротестовать излишне уплаченный налог будет сложнее.

УСН «доходы минус расходы» 2020 для ИП

Правила применения спецрежима УСН индивидуальными предпринимателями в целом такие же, как и для организаций. Но некоторые отличия все же имеются. И связаны они как с действующим законодательством, так и с его толкованием ФНС и Минфином.

Согласно ст. 346.16 НК РФ, индивидуальные предприниматели включают в затраты страховые взносы в фиксированном размере, уплаченные за ИП. Организации такой статьи затрат не имеют.

У ИП возникает проблема с признанием командировочных расходов. Эти траты учитываются только в отношении наемных работников, а деловые поездки самого индивидуального предпринимателя командировками не считаются.

Аналогичная проблема может возникнуть при уменьшении налоговой базы на оплату обучения индивидуального предпринимателя или его переподготовку, поскольку п. 33 ст. 346.16 НК РФ упоминает «подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе». То есть речь опять идет о наемных работниках.

В ряде случаев при проверках налоговики пытались снять с расходов ИП затраты на бухгалтерское обслуживание, мотивируя это отсутствием бухгалтерского учета у ИП.

Специфика индивидуальных предпринимателей: при определенных видах деятельности для них предусмотрены налоговые каникулы. Еще одно отличие — более поздний срок подачи декларации, по сравнению с организациями.

Два вида УСН

Виды УСН отличаются тем, с какой суммы платят налог.

УСН «Доходы». Налог платят со всех полученных денег. Затраты на покупку товаров, оборудования, зарплату сотрудников не учитываются. В большинстве регионов налог составляет 6% от доходов. Но в некоторых действует пониженная ставка — от 1% до 6%. Например, в Крыму 4%. Когда сумма доходов превысит 150 млн или сотрудников станет больше 100, ставка увеличится до 8%.

УСН «Доходы минус расходы». Налог платят с разницы между доходами и расходами. Здесь ставка налога выше — от 5% до 15%

Она устанавливается региональными законами:

Ставка УСН в Санкт-Петербурге — 7% для всех.

В любом регионе ставка увеличится до 20%, если за год заработаете больше 150 млн или примете больше 100 сотрудников.

Важно: налог УСН «Доходы минус расходы» не может быть ниже 1% от доходов. Даже если год был убыточным, придётся заплатить этот минимальный налог.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим .

Налоги и отчетность на УСН

Порядок перечисления налога

Tax Returns Уплату налога в бюджет нужно выполнять путем перечисления авансовых платежей. Далее, по окончании календарного года, необходимо произвести полный расчет налога, и доплатить оставшуюся часть.

Даты, до наступления которых требуется произвести перечисление авансовых сумм, определены в НК. Он устанавливает, что делать это требуется до 25 дня месяца, какой идет после завершения очередного квартала.

Таким образом, перечисление аванса нужно делать до следующих дат:

- За 1 квартал — до 25 апреля;

- За полгода — до 25 июля;

- За 9 месяцев — до 25 октября.

А вот день уплаты окончательного платежа различается для предпринимателей и фирм. Первыми это делают компании — им нужно перечислить налог до 31 марта, идущего за отчетным. Затем наступает очередь предпринимателей — они отправляют в бюджет налог до 30 апреля.

Внимание: если указанные сроки будут нарушены, то на субъекта бизнеса налагается ответственность, закрепленная в НК

Налоги и отчетность на упрощенной системе у ИП

У ИП число налоговых платежей и обязательных отчетов будет зависеть от того, привлек ли он наемных сотрудников.

В случае, когда ИП не нанимал работников, и ведет деятельность в одиночку:

- Единый налог по причине применения упрощенки.

- Отчисления по обязательным видам страхования на себя;

- Налог на имущество физлица;

- При наличии соответствующих баз — земельный, транспортный налоги;

- НДС, если субъект производит выделения его в некоторых отгрузочных документах;

- Если законодательством региона предусмотрена уплата торгового сбора.

Если ИП принял на работу хотя бы одного человека:

- НДФЛ с вознаграждения сотрудников

- Отчисления по обязательным видам страхования на выплаты в пользу физлиц.

ИП без работников отправляет следующие отчеты:

- Декларация по единому налогу по причине применения УСН (ежегодно).

- Декларация по НДС (ежеквартально при выделении в отгрузочных документах данного налога).

- Декларации по транспортному, земельному, водному налогам (ежеквартально).

- Статистическая отчетность в предусмотренном законодательством объеме.

Если у ИП есть работники, то также нужно оформлять:

- 2 НДФЛ (ежегодно).

- 6 НДФЛ (ежеквартально).

- Расчет по страховым взносам (ежеквартально).

- Расчетная ведомость по форме 4ФСС (ежеквартально).

- Отчет CЗВ-М (ежемесячно).

- Отчет СЗВ-стаж (ежегодно).

- Сведения о среднесписочной численности.

Налоги и отчетность на упрощенной системе у ООО

Юрлица при применении УСН должны производить следующие обязательные платежи:

- Единый налог по причине применения упрощенки.

- НДФЛ с вознаграждения сотрудников и иных физлиц привлекаемых по гражданским договорам.

- Отчисления по обязательным видам страхования на выплаты в пользу физлиц.

- Налог на имущество (если регион находится на его исчислении по кадастровой стоимости).

- При наличии соответствующих баз — земельный, транспортный и водный налоги.

- НДС, если субъект производит выделения его в некоторых отгрузочных документах.

- Если законодательством региона предусмотрена уплата торгового сбора.

Также юрлица на УСН должны представлять следующие отчеты:

- Декларация по единому налогу по причине применения УСН (ежегодно).

- 2 НДФЛ (ежегодно).

- 6 НДФЛ (ежеквартально).

- Декларация по НДС (ежеквартально при выделении в отгрузочных документах данного налога).

- Декларации по транспортному, земельному, водному налогам (ежеквартально).

- Расчет по страховым взносам (ежеквартально).

- Расчетная ведомость по форме 4ФСС (ежеквартально).

- Отчет CЗВ-М (ежемесячно).

- Отчет СЗВ-стаж (ежегодно).

- Сведения о среднесписочной численности.

- Статистическая отчетность в предусмотренном законодательством объеме.

- Субъекты малого бизнеса подают бухотчетность в упрощенном виде (баланс, отчет о прибылях и убытках, отчет о целевом использовании средств). Для всех остальных компаний отчетность должна сдавать в полной мере.

Расчёт налоговых платежей на УСН Доходы минус расходы

У тех упрощенцев, которые выбрали этот объект налогообложения, порядок уменьшения налога другой. Уплаченные за себя страховые взносы не уменьшают рассчитанный налог, а просто учитываются вместе с другими расходами ИП.

Для примера возьмём предпринимателя, открывшего небольшую торговую точку. Расходы у него уже существенные: закупка товара, аренда помещения, транспортные расходы и др. Налоговая ставка стандартная – 15%.

В таблице пропишем доходы и расходы ИП по кварталам. Взносы, уплаченные за себя поквартально, будем указывать отдельно.

| Период | Доходы | Расходы, без взносов | Уплаченные взносы |

| 1 кв. | 320 000 | 243 000 | 6 500 |

| 2 кв. | 382 000 | 196 000 | 10 000 |

| 3 кв. | 158 000 | 84 000 | 3 000 |

| 4 кв. | 570 000 | 310 000 | 12 885 |

| Всего | 1 430 000 | 833 000 | 32 385 |

Считаем авансовые платежи к уплате:

- за первый квартал – (320 000 – 243 000 – 6 500) * 15% = 10 575 рублей

- за второй квартал – (382 000 – 196 000 – 10 000) * 15% = 26 400 рублей

- за третий квартал – (158 000 – 84 000 – 3 000) * 15% = 10 650 рублей

Рассчитанные налоги для ИП в 2021 году из нашего примера составят (1 430 000 – 833 000 – 32 385) * 15% = 84 692 рубля, но из этой суммы уже уплачено авансом 47 625 рублей. Доплатить надо ещё 37 067 рублей.

А вот расчёт дополнительного страхового взноса, который будет уплачен уже в следующем году, ведётся от всех доходов без учёта расходов, т.е. (1 430 000 – 300 000) * 1% = 11 300 рублей. Несправедливость такого подхода уже отметил Верховный суд, однако необходимые изменения в НК РФ до сих пор не внесены.

Суммы отчислений при использовании УСН

Прежде всего, следует упомянуть о том, что в данном случае под отчислениями подразумеваются не только налоговые выплаты, но также выплаты в различные фонды, включая Пенсионный, ФСС и ФОМС. Подобные отчисления относятся к страховым взносам, а в отдельных случаях их называют зарплатными налогами. Страховые взносы составляют примерно 30% от зарплат наемных работников, а ИП должны выплачивать эти взносы и за себя.

Что же касается непосредственно налоговых выплат, на УСН эти ставки намного ниже, чем на той же ОСНО.

Если предприниматель и организация выбирает УСН «Доходы», налоговая ставка составит лишь 6%, а для регионов она может быть снижена до 1%. Более того, данный формат Упрощенной системы налогообложения дает налогоплательщикам возможность снизить авансовые платежи по единому налогу за счет страховых выплат, которые они внесли в этом квартале. Таким образом, организации и ИП, у которых есть наемные работники, могут уменьшить налог до половины, тогда как ИП без наемных работников может и вовсе вычесть всю сумму страховых взносов, в результате чего единый налог аннулируется.

Если же был выбран формат УСН «Доходы минус расходы», налоговая ставка составит 15%, однако она также может быть значительно снижена за счет действия региональных законов. Более того, данный вариант «упрощенки» также подразумевает учет страховых взносов в процессе расчета суммы налоговых выплат.

Все вышеперечисленные характеристики и особенности данной системы налогообложения свидетельствует о том, что она, несомненно, является самым удобным налоговым режимом, при условии, что налоги считаются, исходя из доходов. Разумеется, в конкретных ситуациях правильнее будет выбрать ЕНВД или патентную систему, но это скорее исключение, нежели правило.

Юридическим лицам также стоит обратить внимание на то, что они могут оплачивать налоги только безналичным путем. Именно поэтому организациям необходимо отрыть расчетный счет в банки в обязательном порядке

Календарь ИП на УСН по кварталам

1 квартал 2021

| Январь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 31 |

| Февраль | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| Март | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 |

2 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 27 | 28 | 29 |

| Май | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |

| Июнь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 |

3 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | ||||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 27 | 28 | 29 | 30 | 31 |

| Август | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 |

| Сентябрь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

4 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 26 | 27 | 28 | 29 | 30 | 31 |

| Ноябрь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

УСН для ИП

Упрощенная система налогообложения применяется индивидуальными предпринимателями в отношении любых видов деятельности, но она имеет критерии по численности персонала, размере полученного дохода и стоимости основных средств.

На 2020 год критерии следующие:

- до 100 работников;

- до 150 миллионов рублей в год;

- до 150 миллионов рублей в год по основным средствам (недвижимости, машинам, оборудованию).

На 2021 год предельные цифры были увеличены (за счет повышения ставки налога):

- до 130 работников;

- до 200 миллионов рублей полученного за год дохода;

- до 150 миллионов рублей по основным средствам.

Для упрощенной системы налогообложения существует 2 варианта объекта налогообложения и ставки налога:

- доходная УСН;

- доходно-расходная УСН.

Итак, если ИП применяет УСН с объектом «доходы», то ставка налога составит 6% от общей суммы полученного дохода. При условии, что предприниматель выбрал в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», ставка по налогу составит 15%.

Обратите внимание, что в 2021 году действует 4 ставки налога при УСН:

- 6% для доходной упрощенки с численностью работников до 100 человек и доходом до 150 миллионов рублей в год;

- 8% для доходной УСН с численностью работников от 100 до 130 человек и доходом от 150 до 200 миллионов рублей в год;

- 15% для доходно-расходной упрощенки с численностью работников до 100 человек и доходом до 150 миллионов рублей в год;

- 20% для доходно-расходной УСН с численностью работников от 100 до 130 человек и доходом от 150 до 200 миллионов рублей в год.

Сумма налога рассчитывается по следующей формуле:

Налоговая база определяется в зависимости от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов.

Обратите внимание, что для ИП на доходно-расходной упрощенке применяется условие о минимальном размере налога, который исчисляется в размере 1% от полученных доходов. Более подробно поясним на примере

Предприниматель, применяющий УСН, освобожден от следующих видов налога:

- НДФЛ от суммы полученного дохода;

- НДС;

- налога на имущества, применяемого в предпринимательской деятельности.

ИП на упрощенке должен платить налог при УСН ежеквартально. Декларация по УСН сдается в ФНС 1 раз в год.

Более подробно об УСН, правилах его использования и перехода на него можно прочитать на сайте ФНС по этой ссылке.

Пример №1: ИП на УСН с объектом «доходы» получил 1 миллион рублей за год. Налог при УСН составит 60 тысяч рублей (1 000 000 руб. * 6%).

Пример №2: ИП, применяющий УСН с объектом «доходы, уменьшенные на величину расходов», за 2020 год получил прибыль в размере 2 миллионов рублей. Его расходы составили 1,3 миллиона рублей. Итого за 2020 год предприниматель должен перечислить 105 тысяч рублей налога при УСН ((2 000 000 руб. – 1 300 000 руб.) * 15%).

Пример №3: ИП на доходно-расходной упрощенке получил за 2020 год 1 миллион рублей, из которых 950 тысяч рублей были отнесены на расходы (например, покупка оборудования и станков). Сумма налога по основной формуле составит 7 500 рублей ((1 000 000 руб. — 950 000 руб.) * 15%).

Однако, для доходно-расходной УСН применяется условие о минимальном размере налога, который равен 1% от суммы полученного дохода. В нашем примере это 10 000 рублей (1 000 000 руб. * 1%). То есть налог при УСН не может составлять менее 10 тысяч рублей, следовательно ИП должен уплатить не рассчитанный по общей формуле налог при УСН (7,5 тысяч рублей), а минимальный (10 тысяч рублей).

Новые условия работы на льготных системах налогообложения

Напомним, что ИП в России работают не только на общей системе (ОСНО), но и на льготных режимах с пониженной ставкой. Правда, в 2021 году этот выбор станет меньше, ведь такой популярный вариант, как ЕНВД, всё-таки отменили. Рассмотрим подробнее изменения в налогообложении ИП по каждому режиму.

Патентная система налогообложения

Сначала разберёмся, что нового внесли в ПСН, ведь именно эту систему Минфин считает достойной заменой ЕНВД. Действительно, налог на патентном режиме тоже не зависит от реального дохода предпринимателя, а при его расчёте учитываются физические показатели.

Однако ПСН существенно проигрывает вменёнке по ряду причин:

- установлен лимит по годовому доходу и количеству работников: 60 млн рублей и 15 человек соответственно;

- виды деятельности на ПСН очень детализированы: например, на ЕНВД можно было выбрать общее направление «бытовые услуги», а патент придётся оформлять на каждую услугу в отдельности;

- с 2021 года получить патент можно только на вид деятельности, прямо предусмотренный региональным законом, при этом перечень, приведённый в статье 346.43 НК РФ, из обязательного стал рекомендованным;

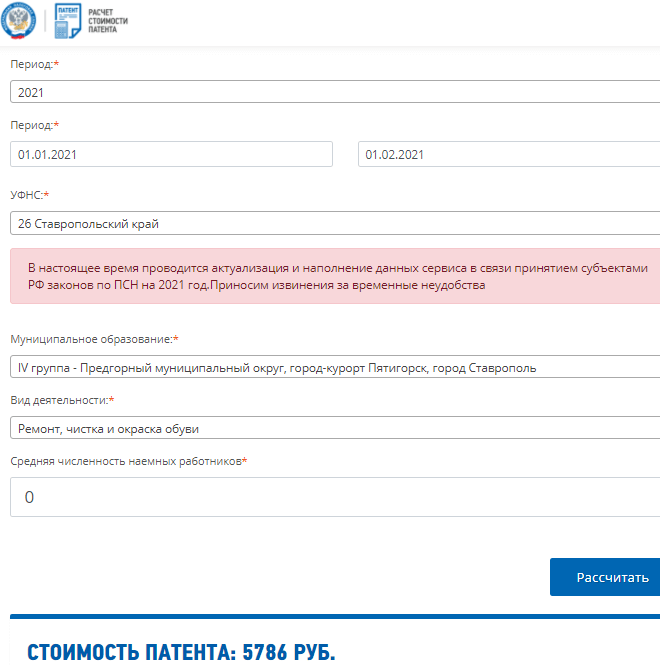

- лимит потенциально возможного годового дохода с 2021 года отменён, поэтому субъекты РФ вправе указывать практически любую сумму, что может привести к резкой стоимости патентов для ИП.

- 100 000 рублей в 2020 году;

- 1 220 000 рублей в 2021 году.

Также в этом субъекте РФ существенно выросли размеры потенциального дохода для парикмахерских услуг (с 300 000 до 1 270 000 рублей), для ремонта обуви (с 100 000 до 1 100 000 рублей) и многих других направлений. А самый большой доход, по мнению властей Ставрополя, должно приносить занятие медицинской или фармацевтической деятельностью – для ИП без работников это 3 230 000 рублей в год.

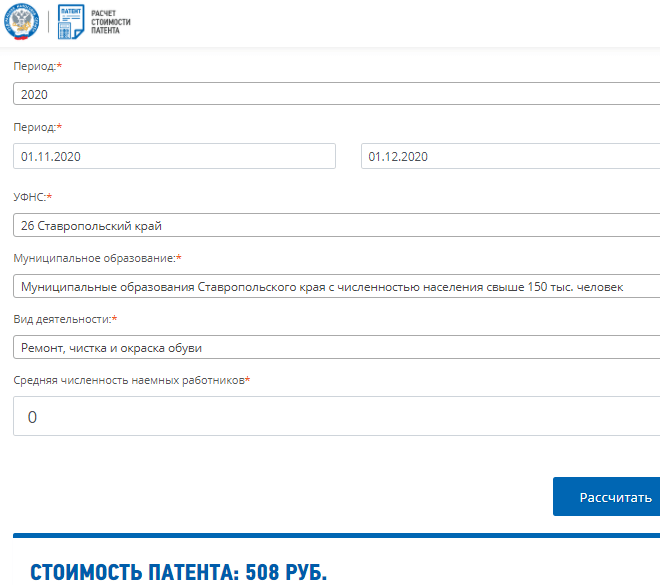

Мы рассчитали стоимость патента на ремонт обуви в Ставрополе с помощью калькулятора ФНС. И действительно, стоимость патента на месяц по этому направлению выросла в 11 раз. На период с 01.11.20 по 01.12.20 патент стоил 508 рублей.

А на период с 01.01.21 по 01.02.21 уже 5 786 рублей!

Однако, как видно из закона Ставропольского края № 126-кз, региональные акты могут свести эти плюсы на нет. Ведь если стоимость патента вырастет в несколько раз, то возможность учесть перечисленные страховые взносы не очень повлияет на такую высокую налоговую нагрузку.

Если вы планируете с 2021 года работать на ПСН, надо заранее узнать стоимость патента в налоговой инспекции по месту деятельности. Ориентироваться только на калькулятор ФНС не стоит, потому что в него продолжают вносить изменения.

Упрощённая система налогообложения

Основные изменения на УСН с 2021 года – это увеличение лимитов, разрешающих применение этого режима:

- до 200 млн рублей по годовому доходу;

- до 130 человек по средней численности.

Однако тем, кто превысит обычные лимиты УСН (150 млн рублей и 100 человек), придётся платить налог по более высоким ставкам. Все подробности с примерами есть в этой статье.

Налог на профессиональный доход

Режим НПД предназначен, в первую очередь, для легализации самозанятых граждан, но работать на нём могут также ИП. Основной плюс этого режима – возможность не платить взносы на своё пенсионное страхование

А это важно для тех предпринимателей, которые не получают от своего бизнеса достаточного дохода

Налог на профдоход вводился по регионам постепенно, в качестве эксперимента. Но в 2021 года этот режим станет действовать по всей России, при желании на него можно перейти, не прекращая статус ИП. Главное – не забыть в течение 30 дней после регистрации в качестве плательщика НПД отказаться от другого льготного режима, если вы его применяли.

ЕСХН

Единый сельхозналог – специфическая система, которую применяет не так много ИП: сельхозпроизводителей и тех, кто оказывает им некоторые услуги. Изменений на ЕСХН с 2021 года практически нет, кроме одного. Освобождение от НДС теперь могут получить те плательщики сельхозналога, чей доход за предыдущий год не превышает 80 млн рублей (год назад лимит составлял 90 млн рублей).

Доходы и расходы по УСН 15%

Доходы

В качестве доходов признаются следующие поступления денежных средств:

- Доходы от продажи, указанные в ст. 249 НК РФ;

- Внереализационные доходы, проставленные в ст. 250 НК РФ;

Доходы в иностранной валюте подлежат пересчету на день поступления по действующему курсу. Доходы в натуральной форме — по рыночным ценам.

Из списка доходов необходимо убрать:

- Доходы, указанные в ст. 251 НК РФ;

- Доходы иностранных фирм, за которых плательщик УСН платит налог на прибыль;

- Поступившие дивиденды;

- Доходы по действиям с ценными бумагами.

Внимание! В качестве дня получения дохода считается день его поступления на счет в банке либо в кассу.

Расходы

Список расходов, которые можно включать в базу при расчете налога строго закреплен в п. 1 ст. 346.16 НК РФ. Данный список является закрытым и не подлежит расширению. Поэтому, если понесенного расхода нет в указанном перечне, то вносить его в базу нельзя.

Все расходы можно внести в базу только после их фактической оплаты.

Кроме этого, они также должны соответствовать некоторым требованиям:

- Быть экономически оправданными;

- Подтверждаться первичными документами;

- Использованы на основной вид деятельности.

Также есть перечень расходов, которые однозначно нельзя включать в базу, сюда входят:

- Расходы на установку рекламной конструкции;

- Списание долгов, невозможных к взысканию;

- Штрафы, пени и иные выплаты из-за нарушения обязательств;

- Оплата услуг предоставления персонала сторонними организациями;

- Услуги СОУТ;

- Расходы на приобретение бутилированной воды (для кулеров);

- Подписку на печатные издания;

- расходы по уборке территорий от снега и наледи

- И многое другое.

Расчёт налоговых платежей на УСН Доходы минус расходы

У тех упрощенцев, которые выбрали этот объект налогообложения, порядок уменьшения налога другой. Уплаченные за себя страховые взносы не уменьшают рассчитанный налог, а просто учитываются вместе с другими расходами ИП.

Для примера возьмём предпринимателя, открывшего небольшую торговую точку. Расходы у него уже существенные: закупка товара, аренда помещения, транспортные расходы и др. Налоговая ставка стандартная – 15%.

В таблице пропишем доходы и расходы ИП по кварталам. Взносы, уплаченные за себя поквартально, будем указывать отдельно.

| Период | Доходы | Расходы, без взносов | Уплаченные взносы |

|---|---|---|---|

|

1 кв. |

320 000 |

243 000 |

6 500 |

|

2 кв. |

382 000 |

196 000 |

10 000 |

|

3 кв. |

158 000 |

84 000 |

13 000 |

|

4 кв. |

570 000 |

310 000 |

11 374 |

|

Всего |

1 430 000 |

833 000 |

40 874 |

Считаем авансовые платежи к уплате:

- за первый квартал – (320 000 – 243 000 – 6 500) * 15% = 10 575 рублей;

- за второй квартал – (382 000 – 196 000 – 10 000) * 15% = 26 400 рублей;

- за третий квартал – (158 000 – 84 000 – 13 000) * 15% = 9 650 рублей.

Рассчитанные налоги для ИП в 2021 году из нашего примера составят (1 430 000 – 833 000 – 40 874) * 15% = 83 419 рублей, но из этой суммы уже уплачено авансом 46 625 рублей. Доплатить надо ещё 36 794 рубля. Что касается дополнительного страхового взноса, который будет уплачен уже в следующем году, то ФНС наконец признала право учитывать расходы при расчёте базы для уплаты взносов (письмо от 01.09.2020 № БС-4-11/14090).

Системы налогообложения для предпринимателей в РФ

Принято считать, что налоговая нагрузка российского малого бизнеса слишком велика. На самом деле, это не так. Если правильно выбрать подходящую систему налогообложения, то финансовая нагрузка предпринимателя будет даже меньше, чем у наемного работника с его зарплаты.

Сейчас в России действуют следующие виды налогообложения для ИП:

- общая система ОСНО

- упрощенная система УСН в вариантах «Доходы» и «Доходы минус расходы»

- единый налог на вмененный доход ЕНВД

- патентная система ПСН

- единый сельхозналог ЕСХН

Каждая налоговая система отличается порядком расчета и уплаты налогов, при этом по одному и тому же виду деятельности на разных режимах будут разные суммы к уплате. Пример расчета налоговой нагрузки для магазина есть в этой статье, а наши пользователи могут бесплатно получить такой расчет для своего бизнеса.

Выбирая налогообложение ИП и сравнивая налоговые платежи на разных режимах, надо обязательно учитывать возможность уменьшать рассчитанные суммы на взносы, уплаченные за себя.

| Виды налогообложения для ИП | Возможность учесть уплаченные взносы |

| ОСНО | Включаются в расходы, уменьшая налоговую базу для расчета налога |

| ПСН | Не учитываются и не уменьшают стоимость патента |

| ЕНВД | Уменьшают рассчитанный квартальный налог |

| ЕСХН | Включаются в расходы, уменьшая налоговую базу для расчета налога |

| УСН Доходы | Уменьшают рассчитанный авансовый платеж и налоги ИП на УСН по итогам года |

| УСН Доходы минус расходы | Включаются в расходы, уменьшая налоговую базу для расчета налога |

Важная особенность ЕНВД и УСН Доходы заключается в том, что взносы, уплаченные ИП в 2021 году без работников за себя, могут снизить рассчитанный платеж до нуля.

Например, налог на ЕНВД в 2021 году за квартал составил 7 800 рублей, при этом предприниматель заплатил в этом квартале часть взносов за себя на сумму 8 100 рублей. Налоговый платеж 7 800 рублей полностью уменьшается на уплаченные взносы, поэтому перечислять в бюджет ничего не надо. Налоги ИП на УСН уменьшаются в другом порядке, но тоже могут быть снижены до нуля.

Право выбирать режим налогообложения для ИП в 2021 году остается заявительным, т.е. предприниматель должен обратиться в налоговую инспекцию с соответствующим заявлением:

- на ЕНВД

- на получение патента (ПСН)

- на упрощенную систему (УСН)

Численность работников.

ИП, совмещающий ПСНО и УСНО, при определении средней численности работников за налоговый период в целях соблюдения ограничения, установленного НК РФ (15 человек), должен учитывать только работников, занятых в патентных видах деятельности. Такие разъяснения даны в письмах Минфина России от 20.09.2018 № 03-11-12/67188, от 02.11.2018 № 03-11-12/79046.

Позиция чиновников по данному вопросу совпадает с мнением судей (см., например, Определение ВС РФ от 01.06.2016 № 306-КГ16-4814 по делу № А72-3380/2015).

Таким образом, при совмещении предпринимателем УСНО и ПСНО, даже если средняя численность работников, занятых в «упрощенных» видах деятельности, более 15 человек, предприниматель не утратит право на применение ПСНО.

Внереализационные доходы учитываются при определении ограничения по доходам для целей применения УСНО (п. 1 ст. 346.15, НК РФ) и не учитываются при определении этого же ограничения для целей применения ПСНО ( НК РФ).

Внереализационные доходы, полученные только в рамках УСНО, также не учитываются при определении ограничения по доходам при совмещении предпринимателем УСНО и ПСНО (абз. 4 НК РФ, Письмо Минфина России от 30.08.2018 № 03-11-12/61785).

Внереализационные доходы, не относящиеся к конкретному виду деятельности, безопаснее включить (в полном объеме) в налоговую базу по «упрощенному» налогу, поскольку прямых указаний о необходимости распределения таких доходов между видами деятельности ни в гл. 26.2, ни в гл. 26.5 НК РФ нет.

Вместе с тем здесь возможна аналогия с ситуацией совмещения ИП УСНО и спецрежима в виде ЕНВД (что было актуально по 2020 год включительно). Это следует из п. 7 ст. 346.26 и НК РФ, обязывающих ИП вести раздельный учет имущества, обязательств и хозяйственных операций при совмещении «вмененных» и иных видов деятельности (в нашем случае – ПСНО и иных видов деятельности) согласно порядку, установленному в рамках соответствующего режима налогообложения. То есть при совмещении УСНО и ПСНО предприниматель в рамках исполнения требования о ведении раздельного учета должен организовать раздельный учет доходов (и их распределение при невозможности их поделить между видами деятельности).

Один из вариантов раздельного учета (проверенный налоговиками и арбитрами) – распределить общие внереализационные доходы между видами деятельности пропорционально выручке, полученной по УСНО и патентам. Правомерность такого варианта подтверждена, например, в постановлениях ФАС ЗСО от 29.06.2012 по делу № А45-16711/2011, ФАС МО от 15.01.2010 № КА-А41/14985-09 по делу № А41-23808/08. Соответственно, если раздельный учет не ведется, то внереализационные доходы безопаснее учесть при исчислении налога по упрощенной системе налогообложения (см. Определение ВС РФ от 12.04.2016 № 303-КГ16-2354 по делу № А04-9307/2014).

Сдача бухгалтерской отчетности

Документация по бухгалтерской части предоставляется в четыре контролирующие организации одновременно. Так, в ИФНС нужно предъявить следующие бумаги:

- декларация по всем налоговым взносам;

- сведения о среднесписочной численности персонала;

- расчетная информация по страховым взносам;

- бухгалтерская отчетность;

- справки 2-НДФЛ.

В Пенсионный фонд подается СЗВ-М и СЗВ-СТАЖ. В Фонд социального страхования предоставляется форма 4-ФСС, а также данные с подтверждением базового направления деятельности. В органы Росстата нужно предъявить отчетность и пакет документов под запросы самой структуры.

Сроки предоставления

Декларация по УСН подается до 1 апреля 2019 года. В качестве нарастающего итога в обязательном порядке применяются авансовые платежи. Если СЧП (среднесписочная численность персонала) превышает 100 человек, подача документа осуществляется в электронном формате.

Кто сдает единую упрощенную декларацию

Налоговый кодекс РФ позволяет производить замену комплекта нулевых деклараций в рамках одной отчетности. Однако для этого требуется соблюдение комплекса условий:

- субъект предпринимательской деятельности в отчетном периоде практически не работал;

- за все время, отраженное в декларации, движение денежных средств не наблюдалось;

- по всем видам налогов, указанных в документе, объекты налогообложения отсутствовали.

Это интересно: Оплата штрафа 50 процентов вступил в силу

Форму могут заполнять физические лица и индивидуальные предприниматели. Сдача допустима в бумажном и электронном формате. В первой ситуации все просто, во втором случае требуется наличие электронной цифровой подписи.

Порядок заполнения

Законодательно определен четкий и строгий алгоритм внесения сведений в документ. Он выглядит следующим образом:

ИНН и КПП. Для юридических лиц кодовое значение ИНН включает 10 символов, хотя общее число ячеек – 12. Поэтому 2 клетки заполняются нулями.

Номер страницы отчета. Начало при этом осуществляется с клетки «001».

Вид, к которому относится документ. Это может быть первичная форма, а также корректирующий вариант. Во втором случае проставляется код «1», «3» соответственно.

В 2020 году требования к документу включают содержание полного названия налоговой службы, в которую предоставляется бланк. Немаловажную роль играет указание кода ФНС и наименование налогоплательщика.

ОКАТО и ОКВЭД.

На последних этапах заполняется таблица

Список налогов составляется с принятием во внимание последовательности глав Налогового кодекса РФ. Именно они регулируют порядок начисления и уплаты налогов.

Указание контактных сведений и проставление подписей сторон.

Штрафы

Если срок внесения налоговой выплаты нарушается, налогоплательщик должен будет выплатить пени за каждый просроченный день оплаты. Размер ее составляет 1/300 от ставки рефинансирования.

С 2020 года для юридических лиц порядок начисления подобных санкций подвергся изменениям. В случае задержки до 30 дней сумма наказания – 1/300. При просрочке от 30 дней данный показатель будет увеличен вдвое — до 1/150.

Игнорирование необходимости уплаты налога, а также непреднамеренное занижение налоговой базы или нерациональное начисление налоговой суммы чревато наказанием в виде 20% штрафа от несвоевременно выплаченной суммы. Эта норма прописана в п. 1 ст. 122 Налогового кодекса РФ. Если же закон нарушен умышленно, происходит возрастание штрафа до 40%, в соответствии с п. 3 ст. 122 НК РФ.

Какие налоги можно и нельзя заменить

Пошаговый алгоритм формирования единой упрощенной декларации прописан в Приказе Минфина РФ от 10.07.2007 №62н. В соответствии с п. 7 можно сделать вывод, что единая упрощенная декларация заменяет исключительно те налоги, по которым подача отчетности производится за год или квартал:

- на прибыль;

- имущественный;

- на транспорт;

- на землю, воду;

- НДС.

При этом в законе есть правило, в соответствии с которым отчет предоставляется исключительно по тем налогам, по которым предусмотрен объект. Есть также перечень налогов, которые нельзя заменить посредством единой упрощенной декларации:

- акцизы;

- на добычу полезных ископаемых;

- на игорный бизнес.