Пени по налогам: проводки

Содержание:

- Как провести штраф ГИБДД в 1С 8.3

- Типичные проводки по начислению и уплате штрафов и пени по налогам

- Начисление штрафа: проводки

- Проводки

- Штраф за нарушение ПДД: бухгалтерские проводки

- Штрафы ГИБДД: бухгалтерский и налоговый учет

- Что такое неустойка

- Нарушения должностных лиц

- Расчет проводок при начислении штрафов/пений

- В каких случаях на компанию могут быть наложены административные санкции

- Способы взыскания неустоек

- Административный штраф – проводки в бухгалтерском учете

- Понятие пени в расчете штрафа НДС.

- ГИБДД оштрафовала организацию за превышение скорости

- Определяемся с видом штрафа

- Учет у получателя

Как провести штраф ГИБДД в 1С 8.3

Начисление штрафа

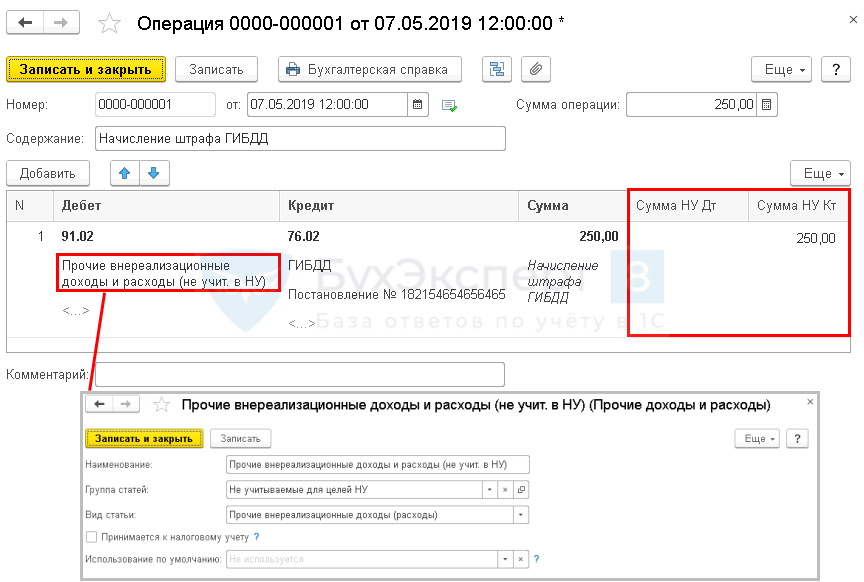

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Укажите:

-

Дебет

Субконто 1 — статья прочих доходов и расходов, Вид статьи — Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету не установлен.

— 91.02 «Прочие расходы»:

-

Кредит — 76.02 «Расчеты по претензиям»:

- Субконто 1 — государственный орган, начисливший штраф: выбирается из справочника Контрагенты;

- Субконто 2 — Постановление о назначении штрафа, Вид договора —Прочее;

- Сумма — сумма штрафа.

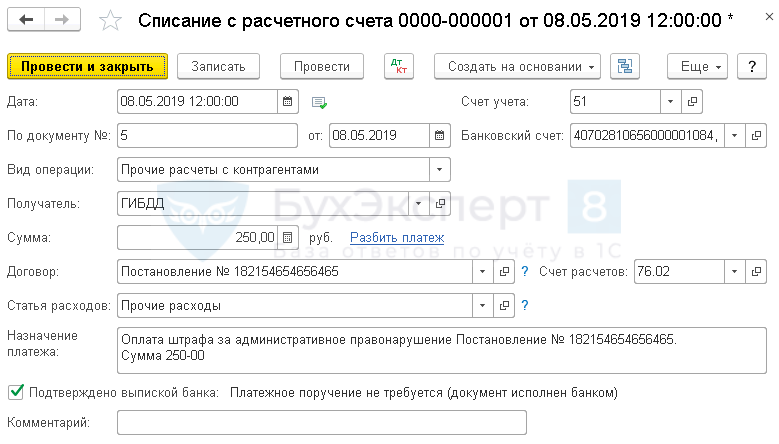

Уплата штрафа в ГИБДД

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание.

Укажите:

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

-

Статья расходов — Прочие расходы

Вид движения — Прочие платежи по текущим операциям.

;

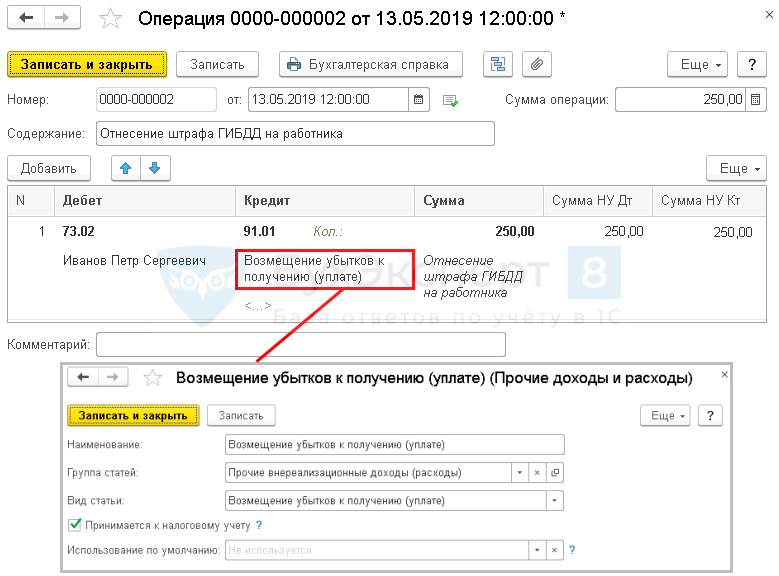

Получено согласие работника на возмещение ущерба

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную.

В документе укажите:

от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

-

Дебет

Субконто — указывается виновный работник из справочника Физические лица, с которого подлежит взысканию сумма ущерба;

— 73.02 «Расчеты по возмещению материального ущерба»:

-

Кредит

Субконто — статья прочих расходов и доходов, Вид статьи — Возмещение убытков к получению (уплате), флажок Принимается к налоговому учету установлен.

— 91.01 «Прочие доходы»:

- Сумма — сумма штрафа.

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

Подробнее на примере Удержания из зарплаты ущерба за недостачу

Внесение работником суммы штрафа в кассу предприятия

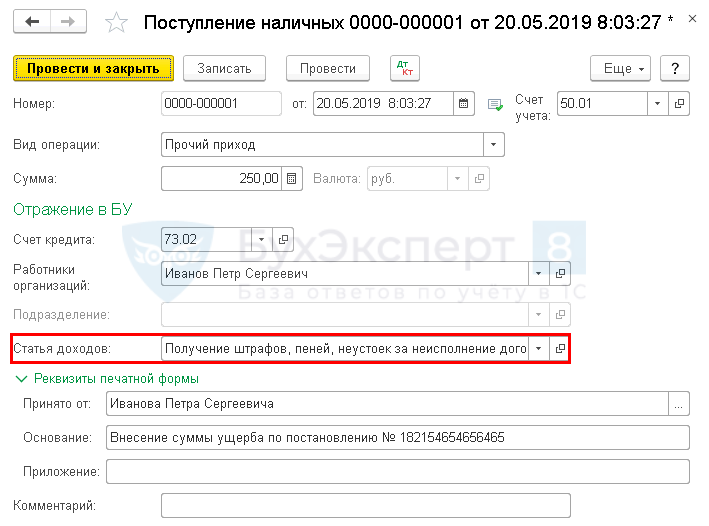

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Укажите:

-

Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров

Вид движения — Прочие поступления по текущим операциям.

:

Удержание НДФЛ в случае отказа от возмещения штрафа

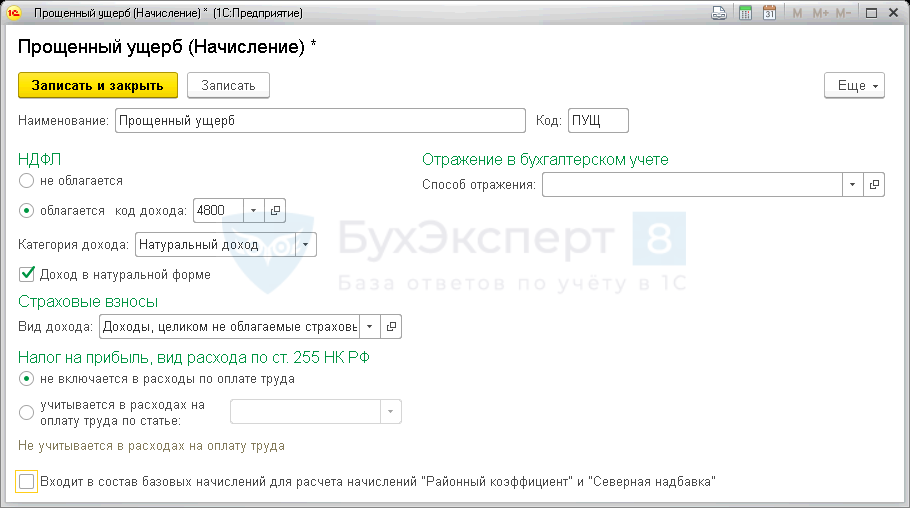

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

Установите:

- В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме установлен: это требуется для того, чтобы в документе Начисление зарплаты был исчислен НДФЛ, но начисление самого дохода не происходило.

- В разделе Страховые взносы

Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

:

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ

переключатель — не включается в расходы по оплате труда.

:

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливаете.

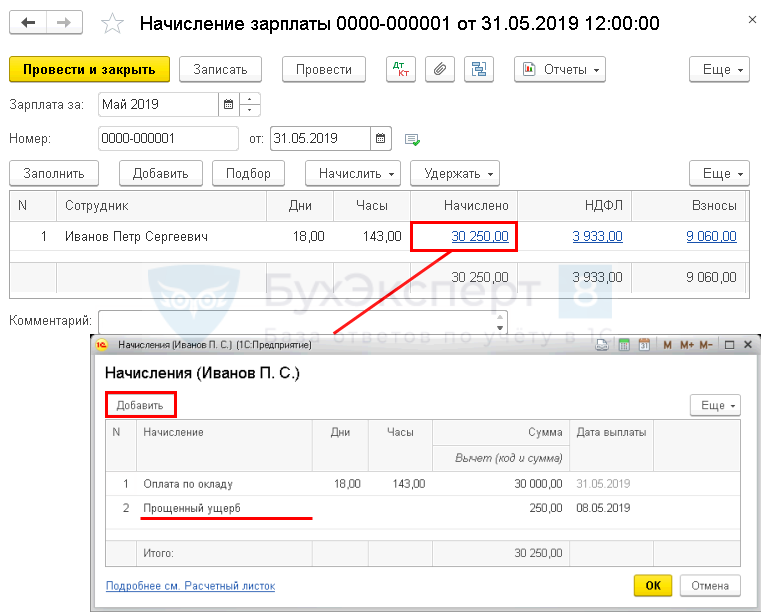

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты.

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

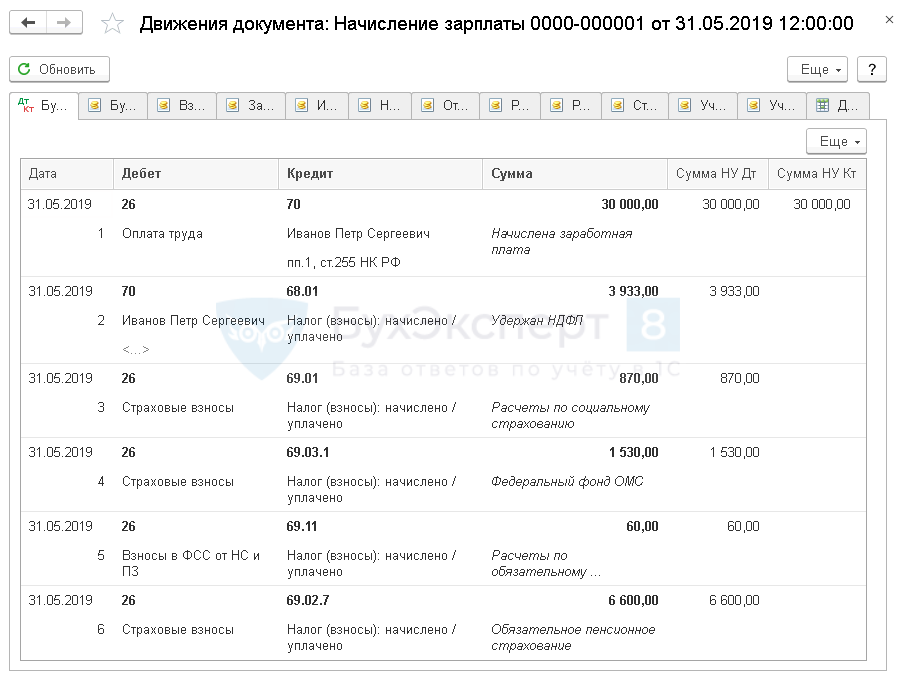

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

Типичные проводки по начислению и уплате штрафов и пени по налогам

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Учет штрафов и пени по налогам на сч. 99 | ||||

| 99-1 | 68-4 (68-2, 68-1) | 19 000,00 | Начислен штраф за неуплату налога (95 000,00*20%) | Бух. справка |

| 99-2 | 68-4 (68-2, 68-1) | 574,75 | Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня | Бух. справка |

| 68-4 (68-2, 68-1) | 51 | 19 574,75 | Оплата начисленного штрафа и пени по налогу | Плат. поручение |

| Учет штрафов и пени по налогам на сч. 91 | ||||

| 91 | 68-4 (68-2, 68-1) | 574,75 | Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня | Бух. справка |

| 99-1 | 68-4 (68-2, 68-1) | 19 000,00 | Начислен штраф за неуплату налога (95 000,00*20%) | Бух. справка |

| 68-4 (68-2, 68-1) | 51 | 19 574,75 | Оплата начисленного штрафа и пени по налогу | Плат. поручение |

| Учет штрафов и пени по страховым взносам на сч. 99 | ||||

| 99-1 | 69 | 8 000,00 | Начислен штраф за неуплату страхового взноса (40 000,00*20%) | Бух. справка |

| 99-2 | 69 | 275,00 | Начислена пеня за просрочку уплаты страхового взноса. Просрочка составила 25 дней | Бух. справка |

| 69 | 51 | 8 275,00 | Оплата начисленного штрафа и пени по страховому взносу | Плат. поручение |

| Учет штрафов и пени по страховым взносам на сч. 91 | ||||

| 91 | 69 | 275,00 | Начислена пеня за просрочку уплаты страхового взноса. Просрочка составила 25 дней | Бух. справка |

| 99-1 | 69 | 8 000,00 | Начислен штраф за неуплату страхового взноса (40 000,00*20%) | Бух. справка |

| 69 | 51 | 8 275,00 | Оплата начисленного штрафа и пени по страховому взносу | Плат. поручение |

| Наложение штрафа, выявленного при проверке | ||||

| 99 | 76 | 30 000,00 | Начисление административного штрафа за неприменение ККТ при наличных расчетах | Протокол |

| 76 | 51 | 30 000,00 | Оплата административного штрафа | Плат. поручение |

| Доначисление налогов и социальных взносов, уплата налогов и пени | ||||

| 99 | 68-4 | 10 000,00 | Доначисление налога на прибыль | Бух. справка |

| 90 (91) | 68-2 | 25 000,00 | Доначисление заниженного НДС | Бух. справка |

| 20 (26, 44, 91) | 69 | 30 000,00 | Доначисление страхового взноса | Бух. справка |

| 91 (20, 26) | 68 | 15 000,00 | Доначисление налога на имущество, земельного, транспортного налога | Бух. справка |

| Если НДС не восстановлен | ||||

| 19 | 68-2 | 25 000,00 | Доначисление заниженного НДС | Бух. справка |

| 91 | 19 | 25 000,00 | Включение восстановленного НДС в состав расходов | Бух. справка |

| Ошибочно принят входной НДС (отчетность не подписана) | ||||

| 68 | 19 | 47 000,00 | Доначисление НДС | Бух. справка |

| 20 (26, 44, 90, 91) | 19 | 47 000,00 | Списание входного НДС на затраты | Бух. справка |

| 01 (04, 10, 41) | 19 | 47 000,00 | Включение входного НДС в стоимость объекта | Бух. справка |

| 20 (26, 44) | 02 (05) | 7 000,00 | Доначисление амортизации на сумму входного НДС | Амор. ведомость |

| Ошибочно принят входной НДС (отчетность подписана) | ||||

| 19 | 68 | 4 700,00 | Доначисление НДС | Бух. справка |

| 91 | 19 | 4 700,00 | Списание входного НДС на затраты | Бух. справка |

| 01 (04, 10, 41) | 19 | 4 700,00 | Включение входного НДС в стоимость объекта | Бух. справка |

| 20 (26, 44) | 02 (05) | 700,00 | Доначисление амортизации за текущий год на сумму входного НДС | Амор. ведомость |

| 91 | 02 (05) | 320,00 | Доначисление амортизация за прошедший год на сумму входного НДС | Амор. ведомость |

Начисление штрафа: проводки

При нарушении налогового законодательства начисленные суммы взысканий относят на счет учета прибылей и убытков. В соответствии с Приказом Минфина от 31.10.2000 № 94н, к счету 99 «Прибыли и убытки» открывается субсчет 99.09 «Прочие прибыли и убытки». На этом субсчете учитываются штрафы, начисленные за нарушение налогового законодательства в корреспонденции со счетом учета соответствующего налога. В общем виде проводка по начислению штрафных санкций за нарушение законодательства выглядит так: Дт 99.09 Кт 68 (69).

Примеры проводок за нарушение налогового законодательства:

- Дт 99.09 Кт 68.01 — за неуплату НДФЛ;

- Дт 99.09 Кт 68.02 — за нарушение порядка сдачи отчетности в электронном виде;

- Дт 99.09 Кт 69.01 — за непредоставление отчетности.

Для начисления всех прочих взысканий, включая штрафы ГИБДД и неустойки по хозяйственным договорам, следует использовать счет 91 «Прочие доходы и расходы» в корреспонденции со счетом 76 «Расчеты с прочими дебиторами и кредиторами».

Расходы организации по уплате штрафных санкций отражаются по дебету счета 91.02 в составе прочих расходов (п. 11 ПБУ 10/99).

Доходы организации по получению причитающихся штрафов по хозяйственным договорам отражаются по кредиту счета 91.1 в составе прочих доходов (п. 7 ПБУ 9/99, Приказ Минфина от 31.10.2000 № 94н).

Проводки

Если штраф будет уплачен за счёт предприятия, то проводка будет выглядеть Дт 99 Кт 76. Или Дт 91.2 Кт 76.5 но вы должны четко понимать, что штраф будет уплачен за счет прибыли.

Штраф можно — я акцентирую ваше внимание на слове «можно» — удержать за счет работника, допустившего такое нарушение. Тогда бухгалтерская проводка будет имеет вид Дт 76 Кт 73 – начисление штрафа

И далее Дт 70 Кт 73 при удержании штраф.

Да. В соответствии со ст. 238 ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб. К такому ущербу относятся, в числе прочего, и суммы штрафа (Письмо Роструда от 19.10.2006 N 1746-6-1), уплаченного работодателем из-за совершения работником административного правонарушения. В соответствии со ст. 241 ТК РФ материальная ответственность водителя ограничена средним месячным заработком. При этом такие штрафы не суммируются. Взыскать ущерб с работника можно по письменному распоряжению (приказу) руководителя организации. В соответствии со ст. 248 ТК РФ такой приказ должен выйти не позднее 1 месяца с даты получения квитанции работодателем.

Может ли работник быть оштрафован дополнительно работодателем за «лишний труд бухгалтера»?

Ст 192 ТК РФ установлен закрытый перечень возможных дисциплинарных взысканий. Это устное или письменное замечание, выговор или увольнение по соответствующим основаниям. На практике работодатель с такой ситуации часто использует рычаг «лишение премии».

Можно ли оплатить платежным поручением с расчетного счета организации?

Да, вполне. Очередность платежа будет «4».

Штраф за нарушение ПДД: бухгалтерские проводки

|

Вид правонарушения |

Сумма административного штрафа, руб. |

Дебет |

Кредит |

|

Движение тяжеловесного ТС с превышением допустимых габаритов |

От 100 000 до 150 000 |

||

|

Перевозка опасных грузов водителем, не имеющим свидетельства о подготовке |

От 400 000 до 500 000 |

||

|

Нарушение требований к перевозке детей, установленных Правилами дорожного движения |

100 000 |

||

|

Нарушение скоростного режима |

Наложенный штраф ГИБДД проводки, приведенные в таблице, формирует в том случае, когда в качестве нарушителя в документе на оплату санкций фигурирует юридическое лицо. В том случае, когда штрафные санкции выписаны на водителя, оплачивать его должен сам водитель.

Как быть, если штраф ГИБДД выписан на организацию за превышение скорости, что является прямой виной водителя?

В данном случае организация имеет право удержать сумму, уплаченную за превышение скорости водителем, из его зарплаты.

Начисление и оплата будут отражены в учете так, как показано в таблице, а возмещение ущерба организации водителем отражается следующими проводками:

- Дт 70 Кт 73 — начислена задолженность водителя по причиненному ущербу (при удержании суммы из зарплаты);

- Дт 50 Кт 73 — в кассу водителем внесена сумма взыскания за превышение скорости, уплаченная организацией;

- Д т73 Кт 91.1 — учтен доход от возмещенного водителем ущерба (п. 3 ст. 250 НК РФ).

Надо помнить, что штрафные санкции, уплаченные организацией, не уменьшают налогооблагаемую базу по налогу на прибыль, в то время, как полученные санкции (по хозяйственным договорам) являются доходом, с которого уплачивается налог на прибыль.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её. Вам может быть интересно: БУХГАЛТЕРУ: СТАТЬИ БУХГАЛТЕРУ: СТАТЬИ Подпишитесь на ежедневную рассылку Каждый будний день мы будем отправлять вам всё, что было опубликовано вчераВы ничего не пропустите! Подписаться

]]> ]]>

]]>

Штрафы ГИБДД: бухгалтерский и налоговый учет

Предприятия и индивидуальные предприниматели, имеющие на каком-либо праве транспортные средства случается сталкиваются с необходимостью оплаты штрафов ГИБДД за совершение административных правонарушений. При этом, хозяйствующий субъект может оплатить штраф как за себя (если штраф наложен на предприятие или ИП), так и за водителя, с последующим удержанием у последнего суммы штрафа из заработной платы.

Налоговый учет

Ни при какой системе налогообложения сумму уплаченного штрафа нельзя учесть как расходы, которые уменьшают налоговую базу. Эта позиция довольно недвусмысленно выражена с Налоговом кодексе (ст. 270 п. 2). На эту тему также есть письма Министерства Финансов от 29.04.2013 за № 03-03-06/4/14917, от 18.04.2011 за № 03-03-06/1/247. Таким образом, затраты на уплату штрафа нельзя учесть в налоговом учете в целях уменьшения налоговой базы.

Бухгалтерский учет

В связи с тем, что расходы на уплату административного штрафа не преследуют производственных целей (приобретение или создание товаров, работ, услуг) квалифицировать такие санкции следует в разделе прочие расходы, который не является исчерпывающим.

На эту тему в плане счетов предусмотрен счет 91 «прочие доходы и расходы».

Что такое неустойка

В соответствии с Гражданским кодексом РФ неустойка – это денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности, за его просрочку (ст. 330). Причем соглашение о неустойке должно быть совершено в письменной форме независимо от формы основного обязательства, в противном случае оно признается недействительным (ст. 331).

Неустойка бывает двух видов – это штраф или пеня. Штраф является фиксированным платежом и может либо оговариваться в твердой сумме, либо рассчитываться в процентах к той или иной сумме. Пеня – величина изменяемая, ее размер зависит от продолжительности периода нарушения. Определяется сумма пени в процентах от величины обязательства, исполнение которого она обеспечивает.

Правила расчета пеней также определены ГК РФ. Первый день просрочки – дата, следующая за днем исполнения обязательства в соответствии с договором. Последний день – дата, предшествующая дню фактического исполнения обязательства.

Пример.

По условиям договора срок исполнения обязательств поставщиком (подрядчиком) определен так: «не позднее 20 июня 2021 г.». Фактически товар поставлен 20 июля 2021 г. Период просрочки длился с 21 июня по 19 июля и составил 29 дней.

Нарушения должностных лиц

С категориями проступков, за которые накажут компанию, разобрались. Теперь обозначим правонарушения, за которые предусмотрены штрафные санкции в отношении должностных лиц.

Все наказания можно разделить на три категории:

- грубое нарушение правил ведения бухгалтерского учета — рассмотрим отдельно;

- нарушение сроков сдачи или непредоставление бухотчетности в ИФНС;

- непредоставление или несвоевременное предоставление бухотчетности в Росстат.

За несданный бухгалтерский баланс и приложения к нему ответственного работника, например главного бухгалтера, вправе оштрафовать на сумму от 300 до 500 рублей. Причем норматив применения санкций разный, несмотря на одинаковый размер штрафа. За несданный баланс в ИФНС применяют нормы . В Росстат — . Причем наложение штрафных санкций не освобождает ответственного работника от обязанности сдать бухгалтерскую отчетность.

ВАЖНО!

Оштрафовано будет то должностное лицо, в обязанности которого входит предоставление отчетности в ИФНС и Росстат. Например, на главного бухгалтера — если таковые обязанности прописаны в его должностной инструкции

Если возложение обязанностей не оформлено документально, то штраф будут взыскивать с руководителя.

Контролеры, прежде чем взыскать ответственность за нарушение ведения бухгалтерского учета с должностного лица, запросят копии документов. Например, ИФНС требует прислать копию паспорта ответственного работника, а также приложить копию приказа о назначении на должность и должностные инструкции.

Расчет проводок при начислении штрафов/пений

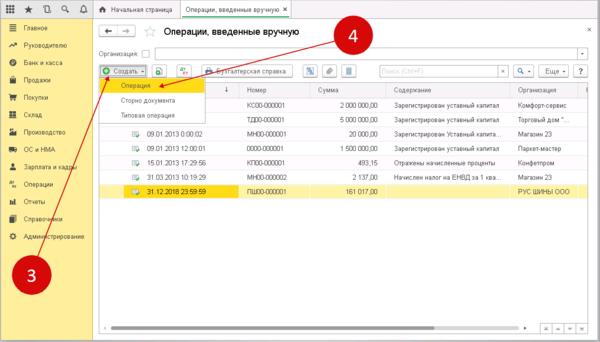

В программе 1С 8.2 можно создать проводку двумя методиками — вручную или через типовую операцию.

Как сформировать проводку вручную?

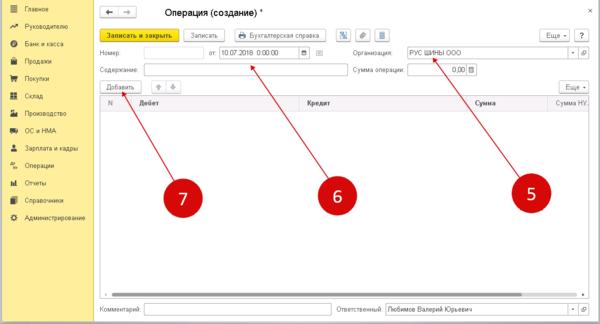

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

Шаг 2

Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить»

Следом откроется форма для создания бухгалтерских подводок.

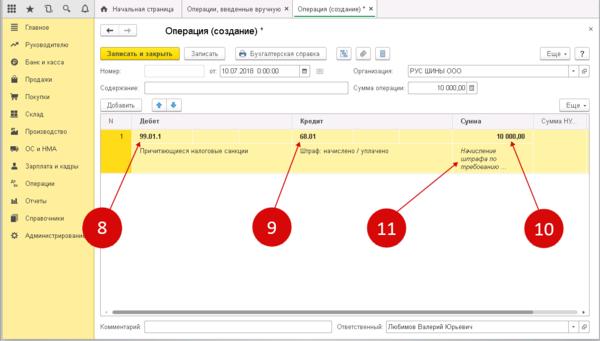

В поле «Дебет» пользователь указывает наименование счёта 99.01.1 «Прибыли и убытки». Далее открывается справочник с несколькими пунктами. Среди них необходимо выбрать «Причитающиеся налоговые санкции». В поле «Кредит» указывается счет бухгалтерского учета , по которому учитываются текущие расчеты по налогу. Именно по нему были начислены штрафные санкции.

Пример:

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

В каких случаях на компанию могут быть наложены административные санкции

Административный кодекс содержит десятки статей, согласно которым юридическое лицо может быть подвергнуто штрафным санкциям.

Перечислим ряд наиболее распространенных случаев:

- При нарушении правил дорожного движения водителями, управляющими принадлежащим организации автотранспортом.

- При нарушениях трудового законодательства, выявленных специалистами Роструда.

- При нарушениях законодательства о защите прав потребителей торговыми организациями.

- При нарушениях отдельных требований налогового законодательства, не связанных непосредственно с уплатой налогов (например, сроков сдачи деклараций).

Способы взыскания неустоек

В условиях контракта (договора) рекомендуется сразу прописать способ взыскании неустойки. Существует три способа:

- Истребовать оплату неустойки от исполнителя. При этом в полном объеме производится оплата обязательств по контракту и возвращаются суммы обеспечения (средства во временном распоряжении). Контрагент может как перечислить сумму неустойки на лицевой или расчетный счет учреждения, так и внести наличные средства в кассу в пределах установленного Центробанком РФ лимита – 100 000 руб.

- Перечислить оплату по контракту в сумме, уменьшенной на размер неустойки.

- Удержать неустойку из сумм обеспечения исполнения контракта (средств во временном распоряжении).

Отдельно следует сказать о праве на распоряжения поступившими средствами, которое зависит от типа учреждения.

В п. 3 ст. 41 БК РФ неустойка поименована в составе неналоговых доходов бюджета от мер ответственности за нарушение условий гражданско-правовой сделки. Суммы, полученные казенным учреждением, соответственно подлежат зачислению в доход бюджета.

Бюджетное или автономное учреждения обладают правом расходования полученных сумм в соответствии с Планом ФХД, так как такие поступления являются их внереализационными доходами. Нужно только вовремя внести изменения в установленном порядке в План ФХД, увеличив общие суммы поступлений и выбытий и определив направления расходования.

Административный штраф – проводки в бухгалтерском учете

Общие принципы отражения расходов в бухучете приведены в ПБУ 10/99 «Расходы организации».

Т.к. штрафы нельзя отнести к расходам, непосредственно связанным с основной деятельностью компании, то они могут быть отнесены к прочим расходам в соответствии с п. 11 ПБУ 10/99. Приведенный в этом пункте перечень является открытым, поэтому на его основании можно признать в качестве расходов и штрафные санкции.

В соответствии с Планом счетов, утвержденным приказом Минфина РФ от 31.10.2000 № 94н для учета прочих расходов применяется счет 91.

Таким образом, если компании начислены штрафы, проводки в бухучете будут связаны с этим счетом. Независимо от типа штрафа – нарушение ПДД или штраф трудовой инспекции – бухгалтерские проводки будут одинаковыми:

ДТ 91.2 – КТ 76 – начисление штрафа;

ДТ 76 – КТ 51 – штраф перечислен в бюджет.

Если предприятие оспаривало штрафные санкции в суде, но проиграло дело, взыскание могут производить судебные приставы. При этом проводки по исполнительному листу будут аналогичными рассмотренным выше.

В отличие от бухгалтерского, положения налогового учета содержат прямой запрет на включение в затраты штрафных санкций, перечисляемых в бюджет (п. 2 ст. 270 НК РФ).

В данном случае возникает постоянная разница между двумя видами учета в сумме начисленных штрафных санкций.

Поэтому, если организация осуществила начисление штрафа, проводки нужно дополнить операциями по отражению налоговых разниц в соответствии с ПБУ 18/02. В данном случае возникает постоянное налоговое обязательство (ПНО). Чтобы определить его величину, нужно умножить постоянную разницу на текущую ставку налога на прибыль.

ДТ 99 – КТ 68.4 – отражено ПНО

Таким образом, если организации был начислен штраф, проводки касаются не только расчетов с бюджетом, но и возникающих налоговых разниц.

Понятие пени в расчете штрафа НДС.

Для начала необходимо разобраться, что представляет собой пеня штраф НДС, а также в каких случаях его необходимо выплачивать.

Согласно ст. 75 Налогового кодекса РФ, пеня – это денежные средства, выплачиваемые в бюджет при перечислении налога в более поздний срок, чем то устанавливает законодательство. Другими словами, неустойка, начисленная за ту часть налога, которая по какой-то причине не была вовремя выплачена в бюджет.

Необходимость рассчитывать пени возникает при любой просрочке уплаты налога. Причины могут быть разными:

— ошибка в расчётах налогооблагаемой базы;

— неверное заполнение реквизитов;

— обнаружение недоимки налоговым органом;

— подача декларации НДС в более поздний срок, чем это устанавливает закон.

Пени начисляются за каждый день просрочки. При этом на организацию-налогоплательщика помимо пени может быть наложен ещё и штраф НДС. Согласно ст. 81 Налогового кодекса РФ, штрафа можно избежать, если своевременно внести остаток НДС и неустойку в бюджет и подать уточненную декларацию НДС.

ГИБДД оштрафовала организацию за превышение скорости

Федеральным законом от Данная норма вступает в силу Между тем фактическим виновником в рассматриваемой ситуации является водитель, поскольку именно он совершил административное правонарушение. Значит, он и обязан возместить организации прямой действительный ущерб, под которым в соответствии со ст. Следовательно, действия работника, приведшие к уплате организацией штрафа, рассматриваются как причинение ей прямого действительного ущерба в виде уменьшения размера движимого имущества.

В случае причинения работником ущерба в результате административного проступка, установленного соответствующим государственным органом, на работника возлагается полная материальная ответственность ст.

Определяемся с видом штрафа

Для того, чтобы определить порядок бухгалтерского учета штрафа, необходимо уточнить его природу. Так, к примеру, штраф, начисленный за нарушение налогового законодательства в соответствии с нормами НК РФ, отражается в составе прибылей и убытков на счете 99 «Прибыли и убытки» (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

А если это штраф к уплате за нарушение условий хозяйственного договора или штраф, начисленный в связи с нарушением норм КоАП РФ, то отражаться он будет в составе прочих расходов (п. 11 ПБУ 10/99 ).

Соответственно, начисленный штраф к получению за нарушение договорных условий будет признаваться прочим доходом (п. 7 ПБУ 9/99 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям» — Кредит счета 91 «Прочие доходы и расходы»

Учет у получателя

Сторона договора, имеющая право истребовать неустойку по нему, отражает в НУ по прибыли сумму санкций с учетом:

- момента признания обязательства должником;

- момента решения суда об исполнении обязательств должником.

Об этом сказано в ст. 271-4 п. 4 НК РФ, письме Минфина № 03-03-07/54554 от 25/08/2017 г.

Неустойка представляет собой внереализационный доход фирмы (ст. 250 НК РФ, п. 3). В ситуации, когда размер неустойки устанавливает суд в виде пени, окончательную сумму подсчитать сложно: начисление может идти тех пор, пока ответчик не исполнит обязательства.

Минфин (письмо №03-03-06/1/1026 от 15/01/18 г.) предлагает фиксировать доход либо на конец периода (отчетного, налогового), либо на момент погашения задолженности. Дата определяется на момент более раннего события. Если должник признал неустойку, получатель фиксирует ее в НУ по одной из двух дат:

- фактической выплаты;

- даты документа, свидетельствующего о признании долга (акт, акт сверки, письмо должника и пр.).

Об этом говорится в ряде писем Минфина, например, №03-03-06/1/9336 от 19/02/16 г.

Вместе с тем, наступление сроков уплаты неустойки и иных обстоятельств, указанных в договоре, не означает получения фирмой внереализационного дохода. Выплату не включают в расчет в целях налогообложения прибыли. При кассовом методе неустойка признается доходом только при внесении ее на банковский счет либо фактической оплате наличными (ст. 273-2 НК РФ). Такой же порядок признания доходов применяют и «упрощенцы» (ст. 346.17 НК РФ).

Что касается НДС, то по общему правилу полученные неустойки им не облагаются, поскольку не относятся к выплатам, указанным в ст. 162-1, пп. 2 НК РФ. Вместе с тем, если продавец получает от покупателя некую сумму, поименованную «неустойкой», а по сути, она оказывает влияние на цену товара, услуг, не являясь неустойкой, с нее необходимо рассчитать налог согласно ст. 164 НК РФ. Об этом говорится, например, в письме Минфина №03-03-06/1/54946 от 30/10/14 г. и ряде других.