Расчеты с разными дебиторами и кредиторами

Содержание:

- Закрытие счетов в 1С 8.3 Бухгалтерия

- Пример отображения в строке 1230 баланса

- Взаимодействие с другими счетами. Типовые проводки

- Для чего используется

- Какие применяются субсчета

- СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Корреспонденция счетов

- Что именно проверяет аудитор расчетов

- Учет расчетов с разными дебиторами и кредиторами

- ЗАКЛЮЧЕНИЕ

Закрытие счетов в 1С 8.3 Бухгалтерия

Традиционно немало сложностей у бухгалтеров вызывает закрытие счетов в 1С. Чаще всего — закрытие счета 20 в 1С 8.3. А если организация получает авансы, могут возникнуть трудности с тем, как в 1С 8.3 закрыть счет 76.АВ.

В этой статье мы рассмотрим порядок закрытия основных счетов в 1С и разберем наиболее частые ошибки, связанные с ними.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Как закрыть 20 счет в 1С 8.3

Счет 20 в 1С закрывается автоматически в процедуре Закрытие месяца регламентной операцией Закрытие счетов 20, 23, 25, 26 (раздел Операции – Закрытие месяца).

Порядок учета затрат на счете 20 настраивается в Учетной политике организации (раздел Главное – Учетная политика).

Если в Организации требуется вести учет затрат на счете 20, установите флажки на соответствующих видах деятельности:

Изучить подробнее настройки учета затрат на 20 счете в бухгалтерском и налоговом учете:

- Учет затрат

- Ссылка Перечень прямых расходов

Если счет 20 не закрылся, это может быть связано:

- с настройками Учетной политики;

- с ошибками учета.

Ошибки

Если при закрытии счета 20 обнаружены ошибки, 1С выдаст предупреждение, например:

В этом случае просто перейдите по указанным в сообщении ссылкам и внесите исправления, требуемые программой. После этого повторите процедуру закрытия.

Возможны ситуации, когда ошибку программа не обнаружит, но счет не закроется.

Убедитесь, что:

- нет задвоения номенклатурных групп (раздел Справочники – Номенклатурные группы);

- затраты отражены по тем же номенклатурным группам, что и выручка — сформируйте ОСВ по счету 20 в разрезе номенклатурных групп (раздел Отчеты – Оборотно-сальдовая ведомость по счету).

Как закрыть 26 счет в 1С 8.3

Счет 26 в 1С закрывается автоматически аналогично счету 20 в процедуре Закрытие месяца регламентной операцией Закрытие счетов 20, 23, 25, 26 (раздел Операции – Закрытие месяца).

Порядок учета затрат на счете 26 настраивается в Учетной политике организации (раздел Главное – Учетная политика).

При втором варианте должны быть настроены Методы распределения косвенных расходов по соответствующей ссылке.

Не закрывается счет 26 в 1C 8.3

Если счет 26 не закрывается, проблема кроется в неверной настройке методов распределения. При закрытии месяца выдается предупреждение с указанием ошибок:

В сообщении указаны:

- проблема;

- правильный вариант;

- пути исправления.

Как закрыть 44 счет в 1С 8.3

Счет 44 в 1С закрывается автоматически в процедуре Закрытие месяца регламентной операцией Закрытие счета 44 «Издержки обращения» (раздел Операции – Закрытие месяца).

Счет 44 должен закрываться ежемесячно, допускается только остаток:

- в БУ и НУ на конец месяца и года:

- в НУ на конец месяца:

Не закрывается счет 44 в 1С 8.3

Если счет 44 не закрылся, значит, в этом месяце присутствуют затраты, для которых в документе поступления указана статья затрат с нормируемым или распределяемым видом расхода (раздел Справочники – Статьи затрат):

- Транспортные расходы

- Расходы на рекламу (нормируемые)

- Представительские расходы

Проанализируйте остаток по счету. Если данные затраты не относятся к распределяемым или нормируемым, перейдите в документ, которым оформлено поступление и замените статью затрат. После этого перезакройте месяц.

Изучить подробнее порядок учета нормируемых затрат:

Схема учета авансов и исчисленного НДС

На счете 76.АВ «НДС по авансам и предоплатам» отражается исчисленный с полученной от покупателя предоплаты налог.

После зачета аванса НДС принимается к вычету, и счет 76.АВ закрывается по данному авансу.

Подробнее изучить порядок исчисления и принятия к вычету НДС с авансов покупателей:

Счет 76.АВ не закрывается в 1С 8.3

По счету 76.АВ могут быть остатки по тем авансам, по которым отгрузка еще не прошла.

Если аванс был зачтен, а остаток все-таки есть, проверьте:

- Создан ли за данный период документ Формирование записей книги покупок и заполнена ли вкладка Полученные авансы (раздел Операции — Регламентные операции НДС).

- ОСВ по счетам:

- АВ с группировкой по Контрагенту и Счету-фактуре полученному.

Убедитесь, что не принятый к вычету НДС числится по тому же документу, по которому получен аванс. При несоответствии исправьте ошибки и переформируйте документ Формирование записей книги покупок.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Пример отображения в строке 1230 баланса

Уровень существенности устанавливается в 5%. Это означает, что показатель признается существенным, если без него информация в отчете будет нераскрытой. Сумма, которая по отношению к итогу раздела баланса меньше 5%, считается несущественной.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс ( 76АВ

- 1.2 отгрузка товара клиенту счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

Начисленный НДС мы должны перечислить в бюджет. А также мы выставляем своему покупателю счет-фактуру, в течение 5 дней после получения предоплаты.

Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный. Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.

В проводках по субсч. 76.2, как и любому другому счету по расчетам с дебиторами, следует помнить, что никому нельзя вменить обязательства без согласия. Если при возникновении претензии будет сделана соответствующая запись сразу, то возникнет долг. При этом уверенности в том, что дебитор согласится с ним, нет.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Взаимодействие с другими счетами. Типовые проводки

Поскольку взаиморасчеты организации обширны и касаются многих сфер деятельности, счет 76 имеет большое количество счетов-корреспондентов. К основным из них следует отнести:

- 70 — для расчетов с сотрудниками по оплате труда;

- 20, 23, 25, 26, 28, 29, 97 — для перечисления страховых выплат, расчетов по претензиям, выплат/взимания арендной платы;

- 51, 52, 55, 58, 60, 62, 66, 67, 71, 73 — для прочих операций .

В ходе работы со счетом 76 перед бухгалтером стоит ряд важных задач: правильно классифицировать контрагентов, открыть необходимые субсчета, провести анализ переводов средств для расчетов со счетов-контрагентов и списание остатка в случае положительного сальдо.

Для чего используется

Счет 76 используется для ведения претензий, которые предъявляют контрагентам, занимающимся подрядом и поставкой, а также сумм, предъявленных и признанных штрафов. С его помощью производятся расчеты с прочими контрагентами, выступающими кредиторами и дебиторами и не принадлежащими учету по спецсчетам 60 — 75.

Важно! Учетность на 76 бухсчету выполняется тогда, когда происходят случаи, неописанные в справках к счетам от 60 по 75. К ним могут относиться расчеты, как правило, выставленные или полученные по претензиям и страховым суммам

Более того, на данном счете производится учет удержаний по судебным и другим распорядительным бумагам.

Помочь понять специфику работы может конкретный пример об учете операции страхования. Допустим, в августе 2017 года ООО «Альфа» подписало договор с «Бета», являющейся страховой компанией. Предметом договора стало страхование производственных помещений одного из цехов на случай возникновения пожара. Сумма возмещения страховки в случае пожара — 800 тысяч рублей.

В октябре 2017 года в помещении цеха из-за появления неисправности в оборудовании случился пожар. После устранения самого возгорания и проведения последующего ремонта производственного помещения, ООО «Альфа» понесла следующие расходы:

- На материалы и инструментарий для ремонта — 560 тысяч рублей с учетом НДС (60 тысяч рублей);

- На оплату работы рабочего персонала, который был занят устранением последствий возгорания и его распространения, а также ремонтом цеха — 200 тысяч рублей.

На 76 бухсчете отражаются дебиторские и кредиторские задолженности

На 76 бухсчете отражаются дебиторские и кредиторские задолженности

Страховая компания «Бета» в полной мере выплатила сумму по случаю страховки. ООО «Альфа» после этого отразила все вышеперечисленные операции проводками, описанными ниже:

- Дебет 51 Кредит 76.01. Произошло зачисление денег от страховой компании «Бета», которые были получены по страховому договору для возмещения ущерба от пожара на сумму 800 тысяч рублей;

- Дебет 10 Кредит 60. Учет количества материальных ценностей и инструментария для устранения последствий возгорания и ремонта производственного помещения на сумму 560 — 60 = 500 тысяч рублей;

- Дебет 19 Кредит 60. Отражение суммы НДС за покупку материалов. Всего 60 тысяч рублей;

- Дебет 60 Кредит 51. Перечисление денежных средств за приобретенные материалы и инструментарий поставщику. Сумма — 560 тысяч рублей;

- Дебет 20 Кредит 10. Отражение передачи материалов рабочим для устранения последствий возгорания в производственном помещении на сумму 500 тысяч рублей;

- Дебет 20 Кредит 70 или 69. Отражение расходов на оплату сотрудникам труда за устранение последствий возгорания в цеху на сумму 200 тысяч рублей;

- Дебет 76.01 Кредит 20. Учет расходов на устранение последствий возгорания в производственном помещении за счет полученного страхового возмещения от «Бета». Всего 500 + 200 = 700 тысяч рублей;

- Дебет 76.01 Кредит 19. Расходы по НДС были также списаны за счет страхового возмещения от «Бета». Сумма возмещения — 50 тысяч рублей;

- Дебет 76.01 Кредит 91.02. Отражение суммы полученных доходов в виде разницы между полученным возмещением и общими расходами. Всего 800 — 700 = 100 тысяч рублей.

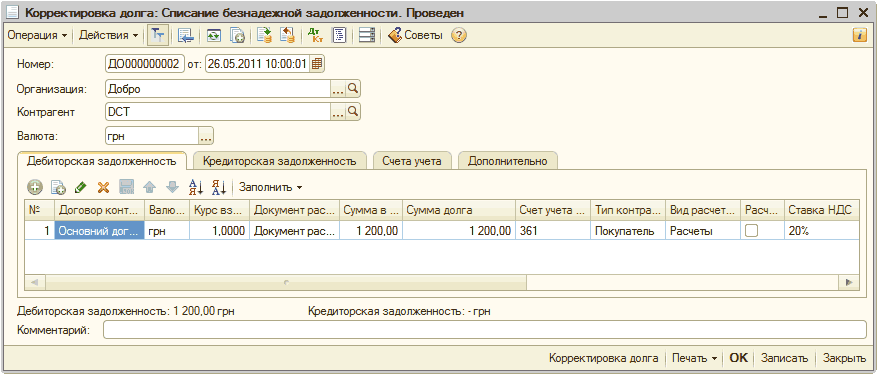

Закрыть спецсчет 76 легко с помощью «Корректировки долга» в 1С

Закрыть спецсчет 76 легко с помощью «Корректировки долга» в 1С

Какие применяются субсчета

К счету 76 могут быть открыты следующие субсчета:

- 76.1 Личное и имущественное страхование – учет операций по страхованию здесь происходит только в отношении перечисленных видов страхования, для обязательного пенсионного, медицинского, социального страхования применяются иные счета. Этот субсчет применяется как для учета страховых взносов по страхованию, так и сбора информации по страховым возмещениям. Здесь же фиксируются операции по страхованию жизни и здоровья работников компании. Аналитика осуществляется по видам страхования и страховщикам.

- 76.02 Претензии — на этом субсчете происходит обобщение информации о возникающих претензиях по качеству поставляемого товара, претензий за нарушение условий по заключенным договорам в отношении сроков, объема и т. д. Здесь учитываются начисляемые штрафы, пени, предусмотренные соглашениями. Аналитика ведется по дебиторам и выставляемым претензиям.

- 76.3 Дивиденды — здесь происходит обобщение информации о начисленных доходах, причитающихся организации как, учредителю, а также их выплатах. Аналитика ведется по каждому источнику подобного дохода. См. пошаговую инструкцию: как выплатить дивиденды учредителю.

- 76.4 Депонированная зарплата — предназначен для учета не полученной в срок заработной платы, которая направлена предприятием на расчетный счет с пометкой «Депонировано». Аналитика ведется по работникам, не получившим вовремя свою зарплату.

- Расчеты по исполнительным листам — предназначен для обобщения информации по производимым работником удержаниям на основании поступивших документов от приставов – алименты, прочие удержания и т. д. Аналитика ведется по работникам-должникам и поступившим исполнительным листам.

- Расчеты с прочими покупателями и заказчиками — на этом счете учитываются операции, которые не относятся в основной деятельности компании. К примеру, здесь могут отражаться уплата пошлин, расчеты с нотариусом и т.д.

Вам будет интересно:

Счет 28 в бухгалтерском учете: как учитывается брак в производстве, характеристика счета, проводки

В зависимости от особенностей ведения операций, на счете 76 помимо основных субсчетов, рекомендованных типовым Планом счетов, могут открываться аналогичные, но для учета операций в иностранной валюте.

Например, 76/6 — Расчеты с прочими покупателями и заказчиками в рублях и 76/26 — Расчеты с прочими покупателями и заказчиками в валюте.

Внимание! Если перечень открываемый субсчетов отличается от типового, то он обязательно должен быть указан в принятой учетной политике организации

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Акчурина

Е.В. Бухгалтерский финансовый учет: – М.: Изд-во «Экзамен», 2004. — 416с.

2. Бухгалтерский

финансовый учет: учебник для вузов / Под ред. проф. Ю.А. Бабаева. – М.:

Вузовский учебник, 2005г. – 525с.

3. Бухгалтерский

учет и контроль дебиторской и кредиторской задолженности: Учебно-практическое

пособие/ Под ред. проф. Ю. А. Бабаева – М.: ТК Велби Изд-во «Проспект», 2004г.-

424с.

4. Кондракова

Н.П. Бухгалтерский (финансовый, управленческий) учет. – М.: Проспект, 2007г. –

488 с.

5. Кондраков

Н.П. Бухгалтерский учет: Уч. пособие. – М: ИНФРА-М, 2002. – 639 с.

6. Палий

В.Ф., Палий В.В. Финансовый учет: учебное пособие – М.: ФБК -Пресс, 2008г. –

304с.

7. Барсукова

И.В. Инвентаризация дебиторской и кредиторской задол -женности.// Финансовые и

бухгалтерские консультации.- 2004. — №9.- с.42.

8. Войко

А.В. Оценка влияния дебиторской задолженности на формирование финансовых

результатов предприятия.// Финансовый менеджмент. – 2004.- №4.- с. 37-42.

9. Войко

А.В. Аудиторская проверка учета дебиторской задолженности организации.//

Аудиторские ведомости.- 2007.- №7.-с. 52-64.

10. Гуккаев

В.Б. Особенности бухгалтерского учета дебиторской задолженности фирмы //

Консультант бухгалтера. – 2007.- №2. – с. 10-19.

11. Кузьмин

Г.В. Списание кредиторской задолженности: учет и налогообложение.//

Бухгалтерский учет.- 2008.- №13.- с. 14-16.

12. Попова

О. В. Срок исковой давности в гражданском законодательстве: что нужно знать

бухгалтеру.// Консультант. -2004. -№4.- с. 77.

13. Ржаницына

В.С. Учет кредиторской задолженности: оценка, признание и погашение.//

Бухгалтерский учет.- 2008.- №17.- с. 8-16.

14. Самойлов

С.В. Кредиторская задолженность предприятий торговди и общественного питания.

Вопросы бухгалтерского учета и налогообложения.// Бухгалтерский учет и налоги в

торговле и общественном питании. – 2004. — №4. – с. 40-47.

15. Сысоева

И.А. Дебиторская и кредиторская задолженность.// Бухгалтерский учет. – 2004. —

№1.- с. 17-28.

16.

Шубина Т.В. Организация документооборота для управления дебитор- ской

задолженностью.// финансовый менеджмент.- 2005.- №5.- с. 35-40.

17. План

счетов бухгалтерского учета финансово-хозяйственной деятельности организации и

инструкция по его применению: Приказ Минфина РФ от 31 октября 2000г. №94н //

Нормативные акты для бухгалтера. — 2000. -№23.

18. План

счетов бухгалтерского учета: комментарий к последним изменениям: — М.:

Инфоцентр 21 века, 2005. – 112 с.

19. Положение по бухгалтерскому учету 20 в последней

редакции с профессиональными комментариями – М.: АК ДИ «Экономика и жизнь»,

2004. – 424с.

20. Положение

по бухгалтерскому учету. Бухгалтерская отчетность организации (ПБУ 9/99): Утв.

Приказом Минфина РФ от 6 июня 1999 г. №43н // Нормативные акты. -1999. -№7.

21. Положение

по бухгалтерскому учету. Доходы организации (ПБУ 9/99): Утв. Приказом Минфина

РФ от 6 мая 1999. №32н // Приложение к журналу «Бухгалтерский учет». -1999.

-№7.

22. План

счетов бухгалтерского учета финансово-хозяйственной деятельности организации и

инструкция по его применению. – М.: Москва «Финансы и статистика», 2008 г.

23. ГК РФ ч. I, II, III, IV. М:

Эксмо, 2008.- 672 с.

Корреспонденция счетов

Счет 76 «Расчеты с разными дебиторами и кредиторами» корреспондирует со счетами:

по дебету

|

по кредиту

|

Раздел I. Внеоборотные активы: 01 · 02 · 03 · 04 · 05 · 07 · 08 · 09 Раздел II. Производственные запасы: 10 · 11 · 14 · 15 · 16 · 19 Раздел III. Затраты на производство: 20 · 21 · 23 · 25 · 26 · 28 · 29 Раздел IV. Готовая продукция и товары: 40 · 41 · 42 · 43 · 44 · 45 · 46 Раздел V. Денежные средства: 50 · 51 · 52 · 55 · 57 · 58 · 59 Раздел VI. Расчеты: 60 · 62 · 63 · 66 · 67 · 68 · 69 · 70 · 71 · 73 · 75 · 76 · 77 · 79 Раздел VII. Капитал: 80 · 81 · 82 · 83 · 84 · 86 Раздел VIII. Финансовые результаты: 90 · 91 · 94 · 96 · 97 · 98 · 99 Забалансовые счета: 001 · 002 · 003 · 004 · 005 · 006 · 007 · 008 · 009 · 010 · 011

Бухгалтерская энциклопедия. 2013.

Что именно проверяет аудитор расчетов

Аудиторская проверка расчетов предполагает системный характер. Специалист должен удостовериться в правильности всех проведенных операций. Рассмотрим подробнее все аспекты аудита.

Наличие соглашений с дебиторами и кредиторами

Любые расчеты с контрагентами осуществляются на основании договоров. В статье 161 ГК РФ указано, что любая сделка подтверждается соглашением в письменной форме. В договоре должны содержаться существенные условия:

- Предмет соглашения.

- Условия исполнения договора.

- Условия, существенные хотя бы для одной из сторон соглашения.

Если в договоре будет отсутствовать хотя бы одно существенное условие, документ законным не будет. Источником получения информации в данном случае является соглашение с дебитором или кредитором. Специалист может в ходе своей проверки обнаружить следующие недочеты:

- Содержание соглашения не соответствует законам (к примеру, отсутствуют существенные условия, подпись).

- Расчеты вовсе не подтверждаются договорами.

Внимание! Информация, изложенная в договоре, не должна противоречить сведениям, на основании которых ведется учет

Своевременное отражение сумм долга

Для отражения сумм задолженности используется счет 60. Долг принимается к учету на основании расчетных документов. Если поставка является неотфактурованной, задолженность будет отражена на основании сведений, указанных в договоре. Счет 60 используется также для фиксации авансов, предоставленных контрагентом (поставщики, исполнители). Долг компании за отпущенные ценности, исполненные работы отражается на счете 62.

В бухучете может содержаться только подтвержденная информация. Сведения могут быть подтверждены соглашениями о купле-продаже, об оказании услуг. Если долг был оформлен векселем, задолженность нужно отразить на субсчете «Векселя» счета 60. Процент по векселям включается в стоимость ценностей. Если компания получила вексель от своих контрагентов, он должен быть зафиксирован на счете 62 «Векселя полученные». Если по векселю предполагается процент, по мере его выплаты он фиксируется на счете «Доходы».

Своевременность отражения сумм долга можно проверить по следующим документам:

- Карточки и ведомости по счетам 60 и 62.

- Счета-фактуры.

- Книга приобретений и книга продаж.

- Соглашения о купле-продаже, оказании услуг.

Специалист может обнаружить эти типичные ошибки:

- Несоответствие выставленных и полученных документов.

- Отражение долга, не подтвержденного соглашением, в учете.

Среди аудиторских инструментов можно отметить просмотр и сравнение документации, опросы, подтверждающие запросы от контрагентов.

Верность отражения сумм по претензиям

Претензии отражаются на счете 76/2. Имеются в виду суммы претензий, возникшие по следующим основаниям:

- Ошибки и несоответствие стоимости условиям соглашения.

- Несоответствие качества ценностей стандартам.

- Несоответствие работ поставленному техническому заданию.

- Недостача ценностей.

- Претензии банковским учреждениям по суммам, которые были списаны со счета по ошибке.

Претензия также может быть выставлена по штрафам, суммам возмещения убытка. Нужная аудитору информация извлекается из карточек по счету 76/2, писем с претензиями, соглашений с контрагентами.

Верность отражения перемены лица, которое является дебитором

Задолженность может быть передана дебитором третьему лицу. Долг может передаваться и кредитором по соглашению цессии. В последнем случае продажа задолженности отражается на счете 91. Возникшая из-за цессии разница списывается со счета 91 на счет 99. Если долг был передан третьему лицу дебитором, изменения отражаются на счете 62. Информация извлекается специалистом из этих документов:

- Ведомости по счетам 60 и 62.

- Соглашения о цессии, уступке прав требования.

- Согласие кредиторов на перемену дебитора.

- Извещение о том, что задолженность переведена на третье лицо.

В рамках процедуры специалист может пользоваться такими инструментами, как опросы, сравнение различных бумаг.

Верность списания долгов

Задолженность признается уплаченной и списывается со счетов в следующих обстоятельствах:

- Погашение долга дебитором в полном объеме.

- Взаимозачет требований.

- Дебитор и кредитор являются одним и тем же лицом.

- Компания-дебитор была ликвидирована.

- Задолженность была прощена.

Долг может быть списан со счетов в следующих случаях:

- Истек срок исковой давности (как правило, он составляет 3 года).

- Долг взыскать невозможно (к примеру, дебитор признан пропавшим).

Специалист извлекает сведения из этих источников:

- Ведомости по счетам 60.

- Карточка счета 007.

- Акт взаимозачета.

- Письма от контрагентов.

Типичными ошибками является отсутствие списания по истечении срока исковой давности.

Учет расчетов с разными дебиторами и кредиторами

Для учета расчетов с разными дебиторами и кредиторами организации используют активно-пассивный балансовый счет 76 «Расчеты с разными дебиторами и кредиторами». На этом счете обобщается информация о расчетах по операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60–73:

- по имущественному и личному страхованию;

- по претензиям;

- по суммам, удержанным из оплаты труда работников организации в пользу других организаций и отдельных лиц на основании исполнительных документов или постановлений судов, и др.

К счету 76 «Расчеты с разными дебиторами и кредиторами» могут открываться следующие субсчета:

76-1 «Расчеты по имущественному и личному страхованию» – отражаются расчеты по страхованию имущества и персонала (кроме расчетов по социальному страхованию и обязательному медицинскому страхованию) организации, в которых организация выступает страхователем. При этом страхование бывает двух видов: обязательное (по требованиям законодательства) и добровольное (по инициативе организации).

Аналитический учет по субсчету 76-1 ведется по страховщикам и отдельным договорам страхования;

76-2 «Расчеты по претензиям» – отражаются расчеты по претензиям, предъявленным поставщикам, подрядчикам, транспортным и другим организациям, а также по предъявленным и признанным (или присужденным) штрафам, пени и неустойкам. По дебету счета 76-2 отражаются, в частности, расчеты по претензиям:

- к поставщикам, подрядчикам и транспортным организациям по выявленным при проверке их счетов (после акцепта последних) несоответствиям цен и тарифов, обусловленных договорами, а также при выявлении арифметических ошибок – в корреспонденции со счетом 60 или со счетами учета производственных запасов, товаров и соответствующих затрат, когда завышение цен либо арифметические ошибки в предъявленных поставщиками и подрядчиками счетах обнаружились после того, как записи по счетам учета товарно-материальных ценностей или затрат были совершены (исходя из цен и подсчетов, отфактурованных поставщиками и подрядчиками);

- к поставщикам материалов и товаров (работ, услуг) за обнаруженные несоответствия качества стандартам, техническим условиям, заказу; а также к поставщикам, транспортным и другим организациям за недостачи груза в пути сверх предусмотренных в договоре величин – в корреспонденции со счетом 60;

- за брак и простои, возникшие по вине поставщиков или подрядчиков, в суммах, признанных плательщиками или присужденных судом, – в корреспонденции со счетами учета затрат на производство;

- к кредитным организациям по суммам, ошибочно списанным (перечисленным) по счетам организации, – в корреспонденции со счетами учета денежных средств, кредитов;

- по штрафам, пеням, неустойкам, взыскиваемым с поставщиков, подрядчиков, покупателей, заказчиков, потребителей транспортных и других услуг за несоблюдение договорных обязательств, в размерах, признанных плательщиками или присужденных судом (суммы предъявленных претензий, не признанных плательщиками, на учет не принимаются), – в корреспонденции со счетом 91 «Прочие доходы и расходы». Аналитический учет по субсчету 76-2 ведется по каждому дебитору и отдельным претензиям;

76-3 «Расчеты по причитающимся дивидендам и другим доходам» – учитываются расчеты по причитающимся организации дивидендам и другим доходам, в том числе по прибыли, убыткам и другим результатам по договору простого товарищества;

76-4 «Расчеты по депонированным суммам» – учитываются расчеты с работниками организации по суммам, начисленным, но не выплаченным в установленный срок (из-за неявки получателей). Аналитический учет депонированной оплаты труда ведут в ведомости по сотрудникам, не получившим заработную плату в срок;

76-5 «Расчеты с квартиросъемщиками» – учитывают расчеты со съемщиками квартир и лицами, проживающими в общежитиях жилищно-коммунального хозяйства организации, согласно ведомости начисления квартплаты. Аналитический учет расчетов с работниками, являющимися жильцами квартир и общежитий, ведут в ведомости № 40, в которой содержатся сведения по видам целевых сборов, начислению задолженности и ее погашению;

76-6 «Расчеты с родителями за содержание их детей в детских учреждениях» – ведут расчеты по детским учреждениям, находящимся на балансе организации, и др.

ЗАКЛЮЧЕНИЕ

В новом плане счетов значительно расширились функции счета

76 «Расчеты с разными дебиторами и кредиторами». Из всех счетов,

применяемых в нашем современном учете, этот счет используется чаще всех. Это

связано с тем, что основной и массовый поток расчетов, как правило, идет именно

через этот счет.

Обилие самых разных записей по этому счету подтолкнуло

составителей плана счетов к тому, чтобы открыть ряд субсчетов, каждый из

которых должен быть предназначен для строго определенных видов расчетов.

Дебиторская задолженность представляет собой сумму долгов,

причитающихся организации от юридических или физических лиц в результате

хозяйственных отношений между ними, или отвлечения средств из оборота

организации и использования их другими организациями или физическими лицами. Кредиторская

задолженность — это сумма долгов предприятия другим юридическим или физическим

лицам.

Особая роль в бухгалтерском учете отводится управлению

дебиторской и кредиторской задолженностью, что входит в обязанности аппарата

бухгалтерии и финансовой службы предприятия

Здесь важно не допустить необоснованного

увеличения дебиторов и суммы их долгов, избегать дебиторской задолженности с

высокой степенью риска, вовремя выставлять платежные счета, следить за сроками

их оплаты, своевременно принимать меры по истребованию просроченной

задолженности

Для отражения дебиторской и кредиторской задолженности в

бухгалтерском учете используются счета раздела VI «Расчеты» Плана

счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Оба вида долговых обязательств по экономическим, расчетным и

юридическим основаниям подразделяют в зависимости от продолжительности, состава

субъектов задолженности, валюты платежа и содержания обязательств.

По продолжительности выделяют долгосрочную задолженность,

срок погашения которой превышает 12 месяцев, и краткосрочную со сроком

погашения менее 12 месяцев.

Отражения дебиторской и кредиторской задолженности показано

на примере предприятия ООО «Сигнал», где отображены основные операции,

связанные с дебиторской и кредиторской задолженностью – операции расчета с поставщиками,

расчета с работниками предприятия, расчеты с подотчетными лицами, расчеты с

заказчиками.

Для более четкой и развернутой картины учета дебиторской и

кредиторской задолженности, ООО » Сигнал» можно порекомендовать так же вести журналы (16; с

.38):