Банкротство юридических лиц: пошаговая инструкция, последствия и ответственность

Содержание:

- Последствия банкротства юр. лица для работников

- Куда, кому и при каких условиях заявлять о банкротстве юридического лица

- Процесс упрощенного банкротства без суда

- Что представляет собой риск банкротства?

- Можно ли путем погашения требований налогового органа прекратить уже инициированную по его заявлению процедуру банкротства?

- Документы, необходимые для регистрации

- Где продают имущество банкротов

- Чем мы можем помочь клиенту-должнику при банкротстве юридического лица?

- Сбор документов

- Преимущества и недостатки банкротства юрлица

- Признаки банкротства

- Немного об ответственности директора и учредителей ООО при банкротстве

Последствия банкротства юр. лица для работников

После завершения процесса банкротства компания ликвидируется. Поэтому главное последствие банкротства фирмы для её сотрудников— потеря работы.

В Трудовом кодексе указано, что руководство компании должно предупредить сотрудников о предстоящем увольнении за 2 месяца до этого увольнения или ранее. Далее процесс увольнения идёт как обычно: после истечения двух месяцев издаются приказы об увольнении, сотрудники знакомятся с ними под подпись. Далее делается отметка в трудовой книжке.

Сотруднику должны выплатить:

- зарплату за отработанное время;

- выходное пособие (месячный заработок);

- компенсацию за неиспользованный отпуск.

Документы сотрудникам выдаются в обычном порядке.

Куда, кому и при каких условиях заявлять о банкротстве юридического лица

Дела о банкротстве разбираются арбитражным судом по месту регистрации ООО. Обратиться в такой суд с соответствующей инициативой вправе:

- должники (пользуются правом с соблюдением условий ст. 8-9 ФЗ № 127);

- конкурсные кредиторы;

- уполномоченные органы (налоговики, таможенники и т. п.);

- бывшие и действующие работники юридического лица, которым не выплатили выходные пособия либо зарплаты.

Сумма долга для банкротства юридического лица — это налоговые, кредитные, зарплатные и др. задолженности, которые вместе составляют минимум 300 000 рублей и наличествуют более 90 дней с момента даты исполнения обязательств. Иной минимальный размер долга для банкротства юридического лица установлен в ФЗ № 127 для юридических лиц:

- сельскохозяйственных — полмиллиона рублей (ст. 177);

- финансовых — 100 000 руб. и 14 дней существования долга (ст. 183.16);

- кредитных — 1000 МРОТ и 14 дней наличия долга либо после отзыва лицензии (ст. 189.64);

- стратегических — миллион рублей (ст. 190);

- естественных монополий — миллион рублей (ст. 197).

В заявлении о банкротстве, которое подают в суд, обязательно отмечают:

- размер долга;

- всех кредиторов;

- все активы фирмы;

- почему невозможно взыскать долги;

- сумму вознаграждения управляющего (ст. 20.6 ФЗ № 127).

Заявление снабжается приложениями:

- выпиской из ЕГРЮЛ;

- бухбалансом;

- регистрационным свидетельством ООО;

- протоколом, учредительским решением о подаче этого заявления и осуществлении банкротства;

- уставным образцом.

Частичное погашение долгов, если оставшаяся их сумма равна установленным ФЗ № 127 минимумам, не препятствует суду в принятии заявления о банкротстве.

Процесс упрощенного банкротства без суда

Итак, как сейчас проходит процедура внесудебного банкротства в соответствии с новой редакцией закона?

Приставы закрыли исп. производства

Введите фамилию, имя и регион проживания, а потом и дату рождения. Далее посмотрите основания закрытия исп. производства, и не открыты ли новые ИП.

Если старые производства окончены, и новых нет, человек может заявить о банкротстве с долгом от 50 000 до 500 000 рублей.

Заявление в МФЦ

Должник обращается в МФЦ, заполняет заявление на месте. Или приносит ранее заполненную форму с собой.

Скачать бланк заявления в МФЦ о внесудебном банкротстве

(27.4 КБ)

Важно указать всех своих кредиторов. Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд

И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное

Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд. И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное.

Во-вторых, если забытый кредитор не узнает о процедуре или не захочет в нее вмешиваться — внесудебное банкротство завершится, человека признают несостоятельным и спишут долги перед кредиторами, которые указаны в заявлении. А те, кого должник не написал в заявлении, будут взыскивать деньги и после банкротства.

Но, как правило, кредиторы вмешиваются во внесудебку, если о них забыл должник. Потому что заявить требование в реестр при банкротстве — это обязанность кредитора, а не его желание или нежелание.

Такое положение вызывает споры, потому что должник может выбирать: что платить, а что списывать. Например, налоги и ЖКХ списать, а с кредитом спокойно расплатиться.

Проверка и публикация на ЕФРСБ

МФЦ направляет запрос в ФССП и в течение 1 рабочего дня проверяет информацию об окончании производств в связи с отсутствием имущества.

Если приставы это подтверждают, МФЦ в течение 3 дней отправляет сведения для публикации в едином реестре сведений о банкротстве ЕФРСБ (Федресурс).

Полгода на возражения кредиторов

Федресурс разместит публикацию, что такой-то гражданин подал заявление о признании себя банкротом во внесудебном порядке по долгам перед следующими кредиторами (перечисляются из списка в заявлении).

МФЦ копию этой публикации направит приставам, в суд и в банки, где у должника были кредиты. Зачем? Потому что на 6 месяцев после публикации все требования кредиторов прекращаются — проценты больше не насчитываются, никаких безакцептных списаний со счетов не производится. Коллекторы также обязаны прекратить взыскание.

Каковы права кредиторов при внесудебном банкротстве? В течение полугода кредиторы проверяют, а действительно ли у человека нет имущества. Они могут без его согласия получать выписки о составе имущества и зарегистрированных правах:

- в Росреестре — о квартирах, нежилых помещениях, земельных участках, гаражах, машиноместах и долях в праве на недвижимость;

- в ГИБДД — об автомобилях;

- в ФНС — об уплаченных налогах, о долях в ООО, счетах, включая электронные кошельки;

- в ПФР — о работодателе (от него — о зарплате);

- в банках — выписки по счетам за три года;

- в других ведомствах (ГИМС, Ростехнадзор, реестрах акционеров АО и т.п.).

Если выяснится, что заемщик переписал на сына машину, когда долги уже имелись — кредиторы смогут оспорить такую сделку.

Кроме того кредиторы, в отличие от приставов, будут искать не только имущество, записанное на банкрота, но и на его жену/мужа. Совместная собственность (нажитая в браке) принадлежит супругам в равных долях

Не важно, на кого зарегистрированы, например, участок в садоводстве или акции

Если имущество куплено в браке, а соглашения о разделе не заключалось, — кредиторы могут потребовать продать совместные ценности и половину денег отправить на погашение требований.

Вторую половину выплатят жене/мужу. Разумеется, такие споры рассматриваются в судебном порядке, поэтому при обнаружении скрытого имущества кредиторы также вправе подать заявление в Арбитражный суд и возбудить дело о полноценном банкротстве.

Признание банкротом, списание долгов

Если возражений не поступило, через полгода человек признается банкротом, долги списываются. МФЦ делает об этом публикацию на Федресурсе.

Какие требуются документы

Давайте рассмотрим, какие документы необходимы для процедуры. Перечень документов нужен тот же, что и для классического банкротства.

- Паспорт, ИНН, СНИЛС.

- Список кредиторов и документы, подтверждающие наличие долга.

- Постановление ФССП об окончании исполпроизводства.

Что представляет собой риск банкротства?

Риском банкротства можно назвать внезапное наступление ситуации, при которой предприятие оказывается финансово несостоятельным. Слово «внезапно» означает, что банкротство вызвано не умышленными действиями руководителя, а случилось под влиянием внешних или внутренних факторов (например, дефолт на фоне, и без того, материальной неустойчивости).

Так, что представляет собой риск банкротства?В самой распространенной формулировке это — рост ставок по кредитам, повышение коммунальных платежей, инфляция, дефляция, изменение курса валют, изменение политической и экономической ситуации в стране, неквалифицированный персонал, нерациональное распределение прибыли, финансовые просчеты, профессиональные ошибки, форс-мажоры… Это все далеко не полное перечисление рисков, угрожающих финансовой стабильности бизнеса.

Можно ли путем погашения требований налогового органа прекратить уже инициированную по его заявлению процедуру банкротства?

По Конституции все организации и граждане обязаны платить установленные законами налоги.

Обязанность по их уплате исполняется плательщиком самостоятельно, а её неисполнение влечёт направление требования об оплате и последующее принудительное взыскание.

По Закону о банкротстве учредители организации-должника могут в любое время до окончания конкурсного производства погасить задолженность, удовлетворив требования кредиторов. Или третьи лица могут предоставить должнику средства для удовлетворения таких требований. Конкурсному управляющему, который во время процедуры ликвидации распоряжается делами фирмы, предоставляется в этом случае отчёт о том, что обязательства должника исполнены.

При удовлетворении требований кредиторов организация уплачивает также штрафы, пени, проценты, неустойку и прочие возможные санкционные платежи, за недолжное исполнение обязательств.

Чтобы начать процесс погашения требований, лицо, намеревающееся это сделать, направляет заявление о своём намерении внешнему управляющему и в арбитражный суд, рассматривающий дело о банкротстве.

Внешний управляющий открывает отдельный счёт, предназначенный только для удовлетворения требований кредиторов, на основании определения арбитражного суда.

Итак, если путем всех этих манипуляций организация погашает свои долги, то внешнее управление завершается и производство по делу о банкротстве прекращается согласно ФЗ №127.

Каких-либо исключений, касающихся налогов, закон не содержит. Если они включены в реестр требований должников, то погашаются в том же порядке, что и остальные требования кредиторов.

Однако спорным является момент о возможности внесения платежей в бюджет не самим должником, а третьими лицами

В такой ситуации есть вероятность признания судом неисполненной обязанности по уплате долга по налогам.

Также важно не забывать, что требования кредиторов удовлетворяются в порядке очереди. Налоги в этой очереди находятся на третьем месте, поэтому погашать задолженность по налогам и сборам при наличии непогашенной задолженности перед кредиторами первой и второй очереди незаконно

В таком случае процедуру банкротства отменить не получится.

Итак, с учетом положений ст 65 ГК РФ и норм ст 113 и ст 125 ФЗ о банкротстве, можно сказать, что путем погашения требований налогового органа, инициировавшего процедуру банкротства, при соблюдении предусмотренного законом порядка, можно эту процедуру прекратить.

Документы, необходимые для регистрации

Федеральный реестр банкротств принимает только документацию, заверенную ЭЦП (электронная цифровая подпись), при помощи которой можно с лёгкостью установить личность человека, опубликовавшего сообщение, и выяснить, были ли внесены в документ какие-либо поправки.

Для различных операций применяются и различные виды ЭЦП:

– усиленная

– простая.

Второй вариант подписи необходим лишь для ведения документации, а вот при использовании первого ЭЦП имеет такую же юр. силу, как и сам оригинал документа, который был подписан собственноручно.

Для получения ЭЦП потребуется личное обращение в любой из удостоверяющих центров, адреса и контактные данные которых Вы сможете найти во вкладке «Помощь». Пароль и логин, без которых Вы не сможете зайти в свой личный кабинет, отправляются по эл. почте.

А вот для того, чтобы воспользоваться ЕФРСБ, Вам нужно отправить свой запрос о публикации сведений, в котором обязательно должна содержаться такая информация, как фамилия, имя и отчество пользователя и все имеющиесяконтактные данные, в дополнение к этому нужно приложить заверенную копию свидетельства о регистрации.

Где продают имущество банкротов

Имущество должников распродают на специальных торговых интернет-порталах – электронных торговых площадках. В пятерку наиболее популярных сайтов входят:

- Российский аукционный дом;

- «Центр реализации»;

- «Фабрикант»;

- Межрегиональная электронная торговая система;

- Сбербанк АСТ.

Продавцом выступает конкурсный управляющий. Чтобы участвовать в торгах, нужно оформить электронную цифровую подпись, зарегистрироваться на торговой площадке, выбрать интересующий объект, подать заявку и внести задаток. Торги проводятся в три этапа.

1 На первичных торгах побеждает участник, который предложит наибольшую цену по сравнению с начальной.

2 Вторичные торги проводятся, если не нашлось желающих участвовать в первичных. Начальная цена снижается на 10%, от нее снова идут торги на повышение.

3 Если на первых двух этапах имущество не продано, объявляют продажу посредством публичного предложения. Это значит, что цена будет пошагово снижаться до тех пор, пока кто-нибудь не купит объект.

На эту тему у нас есть отдельная большая статья, которая отвечает на следующие вопросы:

- Что такое торги по банкротству и как они проходят?

- Как заработать на торгах по банкротству?

- С чего начать публичные торги (аукционы) по банкротству?

- Как покупать имущество банкротов, технику, автомобили?

Читайте статью здесь: Торги (аукционы) по банкротству – Покупка недвижимости, автомобилей и прочего имущества банкротов и должников с аукционов по банкротству.

Чем мы можем помочь клиенту-должнику при банкротстве юридического лица?

Обратившись в юридическую компанию «КМК», Вы можете быть уверены в том, что получите бесплатную профессиональную консультацию, с учетом специфики деятельности предприятия и конкретной ситуации. После согласования всех условий сотрудничества и подписания договора об оказании юридических услуг наши специалисты включаются в работу, непосредственно решая вопрос банкротства предприятия:

- Проводится всесторонний анализ документации, выбирается оптимальный для клиента вариант.

- Готовится весь пакет документов, соответствующее заявление подается в суд.

- После возбуждения дела о банкротстве в случае необходимости нами предпринимаются необходимые меры для привлечения к процессу наиболее лояльного и опытного арбитражного управляющего.

- Осуществляется сопровождение всего процесса банкротства предприятия на всех его стадиях, вплоть до исключения клиента из ЕГРЮЛ.

Банкротство выгодно тем, кто обратился к профессионалам и благодаря этому имеет надежную юридическую защиту. Комплексное сопровождение процедур банкротства – одно из приоритетных направлений нашей компании, поскольку сложные дела – наш профиль. Благодаря помощи юридической компании «КМК», вы всегда достигаете оптимальный результат!

Наш опыт решения сложных ситуаций и многолетняя практика говорят сами за себя.

Иногда важно сделать шаг назад, чтобы одержать победу

- Cделано

- Нами подготовлено соответствующее ходатайство в суд с целью отложить судебное заседание. Ходатайство незамедлительно было подано в канцелярию суда.

- Результат

- Рассмотрение дела перенесено на месяц – есть время подготовиться к процессу.

Подробнее

Дело о банкротстве: требования на 100 млн. руб. признали обоснованными

- Cделано

- Юристы «КМК», представляя интересы доверителя — кредитора в деле о банкротстве известной ювелирной компании, сумели добиться положительного результата.

- Результат

- Требования доверителя на сумму более 100 мл. руб. признаны обоснованными.

Подробнее

Сбор документов

Не стоит начинать банкротить компанию без подтверждённых документально фактов. Зачастую руководство предприятия начинает процедуру после аудиторской проверки.

Перед направлением ходатайства заявитель должен собрать полную информацию о наличии задолженности и подготовить комплект документации:

- свидетельство о регистрации и учредительные документы должника;

- отчётность;

- договора;

- справки, выписки, акты, накладные и другие документы;

- кадровая документация;

- банковские документы;

- опись имущества должника;

- список кредиторов.

Главное, чтобы обратившееся лицо не направляло в суд заведомо неправильную и неподтверждённую информацию. При неправильном оформлении обращения, суд может отклонить его рассмотрение. В случае выявления фиктивных данных истец может понести ответственность за предоставление ложной информации.

Преимущества и недостатки банкротства юрлица

Эксперты выделяют следующие сильные стороны предполагаемой процедуры для коммерческих и некоммерческих структур:

- если отсутствуют средства на погашение задолженности, предусмотрена легальная возможность списать большую часть суммы;

- комплексный подход не только восстанавливает платежеспособность компании, но и повышает ее уровень дохода, снижает статьи расходов до минимальных размеров;

- законодательство защищает юридические лица от незаконных действий по взысканию денежных средств;

- рынок очищается от хозяйственных объектов, которыми управляют некомпетентные лица;

- четкая сумма материальной задолженности, очерченный круг кредиторов и заинтересованных сторон.

Недостатки банкротства также присутствуют:

- делопроизводство подразумевает большие издержки;

- высокая продолжительность комплексной процедуры;

- недостаток средств ставит под удар учредителей общества, так как не налагается субсидиарная ответственность.

Важно знать! Каждый участник общества с ограниченной ответственностью обязан внести средства для погашения внешнего долга организационной структуры. Величина зависит от размера и стоимости доли от уставного капитала.

Законодательное регулирование

На территории Российской Федерации действуют следующие нормативные акты, регламентирующую процедуру банкротства:

- Гражданский Кодекс РФ.

- Федеральный закон «О банкротстве (несостоятельности)».

- Федеральный закон «О деятельности некоммерческих структур».

- Федеральный закон «О деятельности коммерческих структур».

- Федеральный закон «О деятельности саморегулируемых организациях».

- ПП №855.

- ПП №257.

- ПП №52.

Несостоятельность юридических лиц также регулируется инициативами субъектов Российской Федерации.

Стадии процедуры банкротства

Согласно статье №127 Федерального закона «О несостоятельности», процедура имеет четкое количество стадий, рассмотрение которых мы разобьем на несколько логических блоков.

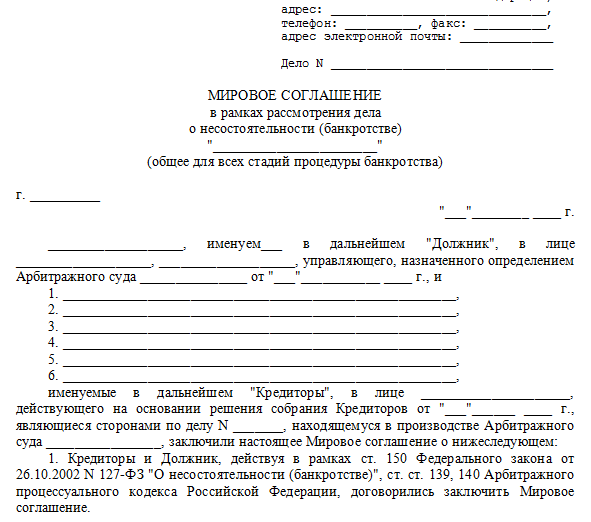

Мировое соглашение в рамках процедуры банкротства.

Мировое соглашение в рамках процедуры банкротства.

Наблюдение

Действия временного управляющего направлены на:

- анализ производственных мощностей, материально-технической базы. Составляется авторитетное мнение о возможности вывода структуры из бедственного положения;

- проводится инвентаризация движимого и недвижимого имущества (с последующей оценкой рыночной стоимости);

- изучается список кредиторов, проводится собрание заинтересованных сторон;

- в судебном порядке назначается арбитражный управляющий.

Важно знать! Длительность начальной стадии банкротства – до семи месяцев

Финансовое оздоровление

Следующий этап – составление графика погашения задолженности, реализация мероприятий по улучшению материального обеспечения компании.

В первое полугодие удовлетворяются требования кредиторов первого и второго плана, а полное погашение задолженности – за месяц до завершения процедуры. Также платежи производятся ежемесячно в пропорциональных долях.

По результатам проведенных мероприятий судом принимается решение о прекращении дела, назначении внешнего управления или конкурсного производства.

Важно знать! Длительность вышеназванного этапа не может превышать двух лет

Внешнее управление

Эта стадия имеет ряд особенностей:

- на место предыдущего управленца назначается компетентное лицо (внешний управляющий);

- новый руководитель используют все полномочия, предусмотренные занимаемой должностью;

- кредитные требования подвергаются мораторию, прекращается штрафное начисление процентов.

Важно знать! От успехов управленца зависит сохранность имущества компании, а также ее дальнейшее благосостояние. Внешний управляющий получает контроль над организацией на 12-18 месяцев.

Конкурсное производство

Финальная стадия банкротства, подразумевающая реализацию недвижимости для удовлетворения требований кредиторов. Процедура сопровождается:

- Публикацией сведений о банкротстве в специализированных СМИ.

- Назначением конкурсного управляющего.

- Формированием списка объектов для торговых мероприятий.

- Внесением кредиторов в реестр, их порядок предусматривает статья 134 закона «О неплатежеспособности».

Важно знать! Продажа имеющихся активов занимает до одного года

Мировое соглашение

На любом этапе процедуры банкротства стороны могут прийти к компромиссному решению проблемы. Суть нового соглашение – установление новых условий погашения долгов, сроков, размера.

Документ заключается в письменном виде, указывается инициатор, действующие лица. Содержание подразумевает четкое описание условий удовлетворения финансовых требований кредиторов.

Признаки банкротства

Юридическое лицо могут признать банкротом при наличии двух условий:

- Общая сумма долга превышает 300 тысяч рублей (независимо от количества кредиторов);

- Срок задолженности составляет больше трех месяцев (начиная от даты последнего платежа или от даты, указанной в договоре, если не было произведено ни одного платежа).

Сравните: основанием для банкротства физического лица является непогашенный долг, превышающий 500 тысяч рублей.

Возвращаясь к проблеме юридического лица, отметим, что путь от состоятельности к банкротству проходит через несколько этапов.

Очевидно, что в определенный момент возникает критическая ситуация, или перелом, после которого начинается активный спад.

Важно отследить этот момент, когда можно внести рациональные изменения в деятельность компании для обеспечения экономической стабильности. С этой целью на предприятия, в отношении которого рассматривается вопрос о банкротстве, проводится оценка вероятности банкротства

С этой целью на предприятия, в отношении которого рассматривается вопрос о банкротстве, проводится оценка вероятности банкротства.

При этом заостряют внимание на:

- Снижении показателей эффективности производства;

- Снижении рентабельности использования основных и оборотных средств;

- Нестабильности результатов финансово-хозяйственной деятельности;

- Падении цен на акции и прочие ценные бумаги, эмитированные компанией;

- Сумме задолженности и количестве кредиторов;

- Задержке выплаты заработной платы сотрудникам предприятия;

- Величине задолженности перед бюджетом и внебюджетными фондами.

Обратите внимание: на данном этапе можно получить дополнительное время и эффективный инструмент для стабилизации экономического положения компании.

В качестве мероприятий, способных позитивно повлиять на финансовое состояние должника, рассмотрите:

- Оптимизацию расходов и снижение издержек компании;

- Увеличение дохода посредством продажи активов компании;

- Реорганизация предприятия и ликвидация предыдущего юридического лица;

- Реструктуризация задолженности перед кредиторами, выработка новых, щадящих схем взаиморасчетов;

- Внедрение новых направлений деятельности компании;

- Расширение географии проекта.

В результате финансовой диагностики можно выявить резервы улучшения экономических показателей и укреплению позиций предприятия на конкурентном рынке.

Однако, тщательное исследование финансового состояния компании может дать и противоположный результат, указывающий на необходимость инициировать банкротство.

https://youtube.com/watch?v=9V8ylg_aPmA

Немного об ответственности директора и учредителей ООО при банкротстве

Расскажем немного об ответственности директора и учредителей ООО при банкротстве. Учредитель, директор и главбух предприятия могут быть привлечены к субсидиарной ответственности. Это не означает выдвижение обвинения в отношении ответственных за управление ООО сторон хотя бы потому, что до момента доказательства такой вины действует презумпция виновности.

Чаще всего недочеты в работе компании, влияющие на его финансовую стабильность, выявляют в ходе налоговой проверки. Налоговый орган обязать выполнить тщательную проверку, чтобы исключить желание управляющих компанией лиц в получении наживы путем списания долгов. Ведение двойной бухгалтерии, проводка несуществующих сделок, нецелевое использование средств, иные махинации обеспечат не только отклонение заявления, но и привлечение к уголовной ответственности.