Код бюджетной классификации 00000000000000000130

Содержание:

- Фиксированные платежи

- Связь между ИНН и КБК

- Чем чревата ошибка в КБК

- Классифицирующий раздел

- К чему могут привести ошибки в указании кода

- Немного подробнее об этих сборах

- Полезные рекомендации

- Примеры использования КБК для наиболее популярных случаев

- Как расшифровывается КБК

- Зачем нужен КБК

- Расшифровка. Административный раздел

- Основные функции кодов КБК

- Таблица

- Порядок действий предпринимателя при обнаружении ошибки в КБК

- Причина этих изменений

- Структура кода

- Ошибка в КБК обнаружилась после платежа: что делать?

- Коды бюджетной классификации КБК на 2021 год

- Структура кода

- Как правильно заполнить документы

Фиксированные платежи

Фиксированные взносы — это страховые платежи на пенсионное и медицинское обязательные страхования, которые перечисляются индивидуальными предпринимателями, нотариусами, адвокатами и другими людьми, занятыми частной практикой. Вплоть до 2014 года эти взносы были одинаковы для всех лиц, и отличались действительной фиксированностью. Но после поступления поправок в законодательство, которые изменили сам порядок начисления этих платежей, фиксированными они быть практически перестали.

С 2017 года страховые взносы регулирует Налоговый кодекс (глава 34), а сами денежные потоки идут в налоговые инспекции, где зарегистрировано данное индивидуальное предприятие, то есть территориально, и не в фонды, находящиеся вне бюджета. Отдельный КБК для фиксированных платежей в качестве пенсионных взносов (один процент от дохода более трёхсот тысяч рублей) в 2017 году не предусмотрен. Код один для всех: 18210202140061110160. Дополнительный взнос за 2016 год — 18210202140061110160. Фиксированные платежи на медицинское страхование идут с кодом 18210202103081013160.

Связь между ИНН и КБК

Из приведенного выше следует, что ИНН и КБК необходимы для совершения платежей, входят в состав обязательных реквизитов. Однако они являются двумя совершенно различными кодами. Первый обозначает наименование компании, организации, физического лица, второй служит для обеспечения единой формы бюджетной финансовой информации.

ИНН используется для осуществления платежей между любыми субъектами РФ, КБК необходимо в первую очередь Федеральному Казначейству для внутреннего кодирования.

Цифровые коды реквизитов не пересекаются, поэтому узнать КБК, зная только идентификационный номер организации невозможно.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Классифицирующий раздел

Последний блок, состоящий из трех цифр, способствует соотнесению платежей с кодом, основываясь на классификации деятельности.

Вот перечень кодов для определения платежа: 110 — доход от поступления налогов; 151 — прибыль, полученная из бюджета другого уровня; 152 — прибыль от иностранных государств и транснациональных компаний; 153 — кредиты иностранных финансовых организаций и приход от иностранных кредитных организаций; 160 — платежи на соцвыплаты; 170 — доход от продажи имущества; 171 — доход от переоценки госимущества; 172 — доход от перераспределения имущества; 180 — иной доход.

Теперь, владея полученной информацией, можно сопоставлять коды и определять данные, которые нужны для перевода денег.

С развитием технологий стало проще узнавать реквизиты и всю необходимую информацию. Например, чтобы заплатить налог на доход физического лица, нужно зайти на сайт налоговой, найти код бюджетной классификации, узнать НДФЛ, за который нужно заплатить, ввести необходимые данные, выбрать способ оплаты и сформировать платежку. Либо воспользоваться готовыми кодами, прописанными на сайте. Вот некоторые из них:

- 182 1 01 02030 01 1000 110: НДФЛ с прибыли, которая получена согласно ст.228 НК РФ. Сюда же относят пересчет, недоимку и задолженность по данному платежу, в том числе и отмененному;

- 182 1 01 02040 01 2100 110: Налог в виде авансового платежа с прибыли, которая получена иностранным гражданином, работающим по найму, согласно полученного патента (ст.2271 НК РФ);

- 182 1 01 02030 01 3000 110: Налог с прибыли, которая получена на основании ст.228 НК РФ. Сюда относят штрафы по данному платежу.

Разберем пример: как узнать код бюджетной классификации и расшифровать его: 182 1 01 02010 01 1000 110.

- 182 – деньгами распоряжается налоговая инспекция;

- 101 – уплата налога;

- 02 – деньги ушли в региональную казну;

- 01 – деньги ушли в федеральную казну;

- 1000 – уплачивается налоговый сбор;

- 110 — вид дохода: налоговый.

К чему могут привести ошибки в указании кода

При ошибке в указании кода классификации платеж будет все же доставлен в бюджет получателя. Но правильно распределить его там не смогут, и в итоге деньги просто зависнут. Для отправителя это означает, что его взнос не будет учтен, что особенно неприятно при оплате налогов или штрафов. Чтобы не навлечь на себя начисление пеней и недоимок, плательщик должен вовремя начать действия по исправлению ситуации.

- Найти доказательство ошибки в реквизитах (копию платежного поручения).

- Составить заявление об обнаруженной ошибке, и попросить в нем уточнить тип, основание и принадлежность перевода средств.

- Подать заявление вместе с копией квитанции получателю платежа.

- При необходимости провести совместно с сотрудником получателя сверку своих взносов.

По результатам сверки платеж уточняется и вносится получателем в соответствующий раздел бюджета. Срок этого действа не определен законодательно, так что он может составить от пары дней до пары недель. Плательщик по итогу получает на руки уведомление об уточнении его платежа.

Немного подробнее об этих сборах

Сбор за пользование объектами животного мира

В современном цивилизованном обществе охота уже не является средством выживания, а принадлежит к облагаемым налогом правам физического лица или организации пользоваться объектами животного мира.

Любитель охоты должен получить соответствующее разрешение в том или ином органе, в зависимости от того, где он собирается охотиться:

- на закрепленных для охоты угодьях – разрешение выдаст предприниматель (ИП или юридическое лицо), осуществляющее в данных угодьях охотохозяйственную деятельность;

- там, где есть для этого возможность и не действуют специальные запреты – за разрешением обращайтесь в Комитет охотничьего и рыбного хозяйства РФ;

- на территориях, которые особо охраняются – если вы хотите охотиться именно там, вам это может разрешить только природоохранная организация, отвечающая за данную территорию.

ОБРАТИТЕ ВНИМАНИЕ! Организация как юридическое лицо, заключив охотохозяйственное соглашение, не может сама получить разрешение на охоту. Руководство должно обратиться в Комитет охотничьего и рыбного хозяйства, получить индивидуальные разрешения, а затем уже выдавать их, кому посчитает нужным

Базой для этого сбора является количество особей, ставших предметом использования (неважно, производится отстрел или отлов, смысл в том, что животное изымается из среды обитания). На это количество нужно умножить ставку сбора (они отличаются в зависимости от вида живого существа, устанавливаются отдельно по каждому объекту)

Сбор платится единоразово при получении разрешения. Не забудьте указать в платежном поручении КБК, действительный в 2016 году: 182 1 07 04010 01 1000 110.

Пени и штрафы могут начислить юридическим лицам, заключившим охотохозяйственные отношения, если они получили разрешения на охоту и не уведомили об этом налоговый орган в 10дневный срок. У физических лиц такой обязанности нет. Если это произошло, то пени по этому сбору нужно платить, указав КБК 182 1 07 04010 01 2100 110, а штрафы – 182 1 07 04010 01 3000 110.

Сбор за пользование объектами водных биологических ресурсов

Этот сбор похож на предыдущий, только касается не охоты, а добычи на воде. Взимают его за выдачу разрешения на добычу рыбы, мидий, водорослей и других биологических водных объектов в:

- во внутренних водах;

- в континентальном море;

- на континентальном шельфе РФ;

- в исключительной экономической зоне РФ;

- в районе архипелага Шпицберген;

- В Баренцевом, Азовском, Каспийском морях.

Внутренние водные объекты и остальные водные ресурсы получают этот сбор в различные бюджеты, поэтому платить их нужно по раздельным КБК.

Платится этот сбор в три ступени:

- Разовый – при получении разрешения.

- Регулярные платежи – за каждый месяц действия разрешения.

- Единовременный взнос за разрешенный прилов – в течение 20 дней после истечения срока разрешения.

За пользование водными ресурсами, исключающими внутренние водные объекты, нужно платить сбор, указывая КБК 182 1 07 04020 01 1000 110.

Пени за просрочку регулярных платежей – по КБК 182 1 07 04020 01 2000 110, а штрафы за недоимки и неуплаты – по КБК 182 1 07 04020 01 3000 110.

За пользование водными ресурсами по внутренним водам при уплате сбора нужно указать КБК 182 1 07 04030 01 1000 110. Пени начисляются по КБК 182 1 07 04030 01 2100 110, а штрафы – 182 1 07 04030 01 3000 110.

Полезные рекомендации

Коды бюджетной классификации являются особенно важными при оплате налогов. Ошибки в том реквизите могут привести к таким ситуациям, как:

- начисление пени по причине неуплаты налога;

- код не соответствует назначению платежа;

- соцстрах не принял страховые взносы по причине ошибки в коде;

- деньги пришли адресату, но были поставлены не на ту статью бюджета.

Избежать подобных недочетов довольно сложно, особенно если вспомнить, что правительство ежегодно меняет бюджетные классификаторы. Кстати, существует мнение, что эти замены производятся как раз для того, чтобы пополнять бюджет за счет пеней и штрафов за просрочку. Доказательство ошибки – дело довольно хлопотное. Крупные предприниматели предпочитают не обременять себя такими разбирательствами. Чтобы не попасть впросак, рекомендуем:

- тщательно следить за изменениями в законодательстве, касающимися КБК;

- перед проведением платежа уточнять актуальные реквизиты у его получателя (или в иных источниках);

- периодически сверяться с получателями и отслеживать, каким образом отражаются на их счетах отправленные средства.

И, конечно, не стоит стесняться подавать заявление об уточнении платежа, если в документах была обнаружена ошибка. Это стоит сделать и в том случае, если налоговая или иная бюджетная структура присылает уведомление о долге, по которому имеется платежное поручение.

Примеры использования КБК для наиболее популярных случаев

Рассмотрим несколько часто встречающихся случаев.

Разберем пример КБК при уплате налога владельцами транспортных средств — 182 1 0500 010.

Как уже было отмечено ранее КБК имеет несколько информативных блоков:

- административный;

- доходный;

- программный;

- классифицирующий.

Административный блок — первые три цифры «182» обозначают администратора средств. Иначе говоря, цель платежа — налоговый сбор.

Доходный блок — он содержит несколько подразделов информации:

- вид — налог «1»

- подгруппа дохода — налог на совокупный доход «05»

- статья — целевое отчисление «04»

- подстатья — «012»

- бюджет поступления — местный бюджет «03»

Программный блок – вид платежа из четырех цифр — налоги и сборы «1000»

Классификацирующий блок — три последние цифры обозначают вид экономической деятельности — налоговый доход «010».

Как можно было заметить, КБК имеет довольно сложную структуру, которая обусловлена различными сферами и видами деятельности организаций, территориальным делением нашей большой страны, различными правовыми формами хозяйствующих субъектов

При указании кодов важно использовать последнюю актуальную версию справочника КБК, чтобы заполняя платежные документы, случайно не отправить свой платеж по «уже не существующему адресу». И опять же, несмотря на, сложность структуры КБК, справочник позволяет пользователям легко выбрать нужный им в данной ситуации КБК

Уплата НДФЛ так же весьма распространенная ситуация.

НДФЛ одна из самых емких статей доходной части бюджета, разберем и ее более подробно. КБК для заполнения платежки в этом случае — 182 1 0100 110.

Рассмотрим детальную расшифровку КБК:

- администратор налога – бюджет «182»

- вид платежа – налог «1»

- цель платежа – НДФЛ «01»

- статья –«02»

- подстатья – «010»

- тип платежа – налоги и сборы «1000»

- налоговое поступление – «110».

КБК для предпринимателей на УСН:

Учитывая изменения, произошедшие в 2021 году, для предпринимателей, использующих упрощенную систему налогообложения, КБК для перечисления налоговых платежей следующие:

- для налогового режима «только доходы», оплачивается 6% от дохода, КБК — 182 1 0500 110.

- для налогового режима «доходы за вычетом расходов» налоговая ставка 15%, КБК — 182 1 0500 110.

- для режима минимального налога на «упрощенке» КБК — 182 1 05 01050 01 1000 110.

Ну вот, мы рассмотрели несколько из наиболее часто встречающихся случаев. Надеемся, что теперь использование бюджетной кодировки стало яснее.

Понимание структуры КБК поможет вам самостоятельно определять назначение платежа и избегать допущения неточностей при заполнении налоговых деклараций и различной отчетности, а также в составлении платежных документов. Ошибки или неточности указания КБК приводят к перечислению средств «не по адресу». Заметим, что процесс возвращения средств из соответствующего бюджета очень длительный и нередко требует больших усилий.

Как расшифровывается КБК

Аббревиатура КБК означает код бюджетной классификации. Перечисление платежей на счета государственных структур непременно связано с этим реквизитом. Бюджетной классификации посвящена гл. 4 Бюджетного Кодекса РФ.

Код бюджетной классификации — это внутренне кодирование, которое необходимо государственному казначейству. Именно по этим кодам и происходит распределение поступивших средств по целевым назначениям.

Критерии присвоения КБК и их построение определяет Министерство финансов РФ в приказе №65н. Ежегодно в приказ вносятся изменения, добавляются новые коды, меняются старые. Ответственность за правильное применение реквизитов КБК лежит на плательщике. Рекомендуется периодически проверять актуальность кодов на текущий период. На всей территории России действуют единые реквизиты.

Зачем нужен КБК

Поняв, что такое код бюджетной классификации, любой гражданин будет более внимательно относиться к его внесению в платежные документы. Согласитесь, будет неприятно, если деньги, отправленные в счет, например, штрафа, получатель засчитает как налог

Подобные ошибки можно исправить, но дело это довольно хлопотное. Важность верное указание бюджетного кода приобретает при внесении таких платежей, как:

- налоги;

- госпошлины;

- страховые взносы;

- отчисления в пенсионные фонды;

- штрафы;

- ЕНВД.

Безусловно, в других отраслях этот реквизит тоже важен. Но именно здесь ошибки могут стать критичными.

Расшифровка. Административный раздел

Код бюджетной классификации — это двадцать цифр, разделенных по разрядам. Каждый из них несет свой блок информации. Условно код можно разделить на четыре блока:

- Административный раздел.

- Доходный элемент.

- Классифицирующий раздел.

- Программный компонент.

Как узнать код бюджетной классификации организации? Посмотреть на начальные три цифры. Это индекс главного администратора, то есть того, кто получает денежные средства.

К примеру, перечисляя налог, используют числовую комбинацию «182», при перечислении взносов в Фонд социального страхования используется код «393», при специальных отчислениях в пенсионный фонд применяют код «392».

К примеру, нужно найти, каков код бюджетной классификации детского сада. Как узнать эту информацию? Достаточно посмотреть в квитанцию, которую предоставляет данное учреждение к оплате, и там среди прочих реквизитов будет указан КБК.

Основные функции кодов КБК

Как уже было отмечено выше классификатор КБК прежде всего нужен для упорядочивания поступления средств в госбюджет и контроля за их расходованием.

Другая важнейшая его функция — при помощи КБК происходит первичная группировка денежных средств, при поступлении от налогов, страховых взносов и пр. и дальнейшее их перераспределение.

КБК выполняют и ряд других важных функций:

- используются для составления бюджетов различных уровней;

- исполнение и контроль различных бюджетов;

- с их помощью обеспечивается сопоставимость необходимых показателей.

С помощью кодирования движения денежных средств, легко собирать статистическую информацию о финансовых потоках на всех уровнях экономики. Так, коды служат инструментом сбора и анализа данных по финансовым потокам внутри всей нашей страны. Эти коды позволяют увидеть как денежные перечисления по налогам и другим обязательным платежам от конкретного хозяйствующего субъекта или просто физ.лица, попадают в гос.казну. Затем с помощью кодировки контролируется и расход поступивших средств.

КБК обязательно необходимо проставлять на следующих документах:

- на платежных документах, при осуществлении перечислений налогов, пеней, штрафов, госпошлины и пр.

- на налоговых декларациях

- при составлении налоговой отчетности

- иные документы, предусматривающие указание адресных статей бюджета.

Вам наверняка, ранее уже приходилось, заполнять налоговые декларации, содержащие КБК: декларации по НДФЛ, НДС, налогу на прибыль, по транспортному налогу, по расчетам страховых взносов и т.д.

Таблица

Сайт Министерства финансов Российской Федерации первого июля 2016 года уведомил предпринимателей обо всех изменениях: была опубликована таблица КБК, в которой сопоставлялись виды доходов бюджетной системы РФ соответственно с кодами подвидов, которые будут действовать в 2017 году.

Ознакомившись с данными этой таблицы, можно увидеть, какие именно изменения потерпели КБК, и что должно измениться в заполнении платёжных документов. Каждый предприниматель должен сделать это обязательно: уточнить коды и их правильные наименования. Тогда его платежи, штрафы. сборы и налоги будут уходить в бюджет чётко по назначению, и налоговые органы во время проверок не предъявят ему никаких нареканий.

Порядок действий предпринимателя при обнаружении ошибки в КБК

Если совершена ошибка, средства могут быть перечислены в бюджет, но не будут распределены по своему целевому предназначению. В таком случае, до выяснения ситуации, налоговая посчитает, что деньги вами не были внесены и насчитает недоимку. Если же средства были перечислены на другой счет, там образуется переплата.

Эта ситуация очень неприятна для добросовестных предпринимателей, которые просто перепутали код КБК. Вместо этого они заплатят штраф, недоимку и пени за просрочку платежа.

Рекомендуемые действия предпринимателя при обнаружении ошибки в КБК:

- Выяснить, что за ошибка произошла. Поступили средства в бюджет или нет, распределены ли они по своему целевому назначению и т.д.

- Подать в свое территориальное отделение налоговой инспекции заявление об обнаружении ошибки и просьбой разъяснить детали по совершенному платежу.

- К заявлению прилагаются платежные поручения.

- Проводится проверка уплаченных налогов. При необходимости, привлекается инспектор. Итоги проверки фиксируются в акте.

- Через несколько дней после заявления составляется решение с описанием деталей совершенного платежа и выдается заявителю.

Не стоит забывать, что ошибка в КБК по закону — это не основание для того, чтобы не считать платеж перечисленным. В платежном поручении есть дополнительная информация, в которой указывается назначение платежа и получателя средств. Если эта графа заполнена верно, поводов для беспокойства нет, штраф налоговая не выпишет. В противном случае, ее решение можно обжаловать в суде.

Итак, мы разобрались что такое КБК и почему эти коды настолько важны для предпринимателей. Достаточно следить за изменениями в кодах, чтобы в последствии не пришлось платить штрафы.

Популярные вопросы по статье

Что такое КБК в платежке?

Значение реквизита КБК в платежном поручении — указать, в какой государственный орган направлен платеж, вид оплаты — налог, штраф, страховой взнос, пени и другие сведения.

КБК: что это такое в реквизитах?

КБК — обязательный реквизит перечисления платежей в бюджеты всех уровней. Перечисление осуществляется в банке при помощи платежных документов установленной формы.

Код бюджетной классификации: как узнать?

Узнать КБК (последовательность записи цифр нужного кода) можно:

- в специальном справочнике;

- на сайте соответствующего государственного органа — ПФ, ФНС и др.;

- в налоговой инспекции;

- в приказе Министерства финансов РФ №65н.

Могут ли назначить штраф, если код КБК указан неверно?

Штраф назначается не за то, что код КБК указан неверно, а за то, что платеж не доставлен по назначению (отсутствует). Другими словами, пени начисляется за то, что обязательные налоги вовремя не уплачены.

Похожие

- Лимит страховых взносов в 2019 году

- Как получить субсидии на улучшение жилищных условий в 2020 году

- Оборотные средства предприятия

- Налог на доходы физических лиц в 2019 году

- Как узнать ИНН без паспортных данных

- Прямые и косвенные налоги: определение, отличия

- Положены ли выплаты наследникам участников ВОВ?

- Госпошлина за регистрацию права собственности на недвижимость

- За какие услуги ЖКХ можно не платить

- Налог на прибыль организаций

Причина этих изменений

Ранее КБК для данной системы налогообложения существовало два, и предприниматели по УСН раз в квартал платили налоговый минимум вместо авансов, поскольку предполагали, что выйдут по итогам года на запланированный минимальный налог.

Налоговые органы с трудом разбирались в путанице поступлений на два адреса, в итоге предприниматели вынуждены были платить пени за недоплату или штрафы за неуплату минимального налога. Теперь адрес для перечисления один. А минимальный налог взимается в двух случаях по УСН — если по итогам года фирма оказалась в убытке и если минимальный налог больше фактического.

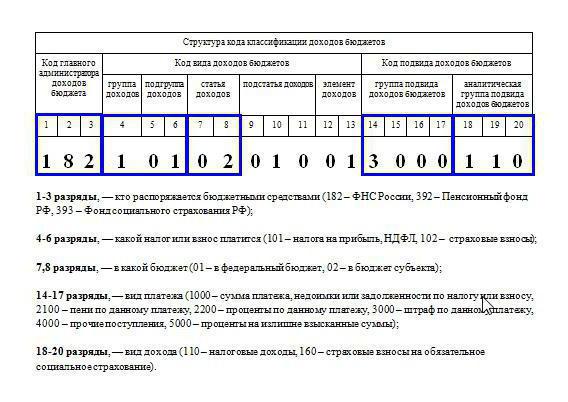

Структура кода

Согласно ст. 1 Приказа Минфина России № 65н от (ред. ), коды бюджетной классификации (КБК) — комбинация из 20 цифр, которые отражают тип платежа. Соответственно, код нужен для перечисления средств за необходимую операцию. Если указать неверный шифр, то платеж останется невыясненным и не засчитается за уплату, например, штрафа или очередной суммы сбора.

Цифры разделены на три блока, каждый охватывает по несколько комбинаций. Блоки:

- Первый — шифр главного распределителя денег из бюджета. Он всегда начинается с числа 182 (ст. 2 гл. 2 Приказа Минфина № 65н).

- Второй — код типа прибыли (ст. 3 гл. 2 Приказа Минфина № 65н), который содержит пять подразделов:

- группа прибыли, которая нумеруется единичной цифрой;

- подгруппа прибыли, состоящая из двухзначного числа;

- статья доходов нумеруется двумя единичными символами;

- подстатья доходов содержит три цифры;

- элемент прибыли состоит из двухзначного числа.

- Третий — закодированные подтипы прибыли в бюджет (ст. 4 (1) гл. 2 Приказа Минфина № 65н), который состоит из двух подразделов:

- группа подтипа прибыли, содержащая четыре цифровых символа: 1000, 2000, 3000 или 4000;

- аналитическая группа подтипов дохода в бюджет содержит три числовых значения.

Также законодательство РФ в Приказе Минфина № 65н отдельно классифицирует поступления (гл. II), расходы (гл. III), операции сектора госуправления (гл. V) и источники, которые финансируют дефицит бюджета (гл. IV). Комбинация чисел для остальных КБК разная, соответственно, шифры тоже разнятся.

Это интересно: Как можно использовать материнский капитал: разбираемся в сути

Ошибка в КБК обнаружилась после платежа: что делать?

В ряде случаев частные лица и бухгалтеры организаций получают уведомления о начислении пени по налогу, неуплате каких-либо взносов, поступлении средств по неверной статье бюджета. Такие ситуации возникают из-за различных ошибок в номере КБК. Согласно закону, ошибка в КБК не является основанием для начисления пени и признания платежа не перечисленным (в платёжном поручении присутствует дополнительная информация для операциониста). Для исправления ошибки налогоплательщику следует действовать последовательно.

Сверка текущей налоговой задолженности. Используя сайт ФНС, портал проекта Госуслуги или контактный телефон налоговой инспекции, через два-три дня после отправки средств следует проверить задолженность по обязательным платежам и выяснить, куда были перечислены выплаченные средства. Например, при ошибке в поле Программа (знаки КБК с 14 по 17) средства поступают на нужный расчётный счёт и инспектор ФНС проводит зачёт платежа по просьбе плательщика.

Обращение в ФНС с заявлением об обнаруженной ошибке. Плательщику следует подать письменное заявление с просьбой уточнить принадлежность выплаченных средств для выбранного налогового периода. Бумага об уточнении платежа составляется в двух экземплярах, должна содержать данные руководителя ФНС и контактную информацию о плательщике. К документу нужно приложить квитанцию о переводе средств и указать просьбу о переносе денег на правильный КБК. Бумагу можно передать инспектору лично, через представителя с доверенностью, отправить заказным письмом или через систему ЭДО (электронный документооборот). Заявление рассматривается в течение десяти рабочих дней.

Если ФНС отказывается переводить средства на верные реквизиты и продолжает начислять пени, плательщик вправе обратиться в районный суд с просьбой перевести деньги, а также отменить начисление штрафа за просрочку платежа. На практике оптимальный вариант — переговоры с налоговым инспектором и внесение недостающей суммы до начала разбирательства. Обычно инспекторы принимают положительные решения, перечисляя средства на верные реквизиты КБК.

Коды бюджетной классификации КБК на 2021 год

- если отсутствуют сведения о банковских счетах, электронных картах, открытых на имя ребенка или взыскателя;

- если должник уклоняется от выплаты алиментов, при обнаружении открытых в банках накопительных счетов или карт;

- если при принудительном получении денег — при продаже имущества должника для закрытия долга по алиментам.

Вопросы применения бюджетной классификации 225 КОСГУ

Даже у тех, кто знает, что такое КОСГУ в бюджете, расшифровка может вызвать затруднение. Классификация операций сектора государственного управления — это часть классификации счета, которая позволяет группировать затраты госсектора экономики в зависимости от экономического содержания и включает в себя группу, статью и подстатью.

В 2021 году по-прежнему страховые взносы за своих сотрудников платят работодатели, а также ИП без работников за себя. Взносы отчисляются также с доходов, выплаченных по договорам ГПХ. Если договор на выполнение работ или оказание услуг заключен с физическим лицом.

Рекомендуем прочесть: Льготы На Оплату Коммунальных Услуг Инвалидам 2 Группы Чаэс

Структура кода

Согласно ст. 1 Приказа Минфина России № 65н от 01.07.2013 (ред. 26.11.2018), коды бюджетной классификации (КБК) — комбинация из 20 цифр, которые отражают тип платежа. Соответственно, код нужен для перечисления средств за необходимую операцию. Если указать неверный шифр, то платеж останется невыясненным и не засчитается за уплату, например, штрафа или очередной суммы сбора.

Цифры разделены на три блока, каждый охватывает по несколько комбинаций. Блоки:

- Первый — шифр главного распределителя денег из бюджета. Он всегда начинается с числа 182 (ст. 2 гл. 2 Приказа Минфина № 65н).

- Второй — код типа прибыли (ст. 3 гл. 2 Приказа Минфина № 65н), который содержит пять подразделов:

- группа прибыли, которая нумеруется единичной цифрой;

- подгруппа прибыли, состоящая из двухзначного числа;

- статья доходов нумеруется двумя единичными символами;

- подстатья доходов содержит три цифры;

- элемент прибыли состоит из двухзначного числа.

- Третий — закодированные подтипы прибыли в бюджет (ст. 4 (1) гл. 2 Приказа Минфина № 65н), который состоит из двух подразделов:

- группа подтипа прибыли, содержащая четыре цифровых символа: 1000, 2000, 3000 или 4000;

- аналитическая группа подтипов дохода в бюджет содержит три числовых значения.

Также законодательство РФ в Приказе Минфина № 65н отдельно классифицирует поступления (гл. II), расходы (гл. III), операции сектора госуправления (гл. V) и источники, которые финансируют дефицит бюджета (гл. IV). Комбинация чисел для остальных КБК разная, соответственно, шифры тоже разнятся.

Как правильно заполнить документы

Заполняется платёжное поручение сверху вниз, учитывая, что многие данные уже бухгалтерской программой проставлены: название компании налогоплательщика, КПП и ИНН, реквизиты банка и так далее. Поле со статусом налогоплательщика — 101 — меняется на 01, если он является юридическим лицом, и 09, если плательщик — индивидуальное предприятие. Если оплачивается НДС на ввоз импортных товаров, ставится 06 в поле 101, а если плательщик является налоговым агентом — код 02.

Сумму налога необходимо округлить до рубля. Реквизиты получателя уточняются в ИФНС. Вид операции — 01 для всех платёжных поручений, а очередность платежа, например, по НДС, — 5. В поле 22 — УИН, нужно поставить 0. Поле 110 — тип платежа — не заполняется. Налоги можно перечислять по частям, а можно сразу полностью всю сумму.