Какие основные правила заполнения и ведения книги покупок в 2021 году?

Содержание:

- Коды видов операций по НДС

- Код при выплате зарплаты нерезиденту

- Регламент сдачи отчетности

- Операции, требующие перекодировки

- Вычет налогового агента

- Коды видов операций по НДС при отказе от ставки 0%

- Как заполнять журнал регистрации продаж

- Как отразить возврат аванса

- Какие графы книги покупок подлежат заполнению при указании кода 22

- Указание в книге продаж реквизитов документа, подтверждающего оплату

- Код 20 книга покупок графа 2 в 2021 году

- Обзор документа

- Итоги

- Итоги

Коды видов операций по НДС

Коды видов операций по НДС, утвержденные Приказом ФНС от 14.03.2016 N ММВ-7-3/136@.

Применяются с 01.07.2016.

| Наименование вида операции | Код вида операции | Комментарии |

| Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %, отгрузка или приобретение по договору комиссии (агентскому), возврат товаров покупателем и получение их продавцом, составление или получение единого корректировочного СФ (за исключением операций по кодам 06, 10, 13, 14, 15, 16, 27) | 01 | |

| Авансы, полученные или переданные, авансы, полученные или переданные по договору комиссии (агентскому), за исключением операций по кодам 06, 28 | 02 | |

| Операции, совершаемые налоговыми агентами по ст. 161 НК РФ, в том числе и налоговыми агентами-посредниками, за исключением операций (п. 4 и п. 5 ст. 161 НК РФ) | 06 | |

| Отгрузка или получение товаров, работ, услуг, прав на безвозмездной основе | 10 | |

| Проведение подрядными организациями капитального строительства, модернизации (реконструкции) объектов недвижимости; приобретение и передача таких работ инвесторами; передача или приобретение указанными лицами объектов капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству | 13 | |

| Передача имущественных прав, перечисленных в пп. 1-4 ст. 155 НК РФ | 14 | |

| Составление или получение счета-фактуры комиссионером или агентом, при реализации или приобретении одновременно собственных и комиссионных товаров | 15 | |

| Получение продавцом товаров, возвращенных покупателем — НЕплательщиком НДС, а так же отказ от товаров компаниями или предпринимателям, которые не платят НДС (абз. 2 п. 5 ст. 171 НК РФ), кроме операций, перечисленных по коду 17. | 16 | |

| Получение продавцом товаров, возвращенных покупателем — физическим лицом, а также отказ от товаров (работ, услуг) (абз. 2 п. 5 ст. 171 НК РФ) | 17 | |

| Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), прав в сторону уменьшения | 18 | |

| Ввоз товаров на территорию РФ из ЕврАзЭС | 19 | |

| Ввоз товаров на территорию РФ в таможенных процедурах | 20 | |

| Операции по восстановлению сумм налога, указанные в п. 8 ст. 145, п. 3 ст. 170, (за исключением пп. 1 и пп. 4 п. 3 ст. 170, перенесенных на код «01»), а так же при операциях, облагаемых 0%) | 21 | |

| Операции по возврату авансов, полученных от покупателей, и зачету авансов в счет отгрузки товаров (работ, услуг) | 22 | |

| Приобретение услуг, оформленных БСО при командировках и представительских расходах | 23 | |

| Регистрация счетов-фактур в книге покупок, в случае подтверждения ставки 0% после 180 кал.дней, если ранее по СФ был исчислен НДС и включен в книгу продаж при не подтверждении ставки 0% (абз. 2 п. 9 ст. 165 НК РФ, п. 10 ст. 171 НК РФ) | 24 | |

| Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%; при получении изготовителем оплаты или аванса по предстоящим поставкам товаров с длительным циклом производства (п. 7 ст. 172 НК РФ) | 25 | |

| Составление документов, содержащих суммарные (сводные) данные по операциям в течение месяца (квартала) при реализации ТРУ, прав лицам, не являющихся плательщиками НДС, при получении от них авансов в счет будущих поставок, при изменении стоимости отгруженных товаров (п. 6, 10 ст. 172 НК РФ) | 26 | |

| Составление и получение сводного счета-фактуры по посредническим сделкам, операциям транспортной экспедиции и при выполнении функции застройщиков (п. 3.1 ст. 169 НК РФ) | 27 | |

| Составление и получение сводного счета-фактуры при получении авансов по посредническим сделкам, операциям транспортной экспедиции и при выполнении функции застройщиков (п. 3.1 ст. 169 НК РФ) | 28 | |

| Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании п. 6 ст. 105.3 НК РФ | 29 | |

| Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с | 30 | |

| Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных | 31 | |

| Принятие к вычету таможенного НДС после 180 дней с импорта при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области (п. 14 ст. 171 НК РФ) | 32 |

Код при выплате зарплаты нерезиденту

В штате компании могут присутствовать нерезиденты. Нерезидент – это любое лицо без российского паспорта, гражданства

В рамках валютного контроля неважно, сколько времени иностранец жил в России. В любом случае он считается нерезидентом

При выплате вознаграждения иностранному лицу также используются коды.

Платежи в пользу нерезидента обозначаются кодом 70060. Но для использования этого КВВО недостаточно предоставить в банк только платежное поручение. Скорее всего, понадобится также трудовое соглашение с иностранцем, копия его паспорта.

Вознаграждение сотруднику – это не только зарплата, но и другие выплаты. И каждому платежу присваивается свой код:

- 70200 – платежи по авансовому отчету (к примеру, командировочные траты).

- 70030 – социальные платежи (к примеру, материальная помощь).

- 70120 – платежи, совершенные по судебному решению.

При оплате в банк отправляются сопроводительные документы. Их перечень зависит от вида операции. К примеру, нерезиденту начисляются командировочные. В этом случае в банк направляется приказ о командировке.

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Операции, требующие перекодировки

Согласно старым правилам, все операции по ввозу товара в Россию обозначались кодом 01.

Однако продавец таких товаров не платит НДС, а поставщик может заявить о вычете, поэтому безопаснее применять новые коды. Их два:

- 19 — импорт из стран Евразийского союза — Беларуси, Казахстана и Армении;

- 20 — импорт из других стран.

Если покупатель является налогоплательщиком НДС, то при возврате товара по-прежнему применяется код 03.

В остальных случаях требуется использовать новые коды:

- 16 — если товар вернула компания или ИП, не являющиеся налогоплательщиками по НДС;

- 17 — если товар вернуло физическое лицо.

При выставлении или получении корректировочного счета-фактуры теперь следует использовать код 18, а не 01, как ранее.

По некоторым видам операций можно заявлять вычет не на основании счета-фактуры, а на основании бланков строгой отчетности. В основном это касается командировочных расходов — оплаты проезда, проживания в гостинице и прочее. Ранее для таких операций применялся код 01, теперь же для них есть персональный код — 23.

Для наглядности приведем таблицу, в которой сведены все подлежащие перекодировке операции:

Вычет налогового агента

Если компании или ИП исполняют обязанности налогового агента, они обязаны исчислить, удержать и перечислить в бюджет сумму НДС. Налоговый агент должен корректно отразить совершенную сделку. Рассмотрим, что под этим понимается.

- Налоговый агент должен внести запись о счете-фактуре налогового агента с КВО 06 в книгу продаж. В полях «Наименование покупателя», «ИНН/КПП покупателя» он указывает собственные реквизиты, а в поле «Номер и дата документа, подтверждающего оплату» вносит соответствующие сведения.

- Если выполняются условия для получения налогового вычета, описанные в НК РФ, налоговый агент вносит в книгу покупок запись с реквизитами, идентичными исходному счету-фактуре. В поле «Наименование продавца» указываются реквизиты контрагента.

Коды видов операций по НДС при отказе от ставки 0%

Применяются с 01.01.2018.

| Операции (п. 7 ст. 164 НК РФ) | Код вида операции | Комментарии |

| реализация сырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18% | 37 | |

| реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18% | 38 | |

| реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 10% | 39 | |

| реализация работ (услуг), предусмотренных пп. 2.1 — 2.5, 2.7 и 2.8 п. 1 ст. 164 НК РФ, в отношении сырьевых (несырьевых) товаров, вывезенных в таможенной процедуре экспорта, налогообложение которой производится по ставке 18% | 40 |

Как заполнять журнал регистрации продаж

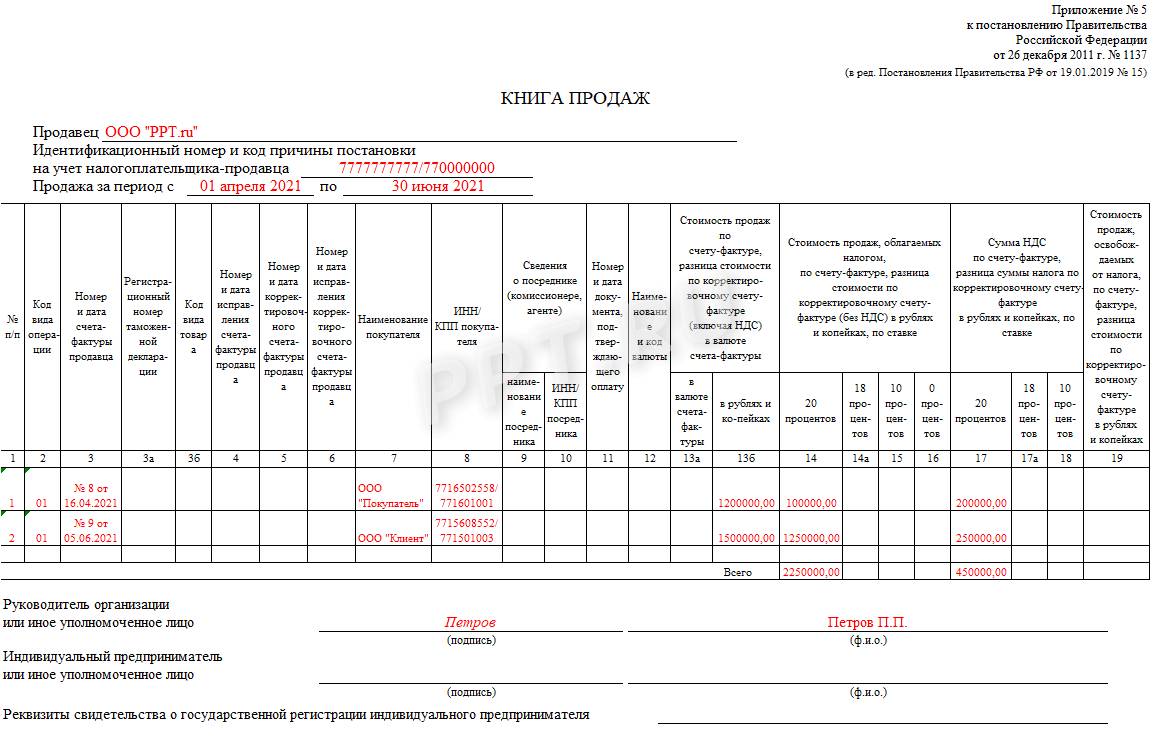

На первом листе налогоплательщик указывает наименование, ИНН, КПП и отчетный период. В табличной части необходимо в хронологическом порядке регистрировать документы, на основании которых начисляется НДС.

Особенности составления табличной части:

- Код вида операции (гр. 2) выбирается из перечня к приказу ФНС №ММВ-7-3/136@ от 14.03.2016. Самые часто применяемые коды: отгрузка — 01, предоплата за товар — 02.

- Номер и дата счета-фактуры, название покупателя, его ИНН и КПП записываются на основании счета-фактуры — исходного или корректировочного.

- При регистрации счета-фактуры с исправлением номер и дата исправления записываются в 4-м или 6-м столбцах (для корректировочного счета-фактуры).

- Графа 3а предназначена для указания регистрационного номера таможенной декларации. Ее заполняют только при необходимости.

- Графа 3б «Код вида товара» понадобится только в том случае, если товары вывозятся на территорию государств ЕАЭС. Код указывают в соответствии с единой товарной номенклатурой внешнеэкономической деятельности союза.

- Для отражения реализации товаров или услуг через посредника (комиссионера, агента) заполняются графы 9 и 10.

- Номер и дата платежного поручения (гр. 11) заполняются, только когда оплата счета-фактуры — это основание для начисления НДС. Например, при получении продавцом аванса.

- В графе 12 указываются название и код валюты. Заполнение предусмотрено только в отношении иностранной валюты.

- Стоимость реализации или величина полученного аванса за покупку, включая НДС, отражается в графе 13а (для операции в валюте) или 13б (для операции в рублях). Сумму продажи без учета НДС надо показать в столбцах 14, 14а, 15 или 16 в зависимости от применяемой ставки (20, 18, 10 или 0%). При получении аванса эти поля остаются незаполненными. Сумму налога показывают в графах 17, 17а или 18 — тоже в зависимости от ставки. Когда регистрируют корректировочный счет-фактуру, указывают увеличение стоимости товаров (работ или услуг) и увеличение суммы НДС.

Книгу с регистрацией продаж подписывает руководитель организации или иное лицо, наделенное полномочиями.

По итогам квартала суммируются значения в столбцах с 14 по 19, на основании которых формируется декларация для исчисления суммы к уплате.

Покажем пример, как оформить книгу продаж для налоговой в 2021 году, используя следующие исходные данные:

Как отразить возврат аванса

В случае возврата аванса покупателю продавец получает право на получение вычета по НДС.

При получении аванса продавец начисляет НДС с полученной суммы. В бухучете для данной операции зафиксирована такая проводка: дебет 62 (аванс) и кредит – 68.

Когда аванс возвращается, указывается проводка: дебет 68 – кредит 62 (аванс). То есть делается диаметрально противоположная проводка в отличие от той, которая была сделана при начислении НДС с авансового платежа.

Когда был получен авансовый платеж, продавец оформляет авансовый счет-фактуру и в обязательном порядке регистрирует его в книге продаж. Числом регистрации счета-фактуры является фактическая дата поступления предоплаты на счет получателя. Это правило прописано в пп. 2 п. 1 ст. 167 Налогового кодекса

По закону неважно, когда произойдет окончательная отгрузка товаров или оказание услуг в рамках полученной предоплаты. НДС с полученного аванса продавцом начисляется в тот же день

Авансовый счет-фактура отображается в книге продаж за тот квартал, когда получена предоплата, согласно пп. 3,17 Правил ведения книги продаж. Один экземпляр счета-фактуры передается покупателю по п. 3 ст. 168 Налогового кодекса. Это делается в течение 5 календарных дней после поступления предоплаты от покупателя.

Для того чтобы вернуть НДС при возврате аванса покупателю, эту операцию следует отобразить в декларации по НДС. Аванс отображается в строке 070 3 раздела декларации по НДС в квартале, когда он был получен (согласно п. 38.4 Порядка заполнения декларации).

При возврате аванса покупателю для принятия к вычету НДС нужно учитывать два важных правила (согласно п. 9 ст. 172 Налогового кодекса):

- Вернуть НДС можно только при условии, что этот возврат связан с изменением договорных условий или расторжением договора.

- Принять НДС к вычету продавец вправе только на дату фактического возврата аванса. Сумма налога к вычету будет рассчитываться следующим образом: сумма аванса, помноженная на ставку НДС: 10/110 или 18/118 (по п. 5 ст. 171, п. 4 ст. 172 Налогового кодекса).

Таким образом, указанные правила предполагают, что между продавцом и покупателем должен быть заключен договор, который предполагает перечисление аванса. Также в распоряжении покупателя должен быть ранее полученный счет-фактура от продавца и платежное поручение на перечисление аванса.

Вычет допускается применить только непосредственно в том квартале, когда были соблюдены вышеуказанные условия. Это означает, что перенос вычета на более поздние периоды не допускается. Эта позиция разъясняется в письме Минфина от 2020 года №03-07-11/41908.

Какие графы книги покупок подлежат заполнению при указании кода 22

Если в книге покупок производится запись по счету-фактуре с кодом вида операции 22, заполняются следующие графы:

Как заполнить книгу покупок с кодом операции 22, посмотрим на примере:

ООО «Электрозавод» заключило договор с ПАО «Ротор» на поставку электродвигателей. Стоимостный объем поставки 3 349 960 руб. Поставщик работает на условиях 40-процентной предоплаты. Покупатель с такими условиями согласился и перечислил предоплату в сумме 1 339 984 руб. (в т. ч. НДС = 223 330,67 руб.). ООО «Электрозавод» получение аванса оформило счетом-фактурой от 23.07.2020 № А412 и отразило это в своей книге продаж с кодом 02.

ООО «Электрозавод» в августе отгрузило ПАО «Ротор» партию электродвигателей и оформило счет-фактуру от 29.08.2020 № 464 на сумму 3 349 960 руб. (в т. ч. НДС = 558 326,67 руб.). Эту операцию поставщик отразил в своей книге продаж с кодом 01. А в книге покупок он зарегистрировал выставленный ранее ПАО «Ротор» счет-фактуру на предоплату.

Графы книги покупок ООО «Электрозавод» заполнило следующим образом:

Ниже показано, как продавец ООО «Электрозавод» отразит вычет с аванса НДС по коду 22 в книге покупок:

Указание в книге продаж реквизитов документа, подтверждающего оплату

Согласно пп. «о» п. 7 Правил ведения книги продаж в графе 11 указываются номер и дата документа, подтверждающего оплату счета-фактуры, в случаях, установленных законодательством РФ.

По нашему мнению, из прочтения указанной нормы следует, что графу 11 книги продаж следует заполнять только в случаях, когда налоговым законодательством РФ предусмотрена обязанность по подтверждению факта уплаты налога.

Минфин России в письме от 26.11.2014 N 03-07-11/60221 также разъясняет, что графа 11 книги продаж заполняется, в частности, при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг); при исчислении суммы налога в соответствии с п.п. 1-3 ст. 161 НК РФ налоговыми агентами, указанными в пунктах 2 и 3 ст. 161 НК РФ; при получении средств, увеличивающих налоговую базу в соответствии с п. 1 ст. 162 НК РФ.

Полагаем, что тем самым финансовое ведомство также делает акцент на том, что обязанность по заполнению указанной графы прямо связана с возникновением обязанности по уплате НДС в бюджет.

Согласно п. 1 ст. 146 НК РФ объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг) на территории РФ. То есть при отгрузке обязанность по исчислению НДС возникает вне зависимости от оплаты реализованных товаров (работ, услуг).

Поэтому полагаем, что при отражении операции по отгрузке (передаче) товаров, работ, услуг графа 11 книги продаж не заполняется.

Обращаем внимание, что высказанная нами позиция по рассмотренным вопросам является нашим экспертным мнением, разъяснений уполномоченных органов нами не обнаружено. >Как учесть НДС с выданного аванса?>Ответ

>Как учесть НДС с выданного аванса?>Ответ

Покупатель имеет право принять к вычету НДС с выданного аванса.

Код 20 книга покупок графа 2 в 2021 году

НДС 2021-2021

Коды видов операций по НДС, необходимые для книги покупок и книги продаж и ведения журнала учета полученных и выставленных счетов-фактур.

В новом списке 24 позиции.

Коды видов операций проходят проверку в электронной системе ФНС и важно их верно подобрать. Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31

Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31

Коды видов операций не используемые в книге продаж — 16,17,19,20,22,23,24,25,32

Коды видов операций не используемые в Части 1 и Части 2 журнала учета счетов-фактур — 6,10,14,16,17,21,22,23,24,25,26,31,32

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2021 и подавать любую отчетность через интернет и пр.(от 250 р/мес.).

Но код 18 предназначен только для корректировочных счетов-фактур на уменьшение стоимости.

Продавец реализовал товары покупателю на общей системе. Продавцы часто ставят код 26, когда реализуют товары, работы или услуги покупателю на общем режиме. Это неверно. Используйте это значение, если покупатель применяет спецрежим или является физлицом.

Если продавец точно не знает, какой режим применяет покупатель, нужно ставить 01.

Компания указывает все коды. Некоторые компании по одной операции ставят почти все коды из перечня — например, с 01 по 26. Поэтому компания получает требование представить пояснения. Переписки с инспекцией можно избежать, если выбрать правильное значение из перечня.

Компания использует код, который не предназначен для книги продаж. Часто в книгу продаж попадают коды, которые вообще для нее не предназначены.

для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

- 42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

- 44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Оба письма содержат оговорки о том, что приведенные в них коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Итоги

Указание кодов для операций предусмотрено как в декларации по НДС, так и в учетных регистрах документов, оформляемых в связи с этим налогом.

Новая Книга покупок 2021 года Для определения суммы налога на добавленную стоимость, которая подлежит вычету, начиная с 01 октября 2021 года, организациям необходимо использовать новую форму книги покупок. Напомним, что покупатели должны регистрировать счета-фактуры (в том числе — исправленные и корректирующие) в книге покупок, которые были выставлены продавцами (в бумажной или в электронной форме).

Из этой статьи вы узнаете все самые важные моменты о новой форме книги покупок 2021 года и правилах ее заполнения, а также о том, на каком основании были внесены корректировки. Также на этой странице можно скачать бланк и образец заполнения книги покупок 2021 года.

Кто ведет книгу покупок?

В пункте 1 Правил ведения книги покупок указано, что документ нужно вести в соответствии с установленным форматом в целях определения налога на добавленную стоимость.

Код вида операции в книге покупок 2021-2021

Актуально на: 9 ноября 2021 г.

О форме книги покупок в 2021-2021 году и порядке ее заполнения мы рассказывали в нашей консультации. При этом указывали, что в графе 2 книги покупок по каждому счету-фактуре указывается код вида операции. Перечень этих кодов утвержден Приказом ФНС от 14.03.

6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137).

Код вида операции 01 в книге покупок

Код 01 – наиболее типичный для книги покупок.

Этот основной код означает приобретение товаров (работ, услуг), имущественных прав, в т.ч. через посредника.

Этот же код указывается при получении единого корректировочного счета-фактуры.

Код операции 02 в книге покупок

Код операции 02 в книге покупок указывается при регистрации счета-фактуры на оплату, частичную оплату, перечисленную в счет предстоящих поставок товаров (работ, услуг), имущественных прав.

Обзор документа

Разъяснен порядок применения НДС налоговыми агентами при реализации сырых шкур животных, а также лома и отходов черных и цветных металлов, вторичного алюминия и его сплавов.

Покупатели (получатели) сырых шкур и лома (кроме физлиц, не являющихся ИП) с 1 января 2018 г. обязаны исчислить расчетным методом и уплатить в бюджет соответствующую сумму НДС независимо от исполнения ими обязанностей налогоплательщика НДС. Налоговая база определяется налоговыми агентами исходя из стоимости реализуемых товаров, определяемой с учетом налога. Указанные налоговые агенты счета-фактуры не выставляют.

Поскольку при реализации сырых шкур и лома сумма НДС налогоплательщиками-продавцами не исчисляется (за исключением ряда случаев), то операции по реализации сырых шкур и лома в разделе 3 декларации по НДС ими не отражаются. В счетах-фактурах (в том числе корректировочных), выставляемых налогоплательщиками-продавцами при получении оплаты (частичной оплаты) в счет предстоящих поставок сырых шкур и лома, а также при их реализации делается соответствующая надпись или ставится штамп «НДС исчисляется налоговым агентом». В аналогичном порядке выставляются счета-фактуры комиссионерами (агентами), реализующими (приобретающими) сырые шкуры и лом по договору комиссии (агентскому договору, предусматривающему реализацию и (или) приобретение этих товаров от имени агента).

При реализации сырых шкур и лома налогоплательщиками-продавцами, освобожденными от исполнения обязанностей налогоплательщика НДС или не являющимися налогоплательщиками НДС, обязанности налогового агента у покупателей (получателей) таких товаров не возникает. При этом продавцы в договоре, первичном учетном документе делают соответствующую запись или ставят отметку «Без налога (НДС)» и НДС не исчисляют.

Разъяснено, на какой момент налоговым агентам следует определять налоговую базу и в каком порядке производить вычет исчисленного налога.

Также указано, как отражать итоговую сумму налога, подлежащую уплате в бюджет, в декларации по НДС и как заполнять счета-фактуры, книги продаж и покупок, журналы учета полученных и выставленных счетов-фактур.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Итоги

Код 22 в книге покупок в 2019-2020 годах указывается в том случае, когда исчисленный к уплате с ранее полученного аванса НДС принимается к вычету при изменении условий договора или его расторжении. Этот же код отражается в книге покупок при вычете авансового НДС в момент отгрузки, в счет которой ранее такой аванс был получен.

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137

- Приказ ФНС России от 14.03.2016 № ММВ-7-3/136

- Письмо ФНС России от 23.10.2018 № СД-4-3/

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Итоги

Код 22 в книге покупок в 2020-2021 годах указывается в том случае, когда исчисленный к уплате с ранее полученного аванса НДС принимается к вычету при изменении условий договора или его расторжении. Этот же код отражается в книге покупок при вычете авансового НДС в момент отгрузки, в счет которой ранее такой аванс был получен.

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137

- Приказ ФНС России от 14.03.2016 № ММВ-7-3/136

- Письмо ФНС России от 23.10.2018 № СД-4-3/

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.