Может ли ип перечислять деньги физическому лицу

Содержание:

- Снятие средств на личные нужды

- Особенности написания в платежном поручении

- На какие цели можно тратить деньги?

- Является ли доходом внесение собственных средств на счет

- Можно ли тратить на личные нужды с расчётного счёта ИП

- Документальное оформление

- Что написать в назначении платежа при переводе собственных средств ИП

- Запомнить!

- Перевод на карту другому лицу

- Как перевести деньги на расчетный счет ИП и организации

- Чего не стоит прописывать в бланке

- Законодательная основа

- Переводы через почтовые отделения

- Переводы через почтовые отделения

- Какое бывает назначение платежа?

- Как же внести средства на расчетный счет ИП?

- Допустимые разновидности назначения платежей

- Правила заполнения платежа на перевод денег для ИП и ООО

- Перевод ИП на карту физического лица

- Заполнение полей платёжного поручения

- Можно ли выводить деньги со счета ИП на личную дебетовую карту

Снятие средств на личные нужды

Основная особенность статуса ИП заключается в том, что он не является обособленной единицей. ИП – это простое физическое лицо, которое получило разрешение на ведение предпринимательской деятельности. Соответственно, собственность ИП – это собственность физлица, разделять ее нет смысла.

Основная особенность статуса ИП заключается в том, что он не является обособленной единицей. ИП – это простое физическое лицо, которое получило разрешение на ведение предпринимательской деятельности. Соответственно, собственность ИП – это собственность физлица, разделять ее нет смысла.

Письмо Минфина России от 11 августа 2014 г. устанавливает, что средства, которые остаются на счету ИП после уплаты налогов и прочих обязательных платежей, могут быть использованы им по своему усмотрению. Использование финансов в личных целях не воспрещается.

Закон также не обязывает ИП платить дополнительные налоги за перевод средств на другой счет или снятие в виде наличных. Все налоги гражданин платит, как ИП.

Кроме того, письмо Банка России от 2 августа 2012 г. устанавливает, что наличные средства, которые ИП получает со своего личного счета, могут расходоваться им на собственные нужды. Цели могут быть любыми.

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении

Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

Если обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

На какие цели можно тратить деньги?

Каким образом сформулировать назначение платежа, что писать в Сбербанк-онлайн, как правильно формировать данное поле в платежном поручении, это все далеко не праздные вопросы, они имеют большое практическое значение.

При переводе средств на личную карту следует указывать:

- перевод собственных средств;

- перевод на собственные, личные нужды;

- пополнение счета и т.д.

Не следует указывать в поле «возврат займа», так как могут возникнуть вопросы по данной сделке, «заработная плата», у ИП ее просто нет, для расчетов с контрагентами и получения выручки банковские карты не используются, это противоречит Положению об их выпуске №266-П, утвержденному Банком России. Все банковские карты применяются, согласно этому документу, только для расчетов за работы, услуги и т.п.

Безопаснее всего, конечно, «тратить» деньги на обычные, не «подозрительные» расходы: оплату аренды, перечисление заработной платы. Однако нужно знать, что на случай проведения проверочных мероприятий необходимо иметь документальное подтверждение этих трат, иначе возможны проблемы с налоговой (например, при применении УСН «доходы минус расходы» ИП могут обвинить в намеренном завышении расходов).

Является ли доходом внесение собственных средств на счет

При использовании ИП систем налогообложения ОСНО или УСН актуальными являются вопросы — является ли взнос на р/с личных средств доходом и как внести средства без оплаты налогов? Отвечая на вопросы, важно — правильно оформить проводимые банковские операции по внесению денег. Внесение собственных средств не считается полученным доходом:

Внесение собственных средств не считается полученным доходом:

- Если выбранный способ внесения платежа допускает верное указание его назначения — «Внесение на счет собственных средств» или подобную формулировку;

- В КУДиР у предпринимателей, использующих УСН 6%;

- В сервисах для бухгалтеров (приход средств не отражается в итоговой налоговой отчетности).

При внесении средств через банкомат с корпоративной карты, даже собственные внесенные средства считаются доходом ИП (отсутствует обычно в меню банкомата «Назначения платежа» и нельзя указать истинное назначение платежа).

Можно ли тратить на личные нужды с расчётного счёта ИП

ИП могут оплачивать личные покупки прямо с расчётного счёта или с бизнес-карты, но есть подводные камни. Самое очевидное — расчёт налога.

У предпринимателя сервис по ремонту ноутбуков и телефонов, по вечерам он с женой смотрит Игру престолов. Нетфликс нельзя признать в расходах, потому что сериалы не помогают ремонтировать технику, а паяльную станцию можно, она для бизнеса.

На УСН «Доходы» и патенте расходы не учитывают совсем, поэтому нет опасности занизить налог. Можно покупать билеты в кино прямо с карты ИП, ничего за это не будет.

Менее очевидный момент. Закон о защите прав потребителей не распространяется на покупки для бизнеса. Если платите с расчётного счёта ИП, запаситесь доказательствами, что покупка для личных нужд: пропишите это в договоре, закажите доставку на домашний адрес, вызовете мастера на дом для установки, сохраните все бумаги.

Например, купили холодильник, а он через какое-то время сломался. Магазин по гарантии вовремя не отремонтировал. Купили для себя — по претензии можете требовать возврат денег с пенями и компенсацию за моральный вред, потому что работает закон о защите прав потребителей. Купили для бизнеса — магазин вернёт только стоимость холодильника. По этой же причине не стоит покупать крупными партиями, будет сложнее доказать, что купили для себя.

Документальное оформление

Основанием перечисления денег с одного счёта на другой или выдачи средств, является платёжное поручение. Один из важнейших реквизитовпоручения – назначение платежа: если он указан некорректно или неверно, то банк оставляет за собой право отклонить операцию и вернуть «платёжку» для изменений. Обязательно указать, основание перечисления или цель.

Совершая перевод в безналичной форме, или заполняя документы на выдачу наличных на личные цели, предприниматель может выбрать один из предложенных вариантов назначения платежа:

- перевод собственных средств на текущий счёт №11111. НДС не облагается;

- личные нужды;

- для личных целей;

- перевод собственных средств.

https://youtube.com/watch?v=UwbuuL9DipI

Количество символов графы «Назначение платежа» не должно превышать 210.Использовать расчётный счёт для оплаты личных расходов предпринимателям нерекомендуется, лучше заранее перевести деньги на текущий счёт. Отдельного отчёта за операции снятия средств сдавать не требуется, однако, во избежание вопросов, лучше сохранить документацию, связанную с движениями средств между счетами ИП. Те наличные средства, которые ИП снял с расчётного счёта, доступны для расхода без ограничений, составлять авансовый отчёт при этом не требуется.

При возникновении вопросов со стороны банка или налоговой службы по операциям вывода средств с расчётного счёта, важно проявить лояльность и готовность сотрудничества

Что написать в назначении платежа при переводе собственных средств ИП

В большинстве случаев бизнесмен открывает в банке не только р/с, но и текущий, оформляет пластиковую карту. Понятно, что любой ИП регистрируется и работает, чтобы иметь от этой деятельности доходы, которые он хочет получать в денежном выражении в наличной или безналичной форме и использовать их в своих целях. Для этого гражданину нужен личный счет.

С каждым днем все большую популярность завоевывают пластиковые карты. Они очень удобны для хранения, накопления и использования денег. Почти все магазины установили терминалы для приема оплаты в безналичном виде, а банки предлагают различные бонусы при оформлении карт. Чаще всего ИП переводят свои средства на пластиковые карты, могут применить их в безналичной форме или воспользоваться банкоматом и получить наличные.

Запомнить!

- Чтобы не платить лишние налоги при переводе денег с расчетного счета на карту, предпринимателю нужно указывать в назначении платежа «Перевод личных средств».

- Расчетный счет без уплаты налогов можно пополнять только с личной карты. Просто укажите в назначении, что речь идет о пополнении счета.

- Если вы переводите зарплату или аванс сотрудникам, укажите это в назначении платежа. При это нужно будет уплатить НДФЛ и страховые взносы.

- При переводе средств по договору, укажите в назначении номер договора и виды услуг. Если услуги оказывает предприниматель, нужно будет оплатить только НДФЛ. Если физлицо — придется уплатить кроме НДФЛ страховые взносы.

Назначение платежа при переводе собственных средств ИП может быть весьма разнообразным, а зависеть это будет от условий заключенного контракта и возможностей оплаты.

Осуществлять переводы денег за оказанные вам услуги можно разнообразными способами. Этим могут заниматься такие специальные учреждения, как банки или почтовые отделения Российской Федерации. В этих ситуациях можно использовать наличные средства или же практикуется возможность осуществить платеж через личную карту. Но для этого необходимо знать весь порядок проведения процедуры, понимать, какая документация может потребоваться для выполнения платежа. Также стоит учесть, что с вас может взыскаться комиссия, составляющая определенный процент используемой вами операции.

Давайте рассмотрим, каково бывает назначение платежа и как может поступить банк с неправильно оформленным документом.

Перевод на карту другому лицу

Если предприниматель хочет произвести перевод денег на карту другого лица, то это будет расценено как доход. Для перечисления денег физическому лицу в году нужно подготовить платежное поручение, указать реквизиты получателя и осуществить перевод. С суммы перевода требуется уплатить соответствующие налоги. Аналогичные действия предприниматель должен провести при переводе денег на карту жены.

Чтобы уменьшить налоговые отчисления ИП может оформить вторую карточку и передать ее супруге. Обычно одна карточка Сбербанка оформляется бесплатно, вторую выпускают за плату, согласно тарифу. Оформление дополнительной пластиковой карточки будет полезно также при перечислении значительных сумм. Так как существуют ограничения по количеству переводимых средств.

Как перевести деньги на расчетный счет ИП и организации

Через мобильное приложение Сбербанка (он работает по тому же принципу, что и онлайн-банк. Вам понадобится скачать приложение и указать в нём данные платежа. Удобнее в личном кабинете сохранить шаблон перевода, чтобы в дальнейшем вводить только сумму и без трат времени отправлять средства);

Если осуществляется платёж в пользу другого юридического лица или ИП, также важно указать его основание, к примеру, номер договора с контрагентом. При открытии расчётного счёта и прикреплении к нему карты в банке можно подключить электронную услугу дистанционного обслуживания

Она означает, что вы вправе осуществлять операции по счёту без помощи сотрудников кредитной организации.

Чего не стоит прописывать в бланке

Если деньги переводятся на личные нужды и не облагаются пошлинным сбором, не нужно заполнять предназначенные для налоговой службы/таможни поля:

- статус плательщика;

- код причины постановки на учет (КПП) плательщика;

- КПП получателя;

- КБК (бюджетная классификация видов доходов в государственную казну);

- ОКТМО (присвоенный номер населенного пункта);

- основание платежа, сокращенно обозначенное двумя буквами, например, ДЕ — таможенная декларация;

- налоговый период (месяц, квартал, полугодие, год);

- номер документа, на основании которого производится перевод;

- дата свидетельства-основания;

- тип платежа.

Поле назначения платежа должно быть заполнено правильно, так как некорректные данные послужат поводом списания налога с переводимой суммы. Сотрудник банка имеет право приостановить операцию до устранения ошибки в бланке, если заподозрит недочеты при заполнении.

Если предприниматель обнаружил ошибку в платежном поручении уже после того, как отправил деньги, он может остановить процесс и отозвать документ. Нужно сделать это быстро, так как через некоторое время трансакция будет необратима. При появлении сомнений во время заполнения платежных документов рекомендуется обратиться к операторам банка.

Законодательная основа

Прежде чем разбираться, что такое назначение платежа, что писать и как его заполнять, необходимо понять, из каких законодательных правил появляются требования банков и налоговых органов. Почему так жестко контролируется перевод собственных средств ИП на карту, назначение платежа при этом играет не последнюю роль.

Если ИП перечисляет средства на карту в личных целях, это, по сути, просто перемещение собственных средств, база для расчета НДФЛ не появляется. Иначе обстоит дело, если деньги переводятся в целях расходования их на выплаты сотрудникам, производство затрат на хоздеятельность и т.д. Эти поступления считаются доходами и подлежат налогообложению. При проверке налоговая инспекция вправе запросить их обоснование и назначение платежа будет наглядно его демонстрировать.

Однако на практике банки в настоящее время часто блокируют средства на карте и происходит это вследствие исполнения требований «антиотмывочного» ФЗ-115. Для борьбы с отмыванием средств государство наделило кредитные организации таким правом, банки, кроме того, могут разрабатывать свои внутренние правила контроля и критерии подозрительных операций. Это указание ЦБ РФ и соблюдение требований ФЗ-115 является основанием для выдачи и продления лицензии, поэтому проигнорированы его положения быть не могут.

Назначение платежи при переводе с одного расчетного счета на другой, таким образом, очень важно, это информация о движении денежных средств, и она должна быть представлена таким образом, чтобы у налоговой или банка не возникало вопросов

Переводы через почтовые отделения

Несмотря на предоставляемые услуги банками, некоторым удобнее осуществлять собственные переводы через почту.

Но, прежде чем осуществить перевод, убедитесь в наличии гражданского паспорта, данных о получателе денежных средств и точности размера суммы, включая комиссионные сборы за предоставленные услуги.

Перевести денежные средства можно через такие компании, как «Форсаж», «Кибер Деньги», Western Union.

Давайте более подробно рассмотрим специфику работы этих компаний, например:

- Western Union. Эта компания поможет осуществить денежный перевод другу или родственнику в страны дальнего зарубежья. Когда осуществиться операция по переводу финансов, вам предоставят персональный код, который необходимо передать предполагаемому получателю средств. С помощью этого кода он сможет получить денежные средства в отделениях компании Western Union.

- «Форсаж». Единственным минусом этой компании является ограничение в территориальных переводах. А именно это обозначает, что компания осуществляет переводы только по территориям Российской Федерации и с другими странами контакты на данный момент не налажены. А преимуществом пользования услугами этой компании является мгновенный перевод денег получателю, осуществляемый за считанные минуты. Для того чтобы избежать мошенничества и обмана, компания предоставляет услугу привоза денежных средств на дом. То есть можно воспользоваться этой услугой и получить перевод не выходя из дома, но ее нужно дополнительно оплатить, так как компания рассчитывает затраченное время и вложенные средства при транспортировке перевода.

- «Кибер Деньги». Использование услуг этой компании подойдет людям, которые хотят осуществить перевод собственных средств в небольшом размере в один из городов Российской федерации или в страны СНГ. Возьмите квитанцию и укажите в ней все данные получателя, и перевод осуществится на протяжении 2-8 календарных дней.

https://youtube.com/watch?v=EHeroqjpqZ0

Переводы через почтовые отделения

Несмотря на предоставляемые услуги банками, некоторым удобнее осуществлять собственные переводы через почту.

Но, прежде чем осуществить перевод, убедитесь в наличии гражданского паспорта, данных о получателе денежных средств и точности размера суммы, включая комиссионные сборы за предоставленные услуги.

Перевести денежные средства можно через такие компании, как «Форсаж», «Кибер Деньги», Western Union.

Давайте более подробно рассмотрим специфику работы этих компаний, например:

- Western Union. Эта компания поможет осуществить денежный перевод другу или родственнику в страны дальнего зарубежья. Когда осуществиться операция по переводу финансов, вам предоставят персональный код, который необходимо передать предполагаемому получателю средств. С помощью этого кода он сможет получить денежные средства в отделениях компании Western Union.

- «Форсаж». Единственным минусом этой компании является ограничение в территориальных переводах. А именно это обозначает, что компания осуществляет переводы только по территориям Российской Федерации и с другими странами контакты на данный момент не налажены. А преимуществом пользования услугами этой компании является мгновенный перевод денег получателю, осуществляемый за считанные минуты. Для того чтобы избежать мошенничества и обмана, компания предоставляет услугу привоза денежных средств на дом. То есть можно воспользоваться этой услугой и получить перевод не выходя из дома, но ее нужно дополнительно оплатить, так как компания рассчитывает затраченное время и вложенные средства при транспортировке перевода.

- «Кибер Деньги». Использование услуг этой компании подойдет людям, которые хотят осуществить перевод собственных средств в небольшом размере в один из городов Российской федерации или в страны СНГ. Возьмите квитанцию и укажите в ней все данные получателя, и перевод осуществится на протяжении 2-8 календарных дней.

ИП отличается от предприятий других организационно-правовых форм тем, что имеет право распоряжаться доходом на своё усмотрения. У ИП нет кассовой дисциплины и строгой бухгалтерской дисциплины. Очень часто случается так, что снимать деньги в том банке, где зарегистрирован расчётный счёт, просто не выгодно или нет такой возможности. Перевод части средств или всей выручки можно осуществить на другой личный счёт ИП, который открыт в другом банке.

Какое бывает назначение платежа?

Перечисление денег может производиться по следующим назначениям:

- На другие счета этой же фирмы.

- Погашение налоговых платежей: уплата налогов, внесение штрафов, погашение долгов по налогам.

- Выплата заработной платы сотрудникам компании.

- Подотчетному лицу или компании, которые расходуют деньги в интересах плательщика.

- Перечисление учредителям взносов и прочих платежей.

- Контрагентам: в виде аванса, платы за отгруженный товар, в качестве штрафа за просрочки и нарушения условий договора.

В каждой из описанных ситуаций есть особые правила заполнения графы 24, в которой указано назначение платежа.

Что писать в назначении платежа при уплате налогов?

Многие фирмы и предприниматели используют безналичную форму уплаты налога. Это удобно, а потому вопросы, как именно заполнять платежку, возникают все реже, предприниматели начинают ориентироваться в этом процессе. Для оплаты необходимо в поле 24 указать следующие данные:

- конкретный вид налога – НДС, НДФЛ, другие виды;

- период, за который вносится налог или за который налог требуют контролирующие органы;

- если есть необходимость – указать основания для платежа, например требования налоговых органов.

Назначение платежа в платежном поручении на взносы

Есть свои особенности заполнения платежного поручения и при внесении обязательных платежей ОПС. Написать необходимо вид взносов, период, за который они совершаются, а также регистрационный номер того, кто платит взносы в ПФР. Если обязательные взносы идут в отдел социального страхования, то также следует вписать регистрационный номер плательщика.

Как заполнить поле 24 при уплате налога третьим лицом?

Несколько лет назад закон разрешил вносить налоговые платы за других лиц

Но в такой ситуации также важно правильно заполнить платежный документ. Правильно вносить следующие данные:

ИНН того, кто по факту платит налог // КПП этого же лица // название компании, которая является должником по налогам // сведения о конкретном налоге.

ВАЖНО! Количество знаков не должно превышать 210, а при заполнении поля в данном случае обязательно использовать разделительный символ //

Как заполнять поручение при выдаче зарплаты?

Предприниматель также может оплачивать заработную плату по платежному поручению. Для этого в документе, все в той же графе 24, следует указать:

- разновидность дохода сотрудника;

- сумма, которую нужно оплатить;

- период, за который производится выплата.

ВАЖНО! Все данные необходимо вписывать крайне внимательно, чтобы не пришлось отменять платеж, а также чтобы все выплаты банком были произведены вовремя

Как заполнить поле 24 при переводе средств контрагентам?

Контрагенты – это одна из сторон, участвующая в договоре гражданско-правового характера. При заключении договоров гражданско-правового характера контрагентами могут быть:

- юридические лица;

- предприниматели;

- граждане, которые ведут частную практику, например врачи, юристы, репетиторы;

- любые физические лица без предпринимательского статуса.

В поле 24 должны быть указаны 3 пункта:

- разновидность оплаты – аванс или конечная оплата;

- название работы, услуг, а также имущества, за которые производятся выплаты;

- реквизиты документа, на основании которого производится платеж.

К документам, которые могут служить основанием для проведения платежа, относятся:

- договор;

- счет;

- товарная накладная;

- акт;

- исполнительный документ.

ВАЖНО! В этом же платежном поручении при заполнении необходимо уточнить информацию об уплате НДС. Следует уточнить ставку и сумму налога или просто внести запись «без НДС», если это предусмотрено

Назначение платежа учредителям

Учредители получают со своих компаний дивиденды, которые остаются после уплаты налогов. Если учредителем компании является юридическое лицо, то фирма дополнительно удерживает с него налог на прибыль. Если учредитель – физическое лицо, соответственно, нужно заплатить НДФЛ. В платежке на налоги учредителям помимо налога следует прописать в строке 24 дату, когда происходит выплата дивидендов.

Сам платежный документ по сумме дивидендов в строке 24 должен содержать информацию о реквизитах протокола, на основании которого распределяется и выплачивается прибыль конкретной компании. Обычно это протокол за определенную дату, когда проводилось общее собрание акционеров по вопросам распределения прибыли.

Как же внести средства на расчетный счет ИП?

Рекомендуется заранее получить в банке сведения о возможных способах пополнения р/с, необходимого времени для зачисления средств, о наличии комиссии за перевод денег и ее величине.

Деньги от ИП на расчетный счет могут быть внесены:

- Через банкомат наличными. Возможность использования банкомата завит от банка, в котором обслуживается счет. Банки, имеющие большое количество отделений, далеко не всегда наделяют возможностью клиента использовать банкомат. Обычно интернет – банки («Модульбанк», «Точка») не имеют собственных касс в банке. Они предоставляют своим клиентам для пользования банкоматом банковскую карту, «привязывая» ее к р/с ИП;

- Через кассу банка. Преимущество способа — отсутствие комиссии. Пополнять счет можно только в ближайшем отделении банка, обслуживающего р/с ИП;

- В кассе другого банка по реквизитам счета. Размер комиссии за перевод устанавливается индивидуально в каждом банке;

- Безналичным переводом с карты или с л/с;

- Через банкомат любого банка с карты,«привязанной» к данному банковскому счёту;

- Через платежную систему («Юнистрим», «Qiwi», «Элекснет»). При переводе необходимо заплатить комиссию;

- Через МТС и Евросеть («УБРиР» и Тинькофф Банк);

- Через банкоматы партнеров (например, банк «Открытие» даже не требует выплатить комиссию);

- Через терминалы своего и других банков;

- С помощью систем денежных переводов;

- Через систему интернет-банк.

При пополнении счета не платятся налоги. Данная операция не расценивается как доходы от ведения предпринимательской деятельности.

При выборе любого способа, главное – правильно сформулировать назначение проводимого платежа.

Допустимые разновидности назначения платежей

Цель, с которой осуществляется денежный трансфер, указывается в графе «Назначение платежа». Это могут быть:

- личные нужды;

- пополнение счета;

- арендная плата;

- возврат займа;

- покупка оборудования;

- оплата услуг сотрудников.

Жестких правил, регламентирующих точное описание назначения платежа в документе, не разработано, но в Положении Банка России 383-П, выпущенном 19.06.2012, есть рекомендованные формулировки, которых стоит придерживаться.

Поэтому при заполнении платежного поручения следует указывать:

- Название услуги или товара.

- Контрактные данные по договору (аренда, покупка и прочее).

- Товарные документы.

Правила заполнения платежа на перевод денег для ИП и ООО

При заполнении платежки нужно указывать подробную информацию о переводе. Основные сведения следует рассмотреть более детально:

Необходимо отразить номер счета кредитной организации, являющейся получателем перевода

Его можно найти или проверить на сайте ФНС, где имеются реквизиты всех банков;

Нужно указывать ИНН отправителя и получателя, а также наименование получателя;

Важно проставить «статус плательщика». При этом отражается код, обозначающий такой статус

Для ИП это код 09, а для юридических лиц – код 01.

Коды статусов плательщика в платежном поручении

| Код | Расшифровка |

|---|---|

| 01 | налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо |

| 02 | налоговый агент |

| 06 | участник внешнеэкономической деятельности (ВЭД) — юридическое лицо |

| 08 | плательщик — юридическое лицо (ИП, адвокат, нотариус, глава фермерского хозяйства), перечисляющий средства в бюджетную систему кроме налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами |

| 09 | ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 10 | нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 11 | адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 12 | глава крестьянского (фермерского) хозяйства, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 13 | физическое лицо, уплачивающее налоги, сборы за совершение налоговыми органами юридически значимых действий, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 16 | участник ВЭД — физическое лицо |

| 17 | участник ВЭД — ИП |

| 18 | плательщик таможенных платежей, не являющийся декларантом |

| 19 | организации и их филиалы, перечисляющие средства, удержанные из заработной платы (дохода) должника — физлица в счет погашения задолженности по платежам в бюджет на основании исполнительного документа |

| 21 | ответственный участник консолидированной группы налогоплательщиков (КГН) |

| 22 | участник КГН |

| 24 | плательщик — физлицо, перечисляющий средства в уплату сборов, страховых взносов, администрируемых ФСС, и иных платежей в бюджет (кроме сборов за совершение налоговыми органами юридически значимых действий и иных платежей, администрируемых налоговыми и таможенными органами) |

| 28 | участник ВЭД — получатель международного почтового отправления |

Важно заметить, что с октября 2021 будут действовать следующие коды:

| Код | Расшифровка |

|---|---|

| 13 | При уплате налогов (кроме НДФЛ с зарплаты работников) и сборов |

| 02 | При уплате НДФЛ с зарплаты работников |

| 13 | При уплате страховых взносов «за себя» |

| 13 | При уплате страховых взносов с зарплаты работников |

Кроме того, обязательно нужно указывать назначение платежа, как это описано выше. Совершать подобные операции можно онлайн с помощью интернет-банка или посещая отделения того или иного банка.

Перевод ИП на карту физического лица

Поскольку индивидуальный предприниматель является физическим лицом — для него не предполагается наличие ограничений в плане переводов, и он спокойно может перевести деньги с расчетного счета на карту. Но и в данной ситуации есть некоторые нюансы.

Чтобы у налоговых служб не возникло вопросов в процессе плановой проверки хозяйственной деятельности, любые переводы должны подкрепляться документально.

- Зарплата работникам — необходимо предоставить доказательства о том, что между ИП и сотрудником заключены трудовые отношения;

- Оплата аренды — предоставляется договор аренды помещения;

- Оплата услуг — предоставляется договор на оказание этих услуг и т.д.

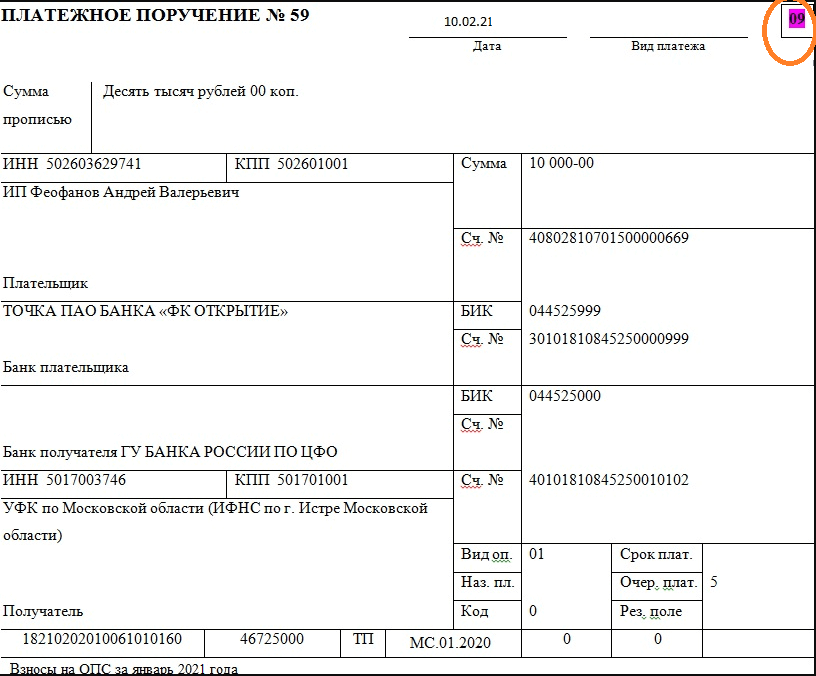

Заполнение полей платёжного поручения

Самыми главными значениями в платёжках являются реквизиты ИНН и КБК. Если вы все заполните верно, то платёж будет успешно выполнен. В данном документе также есть такие поля: статус плательщика, период, очерёдность. Но даже если вы допустите в этих полях ошибки, то все равно платёжи зачастую будут выполнены без каких-либо проблем. Однако лучше не идти на такой риск, а проверить чтобы все данные были заполнены верно. Если все же случится так, что платёжка будет заполнена неверно, то штрафа за это не предусмотрено. Но так как это ваши деньги, то проблемы могут возникнуть: придётся искать платёж, возвращать его и даже оплатить пени.

Номер (счёт) платёжного поручения (указан вверху) может быть произвольным. К примеру, можно указывать одинаковые номера, но лучше писать их по очерёдности.

В графе «назначение платёжа» всегда указывается НДС. Если же оно отсутствует, тогда подписывается: «без НДС».

В поле «КПП» ИП и физические лица проставляют «0».

В графе «Код» (УИН) во всех налоговых платёжках с 2015 года ставится «0». Если платёжка неналоговая, не ставите ничего. В поле «очерёдность платёжа» везде проставляем пятую, но для зарплаты ставится третья очерёдность.

В платёжном поручении есть поле «вид оп.» (то есть вид операции), в нем ИП нужно поставить 01.

Платёжное поручение, естественно, должно быть подписано руководителем ИП или же лицом, которые действует согласно доверенности. Подпись ставиться в верхней строчке внизу платёжного поручения. Кроме того, если у ИП также есть печать, то она тоже ставится на платёжный документ.

Что ещё нужно учесть при оформлении платёжного поручения ИП самому себе?

Можно ли выводить деньги со счета ИП на личную дебетовую карту

«принимать деньги от деятельности ИП на дебетовую карту физлица – это просто несерьезно.» Ежемесячно арендатор перечисляет мне арендную плату на расчётный счёт ИП. Затем я печатаю платёжное поручение, несу его в банк и банк перечисляет мне деньги на карту. Всё это крайне неудобно! Зачастую деньги поступают на счёт вечером в пятницу, когда банк уже закрыт. В итоге с карты я могу их снять только в понедельник к вечеру. Мало того, я никуда не могу уехать, когда подходит дата получения арендной платы, ведь мне нужно подписывать платёжное поручение для перевода средств на карту. Именно поэтому, когда я буду заключать новый договор аренды, я укажу номер счёта своей карты, но не счёта ИП. И где бы я не находился, деньги будут поступать сразу на карту. А что там подумает налоговая, так это их работа и их проблемы. Мне так удобно и я буду так делать !

Семен, так делать нежелательно из тех соображений, что Вас могут признать как ИП, у которого есть сотрудники (Посчитают перевод физлицу как зарплату). Соответственно, могут заставить заплатить налоги за Вашего друга, как за наемного сотрудника. А затем еще сдать всю отчетность работодателя. Или признать налоговым агентом, который работает с ГПД… Одним словом — так делать нельзя. Деньги со счета ИП можно без проблем выводить только на свою личную банковскую карту. А потом тратить их как угодно