Как написать уведомление о переходе на усн: образец и бланк

Содержание:

- Можно ли обойтись без уведомления?

- Руководство по заполнению формы 26.2-1

- Получение справки о применяемой системе ОСНО из налогового органа

- Подача уведомления о переходе на УСН для ООО

- Форма заявления и варианты подачи его в налоговый орган

- Справка для ОСНО

- Зачем заявлять о переходе на УСН

- Как заполнить уведомление

- Пошаговая инструкция заполнения формы № 26.2-1

- Шаг 1. ИНН и КПП

- Шаг 2. Код налогового органа

- Шаг 3. Код признака налогоплательщика

- Шаг 4. Название фирмы или Ф.И.О. ИП

- Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

- Шаг 6. Объект налогообложения и год подачи уведомления

- Шаг 7. Доходы за 9 месяцев

- Шаг 9. Ф.И.О. руководителя фирмы или представителя

- Шаг 10. Номер телефона, дата, подпись

- Когда можно перейти работать на упрощёнку

- Как ИП перейти на НПД

- Кто может и кому нельзя работать по УСН

- Условия работы на НПД

- Бланк уведомления о переходе на УСН

- Зачем нужно уведомление о возможности применять УСН?

- Как, куда и в какие сроки подавать уведомление

Можно ли обойтись без уведомления?

Информационное письмо о возможности применения УСН служит подтверждением законности работы на указанном налоговом режиме. Оно может быть затребовано при работе с деловыми партнерами, к примеру, при заключении контракта, при оформлении документов на отгрузку товара без указания в них НДС, в иных аналогичных случаях.

Бывают спорные ситуации, возникающие при проверках работы фирмы самой налоговой инспекцией. Тогда информационное письмо из ИФНС о применении УСН послужит подтверждением правоты налогоплательщика в глазах ее представителей.

Если уведомление (информационное письмо) утеряно, необходимо обратиться в ИФНС с запросом. В нем должна содержаться просьба подтвердить подачу заявления о применении УСН и отчетности по УСН (см. письмо ФНС №ШС-22-3/915 от 4/12/09). Взамен утерянного выдадут новое, но обязательно со штампом «дубликат».

Руководство по заполнению формы 26.2-1

Разберем построчно, как заполнять форму

Укажем на различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях

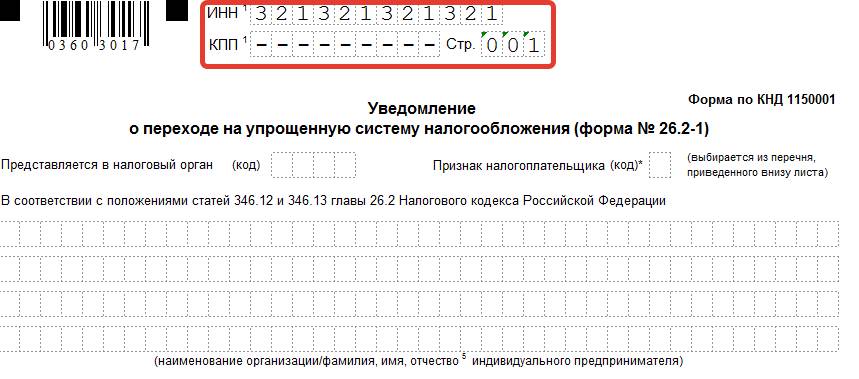

ИНН и КПП

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

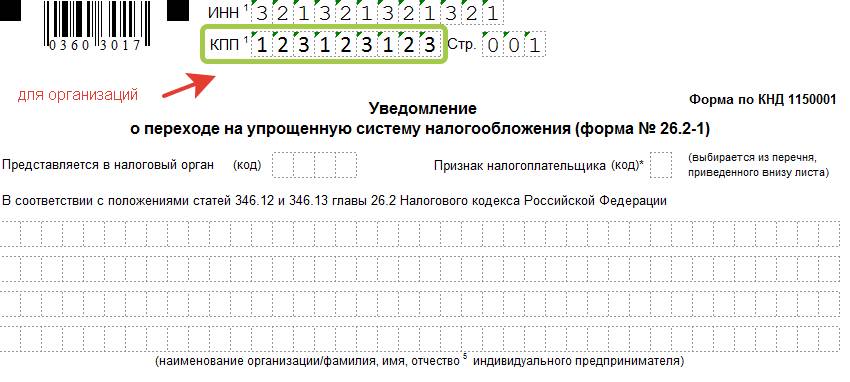

Если уведомление подает организация, КПП обязательно вписывают в заявление на переход на УСН 2020 (образец заполнения для ООО показывает, как заполняется окно формы «КПП»).

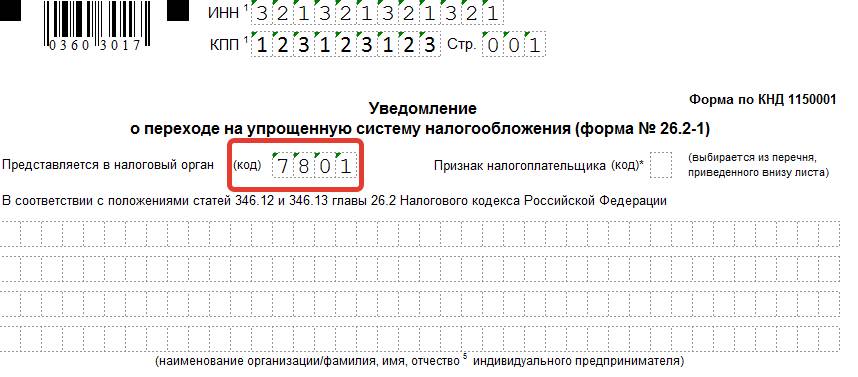

Код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы не знаете код, то посмотрите его на сайте ФНС. На примере — код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

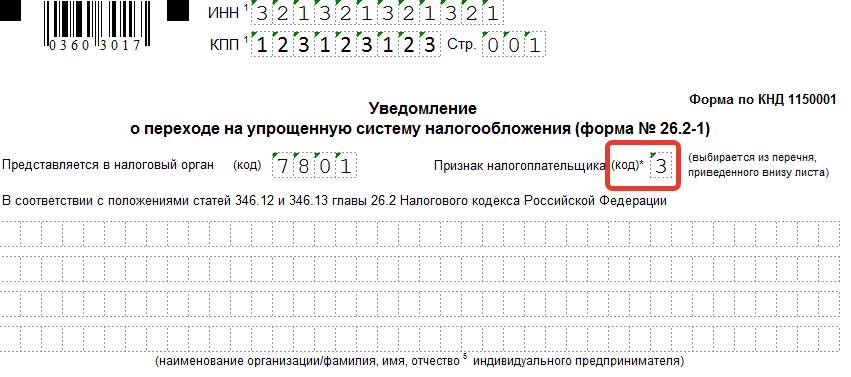

Код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

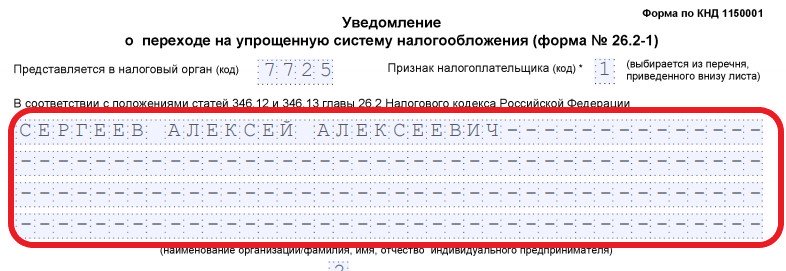

Название фирмы или Ф.И.О. ИП

У ИП в качестве основного идентификатора выступают фамилия, имя и отчество. Впишите их в заявление о переходе на УСН с 2020 года; образец заполнения для ИП показывает, что пустые клетки формы заполняются прочерками.

Если вы руководитель фирмы, то впишите полное наименование организации. Остальные ячейки заполните прочерками.

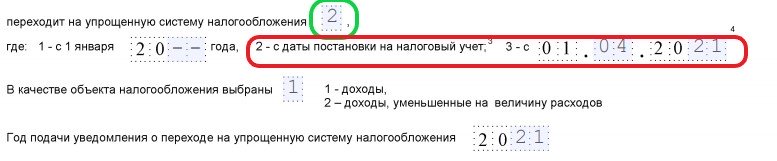

Цифра в строке «переходит на упрощенный режим» и дата перехода

Укажите одно из трех значений. Снизу расшифровывается каждая из цифр:

- 1 — для тех, кто переходит на УСН с других режимов налогообложения с начала календарного года. Не забудьте вписать год перехода;

- 2 — для тех, кто впервые регистрируется как ИП или юрлицо;

- 3 — для тех, кто перестал применять ЕНВД и переходит на УСН не с начала года. Распространяется не на всех плательщиков ЕНВД. Чтобы перейти с ЕНВД на упрощенку в середине года, нужны основания. Например, прекратить деятельность, которая облагалась ЕНВД, и начать вести иной бизнес.

Получение справки о применяемой системе ОСНО из налогового органа

На практике встречаются ситуации, когда при совершении операции на крупную сумму или вступлении в длительные отношения покупатель просит поставщика предъявить справку о применении ОСНО из налогового органа.

Запросы налогоплательщиков о предоставлении информации подпадают под несколько видов норм:

- закон «О порядке рассмотрения обращений…» от 02.05.2006 № 59-ФЗ (далее — закон № 59-ФЗ);

- закон «Об обеспечении доступа…» от 09.02.2009 № 8-ФЗ;

- подп. 4 п. 1 ст. 32 НК РФ.

В общем плане рассмотрение обращений урегулировано законом № 59-ФЗ. В соответствии со ст. 7 закона № 59-ФЗ в подобном документе должны в обязательном порядке содержаться:

- Наименование органа-адресата.

- Наименование (Ф. И. О.) лица, обращающегося с запросом.

- Адрес для направления ответа.

Обращение, содержащее просьбу о предоставлении сведений о том, что организация, от которой исходит запрос, применяет ОСНО, должно быть подписано. В противном случае невозможно установить, от кого оно исходит. Скреплять подпись должностного лица печатью, в том числе при ее наличии, необязательно, т. к. это не влияет на возможность установления заявителя.

Ответ на обращение должен быть дан в течение 30 дней (ст. 12 закона № 59-ФЗ).

Может ли такое письмо быть заменено копией уведомления налогового органа о том, что налогоплательщик прекратил применять спецрежим? Рассмотрим этот вариант подробнее.

Подача уведомления о переходе на УСН для ООО

Подать уведомление о переходе на УСН вы можете одним из трех способов:

- Распечатать заполненный бланк или заполнить его от руки и принести в инспекцию лично;

- Отправить в электронном виде;

- Переслать ценным письмом с описью вложения.

Если вы решили подавать документы лично, то с собой должно быть, как минимум, два заполненных экземпляра уведомления (для московских инспекций — три). Один из них инспектор вернет вам с отметкой о приеме уведомления — сохраните этот экземпляр на случай споров с налоговой.

Поскольку переход на УСН носит уведомительный характер и для начала применения спецрежима вам не нужно дожидаться разрешения инспекции, никакого подтверждения о том, что переход прошел успешно, вы не получите.

Как правило, регистрирующие налоговые инспекции принимают заявления о переходе на УСН вместе с документами на регистрацию ООО, однако в некоторых случая налоговая может отказать. Дело в том, что постановка на учёт ООО происходит в регистрирующей ИФНС, а заявление о переходе на УСН должно быть подано в территориальную ИФНС, к которой относится юридический адрес ООО. Если заявление о переходе на УСН у вас не приняли в момент регистрации, просто подайте его в территориальную ИФНС, где будет состоять на учёте ваше общество с ограниченной ответственностью в течение 30 дней с момента его регистрации.

Форма заявления и варианты подачи его в налоговый орган

Форма заявления, которое подается при решении применять УСНО, приведена в Приказе от 2 ноября 2012 года с номером ММВ-7-3-829. В данной форме необходимо указать такие сведения, как данные налогоплательщика (ФИО ИП или название ООО, а также ИНН и КПП при наличии), момент перехода на режим, а также объект налогообложения.

Когда заявление готово, его можно отправить в ФНС несколькими способами: (нажмите для раскрытия)

- Лично принести в налоговую — при этом обязательно распечатать заявление в двух экземплярах, один из которых останется у инспектора, а второй — у Вас. Ваш экземпляр обязательно должен иметь пометку о том, что инспектор принял эту форму. Этот вариант подходит также, если Вы решили подать заявление через представителя, но для индивидуального предпринимателя в таком случае обязательно оформление доверенности у нотариуса, а для ООО подходит обычная доверенность, выданная директором ООО.

- Отправить заказным письмом по почте России — при этом необходимо делать опись вложения письма. Опись вложения делается на почте при отправке письма, ее нужно хранить вместе со вторым экземпляром уведомления как доказательство того, что Вы отправляли его.

- Отправить по телекоммуникационным каналам связи — это могут сделать только те ИП и юр.лица, которые подключены к системе сдачи отчетности электронно или через личный кабинет налогоплательщика при наличии электронной цифровой подписи.

Справка для ОСНО

Чтобы составить письмо в произвольной форме, используйте фирменный бланк формата А4. Следуйте общим правилам деловой переписки. Не забудьте указать обязательные реквизиты письменного уведомления о выбранной системе налогообложения:

- Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса. Пропишите ИНН, КПП, ОГРН и иные сведения при необходимости.

- Дата постановки на учет. Отдельно укажите дату постановки на учет в налоговом органе. Допустимо приложить копию документа.

- Данные о том, что компания является плательщиком НДС либо иного фискального обязательства, в зависимости от запроса делового партнера.

Составленный документ должен быть подписан руководителем компании и заверен печатью. Подпись главного бухгалтера не обязательна, но предпочтительна.

Дополнительно к справке можно приложить копии документов, которые подтверждают выбранную систему. Например, копии платежных поручений на уплату НДС или налога на прибыль, копию налоговой декларации по НДС. Если прилагаете такую документацию, укажите их перечень в письме.

Зачем заявлять о переходе на УСН

УСН, равно как и вмененка и патент, являются добровольными режимами налогообложения и могут применяться ИП и организациями по своему усмотрению при соблюдении соответствующих условий.

ОСНО является одним из самых сложных и экономически невыгодных для субъектов малого предпринимательства режимов налогообложения. В большинстве случаев он применяется, когда по численности сотрудников и денежным оборотам компания или ИП не может применять УСН или ЕНВД либо, в случае, когда налогоплательщик сотрудничает в основном с контрагентами, заинтересованными в зачете «входного» НДС.

Если при регистрации ИП или организация забыли сдать уведомление на применение ЕНВД или УСН, перейти на спецрежим они смогут только в следующем году.

Применение УСН осуществляется только после уведомления налогового органа об этом и регистрации указанного лица в качестве плательщика упрощенного налога. Без уведомления, на упрощенку перейти нельзя, как при первичной регистрации, так и при смене режима налогообложения.

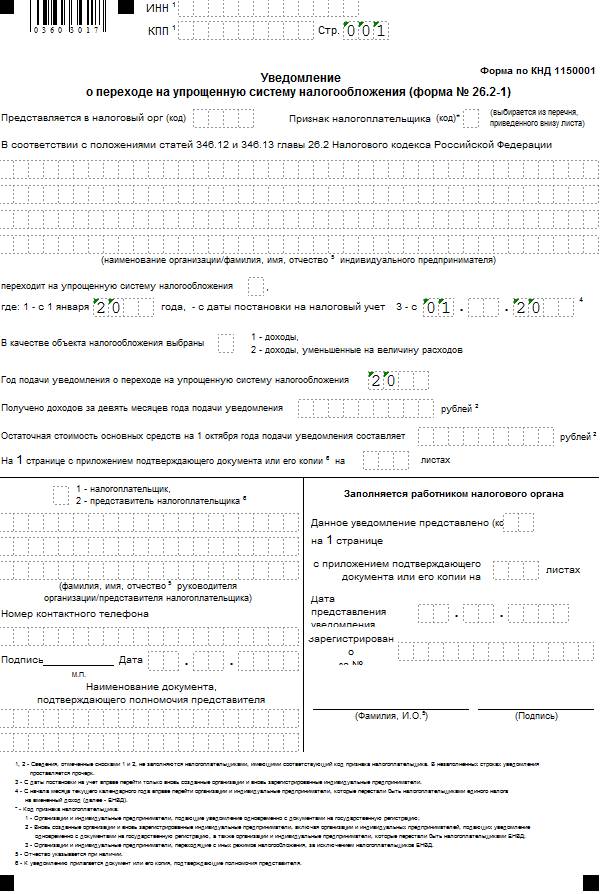

Как заполнить уведомление

Бланк одностраничный, заполнить его просто, но определённые моменты надо учитывать:

- Если подаётся заявление на УСН при регистрации ИП или организации, то поля ИНН и КПП не заполняют.

- Подписывает форму 26.2-1 лично предприниматель или руководитель ООО. Все остальные лица, в том числе учредитель, могут подписывать заявление только по доверенности, указывая её реквизиты. Из опыта – налоговики принимают подпись учредителя и без доверенности, но будьте готовы к спорам, лучше всё-таки, чтобы подписывал руководитель.

- Перед тем, как выбрать объект налогообложения: «Доходы» или «Доходы минус расходы», советуем получить бесплатную консультацию или самостоятельно изучить разницу между этими режимами. Поменять объект налогообложения можно будет только с нового года

Приводим образец сообщения о переходе на УСН при регистрации ИП, для ООО он заполняется аналогично.

1.Первые ячейки (ИНН и КПП) заполняются уже действующими организациями, которые меняют налоговый режим. Только что созданные компании и ИП проставляют здесь прочерки.

2. Далее указываете код налогового органа и признак налогоплательщика:

- 1 – при подаче формы 26.2-1 вместе с документами на регистрацию;

- 2 – если сообщаете о выборе упрощёнки в первые 30 дней с даты постановки на учёт или снятии с учёта по ЕНВД;

- 3 – при переходе работающих бизнесменов с других режимов.

3. Вписываете полное имя индивидуального предпринимателя или название организации.

4. Укажите код даты перехода на УСН:

- 1 – при выборе упрощённой системы с начала следующего года;

- 2 – с даты постановки новой компании или ИП на учет;

- 3 – с начала месяца в году при снятии с учета плательщика ЕНВД.

5. Выберите код объекта налогообложения:

- 1 – для «Доходы»;

- 2 – для «Доходы минус расходы».

Ниже вписываете год подачи уведомления. Поля с суммами доходов за предыдущие 9 месяцев и стоимость ОС заполняют только работающие организации.

6. В левом нижнем поле внесите данные заявителя, выбрав его признак:

- 1 – лично предприниматель или директор ООО;

- 2 – представитель, подающий по доверенности.

Во втором случае надо вписать название и реквизиты доверенности. Кроме того, указывается полное имя директора или представителя, ФИО предпринимателя в левом нижнем поле не дублируется.

7. Остается только внести номер телефона заявителя и дату подачи. Остальные свободные ячейки заполняются прочерками.

Чтобы упростить подготовку уведомления, можно заполнять его в нашем сервисе. Просто следуйте подсказкам системы, и вы получите пример документа с вашими данными, при необходимости отредактируйте его. Вам останется только распечатать весь пакет документов и подать в ИФНС.

Обычно хватает двух экземпляров уведомления, один остается у инспектора, второй отдают с отметкой о принятии, его надо хранить у себя в качестве подтверждения выбора УСН. На практике некоторые наши пользователи сообщают, что у них запрашивают три экземпляра, поэтому советуем иметь при себе дополнительную копию уведомления.

Как убедиться в том, что вас действительно поставили на учёт в качестве плательщика упрощённой системы? В письме ФНС от 02.11.2012 № ММВ-7-3/829 приводится форма информационного письма (№ 26.2-7), которое налоговая инспекция обязана направить налогоплательщику по его запросу. Письмо подтверждает, что бизнесмен подавал уведомление о переходе на УСН. Особой нужды в подтверждении нет, достаточно второго экземпляра заявления с отметкой инспектора, но некоторые контрагенты при заключении сделок могут запросить такой официальный ответ.

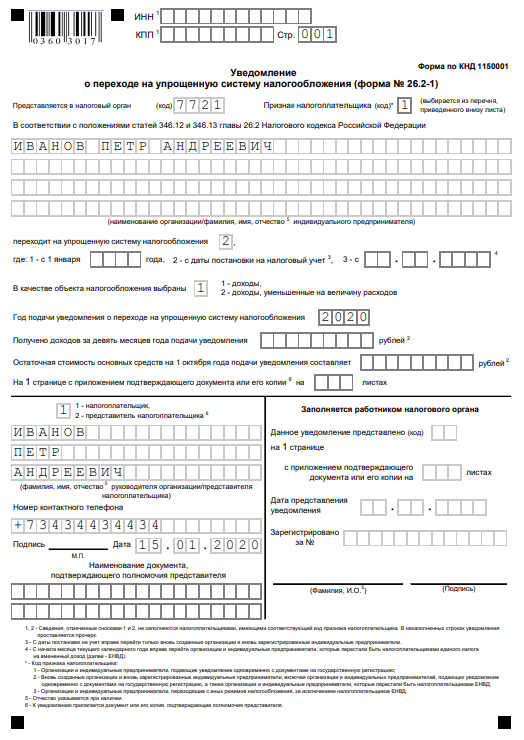

Пошаговая инструкция заполнения формы № 26.2-1

Разберем построчно, как заполнить уведомление о переходе на упрощенную систему налогообложения юрлицам и ИП

Укажем на различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях

Шаг 1. ИНН и КПП

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

Если уведомление подает организация, КПП обязательно вписывают в заявление.

Шаг 2. Код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы уверены в правильности кода, посмотрите его на сайте ФНС. На примере — код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

Шаг 3. Код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих код организации в заявлении на УСН — признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

Шаг 4. Название фирмы или Ф.И.О. ИП

У ИП в качестве основного идентификатора выступают фамилия, имя и отчество. Впишите их в заявление о переходе на УСН. Пустые клетки формы заполняются прочерками.

Если вы руководитель фирмы, то впишите полное наименование организации. Остальные ячейки заполните прочерками.

Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

Укажите одно из трех значений. Снизу расшифровывается каждая из цифр:

- 1 — для тех, кто переходит на УСН с других режимов налогообложения с начала календарного года. Не забудьте вписать год перехода;

- 2 — для тех, кто впервые регистрируется как ИП или юрлицо;

- 3 — для тех, кто перестал применять ЕНВД и переходит на УСН не с начала года. Распространяется не на всех плательщиков ЕНВД. Чтобы перейти с ЕНВД на упрощенку в середине года, нужны основания. Например, прекратить деятельность, которая облагалась ЕНВД, и начать вести иной бизнес.

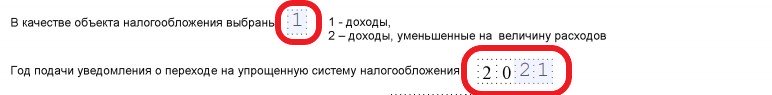

Шаг 6. Объект налогообложения и год подачи уведомления

Чтобы соблюсти инструкцию, как правильно заполнить уведомление о переходе на УСН, впишите значение, соответствующее выбранному объекту налогообложения:

- УСН «Доходы» облагается по ставке 6% — вычитать расходы из налоговой базы нельзя. Регионы с 2016 года вправе понижать процентную ставку. Если выбрали этот вид объекта, ставьте 1;

- УСН «Доходы минус расходы» имеет ставку 15%, которую регионы вправе снижать до 5%. Из суммы дохода вычитаются понесенные расходы. Если выбрали «Доходы минус расходы», ставьте 2.

Не забудьте указать год, в котором подаете уведомление.

Шаг 7. Доходы за 9 месяцев

Впишите величину доходов, если переходите на УСН с другой системы. За 9 месяцев доход не должен превышать 112 500 000 рублей для права применять упрощенную систему в будущем периоде. На ИП это ограничение не распространяется.

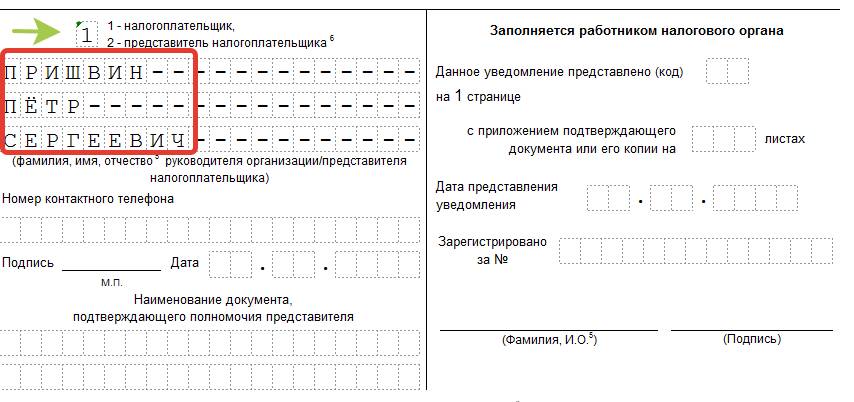

Шаг 9. Ф.И.О. руководителя фирмы или представителя

В заключительной части указывают Ф.И.О. руководителя фирмы или его представителя, который вправе подписывать бумаги по доверенности. Не забудьте указать цифрой, кто ставит подпись в форме:

- 1 — сам руководитель;

- 2 — доверенный представитель.

Предпринимателю фамилию в эту строку писать не нужно, поставьте прочерки.

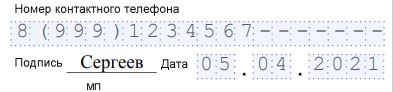

Шаг 10. Номер телефона, дата, подпись

Укажите контактный номер, дату подачи уведомления. На бланке ставится подпись предпринимателя, руководителя фирмы или представителя налогоплательщика.

Оставшуюся часть бланка заполняет работник налогового органа. Форма № 26- 2.1 составляется в двух экземплярах. Один возвращают налогоплательщику с подписью и печатью ИФНС. Это подтверждение того, что вы сообщили в налоговый орган о своем намерении перейти на упрощенку со следующего года.

Когда можно перейти работать на упрощёнку

О том, что малый бизнес в России вправе работать на сниженных налоговых ставках, знают многие начинающие бизнесмены. И выбор льготной системы налогообложения часто происходит ещё до того, как в ИФНС подают документы на регистрацию бизнеса.

Если вы ещё не определились с системой налогообложения или сомневаетесь в своём выборе, рекомендуем обратиться на бесплатную консультацию.

Итак, если вы уже решили, что хотите работать на упрощённой системе, но ещё не представили документы на регистрацию ИП или ООО, то вместе с ними можете подать и заявление на УСН. И даже если регистрация в ИФНС уже произошла, но с этой даты прошло не более 30 дней, то вы ещё успеваете с переходом.

А как перейти на УСН, если вы не знали о такой возможности, поэтому оказались на общей системе налогообложения (ОСНО)? К сожалению, возможность перехода для уже действующего бизнеса предоставляется только раз в год.

Чтобы оформить переход с ОСНО на УСН, надо подать уведомление до 31 декабря. Тогда вы сможете применять упрощёнку с 1 января 2022 года. Но, конечно, при условии, что вы соблюдаете лимиты доходов, работников, основных средств и не нарушаете другие установленные требования.

И ещё один порядок перехода на упрощённый налоговый режим был предусмотрен для плательщиков ЕНВД. Если они в середине года прекращают вид деятельности, по которой платят налог с вменённого дохода, то вправе перейти на УСН по другому направлению бизнеса, не дожидаясь 1 января. В этом случае заявление можно подать в течение 30 дней с момента снятия с учёта в качестве плательщика ЕНВД. Однако просто перейти с вменёнки на УСН по одному и тому же виду деятельности в середине года нельзя.

Для наглядности сроки перехода на УСН в разных ситуациях мы собрали в таблицу.

|

Категория налогоплательщика |

Срок подачи уведомления |

|---|---|

|

Только что зарегистрированные ИП и ООО |

Одновременно при подаче документов на регистрацию бизнеса или в течение 30 дней после неё |

|

Действующие ИП и ООО, работающие на других режимах |

Не позднее 31 декабря текущего года для перехода на УСН с 1 января нового года |

|

Плательщики ЕНВД |

После отмены ЕНВД для постановки на УСН с 01.01.2021 заявление можно подать до 31 января 2021 года |

Как ИП перейти на НПД

Если вас заинтересовала возможность оставаться предпринимателем, но при этом пользоваться всеми преимуществами НПД, узнайте, как ИП перейти на этот режим. Поможет в этом наша пошаговая инструкция.

Шаг 1. Рассчитайте и уплатите страховые взносы, начисленные до перехода НПД.

Напомним, что предприниматель, который зарегистрировался в качестве плательщика НПД, платит взносы за себя добровольно. Однако за тот период года, когда ИП работал на другом режиме, взносы надо заплатить.

✐ Пример ▼

Предположим, переход с УСН на НПД запланирован на 10 июня, это практически середина года. Общая сумма взносов за этот период составит 18 053 рубля (при условии, что доход предпринимателя не превысил 300 000 рублей). Возможно, что часть этой суммы уже перечислена, тогда надо только доплатить разницу.

Особый срок для уплаты взносов при такой ситуации не установлен. Переход с УСН на НПД не лишает вас статуса предпринимателя, поэтому действуют обычные сроки:

- 31 декабря текущего года для фиксированной части;

- 1 июля следующего года для взноса с доходов свыше 300 000 рублей.

Однако, если говорить о возможности учесть взносы для уменьшения налога, их надо перечислить ещё тогда, когда вы работали на упрощёнке. Взносы, перечисленные после того, как состоялся переход с УСН на НПД, в расчёт уже не принимаются.

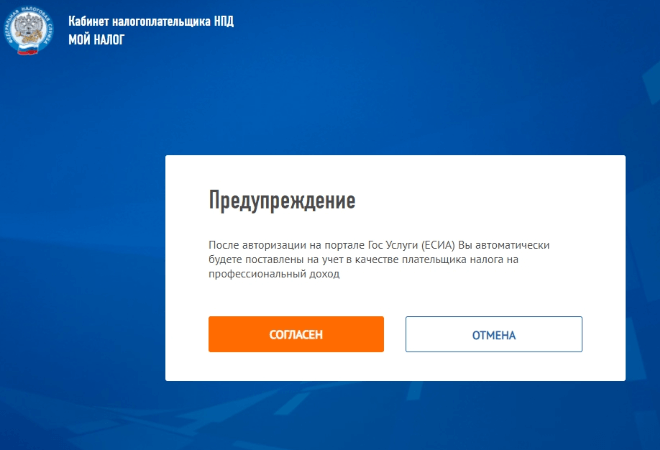

Шаг 2. Зарегистрируйтесь в качестве плательщика НПД.

Сначала надо подтвердить согласие на обработку персональных данных и принять правила пользования приложением. На следующем шаге произойдёт автоматическая постановка ИП на учёт в качестве плательщика налога на профессиональный доход.

Шаг 3. Откажитесь от льготного режима, который ИП применял ранее.

Уведомление о прекращении применения УСН или ЕСХН должно быть подано в течение месяца после регистрации ИП в качестве плательщика налога на профдоход. Если при переходе на НПД не отказаться от своей системы налогообложения, то регистрация аннулируется, и предприниматель снова окажется на прежнем режиме.

Что касается патента, то отказаться от него надо в течение 10 дней после того как прекращена патентная деятельность. Если стоимость патента уже оплачена полностью, можно вернуть или зачесть переплату по налогу. Для этого надо обратиться в ИФНС, которая выдала патент.

Шаг 4. Сдайте декларацию и заплатите налог.

Переход с УСН на НПД означает прекращение предпринимательской деятельности, в отношении которой применялась упрощённая система. В этом случае действует норма статьи 346.23 НК РФ, поэтому сдать декларацию надо не позднее 25-го числа следующего месяца. Для нашего примера, когда ИП стал плательщиком НПД с 10 июня, декларацию надо сдать не позже 25 июля. Этот же крайний срок действует и для уплаты остатка налога УСН.

Итак, мы разобрались, как перейти с УСН на НПД. Если переход происходит с других режимов, алгоритм будет тот же: заплатить взносы в период работы на прежнем режиме, сдать декларацию и перечислить налог (сроки зависят от системы налогообложения, они указаны в НК РФ).

С 2021 года право учитывать взносы для уменьшения налога получили предприниматели на ПСН. Поэтому перед тем, как ИП перейти на уплату налога на профессиональный доход, рекомендуем ознакомиться с этой статьей. А если останутся вопросы, вы всегда можете обратиться на бесплатную консультацию.

Кто может и кому нельзя работать по УСН

УСН в России очень распространена, возможно, потому, что закон предусматривает, что воспользоваться ею могут любые предприятия и организации, оказывающие определенный перечень работ и услуг для населения. Исключения составляют:

- Инвестиционные фонды, банки, ломбарды, микрофинансовые организации и иные финансовые структуры

- Негосударственные пенсионные фонды, страховые организации

- Организации с филиалами

- Бюджетные организации

- Те компании, которые занимаются организацией и проведением азартных игр и тому подобных мероприятий

- Компании, являющиеся участниками соглашений о разделе продукции

- Организации, занимающиеся добычей и продажей полезных ископаемых (кроме распространенных, например глина, песок, щебень, торф и других)

- Предприятия, зарегистрированные в других государствах

- Компании, в которых доля участия других компаний составляет более 25% (кроме некоммерческих организаций, бюджетных образовательных учреждений)

- Предприятия, производящие подакцизные товары (спирт, алкоголь, табак, легковые автомобили и мотоциклы, бензин, дизельное топливо, моторные масла, полный список смотрите в ст.181 НК РФ)

- Компании, в штате которых более 100 работников

- Организации, перешедшие на ЕСХН

- Те предприятия, остаточная стоимость основных средств которых составляет более 100 млн. рублей

- Компании, которые не сообщили о переходе на УСН в сроки и в порядке, установленные законом

Надо заметить, что в этой части Закона периодически происходят изменения, поэтому рекомендуем периодически отслеживать этот перечень.

Условия работы на НПД

Чтобы принять решение о переходе на НПД, надо разобраться в особенностях этого льготного режима. Их немного:

- лимит доходов – не более 2,4 млн рублей в год;

- нельзя нанимать работников по трудовым договорам;

- разрешено оказывать услуги, выполнять работы и продавать товары собственного изготовления, но нельзя перепродавать готовые товары;

- страховые взносы за себя платить необязательно;

- не надо применять кассовый аппарат и сдавать отчётность;

- налоговые ставки – от 4% до 6% полученного дохода;

- бонус в 10 000 рублей, за счёт которого можно заплатить часть налога;

- нельзя одновременно совмещать НПД с другими налоговыми режимами.

Бланк уведомления о переходе на УСН

Для сообщения о выборе упрощённого налогового режима предусмотрен специальный бланк по форме 26.2-1. Он опубликован в Приказе ФНС России от 02.11.2012 N ММВ-7-3/829@.

Уведомление о переходе на УСН с 2021 года относится к рекомендованным, а не к утверждённым документам. Это означает, что ФНС не предъявляет строгих требований к порядку его заполнения.

Тем не менее, при оформлении бланка всё-таки стоит придерживаться стандартных правил:

- писать только печатные заглавные буквы;

- использовать чернила чёрного цвета;

- в свободных ячейках проставлять прочерки.

Подготовьте два экземпляра уведомления о переходе, на одном налоговый инспектор сделает отметку о принятии и отдаст его вам. Но некоторые наши пользователи сообщают, что в их инспекциях требуют три экземпляра. Можете заранее уточнить этот вопрос в инспекции или просто распечатать ещё один лист.

В уведомлении на УСН всего одна страница, заполнить её можно без труда. Дальше мы рассмотрим порядок заполнения и покажем, как выглядит образец заполнения.

Зачем нужно уведомление о возможности применять УСН?

Получение информационного письма, о котором идет речь, – это завершающий этап информационного обмена с налоговой при переходе организации на УСН. В Налоговом кодексе статьей 346.11 установлен порядок перехода на УСН, в частности, декларируется добровольность такого перехода.

ИП, юридическое лицо, принявшие решение работать на упрощенке, обязаны сообщить об этом в ИФНС:

- до 31 декабря года, предшествующего началу применения УСН, если организация работала раньше на другом режиме налогообложения (ст. 346.13-1 НК РФ);

- не позже календарного месяца (30 дней) с момента постановки на учет в налоговом органе, в соответствии с выданным свидетельством ФНС (ст. 346.13-2 НК РФ).

Юрлица и ИП, нарушившие данное правило, не могут применять УСН (ст. 346.12-3 пп. 19).

Как видим, добровольный и уведомительный порядок перехода на упрощенку не означает, что применение этого режима налогообложения происходит само по себе, в автоматическом режиме.

Если пропущен срок подачи уведомления, налоговая может не признать такой переход соответствующим закону и применить при проверке налоговые санкции. Кроме того, налоговым законодательством установлен целый ряд причин, препятствующих применению УСН. Недостаточное знание НК РФ либо своеобразная трактовка его норм могут привести налогоплательщика к ошибкам, за которые, в буквальном смысле, придется дорого заплатить: штрафами, пенями и доначислением налогов.

Причины, ограничивающие применение УСН, следующие (по тексту ст. 346.12, 346.13 НК РФ):

- доход на УСН не более 150 млн руб. в год;

- при переходе на УСН доход за 9 месяцев предыдущего года не более 112,5 млн руб.;

- остаточная стоимость ОС ограничена 150 млн руб.;

- если речь идет о юрлице, у него не должно быть филиалов;

- доля в УК юрлица иных юрлиц не выше 25%;

- ограничение численности работников до 100 человек.

Кроме того, согласно ст. 346.12 НК РФ, есть ограничения на применение режима по видам деятельности.

Чтобы избежать проблем с фискальными органами и быть уверенным, что уведомление о применении УСН чиновниками получено, налогоплательщику необходимо позаботиться о получении информационного письма из ИФНС.

Обратите внимание! Если юрлицо проходит процедуру реорганизации, правопреемнику целесообразно обратиться в ИФНС и уточнить необходимость подачи уведомления о работе на УСН, получения документа о возможности применения УСН. Несмотря на то что организация лишь реорганизуется, а не прекращает работу, ситуация с точки зрения применения гл

26.2 НК РФ спорная. Возможны судебные разбирательства.

Как, куда и в какие сроки подавать уведомление

Есть два варианта по срокам, в которые следует уведомить налоговую инспекцию о выборе УСН при регистрации организации или ИП:

- одновременно с заявлением и пакетом бумаг при создании юридического лица или ИП;

- не позднее тридцати календарных дней с даты постановки на учет в ИФНС. Дата указывается в свидетельстве о постановке на учет.

Например, гражданин Сидоров зарегистрировался как ИП 15.01.2021, при регистрации уведомление с целью применения УСН не подавал. До 15.02.2021 включительно он вправе решить, какой налоговый режим ему выбрать, и уведомить ИФНС по месту прописки, если выбор пал на упрощенную систему. Предположим, гражданин Сидоров решил остаться на общей системе, но спустя полгода передумал. До конца 2021 года он не изменит налоговый режим. Вариант: подать уведомление до 31.12.2021 с целью перехода на УСН с 01.01.2022.

Документы подаются в ИФНС по месту нахождения организации или по месту постановки на налоговый учет предпринимателя. При подаче одновременно с заявлением на регистрацию юрлица или ИП — в регистрирующий налоговый орган.

Подать уведомление допускается несколькими способами:

- в бумажном виде, предоставив его в инспекцию лично (или через представителя с доверенностью). Документ необходимо подготовить в двух экземплярах: один передается сотруднику налоговой инспекции, на втором ставится печать и его подпись, второй экземпляр с отметкой о принятии остается у вас на руках. Вы сможете отследить сроки для внесения изменений и предъявить в качестве доказательства, если ФНС России будут рассчитаны налоги по ОСН (общей системе налогообложения);

- почтовым отправлением на адрес налоговой инспекции. Рекомендуется сделать опись вложения для подтверждения отправки уведомления;

- в электронной форме или через личный кабинет.

ИФНС никаких подтверждений (уведомлений, писем) о переходе на УСН не направляет. Считается, что если срок подачи соблюден, все условия перехода и применения УСН выполняются, то вы признаетесь новоиспеченным упрощенцем по умолчанию.

Если потребуется письменное подтверждение, вы можете обратиться в инспекцию с соответствующим запросом в любой момент. В ответ от ИФНС вы получите информационное письмо (для него установлена форма № 26.2-7), в котором указывается дата предоставления вами заявления о переходе. На подготовку информационного письма налоговой инспекции дается 30 календарных дней.

Необходимо отметить для себя, что применение спецрежима без права на него способно обернуться для компании (ИП) дополнительными начислениями, финансовыми санкциями.