Как работать с кредиторской задолженностью

Содержание:

- Кредиторская задолженность

- Расшифровка дебиторской задолженности

- Инвентаризация дебиторской и кредиторской задолженности в 1С

- Понятие дебиторской и кредиторской задолженности – инструмент анализа рентабельности компании

- При каких обстоятельствах задолженность приобретает статус безнадёжной

- Что такое кредиторская задолженность

- Дебиторская и кредиторская задолженности в организации

- Правила учета и инвентаризации ДЗ и КЗ

- Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Кредиторская задолженность

Сальдо кредиторской задолженности показывает, сколько учреждение должно своим контрагентам (кредиторам), т. е. является денежной оценкой неисполненных обязательств учреждения.

Основные виды кредиторской задолженности:

1. Авансы, полученные от покупателей (кредиторская задолженность по доходам).

Возникает, когда учреждение оказывает услуги (работы) или реализует ценности (продукцию, товары) по предоплате.

При анализе актуальной кредиторской задолженности следует учитывать особенности отражения в бюджетном, бухгалтерском учете договоров аренды и долгосрочных договоров подряда, оказания услуг: с 2018 года по договорам аренды (ФСБУ «Аренда»), а с 2020 года по долгосрочным договорам подряда, оказания услуг, сроком более 12 месяцев (ФСБУ «Долгосрочные договоры»), на дату подписания договора на счетах учета дебиторской задолженности отражается полная стоимость договора (арендных платежей, работ, услуг). Затем, в ходе исполнения договора, эта дебиторская задолженность в размере полной стоимости долгосрочного договора постепенно погашается арендными платежами, платежами в оплату работ, услуг.

Таким образом, по договорам аренды, по которым учреждение выступает арендодателем, и долгосрочным договорам подряда (кроме строительного подряда), оказания услуг, по которым учреждение выступает исполнителем (подрядчиком), показатели кредиторской задолженности по доходам не формируются. Кредиторская задолженность по доходам может возникать по краткосрочным договорам, долгосрочным договорам строительного подряда и прочим договорам.

Задачи финансового менеджмента

В части управления размером кредиторской задолженности по доходам руководству следует контролировать своевременное исполнение договоров о реализации продукции (и других ценностей), выполнении работ, оказании услуг с покупателями (потребителями услуг, работ).

2. Задолженность перед поставщиками, сотрудниками и прочими контрагентами (принятые обязательства).

Возникает, когда учреждение приобретает услуги (работы), имущество и другие ценности с отсрочкой их оплаты. Задолженность перед сотрудниками возникает при начислении заработной платы и погашается в момент ее выплаты.

С 2018 года по договорам аренды, по которым учреждение выступает арендатором (ФСБУ «Аренда»), на дату подписания договора на счетах учета кредиторской задолженности отражается полная сумма арендных платежей за весь срок договора. Затем, в ходе исполнения договора, эта кредиторская задолженность постепенно погашается арендными платежами, уплачиваемыми арендодателю.

Таким образом, некоторая часть кредиторской задолженности учреждения, отраженной на счетах 302.00 «Расчеты по принятым обязательствам», может относиться к долгосрочной, а значит не всю сумму кредиторской задолженности по данным бухгалтерского учета государственного (муниципального) учреждения нужно выплатить кредиторам в краткосрочном периоде. ФСБУ «Представление бухгалтерской (финансовой) отчетности» и действующие формы отчетности предусматривают раскрытие показателей по долгосрочной и просроченной кредиторской задолженности.

Задачи финансового менеджмента

Основные цели управления данной кредиторской задолженностью лежат в области своевременного исполнения обязательств учреждения перед кредиторами (поставщиками, сотрудниками и пр.). Таким образом, объектами анализа и контроля являются сроки предстоящих выплат по договорам с поставщиками, заработной платы и других обязательств.

3. Долговые обязательства.

К этому виду относится задолженность по принятым долговым обязательствам в рамках привлечения средств (по государственному или муниципальному долгу), а также долговым обязательствам бюджетных и автономных учреждений. Следует отметить, что получение банковских кредитов не распространено среди бюджетных и автономных учреждений, поскольку считается не соответствующим цели их создания (см., например, ).

Задачи финансового менеджмента

В части управления кредиторской задолженностью по долговым обязательствам основной задачей является контроль своевременного исполнения графика платежей по возврату кредиторам основной суммы долга и начисленных процентов.

4. Задолженность по налогам и сборам, прочая кредиторская задолженность.

Задачи финансового менеджмента

Мероприятия по антикризисному управлению другими видами кредиторской задолженности следует планировать исходя из относительного размера этой задолженности и сроков ее погашения. В частности, задолженность по налогам и сборам традиционно относится к наиболее срочной и приоритетной.

Расшифровка дебиторской задолженности

Структура ДЗ и динамика изменений поясняются посредством таблиц 5.1 и 5.2.

В таблице 5.1 расшифровывается балансовая строка 1230. В графы вносятся данные о величине ДЗ на начало отчетного периода и на момент его окончания, также в них указывается колебание (в большую или меньшую сторону) дебиторки в данный период.

Краткосрочная ДЗ расшифровывается отдельно от долгосрочной. Но обязательно следует указать, какова величина задолженности, которая переходит из одного статуса в другой. Помимо этого, предприятие должно детально указать размер задолженности по каждому ее виду.

ОБРАТИТЕ ВНИМАНИЕ! Таблица 5.1 должна содержать совокупный размер дебиторки. Факт формирования резерва по сомнительным долгам (РСД), в отличие от баланса, согласно п. 35 ПБУ 4/99 здесь учитываться не должен

Это означает, что при подсчете остатков вычитать сумму РСД из их стоимости не надо.

Заполняя пояснительную таблицу 5.1, компания должна брать информацию из счетов учета ДЗ, причем как долгосрочной, так и краткосрочной.

В строку 5501 записываются размер общей долгосрочной ДЗ и ее изменения за период отчета.

Для краткосрочной ДЗ предназначена другая строка — 5510.

В графы, предназначенные для записей «На начало года», вносятся данные, взятые из счетов 60, 62, 73 и прочих, где содержатся дебетовые остатки.

ОБРАТИТЕ ВНИМАНИЕ! Размер РСД в начале отчетного периода равен кредитовому сальдо по 63-му счету. В графу «Изменения за период

Поступление» вносятся обороты по дебету счетов учета дебиторки. В графе, предназначенной для отражения поступлений в результате хозяйственной деятельности, не надо указывать процентные и штрафные средства, которые должны поступить на счет компании в соответствии с соглашениями. Такие суммы вносятся в специальную графу, идущую следующей — «Причитающиеся проценты, штрафы и иные начисления»

В графу «Изменения за период. Поступление» вносятся обороты по дебету счетов учета дебиторки. В графе, предназначенной для отражения поступлений в результате хозяйственной деятельности, не надо указывать процентные и штрафные средства, которые должны поступить на счет компании в соответствии с соглашениями. Такие суммы вносятся в специальную графу, идущую следующей — «Причитающиеся проценты, штрафы и иные начисления».

В графу «Изменения за период. Выбыло», в отличие от предыдущих граф, вносятся данные о кредитовом обороте. Сведения берутся из информации по соответствующим счетам.

Записи по сомнительным долгам и связанным с ними операциям делаются в корреспонденции со счете 91-1.

ОБРАТИТЕ ВНИМАНИЕ! Записи по переводу ДЗ из категории долгосрочной в категорию краткосрочной делаются в таблице на основании данных о движении между дебетом счета, на котором ведется учет краткосрочной дебиторки, и кредитом счета, на котором ведется учет долгосрочной ДЗ. Для строки, где указывается краткосрочная задолженность, данные могут приводиться без круглых скобок

Тогда для долгосрочной ДЗ они приводятся в круглых скобках.

В строки 5521 и 5530 вносятся данные за прошедший год. Для этого достаточно воспользоваться таблицей 5.1, но за предыдущий год, и взять из нее нужную информацию.

В строки 5502, 5503 вносятся данные по видам долгосрочной дебиторки за отчетный год. В строки 5522, 5523… вносятся аналогичные данные, но по предыдущему году. Краткосрочную ДЗ вносят в строки 5511, 5512, …, если имеются в виду данные по отчетному году, и в строки 5531, 5532, …, если речь идет о данных по году, предшествующему отчетному.

Строка 5500 предназначена для отражения в ней совокупной дебиторки, образовавшейся в конце года.

ОБРАТИТЕ ВНИМАНИЕ! Показатель, внесенный в строку 5500, должен быть равен сумме показателей, указанных в строках 5501 и 5510. Таблица 5.2 должна расшифровывать ДЗ с истекшим сроком погашения

Сюда заносится информация о просроченных задолженностях, сформировавшихся не только за отчетный год, но и за два года, которые предшествовали отчетному

Таблица 5.2 должна расшифровывать ДЗ с истекшим сроком погашения. Сюда заносится информация о просроченных задолженностях, сформировавшихся не только за отчетный год, но и за два года, которые предшествовали отчетному.

Суммы просроченной задолженности должны соответствовать условиям коммерческих соглашений и быть записаны по стоимости, указанной в балансе.

ОБРАТИТЕ ВНИМАНИЕ! В таблицу надо вносить задолженность независимо от того, есть у нее обеспечение или нет

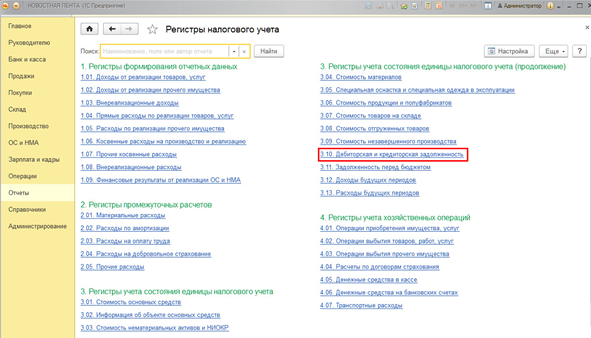

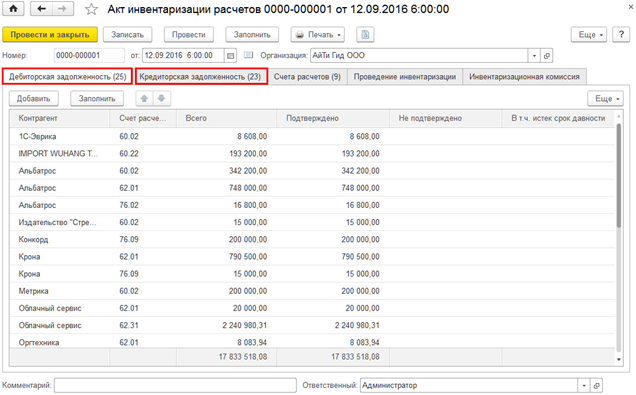

Инвентаризация дебиторской и кредиторской задолженности в 1С

Проведение инвентаризации всех обязательств и активов предприятия – обязательное условие для составления годовой бухгалтерской отчетности. Согласно Методическим указаниям, задолженность перед дебиторами выступает имуществом предприятия, а к финансовым обязательствам относится задолженность кредиторов.

Инвентаризация в 1C проводится для подтверждения остатков задолженности на определенную дату, к примеру, в конце года. С помощью сверки можно:

- проверить правильность расчетов с контрагентами;

- обнаружить несоответствия, ошибки в НУ и БУ.

Инвентаризация понадобится не только для составления годовой финансовой отчетности предприятия, отчет также составляют при смене ответственных лиц и ликвидации субъекта хозяйственной деятельности.

Проводится проверка и в других случаях:

- с целью оценки объемов сомнительной задолженности;

- для определения возможности формирования резерва по сомнительным долгам;

- для подготовки отчетности инвестору или банку.

В программе представлена возможность определения просроченной задолженности в разрезе договоров и кредиторов. В случае ликвидации кредитора или истечении срока давности долга, его можно списать.

Для проведения инвентаризации должна быть создана комиссия. В ее состав входят сотрудники бухгалтерии, администрации компании. Могут быть привлечены и представители других организаций, к примеру, аудиторы, но такое решение должно принимать руководство предприятия.

В приказе о проведении инвентаризации отражается время проведения, а также состав комиссии. Инвентаризация проводится в несколько этапов:

- в разделе «Продажи» нужно кликнуть на «Акт инвентаризации расчетов»;

- появится список ранее проводившихся сверок;

- затем следует нажать на «Создать»;

- заполнить появившийся акт, включая наименование организации, дату формирования отчета;

- после нажатия на кнопку «Заполнить» автоматически появятся сведения по кредиторской и дебиторской задолженности. На вкладке дебиторов отразится список контрагентов с размеров задолженности, во вкладке «Кредиторская задолженность» ― аналогичная информация по кредиторам;

- во вкладке «Проведение инвентаризации» нужно указать сроки проведения сверки – включая начальную и конечную дату, причину инвентаризации, номер приказа или распоряжения, на основании которого она проводится;

- далее необходимо перечислить всех членов комиссии, с помощью кнопки «Добавить» можно открыть справочник;

- напротив ФИО председателя комиссии нудно поставить галочку.

После того как все данные из приказа или распоряжения будут введены, можно сохранить инвентаризацию. Достаточно выбрать «Записать» и «Провести». Для распечатки акта необходимо выбрать «Печать», а затем – «Акт инвентаризации расчетов» форма ИНВ-17. В открывшейся печатной форме акта нужно нажать на кнопку «Печать».

Понятие дебиторской и кредиторской задолженности – инструмент анализа рентабельности компании

Понятие дебиторской и кредиторской задолженности – инструмент, характеризующий хозяйственную деятельность учреждений, реализующих торговые оптово-розничные отношения.

Дебиторская задолженность – долговые финансовые, потребительские обязательства компаний предприятию за оказанные услуги, предоставленную продукцию.

Кредиторская задолженность – собственные долги организации, вызванные недостачей денежных единиц для погашения обременений по бюджетным, внебюджетным оплатам.

Анализ динамики изменения видов задолженности – эффективный инструмент улучшения финансовой устойчивости фирмы.

При каких обстоятельствах задолженность приобретает статус безнадёжной

Безнадёжные долги заслуживают особого внимания по нескольким причинам:

- Задолженность, которую нельзя вернуть, завышает показатели валюты баланса, а следовательно, делает отчётность неактуальной, что противоречит положению по бухгалтерском учету.

- Безнадёжные долги служат поводом для создания резервного фонда, который формируется за счёт отчислений от прибыли. В бухгалтерском учёте такая обязанность прописывается в учётной политике. Резервный фонд предназначен для покрытия возможных убытков компании, поэтому при несвоевременном списании безнадёжного долга в фонд могут быть привлечены лишние денежные средства.

Причин, по которым задолженность может быть признана безнадёжной, может быть множество:

- истёкший срок давности

- ликвидация или банкротство контрагента

- невозможность взыскания долга из-за неизвестного местонахождения должника

- признание задолженности безнадёжной через суд

- арест банковских счетов контрагента

- недостаточный размер активов должника для взыскания задолженности

- форс-мажорные обстоятельства и события непреодолимой силы

- недееспособность или смерть должника

Подтверждение любого события должно быть документальным. Только в этом случае бухгалтер может признать задолженность безнадёжной и списать ее с баланса.

Что такое кредиторская задолженность

Это когда мы должны

Здесь важно понимать, что кредитор – это не обязательно банк или лицо, у которого мы напрямую заняли средства. Нет, это может быть сантехник, который выставил нам счет за установку раковины, или администрация парковки, на которой наши сотрудники оставляют свои автомобили, и с которой мы рассчитываемся раз в месяц по заключенному договору

Так, если наша компания получила от другой те или иные услуги и товары, но пока еще не оплатила их, то сумма этого долга и есть кредиторская задолженность.

Типы кредиторской задолженности

Существуют несколько видов подобных обязательств у юридического лица:

- За предоставленные услуги, поставленные товары или выполненные работы, дата оплаты по которым ещё не наступила.

- За поставленные товары, предоставленные услуги или выполненные работы, оплата по которым не совершена в сроки.

- По выданным векселям.

- По полученным авансам.

- По расчётам с бюджетом либо по внебюджетным платежам.

- По страховым взносам.

- По оплате труда.

- Прочие кредиторские задолженности предприятия.

Способы расчёта кредиторской задолженности

Для всех типов юридических лиц очень важно понимание своего текущего состояния по кредитным обязательствам. Это знание позволяет без ошибок рассчитать реальное финансовое положение предприятия и распределить денежные потоки внутри себя

Суммарное значение кредитных средств по остаткам на кредитных счетах и краткосрочным периодом погашения (до года) кредиторской задолженности высчитывается сложением показаний:

- Счёта № 60 (расчёты с поставщиком либо подрядчиком);

- Счёта № 62 (расчёты с покупателем либо заказчиком);

- Счёта № 68 (расчёты по налогам и сборам);

- Счёта № 70 (расчёты с персоналом по оплате труда).

Бухгалтеру, чтобы понять, какая реальная кредитная нагрузка лежит на организации и какой процент кредиторская задолженность имеет в общем финансовом состоянии, необходимо руководствоваться показателями специальных коэффициентов.

Данные используемые для получения реальной картины кредиторского обременения фирмы:

- Абсолютный показатель, строка 1520 в бухгалтерском балансе.

- Коэффициент оборачиваемости кредиторской задолженности.

- Средние показатели кредиторской нагрузки на экономику организации.

Данный подсчёт даст понять, какое количество дней в течении года счета контрагентов предприятия остаются без оплаты.

Списание кредиторской задолженности

Для списания кредиторской задолженности при не возврате долга от контрагента в течении трёх лет необходимо:

- создать акт зачёта взаимных расчётов с кредиторами и дебиторами

- оформить справку от бухгалтера по итогам инвентаризации данных расчётов.

Нельзя забывать о том, что кредиторская задолженность с истекшим сроком давности должна быть отнесена к доходам предприятия вне реализации.

Определение срока исковой давности получают изучив Гражданский Кодекс Российской Федерации, статьи 196 и 200. Из них ясно следует, что срок исковой давности исчисляется с даты написанной в договоре, а не с фактической даты поставки товара или предоставления услуг.

Обороты кредиторской задолженности

В оборачиваемости кредиторской задолженности важнейшим показателем является срок возвращения заёмных средств. Коэффициент оборачиваемости напрямую влияет на финансовую состоятельность юридического лица. Нормой этого показателя является соотношение себестоимости продукции к среднегодовым цифрам кредиторской задолженности.

Этот показатель тем выше, чем быстрее фирма возвращает заёмные средства. В его значении указано то количество раз, которое предприятие возвращало долг. При росте показаний этого коэффициента можно сделать вывод о том, что организация эффективна в использовании финансовых ресурсов.

Не редки случаи пользования предприятиями заёмными средствами. Рост коэффициента пользования целиком зависит от эффективности использования ресурсами и грамотного управления предприятием.

Если поделить количество дней в году на показатель коэффициента, выйдет реальная картина оборачиваемости кредитных средств. Чем меньше итог, тем быстрее организация возвращает задолженность.

Чем грозит уклонение от возврата кредитных средств

В Уголовном кодексе Российской Федерации в статье 177, прописаны различные наказания за уклонение от погашения кредиторской задолженности, при не исполненном долге в полтора миллиона рублей либо выше. Это может быть как крупный штраф, так и обязательные работы и даже лишение свободы.

Дебиторская и кредиторская задолженности в организации

Дебиторская (ДЗ) и кредиторская (КЗ) задолженности сами по себе несут незначительную информацию. Наибольшей ценностью обладает их объём и соотношение между собой. Здесь можно отметить ряд особенностей:

Дебиторская (ДЗ) и кредиторская (КЗ) задолженности сами по себе несут незначительную информацию. Наибольшей ценностью обладает их объём и соотношение между собой. Здесь можно отметить ряд особенностей:

- ДЗ представляет собой активы компании. Её постоянное наличие является достаточно положительным фактором, сообщающим о том, что предприятие работает стабильно и перспективно.

- Отдельно отмечают такое понятие, как долгосрочная ДЗ. Срок ожидания платежей по такой задолженности превышает 12 месяцев.

- Низкий объём ДЗ или её полное отсутствие считается в большей степени положительным явлением для компании. Это явление напрямую указывает на предусмотрительность владельцев фирмы при выборе контрагента.

- Наличие КЗ свидетельствует о том, что в бюджете фирмы активно используются сторонние денежные средства, так как КЗ включает в себя заимствования.

- Большая сумма КЗ сигнализирует о не окупаемом бизнесе и трудностях в ведении дел. В это же время полное отсутствие КЗ также негативно, поскольку означает, что фирма работает на своем личном бюджете, упуская возможности для более продуктивного развития.

Особенности дебиторской и кредиторской задолженностей

Форма для ДЗ и КЗ предполагает указание различного вида денежных задолженностей, которые принято разделять на две группы — задолженности по основной деятельности организации и задолженности по прочим видам деятельности.

Форма для ДЗ и КЗ предполагает указание различного вида денежных задолженностей, которые принято разделять на две группы — задолженности по основной деятельности организации и задолженности по прочим видам деятельности.

Также разные долговые обязательства относят к дебиторской и кредиторской задолженностей. Так к ДЗ относятся:

- задолженности покупателей;

- выплаты по судебным искам и имеющимся претензиям;

- авансы физическим лицам;

- расчёты с персоналом по выданным займам, выплатам материального ущерба и т. д.;

- задолженности по вкладам в уставный капитал со сторон учредителей.

Также к данной группе можно отнести и задолженности по другим операциям, т. е. дополнительные задолженности. Долги по ДЗ указывают в активе баланса компании.

К КЗ можно отнести:

- долги по выплатам в бюджет;

- долги в отношении страховых выплат;

- долги по выплатам в различные фонды (пенсионный, медицинское страхование и т. д.);

- долги по дивидендам.

Также форма КЗ может включать другие долги некоммерческого характера. Как правило, отображают КЗ в пассивах баланса.

ДЗ указывают в активе баланса компании.

Расшифровка граф формы и образец документа

Чтобы форма была заполнена верно, необходимо тщательно подойти к вопросу заполнения каждой графы бланка. Установленный образец включает в себя особые сокращения для обозначения дебиторской задолженности (RTR) и кредиторской (AP). Общее количество граф в бланке — 6, каждая из которых несёт функциональное назначение. Рассмотрим их по порядку:

Чтобы форма была заполнена верно, необходимо тщательно подойти к вопросу заполнения каждой графы бланка. Установленный образец включает в себя особые сокращения для обозначения дебиторской задолженности (RTR) и кредиторской (AP). Общее количество граф в бланке — 6, каждая из которых несёт функциональное назначение. Рассмотрим их по порядку:

- Разделы I и II. Указывается порядковый номер, начиная с 001.

- Разделы I и II. Указывается ИНН кредитора или дебитора.

- Разделы I и II. Указывается официальное полное название фирмы, выступающей в роли кредитора или дебитора.

- Общая сумма долгов по каждому кредитору или дебитору. Если долгов несколько, они указываются отдельно.

- Просроченные долги, срок просрочки которых не превышает 3 месяцев (срок нормального документооборота).

- Дата появления долга в формате число/месяц/год.

Суммы долгов, превышающие 1000 рублей, указываются в пунктах 1.1-2.3 I и II разделов. Если сумма менее 1000, она указывается в пунктах 1.4 и 2.4 I и II разделов. Кроме того, указываемая сумма, как правило, должна округляться до 1000.

Форма имеет ряд граф и подразделов, причём заполнению подлежит каждый из них. При заполнении можно опираться на образец документа, представленный в приказе Минфина РФ от 10.03.1999 № 19н.

КЗ отображают в пассивах баланса.

Правила учета и инвентаризации ДЗ и КЗ

Учитываются дебиторка и кредиторка на отведенных для них счетах бухучета. Записи событий с ДЗ ведутся на 60-м, 62-м, 71-м, 73-м, 76-м счетах. КЗ учитывается на 60-м, 62-м, 66-м, 67-м, 69-м, 70-м, 71-м, 73-м, 76-м счетах.

Дебиторка по своей сути является активом компании. Поэтому увеличение размера ДЗ отражается записями по дебету приведенных выше счетов, уменьшение — по кредиту. Для кредиторки, соответственно, наоборот, ведь она является частью пассивов компании. Сумма ДЗ фиксируется в разделе II баланса, КЗ — в разделе IV или V.

ОБРАТИТЕ ВНИМАНИЕ! У КЗ и ДЗ есть временная классификация. В зависимости от сроков погашения задолженность может быть краткосрочной, если долги погашаются за период до 12 месяцев, и долгосрочной, если период погашения долгов превышает 12 месяцев

Руководство предприятия и инвесторы постоянно должны иметь реальную картину состояния дел на предприятии. Показатели ДЗ и КЗ помогают обеспечивать это с достаточной точностью. Для определения действительной величины обоих видов задолженности в компании предусмотрена процедура инвентаризации. Ее проводит специальная комиссия, назначаемая приказом руководства.

Комиссии поручается проверить, просрочена ли задолженность, а также сверить остатки по счетам, оценить, насколько обоснованно долги внесены в список.

ОБРАТИТЕ ВНИМАНИЕ! Основная задача инвентаризации — обнаружение просроченной задолженности. Такие данные оказывают существенное влияние на бухгалтерский и налоговый учет, поскольку задолженность надо своевременно списывать, и каждое отклонение по срокам приводит к налоговым нарушениям

Дело в том, что ДЗ способна уменьшить базу по налогу на прибыль, а КЗ в случае просрочки должна войти в подлежащий налогообложению доход компании.

Результаты процедуры вносятся в акт, составленный в 2 экземплярах. Форма документа утверждена Госкомстатом еще 18.08.98 постановлением № 88.

Ориентируясь на данные, внесенные в акт, уже можно составить представление о состоянии активов и обязательств предприятия.

Однако если требуется более глубокая аналитическая работа, например для привлечения инвестиций, то поверхностный взгляд на размеры ДЗ и КЗ не даст полной картины. Инвестору или банку обязательно потребуется более подробная информация о структуре задолженности, а именно: каков объем просроченных долгов, на какой период они просрочены, какие безнадежны и проч. Чтобы получить такие сведения, требуется расшифровка ДЗ и КЗ.

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани