Счет-фактура и упд с 01.07.2021

Содержание:

- Изменения по журналу учета счетов-фактур

- Изменения по книге покупок и доплистов к ней

- Изменения в электронных счетов-фактур в зашифрованном виде

- Письмо Федеральной налоговой службы от 11 августа 2021 г. № ЗГ-3-3/5573@ “О порядке заполнения строки 5а новой формы счета-фактуры”

- Как заполнять счета-фактуры и УПД с 1 июля

- Что такое прослеживаемость и чем она отличается от маркировки

- Что такое счет-фактура и что такое счет на оплату

- Образец заполнения счета-фактуры

- Журнал учета счетов-фактур с 1 июля 2021 года

- Форму и формат счета-фактуры обновили с 01.07.2021

- Функционал персонального профиля

Изменения по журналу учета счетов-фактур

В форме журнала учета счетов-фактур предусмотрены изменения, которые дают возможность регистрировать документы, заполненные по обновленным правилам. Таким образом, в обеих частях журнала (по выставленным и полученным документам соответственно) добавлены новые графы:

- гр. 20 — ставится регистрационный номер декларации на продукцию (до этого — таможенной декларации) или регистрационный номер партии продукции, которая подлежит прослеживанию;

- гр. 21 — указывается код количественной единицы измерения продукции, которая применяется для прослеживания;

- гр. 22 — указывается количество продукции, подлежащей прослеживанию, в единице измерения, применяемой для прослеживания;

- гр. 23 — указывается стоимость продукции, подлежащей прослеживанию (без НДС и в руб.).

Для каждой строки журнала имеется возможность заполнять подстроки гр. 20-23. По гр. 20-22 будут фиксироваться показатели подстрок 11-12 регистрируемого документа.

Изменения по книге покупок и доплистов к ней

В форме книги продаж предусмотрены некоторые технические обновления, связанные с перестановкой граф. Например, регистрационный номер декларации на продукцию перемещен из гр. 3а в гр. 20. В связи с этим показатели из гр. 3б перемещены в гр. 3а, а гр. 3б больше не заполняется.

Чтобы регистрировать основные и корректировочные счета-фактуры, сформированные по обновленным формам, добавили новые графы:

- гр. 20 — ставится регистрационный номер декларации на продукцию или партию продукции, подлежащей прослеживанию. Заполняется на основании гр. 11 счета-фактуры;

- гр. 21 — указывается код количественной единицы измерения продукции, которая используется для прослеживания. Заполняется на основании гр. 12 счета-фактуры;

- гр. 22 — указывается количество продукции, подлежащей прослеживанию, в единице измерения, применяемой для прослеживания. Заполняется на основании гр. 13 счета-фактуры;

- гр. 23 — указывается стоимость продукции, подлежащей прослеживанию (без НДС и в руб.).

Для фиксации информации по продукции, подлежащей прослеживанию, используются подстроки гр. 20-23. В подстроках 20-22 фиксируются показатели подстрок гр. 11-13 счета-фактуры.

Согласно Приказу ФНС от 26.03.2021 г. № ЕД-7-3/228@ внесены корректировки в декларацию по НДС, а также правила ее заполнения и формат представления в электронном виде. К примеру, корректировки касаются разделов 8-11 из-за ввода системы прослеживаемости.

Данные корректировки по декларации действуют с 26 июня и используются для сдачи отчетности за 3 кв. 2021 года.

Важно! С 1 июля на основании Приказа Минфина от 05.02.2021 г. № 14н изменены правила работы с электронными счетами-фактурами.. С 1 июля при продаже продукции, подлежащей прослеживанию, счета-фактуры нужно формировать только электронно

Это относится и к основным, и к корректировочным документам. Субъекты, не являющиеся плательщиками НДС, обязаны формировать универсальные передаточные документы также в электронной форме.

С 1 июля при продаже продукции, подлежащей прослеживанию, счета-фактуры нужно формировать только электронно. Это относится и к основным, и к корректировочным документам. Субъекты, не являющиеся плательщиками НДС, обязаны формировать универсальные передаточные документы также в электронной форме.

Документы требуется передавать через оператора ЭДО по телекоммуникационным каналам связи. Если в компании электронный документооборот еще не настроен, можно использовать сервис 1С-ЭДО, чтобы обмениваться с контрагентами юридически значимыми документами.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Как в 1С вести учет авансовых платежей по НДФЛ иностранных работников

Как создать виртуальный склад в ИС ЭСФ

Изменения в электронных счетов-фактур в зашифрованном виде

С 1 июля существенно ограничивается возможность выставления и получения электронных счетов-фактур в зашифрованном виде. Зашифрованные счета-фактуры смогут выставляться и приниматься только в следующих случаях:

- нормативными правовыми актами не установлен запрет на шифрование информации счетов-фактур в электронной форме;

- при выставлении счетов-фактур в электронной форме, не содержащих регистрационные номера партии товара, подлежащего прослеживаемости;

- оператору ЭДО не давалось поручения от покупателя/продавца относительно обязательной проверки электронного счета-фактуры, в том числе на соответствие утвержденному формату.

При выставлении и получении счетов-фактур в электронной форме продавец и покупатель осуществляют электронный документооборот по каждому счету-фактуре в отдельности. Электронный счет-фактура считается исходящим от продавца, если он подписан электронной подписью уполномоченного должностного лица продавца и направлен через оператора ЭДО через ТКС.

Электронный счет-фактура считается выставленным/полученным, если продавцу/покупателю поступило соответствующее подтверждение от оператора ЭДО, а датой их выставления/получения считается дата, указанная в таком подтверждении (п.п. 8–9 приказа Минфина от 05.02.2021 № 14н).

Письмо Федеральной налоговой службы от 11 августа 2021 г. № ЗГ-3-3/5573@ “О порядке заполнения строки 5а новой формы счета-фактуры”

17 августа 2021

Вопрос: В форму счета-фактуры (утв. постановлением Правительства РФ от 26.12.2011 N 1137) внесены изменения с 1 июля 2021 года постановлением Правительства РФ от 02.04.2021 N 534. В частности, счет-фактура дополнен новой строкой 5а «Документ об отгрузке N п/п». В соответствии с пп. «з1» п. 1 Правил заполнения счета-фактуры в строке 5а необходимо показать реквизиты документа об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру (порядковым номерам) записи в счете-фактуре. В случае одновременного отражения нескольких документов, подтверждающих поставку (отгрузку) товаров (выполнение работ, оказание услуг), передачу имущественных прав, в этой строке указываются номера и даты таких документов через разделительный знак «;» (точка с запятой).

Реквизиты какого документа нужно показывать по данной строке при выставлении счета-фактуры на сумму комиссионного вознаграждения?

Ответ: Федеральная налоговая служба, рассмотрев обращение по вопросу заполнения строки 5а новой формы счета-фактуры, выставляемого индивидуальным предпринимателем на сумму комиссионного вознаграждения, сообщает следующее.

На основании подпункта 4 пункта 5 статьи 169 Налогового кодекса Российской Федерации (в редакции Федерального закона от 09.11.2020 N 371-ФЗ) с 01.07.2021 счет-фактура дополнен реквизитами, позволяющими идентифицировать документ об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав.

Согласно подпункту «з (1)» пункта 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26.12.2011 N 1137 (в редакции постановления Правительства Российской Федерации от 02.04.2021 N 534) в строке 5а счета-фактуры указывается номер и дата составления документа об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру (порядковым номерам) записи в счете-фактуре. В случае одновременного отражения нескольких документов, подтверждающих отгрузку товаров (выполнение работ, оказание услуг), передачу имущественных прав, в этой строке указываются номера и даты таких документов через разделительный знак «;» (точка с запятой).

Пунктом 2 статьи 54 Кодекса установлено, что индивидуальные предприниматели, исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации.

Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей утвержден Приказом Минфина России и МНС России от 13.08.2002 N 86н/БГ-3-04/430.

Пунктом 4 указанного Порядка определено, что учет доходов и расходов и хозяйственных операций ведется индивидуальными предпринимателями путем фиксирования в Книге учета доходов и расходов и хозяйственных операций индивидуального предпринимателя операций о полученных доходах и произведенных расходах в момент их совершения на основе первичных документов позиционным способом.

Статьей 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) определено, что первичным учетным документом оформляется каждый факт хозяйственной жизни. На основании положений пункта 4 статьи 9 Закона N 402-ФЗ первичные учетные документы должны составляться по формам, утвержденным руководителем организации, и содержать все обязательные реквизиты, установленные пунктом 2 статьи 9 Закона N 402-ФЗ.

В связи с вышеизложенным, а также принимая во внимание требования Закона N 402-ФЗ, при выставлении счета-фактуры в отношении оказанных услуг по договору комиссии (на сумму комиссионного вознаграждения) в строке 5а счета-фактуры указывается номер и дата первичного учетного документа, подтверждающего факт оказания данной услуги

| И.о. начальника Управленияналогообложения юридических лиц | А.А. Водовозов |

Как заполнять счета-фактуры и УПД с 1 июля

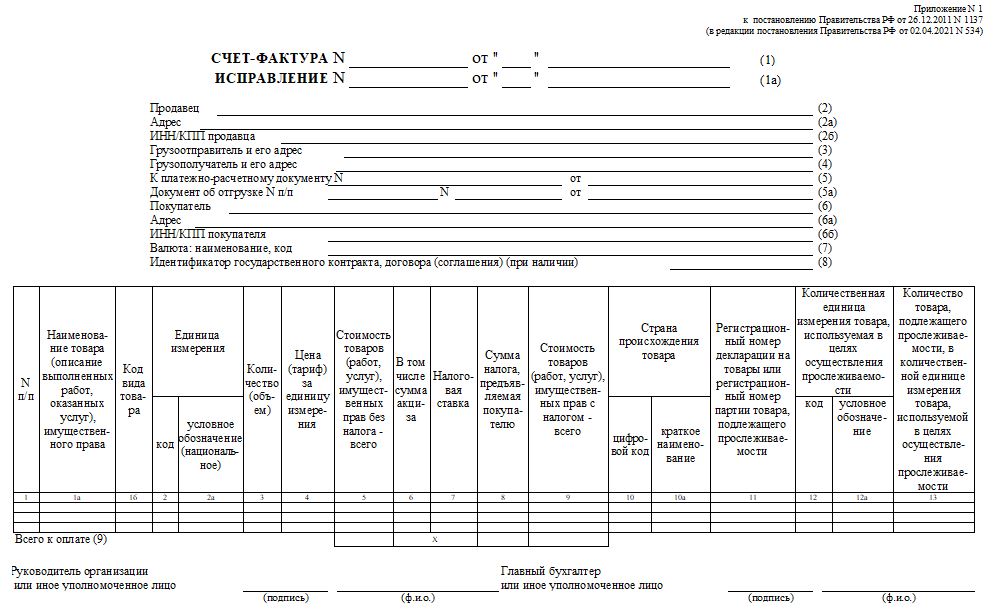

С 1 июля изменились состав реквизитов и форма счета-фактуры, а также корректировочного счета-фактуры (Закон № 371-ФЗ, Постановление Правительства РФ от 02.04.2021г. № 534). Новшества касаются как участников оборота прослеживаемых товаров, так и иных налогоплательщиков.

Во-первых, записи о товарах, работах, услугах, имущественных правах в табличной части обычного и корректировочного счета-фактуры нужно нумеровать – это графа 1, а наименование – графа 1а (Приложение 1 и Приложение 2 к Постановлению Правительства от 26.12.2011г. № 1137). Для заполнения графы 1 в корректировочном счете-фактуре номер позиции надо брать из первоначального счета-фактуры.

Во-вторых, в счете-фактуре необходимо указывать реквизиты, позволяющие идентифицировать документ об отгрузке товаров, выполнении работ, оказании услуг, передаче имущественных прав (пп. 4 п. 5 ст. 169 НК РФ). Для этих целей появилась новая строка 5а. Это нововведение не связано с прослеживаемостью товаров и обязательно для всех налогоплательщиков, выставляющих как электронные, так и бумажные счета-фактуры. При указании в строке 5а документа об отгрузке необходимо привязать его к каждому порядковому номеру наименования товаров, работ, услуг, имущественных прав.

Например, счет-фактура составлен на 10 позиций, первые 5 из которых отгружены по накладной № 15 от 01.07.2021, и следующие 5 – по накладной № 18 от 01.07.2021. В строке 5а будет указано: «Документ об отгрузке N п/п 1-5 № 15 от 01.07.2021; N п/п 6-10 № 18 от 01.07.2021». В авансовых счетах-фактурах строку 5а можно не заполнять.

В форму УПД также должна быть добавлена строка 5а, в которой будет указан номер самого УПД (Письмо ФНС от 17.06.2021 г. № ЗГ-3-3/4368@). ФНС не первый раз дает разъяснения, что УПД со статусом «1» должен меняться вслед за изменением счета-фактуры (Письма ФНС России от 22.04.2019 N ЕД-4-15/7638, от 14.09.2017 N ЕД-4-15/18321@, от 24.01.2014 N ЕД-4-15/1121@).

Отсутствие строки 5а или некорректное ее заполнение может повлечь отказ в вычете НДС у покупателя (п. 2 ст. 169 НК РФ).

В-третьих, графа 11 счета-фактуры теперь называется «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости» и заполняют ее следующим образом:

- по непрослеживаемым товарам, местом происхождения которых территория РФ не является, по-прежнему следует вносить регистрационный номер таможенной декларации;

- по прослеживаемым товарам нужно указывать регистрационный номер партии товара (РНПТ).

Как получить РНТП разъяснил Минфин в письме от 30.03.2021 N 27-01-24/23047. Но пока не приняты соответствующие документы Правительством РФ, требование не является обязательным.

В одном счете-фактуре могут быть отражены как товары, подлежащие прослеживаемости, так и обычные.

В-четвертых, в обычном и корректировочном счете-фактуре, оформленном при совершении операций с товарами, подлежащими прослеживаемости, должны быть указаны единица измерения и количество прослеживаемого товара (пп. 16, 17, 18 п. 5, пп. 16, 17, 18 п. 5.1 ст. 169 НК РФ). Для этих показателей в форме документов предусмотрены новые графы: 12, 12а и 13, — которые можно не формировать в бумажных счета-фактурах по непрослеживаемым товарам (Приложение 1 и Приложение 2 к Постановлению Правительства от 26.12.2011 № 1137).

Для покупателей важно, что отсутствие граф с 11 по 13 или ошибки при их заполнении не будут препятствием для вычета НДС (п. 2 ст.169 НК РФ)

Обратите внимание! С 1 июля меняются также формы книги продаж, покупок, журналов полученных и выставленных счетов-фактур (Постановление Правительства от 02.04.2021 г. № 534)

А за III квартал 2021 года декларацию по НДС надо сдавать по новой форме (Приказ ФНС России от 26.03.2021 N ЕД-7-3/228@). Изменения обусловлены введением системы прослеживаемости товаров.

Что такое прослеживаемость и чем она отличается от маркировки

С 1 июля 2021 года на всей территории РФ вводится в действие национальная система обязательной прослеживаемости товаров (с 1 июля 2019 года компании участвуют в эксперименте по прослеживаемости на добровольных началах). Она регулируется Федеральным законом от 09.11.2020 № 371, внесшим изменения в НК РФ, а также уже подготовленным , который в ближайшее время утвердит Правительство РФ.

Целями введения данной системы являются противодействие незаконному ввозу товаров и обороту контрафакта, установление контроля за подлинностью той или иной продукции, а также повышение собираемости налогов и таможенных сборов. По своим целям и задачам система прослеживаемости сходна с обязательной маркировкой продукции. Но эти две контрольные системы в целях борьбы с незаконным оборотом товаров используют разные методы и приемы.

В отличие от маркировки, прослеживаемость не контролирует отдельные единицы товара и не требует нанесения на товар физического проверочного кода. Проверка осуществляется в отношении товарных партий и исключительно в документарной форме, без специального контрольного оборудования и проверки контрольно-идентификационных знаков на каждом этапе товарооборота.

Вместо нанесения на товар физических проверочных кодов, как это происходит с маркировкой, прослеживаемым товарам будет присваиваться регистрационный номер партии товара (РНПТ). Этот номер указывается в первичных документах на товар при его перемещении и продаже и передается в информационную систему прослеживаемости.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. С 1 июля 2021 года на всей территории РФ вводится в действие национальная система обязательной прослеживаемости товаров.

2. В отличие от маркировки, прослеживаемость не контролирует отдельные единицы товара и не требует нанесения на товар физического проверочного кода. Проверка осуществляется в отношении товарных партий и исключительно в документарной форме.

3. Вместо нанесения на товар физических проверочных кодов, как это происходит с маркировкой, прослеживаемым товарам будет присваиваться регистрационный номер партии товара (РНПТ).

4. Сведения об операциях с товарами, которым был присвоен РНПТ, через операторов электронного документооборота (ЭДО) будут поступать в информационную систему прослеживаемости.

5. Перечень товаров, подлежащих прослеживаемости, уже подготовлен Минфином, но еще не утвержден.

6. При продаже прослеживаемых товаров компании, являющиеся плательщиками НДС, должны выставлять счета-фактуры всем без исключения покупателям, включая физлиц, приобретающих товар для личного пользования.

7. Компании, освобожденные от НДС, а также компании, применяющие специальные налоговые режимы, при реализации прослеживаемых товаров вместо счетов-фактур должны выдавать покупателям универсальные передаточные документы.

8. Участники оборота прослеживаемых товаров обязаны ежеквартально отчитываться в ФНС о таких операциях.

9. Пользователи «1С» для передачи электронных документов и сведений об операциях с прослеживаемыми товарами могут использовать уже встроенные в бухгалтерские программы решения – сервисы «1С-Отчетность» и «1С-ЭДО».

РНПТ присваивается товарной партии при ее ввозе на территорию России. В тех случаях, когда товар ввозится из ЕАЭС, РНПТ на основании уведомления о ввозе товаров, подаваемого компанией, присваивают налоговые органы. Присвоенный номер сообщается компании, подавшей уведомление. Если же товар ввозится из стран, не являющихся членами ЕАЭС, РНПТ присваивается самой компанией на основании номера декларации на товары и порядкового номера товара в указанной декларации.

При каждой продаже для дальнейшей реализации присвоенный РНПТ указывается/сверяется в первичных документах на реализуемый товар (счетах-фактурах или передаточных документах). Сведения об операциях с товарами, которым был присвоен РНПТ, через операторов электронного документооборота (ЭДО) будут поступать в информационную систему прослеживаемости.

Таким образом, прослеживаемость не потребует от компаний нанесения на товар кодов, приобретения какого-либо сканирующего оборудования и изменения складской логистики. Контроль будет осуществляться исключительно на основе формируемых первичных документов на прослеживаемый товар и представляемой в налоговые органы отчетности об операциях с такими товарами.

Что такое счет-фактура и что такое счет на оплату

Понятие «счет» часто используют для определения документа оплаты, предъявляемого продавцом покупателю. Официально закрепленного определения «счет» в нормативных документах нет. Его выставляют как на уже отгруженную продукцию (выполненные работы, оказанные услуги), так и на авансирование (предоплату). Счет на оплату не является документом, на основании которого оформляется вычет по НДС. Счет на оплату является формой документа, определяемой организацией.

Форма счета-фактуры утверждена постановлением правительства № 1137 от 26.12.2011 в редакции от 02.04.2021, и расчеты с бюджетом по НДС возможны только по этой форме документа. Электронный счет-фактуру заполняем только по правилам, указанным в приказе Минфина России от 05.02.2021 № 14н.

ВАЖНО!

В 2021 году физлицо вправе подписать счет-фактуру электронной подписью, но пока в этом случае к документам необходимо приложить доверенность. Начиная с 2022 года, физлицо сможет подписывать документы своим ключом от имени организации (после вступления в силу изменений в ).. Вот так выглядит бланк новой счет-фактуры 2021 в ворде для заполнения:

Вот так выглядит бланк новой счет-фактуры 2021 в ворде для заполнения:

- при реализации товаров (работ, услуг);

- при получении предоплаты.

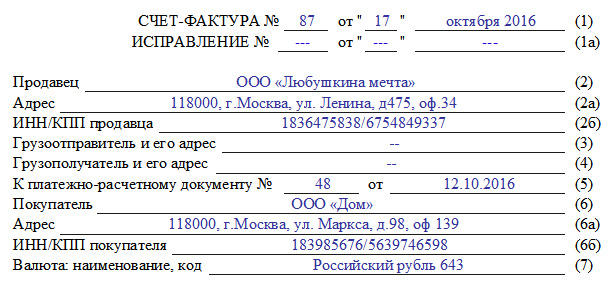

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Журнал учета счетов-фактур с 1 июля 2021 года

В форму журнала учета вносятся изменения, позволяющие регистрировать счета-фактуры и корректировочные счета-фактуры, составленные по новым формам. Так, в обеих частях журнала учета (часть 1 «Выставленные счета-фактуры», часть 2 «Полученные счета-фактуры») появляются новые графы:

-

графа «20» — регистрационный номер декларации на товары (ранее — таможенной декларации) или регистрационный номер партии товара, подлежащего прослеживаемости;

-

графа «21» — код количественной единицы измерения товара, используемой в целях прослеживаемости;

-

графа «22» — количество товара, подлежащего прослеживаемости, в единице измерения, используемой в целях прослеживаемости;

-

графа «23» — стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

К каждой строке журнала учета могут быть сформированы подстроки граф «20»-«23», при этом в графах «20»-«22» будут отражаться показатели подстрок «11»-«12» регистрируемого счета-фактуры.

Форму и формат счета-фактуры обновили с 01.07.2021

- регистрационный номер декларации;

- номер партии прослеживаемого товара (РНПТ);

- единицы измерения;

- количество прослеживаемой продукции.

Налогоплательщиков, осуществляющих операции с прослеживаемой продукцией, обязали направлять в органы ФНС отчеты об операциях с такими товарами и документы, содержащие реквизиты прослеживаемости. Порядок оформления документов должно установить правительство РФ.

ВАЖНО!

- «Регистрационный номер декларации на продукцию или регистрационный номер партии товара, подлежащего прослеживаемости»;

- «Код количественной единицы измерения, используемой в целях осуществления прослеживаемости»;

- «Количество продукции, подлежащей прослеживаемости, в количественной единице измерения товара»;

- «Стоимость товара, подлежащего прослеживаемости, без налога в рублях».

- обязанность операторов ЭДО проверять поступившие документы, если такое условие есть в договоре с продавцом;

- порядок действий при положительном и отрицательном результате проверки оператором ЭДО.

Новый порядок распространят на все счета-фактуры, выставленные в рамках системы прослеживаемости.

, чтобы прочитать.

Функционал персонального профиля

Аккаунт открывает доступ к таким функциям:

- Формирование, подписание и выставление ЭСЧФ. Это обязательный документ на сегодняшний день для всех плательщиков налога. В нем есть все совершенные расчеты по налогу. По этим документам происходит начисление НДС.

- Создание аналитических отчетов. В личном кабинете можно не только создавать новые отчеты, но и просматривать предыдущие.

- Управление вычетами. Пользователь сможет с помощью личного кабинета управлять суммами вычетов.

- Поиск несовпадений по НДС с поданной декларацией. В личном кабинете пользователь сможет сравнивать суммы по ЭСФЧ с теми, которые указаны в декларациях.

- Получение помощи службы технической поддержки. Можно обратиться по всем интересующим вопросам: настройка браузера и установка программного обеспечения для использования портала.

- Получение поддержки МНС по вопросам методологии заполнения, порядку выставления и учета ЭСЧФ, начисления НДС, законам и нормативам.

Портал существенно упрощает формирование и учет электронных счетов-фактур. Счета-фактуры — это документы, которые имеют юридическую силу. Изменение формата счетов-фактур невозможно, такие документы не принимаются налоговыми органами. Внесение дополнительной информации в счета-фактуры допускается, но для этого есть специальные информационные поля.

Все сформированные счета выставляются через оператора. Для этого данные документы должны пройти такие этапы:

- Передача через оператора электронного документооборота. Ни по электронной почте, ни в виде записи на дискете они не могут быть переданы, так как это противоречит действующему налоговому законодательству и лишает их юридической силы.

- Оператор должен зафиксировать дату выставления каждого счета-фактуры в специальном технологическом документе. Также оператор должен подтвердить операцию и подписать ее электронной подписью.

- После получения электронного файла покупателем происходит фиксирование даты получения. Таким образом покупатель получает документ, заверенный подписью оператора. По закону такая передача может занимать двое суток, но зачастую все происходит гораздо быстрее.

ЭСФЧ имеют множество преимуществ:

- скорость передачи (вне зависимости от того, кому нужно их передать — контрагенту или и в налоговый орган);

- экономия (отпадает необходимость в затратах на курьеров и канцелярию);

- освобождение ресурсов (у организации освобождаются временные и финансовые резервы);

- отсутствие ошибок (отправитель во многом защищен от ошибок, которые могут сделать документ юридически незаконным);

- безопасность (в уже созданный документ никто не сможет внести искажающих изменений).

Счет-фактура должен содержать такие данные:

- Реквизиты и все данные организации, выставившей счет-фактуру.

- Сроки выставления (допускается до 5 дней).

- Документ должен быть заверен руководителем или любым другим лицом с такими же полномочиями.

- Электронная счет-фактура обязательно регистрируется в таких документах, как журнал, книга покупок и продаж.

- По закону все электронные счета-фактуры в виде файлов хранятся на протяжении 4 лет.

На основании счетов-фактур происходит налоговый вычет по НДС.

The following two tabs change content below.

Александр Лаптев

В 2011 году окончил ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации» по специальности «Экономист». В настоящее время помогаю в освоении сайта cabinet-bank.ru, и готов ответить на Ваши вопросы. (Страница автора)

Последние записи автора — Александр Лаптев

- Вход в личный кабинет Компаньон Финанс: пошаговая инструкция, функции профиля — 07.05.2021

- Личный кабинет Комос Закупки: регистрация на сайте, инструкция для входа — 07.05.2021

- Вход в личный кабинет Комеджик: пошаговый алгоритм, функции аккаунта — 07.05.2021