Как узнать размер земельного налога по кадастровому номеру участка

Содержание:

- Что делать, если в налоговом уведомлении некорректная информация

- Как рассчитать земельный налог для граждан?

- Пример расчета №3

- Земельный налог в Крыму в 2020

- Формула расчета земельного налога в 2018 году – калькулятор и пример расчета налога на землю

- Плательщики земельного налога

- Расчет и ставки налога на землю

- Налог на землю для юридических лиц

- Как посмотреть?

- Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Что делать, если в налоговом уведомлении некорректная информация

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для

её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

Для пользователей «Личного кабинета налогоплательщика» — через личный кабинет налогоплательщика

Для иных лиц: посредством личного обращения в любую налоговую инспекцию, либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС

России»

Как рассчитать земельный налог для граждан?

Физические лица платят налог с участков, собственником которых они выступают, только 1 раз в год – за все 12 месяцев одной суммой по годовым итогам.

Один раз в год граждане получают уведомление от налоговой, содержащее сумму к уплате, а также исходные данные, применяемые для вычислительного процесса. Рекомендуется проверить проведенный расчет, для этого гражданину нужно ознакомиться с местными законодательными актами, касающимися налога с земельных участков физлиц.

Из этих законодательно-нормативных актов нужно уточнить:

- Возможность воспользоваться системой льготирования;

- Величину стоимости объекта обложения земельным налогом;

- Утвержденную ставку для нужной земельной категории.

В каждом МО действует своя система предоставления льгот физическим лицам. Чтобы узнать информацию о том, можно ли ей воспользоваться, нужно обратиться в отделение ФНС, к которому территориально относится земля, подлежащая налогообложению.

Если льгота положена, то право на нее документально подтверждается – пишется заявление для налоговой, к которому прикладывается подтверждающая документация.

Если физическое лицо не имеет право на освобождение от налогового бремени, то следует узнать, что выступает базой для вычисления. Расчет для физических лиц проводится по кадастровой стоимости земельного объекта. Данный показатель берется на начало отчетного года. Налоговая запрашивает такие сведения в Росреестре и использует их для расчета.

Если есть сомнения в правильности используемой для расчета стоимости, то можно уточнить актуальные данные в Росреестре самостоятельно – передать запрос в письменном виде в Росреестр или кадастровую палату по адресу расположения земли. Сведения предоставляются в форме справки без взимания дополнительной платы. В заявлении следует указать, кадастровая стоимость какого объекта интересует заявителя. Также пишется дата, на которую должны быть предоставлены сведения, данный реквизит необходим, иначе стоимость будет указана на день подачи заявления.

После того, как будут получены данные о кадастровой стоимости, нужно выяснить действующую ставку, после чего приступать к расчетам.

Ставку устанавливает также МО, ее величина зависит от земельной категории участка. Чтобы выяснить ставку, можно самостоятельно просмотреть местные нормативные акты либо обратиться за помощью в налоговую.

Налоговый кодекс не позволяет регионам превышать предельные значения ставки по земельному налогу:

- 0,3% – для отдельных категорий, в частности для дачных участков, сельхозземель;

- 1,5% – для прочих категорий.

Если физическим лицом уточнены права на льготу, кадастровая стоимость, ставка, то можно приступать к вычислениям.

Следует использовать такую формулу:

Налог на землю = кадастр.стоим. * ставка

Если физическое лицо имеет возможность применить льготу в виде необлагаемой налогом суммы, уменьшающей базу для исчисления, то в формуле следует это учесть.

Налог на землю с учетом льготы = (кадастр.стоим. – необлагаемая налогом сумма) * ставка.

Если земля получена или утеряна гражданином в течение года, то следует учитывать число тех месяцев, на протяжении которых физлицо числилось владельцем участка. Не потребуется платить налог за те месяцы, в течение которых человек не был собственником земли. В расчет земельного налога в данном случае берутся только полные месяцы владения.

Пример расчета налога на землю для физлиц

Гражданин продал дачный участок в августе 2016г, до этого момента он владел им единолично. Право собственности было утеряно им 20.08.2016.

Исходные данные:

| Кадастровая стоимость | 940 000 руб. |

| Ставка | 0,025% |

| Льготы | Нет |

| Авансы | Нет |

| Число месяцев владения в году | 8 |

Земельный налог = 940 000 * 0,025% * (8 / 12) = 157 руб.

Пример расчета №3

Кадастровая стоимость земельного участка юридического лица составляет 200 000 рублей. Налог, который необходимо перечислить в бюджет, рассчитывается следующим образом.

Аванс за 1 квартал: налог на землю = 200000 х 1,5 / 100 / 4 = 750 рублей необходимо оплатить до 30 апреля.

Аванс за 2 квартал: налог на землю = 200000 х 1,5 / 100 / 4 = 750 рублей необходимо оплатить до 31 июля.

Аванс за 3 квартал: налог на землю = 200000 х 1,5 / 100 / 4 = 750 рублей необходимо оплатить до 30 ноября.

Оплата оставшейся части налога: налог на землю = 200 000 х 1,5 / 100 / 4 = 750 рублей необходимо оплатить.

Если вдруг при расчете налога в первом квартале были проведены ошибочные расчеты, которые повлекли за собой снижение или увеличение налога, перечисляемого в бюджет, организация может скорректировать авансовые платежи последним платежом.

Земельный налог в Крыму в 2020

Налог на землю в Крыму начал формироваться еще в 2014 году. Так, было предусмотрено, что все юридические лица должны были переоформить права собственности на участки до наступления 2017 года. В следующем году крымчане получили первые квитанции. В них были прописаны данные только тех, кто уже перешел на новую форму собственности. Так, земля появилась в общей базе данных. Но, первые начисления выполнятся только в этом году, поскольку правительство подготовило ряд важных изменений на законодательном уровне. В результате обещано, что владельцы земельных участков будут платить в 3 раза меньше.

Так, в 2019 году начали изменяться размер земельного налога формируется для каждого участка по отдельности и рассчитывается относительно кадастровой оценке. Ранее в качестве основы выступала так называемая нормативная ставка. С 2019 года изменен формат расчета и в качестве базовой стоимости принято использовать так называемую кадастровую оценку. При этом понижающего коэффициента не предусмотрена. Размер налога будет рассчитываться по полной стоимости.

В отдельную категорию попадают льготники и пенсионеры. Для них налог на землю делается нулевым. Единственным исключением является регион Судака. Здесь категория пенсионного возраста используется специальные системы вычетов, что значительно уменьшают базовую ставку на участок.

Формула расчета земельного налога в 2018 году – калькулятор и пример расчета налога на землю

Оплачивать налог на землю обязаны все граждане, которые имеют в собственности участок, имеют права на бессрочное пользование земли — или пожизненное наследование этого права.

Расскажем подробнее, как может происходить расчет налога.

1. Расчет налога без использования сервисов

Расчет налога на землю в 2018 году может проходить по нескольким формулам:

Такая же формула подойдет для расчета при разной целевой категории земли или в том случае, если участок был продан:

Расчет будет произведен с учетом авансовых платежей по формуле:

• Имеется и общая формула расчета налога на землю

|

Земельный налог = Кст x Д x Ст x Кв, где:

|

|

В такой формуле необходимо:

|

Приведем несколько примеров расчета.

Пример 1

Гражданин Петров владеет земельным участком, предназначенным для садоводства и огородничества, с кадастровой стоимостью в 150 тысяч рублей. Он приобрел участок в августе 2017 года.

Рассчитаем налог по общей формуле: Земельный налог = Кст x Д x Ст x Кв.

Налог в 2018 году Петров будет оплачивать за 2017 год, то есть Петров владел недвижимым имуществом 5 месяцев. Подставим показатели в формулу:

Земельный налог = 150 000 руб. х 1 х 0,3% х (5мес./12 мес.)

Получаем размер налога: 1875 руб.

Пример 2

Ветеран приобрел 1/2 часть земельного участка с кадастровой стоимостью в 450 тысяч рублей в феврале 2017 года для ведения подсобного хозяйства.

Рассчитаем налог на землю с учетом таких моментов:

- Налоговая ставка на эту категорию земель составила 0,1 % на региональном уровне.

- Отчетный период составляет 12 месяцев – год.

- Долевое участие составляет 1/2.

- Длительность владения составляет 11 месяцев.

- Налог должен быть уменьшен на сумму в 10 тысяч рублей, так как налогоплательщиком является ветеран боевых действий.

Рассчитаем коэффициент длительности владения – 11 поделим на 12 мес. Получаем: 0,916.

Подставляем показатели в формулу: ЗН = (Кст x Д – 10 000 руб.) x Ст x Кв.

ЗН = (450 000 руб. х 1/2 – 10000 руб.) х 0,1 % х 0,916 = 1969,4 руб.

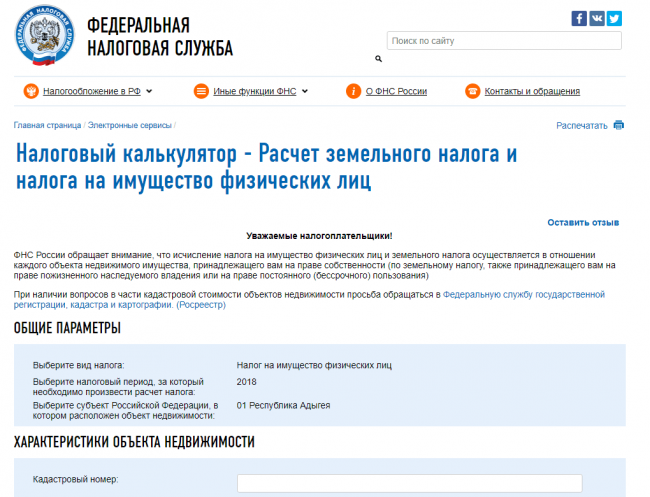

2. Расчет с помощью калькулятора

Рассчитать налог можно с помощью интернет-сервиса – калькулятора.

Порядок расчета налога с помощью калькулятора на официальном сайте ФНС проходит таким образом:

1) В разделе «эЭлектронных сервисов» выбираете «Калькулятор земельного налога и налога на имущество физических лиц».

2) Вводите общие параметры, касающиеся расчета – «Земельный налог».

3) Выбираете период, за который необходимо оплатить налог

4) Вводите характеристики объекта

5. После внесения всех данных — а они могут проставляться автоматически — можете рассчитать сумму налога

Процедура проста, если вы знаете кадастровый номер вашего земельного участка. Посмотреть его можно в свидетельстве о праве собственности, или выписке ЕГРН.

Подробнее читайте: Как получить выписку ЕГРН?

Плательщики земельного налога

Бывают случаи, когда деньги за участки с населения не берут. Например, если он арендован или используется человеком не ограниченное условиями время. В других обстоятельствах деньги необходимо уплачивать.

Это делают граждане, у которых земля:

- регулярно используется для удовлетворения хозяйственных нужд;

- зарегистрирована как собственность;

- получена в наследство на всю жизнь.

Когда земля принадлежит ПИФу, он и гасит образовавшуюся перед государством задолженность. По закону налоги оплачивает исключительно собственник. В России при уплате земельного налога определен список льготников, в который входят:

- получившие 1 и 2 группу инвалидности граждане;

- прошедшие Великую Отечественную войну ветераны;

- бойцы иных локальных конфликтов;

- получившие привилегии от муниципалитета лица;

- организации религиозного толка;

- госучреждения исполнительной власти;

- общества, объединяющие инвалидов;

- объединения народов, проживающих в северных регионах России.

Последние 4 пункта списка составляют юридические лица. Они рассчитывают перечисляемые в госбюджет суммы и сдают налоговую декларацию в ФНС самостоятельно. Физические же лица не обременены такими заботами. За них необходимые расчеты проводят работники Налоговой службы. Затем полученные результаты высылают непосредственным плательщикам налога.

Земельный сбор оплачивается не позже 1 октября. Это общероссийский показатель. Местная власть вправе его менять.

При этом она не должна выходить за перечисленные ниже пределы:

- финальная дата оплаты физическим лицом – 1 ноября;

- юридические лица перечисляют деньги до 1 февраля.

Земельный налог оплачивается на следующий за отчетным периодом год. В 2020 году гражданин, работающий по найму, оплачивает зарегистрированную на его имя землю за 2021 год. Если деньги не внести до указанных сроков, контролирующая служба наложит штраф – 20% суммы недобора, которая написана в присланном гражданину уведомлении. Также насчитают пени за каждый просроченный день – 1/300 действующей ставки рефинансирования, установленной ЦБ Российской Федерации.

Расчет и ставки налога на землю

Рассчитать земельный налог можно по формуле:

Земельный налог = КСТ * Д * СТ * КВ

КСТ – кадастровая стоимость земельного участка;

Д – размер доли в праве на земельный участок;

СТ – налоговая ставка;

КВ – коэффициент владения земельным участком (применяется только в случае владения земельным

участком в течение неполного года).

Кадастровую стоимость земельного участка рассчитывает Росреестр (Федеральная служба государственной регистрации, кадастра и картографии). Налоговая ставка устанавливается нормативно-правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя). Таким образом, налоговая ставка отличается в разных населенных пунктах (муниципальных образованиях). К примеру, ставка земельного налога в Москве 0,025% на так называемую «дачную землю», в то время как московской области преобладает ставка 0,3%.

Кроме отличия ставки по муниципальной принадлежности участка, ставка меняется в зависимости от категории земли.

Существует верхняя граница налоговой ставки, закрепленная на федеральном уровне.

0,3% в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон

сельскохозяйственного использования в населенных пунктах и используемых для

сельскохозяйственного производства; -

занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального

комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не

относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального

комплекса) или приобретенных (предоставленных) для жилищного строительства; - приобретенных (предоставленных) для личного подсобного хозяйства, садоводства,

огородничества или животноводства, а также дачного хозяйства; -

ограниченных в обороте в соответствии с законодательством Российской Федерации,

предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного

Кодекса Российской Федерации);

1,5% в отношении прочих земельных участков.

Подробную информацию об установленных налоговых ставках и льготах можно узнать в любой

налоговой инспекции.

Расчет земельного налога при продаже/покупке участка

В ситуации, когда владение земельным участок было в течение неполного года, к примеру, при

продаже или покупке участка, для расчета налога, применяется коэффициент владения.

Коэффициент владения земельный участком это отношение числа полных месяцев, в течение которых

этот земельный участок находился в собственности (постоянном (бессрочном) пользовании,

пожизненном наследуемом владении) налогоплательщика, к числу календарных месяцев в налоговом

(отчетном) периоде – 12 месяцев.

При покупке земельного участка, месяц считается полным, если право собственности возникло

до 15-го (включительно) числа месяца покупки. В случае продажи, месяц считается полным,

если право собственности было прекращено после 15-го числа соответствующего месяца. В иных

случаях месяц считается неполным и не учитывается при определении коэффициента владения.

Налог на землю для юридических лиц

Индивидуальные предприниматели – такие же налогоплательщики и обязаны вовремя вносить взимаемую за землевладение сумму.

В 2021 году пользуются такими методами расчета с Налоговой службой:

- Когда деятельность по разработке земельного участка направлена на извлечение прибыли, действия по расчету и подачи декларации в ФНС придется выполнять самому.

- Если участок принадлежит бизнесмену лично, он расценивается как физическое лицо. В таком случае все сделает налоговая служба. Гражданину останется только своевременно заплатить согласно присланному уведомлению.

По закону юридические лица покрывают налоговую задолженность авансовыми платежами по схеме:

- продолжительность отчетного периода – 1 год;

- он разбит на мелкие отрезки авансами, которые вносятся по истечении квартала;

- подобную отчетность могут отменить органы местного самоуправления.

Налогоплательщики со статусом юридических лиц обязаны в конце отчетного года полностью выплатить начисленный за землю налог. Расчеты с ФНС ведутся по самостоятельно составленной и сданной в указанные законом сроки налоговой декларации. Здесь прописывается не только взыскиваемая с предпринимателя сумма, но и данные налогоплательщика, а также положенные ему льготы.

Как посмотреть?

Узнать налог на землю по кадастровому номеру проще всего через

. Для этого потребуются сведения о кадастровом номере, размера доли, периоде владения, налоговом вычете, процентной ставке и проценте льгот, предусмотренных для отдельных категорий граждан (

). В первую очередь необходимо уточнить информацию по ЗУ через выписку ЕГРН или на

Поиск земельного участка по кадастровой карте осуществляется по адресу или номеру.

Первый вариант актуален в случае, если кадастровый номер вам неизвестен. Перейдите на страницу сервиса через сайт Росреестра, выбрав в разделе «Электронные услуги и сервисы» пункт «Справочная информация по объектам недвижимости в режиме online». В качестве альтернативы введите в поисковик «Публичная кадастровая карта» и перейдите по первой ссылке.

Этапы поиска:

Сервис перенаправит вас на кадастровую карту и откроет информационный блок, содержащий основные сведения о недвижимости. Среди них:

- вид участка, кадастровый номер и квартал;

- статус, адрес и категорию земель;

- форма собственности, кадастровая стоимость и площадь;

- разрешённое использование и наименование соответствующего документа.

Важно! Обращайте внимание на период обновления информации на

сайте Росреестра

Откроется окно для ввода данных, где необходимо действовать в следующем порядке:

- укажите вид налога «Земельный налог» и нажмите «Далее»;

- выберите налоговый период, за который необходимо рассчитать налог (максимум предыдущий год);

- введите кадастровый номер участка;

- после нажатия «Далее», появится информационный блок со сведениями о недвижимости (сравните их с установленными вами);

- укажите размер доли в праве целым или дробным числом (если участок принадлежит вам единолично, укажите 1);

- введите период владения участком в соответствии с правоустанавливающими документами (если более года, укажите 12 месяцев);

- укажите предоставлялся ли вам налоговый вычет (нажмите на ссылку «Да» или «Нет»);

- введите процентную ставку, установленную в регионе в соответствии с уведомлением от ФНС в разделе «Налоговая ставка»;

- укажите процент льгот, если вы относитесь к категориям граждан из перечня ст. 391 НК РФ в соответствии с уведомлением от ФНС;

- после нажатия «Далее», появится информационный блок с указанием суммы к уплате за указанный отчетный период.

Важно! В ряде случаев к земельному налогу применяется повышающий коэффициент 1.1 (

Предлагаем ознакомиться: Штраф транспортный налог кбк

ст. 396 НК РФ

). Калькулятор его не учитывает, поэтому потребуется умножить указанную сумму на коэффициент самостоятельно.

Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Определено, что граждане и организации обязаны вносить платежи в бюджет в форме налогов за имеющиеся у них земельные участки. При этом фискальная нагрузка ложится только в том случае, если земля находится в собственности или на иных бессрочных основаниях, к примеру, на праве пожизненного наследуемого владения. Если участок находится в аренде, в том числе и долгосрочной, то платить за него в бюджет не нужно.

Расчет земельного налога в настоящее время упрощен. Так, производить его самостоятельно, основываясь на актуальных данных ЕГРН, обязаны только юридические лица. Граждане же осуществляют платежи, руководствуясь при этом суммами, которые содержатся в уведомлениях, рассылаемых налоговой службой. Иными словами, физическим лицам, как правило, нет необходимости самостоятельно его рассчитывать.

Однако все же могут возникнуть ситуации, когда произвести расчет все же следует. Приведем наиболее распространенные из них.

- Отсутствие уведомления об уплате налога. Из-за технических ошибок в базе ФНС или сбоев в работе почтовых отделений уведомление может не дойти до адресата. Однако в данном случае рассматриваемая обязанность за налогоплательщиком сохраняется, а неуплата сбора своевременно может стать причиной начисления пеней и судебного разбирательства. Таким образом, если гражданин, владеющий землей, не получил своевременно уведомление, то расчет необходимо произвести самостоятельно.

- Ошибка в уведомлении. Сумма налога в самом уведомлении может быть указана неверно. Причиной тому служат как опечатки или арифметические неточности, так и расчет по завышенной кадастровой стоимости.

Важно! Специалисты рекомендуют всегда перепроверять сумму налога к уплате, указанную в уведомлении.

Чтобы самостоятельно рассчитать сумму, которую нужно внести в бюджет, или проверить уже рассчитанную в уведомлении, можно воспользоваться специальным сервисом на сайте ФНС.

Бесплатная консультация Юриста

+7 800 350-51-81

Он представляет собой калькулятор, который определяют сумму к оплате в бюджет на основе введенных пользователем данных.

Разберем подробнее то, как правильно пользоваться данным сервисом:

- Шаг 1. Зайти на сайт ФНС. Он расположен по веб-адресу: www.nalog.ru.

- Шаг 2. Выбор необходимого сервиса. Для этого на сайте следует выбрать раздел «Физические лица» – «Все сервисы для физических лиц», затем перейти «Налоговые калькуляторы» – «Калькулятор земельного налога».

- Шаг 3. Ввод основных параметров. В возникшем окне необходимо выбрать вида налога (земельный или имущественный). Затем следует определиться с налоговым периодом, то есть годом, за который уплачивается взнос в бюджет. После этого вводится кадастровый номер объекта. Для каждого участка он индивидуален. Как правило, система сама рассчитает кадастровую стоимость, основываясь на данных Росреестра, однако в некоторых случаях необходимо ввести его самостоятельно в специальном поле. Кроме стоимости, необходимо также ввести площадь участка, измеряемую в квадратных метрах.

- Шаг 4. Ввод сведений для расчета платежа. После ввода основных параметров необходимо вбить в систему данные о принадлежности участка конкретному налогоплательщику. Если собственником объекта является только он, то в соответствующем поле проставляется «1». Однако если налогоплательщик владеет долей, то необходимо отразить это отношение. К примеру, если принадлежит половина, то в строке указывается «1/2». После этого указывается время владения в течение конкретного налогового периода. Если оно составляет более года, то указывается число «12». Если менее, то количество месяцев, прошедшее с тех пор, как земля перешла в собственность налогоплательщику. Затем следует указать на наличие налоговых вычетов.

- Шаг 5. Ввод сведений о ставке. Ставка земельного налога определяется местными властями, поэтому ее значение необходимо уточнять в ФНС по месту проживания или на сайте ведомства в соответствующем разделе. После этого указывается размер льготы, если таковая имеет место быть.

После ввода всех данных калькулятор в течение нескольких секунд отразит на экране сумму налога, подлежащего уплате.