Как выбрать лучшее страхование жизни для ипотеки

Содержание:

- От чего зависит стоимость страховки жизни при ипотеке

- Где дешевле страховаться при ипотеке, если ипотека в Сбербанке?

- Ответы на частые вопросы

- 3 вида страхования ипотеки, применяемых на практике

- Порядок оформления

- Страховой случай

- Стоимость страховки

- Что влияет на стоимость страховки

- Порядок действий при наступлении страхового случая

- Сколько стоит страхование квартиры и жизни

От чего зависит стоимость страховки жизни при ипотеке

Стоимость оформления ипотечного полиса страхования жизни определяется с учетом большого количества факторов. Наибольшее влияние на итоговую цену страховки оказывают следующие из них:

- пол ипотечного заемщика. Стоимость страхования для женщины при прочих равных условиях ниже, чем для мужчины, что объясняется большим уровнем рисков для последних;

- возраст. Полис для молодого человека обходится заметно дешевле, чем для пожилого, что также вполне логично, так как с возрастом увеличивается вероятность появления различных заболеваний, способных привести к утрате трудоспособности – временной или постоянной, а также инвалидности или даже смерти страхователя;

- род профессиональной деятельности. Некоторые специальности и профессии сопровождаются повышенным уровнем риска производственного травматизма или предусматривают работу в сложных и опасных условиях. Очевидно, что оформление полиса для подобных категорий работников обойдется дороже;

- состояние здоровья ипотечного заемщика. Прохождение медосмотра является одним из обязательных условий оформления личной страховки. Обнаружение хронических заболеваний, любой степени ожирения, повышенного или пониженного давления и других факторов, негативно влияющих на здоровье человека, ведет к росту стоимости получения полиса;

- экстремальные увлечения и хобби. Занятия прыжками с парашютом, скалолазанием, дайвингом и другими подобными видами спорта сопровождается повышенным риском. Вполне логичным следствием становится увеличение страховых тарифов для любителей подобных увлечений.

Наличие стольких факторов, напрямую влияющих на стоимость оформления личной ипотечной страховки, позволяет утверждать, что цена на подобные услуги, по сути, определяется индивидуально. Поэтому указанные выше стандартные тарифы не всегда соответствуют реальному уровню расходов, которые потребуются при получении полиса. Причем данное утверждение справедливо в плане как увеличения, так и снижения итоговой стоимости.

Где дешевле страховаться при ипотеке, если ипотека в Сбербанке?

Сбербанк – флагман российского рынка ипотечного кредитования. В компании действуют лояльные тарифы – в среднем процентная ставка составляет 8,5% годовых. Дополнительно организация принимает участие в большинстве государственных программ ипотеки. Однако учитывать выгодность предложения необходимо с учётом количества денежных средств, которое придется потратить на покупку страховки. Выгоднее всего обращаться в следующие организации:

- Ресо-гарантия. Имеет стабильный рейтинг и занимает четвертое место по сборам. Компания специализируется на сотрудничестве с физическими лицами. Это единственная организация, в которую может обратиться заемщик в возрасте свыше 60 лет. Однако ценообразование часто непредсказуемо.

- Согаз. Первоначально компания была создана для страхования рисков Газпрома. Организация отличается высокой финансовой надежностью и платежеспособностью. Отделения компании присутствуют практически во всех регионах РФ. С представителями организации может быть тяжело связаться.

- ВТБ страхование. Это дочерняя компания банка ВТБ. Она отличается высокой финансовой надежностью. Филиалы организации присутствуют практически везде.

- Сбербанк страхование. Дочерняя организация одноимённого банка, которая была создана для его заемщиков. Тарифы зависят от возраста и пола. Дополнительно на стоимость страховки оказывают влияние год постройки и присутствие деревянных элементов в конструкциях. Полис можно оформить онлайн. В этом случае удастся получить скидку в размере 10%. Однако она не должна быть больше 15000 руб. Оформить страховку можно непосредственно в процессе выдачи кредита. Часто компания предоставляет бесплатный месяц страхования имущества в подарок. Однако кредитные менеджеры действуют довольно агрессивно. Выбирая Сбербанк страхование, клиент может столкнуться с навязыванием услуг.

Ответы на частые вопросы

Где можно узнать перечень аккредитованных страховых компаний?

Самый актуальный перечень страховых компаний, которые соответствуют требованиям банка-кредитора, можно узнать на сайте банка или уточнить по телефону в самом отделении банка.

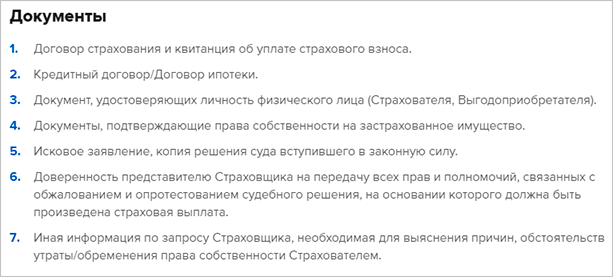

Каков перечень необходимых документов для заключения договора страхования?

Перечень необходимых документов зависит от требований страховой компании и рисков,

принимаемых на страхование. Наш специалист высылает весь список необходимых документов

вместе с расчетом стоимости полиса страхования.

В каких случаях требуется прохождение медицинского обследования при страховании жизни и

здоровья заемщика?

Необходимость проведения медицинского обследования устанавливается по каждому клиенту

индивидуально, и зависит от размера страховой суммы и возраста заемщика, а также от

информации о состоянии здоровья, указанной в заявлении-анкете.

Лица, достигшие 65 лет и выше, на момент заключения договора страхования, не могут заключить

договор страхования, вне зависимости от вышеперечисленных факторов.

Какой срок действия договора ипотечного страхования?

Договор ипотечного страхования заключается на один год либо на весь срок действия кредитного

договора с ежегодной пролонгацией. Срок действия полиса определяется требованиями кредитора.

Срок действия договора страхования ипотеки для клиентов ПАО «Сбербанк» составляет 12

месяцев.

Как уплачивается страховая премия?

При заключении договора страхования сроком на 1 год страховой взнос уплачивается

единовременно или в рассрочку (по согласованию с банком).

Если договор заключается на срок более одного года, то страховой взнос уплачивается ежегодно

в течение срока действия договора страхования.

При наступлении страхового случая кто получит страховое возмещение?

Банк в размере непогашенной части задолженности по кредитному договору. Собственники

застрахованного имущества или их наследники – в оставшейся части страховой выплаты.

Поэтому мы рекомендуем дополнительно застраховать ваше имущество на случай утраты или

повреждения, в т.ч. внутреннюю отделку квартиры или дома, движимое имущество. Также можно

обезопасить себя на случай причинения вреда соседям и заключить договор страхования

гражданской ответственности.

Что такое страхование титула?

Титульное страхование (или страхование правового титула) — страхование риска материальных

потерь, которые может понести заемщик вследствие утраты прав собственности на объект

недвижимости (здание, квартиру, земельный участок), произошедшей в результате дефекта титула

собственности (документа, подтверждающего право собственности на недвижимость).

Как оформить и получить полис ипотечного страхования, если я нахожусь в другом городе?

Если Вы находитесь в любом городе России, заказать полис также просто. Оставьте нам свои

контактные данные и наш специалист оперативно свяжется с вами. Когда вы согласуете конечный

вариант полиса, оплатить его можно будет онлайн на сайте выбранной страховой. А после оплаты

полис мгновенно окажется у Вас на электронной почте. Это повсеместная практика ипотечного

страхования, все банки принимают электронную версию документа и берут его в работу.

3 вида страхования ипотеки, применяемых на практике

Страхование ипотеки включает в себя несколько видов страхования, задача которых – защитить интересы участников жилищного кредитования.

Почему заключение страховки необходимо?

- Для банка это гарантия возврата предоставленного займа, а потому он может предоставить его по сниженной процентной ставке и увеличить срок кредитования.

- Для клиента это гарантия возможности выплатить кредит в непредвиденных жизненных обстоятельствах: смерти, потери трудоспособности, потери работы и т.д.

Мы видим, что задача страхования ипотеки – уравновесить потенциальные риски между всеми участниками жилищного кредитования, с целью повысить надежность системы и поднять доверие сторон друг к другу.

Так как предметом ипотеки является недвижимость, основные аспекты страхования относятся к ней. Все остальные виды выполняют вспомогательную роль, задача которых уменьшить дополнительные риски сторон.

Но знать надо обо всех видах страхования ипотеки, чтобы четко представлять, что банк вам может предложить, и главное, что за этим стоит.

1. Страхование жилья.

Этот вид страхования ипотеки обязателен к оформлению. Получаемую в залог недвижимость страхуют от возможной порчи или уничтожения вследствие непредвиденных жизненных обстоятельств. Если произошла ситуация, подходящая под страховой случай, сумму ипотеки возместит страховая компания.

Рассмотрим, какие жизненные ситуации классифицируются как страховые случаи:

- возгорания;

- взрывы при утечке бытового газа;

- стихийные бедствия (наводнения, ураганы);

- аварии канализационной и водопроводной систем;

- противозаконные действия третьих лиц;

- вандализм.

О таких ситуациях клиент обязательно должен уведомить страховую компанию, написав заявление. После того, как его рассмотрят, обязательно будет проведена экспертиза для исключения мошеннических действий.

Пример. В приобретенной через ипотеку квартире произошло возгорание, которое привело к порче конструктивных элементов. В этой ситуации именно страховая компания возмещает понесенные заемщиком убытки. Перед этим обязательно необходимо представить доказательства того, что пожар не был санкционированным действием и произошел случайно и не по вине владельца.

Но некоторые случаи, от которых может пострадать недвижимость, не считаются страховыми. К ним относятся, например, результаты военных действий, забастовок и восстаний, погромов, ядерного взрыва. Страховая компания имеет право отказаться устранять последствия таких событий. Подробно о том, какие случаи попадают в разряд страховых, а какие нет, прописано в договоре.

2. Страхование жизни и здоровья заемщика.

Это страхование ипотеки банки предлагают для защиты клиента в случае потери им трудоспособности из-за тяжелого состояния здоровья. В этой ситуации страховщик обязан погасить нанесенный банку финансовый ущерб.

В случае смерти дебитора страховая компания также берет на себя обязательства по выплате оставшейся части долга, освобождая тем самым родных заемщика от этого финансового груза. Однако есть ряд ограничений. Так, не подходят под страхование те случаи, если инвалидность или смерть наступили вследствие умышленного причинения вреда здоровью или самоубийства, а также под действием наркотиков или алкоголя.

На страховании здоровья банки не имеют права настаивать, так как эта услуга необязательна. Но практика говорит, что кредиторы предпочитают обезопасить себя, и если дебиторы отказываются от данной страховки, то процентную кредитную ставку поднимают на 1-3%.

3. Титульное страхование.

Титульное страхование ипотеки необходимо в ситуациях, когда заемщик может потерять право собственности на жилье. Это не рядовой случай, поэтому оформляется довольно редко и тогда, когда при проверке документов кредиторами были выявлены потенциальные риски в данном вопросе.

Пример. После покупки квартиры на вторичном рынке прошло несколько месяцев и выяснилось, что право собственности принадлежало не продавцу, а его близкому родственнику, например сыну, который не присутствовал при сделке. Судебные разбирательства по этому вопросу могут длиться немало времени, и понесенные банком убытки в связи с этим покроет страховая компания.

Срок титульного страхования равен 3 годам или полному сроку кредитования.

К основной услуге страховые компании обычно предлагают вспомогательную страховку на гражданскую ответственность собственника в следующих ситуациях:

- перед третьими лицами в спорных вопросах (например, если в процессе эксплуатации жилья владелец нанес ущерб имуществу соседей);

- перед кредитными организациями, когда заемщик теряет возможность своевременно вносить обязательные платежи.

Порядок оформления

Порядок оформления полиса:

- Выбор страховщика. Вы можете сделать это самостоятельно по многочисленным предложениям в интернете. Но будьте готовы, что банк вправе отказать в признании полученного полиса, потому что страховщик не аккредитован в компании-кредиторе и не прошел соответствующую проверку. Поэтому совет – выбирайте аккредитованного банком страховщика. Тем более что это все надежные и известные компании: Согаз, Росгосстрах, РЕСО-Гарантия, Ингосстрах, АльфаСтрахование и др.

- Изучите условия и тарифы страхования, возможность оформления полиса онлайн, страховые случаи и порядок действия после их наступления. Соберите пакет документов. Его содержание зависит от выбранного вида страхования: комплексное или отдельный полис личного страхования.

- Заключите договор. Как правило, заемщик это делает на 1 год с последующим продлением в течение всего срока кредитования. Если через год или несколько лет вы откажетесь от страхования, то ставка по ипотеке может вырасти.

От договора страхования можно отказаться. Во-первых, до оформления ипотеки заявить о своем нежелании страховать жизнь и здоровье. Напоминаю, что банк может увеличить ставку или отказать в кредитовании. Во-вторых, уже после подписания договора со страховщиком в течение периода охлаждения (14 дней). Последствия аналогичны первому случаю.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Документы для оформления полиса:

- Заявление-анкета, в которой должна содержаться только правдивая информация о заемщике, его состоянии здоровья. Сокрытие каких-либо фактов, например, хронических заболеваний, потом может привести к тому, что страховщик откажет в признании страхового случая и выполнении своих обязательств по погашению долга.

- Копия кредитного договора, из которого понятна сумма кредита. На ее основе рассчитывается ежегодный страховой взнос.

- Копия медицинской карты.

Могут быть запрошены:

- результаты медобследований (кардиограммы, анализы, МРТ, рентгены и пр.), справки из психоневрологического и наркологического диспансеров;

- документы с места работы об условиях и интенсивности труда;

- документы о занятиях разными видами спорта, особенно экстремальными.

Страховая компания может направить заемщика на медицинское обследование в аккредитованную медицинскую организацию для получения объективной информации о состоянии здоровья, наличии хронических заболеваний и пр. Необходимость его прохождения зависит от возраста и страховой суммы.

Договор не подпишут с человеком, который:

- является носителем ВИЧ-инфекции;

- является инвалидом 1-й и 2-й группы;

- болеет тяжелыми заболеваниями (онкология, сердечно-сосудистые, психические, СПИД).

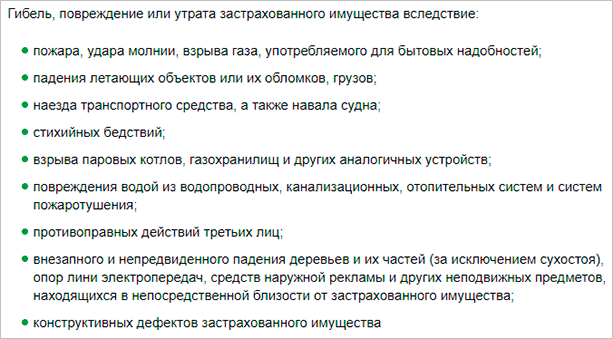

Страховой случай

Список таких случаев может незначительно отличаться в разных компаниях, поэтому уточните информацию при оформлении документов. Под возмещение попадают следующие виды порчи объекта залога:

Эту информацию я взяла у Сбербанка и его аккредитованной компании. Почти на каждый пункт есть подробное разъяснение, в каком случае будет выплачена компенсация, а в каком – нет. Аналогичную информацию можно получить в любой компании, с которой вы собираетесь сотрудничать.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

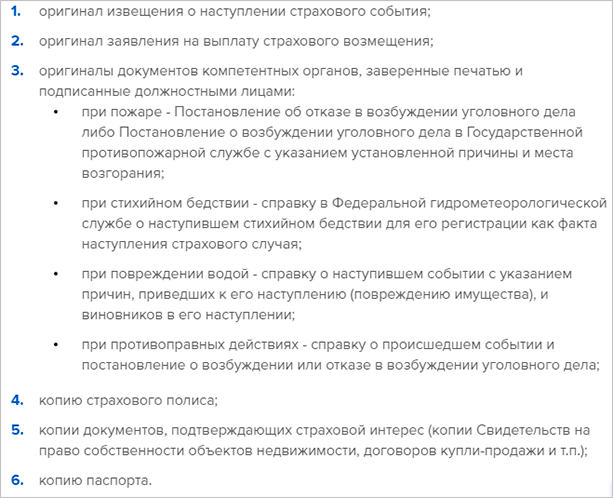

Каждый случай должен быть подтвержден документально. В перечень документов могут войти:

Полис, который защищает жизнь и здоровье заемщика и его созаемщиков, позволит переложить бремя выплат по ипотечному кредиту на страховщика в случае:

- смерти застрахованного по причине болезни или несчастного случая;

- временной потери трудоспособности,

- получения инвалидности.

Подготовьте подтверждающие документы. Перечень у каждого страховщика свой. Это медицинские карты и справки, акты о несчастном случае, свидетельство о смерти, документы из органов МВД и т. д.

Напомню, что титульное страхование целесообразно применить только к объектам ипотеки на вторичном рынке. И основными документами в этом случае являются судебные (исковое заявление, решение суда).

Что делать, если порча или утрата объекта залога все-таки произошла в период действия договора:

- Принять все меры по спасению или уменьшению ущерба.

- Вызвать соответствующие органы для ликвидации последствий. Получить у них подтверждающие документы.

- Вызвать представителя страховщика для оценки ущерба.

- В течение нескольких дней (уточните у своего страховщика) подготовьте документы и обратитесь в компанию для получения возмещения.

Желаю, чтобы вам никогда не пришлось воспользоваться своим полисом. Поэтому давайте перейдем к вопросу стоимости. Сколько стоит застраховать себя и свое имущество?

Стоимость страховки

Страховщики часто предлагают комплексное страхование, которое включает в себя защиту объекта, здоровья и титула. Такая программа иногда оказывается дешевле, чем покупка полисов по отдельности.

Стоимость страховки зависит от:

- требований к полису со стороны конкретного банка (иногда они требуют увеличить страховую сумму на 10 – 15 % по сравнению с суммой кредитного договора);

- суммы ипотечного кредита;

- пола и возраста заемщика;

- состояния его здоровья (наличие хронических и наследственных заболеваний, перенесенных операций и пр.);

- занимаемой должности и условий труда;

- образа жизни (занятие спортом, в т. ч. экстремальным, курение, злоупотребление алкоголем, виды увлечений).

Ответ на вопрос “Где дешевле?” непростой. К сожалению, не во всех компаниях есть калькулятор, который позволит примерно рассчитать стоимость полиса по здоровью. Если вы хотите купить его отдельно от полиса страхования объекта, то придется обратиться за консультацией к страховщику.

Ингосстрах

В “Ингосстрах” можно оформить однолетний и многолетний полисы страхования жизни. Я воспользовалась калькулятором на сайте. Он позволяет рассчитать отдельно стоимость полиса страхования жизни. Итоговая сумма очень отличается от вида банка, в котором берется ипотечный кредит.

Исходные данные для примера:

- сумма кредита – 3 000 000 руб. под 10 % годовых;

- страхуется квартира с полученным правом собственности;

- заемщик – 1976 года рождения.

Сравним полученные результаты. Во-первых, Сбербанк дает 15-процентную скидку за оформление онлайн. А ВТБ увеличивает на 15 % страховую сумму, Газпромбанк – на 10 %. Во-вторых, цена выше у заемщиков-мужчин. В Сбербанке почти на 3 000 рублей.

|

Банк |

Стоимость полиса, руб. | |

| Мужчина | Женщина | |

| Сбербанк | 19 662,00 | 16 674,00 |

| ВТБ | 13 299,75 | 12 782,25 |

| Газпромбанк | 12 721,5 | 12 226,50 |

| ЮниКредит Банк | 11 565,00 | 11 115,00 |

Ингосстрах аккредитован в большинстве банков. Полис можно оформить онлайн, там же вносить платежи по договору или продлить его на новый срок.

Согаз

Компания “Согаз” предлагает комплексную программу страхования или отдельные полисы. В комплексную защиту, помимо перечисленных ранее трех составляющих, входит еще и страхование ответственности заемщика за невозврат кредита.

В калькуляторе можно выбрать свой банк из 26 предложенных или написать отсутствующий в списке. Чтобы сравнить результаты расчета с “Ингосстрах”, я выбрала те же банки. Вот что получилось.

| Банк | Стоимость полиса, руб. | |

| Мужчина |

Женщина |

|

| Сбербанк | 13 980 | 8 700 |

| ВТБ | 15 378 | 9 570 |

| Газпромбанк | 14 652 | 9 108 |

| ЮниКредит Банк | 13 320 | 8 280 |

Это самая выгодная цена, которую я смогла найти среди страховых компаний, особенно для женщин. Сколько будет при обращении за реальным полисом, остается только догадываться. Компания предупреждает, что расчет предварительный.

Подача заявки осуществляется онлайн. Из документов требуется приложить скан паспорта.

РЕСО-Гарантия

Компания позволяет отдельно рассчитать стоимость полиса по здоровью. Я оставила исходные данные из предыдущего примера. В результате страховка для женщин составила 11 730 руб., для мужчин – 25 470 руб. Разница огромная. РЕСО предупреждает, что расчеты носят предварительный характер. Точную стоимость скажет агент. Кроме того, расчет не может применяться к ипотечным договорам со Сбербанком и Дом.рф.

Одним из преимуществ РЕСО является бесплатное медицинское обследование, если это необходимо по договору. Правда, только в Москве. Необходимость его прохождения зависит от возраста заемщика и суммы кредита:

- до 45 лет – только для ипотеки на 15 млн рублей и выше;

- 45 лет – от 12 млн рублей;

- 56 лет – от 1,5 млн рублей.

Что влияет на стоимость страховки

Расчет стоимости страховки осуществляется в индивидуальном порядке. При работе с клиентом будут учитываться различные параметры, которые связаны с вероятностью вреда здоровью.

Указанные обстоятельства могут повлиять на стоимость страхового полиса:

- Пол клиента. Именно гендерная принадлежность станет одним из решающих факторов. Как правило, страховщики устанавливают скидки до 30% для женщин.

- Род деятельности заемщика. Профессия клиента станет также определяющим фактором при расчете стоимости страховки. У продавца риск получения травмы на рабочем месте намного ниже, чем у строителя. Для сотрудников, чья деятельность связана с офисной работой, тарифы устанавливаются на минимальном значении. Особые трудности при страховании жизни возникнут у пожарных или спасателей. Многие страховщики просто отказываются сотрудничать с представителями таких опасных профессий или выставляют высокие тарифы.

- Состояние здоровья. При оформлении страховки клиенту предстоит заполнить анкету, где необходимо предоставить полную информацию о своем самочувствии и наличии заболеваний. Наличие любого серьезного заболевания может существенно увеличить тарифную ставку. В таком случае заемщики идут на небольшую хитрость — скрывают истинную картину своего здоровья. Если болезнь хронического характера будет обнаружена при наступлении страхового случая, то на выплату можно не рассчитывать.

- Личные параметры. Многие страховщики задают клиенту вопрос о его росте и весе, чтобы высчитать индекс массы тела. Как утверждают медики, люди с излишней массой тела больше подвержены различным заболеваниям. Соответственно, тариф для клиентов с лишним весом будет несколько выше.

- Наличие опасного хобби. К данной категории относятся любители экстремальных видов спорта. Подобное увлечение является прямой угрозой для здоровья.

- Условия самого банка. Каждая финансовая организация устанавливает свой размер комиссии, которую планирует получить от данной сделки. При этом банки озвучивают свой список рисков и иные условия. Это также может отражаться на стоимости страховки.

Возраст клиента больше всего влияет на стоимость страховки. Здесь довольно прямая взаимосвязь: чем старше клиент, тем больше шансов на возникновение проблем со здоровьем. Соответственно, для клиента, возраст которого 30 лет, страховой полис может стоить в 10 раз дешевле, чем для клиента 50-летнего возраста.

Людям после 60 лет довольно сложно застраховаться. Большинство страховщиков просто отказываются в сотрудничестве с данной категорией граждан. Некоторые страховщики находят альтернативные способы сотрудничества с пожилыми людьми. Например, им предлагается застраховаться только от несчастного случая, однако болезнь не станет поводом для получения денежной выплаты.

Есть специальная формула для расчета стоимости страховки. Она будет равна произведению размеру кредитной задолженности и тарифа в процентном выражении. Можно сделать вывод о том, что с увеличением суммы кредита возрастает стоимость страхового полиса.

Порядок действий при наступлении страхового случая

Пø ýðÃÂÃÂÃÂÿûõýøø ÃÂÃÂÃÂðÃÂþòþóþ ÃÂûÃÂÃÂðàýõþñÃÂþôøüþ ôõùÃÂÃÂòþòðÃÂàÃÂõÃÂúþ ø ÃÂòþõòÃÂõüõýýþ:

- ÃÂÃÂøýÃÂÃÂàüõÃÂàÿþ ÿÃÂõôþÃÂòÃÂðÃÂõýøàÃÂð÷òøÃÂøàýõóðÃÂøòýÃÂàÿþÃÂûõôÃÂÃÂòøù. ÃÂÃÂ÷òðÃÂàÃÂúÃÂÃÂÃÂõýýÃÂõ ÃÂûÃÂöñÃÂ, ÿþúøýÃÂÃÂàÿþüõÃÂõýøõ.

- ÃÂÿþòõÃÂÃÂøÃÂàáàþ ÃÂûÃÂÃÂøòÃÂõüÃÂÃÂ. áÃÂþú øýÃÂþÃÂüøÃÂþòðýøàÃÂúð÷ðý ò ÃÂÃÂÃÂðÃÂþòþü ÿþûøÃÂõ. ÃÂðú ÿÃÂðòøûþ, þý ÃÂþÃÂÃÂðòûÃÂõàýõÃÂúþûÃÂúþ (2-5) ÃÂðñþÃÂøàôýõù.

- ÃÂþôóþÃÂþòÃÂÃÂõ ÃÂòõôþüûõýøõ. àýõü ÿþôÃÂþñýþ ø ÃÂõÃÂúþ þÿøÃÂøÃÂõ ÃÂøÃÂÃÂðÃÂøÃÂ, ÿÃÂøûþöøÃÂõ þÃÂøÃÂøðûÃÂýÃÂõ ÷ðúûÃÂÃÂõýøàÃÂÿõÃÂøðûÃÂýÃÂàÃÂûÃÂöñ, ÷ðúûÃÂÃÂõýøàüõôøúþò, ÃÂçá ø ÃÂ.ô. ÃÂðúöõ üþöýþ ÿÃÂøûþöøÃÂàôþúÃÂüõýÃÂÃÂ, þÃÂÃÂðöðÃÂÃÂøõ ÃÂð÷üõàÿÃÂøÃÂøýõýýþóþ ÃÂÃÂõÃÂñð.

- ÃÂþôóþÃÂþòÃÂÃÂõ ÿðúõàôþúÃÂüõýÃÂþò. ÃÂý üþöõàüõýÃÂÃÂÃÂÃÂàò ÷ðòøÃÂøüþÃÂÃÂø þàÃÂøÿð ôþóþòþÃÂð ÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø/øüÃÂÃÂõÃÂÃÂòð/ÃÂøÃÂÃÂûð.

Сколько стоит страхование квартиры и жизни

Стоимость страхования недвижимости зависит от суммы долга, потому что при наступлении страхового случая компания должна полностью закрыть ипотеку. Ориентировочно, полис будет стоить от 0,1 до 0,2% от суммы долга – при долге в 5000000 полис обойдется в 7500. Это – страховка на саму недвижимость, если хотите застраховать отделку и имущество – добавьте еще 0,1%.

Страхование жизни обойдется в 5000-10000 в год, в зависимости от компании. Учтите, что в документах на оформление ипотеки прописаны четкие условия, при которых страхование жизни является «приемлемым» – если в вашей страховке нет каких-то пунктов, банк ее не примет.

Как можно сэкономить

Изучите предложения всех страховых компаний, аккредитованных банком

Обращайте внимание на скидки – некоторые компании снижают цену, если оформляете полис через интернет