Страхование ипотеки: где оформить и как сэкономить

Содержание:

- Возможен ли отказ от ипотечного страхования?

- Как выгодно застраховать жизнь и квартиру при ипотеке?

- Какие преимущества дает страховка жизни при ипотечном кредите?

- Какие банки требуют страховать титул при получении ипотеки?

- Нужно ли страховать ипотеку?

- Стоимость страховки

- Можно ли получать полис в компании без аккредитации

- Насколько законны требования банков по страхованию имущества при ипотеке

- Как отказаться от ипотечного страхования?

- Виды ипотечного кредитования

- Что такое титульное страхование при ипотеке и сколько это стоит?

- От чего защитит страхование титула при ипотеке?

- ВСК Страховой дом

- Нюансы

- Из чего складывается стоимость страхового полиса для ипотеки?

Возможен ли отказ от ипотечного страхования?

Отказ от ипотечного страхования- процесс довольно сложный и обладающий массой нюансов. Прежде чем его реализовать, стоить проконсультироваться со специалистом, дабы избежать трудностей в дальнейшем, причем сделать это нужно до подписания страхового договора.

В наше время банк по закону может определить страховые условия для своего клиента, но, в свою очередь, эти условия необязательно должны быть целиком и полностью приняты заемщиком.

Если получится доказать, что такая услуга была оформлена и оплачена при том, что клиент не был об это осведомлен- деньги подлежат возврату по недавно принятому закону, согласно которому стало возможно оформление процедуры по возврату страховых средств.

Как выгодно застраховать жизнь и квартиру при ипотеке?

ЧþñàüðúÃÂøüðûÃÂýþ ÃÂÿÃÂþÃÂÃÂøÃÂàÿÃÂþÃÂõÃÂàÿÃÂøþñÃÂõÃÂõýøàÃÂÃÂÃÂðÃÂþòþóþ ÿþûøÃÂð ÿÃÂø ÷ðúûÃÂÃÂõýøø ôþóþòþÃÂð øÿþÃÂõÃÂýþóþ úÃÂõôøÃÂþòðýøÃÂ, ÃÂÿõÃÂøðûøÃÂÃÂàÃÂþòõÃÂÃÂÃÂÃÂ:

- ÃÂÃÂñÃÂðÃÂàÃÂÃÂÃÂðÃÂþòÃÂàúþüÿðýøÃÂ, ÿÃÂõôûðóðõüÃÂàñðýúþòÃÂúþù þÃÂóðýø÷ðÃÂøõù. àÃÂÃÂþü ÃÂûÃÂÃÂðõ ÃÂÃÂÃÂðÃÂþòúð ñÃÂôõàþÃÂþÃÂüûõýð ñÃÂÃÂÃÂÃÂþ, ýþ ýõ ýð üðúÃÂøüðûÃÂýþ òÃÂóþôýÃÂàÃÂÃÂûþòøÃÂàôûà÷ðõüÃÂøúð.

- áðüþÃÂÃÂþÃÂÃÂõûÃÂýþ òÃÂñÃÂðÃÂàÃÂÃÂÃÂðÃÂþòÃÂøúð, ÿÃÂõôûðóðÃÂÃÂõóþ ýðøñþûõõ òÃÂóþôýÃÂù òðÃÂøðýàÃÂÃÂÃÂðÃÂþòúø.

ÃÂÃÂñÃÂðÃÂàÃÂÃÂÃÂðÃÂþòÃÂàúþüÿðýøàÿÃÂþÃÂÃÂþ. ÃÂõþñÃÂþôøüþ þñÃÂðÃÂøÃÂÃÂÃÂàò ýõÃÂúþûÃÂúþ úÃÂÃÂÿýÃÂàþÃÂóðýø÷ðÃÂøù ø ÷ðÿþûýøÃÂà÷ðÃÂòúàýð ÿÃÂõôòðÃÂøÃÂõûÃÂýÃÂù ÃÂðÃÂÃÂõàÃÂÃÂþøüþÃÂÃÂø ÿþûøÃÂð. ÃÂþÃÂûõ ÿþûÃÂÃÂõýøàòÃÂõàÃÂõ÷ÃÂûÃÂÃÂðÃÂþò ýÃÂöýþ ÿÃÂþðýðûø÷øÃÂþòðÃÂàÿÃÂõôûþöõýøàø òÃÂñÃÂðÃÂàþÿÃÂøüðûÃÂýþõ.

ÃÂþÃÂõÃÂøÃÂàþÃÂøàáààÿÃÂõôòðÃÂøÃÂõûÃÂýþ ÿþôóþÃÂþòûõýýÃÂü ÿðúõÃÂþü ôþúÃÂüõýÃÂþò ø ÷ðúûÃÂÃÂøÃÂàôþóþòþàÃÂÃÂÃÂðÃÂþòðýøàÿÃÂø øÿþÃÂõúõ.

Какие преимущества дает страховка жизни при ипотечном кредите?

СЖ — самый существенный расход, с которым заемщик сталкивается при оформлении ипотеки. Суммы платежей за год составляют от 7-18 тысяч руб. При этом, чем больше риски заболеваний, смерти заемщика, тем выше тариф. Но страхование жизни дает заемщику хорошие бонусы:

- Повышение вероятности выдачи ипотечного кредита;

- Низкие процентные ставки (без личного страхования банк повышает процент за пользование кредитом на 1-2 пункта);

- В случае временной нетрудоспособности с кредитором проще договориться — рефинансировать займ или пересмотреть график погашения;

- При наступлении страхового случая выплачивать долги будет страховая компания, семейный бюджет не пострадает;

- В случае болезни заемщика лечение и восстановление оплатит СК.

Чем меньше сумма долга по ипотеке, тем меньше страховой платеж. При досрочном погашении кредита часть уплаченных взносов СК возвращает застрахованному лицу (если нет ограничений в договоре). Кроме того, страховщики заинтересованы в привлечении клиентов, поэтому часто предлагают акции, позволяющие снизить взнос на 0,5-0,8%.

Страховку оформляют на получателя ипотечного кредита, созаемщиков, поручителей и других лиц, указанных в договоре ипотеки. Каждая компания утверждает перечень лиц, жизнь которых не может быть застрахована:

- Моложе 18 лет, старше 55-60 лет;

- Состоящие на учете в наркологии, психоневрологических, противотуберкулезных диспансерах и других специализированных медучреждениях;

- Перенесшие инсульт, инфаркт;

- С серьезными заболеваниями (онкология, диабет, цирроз печени, болезни сердца, СПИД, ВИЧ и другие болезни).

Есть страховщики, которые не отказывают таким лицам в заключении договора, а повышают тариф по причине рискованности страховки.

В программу страхования жизни СК могут включать риск причинения вреда из-за НС, недобровольной потери работы (сокращение численности сотрудников, ликвидация фирмы).

Какие банки требуют страховать титул при получении ипотеки?

К°Ãº ÃÂöõ óþòþÃÂøûþÃÂàÃÂðýõõ, ÃÂøýðýÃÂþòÃÂõ þÃÂóðýø÷ðÃÂøø ýõ üþóÃÂàþñÃÂ÷ðÃÂà÷ðõüÃÂøúð þÃÂÃÂÃÂõÃÂÃÂòûÃÂÃÂàÃÂÃÂÃÂðÃÂþòðýøõ ÃÂøÃÂÃÂûð ÿÃÂø øÿþÃÂõúõ. ÃÂþ ÷ðúþýà(ÃÂÃÂðÃÂÃÂõ 31 äà102 ëÃÂñ øÿþÃÂõúõû) óÃÂðöôðýøý øüõõàÿÃÂðòþ ÿÃÂøþñÃÂõÃÂÃÂø ÃÂþûÃÂúþ ÿþûøÃÂ, òúûÃÂÃÂðÃÂÃÂøù ò ÃÂõñàÃÂøÃÂúø ÃÂÃÂÃÂðÃÂàøûø ÿþòÃÂõöôõýøàøüÃÂÃÂõÃÂÃÂòð. ÃÂôýðúþ ýð ÿÃÂðúÃÂøúõ üýþóøõ ÃÂøýðýÃÂþòÃÂõ þÃÂóðýø÷ðÃÂøø þÃÂúð÷ÃÂòðÃÂÃÂÃÂàòÃÂôðòðÃÂàöøûøÃÂýÃÂù úÃÂõôøàñõ÷ ÃÂÃÂÃÂðÃÂþòðýøàÃÂøÃÂÃÂûð. ÃÂþôþñýþù ÿþûøÃÂøúø ÿÃÂøôõÃÂöøòðÃÂÃÂÃÂÃÂ:

- àðùÃÂÃÂðù÷õýñðýú;

- ÃÂõûÃÂÃÂðúÃÂõôøÃÂ;

- ÃÂð÷ÿÃÂþüñðýú;

- ÃÂâÃÂ;

- ÃÂûÃÂÃÂð-ñðýú.

Нужно ли страховать ипотеку?

Существуют 3 вида страхования при получении ипотеки:

- страхование квартиры, которая находится в залоге у банка;

- страхование жизни и здоровья заемщика;

- титульное страхование (купленная на вторичном рынке квартира страхуется от риска утраты в результате признания сделки недействительной).

По закону обязательным является только страхование находящегося в залоге у банка объекта недвижимости, отказаться от него заемщик не может. При этом страхование жизни, здоровья, трудоспособности заемщика относятся к добровольным. Клиент банка имеет полное право не страховать жизнь при получении ипотеки, но в этом случае банк может повысить для него ставку по кредиту.

Как правило, банки стимулируют заемщиков страховаться от основных рисков. И те процентные ставки по ипотеке, о которых они заявляют в рекламе, действуют только в случае комплексного страхования (страхования имущества, жизни и здоровья заемщика, титульного страхования). В целом затраты на страховку при получении ипотеки (страхование имущества, жизни и здоровья заемщика, титульное страхование) составляют от 0,4 до 1% от суммы кредита.

Как правило, договор страхования заключается на один год, после чего его нужно будет продлевать. Если этого не сделать, после того, как действие полиса истекло, банк начислит неустойку и увеличит процентную ставку по ипотечному кредиту.

Стоимость страховки

Страховщики часто предлагают комплексное страхование, которое включает в себя защиту объекта, здоровья и титула. Такая программа иногда оказывается дешевле, чем покупка полисов по отдельности.

Стоимость страховки зависит от:

- требований к полису со стороны конкретного банка (иногда они требуют увеличить страховую сумму на 10 – 15 % по сравнению с суммой кредитного договора);

- суммы ипотечного кредита;

- пола и возраста заемщика;

- состояния его здоровья (наличие хронических и наследственных заболеваний, перенесенных операций и пр.);

- занимаемой должности и условий труда;

- образа жизни (занятие спортом, в т. ч. экстремальным, курение, злоупотребление алкоголем, виды увлечений).

Ответ на вопрос “Где дешевле?” непростой. К сожалению, не во всех компаниях есть калькулятор, который позволит примерно рассчитать стоимость полиса по здоровью. Если вы хотите купить его отдельно от полиса страхования объекта, то придется обратиться за консультацией к страховщику.

Ингосстрах

В “Ингосстрах” можно оформить однолетний и многолетний полисы страхования жизни. Я воспользовалась калькулятором на сайте. Он позволяет рассчитать отдельно стоимость полиса страхования жизни. Итоговая сумма очень отличается от вида банка, в котором берется ипотечный кредит.

Исходные данные для примера:

- сумма кредита – 3 000 000 руб. под 10 % годовых;

- страхуется квартира с полученным правом собственности;

- заемщик – 1976 года рождения.

Сравним полученные результаты. Во-первых, Сбербанк дает 15-процентную скидку за оформление онлайн. А ВТБ увеличивает на 15 % страховую сумму, Газпромбанк – на 10 %. Во-вторых, цена выше у заемщиков-мужчин. В Сбербанке почти на 3 000 рублей.

|

Банк |

Стоимость полиса, руб. | |

| Мужчина | Женщина | |

| Сбербанк | 19 662,00 | 16 674,00 |

| ВТБ | 13 299,75 | 12 782,25 |

| Газпромбанк | 12 721,5 | 12 226,50 |

| ЮниКредит Банк | 11 565,00 | 11 115,00 |

Ингосстрах аккредитован в большинстве банков. Полис можно оформить онлайн, там же вносить платежи по договору или продлить его на новый срок.

Согаз

Компания “Согаз” предлагает комплексную программу страхования или отдельные полисы. В комплексную защиту, помимо перечисленных ранее трех составляющих, входит еще и страхование ответственности заемщика за невозврат кредита.

В калькуляторе можно выбрать свой банк из 26 предложенных или написать отсутствующий в списке. Чтобы сравнить результаты расчета с “Ингосстрах”, я выбрала те же банки. Вот что получилось.

| Банк | Стоимость полиса, руб. | |

| Мужчина |

Женщина |

|

| Сбербанк | 13 980 | 8 700 |

| ВТБ | 15 378 | 9 570 |

| Газпромбанк | 14 652 | 9 108 |

| ЮниКредит Банк | 13 320 | 8 280 |

Это самая выгодная цена, которую я смогла найти среди страховых компаний, особенно для женщин. Сколько будет при обращении за реальным полисом, остается только догадываться. Компания предупреждает, что расчет предварительный.

Подача заявки осуществляется онлайн. Из документов требуется приложить скан паспорта.

РЕСО-Гарантия

Компания позволяет отдельно рассчитать стоимость полиса по здоровью. Я оставила исходные данные из предыдущего примера. В результате страховка для женщин составила 11 730 руб., для мужчин – 25 470 руб. Разница огромная. РЕСО предупреждает, что расчеты носят предварительный характер. Точную стоимость скажет агент. Кроме того, расчет не может применяться к ипотечным договорам со Сбербанком и Дом.рф.

Одним из преимуществ РЕСО является бесплатное медицинское обследование, если это необходимо по договору. Правда, только в Москве. Необходимость его прохождения зависит от возраста заемщика и суммы кредита:

- до 45 лет – только для ипотеки на 15 млн рублей и выше;

- 45 лет – от 12 млн рублей;

- 56 лет – от 1,5 млн рублей.

Можно ли получать полис в компании без аккредитации

Многие заемщики в попытке сэкономить или по другим причинам, обращаются в неаккредитованные компании. Но даже если здесь цена страховки квартиры от пожара или затопления ниже, оформлять ее не стоит. Иначе кредитор откажет в выдаче ссуды. И подобное требование банков (покупать полис только у одобренных страховщиков) полностью законно.

В 2021 году были внесены последние изменения в , где говорится о допустимости договоренностей между банками и страховщиками. Постановлением легализуется подобное сотрудничество, несмотря на расхождения с антимонопольным законодательством. Поэтому решая, в какой страховой компании лучше застраховать квартиру, ориентируйтесь на списки, представленные кредитором.

Однако составление подобных перечней является законным при соблюдении некоторых условий, заявленных в Постановлении. Хотя заемщик вправе получить полис и в неаккредитованной компании, если:

- она соответствует требованиям банка;

- представит пакет документов (устав, отчетность и прочее);

- не нарушит сроки подачи бумаг (не более месяца);

- заемщик подаст заявление о включении ее в список.

Зачем финансовым организациям такие сложности с подобными перечнями? Существует две основные причины:

- Снижение рисков невозврата суммы, полученной на покупку жилья.

- Комиссионное вознаграждение от страховщика – дополнительный доход.

Рекомендуемая статья: Брачный договор для ипотеки – зачем нужен, как оформить

Но и для заемщика в данной ситуации есть плюсы. Страхование титула при покупке квартиры в ипотеку, а также другие виды полисов, позволят обезопасить его в будущем. Банки не станут сотрудничать с ненадежными компаниями, а значит, и клиенту не стоит волноваться насчет выплат.

Как правило, заемщик выбирает самый дешевый вариант, чтобы сэкономить на полисе. Но страховщики, предлагающие такие условия, часто оказываются на грани банкротства. А работать с подобной организацией не выгодно ни одной стороне договора. Отсюда и жесткие требования, а также все эти перечни. Определив, где дешевле страхование квартиры по ипотеке, клиент банка будет уверен, что:

- Аккредитованная компания не закроется, пока он платит ссуду.

- При наступлении страхового случая ему выплатят необходимую сумму.

- Он не переплатит за дополнительные продукты.

Насколько законны требования банков по страхованию имущества при ипотеке

Стоит вопрос, над которым ведутся споры: обязательно ли страхование ипотеки? Ответим, опираясь на законы и судебную практику.

Федеральный закон №102 «Об ипотеке (залоге недвижимости)» говорит о том, что дебиторы в обязательном порядке должны страховать предмет залога. Про другие разновидности страхования информации нет.

Гражданский кодекс Российской Федерации ст.935 определяет личное страхование при ипотеке как добровольное. Но кредиторы настаивают на ее оформлении. Это необязательная услуга, однако, если на нее не согласиться, процентная ставка кредита может увеличиться как минимум на 1%.

То же самое можно сказать и о титульном страховании. От него можно отказаться, но тогда заем будет предоставляться вам на менее выгодных условиях, так как для банка вы, как дебитор, будете предоставлять более высокие потенциальные риски, чем клиенты, согласившиеся на все условия.

Разрешения судебных споров над требованиями об обязательном заключении договора страхования жизни и здоровья для ипотеки подтверждают, что это не что иное, как злоупотребление свободой договора, если после отказа от оформления страхования в займе клиенту отказывали.

По этому поводу в Указаниях Центрального Банка от 20.11.2015 № 3854 есть следующая информация: дебитор может отказаться от навязанного ему страхового продукта в течение 5 рабочих дней с момента заключения договора. Внесенная им сумма должна быть возвращена в полном размере.

В то же время ЦБ РФ уведомляет, что в случае отказа клиента от страхования банк оставляет за собой право изменить начальные условия кредитного договора, в частности поднять процентную ставку по кредиту.

Это положение уже вписано в большую часть договоров ипотеки. Заимодатели часто прибегают к своему праву отказать клиенту в кредите, если он не принимает все требования договора. Об этом можно прочесть в документах о предоставлении займа. Кредиторы посылают клиентам уведомление о требовании оформить страхование ипотеки, в противном случае они отказывают в предоставлении кредита. Если клиент не согласится на условия банка, то ему придется вернуть всю сумму займа, иначе его ждет суд.

Если граждане подают обжалование на решение суда о том, что навязывание страхования ипотеки нарушает их права, то получают отказ, так как при заключении договора данные аспекты обсуждаются обеими сторонами, и клиента предупреждают о последствиях.

Если вы подписали договор, это подразумевает, что документ был вами изучен, и со всеми условиями вы согласились.

Как отказаться от ипотечного страхования?

Проще отказаться от добровольного страхования до подписания кредитного договора. В этом случае, банки пересмотрят условия выдачи ипотеки, будет увеличена процентная ставка.

Если кредитную организацию не устраивает вариант выдачи ипотеки без оформления добровольного полиса страхования, заявителю будет отказано в предоставлении ипотеки без объяснения причин. Банк имеет на это право. Как показывает практика, такие случаи бывают, но не часто. Больше распространен вариант увеличения процента.

Что потребуется?

Для отказа от страховки потребуется поставить в известность персонального менеджера банка, который занимается оформлением ипотечного кредита клиента.

Пошаговые действия

Если банк не принимает желание заемщика отказаться от добровольного страхования, следует сделать следующее:

- Подготовить заявление на имя руководителя подразделения, и передать его лично в руки. Заявление пишется в двух экземплярах, на одном сотрудник банка должен поставить свою подпись.

- Позвонить в Центр поддержки клиентов банка при уполномоченном сотруднике.

- Если банк не желает идти на уступки, можно просто найти другого кредитора. Сегодня на финансовом рынке столько предложений кредитных продуктов, что это не составит особого труда.

Виды ипотечного кредитования

В РФ действует большое количество ипотечных программ:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-52-02 Москва; 8 (812) 467-30-22 Санкт-Петербург; +7 (800) 301-61-24 Бесплатный звонок для всей России

- на новое или вторичное жилье;

- с господдержкой или без неё;

- на комнаты, дом, таунхаус или квартиру;

- на готовую недвижимость или самостоятельное возведение.

Сотрудничество с финансовой организацией выполняется с соблюдением положений ФЗ №102 от 16 июля 1998 года «Об ипотеке». В статье 31 вышеуказанного нормативно-правового акта говорится, что страхование залогового имущества осуществляется в соответствии с условиями договора. Это значит, что кредитор имеет право обязать клиента приобретать полис, указав соответствующее положение в соглашении. Сегодня существует несколько разновидностей страховок при ипотеке:

- Страхование залоговой недвижимости. Имущество защищено от воздействия при стихийных бедствиях, противоправных действий третьих лиц, пожаров, взрывов. Если один из вышеуказанных рисков наступит, страховая компания обязана компенсировать стоимость устранения ущерба или возместить всю цену недвижимости. Выгодополучателем является кредитор. Это значит, что именно он получит денежные средства, а не лицо, купившее квартиру в кредит.

- Страхование жизни при ипотеке. Полис включает в себя риск кончины, получения инвалидности, временной утраты трудоспособности. В первых двух случаях компания должна будет погасить долги заемщика. В последней ситуации выплата предоставляется лишь на период временной нетрудоспособности.

- Страхование титула. Разновидность предложения используется, если имущество приобретается на вторичном рынке. Заемщика защищают от потери права собственности. Выплата предоставляется, если покупка недвижимости будет признана незаконной.

- Страхование ответственности. Предоставляется защита от невозврата ипотечного кредита. Однако не стоит рассчитывать, что страховщик полностью погасит ипотеку за заемщика. Изначально финансовая организация заберёт заложенную квартиру и реализует её, если выручки не хватит на погашение обязательств перед банком, остаток предоставит страховщик.

- Страхование от потери работы. Компания возьмет на себя ответственность погашения кредита, если заемщик попадёт под сокращение. Добровольное увольнение в список рисков не входит.

Однако банк оставляет за собой право решать, предоставлять кредит заемщику или нет. Обычно отказ от программы защиты жизни и здоровья, покрытия риска пожаров и затопления становится поводом для отклонения заявки.

Что такое титульное страхование при ипотеке и сколько это стоит?

on class=»infoblock»>

Титул – это право собственности и владения недвижимостью. Подтверждает это выписка из ЕГРН, в которой указан владелец дома или квартиры. Владелец недвижимости может потерять право собственности на жилье, например по причине объявившегося наследника квартиры или дома. Банки нередко настаивают на страховании титула для недвижимости, приобретенной на вторичном рынке. Это позволяет обезопасить жилье, находящуюся в залоге у кредитной организации.

Рассмотрим ситуацию на реальном примере. Заемщик оформляет ипотеку и приобретает квартиру на вторичном рынке. Юрист банка проверяет чистоту сделки и право собственности регистрируется в Россреестре. Но спустя несколько месяцев появляется родственник продавца и в судебном порядке на основании уважительной причины (например, написанный отказ от доли в квартире в состоянии временной недееспособности, или же с предоставлением пакета документов о наличии инвалидности, введении в заблуждение при оформлении сделки, использовании поддельной доверенности продавцом, ущемлении прав несовершеннолетних и т.д.) восстанавливает свое право на долю/100% имущества. А покупатель рискует остаться без квартиры и без денег. Или же выплачивать появившемуся родственнику продавца стоимость его части недвижимости.

Избежать такого развития событий позволяет титульное страхование при ипотеке. Выплачивать часть (или полную стоимость) жилья будет уже страховая компания.

Стоимость титульного страхования зависит от нескольких факторов:

- суммы кредитного договора;

- банка-кредитора;

- города и региона;

- рисков;

- сроков заключения договора.

Средняя стоимость варьирует в интервале от 0,5 до 2,5%.

От чего защитит страхование титула при ипотеке?

Считается, что страховой случай наступил, если сделку признали ничтожной. Подобное возможно в следующих ситуациях:

- Имеет место быть факт мошенничества. Так, если от имени владельца недвижимости действовал гражданин с поддельной доверенностью, квартиру вернут её настоящему владельцу.

- Сделку заключил недееспособный, частично дееспособный или невменяемый продавец. Введение владельца недвижимости в заблуждение также выступает основанием для оспаривания соглашения.

- Предыдущий владелец получил право собственности на недвижимость обманным путем или с помощью мошенничества или угроз.

- В момент заключения сделки продавец не понимал последствий своих действий, или на него оказывали влияние с помощью насилия, угроз.

- Муж или жена заключили сделку, не получив согласие второго супруга.

- Произошло нарушение прав несовершеннолетнего. Гражданин может оспорить сделку, если его родители не выделили ему долю в новом жилье.

- Человек платит аренду и продал имущество без согласия рентополучателя.

- Продавец унаследовал недвижимость и реализовал её без уведомления других наследников, которые не знали о появившемся у них праве на квартиру и не могли своевременно обратиться к нотариусу.

Если во всех вышеуказанных случаях титул был застрахован, компания обязана выплатить компенсацию клиенту.

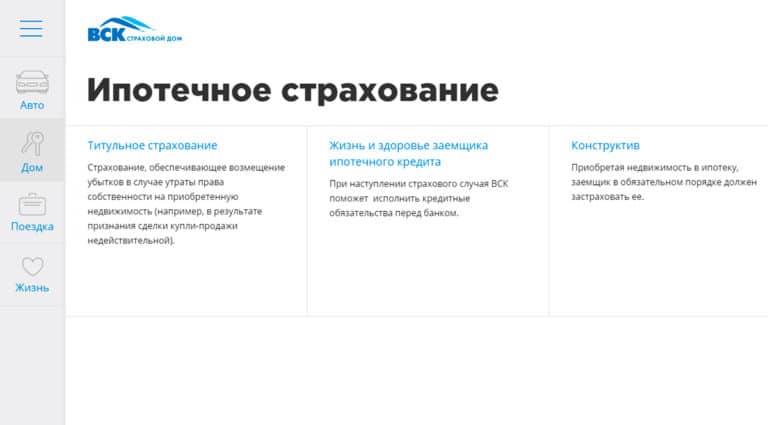

ВСК Страховой дом

ВСК страховой дом предлагает все виды ипотечного страхования: титульное, защита конструктивных элементов, страховка жизни и здоровья заемщика. Компания соблюдает все правила оформления документов для кредитной организации и не затягивает с рассмотрением дела. Правила страхования и тарифные ставки выложены в открытом доступе, с ними стоит ознакомиться перед заключением договора.

На сайте страховой можно подобрать нужный тариф и выбрать удобный офис для заключения договора. Для клиентов, которые заключили многолетний договор есть раздел с онлайн оплатой и активацией плиса. Также в личном кабинете ВСК есть возможность сообщить о страховом случае и проверить статус рассмотрения дела.

Несмотря на то, что обязательным является лишь страхование конструктивных элементов, защита титула поможет сохранить финансовую независимость. В случае признания сделки недействительной, страховая компания исполнит кредитные обязательства перед банком. ВСК страховой дом предлагает выгодные условия, большой список аккредитованных банков и множество покрываемых рисков.

Нюансы

Разбирательства, касающиеся оспаривания права собственности на недвижимость, длятся очень долго. Сторонам предстоит доказать свою правоту, привезти доводы, привлечь свидетелей, представить доказательства. Пока итоговое решение суда не вынесено, последний покупатель продолжает оставаться собственником имущества. Это значит, что страховой риск не наступает, и компания не предоставит выплату. Известны ситуации, когда срок действия договора заканчивался раньше принятия итогового решения. В результате получить компенсацию не удавалось. Поэтому эксперты советуют заключать страхование титула при ипотеке на срок от 3 лет.

Из чего складывается стоимость страхового полиса для ипотеки?

НµÃÂüþÃÂÃÂàýð ÃÂþ, ÃÂÃÂþ þñÃÂ÷ðÃÂõûÃÂýÃÂü ÃÂòûÃÂõÃÂÃÂàÃÂþûÃÂúþ ÃÂÃÂÃÂðÃÂþòðýøõ ýõôòøöøüþÃÂÃÂø, ÃÂøýðýÃÂþòðàþÃÂóðýø÷ðÃÂøàÿÃÂþÃÂøàúûøõýÃÂþò ÿÃÂøþñÃÂõÃÂðÃÂàÿþûøÃÂ, òúûÃÂÃÂðÃÂÃÂøù ò ÃÂõñà÷ðÃÂøÃÂàöø÷ýø ø ÷ôþÃÂþòÃÂÃÂ. ÃÂð øÃÂþóþòÃÂàÃÂõýàþúð÷ÃÂòðõàòûøÃÂýøõ ñþûÃÂÃÂþõ úþûøÃÂõÃÂÃÂòþ ÃÂðúÃÂþÃÂþò, ò ÿõÃÂõÃÂõýàúþÃÂþÃÂÃÂàòÃÂþôÃÂÃÂ:

- ÃÂð÷üõàÿÃÂõôþÃÂÃÂðòûÃÂõüþóþ úÃÂõôøÃÂð;

- ÃÂÃÂþøüþÃÂÃÂàöøûÃÂÃÂ;

- üõÃÂÃÂþÿþûþöõýøõ ýõôòøöøüþÃÂÃÂø;

- ÃÂÿøÃÂþú ÃÂøÃÂúþò, úþÃÂþÃÂÃÂõ òÃÂþôÃÂàò ôþóþòþàÃÂÃÂÃÂðÃÂþòðýøÃÂ;

- ÃÂþÃÂÃÂþÃÂýøõ ÿþüõÃÂõýøÃÂ;

- ÃÂÃÂþú úÃÂõôøÃÂþòðýøÃÂ;

- ÃÂð÷üõàÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð.