Заявление на налоговый вычет при покупке квартиры: заполняем по шагам

Содержание:

- Заявление на налоговый вычет: как заполнить, бланк и образец 2021 года

- Получить два вычета одновременно? Легко!

- Пример заполнения 3-НДФЛ с использованием материнского капитала

- Преимущества возврата потраченных денег через работодателя

- Алгоритм действий

- Обновленный образец

- Как получить вычет за обучение и лечение через работодателя

- Что включает в себя бланк заявления?

- Какие документы потребуется приложить

- Алгоритм получения налогового вычета через работодателя

Заявление на налоговый вычет: как заполнить, бланк и образец 2021 года

В общем случае налоговый вычет можно получить по окончании календарного года. Для этого в ИФНС по месту жительства нужно подать декларацию 3-НДФЛ за истекший год. В декларации надо отразить:

- доходы;

- расходы, по которым положен вычет;

- сумму налога к уменьшению.

Также следует приложить документы, подтверждающие, что расходы действительно произведены и относятся к категории, по которой есть право на вычет.

В общей ситуации сдать 3-НДФЛ на вычеты можно в любое время в течение 3-х лет по окончании года, за который положен вычет (т. е. имели место облагаемые НДФЛ доходы).

Учтите, что при подаче документов за предшествующие годы, следует использовать ту форму декларации, которая соответствует году получения права на вычет.

НДФЛ к возврату есть, если одновременно соблюдены 2 условия:

- Физлицо в течение года получило доходы, из которых удерживался НДФЛ по ставке 13%.

- Физлицо произвело расходы, дающие право на налоговый вычет.

Подача только декларации 3-НДФЛ с 2021 года подтверждает факты уменьшения налога и появления суммы, которая может быть возвращена из бюджета, чтобы налоговая перечислила НДФЛ к возврату на счет физлица.

Воспользоваться налоговой льготой и снизить размер НДФЛ могут ликвидаторы и пострадавшие от ядерных аварий или испытаний, получившие инвалидность на военной службе, инвалиды ВОВ, участники боевых действий, инвалиды I, II групп, родители, опекуны, усыновители, герои СССР и РФ.

| Группа | Сумма, руб. |

| Лица, попавшие под воздействие радиации (в том числе «чернобыльцы») (пп. 1 ч. 1 ст. ст. 218 НК РФ) | 3000 |

| Герои СССР и РФ, участники боевых действий

Инвалиды с детства, инвалиды I, II группы (полный список — в п. 2 ст. 218 НК РФ) |

500 |

| Родители первого, второго ребенка | 1400 |

| Родители третьего и последующих детей | 3000 |

| Ребенок-инвалид I, II группы | 12 000 (родители и усыновители) или 6000 (опекуны и попечители) |

| Инвалиды ВОВ, инвалиды, получившие увечья на военной службе | 3000 |

Для оформления требуется подать работодателю заявление и приложить документы, дающие основания получить льготу: подтверждение участника боевых действий, документ об инвалидности, копии свидетельств о рождении детей и т. п.

Для возвращения 13% от суммы расходов на покупку недвижимости и процентов по ипотеке надо передать работодателю уведомление от Налоговой службы. Для получения этого документа из ФНС составляется еще одно обращение — в ФНС на получение уведомления.

К нему прикладываются подтверждающие бумаги по списку:

- Ипотечный договор.

- Договор купли-продажи.

- Акт приема-передачи квартиры.

- Документы, подтверждающие оплату.

Получить два вычета одновременно? Легко!

Вычетам, связанным с налогом на доходы физических лиц, посвящено всего несколько статей: с 218 по 221-ую. Есть ли там какие-то запреты? Да:

- запрещено применять одновременно несколько стандартных вычетов (если человек может быть отнесен к нескольким категориям лиц, имеющих на них право), что, впрочем, не относится к вычетам на детей;

- запрещено несколько раз использовать имущественный вычет на приобретение недвижимости и на проценты по ипотеке;

- запрещено применять профессиональные вычеты, не подтвержденные документами, сверх установленных пределов.

Если прочитать всю главу 23 «Налог на доходы физических лиц», то отыщется и ещё один запрет: вычеты не могут применяться, если при расчете используется какая-то иная ставка, не 13 %.

Вот собственно и всё.

И не один из этих случаев к интересующему вас вопросу не относится.

Итак: запрета на использование нескольких вычетов одновременно налоговое законодательство не содержит. Следовательно, да — можно получить вычет на обучение даже в том случае, если вы уже используете право на вычет на приобретение имущества.

Все вычеты отражаются в одной декларации.

Единственное правило, которого желательно придерживаться: при расчете налога к возврату сначала следует применять социальный вычет (на обучение, лечение, страхование), а уже потом — имущественный.

Связано это с тем, что социальные вычеты применяются только к тем годам, в которых произведены соответствующие расходы и их перенос их остатков не предусмотрен, а вот имущественные вычеты переносить на другие года можно.

Так что именно такой расчет позволит использовать своё право на вычеты в полной мере.

Уменьшается ли имущественный вычет если есть социалный

Поэтому предоставить его в большем размере, чем сумма дохода, полученная в соответствующем налоговом периоде, не представляется возможным.Этот вывод справедлив не только для имущественного, но и для любых перечисленных в ст. ст. 218 — 221 НК РФ вычетов, а также для их сочетаний, если права на льготы возникли в одном и том же налоговом периоде (для НДФЛ этот период равен году (ст. 216 НК РФ)).

При наличии у налогоплательщика права на несколько вычетов по НДФЛ разных категорий ими можно маневрировать для наиболее полного использования их суммы.

При этом имеет значение разница в источниках их предоставления (налоговый орган или работодатель), которые тоже можно сочетать определенным образом, а также право переноса имущественного вычета на следующий год и отсутствие такого права при получении других вычетов.

Как зачесть социальный налоговый вычет, если уже получен имущественный?

Захотел гражданин отказаться от части имущественного вычета (перенести его на следующий год), чтобы не «сгорел» социальный вычет. Поздно! Минфиновцы посочувствовали ему и пояснили, что из нуля вычесть ничего нельзя, а возможность отказа от уже полученного налогового вычета Налоговым кодексом РФ не предусмотрена.

Социальные и имущественные вычеты одновременно в одном году

Последние новости: ФНС рассказала, когда выгода от процентов не облагается НДФЛ Федеральная налоговая служба уточнила порядок определения дохода физического лица, полученного в виде выгоды от экономии на процентах по банковским кредитам. Это необходимо для обложения полученной гражданином выгоды налогом на доходы.

Имущественному ндфл-вычету стандартные и социальные не помеха

Согласно статье 19 Кодекса налогоплательщиками и плательщиками сборов признаются, в частности, физические лица, на которых Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

Таким образом, на налоговые органы возложена обязанность бесплатно информировать (в том числе в письменной форме) о действующем законодательстве Российской Федерации о налогах и сборах только налогоплательщиков в каждом конкретном случае возникновения налоговых правоотношений.

В этой связи ответ на рассматриваемый вопрос может быть предоставлен непосредственно налогоплательщику — физическому лицу в случае его обращения (обращения его законного представителя) в налоговые органы.

Пример заполнения 3-НДФЛ с использованием материнского капитала

В п.5 ст.220 НК прописано, что средства мат. капитала не учитываются в составе расходов при расчете вычета. Разберем, как правильно отразить материнский капитал в декларации 3-НДФЛ.

Пример 7

Марина оформила ипотеку на новую квартиру за 2 163 500 руб. с использованием мат капитала (в руб.):

- 453 000 — субсидия;

- 213 600 — аванс;

- 1 496 900 — кредит банка.

Марине надо учитывать материнский капитал в 3-НДФЛ в строке 120 на листе Д1 таким образом, чтобы стоимость покупки была указана без бюджетных средств:

О том, как правильно отразить мат. капитал, направленный на погашение уже имеющегося ипотечного кредита, лучше проконсультироваться в своей налоговой. Возможны варианты:

- уменьшить стоимость жилья;

- уменьшить сумму процентов.

Важно!

Как видно из примера, отдельной строкой материнский капитал в декларации 3-НДФЛ указывать не нужно. Он учитывается в общих расходах.

Бывают ситуации, когда мат.капитал выделяется на погашение кредита уже после того, как вычет полностью получен. По мнению Минфина (письмо от 18.07.2013 № 03-04-05/28149), это является нарушением правил предоставления вычета. Налогоплательщику в этом случае следует подать корректирующую декларацию и вернуть переплату по НДФЛ.

Преимущества возврата потраченных денег через работодателя

До 2016 года через работодателя получали лишь выплаты при покупке жилья. За остальными требовалось обращаться в налоговую службу. После закон был изменен, что позволило работникам получать вычет еще за обучение и лечение.

Суть рассматриваемых выплат – из заработной платы не вычитают 13% налога до исчерпания денег (в зависимости от типа подаваемого прошения).

Обратившись к своему работодателю, можно получить следующие преимущества:

- Для выплаты не придется собирать полный пакет документов, как при возвращении денег через налоговые органы. Справка по форме 3-НДФЛ в рассматриваемом случае не понадобится.

- Деньги поступят на счет уже в текущем году – не нужно дожидаться наступления следующего.

Обычно возврат через работодателя оформляют люди, если сумма невелика или нужно получить деньги за текущий год.

Налоговый вычет – официальное право каждого трудоустроенного человека, который приобрел какую-то собственность, отправился на обучение или лечился в мед. учреждении, и при этом трудоустроен

Крайне важно владеть всеми нюансами этой информации, чтобы не потерять значительную сумму

★ ★ ★

Алгоритм действий

Пошаговая инструкция по оформлению получения вычета у работодателя такова.

Сначала придется собрать пакет документов. В целом он близок к перечню документов, необходимых при обращении в налоговую напрямую. Но есть и различия. Во-первых, отпадает надобность заполнять декларацию 3-НДФЛ. Во-вторых, требуется особый формат заявления (скачать).

Все остальное – как обычно: паспорт и его копия, справка о доходах по форме 2-НДФЛ, договор купли-продажи или договор долевого участия, выписка из ЕГРН и акт приема-передачи жилья, документы, подтверждающие оплату.

Впрочем, если объект приобретается в ипотеку или если покупка совершается супругами в совместную собственность, а также в ряде других случаев потребуются еще кое-какие документы (см. справку 1).

Следующим шагом будет подача документов в налоговую по месту регистрации. Цель – получить уведомление, что вычет вам действительно полагается. На ответ законодательство отводит 30 дней.

Получив уведомление из налоговой, пишем заявление на вычет на имя работодателя и отправляемся в бухгалтерию по месту работы.

А далее все операции выполняет бухгалтер. И налог на доходы перестают удерживать начиная с месяца подачи документов, также вам могут возместить уплаченный налог с начала календарного года.

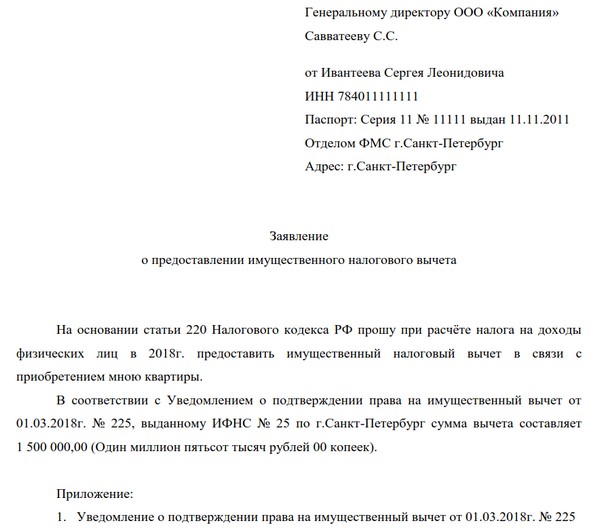

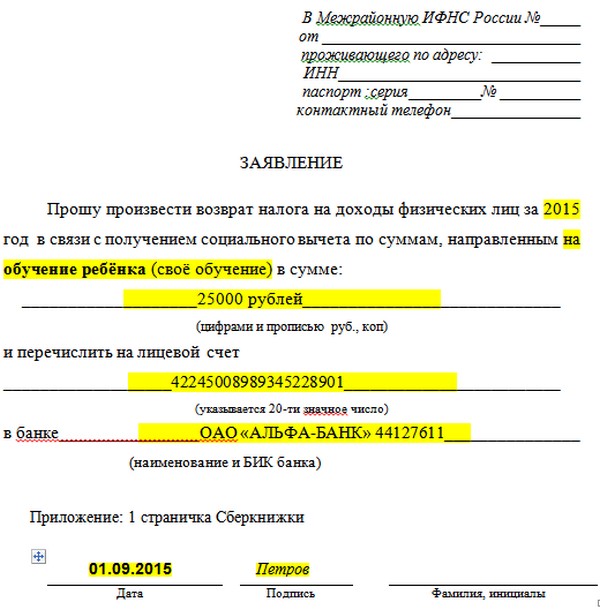

Обновленный образец

Заявление на компенсацию сотрудник организации в основном пишет самостоятельно, если оно составляется на имя руководителя. Однако в случае, когда заявление пишется на имя налогового инспектора, физическому лицу потребуется заполнить уже готовый бланк, в котором нужно будет указать лишь несколько сведений.

В число таких сведений входят:

- адрес налоговой службы;

- контактные данные заявителя;

- год, в который у заявителя возникли расходы, связанные с приобретением имущества;

- размер налогового вычета.

В заявлении нужно указать определенные сведения, например, размер налогового вычета, адрес налоговой службы и проч.В заявлении нужно указать определенные сведения, например, размер налогового вычета, адрес налоговой службы и проч.

Также потребуется дополнительно указать реквизиты банковской карты или счета, куда впоследствии буду переведены деньги.

Что касается размера вычета, то он прописывается двумя способами:

- с помощью цифр;

- с помощью букв.

Дополнительно можно отметить, что в ряде случаев претендент пишет заявление с целью возврата подоходного налога за осуществленные им процентные выплаты. Тогда он обязан указать сумму налоговой скидки чуть ниже основной суммы налогового вычета.

Можно также запросить возврат налога за процентные выплаты

Как получить вычет за обучение и лечение через работодателя

Важно сказать, что до 1.01.2016 единственным видом налогового вычета, который можно было получить через работодателя без обращения в местные органы налоговой инспекции, был вычет за покупку жилой недвижимости. Согласно правкам в законодательной базе (п.2 ст

219 Налогового Кодекса РФ), у гражданина появилась возможность получить социальную компенсацию через своего работодателя за расходы на обучение и лечение.

Согласно правкам в законодательной базе (п.2 ст. 219 Налогового Кодекса РФ), у гражданина появилась возможность получить социальную компенсацию через своего работодателя за расходы на обучение и лечение.

Для оформления следует тщательно подготовить документы, и соблюдать алгоритм действий. Список документов включает в себя копию договора с учебным заведением/медучреждением, все чеки на оплату услуг, копии лицензии учебного заведения и больницы (в отношении лечебных заведений необходимо, чтобы в лицензии был прописан перечень услуг, которые могут оказывать в клинике). Выписку о своих доходах по форме 2-НДФЛ и декларацию 3-НФДЛ заполнять не нужно.

Для оформления следует тщательно подготовить документы, и соблюдать алгоритм действий. Список документов включает в себя копию договора с учебным заведением/медучреждением, все чеки на оплату услуг, копии лицензии учебного заведения и больницы (в отношении лечебных заведений необходимо, чтобы в лицензии был прописан перечень услуг, которые могут оказывать в клинике). Выписку о своих доходах по форме 2-НДФЛ и декларацию 3-НФДЛ заполнять не нужно.

Когда весь пакет документов уже собран, время отправить их в отделение ФНС по месту прописки. Лучше всего пойти лично или же использовать онлайн форму на сайте Госуслуг. В течении 30 календарных дней будет рассмотрено заявление. После этого необходимо забрать документ, подтверждающий право на получение вычета. Получив уведомление от налоговой, необходимо написать заявление работодателю и подать в бухгалтерию предприятия. С этого момента работодатель не будет перенаправлять подоходный налог государству, а будет выплачивать гражданину в качестве прибавки до зарплаты ровно до тех пор, пока вся сумма налогового вычета не будет выплачена.

Пример. Гражданин Лукьянов имеет официальное трудоустройство с ежемесячным доходом в 35 тысяч рублей. С этой суммы ежемесячно удерживается подоходный налог в размере 4 550 рублей, а «чистыми» он получает 30 450 руб. В апреле 2016 года Лукьянову пришлось оплатить лечение в стоматологической клинике на сумму в 140 тысяч рублей. После оплаты лечения он обратился в местные органы налоговой службы с заявлением о выдаче уведомления, подтверждающего вычет, и квитанцией с клиники, сделанной специально для ФНС. Он не стал медлить и сразу же пошёл в бухгалтерию на своём предприятии, где написал заявление. С июля по ноябрь он получает полную заработную плату в размере 35 тысячи рублей.

Пример. В 2017 году Лисичкин поступил в ВУЗ на заочное отделение, при этом он трудоустроен официально и получает заработную плату в размере 20 тысяч рублей без вычета подоходного налога. 2600 рублей – это ежемесячно удерживаемый с него НДФЛ.

За год обучения он заплатил 65 тысяч рублей. По окончании периода обучения Лисичкин собрал пакет документов и подал их на рассмотрение в местную налоговую службу. ФНС всё проверила и приняла решение о возврате налогового вычета в размере (65 000/100) * 13 = 8 450 рублей. Итого полную заработную плату без вычета налога работник будет получать на протяжении 3 месяцев. На четвёртый месяц ему выдадут остаток вычета – 850 рублей. Итого его заработная плата составит 17 400 + 850 = 18 250 рублей, а все последующие месяцы с него по-прежнему будет высчитываться НДФЛ.

В сентябре 2017 года гражданин Каплун решил получить водительские права и записался в местную автошколу. За обучение он отдал 73 тысяч рублей. Каплун работает на предприятии и имеет ежемесячный оклад в размере 25 тысяч рублей. Из этой суммы он платит подоходный налог в размере 13% государству: (25 000 / 100) *13 = 3250. Налоговый вычет в данном случае составит: (75 000 /100) * 13 = 9 750 рублей.

Он оформил заявление в отделении налоговой службы по месту регистрации с соответствующими документами (копия договора с автошколой и квитанция об оплате обучения). Затем Каплун сразу же обратился в бухгалтерию своего предприятия, где подал заявление на получение вычета и справку из налоговой, подтверждающую его право на это. Следующих три месяца он будет получать полную зарплату без удержания подоходного налога.

Прочтите также: Как лучше оформить налоговый вычет: через работодателя или налоговую

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Что включает в себя бланк заявления?

Содержание бланка заявления включает в себя несколько пунктов, среди которых основными являются.

- Просьбу гражданина о предоставлении вычета и подтверждение права прошения вычета посредством ссылки на закон. Этот пункт является наиболее важным среди всех имеющихся. Заявителю потребуется сначала в вежливой форме изложить свою просьбу одновременно с указанием даты, когда потребуется предоставление вычета. Сопроводить просьбу необходимо ссылкой на законодательный документ.

- Сведения о вычете. Этот пункт означает предоставление гражданином сведений о том, какой именно вид вычета он требует у государства. Дополнительно потребуется доказать собственное право на получение подобной компенсации. Например, доказать это можно указанием имеющегося имущества.

- Размер компенсации. Так как заявление пишется на имя руководителя, сотруднику потребуется также прописать размер налогового вычета, на который он может претендовать. При этом указанный размер материальной компенсации должен быть подтвержден документально с помощью специального уведомления. Такое уведомление выдает налоговая служба.

- Ссылки на дополнительные документы. Это необходимо для того, чтобы убедить руководителя в действительности прописанных в заявлении слов.

В заявлении нужно дать ссылку на закон, в котором предусматривается возврат налогового вычета

Стоит обратить внимание, что образец бланка заявления 2019 года также должен содержать сведения о том, какая именно налоговая инспекция отвечала за выдачу документа. К этим сведениям относятся:

- адрес расположения инспекции;

- порядковый номер документа;

- дата выдачи документа.

Только в этом случае заявление будет принято к рассмотрению.

Заявление будет принято к рассмотрению, только если в нем указана вся необходимая информация

Какие правила необходимо учитывать при составлении заявления?

Как уже было отмечено, заявление включает в себя два бланка. Один бланк при необходимости заполняется на имя начальника организации, в которой работает гражданин. Второй пишется на имя начальника налогового органа.

В первую очередь, стоит отметить, что налоговый возврат может быть получен только резидентами России, которые регулярно платят налоги в соответствии со ставкой НДФЛ в 13%. Что касается тех, кто получить налоговый вычет не может, как и претендовать на него, то сюда необходимо отнести безработных граждан, единственный доход которых – это пособие по безработице. Дело в том, что, несмотря на обложение пособия налогом, его процент отличается от указанной выше ставки.

Получить налоговый вычет имеют право лишь те граждане, что регулярно платят налоги в размере 13% от доходов

Вторым правилом является подтверждение заявления пакетом документов. Их необходимо приложить к бланку во время подачи заявления работодателю или сотруднику налогового органа. Благодаря данным документам у гражданина повышаются шансы на одобрение получения материальной компенсации от государства. В случае, когда заявление составляет опекун или представитель заявителя, необходимо предоставить документ, способный подтвердить наличие права гражданина на подобное действие.

Дополнительно можно отметить, что при заполнении заявления на получение налогового вычета единственным родителем, он должен приложить к пакету документов:

- свидетельство, подтверждающее смерть второго родителя;

- справку из ЗАГСа, а также свидетельство о рождении ребенка;

- паспорт, в котором отсутствует штамп о регистрации брака.

Какие документы потребуется приложить

Главное для работника — доказать работодателю, что дом/квартира/участок под строительство были им действительно куплены. С этой целью к заявлению прилагаются копии:

- договора купли-продажи;

- договора на проведение ремонтных работ;

- договора долевого участия, если приобреталась квартира в еще строящемся доме;

- актов приема-передачи квартиры;

- разрешения на строительство и т.п.

Также к заявлению нужно будет приложить:

- справку 2-НДФЛ для подтверждения того, что вычет не был использован на предыдущем месте работы (если работник вновь устроился);

- квитанции, чеки на приобретение отделочных материалов.

Алгоритм получения налогового вычета через работодателя

Общая схема получения вычета выглядит следующим образом:

- Получить справку о наличии права на вычет. Выдают её в налоговой. Соответственно, изначально в ФНС необходимо подать заявление и все сопутствующие документы, которыми налогоплательщик может повредить свое право на финансовое возмещение. Это могут быть договор купли-продажи, выписка из больницы, копия ДМС (медицинской страховки), договор с негосударственным пенсионным фондом и так далее. В предоставляемых документах обязательно должна быть указана сумма, с которой и планируется получить государственную компенсацию.

- После получения справки из ФНС (занимает примерно месяц с момента первого обращения) необходимо отнести её в бухгалтерию предприятия, на котором и работает налогоплательщик. Ещё потребуется написать заявление с требованием о предоставлении налогового вычета.

Больше делать ничего не нужно, никаких справок работодателю предоставлять тоже не потребуется. Останется только ждать выполнения перерасчета заработной платы (если до следующей зарплаты больше 1 – 2 недель, то уже с этого месяца и будут поступать выплаты).

Как получить справку из ФНС?

Вариантов два:

- личное обращение в налоговую;

- заполнение онлайн-декларации (по форме 3-НДФЛ).

Форма 2-НДФЛ сейчас не является обязательной, так как её обязывается предоставлять за работника работодатель. Но на практике не всегда сведения в ФНС передаются своевременно. Так что и заполненную форму 2-НДФЛ рекомендуется заблаговременно запросить в бухгалтерии организации, где работает налогоплательщик.

Самый быстрый способ – это подача онлайн-декларации на официальном сайте ФНС. Вот только предварительно необходимо получить логин и пароль для первого входа, а это можно сделать через региональное представительство налоговой (рекомендуется предварительно записаться на прием). С собой потребуется иметь только паспорт (если обращаться не по месту регистрации, то также нужен ИНН). Сейчас для входа на сайт ФНС допускается использовать и подтвержденный аккаунт 3-го уровня с портала Госуслуг.

Подача заявления на получение налогового вычета выполняется через личный кабинет. Декларацию обязательно необходимо заверять электронной подписью. Если налогоплательщик ранее получал квалифицированный сертификат ЭЦП, то можно использовать его. В противном случае нужно оформить выдачу неквалифицированного сертификата непосредственно на портале ФНС (такую ЭЦП нельзя будет использовать для заверения электронных документов, срок её действия – 12 месяцев с момента выдачи).

Далее потребуется:

- авторизоваться в личном кабинете сайте nalog.ru (по логину и паролю, которые выдали в налоговой, пароль рекомендуется сменить на любой другой);

- перейти в раздел «Жизненные ситуации», далее – «Запросить справку (или иные документы)»;

- выбрать «Получить справку о подтверждении права на вычет» (выбрав необходимый вариант вычета: социальный или имущественный);

- заполнить пошаговую форму (это и есть декларация);

- если работодатель уже передавал сведения по 2-НДФЛ в налоговую, то часть данных будут заполнены автоматически (потребуется с помощью интерактивной формы указать работодателя);

- заверить заявление электронной подписью (ЭЦП необходимо установить в компьютер, а также установить плагин КриптоПРО для браузеров – сайт самостоятельно определить сертификат подписи).

После отправки заявления справка с налоговой предоставляется в течение 30 дней. Уведомление о её готовности пришлют непосредственно в личный кабинет (в разделе уведомлений, можно будет загрузить электронную копию, заверенную ЭЦП, а можно будет самостоятельно обратиться в представительство ФНС и получить её там в бумажном виде).

Для подтверждения права получения компенсации с уплаченных налогов в ФНС необходимо предоставить документы, которые подтвердят такую возможность. Четкого перечня документов на этот счет не предусмотрено, но только по указанным в них расходах (размер уплаченного НДФЛ) можно получить компенсацию