Заявление на возврат ндфл при покупке квартиры — образец

Содержание:

- На покупку земельного участка

- Где получить вычет?

- Что такое налоговый вычет и какие документы для него потребуются

- Какую форму надо использовать

- Как заполнить декларацию по ипотеке за 2018 за второй год

- Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

- Порядок и сроки подачи заявления о возврате налога на доходы физических лиц.

- В каких случаях можно получить возврат 13% на лечение?

- Сроки подачи

- Применение имущественного вычета в случае оформления жилья единолично на одного из супругов

- Виды образцов заявлений на возврат НДФЛ

- Список документов для налогового вычета за квартиру в 2020 году

- Кто может получить возврат налога при покупке квартиры?

На покупку земельного участка

Вычет будет предоставлен налогоплательщику при наличии одного из следующих обстоятельств: если на этой земле стоит приобретаемый дом либо если земля предоставлена для индивидуального жилищного строительства.

Следует учитывать, что расходы, которые принимаются к вычету, строго определены в налоговом законодательстве и предъявлять к вычету другие затраты не разрешается (). Так, не смогут претендовать на возмещение части своих расходов владельцы гаражей и другой нежилой недвижимости.

Важно, что недвижимость должна находиться строго на территории России (). Таким образом, россиянин-владелец виллы на тропических островах воспользоваться вычетом при ее покупке не сможет

Где получить вычет?

Получить имущественный вычет и вычет по уплаченным процентам можно двумя способами: в налоговой (лично или онлайн через на сайте ФНС) или у работодателя. При первом варианте вычет будет перечисляться единоразово каждый год по окончании налогового периода. Второй вариант предполагает, что работодатель не будет вычитать из зарплаты НДФЛ в рамках суммы вычета.

Вычет в налоговой по окончании года:

- оформляется самостоятельно в налоговой по месту жительства или онлайн через личный кабинет налогоплательщика на сайте ФНС;

- срок проверки — до 30 дней после подачи заявления;

- деньги поступают в течение 15 дней на расчётный счёт после камеральной проверки;

- этот вариант подходит для возврата НДФЛ за предыдущие периоды и одной суммой;

- подать декларацию можно в любое время в течение трёх лет после того, как состоялась сделка и был оформлен ипотечный договор. За каждый год необходимо предоставлять отдельную декларацию.

Иван Барсов

Директор розничного кредитования МТС Банка

При личном посещении налоговой захватите с собой оригиналы всех необходимых документов и распечатайте декларацию 3-НДФЛ в двух экземплярах (один экземпляр — для налоговой, на втором — вашем экземпляре — сотрудник налоговой службы поставит отметку о принятии документов).

Вычет у работодателя

Михаил в 2020 году приобрёл комнату в квартире на вторичном рынке за 3 миллиона рублей (вычет в этом случае будет максимальным — 260 000 рублей). Он хочет получить вычет у работодателя. Зарплата Михаила — 100 тысяч рублей в месяц до вычета налога. Значит, с него не будет удерживаться НДФЛ в размере 13% (13 000 рублей в течение 20 месяцев, до тех пор, пока он не получит все 260 000 рублей вычета).

Для получения вычетов у работодателя до окончания налогового периода налогоплательщику необходимо:

- собрать копии необходимых документов (список такой же, как и для получения вычета через налоговую);

- написать заявление на получение уведомления на имущественный вычет и предоставить его в налоговую по месту жительства или подать онлайн через на сайте ФНС, приложив копии документов, подтверждающих право на получение вычета;

- по истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет;

- предоставить работодателю выданное налоговым органом уведомление;

- работодатель уменьшит налогооблагаемый доход за год на сумму вычета и не будет удерживать НДФЛ. Вы будете получать его вместе с зарплатой.

Подавать декларацию по форме 3-НДФЛ не нужно. Если за год использовать весь вычет не получилось, остаток переносится на следующий год, но уведомление нужно будет предоставить заново.

Если вы приобрели жильё в 2021 году, то обратиться за вычетом к работодателю можно уже в текущем году, а получить вычет через налоговую — не ранее 2022 года. Срока давности для получения имущественного вычета не существует. Но заявить его можно только за три последних года.

Что такое налоговый вычет и какие документы для него потребуются

До того, как мы разберемся, какие нужны документы для возврата 13 процентов за квартиру, следует разобраться в самом механизме возвращения налогов. Возвращение денежных средств, уплаченных в пользу Федеральной Налоговой Службы, называется налоговым вычетом.

Правом на возврат части налогов обладают только российские граждане, постоянно проживающие в РФ, а также иностранные граждане с видом на жительство в РФ. Для всех видов имущества, кроме недвижимости, максимальная сумма, доступная к возврату, составляет 250 тысяч рублей.

При этом существует еще одно условие. Воспользоваться вычетом можно только в том случае, если собственность находилась в вашем распоряжении менее пяти лет.

Если жилье было зарегистрировано до 1 января 2016-го года, то срок нахождения недвижимости в вашем распоряжении уменьшается еще больше, до трех лет. Таким образом, если вы владеете квартирой более трех или пяти лет, в зависимости от даты регистрации, вы не будете иметь право получить вычет.

Механизм возврата налогов прост. Существует 13-процентный подоходный налог. На продаже недвижимости можно выручить большие суммы и из всей этой прибыли 13% следует выплатить в пользу государства. С помощью вычета эту сумму можно уменьшить на 1 миллион.

Расчет для тех, кто покупает недвижимость, происходит по той же формуле и с теми же условиями (за исключением срока нахождения имущества в вашей собственности). Разберем, какие общие документы нужны для возврата 13 процентов с покупки квартиры:

- Справка 2-НДФЛ с места работы. Ее в обязательном порядке должны выдать и заверить в бухгалтерии вашего работодателя. Должна стоять печать учреждения, а также подписи руководителя и главного бухгалтера (если главбуха в организации нет, достаточно подписи руководителя). В справке должно быть указано, сколько было удержано у сотрудника и выплачено государству в качестве налогов;

- Налоговая декларация формата 3-НДФЛ. Бумагу следует заполнить самостоятельно. Если имеются сомнения в том, что вы сможете правильно ее заполнить без посторонней помощи, то можно это сделать при личном присутствии сотрудников ФНС — в их обязанности входит консультирование граждан по вопросу заполнения деклараций;

- Индивидуальный номер налогоплательщика РФ (ИНН) или свидетельство о постановке на учет. С помощью этого документа вас найдут в базе налогоплательщиков;

- Внутренний паспорт РФ;

- Ходатайство (заявление) на получение возврата подоходного налога. В содержании документа необходимо указать номер лицевого банковского счета, на который будут перечислены денежные средства. Указывайте именно номер счета, а не номер дебетовой карты — у граждан, плохо знакомых с юриспруденцией и банковским сервисом, на этой почве нередко возникают проблемы в ФНС.

Какую форму надо использовать

Форма заявления на имущественный вычет 2020 законодательно не утверждена. Требований к бланку также не установлены. Поэтому заполнять его можно так, как будет удобно налогоплательщику:

- рукописным способом;

- набрать на компьютере и распечатать.

Так как строгого формата нет, допускается составить документ в произвольном виде. Однако ИФНС специально разработала бланки, которые рекомендуется использовать для случаев:

- подтверждения права на вычет, чтобы получать его у работодателя (форма приведена в письме ФНС России от 06.10.2016 № БС-4-11/);

- возврата ИФНС излишне уплаченного налога по итогам проверки декларации (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/, в ред. от 30.11.2018).

В них есть все необходимые поля для того, чтобы налоговой инспекции было проще выполнить запрос гражданина.

Гражданин вправе самостоятельно выбрать наиболее удобный способ получения вычета – подавая документы инспекции по месту жительства или своему работодателю.

Как заполнить декларацию по ипотеке за 2018 за второй год

Обычно дохода налогоплательщика не хватает, чтобы возместить весь положенный НДФЛ за один год. Поэтому приходится по одному объекту подавать декларации в течение нескольких лет подряд. Чтобы сделать это без ошибок, понадобятся данные из отчетов за предыдущие периоды.

Пример 5

Максим — инженер на заводе промышленного оборудования. Годовой доход 810 000 руб. В 2020 г. он заключил ипотечный договор и купил квартиру за 3 240 500 руб. Отчет за 2020 г. Максим решил оформить, используя программу:

Лист Д1 выглядит так (красным выделены данные, которые понадобятся Максиму на будущий год):

Допустим, в 2020 г. доход Максима остался прежним. В банк он перечислит 247 600 руб., не считая основного долга. Образец заполнения 3-НДФЛ при покупке квартиры в ипотеку повторно, уже за 2018 г. (в программе):

Лист Д1 3-НДФЛ на возврат налога при ипотеке за 2020 г. (второй год получения вычета):

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2019 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

-

После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

- КБК в 2019 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

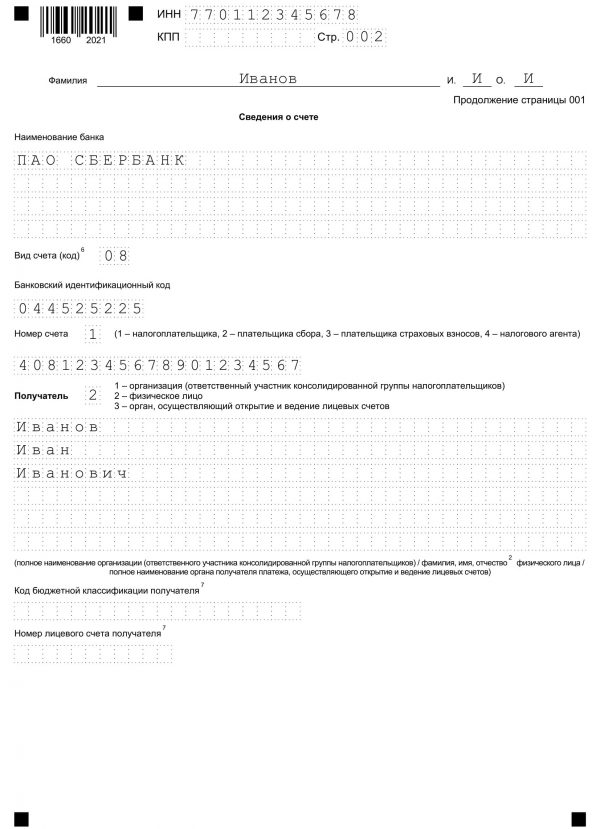

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением

Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты

Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

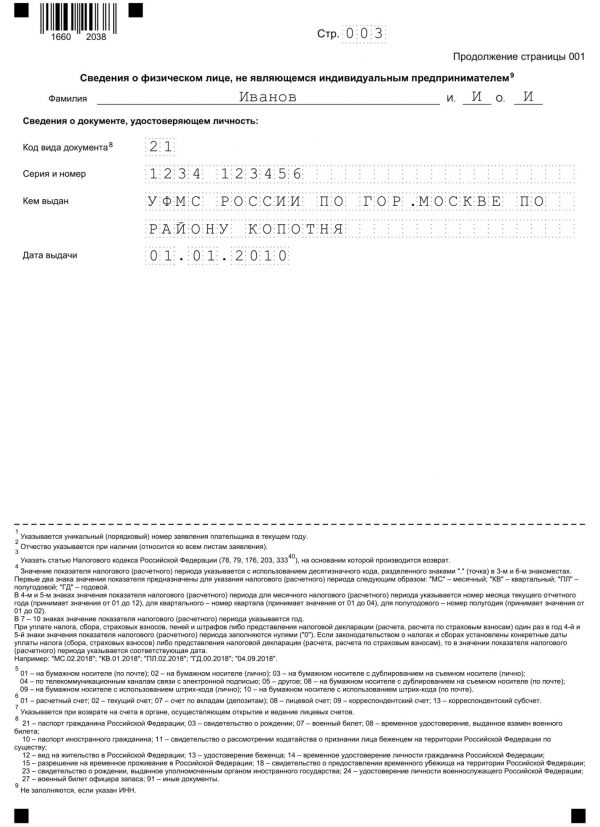

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом

Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно

Порядок и сроки подачи заявления о возврате налога на доходы физических лиц.

Налогоплательщик, который осуществил излишнюю уплату налога, в течение трех лет, вправе подать соответствующее заявление. Установление факта переплаты осуществляется ИФНС в рамках проведения камеральной проверки, поданной налогоплательщиком декларации по форме 3-НДФЛ. В соответствии с ст.88 НК РФ, срок ее проведения составляет три месяца, с момента подачи налоговой декларации.

По итогам проверки, налоговый орган направляет налогоплательщику сообщение о принятом решении, подтвердив его право либо отказав в нем (п.9 ст.78 НК РФ)

Таким образом, возврат переплаты носит заявительный порядок, в силу чего денежные средства подлежат возврату в течение одного месяца с момента подачи налогоплательщиком соответствующего заявления (п.6 и 7 ст.78 НК РФ).

В общем случае достаточно подать одно заявление по всем налоговым вычетам (имущественный, социальный, стандартный). Общая сумма подлежащая возврату по налоговой декларации указывается в одном заявлении.

Подача нескольких заявлений требуется, если:

— была допущена ошибка и возникла нужда в подаче уточненного заявления;

— необходимо вернуть переплату за несколько лет (заявление подается за каждый год);

— возврату подлежат разные налоги (НДФЛ, налог на имущество физических лиц, транспортный налог и т.д.);

— доход получен от нескольких источников имеющих разные ОКТМО, т.е. если за налоговый период (год) доход получен от источников, находящихся в разных муниципальных образованиях (имеют разные ОКТМО), соответственно возврат налога осуществляется из бюджета каждого из этих муниципальных образований, т.е. оттуда куда налог был ранее уплачен. Отсюда необходимость написать нескольких разных заявлений, по одному на каждое ОКТМО, в соответствии с разделами 1 декларации 3-НДФЛ, в которой будет заполнено несколько разделов, по одному на каждое ОКТМО.

В каких случаях можно получить возврат 13% на лечение?

Налоговый вычет на лечение относится к категории социальных налоговых вычетов. На него распространяются общие требования к сроку и порядку получения налоговых вычетов. Максимальный размер налогового вычета на лечение не превышает 120 тыс. руб. в год, однако расходы на дорогостоящее лечение можно предъявить к вычету полностью (). Узнать, относится ли лечение к категории дорогостоящих, можно из постановления Правительства РФ от 19 марта 2001 г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (далее – Постановление № 201)

При оформлении в справке об оплате медицинских услуг следует обратить внимание на код оказанных услуг: значение «2» означает, что оказанные услуги относятся к категории дорогостоящего лечения и к вычету их можно предъявить в полном объеме

При этом необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 мая 2011 г. № 03-04-05/7-388). Поэтому если за отчетный год налогоплательщик понес расходы на обучение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на лечение он может воспользоваться только в размере 20 тыс. руб., однако расходы на дорогостоящее лечение можно предъявить к вычету полностью.

Важно отметить, что получить вычет на лечение можно только по тем видам медицинских услуг и лекарств, которые содержатся в специальных. К ним относятся:

К ним относятся:

диагностика и лечение при оказании скорой медицинской помощи; диагностика, профилактика, лечение и медицинская реабилитация в стационарных медицинских учреждениях (в том числе дневных), включая проведение медицинской экспертизы; диагностика, профилактика, лечение и медицинская реабилитация при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы; диагностика, профилактика, лечение и медицинская реабилитация в санаторно-курортных учреждениях

Обратите внимание, что в этом случае к вычету можно предъявить только расходы непосредственно на медицинские услуги (письмо Минздрава России от 1 ноября 2001 г. № 2510/11153-01-23); услуги по санитарному просвещению

На любые иные виды лечения налоговый вычет не предоставляется.

Что же касается лекарств, то с 2019 года вычет можно получить в размере стоимости любых лекарственных средств, приобретенных налогоплательщиком по назначению врача. До 2019 года вычет на покупку лекарственных средств предоставлялся только в отношении медикаментов, поименованных в специальном . Он являлся закрытым и не подлежал расширенному толкованию.

Еще одним ограничением является требование наличия российской лицензии на оказание соответствующих медицинских услуг у организации или ИП, предоставившего такие услуги. Поэтому, в отличие от вычета на обучение, получить вычет на услуги по лечению в зарубежных клиниках невозможно (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 сентября 2013 г. № 03-04-05/39799).

Кроме того, пациент не сможет получить вычет, если его лечение было оплачено работодателем (даже при оказании им целевой материальной помощи на лечение) (, письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 4 июля 2011 г. № 03-04-05/5-475). Если же налогоплательщик возместит работодателю сумму расходов, произведенных за его лечение, вычет может быть предоставлен за тот налоговый период, в котором были возмещены произведенные работодателем расходы. Факт возмещения налогоплательщиком денежных средств, перечисленных работодателем по заявлению работника в оплату лечения, подтверждается справкой, выданной работодателем (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@).

Вычет можно получить и на понесенные самостоятельно расходы по приобретению полиса ДМС (). К тому же страховка должна предусматривать оплату исключительно медицинских услуг (письмо Минфина России от 10 декабря 2014 г. № 03-04-07/63495).

Сроки подачи

Многие задаваясь вопросом, когда подается заявление на возврат НДФЛ не знают, что налоговый вычет при приобретении недвижимости, в частности – квартиры, не имеет никаких ограничений по срокам. То есть, подавать заявление и документы можно в любое удобное для него время. Но заявителю следует помнить, что период возврата подоходного налога составляет три года, то есть возврат НВ при приобретении жилья за три года.

Например, если вы купили квартиру в 2014 году, а собрали все необходимые документы в 2017 году, то у вас не возникнет никаких трудностей, в плане получения налогового вычета за этот период времени (с 2014 по 2017 год).

Применение имущественного вычета в случае оформления жилья единолично на одного из супругов

Всё имущество, приобретаемое супругами в браке, является общей собственностью супругов (п. 1 ст. 256 НК РФ, ст. ст. 33, 34 СК РФ), поэтому вычет может быть распределен даже тогда, когда право собственности оформлено только на одного из супругов (Письма Минфина России от 20.04.2015 № 03-04-05/22246, от 18.03.2015 №03-04-05/14480, от 26.03.2014 № 03-04-05/13204).

Соответственно, если квартира/дом оформлены только на одного из супругов, то:

— вычет может целиком получить супруг, на которого оформлено жилье. Заявление о распределении вычета в этом случае не требуется.

— вычет может быть распределен между супругами по их договоренности с помощью заявления о распределении вычета. Данная ситуация полностью аналогична приобретению жилья в общую совместную собственность (подробнее — Имущественный налоговый вычет при приобретении жилья супругами в общую совместную собственность) с единственным исключением: даже при стоимости жилья более 4 млн.руб. супругам необходимо подать в налоговый орган заявление о распределении вычета.

Пример: Супруги Балашов И.И. и Балашова У.Д. купили в 2019 году квартиру за 2 млн рублей, которая была оформлена полностью на Балашова И.И. Несмотря на то, что квартира и все документы оформлены только на мужа, супруги решили, что налоговый вычет будет получать супруга. Они подали в налоговую инспекцию заявление о распределении вычета (100% — супруге и 0% — супругу) и в результате Балашова У.Д. получила вычет в полном объеме 2 млн рублей (к возврату 260 тыс. рублей).

Если стоимость приобретенного жилья составляет 4 млн рублей и более, и никто из супругов не получал вычет ранее, то всегда имеет смысл распределять вычет по 50%, чтобы каждый мог получить вычет в максимально возможном размере 2 млн рублей (к возврату 260 тыс. руб.). Даже если кто-то из супругов не может воспользоваться вычетом на текущий момент, это право останется за ним в будущем.

Пример: Находясь в официальном браке супруги Хорошев К.К. и Хорошева Ю.А. купили квартиру за 4 млн рублей, которая была целиком оформлена на Хорошеву Ю.А. Несмотря на то, что квартира и все документы оформлены только на жену, оба супруга решили получить вычет по данной квартире. Они подали в налоговую инспекцию заявление о распределении вычета (50% — мужу и 50% — жене), и в результате каждый из них получил вычет в полном объеме 2 млн рублей (к возврату каждому по 260 тыс. рублей).

Пример: В 2019 году Емельянов В.И., находясь в браке, купил квартиру за 5 млн рублей. Несмотря на то, что квартира была оформлена только на Емельянова В.И., супруги решили распределить налоговый вычет. Учитывая, что Емельянова В.И. в 2019 году находилась в декретном отпуске (не платила налог на доходы), в 2020 году супруги подали в налоговую инспекцию заявление о распределении вычета (50% — мужу и 50% — жене), а также декларацию для возврата налога Емельянова В.И. (так как он работал и платил налог на доходы). В свою очередь Емельянова В.И. сможет воспользоваться своим вычетом, как только у нее появятся налогооблагаемые доходы, например, она выйдет на работу из декретного отпуска.

Заметка: Даже в ситуации, когда супруг-собственник уже начал получать вычет (например, супруги не знали о возможности распределения вычета), Вы можете обратиться в налоговый орган и «перераспределить» не полученный вычет (или его часть) на другого супруга. Подробнее ознакомиться с данной информацией можно в нашей статье: Распределение вычета супругами, если один супруг уже начал получать вычет.

Применение имущественного вычета в случае оформления жилья в общую собственность с детьми

При покупке жилья в общую собственность с ребенком/детьми, родители могут получить вычет по долям детей. Подробнее все особенности получения налогового вычета за детей были рассмотрены нами в отдельной статье: Получение налогового вычета за детей при покупке квартиры/дома/жилья.

Виды образцов заявлений на возврат НДФЛ

Основным на сегодняшний день является заявление на возврат государством налогового вычета при покупке недвижимости. Заявление включает в себя два бланка, один из которых оформляется на работодателя, второй адресуется налоговой службе.

При заполнении документа необходимо указывать правдивую информацию, а также учитывать особенности каждого бланка. Так, например, во время оформления бланка на имя работодателя нет никакой необходимости в том, чтобы указывать номер банковского счета.

Также необходимо отметить, что при приобретении физическим лицом определенного вида недвижимости и при одновременном выходе его на пенсию гражданину потребуется заполнить образец заявления, которое впоследствии будет рассмотрено налоговым инспектором.

Важно указывать в заявлении только правдивую информацию

Список документов для налогового вычета за квартиру в 2020 году

В зависимости от выбранного способа получения вычета будет зависеть и перечень бумаг, обязательных для предъявления в налоговые органы.

При подаче документов, подтверждающих ваши расходы, есть простое правило: «Много документов не бывает»

Документы для возврата налога за прошлый период одной суммой

При покупке квартиры вернуть уплаченный подоходный налог можно в течение 3 лет. Поэтому подавать документы можно сразу за 3 года, либо можно оформлять их каждый год. Это право каждого человека. Если данный срок будет пропущен, то получить вычет за покупку этого жилья уже будет невозможно. Для возврата потребуется направить в налоговые органы следующие документы:

- Заявление о возврате налога.

- Декларация 3-НДФЛ, она может быть в 2 форматах TIF или PDF. Заполняется за каждый календарный год отдельно.

- Справка 2-НДФЛ, подтверждающая сумму доходов, а также сумму начисленных и удержанным НДФЛ работодателем. Справку можно оформить отдельно за каждый год. Или она может отражать доходы и оплаченные налоги за все 3 года.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Документ, подтверждающий перечисление средств на счет заемщика: расписка о получении средств продавцом, выписки о движении денежных средств, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

- Заявление о распределении вычета между супругами

Все документы, кроме декларации, справки 2-НДФЛ и заявления подаются в виде копий. Они должны быть заверены подписью заявителя с расшифровкой фамилии, датой заверения и словами «Копия верна». Каждый лист и каждая копия должна иметь такое заверение.

Важно знать, что каждый супруг может получить налоговый вычет, независимо от того, оформлен он по документам собственником или нет. Если недвижимость куплена в браке, а брачный договор не предусматривает иного, то такая собственность считается совместной

При подаче документов при себе всегда необходимо иметь паспорт или иной документ, удостоверяющий личность заявителя. Без него документы приняты не будут. Делать его копии не надо.

Документы для оформления вычета в текущем году (не платим НДФЛ с з/п)

Если новый владелец квартиры желает воспользоваться своим правом на налоговый вычет сразу, не дожидаясь окончания календарного года, то он должен получить уведомление от налоговых органов о наличии у него права на данный вычет. Выдается такое уведомление в течение 30 дней после подачи документов. А срок его действия заканчивается в конце календарного года. Далее надо снова получать уведомление на новый календарный год.

Для получения уведомления потребуются следующие документы:

- Заявление, написанное в произвольной форме в налоговые органы для получения уведомления о праве на имущественный вычет.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Справка, уведомление или иной документ, подтверждающий перечисление средств заемщику, расписка о получении средств продавцом, банковские выписки о движении средств в пользу продавца, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту или иные документы, подтверждающие уплату процентов по кредиту в определенном количестве (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

Право на оформление таким способом налогового вычета имеет также каждый супруг независимо от того, вписан он в качестве собственника жилья, или нет. Главное, чтобы недвижимость была приобретена в собственности, а брачный договор не предусматривал иного деления имущества между супругами.

Полученное уведомление предоставляется работодателю. С этого момента он будет выдавать вам заработную плату без вычета подоходного налога.

При подаче заявления для последующих годов потребуется также представлять справку 2-НДФЛ за прошлые годы, чтобы производить правильные расчеты остаточной суммы налогового вычета на текущий год.

Теперь рассмотрим более подробно те документы, которые могут вызвать некоторые затруднения при их составлении.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).