1% с дохода свыше 300 000 ₽: как пересчитать и вернуть

Содержание:

- Зачет излишне уплаченных сумм налога

- Заявления на зачет и возврат налога подаем по новым формам

- Суть зачета страховых взносов в счет налога УСН

- Как перезачесть налоги с одного КБК на другой

- Письмо Федеральной налоговой службы от 24 марта 2016 г. № БС-4-11/5110@ “Об НДФЛ при зачете взаимных долгов”

- Зачет налогов между КБК

- Как выявить

- Как фиксируется факт «переплаты»?

- Когда возможен взаимозачет

Зачет излишне уплаченных сумм налога

Зачет суммы излишне уплаченного налога осуществляется:

-

в счет предстоящих платежей налогоплательщика по этому или иным налогам ( НК РФ);

- в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию, в случаях, предусмотренных НК РФ ( НК РФ).

Что здесь имеется в виду? Формулировка «по соответствующим видам» означала, что зачет федеральных налогов мог осуществляться только в отношении федеральных налогов, региональных – в отношении других региональных налогов, соответственно, местные налоги шли в зачет исключительно местных налогов.

Например, к федеральным налогам относятся НДС, НДФЛ, налог на прибыль организаций, водный налог (ст. 13 НК РФ), к региональным – налог на имущество организаций, транспортный налог (ст. 14 НК РФ), к местным – земельный налог (ст. 15 НК РФ). Таким образом, переплату по какому-либо федеральному налогу можно было зачесть в счет уплаты либо по тому же налогу (авансовым платежам), либо по любым другим налогам из перечня, приведенного в ст. 13 НК РФ. Допустим, переплату по НДФЛ можно было зачесть в счет уплаты налога на прибыль и наоборот.

Теперь (с 01.10.2020) правило о зачете налогов «внутри вида» не применяется и налог можно зачесть в счет уплаты другого налога любого вида, а также сборов, страховых взносов, пеней и штрафов.

Зачет в счет погашения недоимки по иным налогам

Зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, осуществляется налоговыми органами самостоятельно не более чем за три года со дня уплаты указанной суммы налога ( НК РФ).

Решение о зачете излишне уплаченных сумм в счет погашения недоимки по иным налогам должно быть принято налоговым органом в течение 10 дней:

-

со дня обнаружения им факта излишней уплаты налогов;

-

со дня подписания им и налогоплательщиком акта совместной сверки расчетов с бюджетом (если она проводилась);

-

со дня вступления в силу решения суда (если налогоплательщик обращался в суд).

При этом положение НК РФ не препятствует налогоплательщику представить в налоговый орган письменное заявление о проведении зачета.

Форма заявления о зачете суммы излишне уплаченного налога (сбора, пеней, штрафа) приведена в приложении 9 к Приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@.

Заявление может быть представлено в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через личный кабинет налогоплательщика.

В таком случае решение налогового органа о зачете суммы излишне уплаченного налога в счет погашения недоимки принимается в течение 10 дней:

-

со дня получения заявления налогоплательщика;

-

со дня подписания налоговым органом и налогоплательщиком акта совместной сверки уплаченных им налогов (если она проводилась).

Согласно НК РФ налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в зачете в течение пяти дней со дня принятия соответствующего решения.

Например, проведя сверку расчетов с бюджетом, учреждение выявило переплату по налогу на прибыль в размере 100 000 руб. Оно обратилось в налоговую инспекцию с заявлением о зачете переплаты в счет погашения недоимки по налогу на имущество, которая к моменту обращения составляла 150 000 руб. В течение 10 дней с момента подписания акта сверки ИФНС приняла решение о зачете излишне уплаченного налога на прибыль в размере 100 000 руб. в счет погашения недоимки по налогу на имущество.

Зачет в счет предстоящих платежей по этому или иным налогам

Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), то переплату можно зачесть в счет предстоящих платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция. Решение должно быть принято в течение 10 дней со дня получения заявления от налогоплательщика или со дня подписания акта совместной сверки ( НК РФ).

Налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете (об отказе в зачете) сумм излишне уплаченного налога в течение пяти дней со дня принятия соответствующего решения ( НК РФ).

Заявления на зачет и возврат налога подаем по новым формам

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет. В 4-м и 5-м знакоместах отчетный период уточняется:

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

Последние четыре знакоместа предназначены для указания конкретного года, например 2020.

Суть зачета страховых взносов в счет налога УСН

Налоговый кодекс Российской Федерации (НК РФ) позволяет зачесть сумму уплаченных страховых взносов в счет уплаты налога УСН (п. 3.1 ст. 346.21 НК РФ). Такое право предоставлено только для налогоплательщиков, выбравших в качестве объекта налогообложения доходы. Такие налогоплательщики уменьшают сумму налога УСН (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму страховых взносов, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде (пп. 1 п. 3.1 ст. 346.21 НК РФ).

Также сумма налога УСН может уменьшена на суммы:

— расходов по выплате пособия по временной нетрудоспособности;

— платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями.

В общем случае, сумма налога УСН не может быть уменьшена на сумму страховых взносов и указанных выше расходов более чем на 50%. Но индивидуальные предприниматели не производящие выплаты и иные вознаграждения физическим лицам (то есть, без работников), могут уменьшать сумму налога УСН без ограничений.

Рассмотрим, как зачесть указанные выше суммы расходов на примере страховых взносов для индивидуального предпринимателя не производящего выплаты и иные вознаграждения физическим лицам.

Налог УСН уплачивается в виде авансовых платежей не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ), то есть:

За 1-й квартал — 25 апреля;

За полугодие — 25 июля;

За девять месяцев — 25 октября.

За год налог УСН уплачивается по итогам налогового периода не позднее сроков, установленных для подачи налоговой декларации статьей 346.23 НК РФ (п. 7 ст. 346.21 НК РФ), то есть:

Организации — не позднее 31 марта следующего года;

Индивидуальные предприниматели — не позднее 30 апреля следующего года.

Поднобнее: Сроки уплаты налога и представления декларации при применении упрощенной системы налогообложения (УСН)

Страховые взносы уплачиваются индивидуальными предпринимателями не производящими выплаты и иные вознаграждения физическим лицам в сроки:

— не позднее 31 декабря текущего календарного года, если сумма дохода, с которого исчисляются страховые взносы, менее 300 000 рублей за расчетный период

— не позднее 1 июля следующего года, если сумма дохода, с которого исчисляются страховые взносы, превысила 300 000 рублей за расчетный период

Размер тарифа страховых взносов определен в п. 1 ст. 430 НК РФ.

Чтобы зачесть суммы страховых взносов, необходимо, чтобы они были уплачены отчетном периоде. Если строго придерживаться указанных выше сроков и платить страховые взносы 31 декабря текущего года и 1 июля следующего года, то налогоплательщик не сможет уменьшать сумму налога УСН по итогам 1-го квартала, полугодия и 9 месяцев, так как в этом периоде не будет уплаченных сумм страховых взносов.

То, что для зачета в счет налога УСН суммы страховых взносов должны быть уплачены в отчетном (налоговом) периоде (в пределах исчисленных сумм) прямо указано в п. 3.1 ст. 346.21 НК РФ.

Минфин РФ, в Письме Минфина России от 24.03.2016 N 03-11-11/16418, также разъясняет: ИП, применяющий УСН с объектом налогообложения в виде доходов и не производящий выплат и иных вознаграждений физическим лицам, вправе уменьшать налог на сумму страховых взносов, уплаченных в налоговом периоде, за который подается налоговая декларация.

В этом же письме приведен пример:

Существует и судебная практика, подтверждающая такой подход. Организация уплатила страховые взносы в ПФР (1%) за 2015 год в 2016 году, но зачла их сумму в счет налога УСН за 2015 год. Налоговики посчитали, что зачет страховых взносов в счет уплаты налога УСН за 2015 год неправомерен, так как страховые взносы не были уплачены в 2015 году. Суд согласился с налоговиками (Определение Верховного Суда РФ от 02.04.2018 N 306-КГ18-2221 по делу N А57-4780/2017).

Как перезачесть налоги с одного КБК на другой

Для зачета налога с одного КБК на другой должны выполняться несколько правил.

Во-первых, зачет возможен между налогами одного бюджетного уровня (п.1 ст.78 НК РФ). К примеру, НДС является федеральным налогом. Переплату по НДС можно зачесть в счет погашения недоимки, пени или штрафа по любому федеральному налогу. Например, по налогу на прибыль, в части, зачисляемой в федеральный бюджет.

Во-вторых, зачет производит налоговая инспекция, в которой налогоплательщик состоит на учете (п.2 ст.78 НК РФ). Переплату могут выявить налоговые инспекторы или сам налогоплательщик. Если переплату выявили налоговики, они проверят, нет ли у компании недоимки по налогам, пеням или штрафам. Если недоимки есть и зачет возможен, инспекторы произведут его сами, без заявления налогоплательщика (п.5 ст.78 НК РФ).

В-третьих, если инспекторы не выявили долгов, то налогоплательщик сам решает, как поступить с переплатой:

- Написать заявление о возврате (п.6 ст.78 НК РФ),

- Направить ее в счет будущих платежей по этому же налогу (п.4 ст.78 НК РФ),

- Написать в налоговую заявление на зачет платежей с одного КБК на другой (п.4 ст.78 НК РФ).

В-четвертых, налогоплательщик может распорядиться переплатой в течение трех лет со дня образования переплаты (п.7 ст.78 НК РФ). Если этот срок пропущен, вернуть переплату можно будет только через суд.

В-пятых, аналогичные правила действуют, если переплата образовалась по страховым взносам, кроме взносов на травматизм. Зачет проводит налоговая инспекция в рамках одного внебюджетного фонда. Например, нельзя переплату по пенсионным взносам зачесть в счет гашения задолженности по взносам в ФСС.

Обратите внимание: переплату по взносам в ФСС на случай нетрудоспособности и материнства можно зачесть:

- В счет будущих платежей,

- В счет погашения пени или штрафа по этому же взносу.

Погасить недоимку по взносам на травматизм нельзя, поскольку их администрирует не налоговая, а соцстрах.

В-шестых, сроки принятия решения о зачете установлены Налоговым кодексом:

- Инспекторы принимают решение в течение десяти рабочих дней после получения заявления о зачете налога с одного КБК на другой (п.4 ст.78 НК РФ),

- Еще в течение пяти рабочих дней они сообщают компании о принятом решении (п.9 ст.78 НК РФ).

Письмо Федеральной налоговой службы от 24 марта 2016 г. № БС-4-11/5110@ “Об НДФЛ при зачете взаимных долгов”

21 апреля 2016

Вопрос: В 2015 году физическое лицо взяло у компании заем 200 000 рублей под 12 процентов годовых. Гражданин платит проценты ежемесячно, а сумму займа должно вернуть 31 марта 2016 года. С этим же физическим лицом компания заключила договор аренды на пять месяцев. Ежемесячная плата по договору равна 40 тыс. рублей. Общая сумма — 200 тыс. рублей (40 000 руб. х 5 мес). Компания не перечисляет ежемесячную плату, а планирует 31 марта зачесть взаимные долги в сумме 200 000 рублей. Согласно новой редакции статьи 223 НК РФ при зачете взаимных требований на дату подписания акта у физического лица возникает доход. Значит, с арендной платы надо исчислить НДФЛ — 26 000 руб. (200 000 руб. x 13%). Есть два варианта, как действовать дальше.

1 вариант. При зачете надо исчислить НДФЛ с арендной платы — 26 000 руб., удержать эту сумму из зачтенной суммы и перечислить в бюджет не позднее дня, следующего за датой подписания акта о взаимозачете.

2 вариант. При зачете надо исчислить НДФЛ с арендной платы — 26 000 руб. Исчисленную сумму НДФЛ компания не может удержать у физического лица, так как не выдает ему никаких денежных средств. Значит, по итогам года надо подать сведения о полученном доходе и невозможности удержать налог.

Просим Вас разъяснить, какой из этих вариантов правильный?

Ответ: Федеральная налоговая служба рассмотрела запрос о порядке налогообложения доходов физических лиц в случае прекращении обязательств по сделкам зачетом встречных однородных требований и сообщает следующее.

В соответствии со статьей 410 Гражданского кодекса Российской Федерации одним из способов прекращения обязательства является зачет встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

Согласно пункту 1 статьи 226 Налогового кодекса Российской Федерации (далее — Кодекс) российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со статьей 224 Кодекса. Указанные организации являются налоговыми агентами.

Пунктом 2 статьи 226 Кодекса предусмотрено, что исчисление сумм и уплата налога в соответствии с указанной статьей Кодекса производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.3, 214.4, 214.5, 214.6, 226.1, 227 и 228 Кодекса.

В соответствии с положениями пунктов 3 и 4 статьи 226 Кодекса исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 Кодекса, нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Согласно подпункту 4 пункта 1 статьи 223 Кодекса дата фактического получения дохода определяется как день зачета встречных однородных требований.

Учитывая изложенное, российская организация, заключившая с физическим лицом договор аренды принадлежащего ему имущества, признается налоговым агентом в отношении начисленных к выплате данному физическому лицу сумм арендной платы и, соответственно, должна исполнять обязанности по исчислению, удержанию и перечислению в бюджет налога на доходы физических лиц в порядке, предусмотренном статьей 226 Кодекса.

Поскольку в рассматриваемой ситуации в результате прекращения обязательств по сделкам зачетом встречных однородных требований выплат физическому лицу денежных средств не производится, налог с суммы дохода налоговым агентом не удерживается.

На основании пункта 5 статьи 226 Кодекса при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

| Действительный государственныйсоветник РФ 2-го класса | С.Л. Бондарчук |

Зачет налогов между КБК

На основании какой статьи налогового кодекса мы можем произвести зачет излишне уплаченного налога с кбк на кбк? Если засчитываемые платежи согласно п.

7 ст. 12, ст. ст. 13 — 15 НК РФ относятся к одному виду, то отказ в их зачете из-за разных КБК неправомерен. Зачет производится на основании ст. 78 НК РФ. Добрый день! такой вопрос: Получили требование с налоговой посчитали нам недоимку по налогу на прибыль организации. кбк отличается от кбк на уплату налога на прибыль.

Должны ли быть разными….

Реквизиты платежного поручения 2021 Интересуют реквизиты платежного поручения для уплаты налога на прибыль организаций При уплате в бюджет налогов и страховых взносов используйте типовые бланки платежных поручений.

Форма платежного поручения, номера и….

Зачет переплаты НДФЛ в счет будущих платежей Можно ли зачесть переплату по НДФЛ, образовавшуюся более 3 лет назад, в счет текущих платежей по налогу?

или зачесть по другим налогам?

На какой КБК Индивидуальный предприниматель платит страховой взнос в пенсионный 1% с доходов свыше 300 000 руб. за 2015 год Значения КБК устанавливаются согласно Приказу Минфина России от….

Образец заявления об уточнении налогового платежа (ошибка в КБК)

Быстро и правильно составить заявление об уточнении налогового платежа вам поможет наша видеоинструкция.

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации? Выход прост: нужно оформить заявление в налоговую об уточнении платежа.

Об этом говорит и Минфин в письме от 19.01.2021 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- основание платежа;

- ИНН и КПП отправителя или получателя;

- статус налогоплательщика;

- налоговый период платежа;

- ОКТМО;

- номер или дата документа-основания;

- назначение платежа.

Найти реквизиты вашей налоговой можно на сайте ФНС.

Подробности см. здесь. Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговуюпри неверном указании КБК. Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов: Образец заявления об уточнении платежа в налоговую смотрите ниже: Общество с ограниченной ответственностью «Прима» ИНН 7755134421, КПП 772101001 об уточнении налогового платежа (ошибка в КБК) В платежном поручении от 15.01.2021 № 267 на перечисление платежа по страховым взносам на обязательное пенсионное страхование за декабрь 2021 года на сумму 100 000 руб. в поле 104 был неверно указан КБК (182 1 02 01110 06 1010 160).

Верным следует считать следующий КБК: 182 1 02 02010 06 1010 160. На основании п. 7 ст. 45 НК РФ просим внести соответствующие изменения. 1. Копия платежного поручения от 15.01.2021 № 267. Генеральный директор ООО «Прима» __ Соколов_______ С. И. Соколов Если налогоплательщик допустил ошибку в КБК или иных полях платежки и оплата поступила в бюджетную систему РФ, то платеж считается исполненным.

Узнавайте первыми о важных налоговых изменениях Есть вопросы? Получите быстрые ответы на нашем форуме!

Как выявить

Прежде чем приступить к заполнению заявления на возврат или зачет налогов, необходимо выявить, существует ли эта заветная сумма или это просто бухгалтерская описка в учете. Итак, как выявить переплаченную сумму по налогам.

Шаг № 1. Проверяем свою бухгалтерию.

Конечно, в первую очередь необходимо проверить правильность регистрации операций в бухгалтерском учете организации. Вполне возможно, что ошибка закралась не в платежном поручении, а в том, как бухгалтер составил проводку

Особое внимание следует обратить на порядок регистрации проводок в специализированных программах по ведению бухучета

Что проверить? Бухгалтерские счета и аналитику по ним (КБК, субсчет, КОСГУ, вид платежа и прочее). Пересортица по КБК или типу операции (пеня, налог, штраф) — это самые распространенные ошибки в бухгалтерских программах.

После проверки обязательно сформируйте оборотно-сальдовую ведомость и карточку счета за интересующий вас период. Это необходимо, чтобы проверить, исправлены ошибки или нет.

Шаг № 2. Сверяемся с банком.

Если ошибок в бухучете не обнаружено, проверьте банковские выписки. Верно ли разнесены операции в учете, правильно ли банк исполнил платежные поручения.

В банковской выписке можно выверить получателя налога, КБК и другие реквизиты оплаты, именно по этим показателям сверьте данные бухгалтерского учета. Обнаруженные ошибки исправьте в учете. При ошибке банка обратитесь в территориальное отделение для решения проблемы. Стоит отметить, что банковские ошибки — это единичные случаи.

Шаг № 3. Сверка с ФНС по налогам и взносам.

Итак, если внутренний контроль и сверка с банковской организацией не дали результатов, то следует обратиться в ФНС. Для этого достаточно обратиться в ближайшее территориальное отделение инспекции. Если же учреждение осуществляет обмен документацией с ФНС по защищенным интернет-каналам, то можно запросить выписку в электронном формате. Также можно получить информацию в личном кабинете на официальном сайте ФНС. Подробнее — в материале «Инструкция: как проверить задолженность по налогам».

По итогам сверки с ФНС определяем переплаченную сумму по налогам. Теперь решаем, что выбрать: зачесть или оформить возврат налогов.

Как фиксируется факт «переплаты»?

Императивно установленная обязанность налогового органа.

В соответствие с налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта». Аналогичная обязанность налогового органа в отношении излишне взысканной суммы налога установлена в .

Данная обязанность сформулирована безапелляционно, то есть ее исполнение не ставится в зависимость от степени осведомленности налогоплательщика о факте своей переплаты (также, впрочем, как и о его «согласии» с фактом переплаты). Если же налоговый орган «сомневается» (в том числе при отсутствии информации о позиции налогоплательщика по поводу его переплаты), то налоговому инспектору необходимо руководствоваться : «В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам».

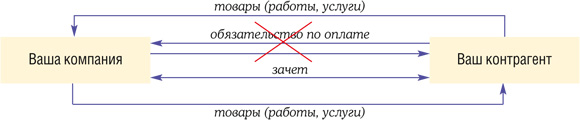

Когда возможен взаимозачет

Зачет встречных требований — это способ прекращения (полностью или частично) уже существующих взаимных обязательст

Суммы взаимной задолженности очень редко совпадают, обычно долг одной стороны больше долга другой. Тогда взаимозачет производится на меньшую из сумм. А у стороны, чья задолженность была больше, часть обязательства останется непогашенной.

Провести зачет обязательств можно лишь при выполнении следующих условий.

Требования признаются однородными, когда они имеют один и тот же предмет и их можно сопоставить. Скажем, денежные требования, выраженные в одной валюте, являются однородным К примеру, у одной стороны есть долг по оплате выполненных работ, а у второй — долг по возврату займа, при этом каждая из сторон должна другой деньги, а значит, такие обязательства могут быть зачтены.

Суды считают возможным, например, зачесть требования об оплате задолженности заказчика за выполненные работы и об уплате неустойки за нарушение подрядчиком сроков выполнения работ, ведь, несмотря на различную правовую природу, эти требования являются денежными, то есть однородным

В принципе стороны могут договориться о зачете неоднородных требовани допустим таких, когда задолженность одной стороны выражена в рублях, а другой — в иностранной валюте. Но тогда компаниям нужно согласовать курс, по которому валютный долг будет переведен в рубли.

На момент проведения зачета уже должен наступить срок оплаты каждого требования по договору. Например, арендатор не может зачесть в счет арендных платежей стоимость неотделимых улучшений, произведенных за свой счет с согласия арендодателя. А все потому, что встречная обязанность арендодателя по возмещению стоимости этих улучшений возникнет только после прекращения договора аренды (если иное не было предусмотрено договоро Хотя ВАС считает, что зачет обязательств с ненаступившими сроками исполнения также возможе

Если конкретные сроки погашения задолженностей стороны в договоре не установили, то зачет можно провести в любое время.

Не так давно в ГК РФ были внесены изменения, и с 01.06.2015 в случаях, предусмотренных законом, допускается зачет встречного требования, срок которого еще не наступи

Бывают случаи, когда взаимозачет в принципе недопустим, например:

- стороны предусмотрели такое условие в договоре;

- зачет прямо запрещен законом (к примеру, в большинстве случаев невозможно провести взаимозачет с иностранным партнером по внешнеэкономической деятельност

- по требованиям истек срок исковой давности (3 года с момента возникновени