Анализ ликвидности и платежеспособности предприятия

Содержание:

- Коэффициенты ликвидности исходя из показателей баланса

- Активы

- Пассивы

- Показатели, используемые при анализе ликвидности

- Что означает категория А1 в водительском удостоверении в 2021 году?

- Нормативная база

- Причины несостоятельности организации в финансовом аспекте

- Коэффициенты ликвидности

- Необходимые документы для получения

- Коэффициенты ликвидности

- Раздел «Капитал и резервы» формы баланса

- Если при анализе ликвидности выявилось, что А1 > П1; А2 П3; А4 < П4, о чем это говорит?

- Порядок определения величины постоянных пассивов

- Теоретический экзамен

- Какие активы медленно реализуются

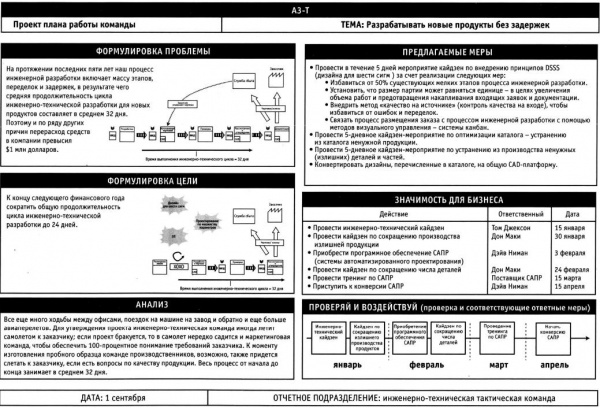

- Описание основных разделов формы А3-Т

- Коэффициент текущей ликвидности

- Ликвидность баланса: что это и для чего нужно

- Группировка активов по ликвидности в балансе

- Коэффициент срочной ликвидности

Коэффициенты ликвидности исходя из показателей баланса

Существует три коэффициента, которые определяют ликвидность баланса.

Самым распространенным является коэффициент текущей ликвидности, который определяется отношением оборотных активов к величине краткосрочных обязательств. Такой коэффициент показывает, насколько организация способна платить по своим текущим долгам за счет оборотных активов. Его значение должно колебаться в пределах 2-3.

Еще одним показательным коэффициентом является коэффициент быстрой ликвидности. Он определяется как отношение текущих активов с высокой ликвидностью к краткосрочным пассивам. Его значение должно быть выше 1. Коэффициент показывает, сможет ли компания закрыть свои текущие долги при наличии трудностей с продажей продукции.

Коэффициент текущей ликвидности распространен меньше, чем два предыдущих коэффициента. Его значение должно превышать 0,2. Показатель рассчитывается делением величины денежных средств и финансовых вложений на краткосрочный срок к текущим пассивам. Коэффициент показывает, какую величину задолженности организация может закрыть немедленно.

Все показатели рассчитываются на основе данных баланса.

Активы

В зависимости от степени ликвидности активы бухгалтерского баланса организации разделяются на четыре группы.

1-я группа — наиболее ликвидные активы (А1).

К этой группе относятся денежные средства во всех формах и краткосрочные финансовые вложения (ценные бумаги).

Формула: Краткосрочные финансовые вложения (стр. 1240) + Денежные средства (стр. 1250).

2-я группа — быстрореализуемые активы (А2).

К этой группе относится краткосрочная дебиторская задолженность (стр. 1232).

3-я группа — медленно реализуемые активы (А3).

К ним относятся оборотные средства, незавершенное производство, расходы будущих периодов (в сельском хозяйстве в эту группу включают стоимость животных на выращивании и откорме).

Формула: Запасы (стр. 1210) + НДС (стр. 1220) + ДЗ со сроком погашения более 12 мес. (стр. 1231) + Прочие оборотные активы (стр. 1260).

4-я группа — труднореализуемые активы (А4)

В эту группу входят внеоборотные активы (стр. 1100).

Пассивы

Пассивы баланса (обязательства) также делятся на четыре группы.

1-я группа — наиболее срочные обязательства (П1)

К этой группе относятся виды краткосрочной кредиторской задолженности (стр. 1520), исключается задолженность перед учредителями по дивидендам.

2-я группа — краткосрочные обязательства (П2).

К ним относятся краткосрочные кредиты и займы, а также сумма кредиторской задолженности учредителям по начисленным, но не выплаченным дивидендам, а также процентам по срочным бумагам.

Формула: Краткосрочные кредиты и займы (стр. 1510) + Задолженность перед учредителями по дивидендам (стр. 1525) + Прочие краткосрочные обязательства (стр. 1550).

3-я группа — долгосрочные обязательства (П3).

Сюда входят долгосрочные кредиты и займы, доходы будущих периодов, сумма оценочных обязательств (резервы предстоящих расходов).

Формула: Долгосрочные кредиты и займы (стр. 1400) + Доходы будущих периодов (стр. 1530) + Сумма оценочных обязательств (стр. 1540).

4-я группа — постоянные пассивы (обязательства).

К ним относятся капитал и резервы.

Формула: Постоянные пассивы (стр. 1300).

Показатели, используемые при анализе ликвидности

Существует определенная градация активов по степени ликвидности, хотя она и достаточно условна.

А1 – активы с абсолютной ликвидностью.

А2 – легко реализуемые активы.

А3 – медленно реализуемые активы.

А4 – активы, реализация которых затруднена многими обстоятельствами.

Чтобы оценить ликвидность предприятия перечисленными активами необходимо соотнести определенные финансовые обязательства, так называемые, пассивы. Они имеют различные сроки погашения: от наиболее срочных (П1), среднесрочных (П2), до самых долгосрочных (П3). Также существует понятие постоянных пассивов (П4). Их отличие от предыдущих показателей в том, что они не являются обязательствами и не требуют выплат сторонним организациям. Иными словами – это собственные источники денежных ресурсов.

Абсолютная ликвидность баланса соблюдается если: А1>П1, А2>П2, А3>П3 и А4<П4.

При анализе степени ликвидности руководствуются финансовыми показателями, рассчитанными в виде коэффициентов, которые наглядно демонстрируют платежеспособность компании. Всего их три.

Что означает категория А1 в водительском удостоверении в 2021 году?

Категория А1 в правах даёт возможность управлять легкими мотоциклами. Транспортное средство должно соответствовать следующим характеристикам:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-53-67 Москва; +7 (812) 425-62-04 Санкт-Петербург; +7 (800) 350-29-86 Бесплатный звонок для всей России

- объём двигателя внутреннего сгорания не превышает 125 кубических сантиметров;

- максимальная мощность не может быть больше 11 кВт.

Вышеуказанные правила обозначены в статье 25 ФЗ №196 от 10 декабря 1995 года «О безопасности дорожного движения».

Нормативная база

Процедура получения водительского удостоверения с категорией A1 регламентирована действующим законодательством. Перед началом выполнения манипуляции, рекомендуется ознакомиться со следующими нормативно-правовыми актами:

- ПДД РФ – гражданин, выезжающий на дорогу, обязан знать правила дорожного движения. За их несоблюдение предусмотрено наказание.

- КоАП РФ – регламентирует ответственность, к которой могут привлечь нарушителя ПДД РФ.

- ФЗ №196 от 10 декабря 1995 года «О безопасности дорожного движения». Необходимо ознакомиться со статьями и вышеуказанного нормативно-правового акта. В них отражено, на какие транспортные средства распространяется действие прав А1, а также указано, кто может получить удостоверение.

- Постановление Правительства РФ №1097 от 24 октября 2014 года – закрепляет правила проведения экзаменов и последующую выдачу водительских удостоверений А1.

- Приказ Минобрнауки РФ №486 от 12 мая 2015 года. Утверждает программу подготовки водителей, желающих обучиться категории A1.

- Приказ МВД РФ № 995 от 20 октября 2015 года. Утверждает административный регламент, в соответствии с которым оказывается услуга по проведению экзаменов и последующая выдача водительских удостоверений A1.

Причины несостоятельности организации в финансовом аспекте

В современном неспокойном мире не все компании могут удержаться на плаву. Финансовая несостоятельность организаций наступает по двум группам причин:

- Внешние аспекты. К ним относятся все факторы, которые извне влияют на положение компании. Такие причины бывают:

– экономические. Снижение темпов производства, стадия банкротства, кризис в экономике

– политические. Огрехи в законодательстве, нестабильность политической ситуации могут быть причиной разорения компаний

– степень развития науки и техники. Применение старых технологий, нежелание вкладываться в развитие науки, отсутствие модернизации приводит предприятия к упадку

- Внутренние факторы. Это все те причины, которые создаются в компании и на которые могут повлиять специалисты организации:

– нехватка собственного оборотного капитала

– увеличение задолженности, как дебиторской, так и кредиторской

– несовершенство системы ценообразования в организации

– некачественная договорная работа

Факторы могут влиять на положение предприятия в совокупности или поодиночке, в любом случае их влияние негативное.

Коэффициенты ликвидности

Значения групп активов и пассивов используются для определения ликвидности организации на основе трех коэффициентов:

Коэффициент абсолютной ликвидности, который равен

А1 / (П1 + П2)

Экономический смысл коэффициента в том, что он показывает, сколько ликвидных активов приходится на наиболее срочные обязательства. В соответствии с нормативом на I руб. текущих обязательств должно приходиться не менее 10-70 коп. наиболее ликвидных активов;

Коэффициент критической ликвидности, который равен

(А1 + А2) / (П1 + П2)

Экономический смысл коэффициента в возможности покрытия текущих обязательств наиболее ликвидными и быстрореализуемыми активами. Норматив по коэффициенту составляет 70-80 коп. на 1 руб. текущих обязательств;

Коэффициент текущей ликвидности, который равен

(А1 + А2 + А3) / (П1 + П2)

Экономический смысл коэффициента в том, что он показывает, сколько оборотных активов приходится на текущие обязательства. В соответствии с нормативом на 1 руб. текущих обязательств должно приходиться 2 руб. оборотных средств.

Необходимые документы для получения

Если человек планирует получить права категории А1 в 2021 году, необходимо подготовить пакет документов. Список регламентирует п. 18 Постановления Правительства РФ №1097 от 24 октября 2014 года. В перечень предстоит включить:

- заполненные заявления;

- медицинское заключение, подтверждающее факт отсутствия противопоказаний;

- паспорт или иное удостоверение личности;

- водительские права, если они ранее были получены;

- документ, подтверждающий факт прохождения обучения в автошколе;

- письменное согласие одного из законных представителей на участие несовершеннолетнего гражданина в экзамене и последующую выдачу прав (нужно заверить бумагу у нотариуса).

Заполненное заявление можно подать во время личного визита в ГИБДД или отправить в электронной форме. Во второй ситуации обращение осуществляется через государственную информационную систему Госуслуги или региональные порталы. Онлайн-заявление нужно заверить электронной подписью гражданина. Оригиналы документов предстоит предоставить во время личного визита в подразделении Госавтоинспекции.

Получив документы, представители ГИБДД рассмотрят заявку на получение водительского удостоверения категории А1. Если все требования статьи 26 ФЗ №196 от 10 декабря 1995 года “О безопасности дорожного движения” соблюдены, и все бумаги предоставлены в полном объёме, назначается день сдачи экзаменов.

Коэффициенты ликвидности

Еще одно существенное замечание, на которое прошу обратить свое внимание. В Сети часто встречаются противоречия, касающиеся формул расчета коэффициентов ликвидности

Поэтому постарайтесь больше понять суть коэффициента. Это поможет понять, почему эти формулы (приводимые в данной статье) более корректны.

Коэффициенты ликвидности — показатели, применяющиеся для оценки способности предприятия погашать свои обязательства за счет имеющихся в ее распоряжении активов.

Поскольку активы имеют разную степень ликвидности — то есть способности превращаться в денежные средства, точно также и пассивы имеют различные сроки исполнения обязательств предприятием. (Наши пассивы, кроме собственного капитала, это чьи-то активы). Таким образом, задача коэффициентов ликвидности — в числовом выражении оценить соотношение аналогичных по сроку исполнения обязательств/реализации активов и пассивов.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности – коэффициент покрытия (англ. Current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период времени, необходимый для изготовления и реализации одной партии продукции). Данный коэффициент рассчитывается по формуле:

Текущая ликвидность = Текущие активы/ Текущие обязательства

Рассмотрим, как оценить значение данного коэффициента. Если его значение больше единицы, то текущих активов больше, чем текущих обязательств. Таким образом, предприятие, теоретически, способно своевременно выполнять свои текущие обязательства и осуществлять операционную деятельность

Прошу обратить внимание, что само по себе значение коэффициента текущей ликвидности ни коим образом не гарантирует отсутствие у предприятия кассовых разрывов, дефицита денежных средств и т.д., поскольку в состав текущих активов входят кроме денежных средств товары, материалы, готовая продукция, дебиторская задолженность и т.д

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – (англ. Quick ratio, Acid test, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период времени, необходимый для изготовления и реализации одной партии продукции) в случае возникновения сложностей со сбытом товаров или готовой продукции.

Данный коэффициент рассчитывается по формуле:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Рассмотрим, как оценить этот коэффициент

В числителе мы принимаем во внимание только активы, способность обращаться которых в денежные средства не вызывает у нас сомнений. То есть непосредственно деньги, долги нам и финансовые вложения, которые тоже могут быть обращены в деньги в короткий промежуток времени

Полученную сумму соотносим с текущими обязательствами предприятия — то есть текущими пассивами, из которых исключены суммы, которые не являются конкретными обязательствами по уплате денежных средств. Таким образом, мы получаем значение, сколько предприятие может оплатить на каждую единицу денежных обязательств, если вдруг все кредиторы одновременно предъявят требования к оплате.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности – финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Показывает возможность компании погасить текущую задолженность исключительно имеющимися в наличии денежными средствами или их эквивалентами на определенный момент времени.

Абсолютная ликвидность = (Денежные средства + Краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Раздел «Капитал и резервы» формы баланса

Раздел «капитал и резервы» является третьим по счету и располагается в пассиве баланса, форма которого утверждена приказом Минфина №66н от 02.07.2010 года. Последнее изменение применяется в соответствии с приказом Минфина №61н от 19.04.2019 года с июня 2019 года.

Это небольшой, но очень важный раздел, в котором отражаются показатели собственных источников финансирования.

Организация может располагать тремя видами капитала:

- Уставным

- Добавочным

- Резервным

Уставный капитал формируется при образовании компании. Это то, с чего начинает функционировать любая фирма. Такой капитал может быть сформирован за счет денежных взносов или какого – либо имущества.

Добавочный капитал представляет собой прибыль, которая не заработана. Приведем пример. Организация имеет в своем распоряжении основное средство, которое полностью самортизировано, так как используется очень давно. При этом стоимость такого основного средства очень низкая, а имущество еще хорошее. В такой ситуации можно провести переоценку.

ВАЖНО! Переоценка может быть как «в минус», так и «в плюс», поэтому добавочный капитал закроется и уменьшит чистую прибыль компании

Резервный капитал появляется, если организация хочет создать себе «подушку безопасности». Для этого можно делать отчисления из чистой прибыли для покрытия убытков. Величина таких отчислений может составлять от 5 до 15% уставного капитала.

Можно провести переоценку имущества. Это доведение его стоимости до рыночного уровня. Переоценку проводят ежегодно, в конце года, либо не проводят вообще.

Прибыль (или убыток), которая не распределена, являются еще одним важным фактором, который говорит об устойчивом положении предприятия. Это вся та прибыль, которую можно распределить между собственниками бизнеса или оставить ее на развитие компании в дальнейшем.

Акции компании, которые организация выкупила у своих акционеров, также являются одним из постоянных пассивов.

Таким образом, постоянные пассивы П4 собираются по строкам пассива баланса с 1310 по 1370. Итоговая величина показателя П4 отражается в строке 1300.

Если при анализе ликвидности выявилось, что А1 > П1; А2 П3; А4 < П4, о чем это говорит?

Светлана богданова

Баланс считается абсолютно ликвидным при выполнении следующих условий:

А1 ≥ П1;

А2 ≥ П2;(В вашем случае А2 ≤ П2)

А3 ≥ П3;

А4 ≤ П4.

Если хотя бы одно неравенство имеет противоположный знак, то признать баланс абсолютно ликвидным нельзя.

Анти стелла

Группы активов:

А1 — высоколиквидные активы (денежные средства) ;

А2 — активы средней скорости реализации (краткосрочные финансовые вложения, краткосрочная дебиторская задолженность (до 12 мес.)) ;

А3 — медленно реализуемые активы (запасы, долгосрочная дебиторская задолженность (более 12 мес.) , налог на добавленную стоимость по приобретенным ценностям, прочие оборотные активы) ;

А4 — трудно реализуемые активы (внеоборотные активы) .

Группы пассивов:

П1 — кредиторская задолженность;

П2 — остальные краткосрочные обязательства;

П3 — долгосрочные обязательства;

П4 — собственный капитал.

Сопряженные группы активов и пассивов сравниваются между собой с целью выявления платежных излишков и платежных недостатков по ним и отслеживания изменения структуры составных частей бухгалтерского баланса

Рекомендуемые соотношения сопряженных групп активов и пассивов, характеризующие абсолютно (т. е. на 100%) ликвидный бухгалтерский баланс, следующие:

А1 >= П1, А2 >= П2, А3 >= П3, А4 Невыполнение одного из приведенных выше соотношений говорит о том, что бухгалтерский баланс является ликвидным лишь на 75%, двух — на 50%, трех — на 25%, всех — на 0% (т. е. абсолютно неликвидным) .

У вас баланс ликвиден на 75%

Порядок определения величины постоянных пассивов

Как уже было сказано выше, устойчивые пассивы отражаются в разделе 3 пассива баланса.

По общему правилу величина постоянных пассивов составляет сумму всех показателей раздела, то есть значение по строке 1300, которая является итоговой для данного раздела.

Однако на практике в подавляющем большинстве компаний показатели присутствуют далеко не во всех строках раздела. Чаще всего заполняется величина уставного капитала и нераспределенной прибыли. Собственные акции, переоценка и другие виды капиталов встречаются в организациях действительно редко. Именно поэтому величина постоянных активов у большинства организаций складывается только из двух показателей.

Теоретический экзамен

В п. 9 Постановления Правительства РФ №1097 от 24 октября 2014 года говорится, что для получения водительского удостоверения категории А1 в 2021 году необходимо сдать теорию и экзамен по первоначальным навыкам управления транспортным средством. Выезд в город не осуществляется.

В первую очередь сдается теория. Проверка знаний экзаменуемого проводится посредством ответа на вопросы за компьютером. На экране отображаются билеты и время, оставшееся до конца экзамена. На проведение процедуры даётся 20 минут. В билете содержится 20 вопросов. На каждый из них присутствует от 2 до 5 вариантов ответов. Правильный из них лишь один. Гражданин может самостоятельно выбирать последовательность ответов на вопросы билета. По результатам выставляется оценка «сдал» или «не сдал».

Экзамен на получение водительского удостоверения категории А1 считается проваленным, если человек:

- допустил три ошибки;

- не ответил на 2 вопроса в одном тематическом блоке или ответил на них неверно;

- допустил одну ошибка при ответе на дополнительные вопросы;

- отказался от прохождения тестирования;

- пользовался литературой, помощью других лиц, спец. средствами.

Если гражданин не успел дать ответ на один вопрос или допустил ошибку, предоставляются дополнительные 5 минут и добавляются 5 вопросов. Если человек успевает ответить на них правильно, выставляется оценка «сдал». Когда допущены две ошибки, или в установленное время не удалось ответить на два вопроса из разных тематических блоков, предоставляются дополнительные 10 минут. В течение вышеуказанного времени нужно ответить еще на 10 новых вопросов. Если все ответы правильные, выставляется оценка «сдал».

Если гражданин не успел дать ответ на один вопрос или допустил ошибку, предоставляются дополнительные 5 минут и добавляются 5 вопросов. Если человек успевает ответить на них правильно, выставляется оценка «сдал». Когда допущены две ошибки, или в установленное время не удалось ответить на два вопроса из разных тематических блоков, предоставляются дополнительные 10 минут. В течение вышеуказанного времени нужно ответить еще на 10 новых вопросов. Если все ответы правильные, выставляется оценка «сдал».

Какие активы медленно реализуются

Активы, входящие в группу А3, медленно обращаются в деньги. Они вносятся во 2-ой раздел бух. баланса:

- Запасы (1210). Почти все фирмы имеют в своей собственности запасы, которые обеспечивают их нынешнею деятельность. Их конкретный состав находится в зависимости от особенностей деятельности компании. Как правило, продать их в сжатые сроки практически нереально.

- Размер НДС по купленной продукции (1220). По данной строчке отражается размер НДС, который не был принят к вычету по объектам, приобретенным у поставщиков. Входящий НДС по поступающим объектам может автоматически приниматься к вычету при наличии необходимых документов. Однако существуют некоторые исключения. При осуществлении операций экспортного характера факт сделки должен подтверждаться необходимыми документами перед началом ее совершения.

- Дебиторский долг долгосрочного характера (1230). Сюда входят суммы долгов партнеров, срок расчетов по которым наступает не ранее одного года с текущей даты.

Если баланс имеет упрощенную форму, медленно реализуемые активы (НДС и долги) отражаются в строчке «финансовые и прочие оборотные активы», которая располагается в самом конце активной части.

Описание основных разделов формы А3-Т

Основная тематика улучшений:

Запишите основную тему, которой будет посвящена работа команды по проведению улучшений, а также область отбора рабочих индикаторов на базе линейки преобразований или других удобных систем показателей: приза Синго, «20 ключей», премии Болдриджа и т.д.

Постановка проблемы:

Составьте описание задачи или проблемной области, аргументируя необходимость улучшений. При постановке проблемы необходимо указать точные сроки и один или несколько индикаторов, с помощью которых можно измерять и отслеживать масштаб проблемы.

Формулировка цели:

Изложите основные цели команды в одном предложении (или коротком абзаце). Можно сформулировать цели команды, перечислив ваши целевые показатели прибыли по потоку ценности.

Анализ:

Представьте краткий анализ основных причин проблемы, подтверждающий обоснованность вашего предлагаемого плана действий.

Предлагаемые меры:

Опишите планируемые тактические меры по достижению целей, поставленных вами на этапе формулировки цели. Возможно, вы уже сформулировали эти меры при постановке проблемы в рамках разработки своих среднесрочных стратегий.

Проверяй и Воздействуй:

Составьте наглядный график работ, что поможет контролировать эффективность мер и последовательный контроль для обеспечения соблюдения новых стандартов. Документы А3 являются частью вашей системы визуального управления для обеспечения самоуправляемой деятельности команд. Так, например, вы можете сделать специальный стенд управления проектом и на нем вывесить свою схему А3-Т. На этом стенде должны быть также представлены планы по каждому из ваших основных целевых показателей, а также рабочее расписание или диаграмму Ганта. Стенд будет играть роль главного информационного центра в процессе развертывания политики, а также в процессе ее пересмотра и разработки соответствующих корректирующих мер, необходимых для осуществления хосин канри. Свою систему визуального управления вы также можете дополнить специальной веб-страницей, размещенной на вашем корпоративном веб-сайте и дублирующей информацию, публикуемую на стенде управления проектом.

Пример матрицы А3-Т

Коэффициент текущей ликвидности

Данный показатель определяет, в каком соотношении оборотные средства способны покрыть текущие долги.

Коэффициент текущей ликвидности определяется по формуле:

Kтл = А3/П3

Рассчитывая этот показатель обычно из суммы оборотных средств вычитают налог на добавленную стоимость за отчетный период и расходы последующих временных отрезков. Пассивы при этом уменьшаются на величину доходов за эти отрезки времени, сумму фондов потребления, зарезервированные расходы и платежи.

Часто используется показатель, который характеризует насколько предприятие обеспечено собственными оборотными активами. Существует два способа его вычисления.

В 1-ом способе из собственных средств вычитаются внеоборотные активы, а полученный итог делится на всю сумму оборотных средств.

Во 2-м способе из оборотных активов вычитаются краткосрочные обязательства, а итоговый результат также делится на сумму оборотных средств.

Этот коэффициент должен быть не меньше 0.1. Если же он все-таки менее 0.1, а Ктл<2, компания признается неплатежеспособной.

Если из двух условий выполняется только одно, то необходимо рассмотреть вопрос о восстановлении платежеспособности компании. Реально это сделать, если коэффициент текущей ликвидности заметно превышает установленное значение.

Расчет показателей ликвидности входит в состав модели Финоко: Финансовый анализ онлайн, и вы можете воспользоваться этой моделью бесплатно для расчета показателей за 1 год на основе данных бухгалтерского учета. Финансовый анализ на основе файла данных бухгалтерской отчетности – самый простой способ попробовать сервис Финоко в работе, но количество данных в составе бухгалтерской отчетности ограничено. Вы сможете на много больше, если воспользоваться модулем Финоко для 1С.

Ликвидность баланса: что это и для чего нужно

Для любого предприятия ключевыми моментами являются его устойчивость и платежеспособность.

Для того, чтобы определить насколько крепко , необходимо провести анализ показателей баланса и определить его ликвидность.

У каждой организации есть определенные обязательства перед контрагентами. Способность оплатить обязательства собственными (активами) называется ликвидностью. Соответственно, чем выше показатель ликвидности, тем лучше. Низкие показатели являются предвестниками банкротства.

Самыми ликвидными активами являются деньги.

Приведем классификацию активов и обязательств по степени ликвидности в таблице.

| АКТИВ | ПАССИВ | ||

| Код актива | Время реализации | Код пассива | Срок погашения |

| А1 | Самые быстрореализуемые активы | П1 | Самый быстрый период погашения |

| А2 | Реализуются с высокой скоростью | П2 | Погашаются умеренно |

| А3 | Реализуются медленно | П3 | Погашаются с низкой скоростью |

| А4 | Такие активы реализовать трудно | П4 | Постоянные пассивы |

Быстрее всего реализовать (или превратить в деньги) денежные средства, тяжелее всего работать с внеоборотными средствами, которые попадают в группу А4.

В то же время, кредиторскую задолженность погасить проще и быстрее всего, а вот собственные пассивы организации не погашаются вовсе.

В связи с этим введены следующие критерии ликвидности баланса:

- Самая приемлемая ситуация, когда А1 больше П1. Это означает, что компания быстро и без особых проблем организация может погасить срочные обязательства

- Компания быстро может рассчитаться по своим долгам. При этом А2 больше П2

- Займы, которые компания берет на долгий срок, она может погасить кредиторам за счет активов, которые реализуются медленно. В этой ситуации А3 больше П3

- В том случае, когда предыдущие неравенства соблюдаются, автоматически получается, что А4 меньше или равняется П4. Такая ситуация говорит о том, что компания благонадежная, она может быстро и без особого труда расплатиться по всем своим обязательствам.

ВАЖНО! В том случае, если показатели баланса удовлетворяют всем приведенным выше условиям, то он является абсолютно ликвидным

Группировка активов по ликвидности в балансе

В бух. балансе активы расположены определенным образом. Группировка, сформированная по всем правилам, позволяет увидеть их ликвидность. Сначала приводятся активы, реализовать которые представляется практически невозможным. В конце представлены активы, которые легко и быстро реализуются.

Активы делят на четыре категории: А1, А2, А3 и А4:

- Активы групп А1 и А2 – это активы, которые имеют наивысший уровень ликвидности. К ним относятся деньги, дебиторский долг.

- Активы групп А3 и А4 являются низколиквидными активами. Активы из последней группы реализовать (превратить в деньги) почти невозможно. Такими активами являются внеоборотные.

Медленно реализуемые активы в балансе – это долги долгосрочного характера, запасы фирмы, НДС по купленной продукции. Они относятся к группе А3.

Коэффициент срочной ликвидности

Он демонстрирует возможность предприятия погасить задолженности в случае возникновения критической ситуации. Товарно-материальные запасы не учитываются, ввиду того что вынужденная реализация приведет к значительным убыткам из-за заниженной стоимости оборотных средств.

Коэффициент срочной ликвидности определяется по формуле :

Kсл = А2/П2

Для отечественных компаний установлены нормативы на этот показатель в диапазоне 0,7-1,0. Фактически он характеризует эффективность легкореализуемых активов и показывает платежеспособность предприятия на среднем отрезке времени. Большинство кредиторов ориентируются именно на этот показатель, принимая решение о предоставлении компании кредита.

В состав легкореализуемых активов обычно включается дебиторская задолженность, но фактически некоторую ее часть бывает достаточно трудно взыскать. Поэтому руководству фирмы необходимо помнить, что в исключительных обстоятельствах Ксл<1 может оказаться недостаточно для своевременного погашения обязательств.