Собственный капитал предприятия: как рассчитать, что к нему относится и как он отражается в балансе

Содержание:

- ГЛАВБУХ-ИНФО

- Коэффициент оборотных активов

- Что такое прочие оборотные активы в бухгалтерском балансе

- Общие сведения об оборотных средствах

- Экономические показатели для оценки оборотных средств предприятия

- Расчет показателя «собственные оборотные средства»

- Формула расчета оборотных активов

- Значения полученного коэффициента

- Формула для расчёта собственных оборотных средств компании

- Для чего необходимо определение балансовой стоимости активов

- Доля оборотных средств в активах

- Участие оборотных средств в технологическом процессе

ГЛАВБУХ-ИНФО

Коэффициенты финансовой устойчивости:

1. Коэффициент финансового риска, (плечо финансового рычага, коэффициент капитализации, коэффициент соотношения заемных и собственных средств) (К1):

К1=(4П+5П)/ЗП=(590+690)/490;

где: 3П, 4П, 5П – разделы пассива баланса ;

490, 590 и 690 – соответствующие им строки баланса.

Указывает, сколько заемных средств организация привлекла на 1 руб. собственных средств. Нормальное значение К1<= 1. Рост К1 свидетельствует об усилении зависимости предприятия от привлечённого капитала.

2. Разновидностью этого показателя является коэффициент финансирования (финансового равновесия) (К2):

К2=1/К1=ЗП/(4П+5П)

— показывает, сколько собственных средств приходится на 1 руб. заёмных.

3. Коэффициент финансовой независимости (автономии, концентрации собственного капитала) (К3):

К3=3П/ВБ=490/700

Показывает удельный вес собственных средств в общей сумме источников финансирования. В большинстве стран принято считать коэффициент К3 общим уровнем финансовой независимости. Он отражает степень независимости организации от заемных источников. Финансово независимой считается фирму с удельным весом собственного капитала в общей его величине не менее 50% (50%-критич.точка), т.е. К3>=0,5. Эта цифра считается критической на основании следующего: если в один момент банки и кредиторы потребуют возврата заемных средств, то организация сможет их возвратить, реализовав свое имущество, которое образовано за счет собственных источников. 4. Коэффициент финансовой зависимости (К4) –показатель, в сумме с предыдущем дающий 1.

К4=заемные средства/ВБ=(4П+5П)/ВБ

Показывает долю заёмных средств в общей сумме источников финансирования. Если его значение снижается до 1, это означает, что всё финансирование осуществляется за счёт собственных источников. Принято считать нормальным, если К4<=0,5. К3+К4=1

5. Коэффициент обеспеченности запасов собственными источниками финансирования (К5):

К5=(ЗП-1А)/210=490-190/210

Показывает, какая часть материальных оборотных активов финансируется за счет собственных источников.

Принято считать нормальным значение К5>=0,6-0,8.

6. Коэффициент обеспеченности оборотных активов собственными средствами (К6):

К6=(ЗП-1А)/2А=(490-190)/290

Нормальное значение К6>0,1. Характеризует степень обеспеченности предприятия собственными оборотными средствами, что необходимо для финансовой устойчивости.

7. Коэффициент финансовой устойчивости (устойчивого финансирования) (К7):

К7=(ЗП+4П)/ВБ=(490+590)/300

— показывает, какая часть имущества предприятия финансируется за счет устойчивых источников. Считается нормальным значение К7>=0,8-0,9. Тревожное положение, когда коэффициент К7<0,75.

8. Коэффициент маневренности собственного капитала (К8):

К8=(ЗП-1А)/ЗП=(490-190)/490

Показывает, насколько мобильны собственные источники средств с финансовой точки зрения. Если К8 больше, то большая доля собственных средств находится в обороте, т.е. используется на финансирование текущей деятельности, и эта тенденция позитивная, обеспечивающая улучшение финансового состояния предприятия.

9. Индекс постоянного актива (К9):

К9=1А/ЗП=190/490

Показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов, т.е. основной части производственного потенциала предприятия.

Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры его активов, в т.ч. оборотных средств.

К8+К9=1

10. Коэффициент долгосрочного привлечения заемных средств (К10):

К10=4П/(3П+4П)

Оценивает, насколько интенсивно предприятие использует заемные средства для обновления и расширения производства. Если оно за счет кредиторов активно расширяет производство, то происходит существенный рост показателя.

11. Коэффициент реальной стоимости имущества (К11):

К11=(ОС+сырье,матер.+НЗП)/Валюта_баланса

К11=(120+211+213)/ВБ

Показывает, какую долю в стоимости активов занимает имущество, обеспечивающее основную деятельность предприятия. Этот коэффициент имеет ограниченное применение и может отражать реальную ситуацию лишь на предприятиях производственных отраслей, причём, в разных отраслях он будет существенно отличаться. Обычно нормальное значение — >=0,5.

Лекции ТИПБ

| Следующая > |

Коэффициент оборотных активов

Коэффициент позволяет определить количество переводов мобильных активов в денежные средства и обратно. Выглядит он следующим образом:

Коб = В / ССОА

В формуле фигурируют следующие значения:

- Коб – коэффициент, который требуется узнать;

- В – выручка, полученная на протяжении года или иного периода;

- ССОА – средняя стоимость мобильных средств за анализируемое время.

Среднюю стоимость также желательно рассчитать для получения точных результатов. Расчет проводится по следующей формуле:

ССОА = (СОА0 / 2 + СОА1 + СОА / 2) / (N – 1)

В формуле фигурируют следующие показатели:

- СОА0 – оборотное сальдо на начало времени, которое анализируется;

- СОА1, СОА – сальдо на завершение аналогичных промежутков рассматриваемого времени;

- N – число аналогичных промежутков;

- ССОА – усредненная цена мобильных активов, которую требуется вычислить.

Данный метод обеспечивает учет сезонных изменений остатков, а также воздействие внешних и внутренних обстоятельств.

ВНИМАНИЕ! Полученный коэффициент отражает лишь общее состояние предприятия. Более точные значения можно получить, только обладая дополнительными данными: динамика коэффициентов, сравнение с нормативными показателями

Пример расчетов

Предприятие получило выручку за год в размере 1 500 000 рублей. Средняя стоимость мобильных активов составляет 100 000 рублей. Для расчета требуется выручку разделить на среднюю стоимость. В результате мы получаем коэффициент, равный 15.

Что такое прочие оборотные активы в бухгалтерском балансе

Прочие оборотные активы – это те ресурсы компании, которые не были отнесены в основные строки раздела активов бухгалтерского баланса. Они отображаются в строке 1260.

Прочие оборотные активы включают в себя:

- Вырученные средства от продажи собственности, права на которую покупателем еще не получены. То есть сделка совершена, но документация не оформлена должным образом. Бухгалтер при таких операциях обычно делает примечание в программном продукте 1С.

- НДС, начисленный, но временно не учтенный. Условия, по которым выручка будет признана позже, прописаны в ПБУ 9/99.

- Сумма затраченных материальных ценностей предприятия и выявленной недостачи, по которым проводку временно сделать невозможно.

- Авансовые и акцизные активы, а также НДС по ним, возмещение которых перенесено на небольшой срок.

- Не предъявленная к оплате начисленная выручка.

- Сумма акцизных активов, которые приобретены с последующей продажей.

ВАЖНО! Источниками прочих оборотных активов могут быть как собственные средства, так и привлеченные или полученные путем займа у сторонних организаций

Корреспондирующие счета

Отражение оборотных средств является важным аспектом бухгалтерского учета. В процессе деятельности предприятия они полностью переходят в готовую продукцию, а в дальнейшем в денежные средства от реализации. Все этапы движения активов отражаются в балансе.

В прочие внеоборотные активы допустимо включать общей суммой те виды ресурсов, остаток которых незначителен и не играет существенной роли для оценки финансового состояния предприятия. Если же ресурсы могут повлиять на представление независимого аудитора, то их необходимо учитывать обособленно на соответствующих счетах.

Корреспондирующими счетами, остаток с которых может переноситься в строку 1260, являются:

- 08 – вложения во внеоборотные активы;

- 07 – оборудование к установке;

- 60 – расчеты с поставщиками и подрядчиками;

- 46 – выполненные этапы по незавершенным работам;

- 94 – недостачи и потери от порчи ценностей;

- 68 – расчеты по налогам и сборам;

- 97 – расходы будущих периодов;

- 76 – расчеты с разными дебиторами и кредиторами;

- 45 – товары отгруженные.

Примеры проводок

Для практического понимания основ учета разберем небольшой пример. ИП «Иванов» работает уже не первый год. В конце второго квартала ревизоры проводят инвентаризацию и выявляют сумму недостачи по продукции в размере 100 000 рублей. 50 000 рублей из этих денег было возмещено начальником цеха, а оставшиеся деньги остались в подвешенном состоянии.

Бухгалтером вышеописанная ситуация отображается следующим образом:

Дт 94 Кт 41 — 100 000 рублей – отражение недостачи, в которую входит и сумма удержания;

Дт 73.2 Кт 94 — 50 000 рублей – удержание с ответственного лица.

Когда главный бухгалтер будет сводить баланс года, в строке 1260 в составе прочих оборотных активов будет зафиксирована сумма в 50 000 рублей, которая не была учтена ранее.

Что означает увеличение и уменьшение значений прочих оборотных активов

Если анализировать оборотные активы, то будет выявлена динамика развития организации. Если оборотные активы увеличились, это может говорить о прибыльности производства и грамотном использовании денежных средств, а если уменьшились — указывать на проблемы предприятия. При этом анализировать нужно все оборотные активы, потому что проверять одну величину на выбор нецелесообразно. Чрезмерно высокие значения прочих ВА могут говорить об ошибках учета и неправильном отражении хозяйственных операций бухгалтером.

Общие сведения об оборотных средствах

Данный показатель присутствует в балансе. Он выступает в качестве авансированной суммы в комплексе материальных ценностей предприятия, который предназначен для обслуживания хозяйственного процесса. Оборотные средства полностью реализуются в процессе одного операционного или производственно-коммерческого цикла. Так, оборотный капитал предприятия — это капитал, необходимый для рационального формирования и применения производственных фондов в их минимально необходимом объёме. Посредством их использования организация осуществляет реализацию установленного плана за выбранный период.

Оборотными производственными фондами называют часть средств производства, которые полноценно потребляются в каждом цикле и полностью переносят свою стоимость на выпускаемую продукцию. Соответственно, они целиком возмещаются в результате каждого производственного цикла.

Оборотные производственные фонды можно классифицировать по следующим направлениям:

- Запасы для производства. Сюда можно отнести основные ресурсы, которые используются для выпуска продукции. Это сырье, материалы, полуфабрикаты и комплектующие, топливные средства, упаковка, запасные детали, которые потребуются в случае необходимости ремонта. Помимо всего вышеперечисленного, к представленной категории относятся быстроизнашивающиеся и малоценные предметы, то есть те, которые обладают длительностью срока эксплуатации менее одного года. В эту категорию входят специализированные приспособления, инструменты, а также сменное оборудование, рабочая одежда и обувь.

- Полуфабрикаты, производимые компанией и незавершённое производство. К незавершенному производству относят продукцию и товары, которая подлежит дальнейшей обработке.

- Расходы на будущий период, то есть инвестиции, которые потребуются на освоение нового оборудования или продукции. Сюда можно относить оплату арендной платы на некоторое время вперёд. Это единственная не материальная категория, которая относится к производственным фондам.

Также к оборотному капиталу относят и фонды обращения. К ним можно отнести:

- Остатки готовой продукции, которая хранится на складах.

- Продукция и товары, которые уже были отгружены и доставлены, но пока не оплачены покупателями.

- Сумма остатков средств в дебиторской задолженности, настоящем банковском счете, в кассе, в расчётах, а также финансовые вложения в ценные бумаги.

Соотношение отдельных составляющих элементов в оборотных средствах в их общей стоимости характеризует их структуру. Это соотношение между разными элементами, которое выражается в процентах по итогу.

Также оборотные средства в балансе можно классифицировать на собственные и приравненные к ним, а также заемные. К первым относятся те, которые были выделены учредителями организации для непрерывного функционирования производства. Главные источники собственных оборотных средств — это прибыль, а также финансовые внутрихозяйственные ресурсы.

Приравненные к собственным оборотные средства — это те средства, которые не принадлежат предприятию, но, согласно условиям работы, постоянно находятся в его обороте. Их еще можно назвать устойчивым пассивами. К данной категории можно отнести минимальную задолженность по зарплате сотрудникам, начисления, резервные финансовые средства на оплату будущих платежей.

Заемные средства — это те финансы, которые получаются организацией извне посредством кредитов и займов.

Экономические показатели для оценки оборотных средств предприятия

Структура оборотных средств — это процентное соотношение между группами активов предприятия, которые относятся к оборотным средствам.

Важно. Следует помнить, что абсолютного идеального соотношения между группами оборотных средств не существует

Можно говорить лишь об оптимальной структуре оборотных средства. Но для каждого вида бизнеса оно индивидуально. При этом, если учесть, что внутри каждого бизнеса присутствуют, например, сезонные колебания продаж, цен на сырье и продукцию, то можно говорить лишь о необходимости приближения к динамически меняющемуся оптимуму.

Коэффициент оборачиваемости товарных запасов (см. «Коэффициент оборачиваемости товарных запасов») — показывает количество оборотов, которые совершают товарные запасы за отчетный период. Для сопоставимости аналитических данных обычно предполагают, что речь идет про годовую оборачиваемость.

Коэффициент оборачиваемости оборотных средств — показывает количество оборотов, которые совершает оборотный капитал предприятия за отчетный период.

Vреализации — Объем реализации за отчетный период (по умолчанию год) без учета косвенных налогов (НДС) и акцизовSоборотных средств — среднее значение суммы имевшихся у предприятия оборотных средств за отчетный период (год) в которое включается совокупность всех оборотных активов предприятия.

Традиционно, значение суммы имеющихся оборотных средств берут из баланса предприятия. Взяв, например, квартальную отчетность за прошедший год, усредняют полученное значение. То есть суммарную цифру за четыре последних квартала делят на четыре. Если никакие другие данные недоступны, то такой подход допустим. Тем не менее, необходимо помнить, что баланс — это всего лишь срез информации на конкретную дату. Поскольку, конец квартала может быть связан с процессом расчета налоговых обязательств, то на указанный момент оборотные средства предприятия могут существенно отличаться от обычного значения. То есть полученное значение оборачиваемости может быть искажено.

Длительность периода оборачиваемости оборотных средств — показатель, обратный коэффициенту оборачиваемости. Показывает количество дней, в течение которых происходит полный оборот оборотного капитала предприятия.

где:tОборачиваемости — время оборачиваемости оборотных средств в дняхTПериода — длительность периода, за который был измерен коэффициент оборачиваемостиKОборачиваемости — коэффициент оборачиваемости, который был вычислен ранее.

Если мы знаем коэффициент оборачиваемости оборотных средств, то разделив длительность периода, за который он был измерен на количество оборотов за этот самый период (именно это значение отражает коэффициент оборачиваемости оборотных средств) мы получим количество дней (календарных) за которые этот оборот происходит.

Подробнее этот процесс описан в уроке «Финансовый цикл».

Расчет показателя «собственные оборотные средства»

Собственные оборотные средства = Оборотные активы – Краткосрочные обязательства

Оборотные активы предприятия – это сумма оборотных фондов (сырье, материалы, комплектующие изделия, топливо) и фондов обращения (готовая продукция, отгруженные, но не оплаченные товары), выраженная в деньгах.

СОС = стр.1200 – стр.1500

Помимо первой формулы существует еще один способ расчета данного показателя. Вторая формула расчета собственных оборотных средств по балансу.

Собственные оборотные средства = (Собственный капитал Долгосрочные обязательства) – Внеоборотные активы=стр. 1300 стр.1530 – стр.1100

На мой взгляд, первая формула более проста для вычисления и удобна, нежели первая. Рекомендую использовать в расчетах ее.

СОС (working capital) = Current Assets – Current Liabilities

CA – текущие активы,CL – краткосрочная кредиторская задолженность.

| Чтобы лучше во всем разобраться рассчитаем собственные оборотные средства для предприятия отечественной промышленности. Для примера, возьмем ОАО «Уралкалий». Предприятие относится к химической и нефтехимической отрасли. Оно добывает калийную руду и производит на ее основе хлористый калий (требуется для удобрений в АПК). |

Баланс предприятия берется с официального сайта компании. Для понимания динамики изменения платежеспособности предприятия будем брать 1 год для анализа. Период отчета – квартал. Один квартал в 2013 году и три в 2014 году.

Расчет показателя собственных оборотных средств для ОАО “Уралкалий”

Собственные оборотные средства 2013-4 = 87928663-47938587 = 39990076Собственные оборотные средства 2014-1 = 132591299-35610079 = 96981220Собственные оборотные средства 2014-2 = 115581096-34360221 = 81220875Собственные оборотные средства 2014-3 = 132981010-19458581 = 113522429

Все значения СОС {amp}gt;0 и еще они со временем увеличиваются. Это говорит о том, что платежеспособность ОАО «Уралкалий» растет.

Данные о собственных оборотных средствах формируются на основе информации, содержащейся в бухгалтерском балансе, который является основным источником информации для анализа деятельности предприятия.

Как расшифровываются строки бухгалтерского баланса, можно узнать из статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Прежде всего, из баланса можно получить данные об активах и пассивах предприятия.

Активы предприятия — хозяйственные средства, контроль над которыми получен организацией в результате свершившихся фактов хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Активы делятся на внеоборотные и оборотные, при этом под собственными оборотными средствами понимают ту часть оборотных активов, которая финансируется за счет собственных источников.

СОС = ОА – КО,

ОА — оборотные активы;

КО — краткосрочные обязательства.

Часто понятие «собственные оборотные средства» смешивают или считают синонимом понятия «собственный оборотный капитал». Собственный оборотный капитал и собственные оборотные средства имеют одинаковое числовое значение, но различный экономический смысл. Если собственные оборотные средства — это часть активов, ресурсов, направленных на получение прибыли, то собственный капитал — это часть долгосрочных источников финансирования, за счет которых формируются собственные оборотные средства.

СОК = (СК ДО) – ВА,

СОК — собственный оборотный капитал;

СК — собственный капитал;

ВА — внеоборотные активы.

Метод расчета собственных оборотных средств достаточно прост, но в то же время надо уметь интерпретировать полученное значение и устанавливать его взаимосвязь с другими аналитическими показателями.

В самом общем случае нормальным считается положительное значение собственных оборотных средств.

Как рассчитывается коэффициент обеспеченности собственными оборотными средствами, показано в статье «Коэффициент обеспеченности собственными оборотными средствами».

На практике как увеличение, так и уменьшение значения этого показателя может по-разному влиять на ликвидность, финансовую устойчивость и деловую активность предприятия. В состав собственных оборотных средств входят различные активы: денежные средства, дебиторская задолженность, запасы. Изменение этих компонентов в динамике и относительно друг друга может значительно менять структуру собственных оборотных средств и оказывать различное влияние на финансовое положение предприятия.

Формула расчета оборотных активов

Расчет оборотных средств проводят на основании данных из бухгалтерской отчетности (баланса) за интересующий период.

Самая простая формула расчета оборотных средств имеет следующий вид:

СОК = ТА — ТО,

где

ТА – величина активов за анализируемый период;

ТО – сумма текущих обязательств компании.

В этом методе расчета применяются данные из разделов II и V бухгалтерского баланса. Второй раздел называется «Оборотные активы» и включает самые ликвидные активы предприятия, которые в любое время могут быть конвертированы в денежные средства. Менее ликвидные представлены дебиторской задолженностью и запасами ТМЦ и готовой продукции.

В разделе V бухгалтерского баланса отображены краткосрочные обязательства. Их величина напрямую влияет на сумму оборотного капитала: чем выше сумма обязательств, тем меньше у предприятия остается в распоряжении рабочего капитала. К таким обязательствам относятся:

- задолженность перед поставщиками, кредиторами, налоговыми органами;

- займы;

- резервы для предстоящих трат.

Данный раздел включает обязательства, которые необходимо погасить на протяжении одного года. Чем больше денег предприятие должно вернуть, тем острее потребность в оборотных средствах и тем меньше размер оборотного капитала на конец года будет в распоряжении субъекта.

Важно рассчитываться с долгами регулярно и вовремя, поскольку просрочки чреваты дополнительными расходами в виде пени, штрафов, компенсаций, что еще больше уменьшит величину рабочего капитала

Значения полученного коэффициента

Чем выше показатель коэффициента, тем выше платежеспособность субъекта и финансовая стабильность. Однако очень высокий показатель не является однозначно положительным признаком. Повышенный коэффициент обозначает, что ликвидные активы применяются неэффективно. Он свидетельствует, что у фирмы есть много запасов (деньги на расчетных счетах, краткосрочные финансовые вклады, дебиторские долги), однако они не работают. Рассмотрим все значения коэффициентов:

| Коэффициент меньше 2 | У компании возникают проблемы при погашении своих долгосрочных и краткосрочных обязательств. Повышенный риск банкротства. |

| Коэффициент больше 2 и меньше 3 | Средняя платежеспособность субъекта. Хорошее соотношение активов и пассивов. Низкий уровень банкротства. |

| Коэффициент больше 3 | Средняя платежеспособность субъекта. Хорошее соотношение активов и пассивов. Низкий уровень банкротства. |

Это самая приблизительная расшифровка коэффициентов. Точная зависит от специфики деятельности предприятия

Для сравнения можно обратить внимание на среднеотраслевые показатели. Также имеет смысл проводить анализ в динамике

То есть коэффициент покрытия нужно рассчитывать регулярно, а затем требуется сравнивать между собой текущие и предыдущие показатели.

СПРАВКА! Коэффициент покрытия не отражает в полной мере результаты деятельности предприятия. Для полноценного анализа нужно также определять коэффициенты ликвидности и платежеспособности.

К СВЕДЕНИЮ! Оптимальным значением для разных отраслей считается от 1,5 до 2,5. Величина эта изменяется в зависимости от отрасли, рыночных условий и прочих показателей.

Формула для расчёта собственных оборотных средств компании

Регулярно определять собственные оборотные средства в балансе необходимо каждой организации, заботящейся о своём финансовом состоянии и регулярном увеличении прибыли. Это необходимо не только для того чтобы придания организации финансовой устойчивости, но и для того чтобы всегда иметь возможность оценить финансовые перспективы компании, внося необходимые коррективы. Также с помощью расчёта собственных оборотных средств можно оценить шансы избавиться от всех имеющихся краткосрочных обязательств, реализовав оборотные активы.

Формула по балансу собственных оборотных средств выглядит следующим образом:

Это общая формула, позволяющая в кратчайшие сроки получить необходимую информацию и скоординировать вектор дальнейшего развития организации, в зависимости от полученных данных. Также эта формула подходит и для расчёта средств по новому балансу. В этом случае можно рассчитать собственные оборотные средства в балансе по строке:

При этом, если у вас нет какой-либо информации, необходимой для проведения вычислений, существует и вторая формула, позволяющая узнать необходимые данные. Она также подходит как для старого, так и для нового баланса:

В качестве примера можно представить условную компанию и предположить, что её краткосрочные обязательства в сумме составляют 5360 рублей, а оборотные активы равняются 7500 рублей. В этом случае собственный оборотный капитал данной организации составит 7500 – 5360 = 2140 рублей. Это положительный показатель, говорящий о том, что оборотные активы превышают краткосрочные обязательства, а значит, финансовая состоятельность компании позволяет ей уверенно двигаться в будущее.

Для чего необходимо определение балансовой стоимости активов

Экономические службы рассчитывают стоимость активов, преследуя различные цели. В частности, узнать абсолютную величину имущества в целом или по составляющим элементам, к примеру, исключительно основных средств, НМА или обязательств. Информирование партнеров и пользователей – инвесторов, учредителей, страховщиков является обязанностью предприятия, и они вправе затребовать различные сведения, а в первую очередь, о состоянии активов. Для них предусмотрена «Справка о балансовой стоимости активов», базирующаяся на указанной формуле расчета и, хотя и не являющаяся обязательной формой, но составляемой довольно часто. Узнаем, как рассчитать балансовую стоимость активов предприятия, и в каких целях проводятся подобные вычисления.

Необходима балансовая стоимость активов, в первую очередь, при проведении анализа финансовой деятельности компании – главного инструмента оценки производственно-финансового состояния фирмы. Используют этот показатель при расчете внутрифирменных значений:

рентабельности имущества, определяющей сумму прибыли, которую компания получает с каждого рубля, вложенного в приобретение сырья и производство продукта.

оборачиваемости активов, демонстрирующей эффективность их использования.

Законодателями установлена обязательность установления суммы активов при заключении крупных сделок. Для определения величины сделки рассчитывают балансовую стоимость активов и стоимость имущества, реализуемого в рамках заключенного соглашения. Если размер продаваемых активов превышает четверть стоимости всех активов по балансу, то сделка признается крупной. Чтобы подобное соглашение осуществить, следует выполнить условия действующего законодательства – добиться положительного решения собрания акционеров по вопросу реализации имущества. Кроме этого, необходимо и правильно рассчитать стоимость активов. Если эта величина установлена неправильно либо не рассчитана совсем, сделка вполне законно может быть признана ничтожной или расторгнута. Рассмотрим, как определить балансовую стоимость активов по балансу:

|

Наименование показателя |

Код строки |

на 31.12.16 |

на 31.12.15 |

|

1. Внеоборотные активы: |

|||

|

НМА |

|||

|

ОС |

689 500 |

721 000 |

|

|

Итого по 1 разделу |

689 535 |

721 048 |

|

|

2. Оборотные активы: |

|||

|

Запасы |

|||

|

НДС по приобретенным ценностям |

|||

|

Дебиторская задолженность |

|||

|

Денежные средства |

2 451 |

3 054 |

|

|

Итого по 2 разделу |

6 563 |

9 557 |

|

|

БАЛАНС |

696 098 |

730 605 |

Из универсальной формы бухгалтерского баланса, где уже заложена формула расчета, несложно понять, как посчитать балансовую стоимость активов по балансу: в строке 1600 аккумулированы значения строк 1100 и 1200, т. е.

689 535 т.р. + 6 563 т.р. = 696 098 т.р. – балансовая стоимость активов на конец 2016 года, а 721 048 т.р. + 9 559 т.р. = 730 605 т. р. – сумма активов на 31.12.2015.

В свою очередь строки 1100 и 1200 складываются из суммы строк, входящих в соответствующие разделы. Каждая строка несет информацию о наличии соответствующих активов.

Например, на 31 декабря 2016 в компании имеется НМА на сумму 35 т.р., ОС – 689 500 т.р., запасов – 3420 т.р. и т.д.

Анализируя построчные значения, например, сравнивая значения строки 1210, экономист выстраивает динамику изменений в наличии актива за контрольные отрезки времени. В ходе аналитической работы экономист сталкивается с таким понятием как рыночная стоимость активов, представляющим собой цену имущества, по которой она может быть реализована на данный момент. В балансе это значение увидеть нельзя и используют его лишь в качестве маркера, определяющего ценность имеющихся активов.

Доля оборотных средств в активах

Доля оборотных средств в активах компании демонстрирует отношение оборотных средств к общему объему активов организации, в том числе к внешне оборотным средствам. Для того чтобы вычислить этот показатель используется формула:

Для того чтобы выявить первый показатель, потребуется сложить данные, прописанные в следующих строках бухгалтерского баланса компании:

- 1240 финансовые вложения.

- 1250 денежные средства организации, их эквиваленты.

- 1210 запасы организации.

- 1220 НДС по приобретенным ценностям.

- 1230 сумма дебиторской задолженности.

- 1260 остальные активы, которые можно классифицировать как оборотные.

Уставная политика организации может регламентировать исключение из суммы оборотных активов долгосрочную дебиторскую задолженность, а также не ликвидную дебиторскую задолженность, то есть ту, которая в перспективах может быть не выплачена. Второй показатель для формулы берётся в бухгалтерском балансе. Он соответствует показателю, который отражен в строке 1600.

Так как доля оборотных средств в активах — это величина, которую необходимо вычислять, ее нормативное значение будет зависеть от ряда факторов. Это специфика бизнес-процессов, особенности сегмента рынка, уровень конкурентоспособности предприятия, его величина и масштаб производства. В большинстве случаев положительный будет доля от 50% и выше. Также благоприятным фактором является рост данной доли при анализе динамики. Чем выше показатель доли, тем более ликвидными можно назвать активы организации. Соответственно, тем более платежеспособной становится организация с точки зрения выплат по краткосрочным долговым обязательствам. Представленный показатель может быть важным не только для учредителей предприятия, но и для будущих кредиторов, и для возможных инвесторов.

Участие оборотных средств в технологическом процессе

По периодичности участия в цикле изготовления продукции текущие активы делятся на две группы:

- постоянные – не зависят от сезонности или иных внешних изменений деятельности компании. Они представляют ту часть имущества, которая необходима для постоянного функционирования предприятия

- переменные – необходимые для формирования в определенные периоды деятельности, например, при сезонном увеличении выпуска объема товаров

По особенностям планирования выделяют еще две группы текущих активов:

- нормируемые – материальные ценности, необходимые для бесперебойного выпуска продукции. Например, сырье, полуфабрикаты и прочее

- ненормируемые – не влияющие на эффективное использование ресурсов и производственный цикл. Компания не может спрогнозировать их появление со 100% вероятностью. Такими активами считают деньги, задолженность покупателей за товар и так далее

На предприятиях сферы производства преобладают нормируемые ОА, доля которых составляет 85% от их общего объема.

По степени участия выделяют производственные и финансовые оборотные средства. К первой группе относятся материальные ценности, незавершенное производство и готовые товары на складе. Ко второй – задолженность контрагентов за товар и деньги предприятия.

Коэффициент оборотных активов

Чем большее число раз за анализируемый период активы проходят цикл от покупки сырья до погашения задолженности покупателями, тем эффективнее их применение на предприятии. Для оценки эффективности использования рассчитывают коэффициент оборотных активов:

КОА=В/ОА, где В – выручка.

При расчете коэффициента следует брать среднегодовое значение. Для этого нужно взять показатель ОА на начало и на конец периода и разделить на 2:

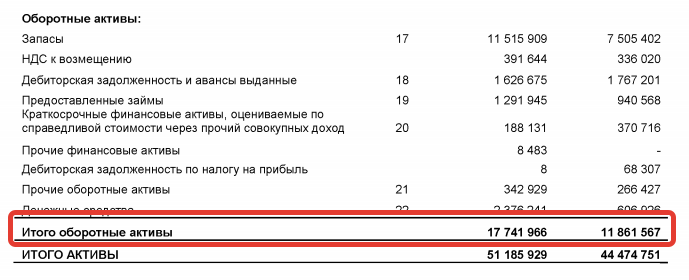

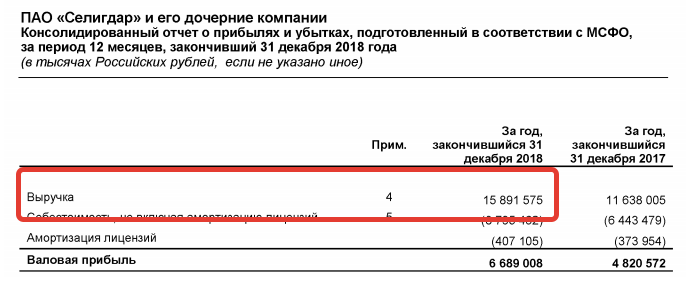

Показатель выручки берется из отчета о прибылях и убытках:

КОА = 15 891 575 / ((17 741 966 + 11 861 567) / 2) = 1,07 (за 2018 г.)

Чтобы оценить эффективность работы компании, недостаточно просто рассчитать коэффициент. Его необходимо либо проследить в динамике, либо сравнить со среднеотраслевым показателем. Чем выше коэффициент оборотных активов, тем интенсивнее предприятие их использует.

Проследим в динамике. Из прошлой отчетности на 31 декабря 2017 года валовые ОА Селигдара составили 11 861 567 тыс. рублей, на 31 декабря 2016 года 9 959 047 тыс. рублей. Выручка на конец 2017 года была 11 638 005 тыс. Тогда

КОА = 11 638 005 / ((11 861 567 + 9 959 047) / 2) = 1,07 (за 2017 г.)

Т.е. в последние три года компания стабильно использует свои ОА.

Коэффициент сильно зависит от сферы деятельности компании. Например, в торговом предприятии этот показатель будет выше, чем в компании с большой фондоемкостью (т.е. с более весомыми затратами на внеоборотные активы, такими как промышленное оборудование), к которым относится ПАО «Селигдар».