В чем заключается работа фонда содействия кредитованию малого и среднего бизнеса

Содержание:

- Программы ипотечного кредитования

- Фонды в регионах: полные названия, условия

- Вологодский фонд ипотечного кредитования

- Проблемы кредитования бизнеса

- Порядок действия для получения поручительства

- Кто отвечает за реализацию государственной политики содействия малому бизнесу

- Плюсы и минусы ипотечных фондов

- Виды кредитных фондов

- Как работает гарантийный фонд?

- Что такое кредитный фонд простыми словами?

- Самарский фонд ипотечного кредитования

- Как инвестировать в кредитный фонд?

- Виды ипотечных фондов и функции

- Стоимость поручительства Гарантийного фонда:

- Как работает кредитный фонд?

- Как инвестировать в ипотечный фонд?

- Доходность кредитного фонда

- Объем поручительства и условия предоставления

- Поручительство Фонда не предоставляется субъектам МСП, самозанятым и (или) организациям инфраструктуры поддержки субъектов МСП:

- Согласно государственной программе «Экономическое развитие и инновационная экономика Амурской области на 2014-2020 годы» к приоритетным относятся следующие сферы экономической деятельности:

- Вознаграждение за поручительство рассчитывается по формуле:

- Что такое ипотечный фонд жилищного кредитования

- Что такое ипотечный фонд?

- Кредитные фонды

Программы ипотечного кредитования

В настоящее время самыми востребованными являются следующие жилищные программы:

- Приобретение жилья на вторичном рынке недвижимости;

- Участи в долевом строительстве;

- Возведение частного дома;

- Ссуда на покупку земли под ИЖС (индивидуальное жилищное строительство);

- Покупка индивидуального загородного коттеджа.

Кроме общих ипотечных программ существуют жилищные кредиты с государственной поддержкой:

- Помощь молодым семьям в приобретении жилья. Основное правило – супруги должны быть моложе 35 лет. Государство компенсирует от 35% до 40% стоимости недвижимости.

- Жилищный кредит для сотрудников системы образования. Условие — собственность должна быть зарегистрирована в регионе трудоустройства учителя. Государственное субсидирование составляет 30-40 процентов общей суммы затраченных средств.

- Военная ипотека.

- Помощь сотрудникам РЖД и молодым специалистам в приобретении индивидуального жилья. Особенностью такого кредита является то, что государство частично платит за заемщика проценты. При появлении на свет нового члена семьи предусмотрена дополнительная субсидия, зачисляющаяся единожды.

- Дополнительное финансирование на покупку жилья сотрудникам полиции, срок службы которых не менее 10 лет.

- В отличие от банков, фонды жилищного кредитования предоставляют ипотеку на льготных условиях многодетным семьям.

Фонды в регионах: полные названия, условия

| Регион | Наименование | Размер поручительства (до) | Срок кредитования (макс.) | Комиссия, % годовых |

| Белгородская обл. | Белгородский гарантийный Фонд содействия кредитованию | 7 млн руб. | 5 лет | 2% |

| Брянская обл. | Государственное Автономное Учреждение «Брянский Гарантийный Фонд» | 15 млн руб. | 10 лет | 0 — 2% от суммы поручительства в год |

| Владимирская обл. | Государственное автономное учреждение Владимирской области «Фонд гарантий и развития малого и среднего предпринимательства» (ГАУ ФГРМСП) | 7 млн руб. | 6 мес. — 5 лет | 1,5% — 2,1% |

| Волгоградская обл. | НП «Региональный гарантийный фонд» | 1 млн руб. — 20 млн руб. | от 1 года — без ограничений | 2% |

| Воронежская обл. | Гарантийный фонд Воронежской области | 16 млн руб. | 5 лет | 1% |

| Ивановская обл. | Ивановский государственный фонд поддержки малого предпринимательства | 30 млн руб. | до 31.12.2013 | 0,5% |

| Кострома | Государственное предприятие Костромской области «Гарантийный фонд поддержки предпринимательства Костромской области» | 7 млн руб. | 60 месяцев | 1,25 — 2% |

| Москва | Фонд содействия кредитованию малого бизнеса Москвы | 70 млн руб. | от 3 мес. — без ограничений | 1,75% |

| Московская область | Некоммерческая организация «Московский областной гарантийный фонд содействия кредитованию субъектов малого и среднего предпринимательства» | не ограничен | 60 месяцев | до 2% |

| Омская обл. | Омский региональный фонд поддержки и развития малого предпринимательства | 25 000 000 руб. | 60 месяцев | 2.75% |

| Пензенская обл. | «Поручитель» | 10 млн руб. | 5 лет | 2% |

| Республика Дагестан | Фонд содействия кредитованию субъектов малого и среднего предпринимательства Республики Дагестан | 7,5 млн. рублей | 36 месяцев | 2% |

| Ростовская обл. | Гарантийный фонд Ростовской области | 20 млн руб. | — | 1% |

| Пермский край | ОАО «Пермский гарантийный фонд» | 15 млн руб. | 36 месяцев | 2% |

| Самарская обл. | ГУП «Гарантийный фонд поддержки предпринимательства Самарской области» | 42 млн руб. | 36 мес. | 2% |

| Санкт-Петербург | Фонд содействия кредитованию малого бизнеса | 20 млн руб. | 60 мес. | 1,75% |

| Саратовская обл. | ОАО «Гарантийный фонд для субъектов малого предпринимательства Саратовской области» | 7,5 млн руб. | 5 лет | 0,9%-2,5% |

| Свердловская обл. | Свердловский областной фонд поддержки малого предпринимательства | до 4,7 млн руб. | по решению Фонда | до 2,7 млн руб. — бесплатно свыше 2,7 — 1% |

| Ставропольский край | Государственное унитарное предприятие Ставропольского края «Гарантийный фонд поддержки субъектов малого и среднего предпринимательства в Ставропольском крае» | 42 млн руб. | 60 месяцев | для торговых организаций — 1/3 от ставки рефинансирования (2,66% годовых); для производственных предприятий — в соответствии с районными коэффициентами, но не более 1,9% от суммы поручительства единовременно. |

| Томская область | ООО «Гарантийный фонд Томской области» | 20,45 млн. руб. | на срок от 1(одного) года — без ограничений | 1% |

| Хабаровск | Гарантийный фонд Хабаровского края | 7 млн руб. | 60 месяцев | 1/3 ставки рефинансирования, действовавшей на дату заключения договора о предосавлении поручительства от суммы поручительства. |

| Ярославская область | Открытое акционерное общество «Гарантийное агентство «Ярославия» | 5 млн руб. | 5 лет | 1,5 |

|

См. также:

|

Вологодский фонд ипотечного кредитования

Деятельность центра жилищного кредитования, в Вологде на улице Челюскинцев, утвержденного в 2000 году, способствует обеспечению жителей области сравнительно недорогим жильем, развивает строительство новых объектов, что повышает количество рабочих мест в области. Кроме своих ипотечных программ, фонд реализует социальные кредитные продукты с господдержкой. Рассмотреть более подробно актуальные предложения ипотечного фонда Вологодской области и почитать отзывы можно в «Моем личном кабинете» на официальной страничке компании в интернете.

Телефон: (8172) 21-51-92

Адрес: 160009, г. Вологда, ул. Челюскинцев, д. 47

Сайт: ipoteka-vologda.ru

Проблемы кредитования бизнеса

Любой банк заинтересован в увеличении кредитуемых им бизнес-проектов. Но при этом риски в этом секторе гораздо выше, чем в секторе потребительского кредитования. На политику работы банков с предприятиями влияет и ключевая ставка, устанавливаемая Центральным банком РФ.

Иными словами, это стоимость денег для банков. Поэтому чем сложнее ситуация в экономике, тем выше ключевая ставка, тем дороже деньги для банков и выше проценты по кредитам для бизнеса. Сейчас не редкость кредит под 26%годовых и выше. Именно это является сдерживающим фактором для работы организаций с банками. Поэтому для бизнеса кредит зачастую не является основным инструментом расширения.

Выбирая между двумя вариантами: оставить все как есть и медленно собирать средства для расширения или рискнуть, взять кредит под большой процент и вложить деньги в дело, многие предприниматели выберут первый вариант. И чем хуже ситуация в экономике, чем меньше средств у потребительского сектора, тем меньше процент предпринимателей, склоняющихся ко второму варианту.

Именно это основная сложность в кредитовании бизнеса. Даже крупные предприятия могут попасть под процедуру банкротства.

Порядок действия для получения поручительства

- Необходимо найти организацию, действующую в вашем регионе, которая выступит гарантом. Называются они по-разному, но найти их можно будет через сообщества предпринимателей.

- Узнать, какой перечень документов требуется для получения гарантии.

- Ознакомиться с максимальными суммами, выдаваемыми Фондом.

- Собрать перечень документов и подать их на согласование.

- Получив гарантию Фонда, только лишь затем нужно идти в банк, который ранее отказал в выдаче кредита.

Важно:

банк должен быть партнером Гарантийного фонда. В противном случае результата это письмо не принесет.

И еще одно уточнение. Некоторые банки, заключившие договоры с Фондами сразу при подаче заявления на кредит предлагают указать в качестве гаранта определенный Фонд. Затем они самостоятельно пересылают документы в организацию-поручителя, и при получении согласия, подписывают трехсторонний договор.

Кто отвечает за реализацию государственной политики содействия малому бизнесу

Куратором содействия малому бизнесу выступает Минэкономразвития РФ, причем речь идет не только о финансовой поддержке, но и об иных видах помощи:

- имущественной;

- консультационной;

- информационной;

- связанной с кадровыми вопросами (повышение уровня квалификации, переподготовка).

Законодательная база

Представлена федеральными законами, приказами Минэкономразвития, постановлениями Правительства и другими нормативно-правовыми актами:

- Закон “О развитии малого и среднего предпринимательства в Российской Федерации” (№ 209-ФЗ).

- Приказы Минэкономразвития, регламентирующие субсидирование господдержки МСБ.

- Различные госпрограммы.

- Постановления Правительства РФ.

Плюсы и минусы ипотечных фондов

Для участников, рефинансирующих свои ипотеки с помощью фондов, немало плюсов:

- снижение долговой нагрузки;

- возможность вывести жилье из-под обременения и продать по рыночной цене;

- уменьшение переплаты;

- реальный шанс купить собственное жилье с минимальной переплатой.

Но нужно учитывать и минусы:

- получить одобрение на займ в ипотечном фонде не так просто, обычно это достаточно закрытая «тусовка» для своих;

- купить можно не каждое жилье, а только то, которое финансируется фондом;

- фонд становится залогодержателем жилья и выкупать жилье приходится точно также, как в банке;

- если фонд закроется или разорится, то жилье может быть передано другому залогодержателю не с такими выгодными условиями.

Инвесторы, которые непосредственно вкладывают в фонд, могут отметить такие плюсы:

- низкий уровень риска;

- стабильная доходность за счет рентных платежей;

- в случае банкротства заемщика инвестор получает жилье в собственность (т.е. инвестиции обеспечены).

Но есть и минусы:

- низкая доходность – порядка 3-6% годовых;

- большой порог входа – от нескольких миллионов;

- непрозрачная отчетность.

В целом ипотечные фонды – это инструмент опытных инвесторов, готовых рискнуть крупной суммой и лично разбирающихся в особенностях того или иного фонда.

Виды кредитных фондов

Изначально кредитные паевые фонды создавались как хранилище для «токсичных» активов банка, т.е. в качестве инструментов для улучшения финансового здоровья организации. Большинство (порядка 80%) нынешних кредитных ПИФов имеют эту же функцию.

Кроме того, есть и другие виды кредитных фондов:

- Работающие в связке с лизинговыми компаниями. Кредитный фонд служит «прокладкой» для лизинговой компании и материнской организации, встраиваясь в уже готовую бизнес-схему. Наличие такого фонда позволяет получить дополнительную прибыль.

- Работающие совместно с коллекторскими агентствами. Банк создает кредитный ЗПИФ специально для передачи ему на баланс просроченных долгов и других проблемных активов, избавляясь от необходимости самостоятельно работать с коллекторами или обращаться в суд. Отличительная особенность таких ЗПИФов – кредиты обеспечены, т.е. возврат суммы по ним гарантирован, однако сопряжен с большими издержками и длительной работой с должником.

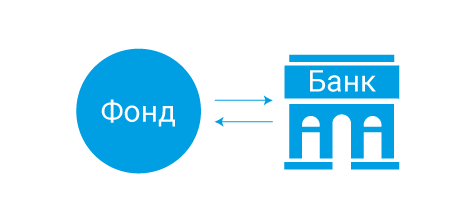

Как работает гарантийный фонд?

Все довольно просто. Довольно много банков сотрудничает с государственными и муниципальными фондами такого типа. Банк готов принять в качестве обеспечения поручительство от ФСК.

Все довольно просто. Довольно много банков сотрудничает с государственными и муниципальными фондами такого типа. Банк готов принять в качестве обеспечения поручительство от ФСК.

Схема работы такова:

- Предприниматель обращается за кредитом, уведомляя банк, что желает воспользоваться поддержкой государственной (муниципальной) организации.

- Банк рассматривает такой вариант (в частности, оцениваются другие важные детали предстоящего договора, анализируется залог, предоставляемый самим заемщиком и его финансовое положение, подробнее здесь).

- Составляется проект договора, заявка на поручительство отправляется в фонд.

- Подписывается трехсторонний договор.

Следует помнить, что в ряде случаев (далеко не всегда, так как это не коммерческая структура) Фонд взимает комиссию в виде небольшого процента.

Также заметим, что по подобным программам работают многие, но далеко не все банки.

Кто может воспользоваться предложением?

Требования к бизнесу, который обращается за помощью довольно просты, они похожи на универсальные условия выдачи кредита, но обычно мягче.

- Срок существования бизнеса от 6 месяцев.

- Отсутствие долгов, в том числе перед всеми бюджетами.

- Прозрачная отчетность.

- По крайней мере минимальная доходность дела.

Преимущества подобной схемы

Учитывая, насколько важно обеспечение для принятия положительного решения при рассмотрении заявки, легко понять, что возможностями, которые предоставляют ФСК, не стоит разрбасываться. Хотя банки и выдают беззалоговые кредиты, процентная ставка по ним закономерно выше, нежели по займам с обеспечением

Не является секретом также и тот факт, что размер ссуд без залога сильно ограничен

Хотя банки и выдают беззалоговые кредиты, процентная ставка по ним закономерно выше, нежели по займам с обеспечением. Не является секретом также и тот факт, что размер ссуд без залога сильно ограничен.

Также важным плюсом является упрощение и ускорение процедуры согласования договора. Вас будут проверять менее тщательно — в случае чего, все риски несет поручившаяся за вас структура.

Что такое кредитный фонд простыми словами?

Итак, кредитный фонд – это один из видов ПИФов. Он создается банком или УК с целью вывести из состава банка проблемные активы – кредиты с задолженностью, займы без обеспечения, автокредиты и ипотеки, где предмет залога находится в проблемном состоянии и т.д. Банковские требования передаются кредитному фонду на основании договора цессии, т.е. переуступки прав.

В результате цессии плательщики становятся должниками не банка, а фонда, который далее и работает с проблемной задолженностью, в том числе с привлечением сторонних организаций и путем обращения в судебные органы.

Кредитные паевые фонды в соответствии с текущим законодательством могут быть исключительно закрытого типа. Они предназначены исключительно для квалифицированных инвесторов, которые понимают и принимают риски таких вложений.

Кредитный ЗПИФ может включать в состав своих активов не только банковские требования, но и собственные средства. Следовательно, он тоже получает возможность выдавать займы и требовать их погашения. Однако, по статистике, своим правом выдавать займы пользуется не более 20% всех кредитных фондов. Обычно объекты кредитования – предприятия малого и среднего бизнеса.

Еще одной особенностью кредитного ПИФа является возможность включать в состав своих активов не только денежные средства, но и движимое и недвижимое имущество, являющееся предметом залога. Данное имущество может быть реализовано в ходе аукциона, а полученная прибыль – включена в состав активов фонда.

Плюсы кредитных ПИФов:

- большая доходность (в 2-3 раза) по сравнению с банковским вкладом;

- кредитные фонды освобождены от уплаты налога на прибыль;

- фонды используются банками и УК для «расчистки» баланса от проблемных активов, поэтому они активно поддерживаются и финансируются материнскими организациями;

- кредитные фонды не регулируются ЦБ РФ, поэтому не должны формировать резервы и нести дополнительные издержки.

Минусы:

- инвестиции в кредитные ЗПИФы доступны только для квалифицированных инвесторов;

- большой порог входа – обычно от 1 млн рублей;

- отсутствие регуляции дает поле для манипуляций с отчетностью и активами;

- сама структура активов – проблемные займы – несет в себе риски для инвестора.

То есть, с одной стороны, кредитные фонды дают возможность инвесторам получить хорошую маржу, с другой стороны – высокие риски могут привести к утрате значительно части капитала.

Самарский фонд ипотечного кредитования

Самарский областной фонд жилья и ипотеки создан в 1999 году. С момента своего основания более 33 тысяч жителей региона смогли приобрести собственную квартиру или дом. Данная организация занимается не только выдачей новых ипотечных кредитов, но и рефинансированием уже полученных на более приемлемых для заемщика условиях.

На официальном сайте самарского фонда жилья и ипотеки вы сможете подробно ознакомиться с основными направлениями его деятельности, к которым относят:

- Предоставление жилья в ипотеку;

- Разработка и возведение новых строительных объектов;

- Сдача жилья в аренду на льготных условиях;

- Финансирование «долгостроев» (незавершенное строительство);

- Помощь с расселением владельцам ветхих и аварийных строений.

Телефон: 8 (846) 321 3663

Адрес: Самара, ул. Мичурина, 21, офис 201

Сайт: sofgi.ru

Как инвестировать в кредитный фонд?

Для инвестиций в кредитный фонд закрытого типа вкладчику необходимо получить статус квалифицированного инвестора. Для этого нужно выполнение одного из условий:

- обладать ценными бумагами на сумму более 6 млн рублей

- иметь опыт работы в организации, совершающей сделки с ценным бумагами и деривативами;

- получить профессиональное экономическое образование;

- совершить за год сделок на сумму не менее 6 млн рублей.

Затем необходимо выбрать подходящий кредитный фонд. Так как все они имеют статус закрытого типа, в открытом доступе информации о структуре активах и доходах просто нет. Нужно будет делать запрос в каждый фонд либо найти инвесторов, которые уже приобрели паи определенного ЗПИФа и выведать информацию у них.

Если условия инвестирования, доходность и прочие параметры вас устраивают, то необходимо заключить договор с управляющей компанией и перевести деньги по указанным реквизитам.

Виды ипотечных фондов и функции

Можно выделить несколько видов ипотечных жилищных фондов:

- Реализация жилищных программ по льготной ипотеке – например, для военнослужащих или молодых семей. Обратившись в такой фонд, можно получить ипотеку на льготных условиях без лишних заморочек.

- Постройка собственного жилья. Фонды выдают средства для возведения собственных домов и курируют, в том числе, саму постройку – т.е. могут руководить непосредственно строительными работами.

- Покупка квартиры в новостройке или на вторичном жилье. Такие фонды ориентированы исключительно на выдачу средств для ипотеки. Они работают в тесной связке с банками и страховыми компаниями, поэтому их функцией является полное сопровождение сделки – от получения займа до передачи прав собственности.

- Фонды от застройщиков. С их помощью можно купить жилье в новостройке напрямую у заказчика, минуя банки и других посредников.

Как правило, ипотечные фонды носят некоммерческий характер деятельности и по факту являются объединениями граждан. Некоммерческие ипотечные фонды еще можно сравнить с жилищными кооперативами, с помощью которых жилье покупается «вскладчину».

Стоимость поручительства Гарантийного фонда:

Вознаграждение по выданным поручительствам уплачивается заемщиком единовременно за весь период договора поручительства в течение 3 (трех) календарных дней от даты заключения договора поручительства.

При оформлении договора поручительства Фонда по обязательствам, привлекаемым на Инвестиционные цели, а также на рефинансирование действующих обязательств, оформленных на Инвестиционные цели, возможно предоставление индивидуального графика оплаты вознаграждения за поручительство Фонда. При этом окончательный срок оплаты вознаграждения за поручительство не может составлять более 12 месяцев со дня подписания договора поручительства.

Как работает кредитный фонд?

Деятельность кредитного фонда на территории России регулируется на основании ФЗ №156 «Об инвестиционных фондах».

Кредиты передаются на основе договора цессии – документ о переуступке прав. Он заключается между банком и управляющей компанией. Работа с инвестором, имеющего особый квалифицированный статус, строится на основании ФЗ № 51.2 «О рынке ценных бумаг». С 2013 года контрольные функции переданы центральному банку России (ЦБ).

Ценными бумагами кредитного фонда являются инвестиционные паи. В отличие от открытых ПИФ, число паев закрытого типа постоянно на протяжении всего срока существования фонда, что позволяет управляющему не зависеть от действий инвесторов (они не могут продать паи компании раньше срока). На основе паев инвестор вкладывает деньги и получает прибыль.

Подведем итог. Покупая пай кредитного фонда, инвестор приобретает права на пул различных долгов. Поскольку вероятность возврата в каждом отдельном случае невелика, паи часто продаются с глубоким дисконтом, т.е. значительно дешевле чистой стоимости долга. Идея фонда исходит из того, что скидка сделает вклад выгодным даже в случае возврата только части кредитов (при необходимости через суд). Понятно, что в отношении должников действуют более лояльные условия — например, допускается возврат по индивидуальному графику по принципу «с паршивой овцы хоть шерсти клок» и пр.

Как инвестировать в ипотечный фонд?

Есть два основных способа инвестировать в ипотечный фонд. Первый – купить ценные бумаги на бирже. Но российские ипотечные фонды на бирже не представлены, а зарубежные фонды (они называются mortgage REITs) обращаются только на зарубежных биржа (Нью-Йоркской, Лондонской и Nasdaq).

Поэтому наиболее реален второй вариант – прямое инвестирование. Для этого нужно:

- найти подходящий фонд;

- связаться с руководителем;

- обсудить условия;

- совершить инвестицию по оговоренным условиям.

В каждом фонде предлагаются свои варианты инвестирования, поэтому какого-то единого тарифа не предусмотрено. Но в большинстве случаев можно говорить про инвестиции на срок от 5 до 10 лет и под ставку в районе 3-6% годовых.

Чем больше ставка по ипотеке, тем выше потенциальный заработок инвестора, ведь доход ипотечного фонда складывается как разница между ставкой по ипотеке и предоставляемой ставкой для клиента. Поэтому в ипотечные фонды выгоднее инвестировать в эпоху растущих ставок.

Доходность кредитного фонда

Формально кредитный фонд предлагает инвесторам ряд преимуществ:

- низкий налог на прибыль

- выкуп проблемных кредитов с высоким дисконтом

- нет корреляции с доходностью фондового рынка

- независимость от требований ЦБ

- возможность выдавать кредиты на гибких условиях

- кредитование как физических, так и юр. лиц

В результате этого иногда считают, что доходность кредитного фонда может в несколько раз превышать ставки по депозитам. А поскольку закрытые фонды свою статистику раскрывать не обязаны, найти ее затруднительно. Однако работает простая логика — если все так хорошо, почему сам банк списывает активы в «токсичные», продавая их дешевле первоначальной стоимости? В банках работают достаточно компетентные люди, чтобы оценить вероятность возврата долга по суду или при помощи коллекторов.

В результате кредитный фонд в плане доходности похож скорее на лотерею. У инвестора неопределенность по доходности, у независимой управляющей компании выгода зависит от уровня дисконта, на который удалось договориться с банком. И от политики кредитования. Сам банк избавляется от необходимости держать резервы под потери, но продавая долги с дисконтом он уходит в минус. Тем не менее в списке выше несколько фондов от 2009 года, а значит, им перевалило за 10 лет жизни.

Как инвестировать в кредитный фонд?

Порог входа для квалифицированного инвестора от 1 млн. рублей. Но если пайщик участвует при формировании фонда – точка входа может снижаться до 100 тысяч рублей. Далее:

- необходимо составить и направить в фонд заявку

- предъявить документы, подтверждающие статус квалифицированного инвестора. Необходимо также указать дополнительную информацию

- заключить договор

- перевести денежные средства по реквизитам – приобрести паи

Внести можно также ценные бумаги, недвижимое имущество, долю ООО. В этом случае составляется акт приема-передачи имущества. Срок инвестиций в фонде обычно составляет до 15 лет.

Преимущества кредитного фонда для пайщиков:

- дивидендные вознаграждения по паям

- увеличение цены пая при росте активов фонда

- долг может быть выкуплен с большим дисконтом

- низкий уровень налогообложения

- предъявление пая в качестве залога при кредитовании в банке

- альтернативное присутствие на финансовом рынке

Недостатки:

- Непредсказуемая доходность

- Высокий порог входа

- Низкая ликвидность средств

- Сложности с доступом к статистике

- Сложности с выплатами должников

Объем поручительства и условия предоставления

Максимальный объем поручительства отличается. В различных фондах он может достигать 10–20 млн рублей. На объем поручительства влияет также и сумма залога, которая имеется у предпринимателя

При этом важно понимать, что гарант не дает вам на руки деньги

Он теоретически соглашается лишь возместить эту сумму банку, в случае вашего провала. А кредит выдает именно банк. В любом случае 10 млн хватает для масштабирования малого бизнеса, а для больших сумм есть иные организации, действующие по схожим принципам.

Одним из основных условий предоставления поручительства является опыт предпринимателя в ведении бизнеса, срок деятельности его предприятия и сумма, которую заемщик вносит самостоятельно. Обычно – не менее 50% от суммы кредита. Различные фонды отличаются лишь пределами комиссионного вознаграждения: от 1 до 2,5% от суммы кредита ежегодно. В остальном весь принцип их работы довольно схож.

Важно:

предприниматель выплачивает комиссию Фонда перед получением кредита. При этом банк накладывает ограничения, не позволяя переводить средства, выделенные на масштабирование бизнеса, для уплаты процентов Фонда.

Поручительство Фонда не предоставляется субъектам МСП, самозанятым и (или) организациям инфраструктуры поддержки субъектов МСП:

- при непредставлении полного пакета документов, определенного высшим или иным уполномоченным органом Фонда, или предоставлении недостоверных сведений и документов;

- при допущении (менее чем за 2 предшествующие года) Заемщиком нарушений порядка и условий оказания поддержки, предоставленной Фондом в форме Поручительств, в том числе не обеспечившим целевого использования средств данной поддержки;

- при нахождении в стадии ликвидации, реорганизации, а также в случае применения процедур несостоятельности (банкротства), в том числе наблюдения, финансового оздоровления, внешнего управления, конкурсного производства;

- при осуществлении предпринимательской деятельности в сфере игорного бизнеса;

- являющимися участниками соглашения о разделе продукции, кредитными организациями, страховыми организациями (за исключением потребительских кооперативов) инвестиционными фондами, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг, ломбардами;

- являющимся в порядке, установленном законодательством Российской Федерации о валютном регулировании и валютном контроле, нерезидентами Российской Федерации.

-

в случае несопоставимости выручки Заемщика за последний отчетный год с суммой запрашиваемого кредита: выручка клиента за год (по данным управленческой отчетности) должна превышать не менее чем в 2 раза сумму запрашиваемого кредита, деленную на количество лет кредита;

-

в случае наличия 2 (двух) действующих договоров поручительства Фонда, полученных одним и тем же субъектом МСП на цели пополнения оборотных средств;

-

при выявлении информации (сведений) негативного характера в отношении деловой репутации Заемщика/группы связанных компаний Заемщика/бенефициарных владельцев Заемщика;

-

при выявлении по результатам рассмотрения заявки высоких рисков неисполнения обязательства, обеспеченного поручительством Фонда, в соответствии с внутренними документами Фонда, устанавливающими правила оценки Заемщика и его проекта (с указанием выявленных рисков).

Согласно государственной программе «Экономическое развитие и инновационная экономика Амурской области на 2014-2020 годы» к приоритетным относятся следующие сферы экономической деятельности:

- инновационная деятельность;

- производство продукции производственно-технического назначения и товаров народного потребления;

- производство, переработка, сбор и транспортировка сельскохозяйственной продукции;

- заготовка и глубокая переработка древесины, недревесных продуктов леса, пушнины;

- производство строительных материалов;

- предоставление услуг общественного питания и бытового обслуживания (за исключением городов и районных центров), а также социальных, воспитательных и медицинских услуг населению;

- предоставление транспортных услуг населению транспортом общего пользования;

- внутренний туризм;

- обслуживание жилищного фонда и объектов коммунального хозяйства;

- строительство объектов жилищного и производственного назначения;

- переработка и утилизация различных видов отходов.

Вознаграждение за поручительство рассчитывается по формуле:

Вознаграждение Фонда за предоставляемое поручительство определяется путем умножения объема (суммы) предоставляемого поручительства на ставку вознаграждения, выраженную в процентах годовых, и предполагаемое количество дней использования, деленное на действительное число календарных дней в году (365 или 366 дней соответственно).

Размер ставки вознаграждения в зависимости от предполагаемого количества дней использования составляет:

|

Срок поручительства |

Ставка вознаграждения СТАНДАРТ, % годовых |

Ставка вознаграждения СОГАРАНТИЯ с АО «Корпорация «МСП» и/или АО «МСП Банк», % годовых |

Ставка вознаграждения МЕХАНИЗМ без повторного андеррайтинга, % годовых |

Ставка вознаграждения для отраслей, пострадавших от распространения коронавирусной инфекции, % годовых |

|

|

Торговая деятельность |

Неторговая деятельность |

||||

|

до 366 дней (до 1 года) |

1,75 |

0,75 |

1,00 |

0,75 |

0,50 |

|

367-731 дней (от 1 до 2 лет) |

1,00 |

||||

|

732-1096 дней (от 2 до 3 лет) |

0,75 |

||||

|

1097-1461 дней (от 3 до 4 лет) |

0,50 |

не распространяется |

|||

|

1462-1827 дней (от 4 до 5 лет) |

0,50 |

||||

|

1828-2192 дней (от 5 до 6 лет) |

0,50 |

||||

|

2193-2557 дней (от 6 до 7 лет) |

0,50 |

Предпринимателям и организациям, зарегистрированным и осуществляющим деятельность на территории Моногородов (г.Райчихинск, г.Свободный, г.Тында, пгт. Прогресс) предоставляется скидка 10% от расчетной суммы вознаграждения, независимо от срока предоставления поручительства.

Что такое ипотечный фонд жилищного кредитования

Основная обязанность ипотечного фонда – оказание поддержки в постройке и приобретении собственного дома или индивидуальной квартиры. Такие организации полностью курируют сделки с недвижимостью — от заключения договора ипотеки до полного перехода права на заложенное имущество к его владельцу.

Принцип работы фонда ипотечного кредитования прост. Его участниками выкупаются закладные по ипотеке, в последствие чего снижается кредитная нагрузка на заемщика. Возможно увеличение общего количества платежей и, как следствие, понижение суммы ежемесячного взноса. Этот процесс называется рефинансированием.

Банк, продавая закладную, получает выгоду. Заемщику, оказавшемуся в трудной финансовой ситуации, становится легче выплачивать заем. Что же от этого имеет агентство? По закладной к предприятию переходят права на основной долг и проценты по нему. Банк, получая платежи заемщиков, перенаправляет их залогодержателю (им уже будет являться не сам банк, а фонд жилищного кредитования). То есть получается, что клиент должен уже не банку, а фонду. На основании этих выплат ипотечные компании получают доход, который делится между их участниками соответственно их долям (между держателями ценных бумаг фонда).

Что такое ипотечный фонд?

Основная задача фонда ипотечного кредитования – оказать помощь частному лицу в приобретении либо постройке собственного жилья. При этом часто клиентов фондов называют инвесторами – т.е. они по факту инвестируют в собственную недвижимость. Но клиентов следует отличать от инвесторов – бизнес-ангелов, которые вкладывают личные средства в фонд без цели покупки недвижимости.

Ипотечный фонд не просто помогает найти (или построить) подходящее жилье, но и берет на себя полностью всю работу по оформлению документации и сопровождению сделки.

Первые ипотечные фонды возникли в нашей стране в 2000-х годах. Одна из первых и существующих ныне – некоммерческая организация «Фонд развития ЖКХ» в Вологде. В 2005 году возник свой ИЖФ в Москве. Сейчас по России действует порядка сотни ипотечных фондов различного масштаба.

Кредитные фонды

В настоящее время нормативная база, регулирующая деятельность паевых инвестиционных фондов, претерпела серьезные изменения, связанные с внесением в конце 2007 года поправок в федеральный закон № 156-ФЗ «Об инвестиционных фондах». В соответствии с приказом ФСФР России № 08-19/пз-н были установлены требования к составу и структуре активов паевых инвестиционных фондов новой категории — кредитных фондов.

В состав такого фонда могут входить следующие виды активов:

- Денежные средства, включая иностранную валюту, на счетах и во вкладах в кредитных организациях;

- Долговые инструменты;

- Денежные требования по кредитным договорам или договорам займа, исполнение обязательств по которым обеспечено залогом (за исключением последующего залога), поручительством или банковской гарантией;

- Имущество (в том числе имущественные права), являвшееся предметом залога и приобретенное (оставленное за собой) в соответствии с гражданским законодательством Российской Федерации при обращении на него взыскания в случае неисполнения или ненадлежащего исполнения обеспеченного залогом обязательства, денежное требование по которому составляют активы фонда;

- Финансовые инструменты, базовым активом которых являются величины процентных ставок;

- Финансовые инструменты, базовым активом которых являются финансовые инструменты, базовым активом которых являются величины процентных ставок. То есть, кредитный ПИФ – это объединение средств инвесторов для приобретения обязательств по выданным кредитам, обеспеченным залогом, поручительством или гарантией, с целью получения дохода от погашения этих обязательств заемщиками.

По замыслу регулятора (ФСФР), данный тип фондов может быть предназначен для секъюритизации пула кредитов (выпуска под него ценных бумаг – инвестиционных паев) и рефинансирования кредитов путем размещения инвестиционных паев на рынке. В сегодняшней непростой ситуации финансового кризиса и кризиса ликвидности применение данного финансового инструмента открывает новые возможности в первую очередь для кредитных организаций. для кредитной организации.

Использование банками нового финансового инструмента КРЕДИТНЫЙ ЗПИФ позволит:

- Покупать права требования по кредитам у банков и получать проценты по этим договорам без уплаты налога на прибыль;

- Оздоровить баланс кредитной организации , передав в фонд кредиты с высоким нормативом резервирования;

- Сохранить в нормативных пределах собственный капитал;

- Организовать альтернативное банковскому кредитование заемщиков;

- Повысить эффективность управления объектами недвижимости, в том числе полученными после реализации залогов;

- Передать работу с «плохими» долгами специализированным структурам

- Повысить доходность бизнеса в целом, частично переориентировав финансовые потоки банка на фонд