Расчет ндс 20%: калькулятор онлайн и формула расчета

Содержание:

- Ставка, формулы, используемые для исчисления НДС

- Как рассчитать НДС за налоговый период?

- Как правильно рассчитать НДС?

- Сфера применения калькулятора

- Как посчитать НДС с использованием онлайн калькуляторов

- Что учесть при расчете НДС по ставке 20% с 2021 года

- Как посчитать НДС в том числе

- Ошибки расчета НДС

- Сроки уплаты НДС

- Формулы расчёта НДС

- О налоге на добавленную стоимость

- Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

- Рассчитываем из налоговой базы

- Практические примеры вычислений

- Пример расчета НДС

- Итоги

Ставка, формулы, используемые для исчисления НДС

В соответствии со ставка налога НДС будет зависеть от той хозяйственной деятельности, которую ведёт организация:

| Ставка НДС | Хозяйственная деятельность |

| 0% | Продажи в пределах таможенной зоны, экспорт продукции, международные перевозки. |

| 10% | Продажа детских товаров, товаров медицинского назначения, некоторых продовольственных товаров, печатных изданий, племенных животных и птиц. |

| 18% | Вся хозяйственная деятельность, не упомянутая выше. |

Очень важно правильно определить налоговую ставку, дабы избежать проблем с налоговыми органами. Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

- необходимо определить НДС от стоимости товаров, работ, услуг;

- необходимо выделить НДС из уже имеющейся итоговой суммы.

В случае, если необходимо НДС от стоимости товаров, работ, услуг, используются следующие формулы:

| Размер налога | Формула |

| 10% | НДС = ОС * 0,10 |

| 18% | НДС = ОС * 0,18 |

| 20% | НДС = ОС * 0,20 |

ОС – общая сумма

Пример:

ООО «АБВ» реализует продукцию ИП Семёнову С.С. на сумму 160000 рублей.

НДС 18%. Размер НДС составит 160000 * 0,18 = 28800 рублей.

Сумма к оплате составит 160000 + 28800 = 188800 рублей.

Итого:

Стоимость продукции – 160000 рублей

НДС 18% – 28800 рублей

К оплате – 188800 рублей.

В случае, если необходимо выделить НДС из уже имеющейся итоговой суммы рекомендуются к использованию следующие формулы:

| Размер налога | Формула |

| 10% | НДС = ОС / 110 * 10 |

| 18% | НДС = ОС / 118 * 18 |

| 20% | НДС = ОС / 120 * 20 |

ОС – общая сумма

Выделение НДС 0% не производится.

Пример:

Для начала необходимо определить итоговую сумму: 250 * 50 = 12500 рублей.

НДС составит: 12500 / 118 * 18 = 1906,78 рублей.

Сумма без НДС: 12500 – 1906,77 = 10593,22 рубля.

Итого:

Сумма без НДС – 10593,22 рубля.

НДС 18% – 1906,78 рублей.

Общая сумма к оплате 12500 рублей.

Как рассчитать НДС за налоговый период?

Налоговым периодом для уплаты НДС является квартал (). Декларация в налоговые органы должна быть предоставлена в следующие сроки:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 25 апреля |

| 2 квартал | До 25 июля |

| 3 квартал | До 25 октября |

| 4 квартал | До 25 января |

Уплата НДС производится равными частями до 25 числа каждого месяца следующего квартала:

| Квартал | Сроки уплаты НДС |

| 1 квартал | До 25 апреля, до 25 мая, до 25 июня |

| 2 квартал | До 25 июля, до 25 августа, до 25 сентября |

| 3 квартал | До 25 октября, до 25 ноября, до 25 декабря |

| 4 квартал | До 25 января, до 25 февраля, до 25 марта |

Для проведения верного расчёта НДС за квартал необходимо:

1. Определить налоговую базу – сумма всех доходов, полученных налогоплательщиком в течение налогового периода ():

НБ = ДР + Ав

НБ – налоговая база

ДР – доходы, полученные от реализации

Ав – авансы

- После определения налоговой базы необходимо произвести исчисление НДС по ставке 20%:

НДС = НБ * 0,20

НБ – налоговая база

- После исчисления НДС необходимо произвести налоговый вычет ().

Вычет – это сумма НДС, которую организация уже уплатила поставщикам товаров, работ, услуг.

- Исчислить НДС, подлежащий уплате в бюджет:

НДС(б) = НДС – В

НДС(б) – НДС, подлежащий уплате в бюджет

НДС – НДС, полученный в ходе расчёта

В – вычет

Для того, чтобы предприниматель смог подтвердить достоверность сведений – необходимо заполнять следующие документы:

- счёт-фактура;

- Книга продаж;

- Книга покупок.

В случае проверки налоговыми органами данная документация должна быть предоставлена проверяющим.

Такие исчисления НДС организации обязаны производить ежеквартально. Законодательство не запрещает переносить вычеты на последующие кварталы в течение трёх лет, но исчисленный НДС подлежит уплате в строго определённые сроки.

Читайте так же ⇒ \”Может ли ИП работать с НДС\”

Как правильно рассчитать НДС?

Пример:

ООО «АБВ» за 3 квартал 2018 года произведена реализация:

- столы для консульства 1200 руб./шт. – 30 шт.;

- крупа ячневая 18 руб./кг. – 300 кг.;

- макаронные изделия 60 руб./кг. – 150 кг.;

- матрацы детские 1400 руб./шт. – 40 шт.;

- строительные смеси 180 руб./меш. – 160 меш.

За 3 квартал сумма НДС, уплаченная поставщикам, составила 8900 рублей.

Необходимо определить налоговую базу:

НДС 0%: столы для консульства 1200 * 30 = 36000 рублей.

НДС 10%: крупа ячневая, макаронные изделия, матрацы детские (18 * 300) + (60 * 150) + (1400 * 40) = 70400 рублей

НДС 18%: строительные смеси 180 * 160 = 28800 рублей.

После определения налоговой базы необходимо провести исчисление НДС:

(70400 * 0,10) + (28800 * 0,18) = 12224 рублей

К уплате в бюджет подлежит сумма НДС с учётом вычета 12224 – 8900 = 3324 рублей.

Читайте так же ⇒ “Как и когда оформляется счет-фактура без НДС — образец”

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

- Коммерческие предприятия-импортеры либо дистрибьюторы, ввозящие на территорию Российской Федерации товары зарубежного производства.

- Налоговые агенты, составляющие счета-фактуры с учетом НДС.

- Физические и юридические лица, действующие по договорам концессии и комиссии, а также осуществляющие услуги по доверительному управлению либо работающие в силу договоров о совместной деятельности.

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

- Получившие прибыль за три месяца предпринимательской деятельности в размере менее чем 2 000 000 рублей (без учета НДС);

- Не осуществлявшие финансово-коммерческих операций, связанных с продажей товаров, облагаемых акцизными пошлинами.

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.

Как посчитать НДС с использованием онлайн калькуляторов

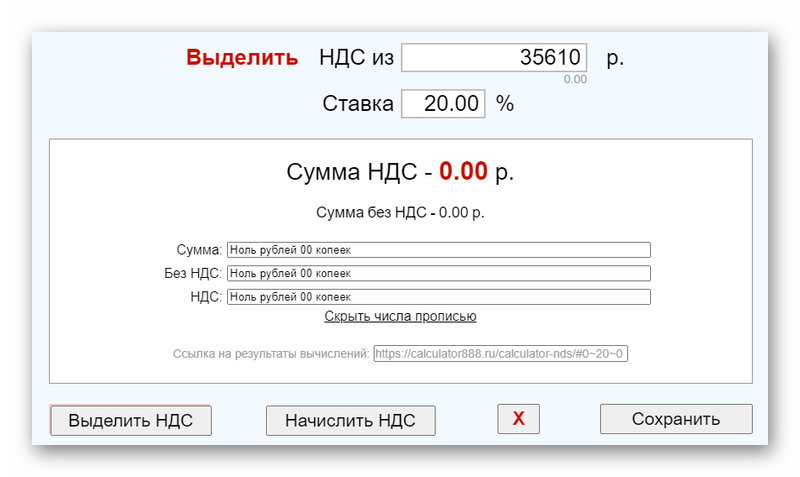

Когда нужно посчитать несколько цифр, достаточно воспользоваться обычным калькулятором. Но если необходимо посчитать много позиций и уточнить НДС, то удобнее пользоваться готовыми решениями. Для этого подойдут простые онлайн калькуляторы. Они работают по одному алгоритму, но некоторые, например, как этот https://calculator888.ru/calculator-nds, позволяют сразу получить данные об итоговой сумме с НДС, без налога или отдельно выделить только его.

Это удобно, когда ведется учет. Но также в бухгалтерии часто применяют средства Excel. В программе можно задать формулу с 20 процентами НДС и потом автоматически получать необходимую сумму. Есть и другие специализированные программы, которыми пользуются на предприятиях. Но дополнительно не лишним будет периодически проверять правильность вычислений. Так как в налоговой отчетности нужно учитывать каждую копейку, иначе могут возникнуть проблемы.

Что учесть при расчете НДС по ставке 20% с 2021 года

При переходе на новую ставку налога у организаций возникает ряд вопросов в рамках договоров, которые заключались в прошлых периодах по устаревшей ставке 18%. В помощь налогоплательщикам ФНС РФ издает письма (Письмо от 23.10.2021 № СД-4-3/20667@), поясняющие некоторые переходные положения. Так как ни в налоговом кодексе, ни в прочих законах подобных рекомендаций не предусмотрено.

Для пользователей онлайн кассы ФНС выпустила рекомендации по обязательному обновлению программного обеспечения и замены устаревшей ставки НДС на новую 20%. Начиная с 01.01.2021 года в чеках должна фигурировать действующая ставка налога.

Однако, фискальные службы допускают работу розничных точек со старой прошивкой. И если организация сформирует квартальную декларацию по НДС с указанием ставки 20%, то санкций со стороны ФНС не последует. Но организация обязана в течение квартала устранить подобную ошибку. В противном случае во втором квартале 2021 года для операций с указанием ставки НДС 18% налогоплательщика оштрафуют по указанию ч. 4 ст. 14.5 КоАП РФ.

А для реализации товаров, которые приобретались по ставке 18%, время приобретения не влияет на ставку НДС. В 2021 году считать НДС по ставке 20% необходимо продавая товары, купленные с входящей ставкой 18% НДС или без НДС.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

См. также «Что входит в перечень товаров, облагаемых НДС по ставке 10%?

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы. Подробно о расчетных ставках читайте в этой статье

Подробно о расчетных ставках читайте в этой статье.

Ошибки расчета НДС

Неверное исчисление НДС влечёт за собой наложение штрафных санкций на организацию. Но зачастую ошибочный расчёт всё же встречается:

| Ошибка | Комментарий |

| Авансовые платежи не включаются в налоговую базу | В соответствие со авансовые платежи подлежат исчислению НДС. |

| Принимается к учёту входной НДС при некорректно оформленном счёте-фактуре | Данная ошибка может вызвать подозрение и недоверие налоговых органов. Необходимо внимательно следить за входящими счетами-фактурами. |

| Отсутствует раздельный учёт | В случае, если организация отказывается вести раздельный учёт операций, облагаемых НДС и не облагаемых НДС, вычету НДС подлежать не будет. |

| Возмещение НДС за штраф или неустойку | Штраф или неустойка не являются товарами, работами, услугами, в связи с чем возмещение НДС производить нельзя. |

Читайте так же ⇒ “Проверка кассового чека на подлинность онлайн”

Сроки уплаты НДС

НДС — это ежеквартальный налог. Уплачивают его равными частями в течение трех месяцев, следующих за отчетным кварталом (ст. 174 НК РФ). Например, начисленный НДС за первый квартал нужно уплатить равными частями за апрель, май и июнь. Крайний день платежа — 25 число каждого месяца. Если день выпадает на выходной, крайний срок переносится на ближайший следующий рабочий день. В таблице мы собрали сроки уплаты НДС в 2021 году для ИП и ООО на ОСНО.

| Налоговый период | Срок уплаты |

| 4 квартал 2021 года | 25 января 2021 |

| 25 февраля 2021 | |

| 25 марта 2021 | |

| 1 квартал 2021 года | 26 апреля 2021 |

| 25 мая 2021 | |

| 25 июня 2021 | |

| 2 квартал 2021 года | 26 июля 2021 |

| 25 августа 2021 | |

| 27 сентября 2021 | |

| 3 квартал 2021 года | 25 октября 2021 |

| 25 ноября 2021 | |

| 27 декабря 2021 |

Налоговые агенты обязаны перечислить НДС в аналогичные сроки. Но есть исключения для агентов, которые покупают товары или услуги для продажи в РФ у зарубежной компании, не состоящей на учете в России. Такие агенты должны уплатить НДС в тот же день, когда перечисляют вознаграждение зарубежной фирме.

У компаний и предпринимателей на УСН тоже может возникнуть НДС к уплате. В таблице перечисляем такие ситуации и сроки уплаты.

| Ситуация | Крайний срок уплаты |

| Упрощенец ошибочно выставил счет-фактуру | 25-ое число месяца, следующего за кварталом выставления счет-фактуры |

| Импортировали товар из стран ЕАЭС | 20-ое число месяца, следующего за месяцем принятия товаров к учету или следующего за месяцем, в котором наступил срок платежа по договору лизинга |

| Упрощенец — налоговый агент | В день перечисления денег иностранной компании. |

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х. Сумма с налогом — Хн. Хн = Х+Х*20/100 Либо Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х Либо Хн = Х*(1+Y) Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

О налоге на добавленную стоимость

НДС представляет собой налог федерального значения. Он взимается косвенным образом. То есть итоговую цену оплачивает покупатель, но поступление обеспечивают компании и предприниматели.

В том числе НДС – это конечная цена за товар, куда включен сбор. Пошлина стала использоваться в РФ с 1992 года. Первоначальный размер был на отметке 28%. В 2004 произошли изменения, и НДС стал 18%. В 2021 году был подписан указ, согласно которому ставка с 1 января составит 20%.

Чтобы рассчитать сумму, требуется стоимость товара умножить на 0,2 (при основной ставке 20%).

Также есть пониженная ставка на определенные категории. Сюда входят продукты питания, медицинские товары, книги и учебники.

Обыватели считают, что сами ИП оплачивают товарные сборы. Это не совсем так. В итоге пошлину оплачивает именно покупатель.

Все происходит примерно по следующему алгоритму:

- Предположим, что компания заказала сырье для производства продукции. Организация выплачивает деньги продавцу материалов, и на эту цену начисляется налоговый сбор.

- Далее компания производит свою продукцию и решает, какая конечная цена будет у товара. Пошлина при этом пока не рассчитывается, подсчитываются только расходы.

- На этом этапе организация анализирует количество затрат и устанавливает конечную цену за товар с учетом затрат, акцизов и т.д. Здесь в стоимость включается НДС в том числе.

После продажи продукции организация подсчитывает прибыль и вычитает ставку налога. Получившуюся сумму компания откладывает на исполнение налоговых обязательств.

Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

В соответствии с законодательством, реализация продукции и оказание услуг в РФ сопровождается уплатой налога НДС.

На сегодняшний день ставка НДС — 18%. В некоторых случаях применяется льготная ставка, которая составляет 10%.

Обычная и льготная ставки очень широко используются в налоговом учете, с ней имеют дела бухгалтера, экономисты, аудиторы, налоговые консультанты и пр.

В данной статье будут рассмотрены следующие вопросы:

- как рассчитать сумму НДС?

- как быстро посчитать сумму с НДС?

- как вычесть налог на добавленную стоимость из суммы?

- как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%.

Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб.

Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%.

Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб.

Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб.

К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп.

Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Быстрый расчет стоимости с НДС по коэффициенту

Многие налоговики, бухгалтеры и экономисты при расчете НДС используют не вышеописанные формулы, а коэффициенты. Например, при расчете НДС на реализованную продукцию (как в примере № 1) искомую величину можно вычислить так:

8 650 х 1,18 = 10 207 руб.

Обратный расчет (как в примере № 3):

63 200 х 0,152542 = 9 640 руб.

Коэффициенты не отображают смысл налога на добавленную стоимость, а только помогают рассчитывать его более упрощенно. При любом, даже незначительном, изменении ставки налога, вышеуказанные коэффициенты потеряют значимость.

Применять их можно только для расчета НДС по ставке 18 или 10%. Еще один нюанс — при использовании коэффициентов часто происходит некорректное округление, а именно — во второй цифре после запятой.

Совет!

Поэтому, большинство бухгалтеров все-таки предпочитают использовать формулы для расчета НДС, которые дают гарантированно правильный результат.

Рассчитываем из налоговой базы

Для начала определимся, как вычислять размер из налоговой базы. Чтобы выполнить эту операцию, нужно взять облагаемую базу и умножить её на ставку. На данный момент в России ставка составляет 20% (в связи с последними изменениями).

Определяем размер налога

Для определения величины мы используем такие формулы:

- общая: База налогообложения * 0,2.

- Для Excel: ячейка с налоговой базой * 0,2.

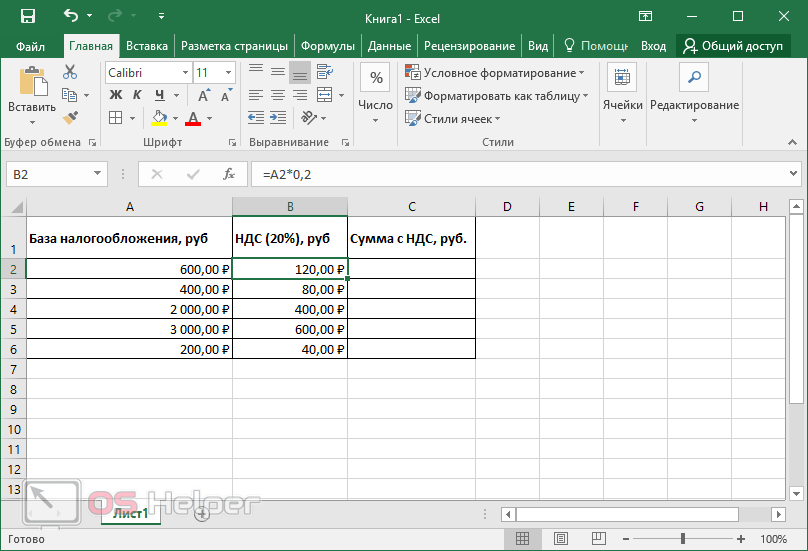

На практике Excel применяют для того, чтобы сразу высчитать значения для нескольких показателей. Составим таблицу – в первой будет отражена база, во второй – размер НДС, в последней – величина совместно с НДС. Чтобы использовать формулу, проводим следующую последовательность действий:

- Ставим курсор в первую пустую ячейку с размером налога, а затем пишем знак «=».

- Выделяем первую область, в которой содержатся данные для расчёта, ставим знак «*» после появившегося адреса, пишем значение 0,2.

- Нажимаем Enter, а затем берём значение за угол и растягиваем на всю таблицу.

Если таблица размещена в левом верхнем углу, то формула примет следующий вид: =A2*0,2 (можно увидеть в строке состояния).

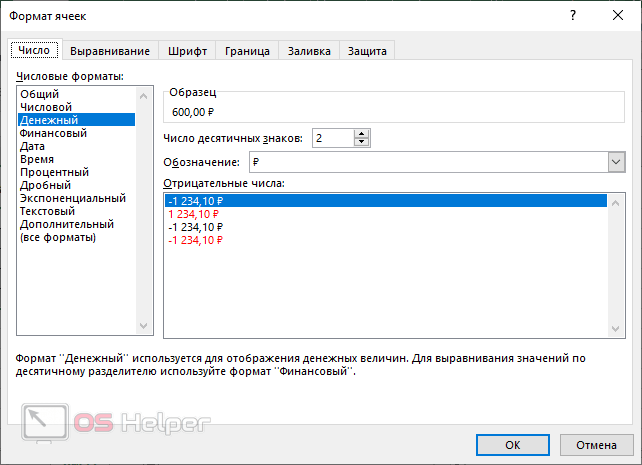

Чтобы выставить денежный формат (начнёт учитывать копейки), нужно выделить всю область, нажать на ней правой кнопкой мыши, перейти в «Формат ячеек» и установить параметр «Денежный».

Прибавляем 20% к сумме

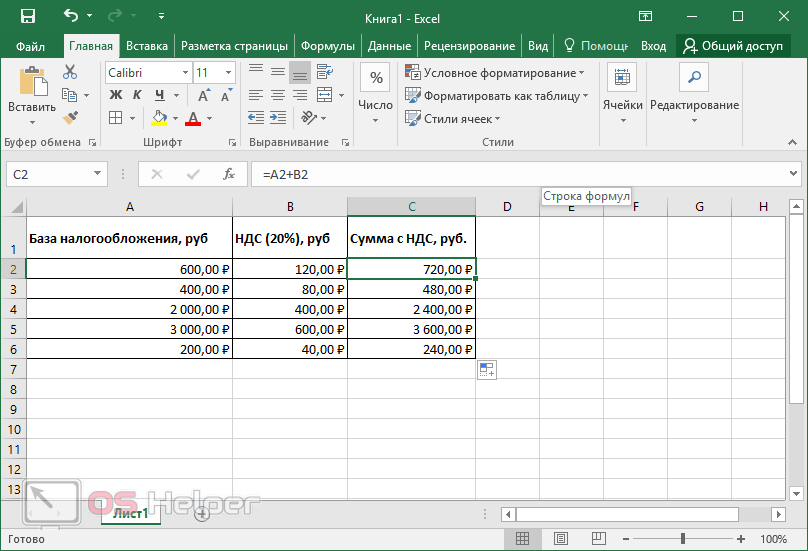

Показатель рассчитан, но этого недостаточно. Нужно прибавить полученный итог к тому, который был изначально. Последовательность действий в данном случае будет практически аналогичной:

- Устанавливаем курсор в первую ячейку столбца «Сумма с НДС» и прописываем «=».

- Кликаем по А2 с базой налогообложения и ставим после адреса знак «+».

- Кликаем по В2 (в которой содержится высчитанная по формуле величина) и применяем комбинацию.

- Берём С3 за угол и переносим на весь оставшийся столбец для того, чтобы формула автоматически применилась на другие.

В нашем случае она выглядит так: =А2+В2.

Практические примеры вычислений

Сейчас разберем, как правильно вычислить НДС, на примере понятных заданий.

Чтобы решить задачу, для начала найдем налоговую базу:

НБ=50100=5000 рублей – такова сумма без учета сборов.

Далее ищем товарный налог:

50000.20=1000 рублей.

Затем нужно сложить общее количество и величину пошлины. Получаем: 5000+1000=6 тыс.руб. – это конечная стоимость, именно она прописывается в счете для контрагента.

2. Организация «Клевер» купила предметы мебели в офисное помещение. Поставщик выставил счет 40 тысяч рублей. Нужно найти размер включенного налога.

Пользуемся правилом нахождения величины комиссии. Подставив нужные цифры, получаем: 40000/1,20*0,20=6666,67 руб. – размер включенного сбора.

3. Обувная фабрика реализует босоножки по 1500 руб. за пару. Магазин заказал 300 пар обуви. Требуется найти стоимость без учета товарной комиссии.

Найдем общий объем денежных средств: перемножим количество пар и цену за 1 единицу. Получим 450000.

Далее подсчитаем налог от числа:

450000*20/120=75 тыс. Далее от общей суммы отнимаем 75000, и получаем 375000.

Рассчитать значение можно без дополнительных действий: 450 тыс./1,20=375 тыс.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

- Посчитаем НДС от суммы:

5 500 000 × 20/100 = 1 100 000 руб.

- Вычислим сумму с НДС:

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

- Остается сумма без НДС:

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Итоги

Перед подачей налоговой декларации налогоплательщики и налоговые агенты должны побеспокоиться о том, как проверять декларации по НДС, чтобы у налоговиков не возникло вопросов. Декларация по НДС — документ объемный и может при заполнении приводить к техническим ошибкам в нем. Поэтому рекомендуется не только проверить ее на соответствие своим учетным данным, но и воспользоваться контрольными соотношениями, применяемыми ФНС. Так, при помощи нехитрых формул можно самому удостовериться, верно ли заполнена декларация и не потребуется ли позднее предоставлять пояснения в налоговую. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.