Основные поля платежного поручения в 2021 — 2022 годах (образец)

Содержание:

- Платёжка при оплате госпошлины

- Основание платежа и номер документа

- Как заполнять платежное поручение

- Как подготовить платежное поручение на оплату НДФЛ

- Ставка налога по патенту

- Образец платежного документа и его особенности для пеней по некоторым налогам

- Пени по налогу на прибыль

- Коды для пенсионных взносов «за себя»

- Образец заполнения платежного поручения усн доходы за полугодие спб

- Что делать в случае ошибки в КБК

- Вам может быть интересно..

- Балтийская таможня

- Брянская таможня

- Владивостокская таможня

- Выборгская таможня

- Домодедовская таможня

- Екатеринбургская таможня

- Карельская таможня

- Кингисеппская таможня

- Кольцовская таможня

- Московская таможня

- Московская областная таможня

- Нижегородская таможня

- Пулковская таможня

- Ростовская таможня

- Сахалинская таможня

- Псковская таможня

- Смоленская таможня

- Санкт-Петербургская таможня

- Тверская таможня

- Центральная Акцизная таможня

- Шереметьевская таможня

- Для чего необходимо платежное поручение онлайн

- Что будет, если пропустить срок оплаты патентного налога?

- Расчеты платежными поручениями

- Обязательные реквизиты при платежах за товары и услуги

Платёжка при оплате госпошлины

Сведения о плательщике укажите в таком же порядке, как и в платежке при уплате налогов. Исключение — поле 101. Заполните его так:

- если госпошлину администрирует налоговая инспекция, то укажите:

- «01» — если платит организация;

- «09» — если платит ИП;

- если госпошлину администрирует другой госорган — и организации, и ИП указывают «08».

Если платите пошлину за другую организацию или ИП, то есть особенности в заполнении платежки.

В полях 13 — 14, 16 — 17, 61 и 103 платежного поручения укажите реквизиты госоргана, который администрирует госпошлину, а также его банковские реквизиты:

в поле 16 — сокращенное название органа Федерального казначейства и в скобках — сокращенное название госоргана, который администрирует пошлину.

Например, «УФК по г. Москве (ИФНС России N 26 по г. Москве)»;

- в полях 61 и 103 — ИНН и КПП госоргана, который администрирует пошлину. В нашем примере — ИНН и КПП ИФНС N 26 по г. Москве;

- поле 13 — название и место нахождения банка, в котором открыт счет получателя госпошлины. Например, «ГУ Банка России по ЦФО».

Если заполняете платежку в электронном виде с помощью программы, то поле заполнится автоматически, как только введете БИК банка получателя;

- поле 14 — БИК банка получателя;

- поле 17 — номер банковского счета получателя.

- Поле 15 заполняйте только в случае, когда госпошлину администрируют налоговые органы. В платежках на перечисление налоговых платежей в данном поле в обязательном порядке указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)).

Имейте в виду, что не всегда госорган, в который вы обращаетесь, совпадает с госорганом, который администрирует уплату госпошлины.

Например, госпошлину за рассмотрение дела в арбитражном суде администрируют налоговые органы.

Значит, в платежке вам нужно указать реквизиты не арбитражного суда, а налоговой инспекции, где конкретный суд стоит на учете.

Администратора пошлины можно определить по первым трем цифрам КБК. Например, у налоговой службы — 182, у Росреестра — 321, а у МВД — 188.

В любом случае каждый раз, когда вам нужно заплатить пошлину, уточняйте реквизиты для ее уплаты. Если ошибетесь, платеж может не попасть в бюджет, тогда уплату не засчитают.

Вам нужно указать код УИН (если его сформировали для вас), КБК и другие данные о платеже.

Указывайте тот УИН, который госорган-получатель сформировал специально для вашего предстоящего платежа. Этот УИН вам должны сообщить, например, выдать квитанцию на оплату, где он будет указан.

УИН указывайте в поле 22 «Код» платежного поручения.

Если УИН вам не сообщили, ставьте «0» .

УИН — это уникальный код. Он формируется один раз для конкретного платежа. Каких-либо справочников УИН нет. Поэтому нельзя использовать УИН:

- из чужой квитанции;

- из образцов заполнения платежек;

- который был сформирован для вас в прошлый раз, даже если вы платили точно такую же госпошлину.

Если укажете не тот УИН, платеж не пройдет.

КБК указывайте в поле 104 платежного поручения.

Основание платежа и номер документа

С 1 октября 2021 года при погашении задолженности по истекшим налоговым и расчетным/отчетным периодам меняются правила заполнения в платежках поля «106», которое служит для указания основания платежа (добровольное погашение долга, погашение долга по требованию налоговиков и так далее).

Вместо нескольких действующих в настоящее время буквенных значений данного реквизита вводится единое значение «ЗД» − погашение задолженности, по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

При этом за характеристику платежа (добровольно или принудительно) будет отвечать уже реквизит платежки 108 «Номер документа». В этом поле по новым правилам должен указываться не только номер документа, который является основанием платежа, но и коды документов-оснований, которые указываются перед их номером.

В числе этих кодов: ТР − требование налогового органа об уплате налога (сбора, страховых взносов), ПР − решение о приостановлении взыскания, АП − решение о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения и АР – исполнительный документ.

С учетом этих изменений поле «108» платежки, составляемой в целях погашения задолженности по истекшим налоговым (поле «106» имеет значение «ЗД»), будет иметь следующий вид:

- ТР0000000000000 − номер требования налогового органа об уплате налога (сбора, страховых взносов);

- ПР0000000000000 − номер решения о приостановлении взыскания;

- АП0000000000000 − номер решения о привлечении к ответственности за совершение налогового правонарушения;

- АР0000000000000 − номер исполнительного документа (исполнительного производства).

В свою очередь в поле «109» такой платежки (по истекшим налоговым периодам) необходимо будет указывать дату совершения документа, на основании которого производится соответствующий платеж (требования налогового органа об уплате налога, решения о приостановлении взыскания и т.д.).

Как заполнять платежное поручение

Вот инструкция, как заполнять поля платежного поручения на налог на прибыль, и на что стоит обратить особое внимание

|

Номер поля платежки |

Значение |

|---|---|

|

3 и 4 «Номер и дата документа» |

Сформируйте документ не позднее последнего срока уплаты налога, чтобы не допустить штрафных санкций от ИФНС. Устанавливайте нумерацию с соблюдением хронологии, иначе банк вернет расчетный документ. |

|

6 и 7 «Сумма документа» |

|

|

8-12 «Информация о плательщике» |

Заполните наименование организации, ИНН и КПП, расчетный (лицевой) счет, наименование банка (кредитной организации), реквизиты (банка, кредитной организации). |

|

13-17 «Информация о получателе» |

Отразите аналогичные данные получателя, в нашем случае — реквизиты ИФНС. |

|

21 «Очередность» |

|

|

22 «УИН» |

Отразите показатель 0, так как это текущий платеж, и для него не установлено специальное значение. |

|

24 «Назначение платежа» |

Пропишите:

|

|

101 «Статус плательщика» |

|

|

104 «Код бюджетной классификации» |

|

|

105 «ОКТМО» |

Здесь укажите ОКТМО, определяемый по месту нахождения ИФНС, к которому привязан налогоплательщик. |

|

106 «Основание платежа» |

|

|

107 «Налоговый период» |

Установите показатель с учетом способа перечисления налоговых платежей:

|

|

108 «Документ-основание» |

Укажите 0, так как это текущий платеж. |

|

109 «Дата документа основания» |

Для годового расчета укажите дату составления декларации, для месячного или квартального авансового расчета — 0. |

|

110 «Информация» |

Данные для заполнения поля 110 отсутствуют, оставьте поле пустым. |

Как подготовить платежное поручение на оплату НДФЛ

Разберем пример заполнения платежного поручения для ГБОУ ДОД СДЮСШОР «АЛЛЮР» по полям. Сумма подоходного налога за март составила 35 000 рублей.

Поля 6 и 7 заполняем без копеек, так как налог исчисляется и перечисляется в рублях: 35 000,00 рублей.

В реквизите 22 поставьте «0».

Статус плательщика (реквизит 101) установите «02», так как организация выступает налоговым агентом для работников, получающих зарплату.

КБК (реквизит 104) для оплаты НДФЛ — 182 1 01 02010 01 1000 110.

105-я ячейка. ОКТМО для вашей организации необходимо уточнить в налоговой инспекции. 106-я ячейка: основание уплаты — ТП (текущий период).

107-е поле. Налоговый период: МС.03.2021. Если перечисляем налог с отпускных или пособий, пропишите месяц и год, на которые пришлось перечисление. В графах 108 и 109 проставляем «0», так как нет данных для заполнения. 110-е поле пустое.

Полностью заполненная платежка для уплаты НДФЛ выглядит так.

Ставка налога по патенту

Ставку налога по патенту устанавливают субъекты РФ.

Ставка 0%

По п. 3 ст. 346.50 Налогового кодекса, регионы могут предоставить налоговые каникулы на 2 года для ИП, которые зарегистрировались впервые, чтобы предоставлять бытовые услуги населению или работать в научной, социальной и производственной сфере.

Ставка 6%

Если в вашем регионе действует такой закон и вы зарегистрировали ИП впервые, то вам не нужно оплачивать патент в течение двух лет. В противном случае ставка по патенту составит 6%.

Ставка 4%

Оплата налога по патенту будет меньше в Республике Крым и Севастополе. Для этих субъектов в период с 2021 по 2021 годы действует ставка до 4%.

Образец платежного документа и его особенности для пеней по некоторым налогам

Ознакомьтесь с примером оформления платежного документа на уплату пеней.

Образец платежного поручения на уплату пеней с 2021 года

посмотреть

скачать

Ниже рассмотрим некоторые моменты, которые следует учитывать при уплате пеней по определенным налогам.

Пени по НДФЛ

Образец платежки 2021 года на пени по НДФЛ, приведенный нами, создан для наиболее частого вида этих платежей — по пеням, уплачиваемым налоговым агентом добровольно. Напомним, что добровольная уплата пеней, сопровождающая доплату налога при уточнении ранее поданной отчетности, освобождает налогового агента от штрафа за неперечисление налоговых сумм в срок, если такая ошибка выявлена налоговым агентом до ее обнаружения налоговым органом (п. 2 ст. 123 НК РФ).

Подпишитесь на рассылку

При формировании образца платежного поручения 2021 года на пени по НДФЛ, уплачиваемые в ответ на документ, выставленный ИФНС, придется выбрать иную очередность платежа, использовать другие шифры основания для уплаты и обязательно заполнить поля 107–109.

Также в образце платежки 2021 года на пени по НДФЛ помимо КБК, выбранного исходя из того, кто именно уплачивает налог, нужно обратить внимание на шифр в поле 101 в правом верхнем углу документа, где отражается статус составителя. В отношении НДФЛ он может быть таким:

- 02 — для налоговых агентов (организаций и частнопрактикующих лиц), уплачивающих удержанный у физлиц налог;

- 09, 10, 11, 12 — для соответственно ИП, нотариусов, адвокатов, самозанятых лиц;

- 13 — для обычных физлиц — плательщиков налога с задекларированных ими доходов.

Код 01, характеризующий плательщика-юрлицо в отношении налогов, перечисляемых им за себя, в платежке на пени по НДФЛ не применяется.

Пени по НДС

При оформлении в 2021 году платежного поручения на пени по НДС, напротив, код составителя 01 будет использоваться юрлицами существенно чаще, чем код 02, характеризующий налогового агента. ИП, работающие с НДС, будут ставить код 09, и использовать его они будут чаще, чем код налогового агента.

В остальном же оформление платежки на пени по НДС не будет отличаться от документа, создаваемого для пеней по НДФЛ.

Пени по взносам

Как уже упоминалось выше, составлять платежку 2021 года по пени по страховым взносам, регулируемым НК РФ, нужно по тем же правилам, что действуют для иных налоговых платежей, подчиняющихся Налоговому кодексу. Для обозначения статуса составителя такого документа юрлица будут использовать код 01, а ИП — 09 (при уплате взносов как за своих работников, так и за себя).

Особые правила потребуется соблюдать в отношении пени по взносам на травматизм, которые платятся в ФСС (т. е. использовать реквизиты соответствующего отделения фонда и КБК, начинающийся с цифр, отличных от цифр в КБК для налоговых платежей). Поля 106–109 в таком платежном документе всегда заполняют нулями (пп. 5, 6 приложения № 4 к приказу Минфина России от 12.11.2013 № 107н). При необходимости указать данные документа, на основании которого делается платеж, сведения о нем приводят в назначении платежа.

***

Платежный документ на перечисление пеней по налоговым платежам оформляется по тем же правилам, которые действуют для самого налогового платежа. Особым для пеней всегда будет КБК, в целом содержащий тот же набор цифр, что и для налога, в отношении которого платятся пени, но с характерным шифром 2100 на месте знаков 14–17.

Независимо от того, на каком основании (добровольно или по документу, выставленному налоговым органом) осуществляется уплата, в платежном поручении, в полях над назначением платежа обязательно будут указаны КБК, ОКТМО и вид основания для уплаты. При перечислении пеней по документу, выставленному ИФНС (требованию или акту проверки), в полях, соседствующих с отведенными для вышеуказанных кодов, появятся реквизиты этого документа.

Основание для уплаты предопределит код очередности платежа. Как и при перечислении налогов, при оформлении документа на пени следует внимательно отнестись к выбору статуса его составителя.

***

Еще больше материалов по теме — в рубрике «Банк, касса, ККТ, платежи».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Пени по налогу на прибыль

Существует несколько вариантов оплаты пени по платежкам.

Добровольное перечисление

Когда в данные декларации по НДФЛ за предыдущий период бухгалтеру пришлось внести некоторые поправки, которые привели к увеличению налоговой базы, появляется задолженность. И лучшее, что может сделать ответственное лицо – это добровольно доплатить начисленный налог еще до того, как подана уточненная декларация в соответствующие органы. В этом случае штрафа можно избежать.

Так как период, который прописан в поле 107, зависит от того, когда именно были внесены изменения в учете, соответствующий квартал либо месяц следует проставлять в том же поле. Так происходит потому, что бухгалтеру приходится сдавать уточняющие декларации по тем же датам. В том случае, если поправки были лишь за последний отчетный период, то налог доплачивается за год.

Что именно следует проставлять в реквизите 106 – «ТП» или «ЗД»? За прошлые налоговые даты в этом поле однозначно следует проставлять «ЗД». Если же доплата идет за текущий период, то следует указать «ТП». В любом случае начислят лишь пени, так как иные санкции за просрочку не предусмотрены.

По требованию ИФНС

В том случае, если платежка оплачивается по требованию инспекции, заполнение полей со 106 по 109 совершенно отличается от того образца, который указан выше. Об этом не нужно забывать и следует заполнять правильно.

Есть УИН

В том случае, если у организации есть УИН, реквизиты заполняются так же, как расписано выше. Вот только исключение составляет поле 22 «Код». Здесь указываются двадцать знаков из УИН, которые следует скопировать из требования ИФНС, но только в том случае, если таковой там имеется.

Коды для пенсионных взносов «за себя»

ИП, которые перечисляют пенсионные взносы «за себя» с доходов, стоит учесть, что с 2017 года КБК для этой операции изменился.

Ранее существовало 2 кода:

- для дохода до 300 тыс. рублей – определённая сумма,

- для разницы с доходом более 300 тыс. рублей — 1% от превышения.

С 2017 года их объединили в один КБК.

Когда же взносы доплачиваются индивидуальным предпринимателем за доход, полученный в прошлые периоды до 31 декабря 2016 (2013–2016 гг.), то, как сообщалось выше, есть 2 переходных КБК. Подробнее в таблице.

| Фиксированная взнос (до 300 тыс.руб.) | Взнос в 1% от превышения | |

|---|---|---|

| Переходные коды | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1200 160 |

Практически все компании направляют платёжные поручения через клиент-банк и, соответственно, формируют документ через специальные программы. Если же вы сдаёте бумажное п/п, то тщательно всё перепроверьте, чтобы не ездить полдня из офиса в банк и обратно и не пропустить срок оплаты взносов.

Образец заполнения платежного поручения усн доходы за полугодие спб

А значит, и указывать следует квартал, за который уплачено сумму налога. образец платежного поручения 1 Пеня При перечислении пени по налогам за прошлые года, стоит указать налоговый период (год). Если пеня по авансу текущего года, то вписывают квартал.

Зачастую плательщики не спешат уплатить пеню в текущем году. Если уплата производится на добровольных началах, то не будет считаться ошибочным указание в «Основании платежей» показателя ТП. Но при задолженностях рекомендуется вносить аббревиатуру ЗД (пункт 106).

образец платежного поручения 2 При уплате задолженностей по пени (налог УСН «доходы») обратите внимание на заполнение графы «Код» в платежном поручении. образец платежного поручения 3 При требовании ИФНС по уплате пени, следует ориентироваться на следующий образец оформления платежного поручения

образец платежного поручения 3 При требовании ИФНС по уплате пени, следует ориентироваться на следующий образец оформления платежного поручения.

Платежка при усн за год — образец заполнения

При заполнении личных данных стоит использовать символ «//», который будет отделять ФИО, адрес и т. д.В строках 8 и 16 число знаков не должно превысить 160 (письмо ПФР № АД-03-26/19355 от 05 декабря 2013 г.).

Несмотря на общий порядок заполнения, есть некоторые отличия в реквизитах при оформлении поручения по авансовым платежам, оплате пени и штрафа.

По авансовому платежу При заполнении строки «Налоговый период» стоит обратить внимание, что по налогам УСН период – это год, а расчетный период – квартал, полгода, 9 месяцев. Но в 107 пункте не нужно указывать сам период, а периодичность оплаты

То есть, отражается информация, как часто плательщик должен уплачивать налог в соответствии с законодательными актами. Для налогов по упрощенке это квартал или конкретная дата. За квартал аванс должен быть перечислен до 25 числа месяца, следующего за отчетным периодом.

Платежное поручение по усн (доходы) в 2021 году

Способы оплаты налога Если предпринимателю пришла пора платить налоги, то это можно сделать тремя способами. Первый из них – это воспользоваться порталом nalog.ru, на котором имеется сервис для создания платёжного документа. Вам потребуется заполнить необходимые поля:

- КБК.

- Код вашей налоговой (если не знаете, то программа его подставит автоматически при заполнении вами адреса).

- Статус лица (в нашем случае – это «09» – ИП).

- Основание платежа – «ТП», если это налог за текущий период.

- Сумма налога.

- Фамилия и имя ИП.

- ИНН (обязателен, если хотите оплатить прямо с сайта) или адрес, если вам достаточно распечатать сформированную квитанцию, чтобы оплатить потом через кассу в удобном вам банке.

Второй способ – воспользоваться для оплаты банковскими терминалами.

Образец заполнения платежного поручения на уплату усн

Важно Минимальный налог за 2021 год». Минимальный налог рассчитывается по итогам года, по итогам квартала уплачиваются авансовые платежи по УСН

Образец платежного поручения-2021 на уплату налога УСН доходы минус расходы 2021 для организации При заполнении платежного поручения на уплату налога в связи с УСН организации и ИП используют одинаковые налоговые реквизиты за исключением двух полей:

- поле «Плательщик», в котором организация указывает свое наименование, а ИП — наименование плюс адрес регистрации;

- поле 101 «Статус плательщика», в котором организация ставит код 01, а ИП — 09.

Образец платежного поручения на уплату минимального налога в 2021 для ИП Поскольку минимальный налог уплачивается только по итогам года, то в поле 107 всегда должно стоять значение КВ.04.2021, для авансовых платежей используйте значение того квартала, за который осуществляется платеж.

Образец платежного поручения при усн (доходы) в 2021 году

Однако есть ошибки (к примеру, КБК или ОКТМО, данные налоговой инспекции), которые можно исправить, представив в свою налоговую инспекцию письмо об уточнении платежа. Далее вы можете ознакомиться и, при желании, скачать образец платежного поручения на уплату УСН «доходы минус расходы» в 2021 году.

Внимание Скачать (paltagka-usn-dohody-rashody-obrazec.doc) Заметим, что приведенный образец платежного поручения составлен на примере авансового платежа за 1 квартал 2021 года. Однако такую же платежку вы можете передать в банк для перечисления УСН за полугодие или 9 месяцев 2021 года

Отличие будет только в назначении платежа и поля, в которым указывается период, за который производится уплата УСН «доходы минус расходы». , пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Что делать в случае ошибки в КБК

Система автоматического заполнения заявления для ГУВМ МВД (далее — Система) предоставляет сведения информационного характера на основании актуальной информации, размещаемой на официальных порталах гувм.мвд.рф.

Подтверждает такой подход постановление Арбитражного суда Московского округа от 23.05.2016 № Ф05-6154/2016 по делу № А40-168537/2015, принявшего решение в пользу ИП, оплатившего патент вовремя, но по неверному КБК. ИФНС посчитала, что в качестве срока уплаты следует принимать дату представления заявления об уточнении КБК, поданного по истечении срока, отведенного для оплаты патента.

Чтобы перечислить в бюджет стоимость патента, нужно указать в платежке верный КБК, который зависит от территории, на которую распространяется действие патента:

- бюджет городского округа: КБК 182 1 0500 110;

- бюджет муниципального района: КБК 182 1 0500 110;

- бюджеты городов федерального значения (Москвы, Санкт-Петербурга, Севастополя): КБК 182 1 0500 110.

В 2021 году 6 действующих КБК (добавлен КБК для бюджетов муниципальных округов) для уплаты патентного налога, которые отличаются друг от друга 10-м разрядом, обозначающим, в какой бюджет зачисляется налог:

- 182 1 05 04010 02 1000 110 — налог, взимаемый в связи с применением патента, зачисляемый в бюджеты городских округов;

- 182 1 05 04020 02 1000 110 — налог, взимаемый в связи с применением патента, зачисляемый в бюджеты муниципальных районов;

- 182 1 05 04030 02 1000 110 — налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

- 182 1 05 04040 02 1000 110 — налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением;

- 182 1 05 04050 02 1000 110 — налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов;

- 182 1 05 04060 02 1000 110 — налог, взимаемый в связи с применением патента, зачисляемый в бюджеты муниципальных округов.

Этот КБК расшифровывается как «Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2021 года)». Предпринимателям не придётся ломать голову с выбором режима налогообложения. Почти все, кто работают на вменёнке, смогут перевести бизнес на патент с 1 января 2021 года.

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180. Пеней и штрафов не предусмотрено, так как взносы добровольные.

Вам может быть интересно..

Вниманию клиентов Cбербанка!

При проведении платежа обязательно контролируйте заполнение графы №107 (код таможни).

Достаточно часто, если Вы оплачиваете таможенные платежи со своего расчетного счета в Сбербанке

графа №107 после исполнения платежа остается пустой. Такие платежные поручения таможенные органы не

учитывают.

Единый лицевой счет

Информация о едином лицевом счете

Образец платежного поручения

Образец платежного поручения НДС и пошлина

Балтийская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Брянская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Владивостокская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Выборгская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Домодедовская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Екатеринбургская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Карельская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Кингисеппская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Кольцовская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Московская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ)

Московская областная таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ)

Нижегородская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Пулковская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Ростовская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Сахалинская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Псковская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Смоленская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Санкт-Петербургская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Тверская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Центральная Акцизная таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ ЦАТ УТИЛИЗАЦИОННЫЙ СБОР.:

1. Образец заполнения платежного поручения для перечисления утилизационного сбора (за колесные транспортные средства (шасси), ввозимые в Российскую Федерацию, кроме колесных транспортных средств (шасси), ввозимых с территории Республики Беларусь)

2. Образец заполнения платежного поручения для перечисления утилизационного сбора (за колесные транспортные средства (шасси), ввозимые в Российскую Федерацию с территории Республики Беларусь)

3. Образец заполнения платежного поручения для перечисления утилизационного сбора (за самоходные машины и прицепы к ним, ввозимые в Российскую Федерацию, кроме самоходных машин и прицепов к ним, ввозимых с территории Республики Беларусь)

4. Образец заполнения платежного поручения для перечисления утилизационного сбора (за самоходные машины и прицепы к ним, ввозимые в Российскую Федерацию с территории Республики Беларусь)

Шереметьевская таможня

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ПЕРЕЧИСЛЕНИЯ АВАНСОВЫХ ПЛАТЕЖЕЙ (НДС, СБОРЫ).

Для чего необходимо платежное поручение онлайн

Каждый год гражданин России должен делать взнос в Налоговую службу: оплачивать налог на прибыль, движимое и недвижимое имущество. Чтобы заполнить платежное поручение онлайн правильно, нужно знать все тонкости процесса. Ведь требуется не только корректно внести данные в каждое поле, но также сформировать платежный документ на уплату налогов. Теперь создать платежку можно в онлайн-режиме без участия банковского работника.

Перечисление денежных средств должно происходить с указанием всех реквизитов организации. Именно поэтому даже виртуальная платежка имеет установленную форму и юридическую силу. Если через обычный сервис можно отправить деньги в одностороннем порядке, то через системы с платежными поручениями должны указываться реквизиты получателя и отправителя в полном объеме. Подобный вид оплаты необходимо организациям и тем физическим лицам, которые являются владельцами расчетного счета.

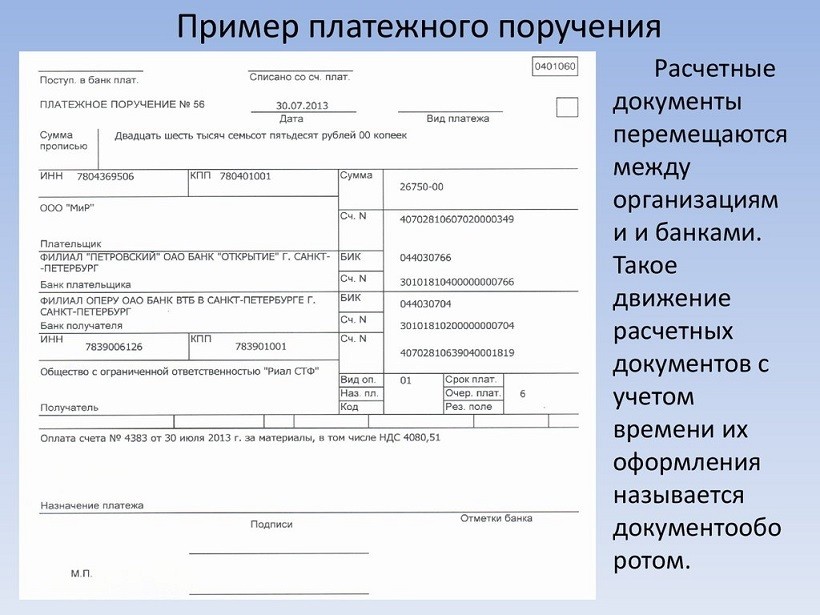

Пример ПП между организациями

Пример ПП между организациями

Законом определен даже порядковый номер бланка платежного поручения — 0401060. Подобная форма необходимо любому финансовому предприятию, чтобы осуществить платеж по всем правилам. С появлением сервисов, которые могут принимать онлайн платежи с подобным формированием, у многих организаций отпадет надобность лично посещать банковские отделения для перевода денежных средств. Даже частное лицо подобным способом сможет закрывать ежемесячные финансовые обязательства перед кредитными учреждениями и государственными инспекциями.

Обратите внимание! Удобство не только в том, что можно проводить оплату в дистанционном режиме. Нет ограничений по количеству переводов и заполнение происходит в электронном виде

Создав однажды шаблон, потом можно платить с его помощью регулярно

Важно знать, что такая платежка обрабатывается три рабочих дня по РФ и пять за пределами страны, что нужно учитывать. То есть, контрагент получит денежные средства в этот срок, но не позднее

Что будет, если пропустить срок оплаты патентного налога?

За каждый день просроченного платежа начисляется пеня в размере 1/300 ставки рефинансирования ЦБ от невыплаченной суммы. На индивидуального предпринимателя, который внёс плату за патент с опозданием, не налагается штраф. Он выплачивает только пени.

Штраф грозит только тем предпринимателям, которые совсем не заплатили налог или занизили его сумму. В соответствии со статьёй 122 Налогового кодекса, штраф составит 30% от суммы, не поступившей в бюджет. Это относится только к тем ситуациям, когда налоговая не обнаружит признаков правонарушений.

При обнаружении налоговых правонарушений по ст. 129.3 и 129.5, суммы штрафов будут выше: от 30 000 рублей.

Расчеты платежными поручениями

Платежками проводятся расчеты по принятым обязательствам и не только. Для бюджетников предусмотрены следующие варианты:

Оплата обязательств перед поставщиками и подрядчиками, допустимы авансовые расчеты. Укажите точные реквизиты счетов и договора в назначении. Поля 104-110 и 101 и 22 не заполняйте. Обязательно укажите НДС в стоимости товаров, работ, услуг, а если он отсутствует, пропишите «Без НДС».

Расчеты по кредитам и займам в банковских и финансовых организациях. Пропишите в поле 24 реквизиты соглашения (договор займа). Поля 104-110, 101, 22 не заполняйте.

Перечисления заработной платы, авансов, отпускных и пособий сотрудникам бюджетного учреждения

Обратите внимание на заполнение очередности (ячейка 21), для зарплаты укажите «3» (ст. 855 ГК РФ)

Сроки перечисления, указанные в коллективном договоре, должны быть соблюдены. Поля 22, 101, 104-110 оставьте пустыми.

Авансы на командировочные расходы сотрудникам. Укажите номер документа-основания (сметы) в назначении платежа. Поля для уточнения налоговых платежей не заполняйте.

Перечисление страховых взносов, налогов, сборов. Проверьте правильность заполнения полей 104-110 бланка. КБК можно уточнить в ФНС или ФСС (по платежам на травматизм).

Рассмотрим особенности перечисления налогов и страховых взносов на примерах.

Обязательные реквизиты при платежах за товары и услуги

Для оплаты товаров и услуг плательщик, кроме базовых реквизитов, в структуре платежки заполняет необходимыми значениями поля с 1 по 44, 60 и 61, а также поля 102 и 103.

Статус плательщика

В платежном документе статус плательщика закодирован двузначным значением (от 01 до 26), и отображается в поле 101 платежного поручения.

Конкретное значение статуса плательщика отвечает на самые основные вопросы о плательщике:

- кто плательщик;

- что оплачивает;

- за кого оплачивает.

Приложение к приказу МФ РФ от 12.11.2013 года № 107н содержит детальную сетку, в которой закодированы все статусы плательщика. В данном приложении можно найти необходимое значение, под которым кодируется статус плательщика физического лица в различных сферах деятельности, а также статус плательщика-юридического лица (включая предприятия и организации, фонды, кредитные организации, участников ВЭД и проч.).