От ммм до кэшбери. почему россияне всё ещё вкладываются в финансовые пирамиды

Содержание:

- Финансовая пирамида в России: общая информация

- Виды

- Крупнейшие мировые финансовые пирамиды

- Кэш скорее бери

- Ai Marketing

- Какие виды финансовых пирамид бывают

- Легенды 90-х

- Фильмы/книги о финансовых пирамидах

- Stock Investments

- Как распознать финансовую пирамиду

- Финансовая пирамида и ее типы

- Какие бывают виды пирамид

Финансовая пирамида в России: общая информация

Вместо того чтобы сосредоточиться на особых финансовых проблемах, компании в России и не только ставят перед собой большую задачу. Они не просто концентрируются на погашении своих долгов или выборе правильных акций. Скорее, они посвящают себя большой цели. Подобная финансовая пирамида следует теории Маслоу. Она создается, чтобы удовлетворить потребности более высокого уровня для предпринимателей. Прежде всего, им необходимо, удовлетворить потребности базового уровня.

Финансовая пирамида

Самые фундаментальные потребности лежат в основе финансовой пирамиды. А чтобы создать сильную пирамиду, нужно создать прочную основу. Прочная основа в свою очередь будет нести другие уровни. Представители различных компаний должны думать о своей финансовой пирамиде, как о главной составляющей. Без „прочного фундамента” бизнес рухнет.

ЧТО ТАКОЕ ХОРОШИЙ ФОНД ФИНАНСОВОЙ ПИРАМИДЫ

Для успешного функционирования любой компании необходимо обеспечить страхование. Чтобы создать прочную основу для финансовой пирамиды планирования, компании нужна защита от любого неожиданного события, которое может поставить под угрозу долгосрочные финансовые цели. Вот тут и приходит страховка.

Ничего не выделив для своей финансовой защиты, компания подвергается множеству рисков, которые могут повлиять на все планы. Страховка дает защиту на случай чрезвычайных или непредвиденных событий. Еще одна хорошая защита от потенциально опасного происшествия может заключаться в том, чтобы откладывать определенный процент от дохода и помещать его в чрезвычайный фонд.

СЛЕДУЮЩИЙ СЛОЙ ФИНАНСОВОЙ ПИРАМИДЫ

Не менее важным слоем финансовой пирамиды называют экономию. Чтобы успешно руководить предприятием, нужны сбережения. Но для эффективного перехода на этот этап, предпринимателю необходимо выполнить первые шаги, которые охватывают требования страховой защиты.

В идеале, рекомендуется откладывать около 15 процентов своего дохода для создания сбережений. Начать следует с минимальной ставки, постепенно увеличивая ее каждый год. В следующем году предприятие гарантировано перейдет на более высокий уровень.

Кроме того, чем раньше предприниматель начнет заниматься инвестированием, тем лучше. Инфляция ликвидирует доход компании только на сберегательном счете. Деньги в банковских сбережениях будут иметь менее 50 процентов покупательной способности через 20 лет или около того. Лучший способ повлиять на увеличение денежной суммы – их грамотное инвестирование.

СТРОИТЕЛЬСТВО И СОХРАНЕНИЕ

Следующим уровнем финансовой пирамиды называют строительство и сохранение. Этот этап является так званым продолжением откладывания денег в качестве сбережений. Теперь, когда создана хорошая основа для финансового здоровья, начинается развитие пришло время для развития компании. При этом владелец фирмы становится богаче.

Теперь предприниматель переходит на этот этап, поскольку он имеет необходимую защиту от таких случаев, как потеря работы или медицинские проблемы. Этот фонд покроет расходы, которые он не может понести, не ставя под угрозу финансы. Благодаря экономии средств предприниматель обретаете уверенность, зная, что он имеет средства на любые планы.

Что же происходит на этом уровне? Этот этап подразумевает под собой дальнейший рост финансов. Погашение долгов также является хорошей инвестицией. Исключив большую часть основной суммы, останавливается накопление процентов

Что необходимо делать дальше? Важно сохранить появившиеся финансовые результаты компании. И единственный способ обеспечения безопасности для предприятия — получение большей защиты

Речь идет о страховании или другой форме управления рисками.

Финансовая пирамида в России

Виды

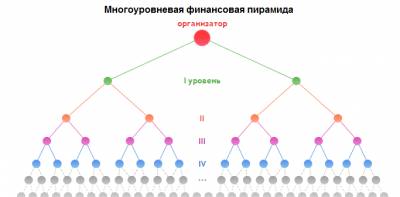

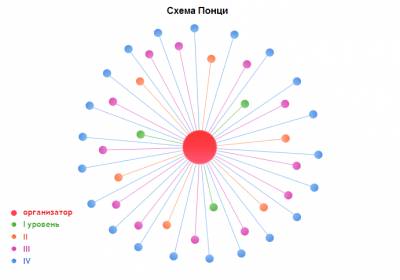

Финансовые пирамиды бывают одноуровневыми и многоуровневыми.

Одноуровневую часто называют по имени основателя. В центре круга организатор, который контролирует всех участников схемы. Доход первых вкладчиков образуется за счет вкладов последующих. Со временем число членов этой системы растет, растут и обязательства организатора по выплате процентов. Но неизбежно наступает момент, когда при росте обязательств число вкладчиков снижается или прекращается вовсе.

Наступает конец игры. В выигрыше – организатор и ближайший к нему круг людей. Остальные теряют все свои деньги.

Многоуровневая система не только основана на вступительном взносе каждого участника, но и на его обязательствах пригласить еще несколько членов. То есть доход зависит от количества привлеченных людей. Понятно, что такая схема даже с математической точки зрения не может просуществовать долго.

Когда именно наступит крах, знает только организатор. Он видит снижение темпов поступления доходов и количества новых участников. В этом случае, как правило, проект прекращает свое существование, а его идейный вдохновитель пропадает со всеми собранными деньгами.

Крупнейшие мировые финансовые пирамиды

История финансовых пирамид в мире насчитывает несколько сотен лет. Но активно использоваться этот термин начал только в конце 20 века.

Пирамида Джона Ло

Самый первый образчик подобной схемы, рожденный в 1716 году. Можно сказать, «протопирамида». Джон Ло был известным финансистом из Шотландии, который буквально бредил идеей бумажных денег, а не монет. Перебравшись во Францию, он в 1716 году создает частный банк под прикрытием тогдашнего правительства Франции, который выпускает акции в обмен на реальные деньги. А также давал ссуды под определенные проценты. Реальные же деньги Джон Ло пускал в оборот – как правило, вкладывался в промышленность и экономику, чтобы его и дальше продолжало поддерживать государство.

Акции стоили по 500 ливров каждая, и выпустить их получилось более 200 тысяч. Приобретались они как за наличные, так и за государственные облигации. Практически сразу все акции были раскуплены, а их цена подскочила до 15 тысяч ливров за штуку. Впрочем, просуществовала пирамида недолго – в 1720 году вкладчики поняли, что никакой доходности по этим акциям им не светит, и начали изымать средства из банка, даже несмотря на государственный запрет. В то же время обвалилась стоимость акций буквально до нуля.

Впрочем, пирамидой в полном смысле этого слова банк Ло назвать нельзя – все-таки благодаря его существованию активно развивались бумажные деньги и экономика Франции.

Афера Мейдоффа

Крупнейшая финансовая пирамида в мире. Создатель – Бернард Мейдофф, который умудрился таким образом замаскировать финансовую пирамиду, что она стала привлекать даже очень крупных игроков. В 1960 году он Мейдофф создал инвестиционный фонд Bernard L. Madoff Investment Securities LLC. В условиях – относительно средняя доходность 12-13%.

Интересно, что до этого Бернард был крупным и известным финансистом и бизнесменом, и даже какое-то время значился председателем крупнейшей международной биржи NASDAQ. Именно поэтому ему доверяли деньги. Деятельность фонда привлекла более 3 миллионов вкладчиков, среди которых были крупные компании и даже знаменитости. Не говоря уже об обычных людях. В обороте на момент краха было около 17 миллиардов долларов.

Просуществовала пирамида до 2008 года. В это время с организатора потребовали выплаты вкладов и процентов на сумму 7 миллиардов долларов. Выплатить такие деньги фирма не смогла, и пирамида лопнула.

Конец был внезапным и довольно громким. Бернард рассказал сыновьям о том, что его бизнес – это финансовая пирамида по схеме Понци. А они, в свою очередь, рассказали об этом в полиции. После чего мошенника задержали. Выяснились интересные подробности: более 13 лет Мейдофф не занимался инвестиционной деятельностью. В результате разбирательств на свет выплыла задолженность ещё около 65 миллиардов долларов.

В результате Мейдофф был обвинен в мошенничестве, лжесвидетельстве и отмывании денег, и приговорен к заключению сроком на 150 лет.

Кэш скорее бери

Группа «Кэшбери» стала широко известна пару лет назад. Офисы открывались в крупных городах, к рекламной кампании подтягивались лидеры общественного мнения и звезды, в сети плодились отдельные паблики для любых, даже небольших населенных пунктов. Число участников сообществ в соцсетях достигло десятков тысяч.

Пирамида называла себя финансово-инвестиционным холдингом. Схема работала просто: «Кэшбери» говорила, что выдает микрокредиты под 2 % в день за счет средств вкладчиков. Вкладчиком мог стать любой желающий пожертвовать не меньше 1 000 рублей. Вкладчикам обещали 0,8 % — 1 % от вложенной суммы в день. Итого 24 % — 30 % в месяц.

Хэдлайнером проекта, «председателем правления группы компаний» был назван Артур Варданян. Харизматичный мужчина регулярно появлялся онлайн на YouTube, чтобы сообщить последние позитивные новости о росте числа вкладчиков и новых проектах. Инвесторов, то есть вкладчиков, периодически собирают вместе для тренингов или лекций о состоянии дел в «Кэшбери». Нейролингвистическое программирование, все дела. Например, вот:

https://www.youtube.com/watch?v=-ncovdipFtw

Проект разрастался, было объявлено, что «Кэшбери» начинает предоставлять и другие финансовые услуги: торги по банкротствам, трейдинг, создает свой онлайн-банк, свою платформу для онлайн-игр и бог знает что еще

Даже появился ролик, где Артур Варданян, как какой-нибудь губернатор-хозяйственник, обещает процветание на фоне стройки какого-то важного объекта

«Кэшбери» нанимал для рекламы Валерия Меладзе, Анфису Чехову, Ольгу Бузову, Николая Баскова. Оперно-эстрадный певец проникновенно пел гимн «Кэшбери»: «Есть такая планета под названием Жизнь, есть такая планета под названием Счастье…»

«Инвесторы» забирали деньги с банковских вкладов и переводили в «Кэшбери». Брали кредиты, влезали в долги.

Ai Marketing

Компания, гарантирующая нереальные заработки, включенная в список ЦБ РФ по признакам финансовой пирамиды. Вы должны вложить свои деньги в специального рекламного робота (который работает на основе искусственного интеллекта), чтобы получать около 30 % доходов без какого-либо риска — по крайней мере, так утверждают разработчики.

Рекламируемая бизнес-схема Ai Marketing следующая. Вы регистрируетесь, положив на счет 10 долларов или получив подарочный сертификат на 50 долларов от уже присоединившегося к пирамиде человека. После чего активируется робот Marketbot и начнет анализировать рынки и товары (вопрос: какие, если вы просто пополнили счет?..). Далее команда специалистов (а куда делся бот?) начинает отбор лучших предложений с кешбэком. Для этого специалисты запускают «рекламную кампанию». После модерации длиной 48 часов вам поступят выплаты. Вывод денег при этом, обещано, можно осуществить любым способом.

Реально бизнес-модель выглядит так: после оплаты вы совершаете покупки в магазинах-партнерах через раздел «кешбэк» на сайте Ai Marketing. За это вам начисляют вознаграждение. Увы, время его выплаты может занять несколько дней. Или недель. Или месяцев.Если такой подход вам не нравится — можно заработать на привлечении новых клиентов. Еще есть способ заработка на рекламе. В общем, вложите деньги и подождите, сразу прибыль вы, скорее всего, не получите. А пока есть свободное время — прорекламируйте нашу платформу и приведите всех друзей и знакомых в рамках реферальной программы. Хмм. Чем-то напоминает МММ…

Что за организация управляет всем этим? Если покопаться на сайте, найдутся три адреса в разных частях мира: Гонконг, Великобритания и Россия. А согласно «пользовательскому соглашению», соглашение регулируется исключительно законодательством Гонконга, если возникнут юридические споры — придется лететь в другую страну.

12 июля 2021 года Ai Marketing накрыл Роскомнадзор, сайт заблокировали. На него можно было зайти через VPN-сервисы, но выплаты участникам перестали поступать. Через месяц, 15 августа, ребята сориентировались и создали новый сайт. На него можно было свободно попасть и без VPN. На вопрос клиентов о приостановке выплат представители «Ай Маркетинга» отвечали, что им нужно время на обработку всех счетов, дескать, времени много надо. Ну, в общем, вы поняли. 16 августа ЦБ РФ внес Ai Marketing в список компаний «с выявленными признаками нелегальной деятельности на финансовом рынке».

Николай Неплюев, член совета директоров ПАО «Тольяттиазот»:

— С момента возникновения таких крупных организаций, как МММ и «Хопёр-Инвест», прошло уже почти тридцать лет, но в российском законодательстве по-прежнему не прописано четкого юридического определения финансовой пирамиды. Ее самый главный признак — это отсутствие у сомнительной организации лицензии Банка России на ведение финансовой деятельности. Не менее важный признак заключается в «гарантиях» со стороны финансовой пирамиды доходности, сильно превышающей среднерыночную: цифры в 20–30 % ежемесячной прибыли явно говорят о нечистоплотности организаторов.

Какие виды финансовых пирамид бывают

Мы выделим несколько основных видов финансовых пирамид:

- PAYEER удвоители

- Экономические игры

- Обычные хайпы с легендой

- Облачный майнинг

- МЛМ проекты с матричным маркетингом

Самый распространенный вид — это PAYEER удвоители. Перед вами будут похожие скрипты из раза в раз. Обычно на главной странице с левой стороны располагаются депозиты, а справа — выплаты. Регистрация происходит через PAYEER кошелек. Достаточно его просто ввести и вы попадете в личный кабинет.

Процентная ставка на таких проектах бешеная. Она начинается от 50% за 50 минут. Есть хайпы, где мошенники обещали и по 200% за 60 минут. Разумеется на таких финансовых пирамидах вы не получите и рубля. Ведь скрипт по своей сути зацикленный. То есть вы делаете вклад, проходит время, ваши деньги не выплачиваются, а попадают в реинвест самой системой.

Экономические игры

Данный вид финансовой пирамиды является самым интересным, ведь существуют игры с продуманным маркетингом, которые действительно работают год и больше. Но в большинстве случаев, вы не успеваете отбить свою сумму вклада.

Да, игра может платить, но только на самом старте. И если вы случайным образом оказались в игре, которой уже больше месяца, то есть вероятность того, что вы не вернете свои деньги. Кто бы что не говорил, дядя, друг, тетя или подруга, любая игра является пузырем, который лопнет. Время, предназначенное для работы проекта определяет только сам автора лохотрона, но никак пользователи. Даже если будет расти резерв, вы не сможете предугадать скам того или иного проекта.

Обратите внимание на скриншот. Данный скрипт совместил себе элементы игры и хайпа, то есть это экономический симулятор

Здесь вы покупаете здание или еще какой ресурс и получаете прибыль. В большинстве игр маркетинг именно такой.

У автора этого хайпа есть точно такая же игра, но с другой визуализацией, она просуществовала 10 дней и собрала практически 800 000 рублей. Далее адрес стал просто недоступен. Сейчас остался адрес другой игры, более новой, но она уже не платит. А люди все равно продолжают вкладывать, ведь реклама идет.

Если вы все таки вложили деньги в игру или же в другой хайп проект и обнаружили, что у вас перестал работать вывод средств, то это вероятнее всего скам. Чаще всего можно встретить надпись: вложите 200 рублей, это нужно для защиты от ботов. Разумеется многие поверят и положат, а деньги так и не выведут.

Обычные хайпы с легендой

Опасными всего для вас будут являться хайпы, которые предлагают от 10% на 24 часа. Данные проекты не прорабатывают и 4 кругов, как приходит скам.

Легенда одна и та же, связана она с криптовалютой. Такие проекты создают ежедневно и дурят сотни людей.

Даже если вы пытаетесь заработать на данном виде хайпа и вкладываетесь в самом начале, то нет никаких гарантий того, что получите выплату. Вся ответственность лежит на вас и на вашем азарте.

Облачный майнинг

Если вы знакомы с криптовалютой, то можете понять, что облачный майнинг вполне возможен через открытую страницу в браузере

Но этим охотно пользуются мошенники, поэтому перед тем, как попытать счастье в майнинге, обязательно обратите внимание на правила, на маркетинг и реферальную программу. Возможно перед вами аферисты!

МЛМ проекты с матричным маркетингом

Самый грустный вид финансовой пирамиды — это матричные проекты. На данных лохотронах ваша главная задача — привлечь как можно больше людей. Такие проекты могут существовать и в реальной жизни, авторы данных лохотронов арендуют помещения, проводят семинары. Данная структура работы проекта может быть похожа на секту. В прямом смысле этого слова. В МЛМ чаще всего завлекают людей старшего поколения, мамочек в декрете и просто пользователей, которые чувствуют себя одинокими. Основным инструментом для связи используют Skype, а регистрация на таких лохотронах может быть в некоторых случаях только через пригласителя.

Если вы столкнетесь с проектом, где имеется реферальная система вглубь, начиная от 5ти уровней или же словосочетания «матричный маркетинг», «система перевертыш», то знайте, что вы имеете дело не просто с мошенниками, а с людьми, которые могут манипулировать вашим разумом, обрабатывать в скайпе и просить еще больше денег для развития проекта.

Данные проекты могут прикрываться любой деятельностью, вплоть до просмотра видео. Но их очень легко распознать, главное быть бдительным. Рекламироваться они могут за несколько дней до самого старта.

Легенды 90-х

Ниже представлен рейтинг финансовых пирамид, в результате деятельности которых пострадали тысячи людей в 1990-х годах.

- «Русский Дом Селенга». Первая пирамида на территории распавшегося СССР. Начав работать в 1992 году, организация втянула примерно 2,5 тыс. человек, которые суммарно потеряли 3 трлн руб.

- «МММ». Самая крупная пирамида Сергея Мавроди, от которой пострадало больше всего россиян. Работала по классической схеме. В итоге следствие утверждает, что жертвами стали 10 тыс. человек, хотя косвенные оценки позволяют причислить к категории потерпевших от финансовой организации свыше десяти миллионов.

- «Хопер-инвест». Волгоградская компания появилась в 1992 году. Мошеннический бизнес прикрывался деятельностью по продаже овощей и фруктов в ларьках. Но в итоге 4 млн человек потеряли 2,6 трлн руб.

- «Чара». Этот банк начал принимать у людей деньги под высокие проценты в 1993 году. Суммы сразу выводились за рубеж. К моменту закрытия пирамида задолжала 131 млрд руб.

- «Тибет». Открытое в 1991 году в Дубне предприятие специализировалось на сборе лекарственных трав. Но потом компания выросла и собирала деньги с людей по стране. 200 тыс. человек потеряли 17 млрд рублей.

Билет «МММ» / Flickr

Фильмы/книги о финансовых пирамидах

#1. «Лжец, Великий и Ужасный» (2017)

Фильм о том, как Бернарду Мейдоффу удавалось на протяжении 40 лет обманывать коллег-банкиров и сотни тысяч частных инвесторов. Сюжет основан на реальных событиях — на так называемой «афере Бернарда Мейдоффа», крупнейшей в истории. В главной роли — Роберт Де Ниро. Слоган фильма: «Only those you trust can truly betray you».

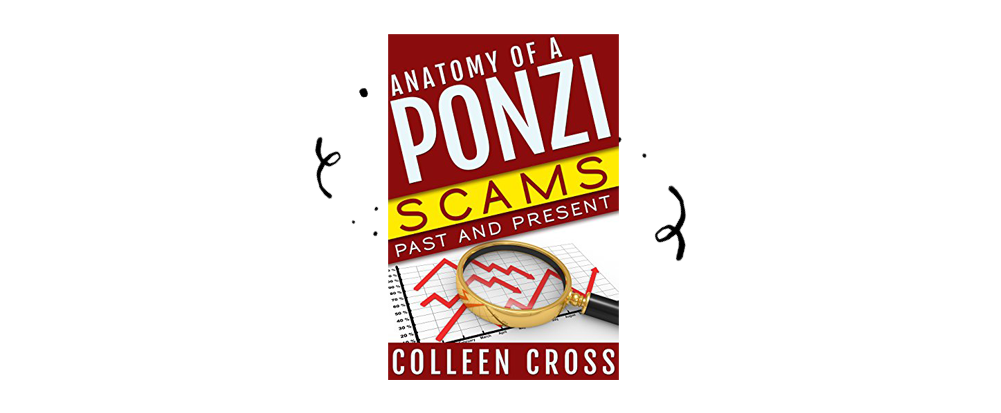

В этой книге автор дает полное представление о схеме Понци — об истории ее создателя, принципах работы и самых скандальных кейсах. Кроме того, Кросс пишет, как распознать эту мошенническую схему, чтобы читатель был осторожнее.

Фишка книги — развенчание мифов о сторонах-участниках подобных бизнес-моделей. Так, есть мнение, что инвесторы схем Понци и пирамид — это доверчивые люди, которые хотят быстрого и легкого заработка. Однако иногда вкладчики могут и не догадываться, кому они поручили свои деньги. Например, инвесторы пенсионного фонда понятия не имели, что он ввязался в структуру Бернарда Мейдоффа. Поэтому факт потери средств стал для них шоком. Книга дает понять, что никто не застрахован от финансового мошенничества.

#3. «Ставка на ноль» (2016)

Документальный фильм от режиссера Теда Брауна. Это мини-расследование деятельности американской компании Herbalife, которая специализируется на здоровом питании. В фильме режиссер приводит доказательства и факты того, что транснациональная Herbalife — финансовая пирамида, которая скоро рухнет.

Stock Investments

Скриншот сайта Stock Investments

Скриншот сайта Stock Investments

Это компания-псевдоброкер, которая предлагает зарабатывать на валютных парах самостоятельно или в качестве инвестора. В большинстве отзывов участники проекта жалуются на то, что подсказки «робота» или действия брокеров привели к потере большой части вложенных средств, а то и всех активов целиком.

По логике программы, участники пирамиды должны увидеть, что валютные спекуляции — рискованное дело, лучше пойти путем попроще: привлекать рефералов (новых пользователей) и получать комиссию с их операций.Деятельность Ciclex, насколько можно понять, никто не регулирует и не контролирует. Неизвестно, есть ли у конторы свидетельство о регистрации и в какой вообще стране.

На сайте нет контактов, а техподдержка любит отвечать вам только в том случае, когда вопрос касается ввода денег в систему.Это пример простейшей пирамиды, которая собирает с людей деньги, а затем может исчезнуть в неизвестном направлении.

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно

Но для этого необходимо обращать внимание на детали

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь

Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо

Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки

Лучше не гнаться за огромной доходностью, которая часто оказывается обычной приманкой для тех, кто хочет заработать побольше. А обратиться к более устойчивым и честным способам инвестирования. Например, к ПИФам или чему-то подобному.

Финансовая пирамида и ее типы

Многоуровневая финансовая пирамида

Финансовая пирамида многоуровневого типа основывается на том, что каждый вновь прибывший участник делает входной взнос. Этот платеж распределяется между участником, пригласившим новичка, и теми, кто пригласил пригласившего (более ранними участниками пирамиды). После взноса новичок обязан пригласить еще несколько человек, их взносы пойдут уже в его пользу. Так продолжается из уровня в уровень.

По такой схеме финансовые пирамиды приносят доход до 500% и выше, в зависимости от правил, которые установила конкретная финансовая пирамида. Причина обрушения финансовой пирамиды в том, что количество участников в ней должно экспоненциально расти, а при таких темпах даже всего населения страны не хватит, чтобы обеспечить первые 7-10 этапов. В результате вкладчики, которые не смогли привести новых участников остаются ни с чем. По статистике, их количество составляет около 90%.

Вывод: такая финансовая пирамида выгодна только для ее создателя и первых участников.

Если вы думаете, что деньги вкладчиков всегда оседают у организатора всей этой схемы, то ошибаетесь. Он и сам может в результате своей деятельности обанкротиться. Естественно, не до такой степени, чтобы пойти по миру, но как раз до такой, чтобы у него не было средств выплачивать прибыль всем участникам схемы. Естественно, когда начинает «пахнуть жареным», организатор предпочитает скрыться, а финансовая пирамида прекращает работу (скамиться).

Финансовые пирамиды по схеме Понци

Эта схема названа в честь одного изобретательного итальянца — Чарльза Понци (Понзи), который создал первую Финансовую пирамиду в США.

Финансовая пирамида по схеме Понци не обязывает клиента привлекать новых участников. Создатель расплачивается с первыми вкладчиками личными средствами, после чего люди узнают о новом варианте высокодоходных инвестиций и финансовая пирамида начинает получать деньги. Организатор расплачивается с инвесторами деньгами новых вкладчиков, и эта схема работает определенный период времени. Вкладчики ожидают получить больше средств, чем вложили, однако никакой другой деятельности, кроме сбора денег фирма не ведет, и когда количество инвесторов начинает падать, а финансовая пирамида рушится –организатор присваивает все ранее сделанные вклады и скрывается.

Вывод: такая финансовая пирамида выгодна только для ее создателя.

По такой схеме действует большинство современных финансовых пирамид. План действий очень тщательно планируется создателем пирамиды.

Какие бывают виды пирамид

Что это финансовая пирамида – возможность заработать или злокачественное образование, разрушающее финансовое благополучие многих вкладчиков. Здесь все зависит от того, в какой период были сделаны вклады. Пока отток денежных средств не превышает приток у вкладчиков, которые в первых рядах начали закладывать денежную пирамиду, есть реальный шанс получать прибыль.

Рассмотрим самые распространенные виды финансовых пирамид:

- Одноуровневые финансовые пирамиды. Этот вид пирамиды построен по принципу самостоятельного развития основания без дополнительного стимулирования новых инвесторов. Эта пирамида графически представлена как денежная схема Понци. В центре схемы расположен организатор, который распределяет денежные поступления и обеспечивает выплаты инвесторам. Все инвесторы связаны с организатором напрямую. Чем выше популярность компании, тем больше появляется желающих инвестировать в нее свои средства. Схема Понци, как и пирамида, быстро позволяет получить прибыль тем, кто первыми вложил деньги в проект.

- Многоуровневые финансовые пирамиды являются высокодоходными проектами, для осуществления которых, каждому инвестору нужно не только вложить в него собственные средства, но и привести с собой двоих клиентов. Без вливания новых средств выплаты невозможно обеспечить в должном объеме. Используя математический расчет можно просчитать, что в многоуровневой финансовой пирамиде, рассчитанной на участие в ней всех жителей нашей страны, необходимо построить 10 уровней пирамиды.

- Модель матричной пирамиды это такой вид маркетинга, который дает каждому участнику возможность развиваться в пределах собственной матрицы, постепенно поднимаясь по уровням вверх пирамиды.