Декларация по налогу на прибыль за 2 квартал 2021 года

Содержание:

- Что представляет собой декларация по налогу на прибыль

- Налоговый период

- Как заполнить

- Расчет налога на прибыль — примеры

- Какие суммы исключаются из собственных расходов

- Каков общий порядок заполнения декларации по налогу на прибыль

- Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

- Новая декларация по налогу на прибыль за год: что изменилось

- Расшифровка строки 041 налога на прибыль

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

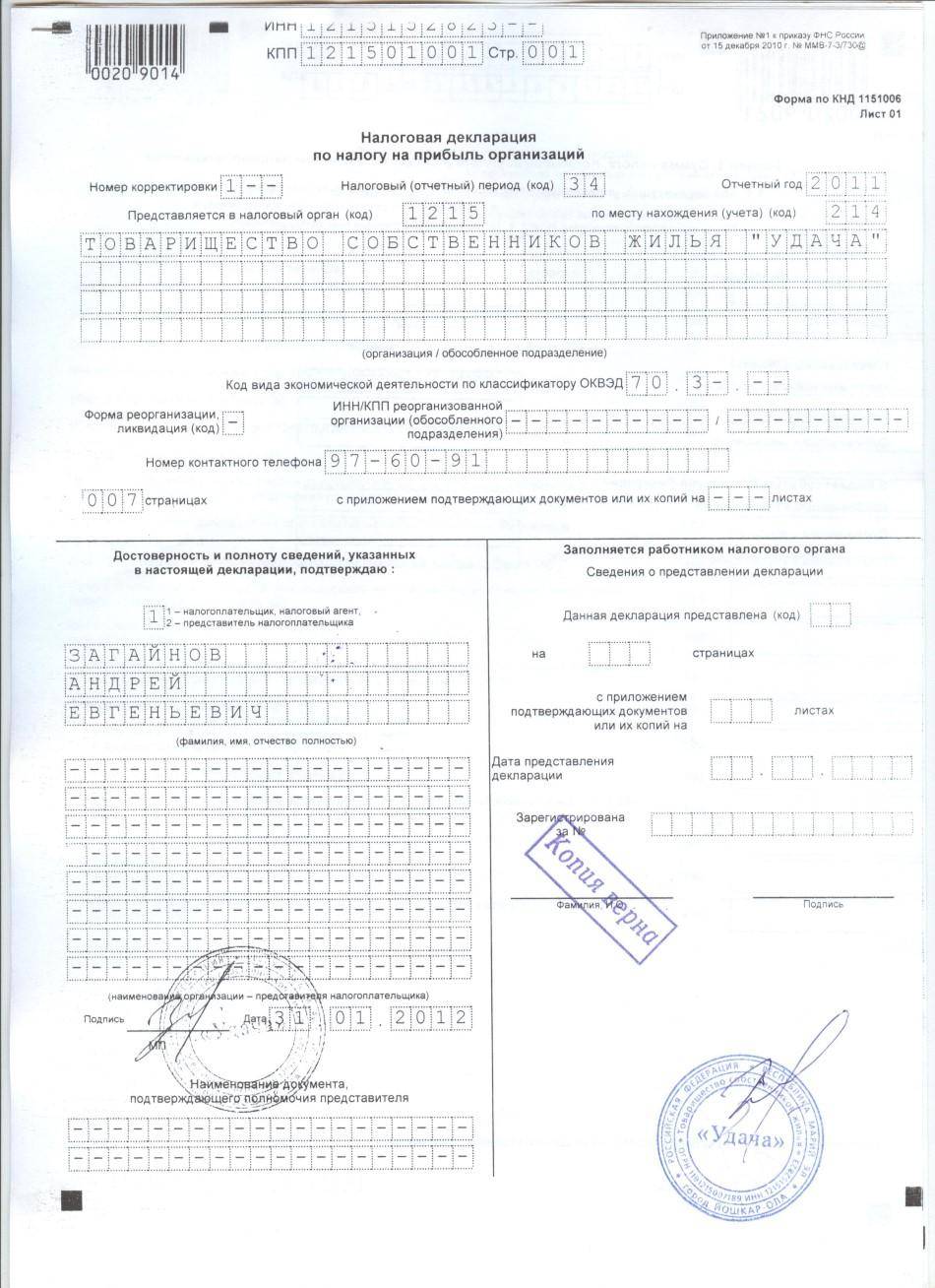

Образец заполнения декларации по налогу на прибыль.

Образец заполнения декларации по налогу на прибыль.

Налоговый период

Для рассматриваемой разновидности налогового отчисления налоговым периодом являются 12 месяцев, то есть целый год. Предоставление отчетности производится по:

- первым трем месяцам;

- полугодичному сроку;

- девяти месяцам;

- двенадцати месяцам.

Если налогоплательщик каждый месяц производит платежи авансового характера, согласно реальному размеру полученной «на руки» прибыли, то для него сроки предоставления отчетности будут отличаться от указанных выше. Его ожидает ежемесячное предоставление отчетов.

Определение размера выплаты по окончанию каждого отчетного периода производится компанией самостоятельно, с помощью действующей налоговой ставки.

Кто является плательщиком налога

Выплатить данное налоговое отчисление обязана каждая фирма, которая была создана согласованно с законодательными актами России. Это определение означает обязательное наличие регистрации в конкретном отделении налоговой службы и изначальное применение общей системы налогообложения.

Компани также имеет право на переход к специализированным режимам налогообложения:

- единый налог на вмененный доход;

- единый сельскохозяйственный налог;

- упрощенную систему налогообложения.

Все вышеперечисленные режимы лишают организацию обязательства по выплате налога прибыль, однако их применение доступно не каждой фирме, так как требуется ее соответствие некоторым, указанным в законе, характеристикам.

Те фирмы, которые остаются на применении общей системы обложения налогами, могут заниматься любой деятельностью и при этом сохранять обязанность по выплате налога на прибыль. Кроме того, не обязательна принадлежность организаций к России, они могут быть и иностранными, при этом все равно являться налогоплательщиками.

Не облагаются обязательством по выплате налога на прибыль:

- компании со специальным режимом налогообложения;

- члены предприятия ИЦ «Сколково»;

- компании, занимающиеся подготовкой мировых спортивных соревнований, проходящих на территории РФ.

Как заполнить

Основные правила заполнения третьего листа НД закреплены в разделе 11 приказа ФНС.

ВАЖНО!

Как правильно заполнить первую страницу 3 НД (раздел А)

Этот раздел листа 03 заполняют организации, которые непосредственно перечисляют дивиденды своим акционерам, собственникам (эмитенты), либо фирмы, которые эмитентами не являются, например, депозитарии. В зависимости от вида налогоплательщика проставляется код: 1 — эмитент, 2 — неэмитент.

В поле ИНН значения указывают только компании-неэмитенты, остальные ставят в поле прочерк.

Далее указываем:

- Вид дивидендов. Если выплаты идут по итогам за год, то ставим 2, для промежуточных перечислений доходов — прочерк.

- Налоговый или отчетный периоды указываем в соответствии с приложением № 1 к порядку.

- Отчетный год — прописываем год, за который производились расчеты.

Теперь заполнение осуществляем построчно:

|

Код строки |

Значение |

|

001, 010 |

Суммарный показатель начисленных доходов в виде дивидендов (ДВ) |

|

020 |

Сумма ДВ, начисленная всем компаниям-акционерам |

|

021 |

Сумма ДВ, которые облагаются по ставке 0% |

|

022 |

ДВ, облагаемые по ставке 13% |

|

023 |

Прочерк |

|

024 |

Прочерк |

|

030 |

Сумма ДВ, которая была начислена в пользу физических лиц |

|

040-070 |

Прочерк |

|

080 |

Сумма всех полученных ДВ |

|

081 |

ДВ, с которых уплачивается ННП (значение строк 080-021) |

|

090 |

Разница строк 001 и 081 |

|

091 |

Значение, рассчитанное по формуле: строка 091 = стр. 022 / стр. 001 × стр. 090 |

|

092 |

Значение, рассчитанное по формуле: строка 092 = стр. 021 / стр. 001 × стр. 090 |

|

100 |

Равно строка 091 × 13% (налоговая ставка) |

|

110 |

ДВ, указанные в строке 001 и уже выплаченные в предыдущие периоды |

|

120 |

ДВ, указанные в стр. 001 и выплаченные в текущем периоде |

Пример

Заполняем раздел В

Указываем информацию в разрезе каждой организации, которая получила ДВ. Здесь раскрываем сведения обо всех компаниях без исключения, в том числе и получивших доходы по ставке 0%.

В поле «Тип» проставьте 00.

Строка 050 укажите сумму ДВ, которая была начислена участнику.

Стр. 060 — сумма налога, которая была удержана при выплате доходов участнику.

Пример

Заполняем подраздел 1.3 первого раздела листа 01

Указываем суммы налога, исчисленного с ДВ, которые были выплачены в квартале (месяце), по итогам которого была составлена НД по ННП.

Если компания выплачивала доходы по нескольким решениям собственников и в НД было заполнено несколько листов 03, то информацию в подраздел 1.3 вносят только один раз.

Стр. 010 — проставляем «1».

Стр. 040 — суммы ННП, которые подлежат уплате в эти даты.

Пример

Подробнее о НАЛОГЕ НА ПРИБЫЛЬ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Расчет налога на прибыль — примеры

Фирма за 1-й квартал деятельность дала доход, равный 2 350 000 руб.:

- Из этой суммы НДС составляет 357 000 руб.;

- Затраты на производство продукции – 670 000 руб.;

- Затраты на выплаты заработной платы персоналу – 400 000 руб.;

- Взносы на страховые нужды – 104 000 руб.;

- Размер амортизации – 70 000 руб.;

- Кроме этого, компания выдала другой фирме кредит, по которому получила 40 000 руб. процентов;

- Налоговый отчетный убыток за прошлый период составил 80 000 руб.

Рассчитаем по полученным данным прибыль предприятия: ((2 350 000 – 357 000) + 40 000) – 670 000 — 400 000 — 104 000 – 70 000 — 80 000 = 709 000 руб. Исходя из этого, получаем расчет налога на прибыль: 709 000 х 20% = 141 800 руб.

Пример с вариантом по пониженной налоговой ставке

Допустим, компания на ОСН и получила за расчетный период доход 4 500 000 руб., понеся расход 2 700 000 руб. Соответственно, прибыль составит: 4 500 000 – 2 700 000 = 1 800 000 руб. В случае, когда в местности, где функционирует компания, региональная ставка основная и соответствует 17%, в местный бюджет будет заплачено – 1 800 000 х 17% = 306 000 руб., а в федеральный – 1 800 000 х 3% = 54 000 руб. Для пониженной ставки в 13,5% расчеты выполняются так: 1 800 000 х 13,5% = 243 000 руб. – для местного бюджета и 1 800 000 х 3% = 54 000 руб.

Пример расчета с таблицей проводок

В соответствие с отчетностью по форме 2 (о прибылях и убытках), компания указала прибыль в размере 480 000 руб. Издержки и особенности:

- 1 000 руб. – постоянное налоговое обязательство;

- 1 200 руб. – отложенный налоговый актив;

- 28 000 руб. – амортизация, которая была начислена линейным методом;

- 42 000 руб. – амортизация, начисленная нелинейным способом в целях налогообложения;

- 14 000 руб. – отложенное налоговое обязательство (42 000 – 28 000).

Данные хозяйственные операции в бух.учете будут отображены такими проводками:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68 | 96 000 (480 000 х 0,2) | Условный расход по налогу за календарный год | Бухгалтерская справка |

| 99 | 68 | 1 000 | ПНО | Бухгалтерская справка |

| 09 | 68 | 1 200 | ОНА за календарный год | Бухгалтерская справка |

| 68 | 77 | 14 000 | ОНО | Бухгалтерская справка |

Подача налоговых деклараций компаниями осуществляется до окончания календарного года. Есть несколько вариантов перечисления налогов: сразу после завершения налогового периода и ежемесячные отчисления по всему сроку.

Какие суммы исключаются из собственных расходов

Необходимо обращать внимание на то, что платежи по государственным пошлинам строка 041 налога на прибыль не должна указывать в том случае, если:

- обязанность по перечислению денег в качестве госпошлины возникла по результатам регистрации актива из перечня внеоборотных средств;

- сумма пошлины была причислена к суммарному размеру стоимостной оценке объекта основных средств во время принятия его к непосредственному учету;

- в налоговом учете рассчитанная и уплаченная пошлина была отображена в качестве компонента иных издержек на основании статьи 264 Налогового Кодекса.

Следует помнить, что из значения рассматриваемой строки исключается показатель издержек, который был взят во внимание в период выведения налогооблагаемой базы. Такая норма напрямую относится к предъявляемым контрагентами акцизов и НДФЛ в частности

Не следует отображать в данной строке размер налога на доходы и сумму платежей, перечисленных по причине с имеющимся местом загрязнением окружающей среды

Такая норма напрямую относится к предъявляемым контрагентами акцизов и НДФЛ в частности. Не следует отображать в данной строке размер налога на доходы и сумму платежей, перечисленных по причине с имеющимся местом загрязнением окружающей среды.

Помимо этого не подлежат учету в перечне косвенных затрат пени, штрафы и факт оплаты недоимок по имеющимся налоговым обязательствам.

Согласно установленным нормам налогового законодательства, в декларацию по налогу на прибыль в строке 041 в нынешнем году не стоит включать рассчитанный налог участниками игорного предпринимательского дела.

В данном случае исключение сделано и для субъектов хозяйствования, которые осуществляют занятость на ЕНВД, при этом совмещенные с ОСНО. УСН в данном случае не учитывается.

Помимо этого, обособить от косвенных типов издержек необходимо и такие расходы, как:

- начисленные размеры по дивидендам;

- перечисляемые средства непосредственно на добровольные установленные формы страхования;

- в строке 041 невозможно включать объем внесенных в специальный фонд гарантийных взносов;

- размер начисляемого и погашенных долговых обязательств, в том числе и церемониальные мероприятия;

- проходящие по учету стоимостные оценки услуг нотариальных органов в области их превышения норм, которые установлены тарифами для нотариальных разновидностей сборов.

В группу подобных исключений дополнительно относятся все без исключения средства, которые непосредственный работодатель перечисляет на счет негосударственных пенсионных фондов.

Такая разновидность страховых взносов не находится на контроле налоговой инспекцией. Если же к предприятию используются государственные структуры меры воздействия в виде штрафных санкций, то подобные суммы не должны быть отображены в косвенных затратах.

Каков общий порядок заполнения декларации по налогу на прибыль

- Для оформления бумажного отчета используются синие, фиолетовые либо черные чернила.

- Исправлять ошибки штрих-корректором нельзя.

- Декларация распечатывается только с одной стороны листа, скреплять степлером страницы запрещено.

- Данные в отчет вносятся нарастающим итогом с начала года.

- Страницы нумеруются по порядку.

- Стоимостные показатели в отчете округляются по математическим правилам до полных рублей.

- Определенному показателю соответствует свое поле, состоящее из конкретного количества знакомест.

- Поля заполняются слева направо. Незаполненные поля прочеркиваются.

Заполнить декларацию разрешается вручную, однако уже мало кто выбирает этот способ. Также можно оформить бланк на компьютере с помощью программного обеспечения. А можно воспользоваться специализированными бухгалтерскими программами, где заполнение строк отчета происходит в автоматическом режиме на основании вводимых в отчетном периоде данных.

Новая форма декларации по налогу на прибыль

Таким образом, ФНС утвердила новую форму декларации по налогу на прибыль, порядок её заполнения и формат представления в электронной форме.

Надо сказать, что обновление формы налоговой декларации продиктовано внесением многочисленных изменений в законодательство о налогах и сборах.

Состав налоговой декларации по налогу на прибыль

Напомним наши читателям, что в обязательном порядке в состав декларации включаются:

- титульный лист (Лист 01);

- подраздел 1.1 «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)»;

- Лист 02 «Расчет налога»;

- приложение №1 «Доходы от реализации и внереализационные доходы» к Листу 02;

- приложение № 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» к Листу 02.

Остальные листы декларации по налогу на прибыль нужно включать в ее состав только в случае, если у организации есть соответствующие данные и показатели для заполнения.

При этом даже при наличии данных организация не включает в состав декларации по налогу на прибыль за календарный год подраздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» раздела 1.

А приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» включается в состав декларации только за 1-ый квартал и календарный год.

Рассмотрим на примерах какие ошибки допускают работники бухгалтерской службы при заполнении декларации по налогу на прибыль.

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

- в строке 060 Листа 02 «Расчет налога»;

- в строке 160 Приложения № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу».

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

- в строке 010 показывается общий остаток неперенесенного убытка на начало налогового периода;

- по строкам 040-130 убытки расшифровываются по годам их образования.

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка)

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Данная операция выполняется вручную с помощью документа Операция (раздел Операции — Операции, введенные вручную) последним днем года до реформации баланса.

В карточке Расходы будущих периодов (РБП) пользователем указывается наименование РБП, вид расхода — Убытки прошлых лет, а также параметры списания.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

- о расходах на добровольное медицинское страхование (ДМС)

- о транспортных расходах

- о расходах на рекламу

- о переносе убытков на будущее с 2017 года

- о резервах по сомнительным долгам с 2017 года

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

- в строке 150 Приложения №4 к Листу 02 (только за I квартал и за год). Показатель по строке 150 не может быть больше 50 % показателя по строке 140 (письмо ФНС России от 09.01.2017 № СД-4-3/61@);

- в строке 110 Листа 02.

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

|

1С:ИТС |

Новая декларация по налогу на прибыль за год: что изменилось

В основной массе, поправки в скорректированном документе имеют технический характер:

- изменены штрих-коды страниц,

- из титула исключена строка о регистрационном номере декларации,

- в лист 02 добавлены строки для участников специальных инвестиционных контрактов и резидентов территорий опережающего развития;

- дополнен перечень кодов для признака плательщика налога на прибыль (ННП) в приложении № 4 к листу 02 (Л02) и приложении № 5 к Л02 (список из 14 кодов вырос до 19),

- добавлены строки, объединяющие и выделяющие сумму иных налогооблагаемых расходов (прил. Г к Л02),

- в листе 04 (Л04) дополнен список облагаемых доходов (их стало 9 вместо — теперь в нем выделяют доходы, полученные при ликвидации предприятия,

- конкретизировано название листа 08. Его заполняют компании не только самостоятельно скорректировашие доходы, но и сформировавшие подобные правки по результатам взаимосогласительной процедуры согласно международному договору РФ.

Серьезное изменение в бланке касается компаний, поименованных в реестре соглашений о защите и поощрении капиталовложений (СЗПК) в соответствии с законом № 69-ФЗ от 01.04.2020. Сведения о доходах/расходах, величине базы и сумме начисленного ННП, возникших при выполнении СЗПК, теперь аккумулируются в приложении № 2 к декларации. Ранее в нем фиксировалась информация о доходах физлица, выплаченных ему от операций с ценными бумагами, но законом № 321-ФЗ от 29.09.2019 отражение подобных сведений упразднено.

Новая редакция документа вступает в силу с 01.01.2021, т.е. декларация по прибыли за 2021 год должна быть оформлена уже на новом бланке.

Срок представления налоговой декларации по прибыли за год не изменился: сдать отчет поитогам года необходимо не позднее 29.03.2021, так как 28.03.2021 – выходной день.

Таким образом, декларация о прибыли организаций 4 квартала 2020 (т.е. за 2021 год, поскольку данные в отчете считаются нарастанием с начала финансового года) сдается в обновленной форме, но в те же сроки, что и прежде.

Расшифровка строки 041 налога на прибыль

Все организации, которые применяют общую систему налогообложения, обязаны уплачивать 20 % от прибыли своей компании в соответствующие бюджеты Бюджетной системы России. Подтверждением правильности расчетов и полноты перечислений по данному обязательству является декларация по форме КНД 1151006.

Особенности заполнения, актуальный бланк и сроки сдачи отчета раскрыты в отдельном материале: «Декларация по налогу на прибыль в 2019 году: заполнение и сдача». Теперь определим, что включает строка 041 декларации по налогу на прибыль.

Что учитывать в 041 строке

Что относить к косвенным затратам? В данном случае налогоплательщикам следует учитывать суммы налоговых обязательств и платежей по страховым взносам, которые были начислены и уплачены в течение расчетного периода. Однако законодатели предусмотрели исключения: операции, поименованные в ст. 270 НК РФ , в состав косвенных не включают.

Напомним, что в связи с изменением фискального законодательства в части страховых взносов ( глава 34 НК РФ ) информация о страховом обеспечении отнесена к налоговым платежам. Следовательно, подлежит отражению в соответствующих графах налоговой отчетности.

Какие суммы включать

Сразу оговоримся, что порядок отражения косвенных расходов в налоговой декларации напрямую зависит от метода ведения бухгалтерского учета в организации. Так, если компания в своей учетной политике прописала, что ведет учет методом начисления, то в отчетность включают суммы начислений.

В случае если в учетной политике выбран кассовый метод ведения бухучета, то в состав косвенных расходов учитывают только суммы произведенных платежей, то есть по факту уплаты обязательств в соответствующие бюджеты.

Конкретный список, что включить в стр. 041

Какие суммы включить в косвенные расходы при составлении декларации?

Строка 041 налога на прибыль включает:

- Обязательства по транспортному налогу, если в собственности фирмы имеется автомобиль (транспортное средство).

- Имущественные налоговые обязательства, уплачиваемые в бюджет со стоимости имущественных активов, находящихся в собственности субъекта.

- НДПИ, если деятельность компании связана с использованием природных ресурсов и недр земли.

- Взносы по страховому обеспечению: ОПС, ОМС, ВНиМ (кроме взносов НС и ПЗ).

- Платежи за землю и земельные участки, принадлежащие компании.

- Водный налог.

- Сборы, уплачиваемые в госбюджет за пользование различными видами, объектами животного мира.

- Суммы восстановленного входного НДС, ранее принятого к вычету, по льготной деятельности или за счет бюджетного финансирования ( ст. 170 НК РФ ).

- Государственные пошлины, кроме сумм, которые были уплачены за регистрацию объектов основных средств и были включены в стоимость этого объекта.

Отметим, что при составлении декларации по налогу на прибыль косвенные расходы строки 041 не включают:

- Акцизы и НДС, предъявленные покупателям.

- Сумма исчисленного (уплаченного) налога на прибыль.

- Платежи, внесенные за загрязнение окружающей среды.

- Суммы пеней, штрафов и неустоек, начисленных по налоговым обязательствам.

- Суммы исчисленного ЕНВД при совмещении налоговых режимов.

Исчерпывающий перечень обязательств, которые не должны быть учтены в 041 строке, поименован в статье 270 НК РФ .

Налог на прибыль

В декларации по налогу на прибыль в строке 041 в приложении №2 к листу 02 за 3 кв. 2011 г я поставила начисленные налоги по имущесту и экологии.

Налоги по земельному, транспортному,имущество и экологии я буду включать в декларации за год,правильно или нет?Или нужно было включать платежи по земельному и транспортному налогам в строку 041 за 3 квартал?Подскажите пожайлуста,у меня сейчас проверка и я не знаю что делать.

В соответсвии с Порядком заполнения декларации в строку 041 Приложения 2 к листу 02, указываются суммы налогов и сборов (за исключением перечисленных в ст. 270 НК РФ). Не нужно включать в эту строку суммы страховых взносов в ПФР на обязательное пенсионное страхование.

Я не вижу разницы по данному вопросу между 3 кварталом и годом.

Налог на имущество в строке 041

По строке 041 отражается налог на имущество по ОС рассчитанный исходя и из среднегодовой и из кадастровой стоимости имущества.

Госпошлина в строке 041

Отражение госпошлины также имеет ряд особенностей:

- Не следует включать по строке 041 госпошлину, уплаченную за рассмотрение иска в Арбитражном суде. Данный вид расхода относится к судебным издержкам и показывается по строчке 200 приложения №2 листа 02 в составе внереализационных расходов.

- А вот госпошлину за регистрацию договора, прав собственности, нотариальное заверение документов можно показать по строке 041.