Просрочка по кредиту: чем грозит, и как решить проблему?

Содержание:

- Как законно не платить проценты по кредиту?

- Что дальше будет с просуженным долгом

- Что будет, если банк передаст долг коллекторам?

- К кому можно обратиться за помощью

- Как обмануть банк?

- Могут ли привлечь к ответственности за неуплату

- Способ № 1. Страхование кредита от внезапностей своей жизни

- Последствия неуплаты кредита в «Манивео»

- Нерекомендуемые способы неуплаты кредита и их последствия

- Пути решения проблемы

- Обзор антиколлекторских агентств

- Можно ли не платить кредит?

- FAQ – Наиболее распространенные вопросы по теме

- Оспаривание задолженности и условий кредитного договора

- 3 года неплатежей

- Как банк взыскивает свои деньги

- Законные способы не платить кредит

- Как не платить кредит законно – 5 основных советов

- Погасить кредит страховкой

- Возможные последствия неуплаты

- Возможные последствия

Как законно не платить проценты по кредиту?

Законные способы снизить финансовую нагрузку есть. И о них нужно знать. Заемщики часто не считают нужным читать предлагаемые условия получения денег. Потом оказывается, что процентная ставка доходит до 100% годовых. Если кредит уже получен, придется его исполнять. Доказать даже через суд, что условия были навязаны, достаточно сложно.

Чтобы не платить проценты легально, стоит выбирать кредитные карты с грейс-периодом или рассрочки. Но и здесь стоит более внимательно относиться к полученному банковскому продукту, например, к условиям снятия наличных. Некоторые операции не предусматривают наличие отсрочки, проценты за пользование начисляются со следующего дня.

Если позволяют юридические знания или есть хороший адвокат, можно попытаться проанализировать кредитный договор на предмет наличия в нем нарушений законодательства, позволяющих признать сделку не действительной. Если их удастся обнаружить, можно через суд оспорить его правомочность. Но не стоит забывать, что в банках так же работают опытные юристы.

Что дальше будет с просуженным долгом

Если все же банк подал иск в суд, а платить нечем, при этом суд счел его аргументы убедительными и постановил принудительно взыскать с вас средства, вами плотно займутся работники ФССП.

Последствия работы приставов таковы:

- приставы арестуют ваше имущество. Если кредитор заявит ходатайство о его реализации, то оно будет продано, а средства пойдут в счет погашения долга;

- ваши банковские счета будут заблокированы, средства с них будут направлены на погашение задолженности;

- вашему официальному работодателю будет направлен исполнительный лист, на основании которого он будет обязан до половины вашего официального дохода перечислять на счет кредитора;

- будет наложен запрет на выезд за границу.

Указанные выше ограничения могут быть сняты только в двух случаях: если кредитором будет заявлено об отмене взыскания, либо когда должник произведет полное погашение долга.

Что будет, если банк передаст долг коллекторам?

В случаях, когда банк считает долг безнадежным, он может быть продан коллекторскому агентству. Коллекторы работают более жестко, нежели банковские сотрудники.

В ход могут идти постоянные телефонные звонки на работу и домой, рассылка обычных и электронных писем, а также личные визиты. Требование всегда одно – полностью погасить задолженность, которая, к тому же, начинает быстро расти.

Однако стоит учитывать, что согласно законодательству, коллекторы не имеют право делать следующее:

- Применять или угрожать применением физической силы, угрожать убийством или причинением вреда здоровью.

- Уничтожать или повреждать имущество.

- Оказывать психологическое воздействие, которое унижает и оскорбляет достоинство человека.

- Использовать в качестве убеждения методы, опасные для жизни и здоровья. Например, у всех на слуху случай, когда работники коллекторского агентства бросили в окно частного дома должника бутылку с зажигательной смесью. В результате пострадал ребенок.

- Сообщать сведения о должнике посторонним лицам. Известны случаи, когда такая информация передавалась на работу заемщика, размещалась в интернете и т. д.

- Обманывать заемщика по вопросам суммы долга, уголовного преследования или передачи дела в суд.

Кроме того, законом ограничиваются действия по общению с должником:

- В будние дни коллектор может звонить только с 8 утра до 10 вечера. В выходные – с 9 до 20 часов.

- Личные встречи не более 1 раза в неделю.

- Телефонные разговоры не более 1 раза в сутки, 2 раз в неделю, 8 раз в месяц.

Заемщику нужно действовать законно и правомочно. То есть необходимо обратиться в суд.

- Во-первых, это позволит признать передачу долга коллекторской компании незаконной сделкой.

- Во-вторых, можно предъявить иск банку, поскольку финансовое учреждение нарушает законодательство, разглашая банковскую тайну и передавая персональные данные заемщика третьим лицам.

Коллекторы умеют воздействовать на должников психологически. Но они лишены любых полномочий по взысканию или аресту имущества. Поэтому главное в такой ситуации – не поддаваться панике.

К кому можно обратиться за помощью

При возникновении сложностей с возвратом ссуды заемщик может обратиться за помощью к следующим категориям лиц:

- в банк, где был оформлен кредит (речь идет о реструктуризации долга или отсрочке очередного платежа);

- в другое кредитное учреждение за получением новой ссуды для закрытия старой (достаточно рискованный вариант, который далеко не всегда эффективен, а порой и вовсе может усугубить ситуацию);

- в антиколлекторское агентство – это специализированные организации, оказывающие правовую поддержку должникам, попавшим в сложную финансовую ситуацию.

Кроме того, обратиться за помощью можно к своим родственникам или друзьям, попросив взаймы необходимую сумму. Гораздо удобнее и менее рискованно возвращать долг близкому человеку, нежели банку. Однако далеко не в каждом случае такой вариант подходит. Особенно если речь идет о внушительном размере кредита.

Как обмануть банк?

Лица, нежелающие любыми способами возвращать банку деньги, идут на различные ухищрения. Одна из новинок — сообщение о своей недееспособности на момент подписания договора.

Так же поступают многие продавцы квартир. Получают деньги, а потом сообщают, что находились под действием медицинских препаратов и не осознавали, что делают. На текущий момент банки еще не требуют справку из психиатрического диспансера, но возможно скоро все изменится.

Попытаться выждать 3 года исковой давности. Но кредиторы научились не ждать так долго. Как только заемщик начинает уклоняться от контактов, на него подают в суд.

Получатели автокредитов часто становятся инициаторами «угонов». Машина перегоняется в другой регион, продается. А в страховую компанию поступает заявление о наступлении страхового случая. Если же речь идет о квартире, имитируется поджог неизвестными лицами, устраивается искусственный потоп и т.д

Но здесь важно понимать, что страховщики просто так большую сумму не отдадут. Их расследование будет более тщательным, чем у полиции

В дополнение можно получить уголовное дело по обвинению в умышленной порче или уничтожении залогового имущества.

Могут ли привлечь к ответственности за неуплату

В действующем законодательстве не предусмотрена ответственность за просрочку платежей по кредиту. Однако на заемщика может быть заведено уголовное дело в том случае, если будет установлено, что он брал кредит в целях реализации мошеннических схем. В этом случае он понесет наказание по ст. 159.1 УК РФ – мошенничество в сфере кредитования. Сюда могут относиться следующие виды преступлений:

- предоставление кредитору заведомо ложных сведений о себе;

- намеренное сокрытие отдельной информации (например, о месте работы) и т. д.

Кроме того, заемщика также могут привлечь к уголовной ответственности в случае, если будут выявлены признаки злостного уклонения от погашения долга (ст. 177 УК). Наказание по такой статье возникает при наличии следующих признаков:

- размер кредиторской задолженности не менее 2 250 000 рублей;

- есть вступивший в силу судебный акт.

СПРАВКА! В действующем законодательстве отсутствует трактовка понятия «злостное уклонение». Судья самостоятельно распознает его признаки. Обычно в данную категорию попадают действия, направленные на сокрытие реального дохода для того, чтобы избежать погашения долга перед банком.

Способ № 1. Страхование кредита от внезапностей своей жизни

Если вы попали в затруднительную ситуацию, первым делом проверьте страховку, которую оформляли вместе с кредитом. Если, конечно, вы от полиса не отказались в период охлаждения, который длится первые 14 дней жизни кредита.

Заметим, что страхование кредитных договоров давно стало темой, о которых не говорят в приличном обществе. Ведь банки частенько откровенно навязывают услугу страхования под угрозой невыдачи займа.

Но страхование станет выходом из кризисной ситуации, если наступит страховой случай. Заемщик вправе рассчитывать на выплату страховой компенсации и забыть об оплате кредита в случае:

- потери трудоспособности. Если у вас на руках медицинские заключения о потере трудоспособности сроком от 2 месяцев, и вы оформили больничный лист, смело обращайтесь с документами в банк и в страховую организацию. Например, при страховании кредита в Сбербанке страховщик обязан оплачивать по 0,5% в сутки от стоимости кредита. Но суточный размер выплат не должен превышать 2 000 рублей. Страховая компания начинает выплачивать деньги через 31 день; максимальный период выплат — 122 дня (данные взяты с официального портала Сбербанка);

- оформления инвалидности 1-2 группы.

Покупали страховку при оформлении кредита, а теперь страховая отказывает в возмещении? Спросите юриста

В вопросе об установлении инвалидности применяется специфическая градация:

- Инвалидом человек стал в результате несчастного случая — ему положена выплата в 100% размере.

- Инвалидность 1 группы была получена по болезни — выплата опять-таки составит 100%.

- Инвалидность 2 группы была получена в результате заболевания — выплата составит 50% от стоимости кредитного договора.

На практике в случае назначения инвалидности страховая компания начнет проверку поданных документов, и откажет в выплате. Пострадавший обратится в суд и проиграет дело, если он действительно скрывал заболевание, по которому и получил инвалидность.

Правда, в настоящее время получить инвалидность в России так же проблематично, как и заставить страховую компанию выплатить средства в результате наступления страхового случая.

В наше время врачи любят считать диабет, гипертонию, астму и прочие заболевания, которые частенько появляются у людей с возрастом, не заболеваниями, а «образом жизни». Мол, вы сами виноваты, что не заботились о здоровье смолоду, не бегали марафон и ели тоннами сладкое. Что ж, если государство поднимает пенсионный возраст из-за того, что бюджет Пенсионного фонда пуст, то что уж говорить про выплаты пенсий по инвалидности.

И бюро медико-социальной экспертизы не любят присваивать группу, и страховщики практикуют активно саботировать выплаты.

Страховая считает, что вы скрыли от банка хроническое заболевание? Спросите юриста

Еще одна причина, по которой страховая будет обязана погасить кредит, это смерть заемщика в том случае, если он страховал свою жизнь. Родственникам необходимо будет подготовить документы и обратиться в страховую компанию. Рассмотрение пакета осуществляется в течение 25 дней.

Правда, и для выплаты этой страховки родным и близким придется потрепать себе нервы, так как страховая компания будет придираться ко всему. Например, страховка не будет выплачена, если смерть человека наступила, когда он был в состоянии алкогольного опьянения.

Последствия неуплаты кредита в «Манивео»

Многочисленные финансовые трудности, которые возникают в жизни современного человека, объясняются высокой стоимостью аренды жилья, большими тарифами на коммунальные услуги, низким уровнем заработной платы и т. п. В результате возникает тупиковая ситуация. В таких случаях оказать помощь могут микрокредитные организации.

Преимуществами кредитования в МФО являются высокая скорость рассмотрения заявок и минимальный пакет документов.

ВНИМАНИЕ! В то время, как банк требует от клиента подтверждения его платежеспособности путем подачи справок по доходам и наличие постоянного места работы, МФО спросит только паспорт и идентификационный код. МФО не требуют предоставления залога и привлечения поручителей

МФО не требуют предоставления залога и привлечения поручителей.

МФО предлагают займы для новых клиентов в размере 3 — 5 тыс. грн, для постоянных 10 — 20 тыс. грн. Выплата производится мгновенно после одобрения заявки, которая оформляется онлайн. Анкета рассматривается в течение 5 — 10 минут

Нерекомендуемые способы неуплаты кредита и их последствия

Что, если просто не платить кредит? Некоторые категории заемщиков уверены, что достаточно переждать и о них забудут. Но на самом деле все гораздо сложнее.

Уклонение от кредитных обязательств

Чаще всего, должники, раздумывающие, как не платить кредит «Сбербанку» или любой другой финансовой организации, выбирают способ традиционного уклонения. Они перестают отвечать на звонки сотрудников банка, а после и вовсе меняют номера телефонов. На время их действительно оставляют в покое.

Но спустя месяцы должник оказывается с заблокированными счетами и запретом на выезд за рубеж.

Разыграть страховой случай

Некоторые должники готовы разыграть страховой случай. При заключении договора, банк обязывает клиента покупать страховку. В ней перечислены случаи, которые относятся к страховым и приводят к полному освобождению от уплаты.

Вот под один из них и пытается сыграть недобросовестный должник. Вполне вероятно, что на начальном этапе ему это удастся. Но тщательная проверка, инициированная страховщиками, все расставит по своим местам.

Последствия для должника будут печальны:

- требование немедленно вернуть долг;

- наложение ареста на имущество;

- открытие уголовного дела о мошенничестве.

Гасить кредит новым займом

Такие мысли нередко приходят в голову должникам. Тем более, что при просрочке не более 10 дней, существует шанс заключить соглашение на весьма выгодных условиях. Ведь информация о задолженности в БКИ еще не передана.

Потом подобная схема повторяется еще и еще. В итоге, клиент практически ничего не платит, одновременно увеличивая долг, так как каждый раз берет сумму немного больше предыдущей. Вполне закономерно, что рано или поздно алгоритм даст сбой и оплачивать придется уже довольно внушительную сумму.

В противном случае банк применит традиционные инструменты воздействия:

- звонки;

- судебный иск;

- передача дела коллекторам.

Пути решения проблемы

Что делать, если человек взял кредит и не может платить из-за ухудшения жизненной ситуации, когда банально нет достаточно денег для погашения долга? Главное – это не затягивать ситуацию до образования просрочки, немедленно обратиться в банк для урегулирования проблемы.

Реструктуризация

Если вы испытываете временные материальные трудности, то банк может провести реструктуризацию кредита. Не путайте с рефинансированием, которое означает кредитование в другом банке для погашения одного или нескольких кредитов. А реструктуризация – это изменение существующих условий кредитного договора в сторону их смягчения.

Разберем на примере Сбербанка, как проходит реструктуризация. Банк предлагает 3 варианта:

- Изменение валюты (как правило, конвертация в рубли).

- Увеличение срока кредитования и, соответственно, уменьшение ежемесячного платежа.

- Отсрочка или льготный период, когда на какое-то время снижается сумма ежемесячного платежа.

Реструктуризация доступна не всем, а только тем, кто:

- потерял работу;

- стал получать меньшую, чем раньше, зарплату;

- призван в армию;

- родил ребенка и находится в отпуске по уходу;

- потерял трудоспособность.

Я не стала приводить здесь список необходимых документов. Они занимают 2 листа, и вы легко найдете его на сайте банка. Главная цель этого внушительного пакета документов – доказать, что вы действительно испытываете материальные трудности в погашении обязательств по кредиту. Если удастся убедить в этом банк, то вы можете рассчитывать на перезаключение кредитного договора.

Рефинансирование

В последние годы активно развивается еще одна услуга, призванная снизить долговое бремя заемщиков. Это рефинансирование. Вы в банке получаете кредит для того, чтобы погасить один или несколько кредитов в других банках. Плюсы такого кредитования очевидны:

- Вы получаете новый кредит на более выгодных условиях (иначе не стоит и заморачиваться).

- Заменяет несколько кредитов одним, что, несомненно, удобнее.

- Не портите свою кредитную историю и сохраняете имидж добросовестного плательщика.

В разных банках рефинансирование проводится на различных условиях. Я уже писала о существующих программах перекредитования. Здесь повторяться не буду. Главное – выбрать тот банк, условия которого вам действительно выгодны.

Кредитные каникулы

Некоторые банки дают кредитные каникулы. Что это такое? Это временное послабление условий погашения кредита. Именно временное, долг ваш от этого не уменьшится. Вам лишь позволят немного передохнуть. И услуга эта в большинстве случаев платная.

Я уже писала про кредитные каникулы в Тинькофф банке, поэтому для примера рассмотрим условия в другом банке. Например, в ВТБ. Именно в этом банке подключение услуги бесплатно. Сделать это можно при подписании кредитного договора.

Вы имеете право один раз в полгода пропустить очередной ежемесячный платеж. Он сдвигается на следующий месяц, увеличивая при этом срок кредитования. Услуга становится доступной через 6 месяцев после получения кредита, но не позднее 3 месяцев до конца срока.

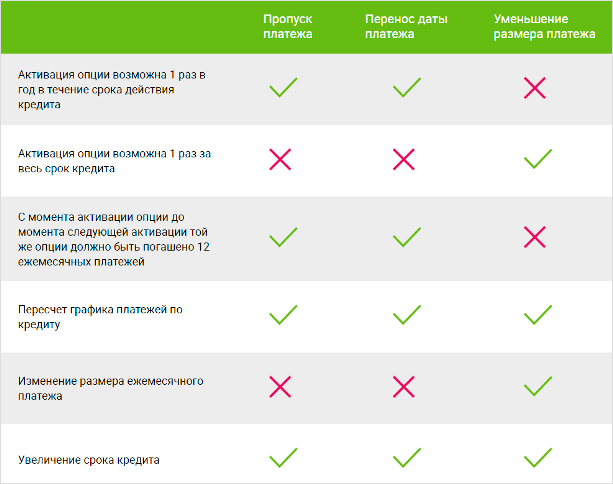

В банке Ренессанс Кредит кредитные каникулы подключаются в сервис-пакете “Удобный”. Он состоит из 3 опций. Можно воспользоваться любой из них или всем пакетом сразу:

- пропуск платежа,

- перенос даты платежа,

- уменьшение размера платежа.

Первая и третья опции доступны к подключению через 6 месяцев после получения кредита. Вторая – сразу. Если подключаете не весь пакет, а отдельными опциями, то временной промежуток между ними должен быть не менее 3 месяцев. И еще одно условие – воспользоваться кредитными каникулами можно только в случае отсутствия просроченных платежей.

На сайте банка есть удобная таблица со сроками подключения различных опций.

В Промсвязьбанке вы через полгода можете воспользоваться кредитными каникулами, если до этого времени исправно погашали долг. Но стоимость подключения услуги составит 15 % от суммы ежемесячного платежа (не менее 2 000 руб.) Вы можете отсрочить 2 ежемесячных платежа за весь срок кредитования. Но разрыв между ними должен составлять не менее 12 месяцев.

Как видите, все перечисленные пути решения проблемы неплатежей по кредиту доступны еще до появления первых просрочек. Именно поэтому я и говорю, что нельзя затягивать, нужно сразу обращаться в банк, если ожидаете, что не сможете вовремя погашать долг.

Если все-таки просрочки уже случились, то в этом случае дело чаще всего заканчивается судебным разбирательством или, как вариант, банкротством физического лица.

Я – не юрист, поэтому опасаюсь затрагивать эти темы в своей статье. Самый лучший способ, по моему мнению, проконсультироваться с юристом, потому как тема эта очень серьезная и требует профессионального подхода.

Обзор антиколлекторских агентств

Среди самых популярных антиколлекторских агентств выделяют топ-5 лучших организаций, способных эффективно осуществлять квалифицированную помощь:

- Московская компания ОФИР, осуществляющая свою деятельность, связанную с просроченными кредитами и важными долговыми обязательствами. В компании работают профессиональные юристы, которые могут осуществить качественную поддержку дебиторов на законных основаниях.

- Первое антиколлекторское агентство. Деятельность компании осуществляется в Москве. Преимуществом данной компании является то, что основные проблемы должника могут быть решены в кратчайшие сроки — как правило в течении суток.

- Компания «Правильный курс» — осуществляет деятельность по оказанию помощи заемщикам при помощи целого штата грамотно обученных юристов. Преимуществом данного антиколлекторского агентства является возможность осуществления любых консультаций на удаленной основе. Компания преимущественно специализируется по вопросам банкротства, а также решает любые конфликтные ситуации, возникающие между дебиторами и коллекторами.

- Организация «Закон и правосудие». Занимается профессиональной защитой должников, которые по закону имеют право на повторное рассмотрение условий по кредиту. В команде работает группа специалистов с высоким уровнем квалификации и с доскональными знаниями Гражданского кодекса РФ.

Можно ли не платить кредит?

Итак, прежде всего, хочу сказать следующее: если вы берете кредит, вы ни в коем случае не должны думать следующим образом:

- не буду платить, банк не обеднеет!

- возьму кредит и уеду, меня не найдут!

- не буду платить, с меня нечего взять, у меня нет имущества!

- банки обманывают людей, а я обману банк!

- и т.п.

Это все заведомо проигрышные варианты. Взять кредит и просто не выплачивать его чревато следующими негативными последствиями:

- существенное увеличение суммы задолженности за счет штрафных процентов и пени;

- передача или продажа долга коллекторам и настырное «доставание» ими заемщика, его родственников, коллег, друзей, знакомых;

- подача кредитором судебного иска, и взыскание долга через судебных исполнителей, в т.ч. — опись имущества;

- испорченная кредитная история и невозможность брать кредиты в дальнейшем.

Поэтому, если у вас есть действующая задолженность, и вы чувствуете, что не в состоянии ее погашать, ни в коем случае не нужно просто ничего не делать, уклоняться от контактов с кредитором и думать, что «авось, пронесет». Не пронесет! Нужно собраться и задуматься, как не платить кредит на законных основаниях. Далее я рассмотрю несколько таких вариантов.

FAQ – Наиболее распространенные вопросы по теме

Рассмотрим проблемы, которые волнуют неплательщиков больше всего:

не плачу кредит – что будет и посадят ли меня в тюрьму? Наказание в форме уголовной ответственности подразумевается только для злостных уклонистов и в случаях, когда размер неуплаченных обязательств свыше 1,5 млн. руб. Суд может избрать меру пресечения в виде исправительных работ или ограничения свободы на срок 1–6 месяцев. Преступления,которые считают мошенничеством, рассматриваются в отдельном порядке;

обязаны ли мои родственники оплачивать ссуду вместо меня? Нет, дебитор самостоятельно отвечает по своим обязательствам перед заимодателями. Но при аресте и продаже имущества часто реализуется с торгов совместная собственность супругов;

должен ли поручитель платить по долгам заемщика? Да, если плательщик уклоняется от своих обязательств или не имеет имущества для их покрытия

Поэтому мы рекомендуем осторожно относиться к вопросу поручительства в каких-либо долговых обязательствах, даже если дебитор – это ваш близкий друг или родственник.

Надеемся, что наши читатели найдет в нашей статье ответы на актуальные вопросы о том, что делать, как действовать, если не могу платить кредит, и что будет, если не заплатить банку вовремя.

Оспаривание задолженности и условий кредитного договора

Банки иногда злоупотребляют доверием клиентом и внедряют в договоры абсурдные пункты, противоречащие законодательству. Условия договора зачастую меняются в одностороннем порядке без соблюдения процедуры согласования. Часто насчитанная задолженность не соответствует действительности.

Когда заемщик видит нарушение своих прав можно не платить по кредиту, только в той части, где произошли нарушения со стороны банка. Само тело займа, вместе с правильно начисленными процентами необходимо возвращать согласно условиям сделки, иначе впоследствии придется возвращать насчитанные штрафы, пеню.

Обнаружив несоответствие насчитанной со стороны банка задолженности, заемщик должен удостовериться в правильности данных, для этого следует:

- Иметь на руках копию кредитного договора, в нем указан размер выданного кредита, процентная ставка, порядок и сроки погашения долга.

- Запросить в отделении банка выписку по счетам за весь период, данный документ содержит все денежные переводы.

- Имея кредитный договор и выписку можно произвести расчет.

Если долг, насчитанный кредитором не соответствует действительности, заемщик может смело не платить по излишне начисленным суммам. Свою правоту банк должен доказать в суде.

При выявлении нарушений договора со стороны кредитора заемщик может обратиться в суд с исковым заявлением и потребовать расторгнуть соглашение.

3 года неплатежей

Этот временной интервал в российском законодательстве имеет особое значение. Он получил название «срок исковой давности». Если за три года заемщик скрывался, никак не выходил на контакт с банком, не было телефонных переговоров, официальных писем, требований об оплате, встреч с представителями кредитора, о долге можно забывать. В соответствии с ГК РФ никто не может требовать выплаты по договору, если прошло более 3-х лет без перерыва.

Важно: перепродажа задолженности третьим лицам, подключение к взысканию коллекторских агентств значения не имеет. Но, если должник за это время заплатил хотя бы копейку, поговорил с официальным представителем кредитора (есть официальное подтверждение этому), срок действия исковой давности начинает новый отсчет

Формально у заемщика есть возможность выждать три года и считать себя свободным от обязательств. Но в большинстве случаев от желания самого кредитора. Если сумма невелика, а расходы на ее взыскание значительны, банк может и «забыть» про долг. Но внесение в черные списки гарантировано. Можно ли после этого получить новый займ? Сомнительно.

Бывают и ситуации, когда долг более 3 лет бесконечно перепродается, узнать, кому он принадлежит в конкретный момент времени практически невозможно. Небольшие коллекторские агентства закрываются из-за многочисленных нарушений. Если это так, можно и дождаться истечения срока давности.

Как банк взыскивает свои деньги

Взыскание долга обычно является длительным процессом, который включает в себя несколько этапов. С формированием первых задержек начинается работа службы безопасности банка, а точнее — особого отдела взыскания.

Арест имущества должника

При наличии крупной задолженности банк имеет право требовать через суд возвращения выданных средства, а в случае их неимения может быть изъято имущество. Пристав придет домой к должнику, опишет и арестует имущество. Изъять могут все предметы роскоши, украшения, квартиры или дома, которые не являются единственным жильем, и т. д. Изъять квартиру за долги, если это единственное жилье, нельзя. Однако на нее могут наложить арест — это ограничение права распоряжения. Таким образом, сохранить жилье можно, запретив собственнику, например, заключать любые сделки или регистрировать других жильцов.

Индексация долга: выгодно ли это заемщику

Когда заемщик не спешит выполнять обязательства перед кредитором, по решению суда банк проводит индексацию долга — она призвана возместить организации ущерб, причиненный неправомерным поведением должника. Формально сумма долга не меняется, но покупательная способность из-за инфляции снижается. Для банка это — возможность возврата денег с процентами, кроме того, с должника могут взыскать неустойку. Однако для клиента это скорее выгодно: после инфляции отдаются те же самые деньги.

Ограничение должника в правах

Прежде всего могут быть:

- заблокированы расчетные счета в банках;

- наложен запрет на выезд за границу.

Делается это по решению суда.

Законные способы не платить кредит

Формально заемщик в любом случае обязан вернуть банку деньги. Но есть несколько способов снизить кредитную нагрузку:

- кредитные каникулы. Можно договориться об отсрочке платежей на 2-3 месяца;

- рефинансирование. Если процентная ставка велика, можно запросить в другом банке кредит на погашение первоначальной задолженности под более низкий процент. Но нужно следить за наличием скрытых комиссий и платежей;

- кредитная амнистия. По собственной инициативе банк может «простить» относительно небольшую сумму, если ее взыскание будет дорого стоить

Важно понимать, что законных способов не платить полностью, нет. Можно попытаться снизить кредитную нагрузку

Как не платить кредит законно – 5 основных советов

Мы рассмотрели все отрицательные последствия неуплаты кредитов, теперь пора рассказать, как можно избежать нежелательных для заёмщиков ситуаций или хотя бы уменьшить ущерб.

Совет 1. Разрываем кредитный договор

Получатель кредита вправе аннулировать договор, если в нём обнаружены нарушения. Иногда с помощью профессиональных юристов должникам удаётся отменить грабительские поборы банков и зафиксировать сумму задолженности.

В редких случаях получается даже полностью отказаться от выплат – при обнаружении грубейших нарушений со стороны кредитной компании.

Проблема в том, что найти лазейки в юридических документах могут только специалисты, а их услуги стоят денег.

Совет 2. Выкупаем долг

Когда банк передаёт ваш долг коллекторам, хороший вариант уменьшения ущерба – выкуп задолженности кем-то из ваших близких.

Не все заёмщики в курсе, что такой способ решения вопроса вообще существует. Тем не менее, процедура выкупа вполне законна и аналогична таковой при передаче банковского долга коллекторам.

Минимальный размер выкупа – 20%, максимальный – половина. Закон допускает выкуп долга юридическими лицами.

Совет 3. Мирно договариваемся с банком

Лучший вариант решения долгового вопроса. Банки часто идут навстречу своим клиентам, если те ведут политику открытости и не уклоняются от переговоров.

Есть несколько разновидностей мирного урегулирования конфликта:

- реструктуризация долга;

- рефинансирование – получение новой ссуды для покрытия предыдущего кредита;

- отсрочка выплат (кредитные каникулы) – иногда банк позволяет клиентам отложить на год-два погашение долга (в этот период взимаются только проценты).

Найти компромисс легче лояльным клиентам, которые ранее не допускали просрочек по выплатам.

Совет 4. Реструктуризуем кредитную задолженность

Самый распространённый вариант компромиссного решения. Реструктуризация – комплекс мероприятий, призванных стабилизировать финансовый статус должника.

На сайте есть подробная статья о реструктуризации долга.

Здесь укажу коротко, какие меры принимаются для восстановления платежеспособности гражданина:

- снижение суммы ежемесячных выплат;

- увеличение общего срока кредита;

- отмена штрафов на определенный период.

Реструктуризация относится к числу благоприятных исходов дел о банкротстве.

Совет 5. Объявляем себя банкротом

Признание несостоятельности означает, что должник реально не имеет возможности погасить долг. Когда лицо становится банкротом, на его имущество и счета налагается арест. Далее назначается процедура реализации активов.

Оценкой стоимости имущества занимается официальное лицо – финансовый управляющий. Он же назначает время и способ продажи ценных вещей в пользу кредитора.

Погасить кредит страховкой

В любом банке действует услуга страхового погашения кредита, которая предусматривает возмещение долга по кредиту при наступлении страхового случая. При этом зачастую свои права заемщиков приходится отстаивать в судебном порядке, при этом теряется время, а также копится существенная неустойка по кредиту. Для этого необходимо отсрочить платежи на время судебных разбирательств и обратиться в банк с соответствующим заявлением. При возникновении любых страховых случаев заемщик имеет право направить страховые выплаты на покрытие долга хотя бы частично.

При этом необходимо обращаться в страховую компанию с полным пакетом документов, который включает в себя как договор, так и все финансовые документации по страховым выплатам.

Возможные последствия неуплаты

Кредитный договор обязывает должника выплатить не только саму сумму займа, но и предусмотренные проценты. В противном случае выдача средств бессмысленна для банка. Финансовая организация извлекает прибыль из договора, поэтому старается вернуть средства всеми возможными способами.

Кредитный договор обязывает должника выплатить не только саму сумму займа, но и предусмотренные проценты. В противном случае выдача средств бессмысленна для банка. Финансовая организация извлекает прибыль из договора, поэтому старается вернуть средства всеми возможными способами.

Большая часть банков до последнего пытается взыскать средства в досудебном порядке. В работу включается отдел досудебного урегулирования, который проводит с должником беседы, направляет претензии, звонит. Однако некоторые банки предпочитают не затягивать данную стадию, подавая в суд (или продавая долги коллекторам) максимально быстро.

После подачи в суд и вынесения решения, банк вправе поступить следующими способами:

- Получить исполнительный лист и обратиться в службу судебных приставов для начала процедуры принудительного взыскания.

- Попытаться возбудить уголовное дело по факту невыплаты кредита.

- Продать долг коллекторскому агентству.

Чаще всего, сначала организация пытается взыскать задолженность через приставов. А вот безнадёжные долги могут быть проданы сторонним взыскателям.

Процедура принудительного взыскания

После вынесения решения, у должника есть пять дней для добровольного исполнения. После этого банк сможет передать исполнительный лист в службу судебных приставов по месту проживания должника.

Приставы должны будут выполнить следующие действия:

- направить должнику копию постановления о возбуждении исполнительного производства;

- начать розыск счетов и имущества должника;

- направить запросы в ФНС и ПФР для поиска постоянных источников дохода.

В результате проведения исполнительных действий, к должнику могут быть применены меры воздействия, такие как:

- арест счетов, в том числе зарплатных карт и пенсионного счёта;

- арест имущества, в первую очередь недвижимости и транспорта;

- визит к должнику с целью описи его личного имущества;

- выставление имущества должника на торги с целью реализации;

- выдел доли из совместно нажитого с супругом имущества;

- обращение взыскание на долевое имущество, а также на долю в юридическом лице.

Все эти действия имеют исключительно финансовый смысл, то есть направлены на удовлетворение требования, указанного в исполнительном листе.

Возбуждение уголовного дела

На практике, из-за невыплаты кредита возбудить дело практически невозможно. Но банки часто пугают этим своих должников, чтобы те выполняли свои обязательства добровольно. Однако для возбуждения дела должны быть реальные причины:

- должник умышленно уклоняется от возврата, предпринимает для этого конкретные действия, например, подделывает документы (статья 177 УК РФ);

- лицо совершает мошеннические действия, направленные на получение средств, как пример – подаёт в банк ложные сведения о себе (статья 159.1 УК РФ).

Если лицо просто не платит по счетам, то возбудить дело не получится.

Продажа долга коллекторам

Большая часть банков продаёт долги только после того, как они (по мнению самой кредитной организации) будут признаны безнадёжными. Обычно это происходит, когда в течение длительного периода времени с заёмщика не удаётся взыскать ничего.

Если судебное решение уже было вынесено, процедура продажи долга несколько усложняется. Помимо уведомления заёмщика, банк обращается в суд для получения постановления о замене стороны в обязательстве. Новый взыскатель направляет в службу приставов не только сам исполнительный лист, но и постановление, указывающее, что он теперь получает права взыскателя.

Однако после покупки долга, коллекторы редко переходят к стадии исполнительного производства. Чаще всего они пытаются воздействовать на должника иными способами, например, звонят (в том числе родственникам и знакомым), направляют письма, используют методы психологического воздействия.

Возможные последствия

Что будет, если систематически не оплачивать взносы или перестать платить за кредит вообще и не пытаться решить проблему по просроченной задолженности с банком? Точный ответ на этот вопрос зависит от индивидуальных условий кредитного договора, суммы остатка и внутренних регламентов учреждения.

Наиболее неблагоприятным исходом для заемщика можно считать ограничение в правах, арест имущества и принудительное выселение из жилища (с условием, что оно не единственное). По решению суда также может быть направлен исполнительный лист по месту работы гражданина, согласно которому денежные средства в размере до 50% оклада удерживаются из зарплаты в пользу кредитора.

Следует помнить, что неприятные последствия бывают разными, а долг все равно рано или поздно придется гасить. Мы рекомендуем искать альтернативные варианты того, что делать, если нет денег и нечем платить за кредиты.