Уплата процентов по кредиту в бухучете

Содержание:

- Учет полученных кредитов и займов

- Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021)

- Получение займа от контрагента

- Бухгалтерский учет у кредитора

- Учет операций заемщиком

- Учет у заимодавца

- Займ от учредителя

- Как начисляются проценты по поступившим средствам

- Учет бюджетных кредитов

- Учет заемного капитала и целевого финансирования

- Краткосрочная и долгосрочная задолженность

- Понятие, цель и задачи аудита кредитов и займов

- Кредиты и займы — суть и отличия

- Программа проведения аудита учета кредитов и займов

- Виды займов и порядок их учета

- Отражение в балансе организации

- Товарный кредит

- Пример отражения операций по выданным займам

Учет полученных кредитов и займов

Следуя «Правилам бухгалтерского учета» 15/2008, к расходам по обеспечению кредитов и займов следует относить как проценты за пользование ими, так и сопутствующие расходы: юридические и информационные консультации, экспертизы договоров и т. д.

Проценты, выплачиваемые за пользование заемными средствами, могут учитываться двумя способами:

- равномерно в течение всего срока кредитования;

- в любом другом порядке, предусмотренном договором и не нарушающим принципа равномерности их учета.

Сопутствующие расходы учитываются равномерно на протяжении всего времени заимствования.

Заемные активы находят свое отражение на 66-м и 67-м счетах бухгалтерского учета. 66-й применяется для договоров сроком действия 12 месяцев или меньше, 67-й – дли договоров со сроком действия более 1 года.

Все кредиты и займы обязательно учитываются по отдельности, каждый – как самостоятельное правоотношение. Расходы по обеспечению займов и кредитов также должны учитываться отдельно от основных сумм задолженности, в определенном расчетном периоде и с включением их в категорию прочих расходов.

В бухгалтерском балансе суммы долгосрочных кредитов должны отображаться в строке 1410 «Заемные средства», а краткосрочные – в строке 1510, имеющей аналогичное наименование.

Коммерческие кредиты и товарные векселя должны быть отражены в строках:

- долгосрочная задолженность в строке 1450 «Прочие обязательства»;

- краткосрочные долговые обязательства в строке 1520 «Кредиторская задолженность».

Отдельно оговорено, что если кредитные или заемные были потрачены на инвестиционные активы, то проценты по таким долгам должны проводиться по счету 08 «Вложения во внеоборотные активы». Юридические лица, использующие упрощенную методику ведения бухгалтерского учета, имеют право применять в этом случае счет 91.2.

В случаях, когда заемные денежные средства вложены в закупку материально-производственных ресурсов или заём был получен в виде таких ресурсов, проценты по этим займам и кредитам могут быть отнесены к затратам на покупку материально-производственных ресурсов.

Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021)

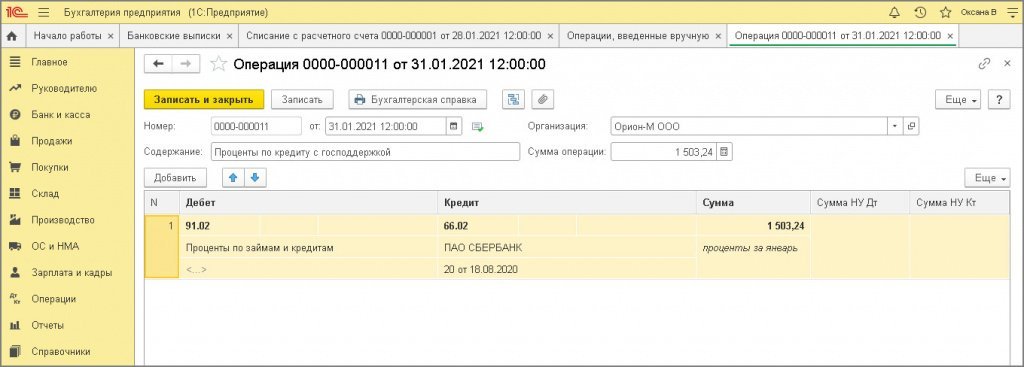

6.1 Отражены в расходах в БУ проценты по кредиту за январь 2021

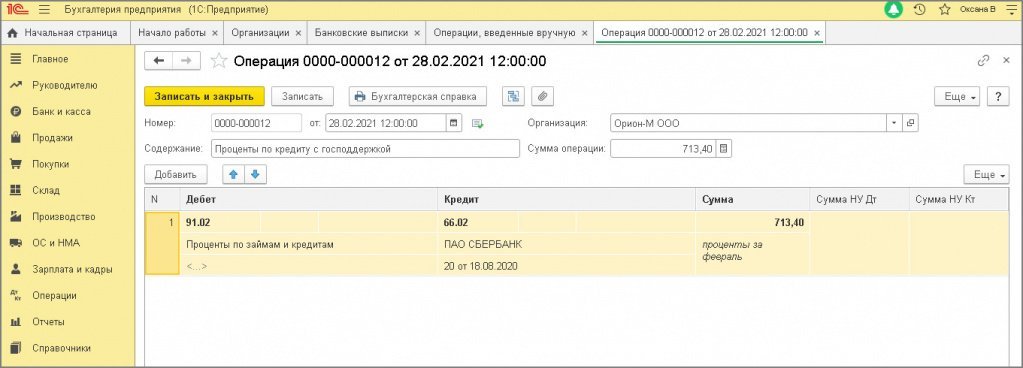

Документ «Операция» (рис. 1).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету» (как в операции 1.2)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета.

- Колонки Сумма Ну Дт, Сумма Ну Кт не заполняйте, поскольку эта сумма процентов не перечислена банку.

- Кнопка Записать и закрыть.

Рис. 1

Рис. 1

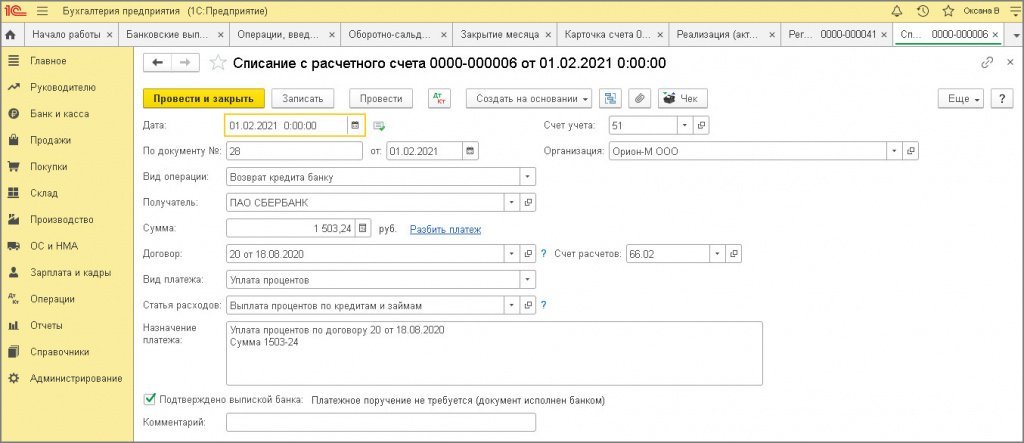

6.2 Уплачены проценты по кредиту за январь 2021

Документ «Списание с расчетного счета» (рис. 2).

Создайте, заполните и проведите документ аналогично операции 4.1.

Рис. 2

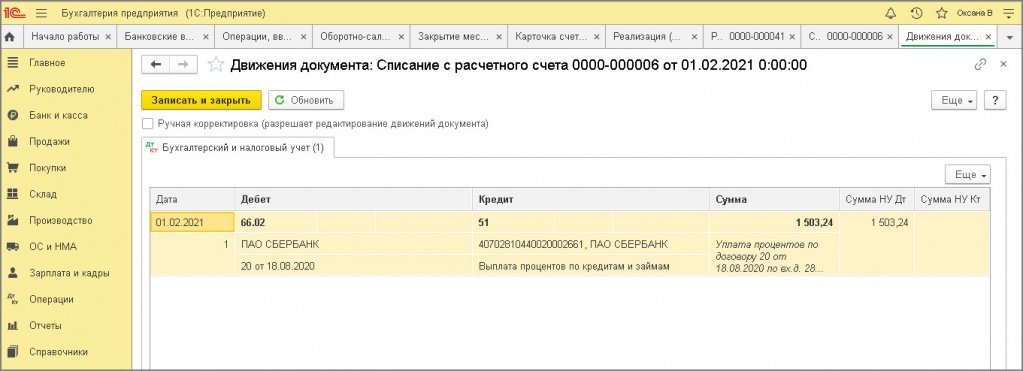

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

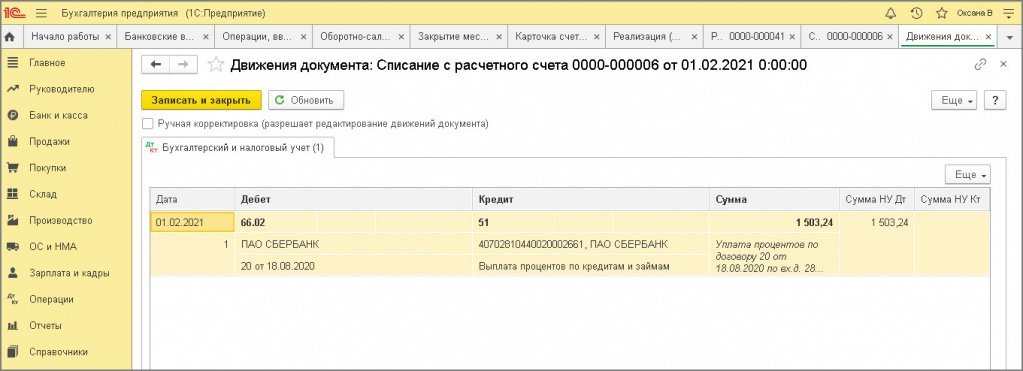

6.3 Признаны в расходах в НУ проценты по кредиту за январь 2021

Документ «Операция» (рис. 4).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- В поле От укажите дату перечисления процентов банку (в примере 01.02.2020).

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма Ну Дт, Сумма Ну Кт укажите сумму процентов за январь, перечисленных банку 01.02.2020.

- Кнопка Записать и закрыть.

Рис. 4

Рис. 4

6.4 Отражены в расходах БУ проценты по кредиту за февраль

Документ «Операция» (рис. 5).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету» (как в операции 1.2).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета за февраль.

- Колонки Сумма Ну Дт, Сумма Ну Кт не заполняйте, поскольку эта сумма процентов не перечислена банку.

- Кнопка Записать и закрыть.

Рис. 5

Рис. 5

6.5 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В январе 2021 с суммы процентов (не уплаченных банку) при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка по признанию ОНА: Дт 09 Кт 99.02.О.

Получение займа от контрагента

Нормативное регулирование

По договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг (п. 1 ст. 807 ГК РФ).

Правила бухучета займов описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам». Сумма, полученная по договору займа, является кредиторской задолженностью и учитывается в зависимости от срока займа: если срок до года включительно — на счете 66.03 «Краткосрочные займы», при сроке более года —на счете 67.03 «Долгосрочные займы» (план счетов 1С).

К расходам, связанным с исполнением договора займа и учитываемым отдельно от основного долга, относят (п. 3 ПБУ 15/2008):

- проценты за пользование займом;

- сопутствующие расходы — оплату информационных и консультационных услуг, экспертизы договора и др.

Сопутствующие расходы учитываются равномерно на протяжении всего срока договора займа (п. 8 ПБУ 15/2008).

Учет в 1С

Получение денежных средств по договору займа оформляется документом Поступление на расчетный счет вид операции Получение займа от контрагента.

Необходимо обратить внимание на заполнение полей:

- Сумма — полученная сумма по договору займа, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

Счет расчетов — 67.03 «Долгосрочные займы».

Бухгалтерский учет у кредитора

Обязательным условием заемного соглашения является определение порядка и сроков уплаты заемщиком начисленного. Периодичность начисления таких кредитных дивидендов устанавливается в первоначальном заемном соглашении и может производиться ежемесячно, ежеквартально либо в определенный отчетный период. Проводки по начислению процентов по займу полученному и выданному мы приведем ниже. Разберемся последовательно.

Начисление процентов по кредиту — проводки будут зависеть, в первую очередь, от вида деятельности (п. 34 ПБУ 19/02) и организационно-правовой формы учреждения-кредитора. В том случае когда займодавцем выступает кредитное учреждение либо микрофинансовая организация, то, в соответствии с Приказом Минфина № 94н от 31.10.2000 и ПБУ 9/99 (п. 12), проценты по займам выданным (проводки) отражаются на 90 счете плана счетов.

Если же организацией, не являющейся кредитной, начислены проценты по кредиту, проводка будет формироваться по кредиту счета 91, согласно п. 16 ПБУ 9/99.

Выдавая кредитную ссуду, займодавец осуществляет определенное финансовое вложение, соответственно, бухучет будет вестись по счету 58 «Финансовые вложения».

Бухгалтерские записи для некоммерческих организаций будут такими:

- Дт 58.3 Кт 51 — выдан заем сторонней организации;

- Дт 73.1 Кт 51 — работнику организации.

Следующие записи формируются бухгалтером периодически — ежеквартально, ежемесячно:

- Дт 58 Кт 91 — начислены проценты по займу выданному, проводки;

- Дт 51 Кт 58.3 — поступление на расчетный счет процентных сумм. Возврат средств заемщиком также отражается данной бухгалтерской записью.

Для ведения корректного налогового учета займодателем, когда начислены проценты по договору займа, проводки формируются периодически, а сами процентные суммы признаются доходами по итогам каждого отчетного периода в том случае, когда срок действия соглашения — более чем один квартал (п. 6 ст. 271 НК РФ).

Учет операций заемщиком

На счете 66 отражается задолженность по всем финансовым вложениям, вне зависимости от срока их погашения.

Эта непоследовательность при составителении плана счетов влияет на расчеты по займам. Положения БУ позволяют отражать долгосрочные займы на счете 66, как только срок их погашения сократится до одного года.

Проводки:

- ДТ51 (10, 41) КТ67 — предоставлен кредит в рублях, в виде материальной помощи, товаров.

- ДТ67 КТ51 (10, 41) — отражено погашение займа.

Для учета дополнительных затрат (процентов, консультационных услуг, курсовых разниц) по кредитам используются субсчета. Эти расходы списываются в том периоде, в котором они были начислены. Но не во всех случаях.

Учет у заимодавца

Займы, предоставленные другим организациям, у компании-заимодавца согласно п. 43 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ <5> относятся к финансовым вложениям. Порядок их учета регулируется ПБУ 19/02 <6>. Для того чтобы выданный заем учесть в составе финансовых вложений, должны быть выполнены следующие условия:

- наличие оформленных документов, подтверждающих право организации на получение денежных средств или других активов, в отношении которых произведены вложения;

- способность займа приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо в виде других выгод;

- переход к организации рисков, связанных с выдачей займа (риск невозврата суммы займа, изменения цены, ликвидности).

<5> Приказ Минфина России от 29.07.1998 N 34н «Об утверждении Положения по ведению бухгалтерского учета и отчетности в РФ».<6> Приказ Минфина России от 10.12.2002 N 126н «Об утверждении Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02″.

Исходя из указанных требований можно заметить, что к финансовым вложениям относятся только те займы, которые приносят экономический доход в виде процентов. Выданные беспроцентные займы этим условиям не удовлетворяют, поэтому они, согласно Плану счетов, могут учитываться на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по выданным займам».

Для обобщения информации о предоставленных другим организациям процентным займам Планом счетов рекомендован счет 58 «Финансовые вложения». На этом счете учитывается основная сумма предоставленного обязательства. В то же время начисленные проценты являются операционными доходами (п. 7 ПБУ 9/99 <7>) и могут отражаться на счете 76 «Расчеты с разными кредиторами и дебиторами», субсчет «Расчеты по процентам». Такой раздельный порядок учета основной суммы предоставленного займа и причитающихся к получению процентов объясняется требованиями ПБУ 19/02, согласно которым финансовые вложения (в том числе предоставленные займы) отражаются в бухгалтерском учете по сумме фактических затрат.

<7> Приказ Минфина России от 06.05.1999 N 32н «Об утверждении положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99″.

Что касается налогового учета, то сумма выданного займа не учитывается ни в доходах (п. 1 ст. 251 НК РФ), ни в расходах (п. 12 ст. 270 НК РФ). В состав внереализационных доходов организации подлежат включению только суммы, полученные в виде процентов (п. 6 ст. 250 НК РФ). В соответствии с п. 3 ст. 43 НК РФ процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления). При этом если налогоплательщик учитывает доходы и расходы по методу начисления, то доход по договору займа, срок действия которого приходится более чем на один отчетный период, признается полученным и включается в состав внереализационных доходов на конец соответствующего отчетного периода. Если договор займа прекращается до истечения отчетного периода, то доход признается полученным и включается в состав доходов на дату прекращения действия договора займа (п. 6 ст. 271 НК РФ). При применении «упрощенки» и кассового метода учета доходов или расходов при налогообложении прибыли доходы в виде причитающихся процентов признаются по факту их получения.

О.А.Холоднова

Консультант по вопросам

бухгалтерского учета и налогообложения

компании «Ю-Софт»

Займ от учредителя

Учредитель также может предоставлять организации займ и получать от нее кредиты. Все условия данной сделки оговариваются в договоре. Рассмотрим детальнее правовые аспекты данной операции. ГК такие сделки не запрещены, но трудности возникнут при учете НДС. Проводки по данным операциям аналогичны тем, которые были рассмотрены ранее.

Если учредитель принимает решение «простить» долг предприятию, то нужно учесть его долю в капитале. Если она превышает 50%, то налогооблагаемая прибыль не образуется. Организация может погашать задолженность в натуральном виде, то есть продукцией:

- Д-т 76 К-т 91 — выручка отражается в счет уплаты долга.

- Д-т 90 К-т 68 – начислен НДС от реализации.

- Д-т 66 К-т 76 – учтена задолженность.

Как начисляются проценты по поступившим средствам

Порядок начисления процентов к уплате зависит от целей полученных заемных финансов. Если это краткосрочная ссуда, призванная увеличить запас сырья, используемого при основной деятельности компании, то проценты входят в себестоимость работ (услуг, продукции), что оговаривается в ПБУ 10/99 «Расходы организации». При этом проценты отображаются проводкой:

Дт 91 «Прочие доходы и расходы» Кт 66 «Расчеты по краткосрочным кредитам и займам».

Если чужие деньги взяты в целях инвестирования во внеоборотные активы, то проценты по ним включены в стоимость приобретения основного средства. В программе совершается запись:

Дт 08 «Вложения во внеоборотные активы» Кт счетов 66, 67.

После того как объект стройки или оборудование введено в эксплуатацию, то есть переводится на 01 «Основные средства», стоимость процентов возмещается собственными капиталами предприятия. Бухгалтерская запись показывает движение стоимости:

Дт 84 «Нераспределенная прибыль (непокрытый убыток)» Кт счетов 66, 67.

Например, трехлетний займ на 28 800 000 рублей, полученный ООО «Долгая Долина» у ООО «Инвест.КОМ» на условиях годовой процентной ставки за пользование чужими средствами 30%. Предприятие успело использовать два транша за февраль и март. Надо рассчитать, сколько процентов к уплате начислить за этот период:

- 28 800 000 / 36 месяцев * 12 месяцев = 9 600 000 рублей.

- 9 600 000 * 30% = 3 840 000 рублей годовых.

- 3 840 000 / 12 месяцев = 320 000 рублей ежемесячно.

Таким образом, будут начислены проценты к уплате:

320 000 * 2 месяца = 640 000 рублей.

Допустим, что ООО «Долгая Долина» взяла займ для строительства нового объекта трансформаторная подстанция, которая в будущем станет основным средством.

Дт 08.03 «Строительство объектов основных средств» Кт 67.04 «Проценты по долгосрочным займам» — 640 000 рублей.

Теперь можно обновить оборотно-сальдовую ведомость: Таблица №2. Оборотно-сальдовая ведомость с начисленными процентами.

| Счет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Контрагенты | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Договоры | ||||||

| 67 | 1 120 000,00 | 640 000,00 | 1 120 000,00 | 1 600 000,00 | ||

| 67.03 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| ООО «Инвест.КОМ» | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 4904 -10 от 01.02.2018 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 67.04 | 320 000,00 | 640 000,00 | 320 000,00 | |||

| ООО «Инвест.КОМ» | 320 000,00 | 640 000,00 | 320 000,00 | |||

| 4904 -10 от 01.02.2018 | 320 000,00 | 640 000,00 | 320 000,00 | |||

| Итого | 1 120 000,00 | 640 000,00 | 1 120 000,00 | 1 600 000,00 |

Учет бюджетных кредитов

Бюджетные кредиты – это заемные средства, предоставленные организациям из средств бюджета. Бухгалтерский учет бюджетных кредитов согласно ПБУ 13/2000 «Учет государственной помощи» (утв. приказом Минфина России от 16.10.2000 № 92н) осуществляется в общем порядке, установленном для учета заемных средств:

- Дебет счета 51 «Расчетные счета» Кредит счетов 66 «Краткосрочные кредиты и займы», 67 «Долгосрочные кредиты и займы» – получен бюджетный кредит;

- Дебет счета 91-2 «Прочие расходы», 08 «Вложения во внеоборотные активы», 60 «Расчеты с поставщиками и подрядчиками», субсчет «Проценты за кредит», Кредит счетов 66, 67, субсчета «Проценты за кредит» – начислены проценты за кредит;

- Дебет счета 66 или 67, субсчета «Проценты за кредит», Кредит счета 51 – погашена задолженность по кредиту и проценты за кредит.

Пункт 8 ПБУ 13/2000 предусматривает особый порядок учета бюджетных кредитов, полученных на возвратной основе: когда договором определены условия, освобождающие организацию от возврата кредита, и существует достаточная уверенность в том, что эти условия будут выполнены, тогда полученные бюджетные средства признаются в качестве субсидий и субвенций.

показать содержание

Учет заемного капитала и целевого финансирования

Заемные (привлеченные) источники — средства, предоставленные организации во временное пользование на определенный срок, по истечении которого возвращаются владельцам.

Кредиты банков — долгосрочные и краткосрочные суммы, полученные в долг от учреждения банка с условием возврата и выплатой процентов за пользование.

Займы — суммы, полученные в долг от юридических и физических лиц на различные цели с условием возврата.

Целевое финансирование — полученные средства от других организаций, правительственных органов, предназначенные для осуществления мероприятий целевого назначения.

Краткосрочная и долгосрочная задолженность

Кредиты и займы по сроку предоставления следует разделять на краткосрочные (срок погашения согласно условиям подписанного договора составляет менее 12 месяцев) и долгосрочные (срок погашения согласно условиям подписанного договора превышает 12 месяцев).

Как правило, краткосрочные кредиты и займы привлекаются для поддержания текущей деятельности, то есть выступают источником финансирования оборотных активов компании. Долгосрочные кредиты чаще всего используются для развития производственной деятельности организации: обновления основных средств, закупки оборудования для выпуска новой продукции, расширения производства и т.д.

Следует заметить, что в ПБУ 15/2008 не предусмотрено никаких норм по разграничению задолженности на краткосрочную и долгосрочную. Однако в соответствии с п. 19 ПБУ 4/99 активы и обязательства отражаются в бухгалтерском балансе как краткосрочные и долгосрочные в зависимости от срока их обращения, то есть кредиты и займы в зависимости от срока их погашения отражаются в разных разделах пассива бухгалтерского баланса .

В форме «Бухгалтерский баланс», утвержденной Приказом Минфина России от 2 июля 2010 г. N 66н, долгосрочные и краткосрочные обязательства компании, в том числе в виде полученных кредитов и займов, подлежат отражению в разных разделах (IV и V) бухгалтерского баланса.

Активы и обязательства признаются долгосрочными в тех случаях, когда срок их обращения или срок их погашения не превышает продолжительность операционного цикла экономического субъекта или 12 месяцев после отчетной даты, в противном случае активы и обязательства признаются долгосрочными .

В соответствии с рекомендациями индивидуальным аудиторам, аудиторским организациям, аудиторам по проведению аудита годовой бухгалтерской (финансовой) отчетности компаний за 2009 г. долгосрочные обязательства, срок погашения которых на отчетную дату менее 12 месяцев, подлежат отражению в бухгалтерском балансе как краткосрочные обязательства.

В связи с этим для представления достоверных сведений в бухгалтерской отчетности и для исключения замечаний аудиторов бухгалтеру необходимо вести раздельный учет краткосрочных и долгосрочных кредитов и займов. В учетной политике для целей бухгалтерского учета необходимо предусмотреть требование по переводу долгосрочной задолженности в краткосрочную и наоборот (например, в случае продления срока договора).

Понятие, цель и задачи аудита кредитов и займов

Определение 1

Аудит кредитов и займов – это проверка правильности ведения учета расчетов на предприятии, подтверждение законности образования кредиторской задолженности, ее достоверности и реальности погашения.

Цель аудиторской процедуры заключается в получении доказательств достоверности отчетных показателей, которые отражают задолженность компании по полученным кредитным средствам. Для достижения данной цели ставятся задачи:

- определение реальности и документированности кредитов и займов;

- установление обоснованности получения кредитов и займов;

- оценка целевого использования заемных средств, полноты и своевременности их возврата;

- подсчет остатков и процентов по непогашенным кредитам и займам;

- проверка правильности ведения синтетического и аналитического учета операций по кредитам и займам.

Задачи решаются посредством различных аудиторских приемов и аналитических процедур с опорой на законодательные акты и источники информации.

Кредиты и займы — суть и отличия

Современные предприятия часто прибегают в своей деятельности к заемным средствам, а некоторые без них просто не смогут существовать

Поэтому важно понимать, как вести бухгалтерский учет кредитов и займов

Глава 42 Гражданского кодекса РФ предусматривает два основных варианта:

- оформление договора займа;

- заключение кредитного договора.

Также ГК РФ в упомянутой главе прописывает понятия товарного и коммерческого кредитов. Но это скорее частные случаи, которые на деле оформляются довольно редко.

Суть займов и кредитов — привлечение дополнительных средств (вещей, ценных бумаг) на оговоренный срок с последующим возвратом. Остальные нюансы зависят от особенностей заключенной сделки и вида отношений сторон. Это и будет определять, как организовать учет займов и кредитов.

В таблице отразим основные отличия между кредитом и займом:

|

Аспект |

Заем |

Кредит |

|

Кто выдает |

Любой хозяйствующий субъект (юрлицо, ИП, физлицо) |

Только кредитные организации (банки) |

|

Документ-основание |

Договор займа |

Кредитный договор |

|

Форма документа-основания |

Если договор заключен между физлицами и сумма займа менее 10 тыс. руб. — письменная форма договора необязательна (альтернатива — расписка). |

Всегда в письменной форме |

|

Если договор заключен между физлицами и сумма займа 10 тыс. руб. и больше — письменная форма договора обязательна |

||

|

Если заём выдан юрлицом — письменная форма договора обязательна вне зависимости от суммы займа |

||

|

Форма заемных средств |

Деньги, вещи, ценные бумаги |

Только деньги |

|

Проценты |

Необязательно |

Всегда |

Рассмотрим, как правильно организовать учет займов и кредитов.

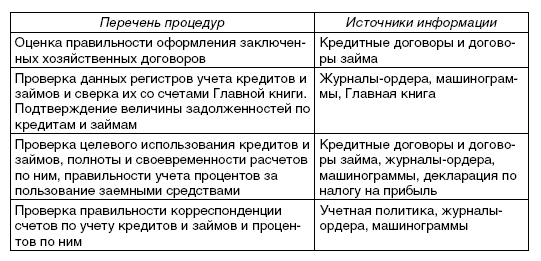

Программа проведения аудита учета кредитов и займов

Одним из важнейших этапов проверки является планирование. Для адекватного проведения аудита необходимо собрать общие сведения об аудируемой компании, положении отрасли, в которой она работает

Аудитору важно хорошо понимать экономические условия функционирования предприятия. После предварительной подготовки и выполнения всех документальных формальностей (заключение договора клиентом) составляется программа аудита учета кредитов и займов:

Рисунок 1. Программа аудита кредитов и займов

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Виды займов и порядок их учета

По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа между организациями заключается в письменной форме независимо от суммы.

Займодавец имеет право на получение с заемщика процентов на сумму займа в размере и порядке, определенными договором, если иное не предусмотрено законом или договором займа. При отсутствии в договоре условий о размере процентов их размер определяется существующей ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга. При отсутствии иного соглашения проценты выплачиваются ежемесячно со дня возврата суммы займа.

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случае передачи заемщику не денег, а вещей, определенных родовыми признаками.

Организация, получившая заем с условием выплаты процентов по нему, покрывает расходы по уплате процентов за счет собственных средств.

Денежные средства, полученные по договорам займа, не включаются в облагаемый оборот по НДС.

Привлечение займов в организации может осуществляться следующими путями:

- получение краткосрочных и долгосрочных займов от займодавцев (кроме банков) внутри страны и за рубежом в рублях и иностранной валюте;

- выдача финансовых векселей;

- реализация (выпуск) краткосрочных и долгосрочных ценных бумаг (облигаций).

Учет займов ведется на пассивных счетах 66 «Краткосрочные кредиты и займы» и 67 «Долгосрочные кредиты и займы».

Полученные займы в денежных средствах отражаются по дебету счета 51 «Расчетные счета» и кредиту счетов 66, 67. Проценты по займам согласно ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 06.05.1999 № 33н) и ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» (утв. приказом Минфина России от 02.08.2001 № 60н) отражаются по дебету счета 91 «Прочие доходы и расходы» и кредиту счетов 66, 67.

Задолженность по полученным займам и кредитам отражается в бухгалтерском учете с учетом процентов, причитающихся к уплате на конец отчетного периода.

В соответствии с ПБУ 5/01 и 15/01 в фактическую себестоимость материально-производственных запасов могут включаться затраты по оплате процентов по заемным средствам, если они связаны с приобретением запасов и произведены до даты оприходования их на складах. Это возможно в случае, когда за счет полученных кредитов производятся авансовые платежи под поставку товарно-материальных ценностей.

Начисление процентов по заемным средствам до даты оприходования материально-производственных ценностей отражается по дебету счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Проценты за кредит», и кредиту счета 66, субсчет «Проценты банку». Данные суммы будут отнесены в дебет счетов 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей» и др. с кредита счета 60, субсчет «Проценты за кредит», по мере принятия ценностей к бухгалтерскому учету.

Начисление процентов по заемным средствам после даты оприходования материально-производственных запасов отражается по дебету счета 91-2 и кредиту счета 66, субсчет «Проценты банку».

Получение прочего имущества по договору займа предполагает передачу права собственности от займодавца к заемщику, что отражается в учете по дебету счетов 08 «Вложения во внеоборотные активы», 10 «Материалы» и др. и кредиту счетов 66, 67.

Возврат осуществляется по истечении договора займа и предполагает переход права собственности от заемщика к займодавцу и возврат вещного займа; в бухгалтерском учете отражается по дебету счетов 66, 67 и кредиту счетов 90-1, 91-1.

Списание фактической себестоимости возвращенных по договору займа товарно-материальных ценностей отражается по дебету счетов 90-2, 91-2 и кредиту счетов 10 «Материалы», 41 «Товары» и др.

Отражение финансового результата от операции отражается по дебету счетов 90-9, 91-9 и кредиту счета 99 «Прибыли и убытки» (прибыль) либо по дебету счета 99 и кредиту счетов 90-9, 91-9 (убыток).

Отражение в балансе организации

Для определения позиции в балансе выясним какой 67 счет – активный или пассивный. Результат получения долгосрочных займов, кредитов – создание ценностей для получения экономической выгоды. То есть ссуды характеризуются как источники финансовых инвестиций, а это первый признак пассива.

Второе доказательство пассивного характера регистра следует из анализа операций – до момента возврата заемных средств оборотно-сальдовая ведомость по счету 67 имеет кредитовый остаток или нулевой при отсутствии привлеченных сторонних инвестиций.

В бухгалтерском балансе расчеты по долгосрочным займам и кредитам показываются по строке 1410 в разрезе основного долга до тех пор, пока до возврата не останется 365 (366) дней. После этого для целей достоверности показателей их переквалифицируют в краткосрочную ссудную задолженность с отражением в графе 1510. Ежемесячные проценты целесообразней указывать по строке 1520, так как они обладают признаком краткосрочности.

Товарный кредит

Кроме денег, заимодавец (кредитор) может одолжить организации принадлежащее ему имущество. В данном случае такая сделка представляет собой заем в натуральной форме или товарный кредит.

С позиций бухучета и налогообложения между договором займа в натуральной форме и договором товарного кредита нет никаких различий. В зависимости от того, какое имущество является предметом займа, в бухучете сделайте проводку:

Дебет 41 (08, 10…) Кредит 66 (67) – получены товары (основные средства, материалы) по договору займа (товарного кредита).

Оцените полученное имущество по стоимости, указанной в договоре (п. 2 ПБУ 15/2008).

При возврате займа (товарного кредита) сделайте запись:

Дебет 66 (67) Кредит 41 (01, 10) – возвращены товары (материалы, основные средства) в счет погашения задолженности по договору займа (товарного кредита).

Чтобы вернуть имущество, полученное по договору займа (товарного кредита), организация должна приобрести аналогичные товары (материалы, основные средства). Эти активы примите к учету в сумме фактических затрат на их приобретение без НДС (п. 5 ПБУ 5/01, п. 8 ПБУ 6/01).

Фактической себестоимостью имущества, полученного по договору займа (товарного кредита), признается стоимость активов, которыми заемщик погашает свой долг (п. 10 ПБУ 5/01, п. 11 ПБУ 6/01). Эта сумма становится известной только к моменту возврата. Соответственно, между первоначальной и последующей оценкой займа (кредита) может возникнуть ценовая разница. Стоимость имущества, принятого к учету, изменить нельзя (п. 12 ПБУ 5/01, п. 14 ПБУ 6/01). Включите ее в состав прочих доходов или расходов (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99).

В учете при этом отразите проводки:

Дебет 91-2 Кредит 66 (67) – списана ценовая разница, возникающая, если договорная стоимость имущества меньше стоимости имущества, приобретенного для возврата займа (кредита);

Дебет 66 (67) Кредит 91-1 – списана ценовая разница, возникающая, если договорная стоимость имущества больше стоимости имущества, приобретенного для возврата займа (кредита).

Если заем (кредит) предоставлен под проценты, к счету 66 (67) откройте два субсчета. Например, счет 66 субсчет «Расчеты по основному долгу» и счет 66 субсчет «Расчеты по процентам». Это связано с тем, что суммы процентов нужно учесть обособленно (п. 4 ПБУ 15/2008, Инструкция к плану счетов (счета 66 и 67)).

Проценты, начисленные по займу (кредиту), отнесите к прочим расходам, кроме тех, что связаны с приобретением, сооружением и (или) изготовлением инвестиционного актива.

В бухучете начисление процентов отразите следующим образом:

Дебет 91-2 Кредит 66 (67) субсчет «Расчеты по процентам» – начислены проценты за пользование заемными средствами.

Такой порядок следует из пункта 7 ПБУ 15/2008.

Пример отражения в бухучете кредита, полученного для предварительной оплаты товаров

15 июня ООО «Торговая фирма «Гермес»» получило в банке кредит для приобретения товаров. Сумма кредита – 500 000 руб. Кредит предоставлен сроком до 30 июня текущего года под 20 процентов годовых.

20 июня «Гермес» производит предварительную оплату за товар в полной сумме его стоимости. 24 июня товар оприходован.

По условиям договора «Гермес» выплачивает проценты вместе с основной суммой долга.

Для отражения операций по договору займа и купли-продажи бухгалтер «Альфы» открыл:

- к счету 60 «Расчеты с поставщиками и подрядчиками» – субсчета «Расчеты по авансам выданным», «Расчеты с поставщиком»;

- к счету 66 «Расчеты по краткосрочным кредитам и займам» – субсчета «Расчеты по основному долгу», «Расчеты по процентам».

В учете «Гермеса» сделаны следующие проводки.

15 июня:

Дебет 51 Кредит 66 субсчет «Расчеты по основному долгу» – 500 000 руб. – отражена сумма полученного кредита.

20 июня:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51 – 500 000 руб. – перечислена поставщику предоплата за товар.

24 июня:

Дебет 41 Кредит 60 субсчет «Расчеты с поставщиком» – 423 729 руб. (500 000 руб. – 500 00 руб. × 18/118) – приняты к учету товары от поставщика;

Дебет 19 Кредит 60 субсчет «Расчеты с поставщиком» – 76 271 руб. (500 000 руб. × 18/118) – учтен «входной» НДС по купленным товарам;

Дебет 60 субсчет «Расчеты с поставщиком» Кредит 60 субсчет «Расчеты по авансам выданным» – 500 000 руб. – зачтена предоплата товаров.

30 июня:

Дебет 91-2 Кредит 66 субсчет «Расчеты по процентам» – 4110 руб. (500 000 руб. × 20% : 365 дн. × 15 дн.) – начислены проценты за пользование кредитом;

Дебет 66 субсчет «Расчеты по основному долгу» Кредит 51 – 500 000 руб. – возвращена сумма кредита;

Дебет 66 субсчет «Расчеты по процентам» Кредит 51 – 4110 руб. – уплачена сумма процентов.

Пример отражения операций по выданным займам

Организации, дающие сторонним компаниям займы, отражают их на соответствующем субсчете счета 58. Например, 58.03 «Займы предоставленные».

Пример 2

ООО «ЮгПромСбыт» занимается продажей автомобилей. 29 января 2020 года компания подписала договор о выдаче займа в пользу ООО «ПриоРаритет». По условиям договора сумма займа равна 1 358 000 руб. под 21% годовых, срок займа составляет 36 месяцев, ежемесячный платеж равен 21 500 руб. плюс начисленные проценты, проценты начисляются со дня получения платежа. 12 марта 2020 года ООО «ЮгПромСбыт» перечислило полную сумму займа 1 358 000 руб. 31 марта ООО «ПриоРаритет» перечислило первый платеж за март в размере 29 454,94 руб.

Проводки в марте-2020:

12.03.2020

Дт 58.03 Кт 51 — сумма 1 358 000 руб. — предоставлен заём.

31.03.2020

- Дт 76.03 Кт 91.01 — сумма 15 583,61 руб. — за март начислены проценты за пользование займом в счет прочих доходов (1 358 000 / 366 × 20 × 21% = 15 583,61 руб.);

- Дт 51 Кт 76.03 — сумма 15 583,61 руб. — перечислены проценты за пользование займом в марте;

- Дт 51 Кт 58.03 — сумма 13 870,97 руб. — ежемесячный платеж за пользование займом в марте (21 500 / 31 × 20 = 13 870,97 руб.).

***

Учет полученных займов ведется на счетах 66 и 67 в зависимости от длительности займа (кредита). Выданные займы отражаются на счете 58 (беспроцентные — на счете 76). Учет кредитов и займов в бухгалтерском учете регламентируется ПБУ 15/2008.

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.