Счет 94. недостачи и потери от порчи ценностей

Содержание:

- Виды недостач в торговле и отражение их в бухгалтерском учете

- Недостача на складе

- Особенности недостачи при инвентаризации

- Бухучет: возмещение ущерба виновным лицом

- Как определяется недостача продукции при инвентаризации?

- Списание недостачи: проводки

- Виды естественной убыли

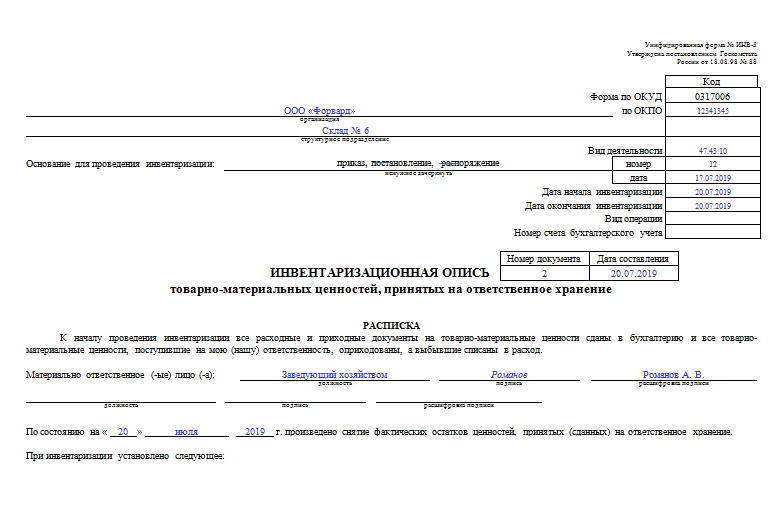

- Составные части формы

- Налоговый учет

- Начисление зарплаты

- Как списать недостачу при инвентаризации

- Выявление излишков

- Обязательная инвентаризации

Виды недостач в торговле и отражение их в бухгалтерском учете

№ 69 (далее – Инструкция № 69), при регулировании инвентаризационных разниц в случае выявления недостач, последние должны быть отнесены на виновных лиц. При этом если конкретные виновные лица не установлены, суммовые разницы в виде превышения сумм недостач над излишками рассматриваются в качестве недостачи ценностей сверх норм естественной убыли с отнесением их в состав прочих расходов операционной деятельности (абз. 2 пп. «б» пп. 11.12 Инструкции № 69). Поэтому суммы выявленных недостач согласно Инструкции о применении Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденной приказом МФУ от 30.11.99 г. № 291, в бухгалтерском учете отражаются проводкой: Дт 947 «Недостачи и потери от порчи ценностей» Кт 20, 28 – на сумму балансовой стоимости недостающих товаров. Одновременно со списанием ценностей, виновные в недостаче которых не установлены, балансовая стоимость списанных активов зачисляется на забалансовый субсчет 072 «Невозмещенные недостачи и потери от порчи ценностей». В случае принятия в будущем решения о возмещении ущерба сумма, подлежащая к возмещению виновным лицом, отражается в составе прочего операционного дохода проводкой: Дт 375 «Расчеты по возмещению нанесенных убытков» Кт 716 «Возмещение ранее списанных активов». Соответственно, балансовая стоимость возмещенных убытков списывается с забалансового субсчета 072 «Невозмещенные недостачи и потери от порчи ценностей». Отражение в учете по налогу на прибыль. В соответствии с пп. «и» пп. 138.8.5 НКУ в состав общепроизводственных расходов включаются, в частности, недостачи и потери от порчи материальных ценностей в пределах норм естественной убыли согласно утвержденным центральными органами исполнительной власти нормам. Кроме того, п. 140.3 НКУ предусмотрено, что при определении объекта налогообложения к расходам не относится сумма фактических потерь товаров, кроме потерь в пределах норм естественной убыли. Приведенные нормы НКУ свидетельствуют об отсутствии в рассматриваемой ситуации оснований для отражения в налоговом учете сумм выявленных недостач. Отражение в учете по НДС. Согласно п. 198.3 НКУ налоговый кредит отчетного периода состоит из сумм налога, начисленных (уплаченных) плательщиком в связи с приобретением и изготовлением товаров и услуг с целью их дальнейшего использования в облагаемых операциях в рамках хозяйственной деятельности плательщика налога. Следовательно, при списании ТМЦ на цели, не связанные с хозяйственной деятельностью, плательщик налога обязан откорректировать налоговый кредит по таким приобретенным ранее ТМЦ. Корректировка производится путем выписки налоговой накладной на условную продажу исходя из требований п. 189.1 НКУ (поставка товара в пределах баланса плательщика налога для непроизводственного использования). Источник : Владимир Дыманов ООО АФ «Профи-Аудит»

По результатам инвентаризации комиссия оформляет сличительные ведомости, инвентаризационные описи, акты: Оформляем результаты инвентаризации в проводках Заключительным этапом инвентаризации выступает приведение в соответствие данных бухгалтерского учета, при этом часто возникает необходимость списать недостачи или, напротив, оприходывать излишки ценностей. Как отразить в проводках выявленную недостачу при инвентаризации Недостачу необходимо отразить на сч.94 в корреспонденции со счетом учета списываемого имущества:

Далее действуем одним из двух способов: 1) Виновные не установлены (не найдены). Можно списать недостачу в пределах утвержденных норм естественной убыли на расходы по основному виду деятельности.

Недостача на складе

Складские помещения имеют постоянный поток ТМЦ, поэтому здесь часто теряются товары. Разберемся, почему это происходит.

Причины

- Утрата документов или их неправильное заполнение. Пришла накладная, по ней выдали товарные единицы, но не занесли в книгу.

- Отсутствие оборудования, плохие условия учета.

- Непредвиденные факторы, которые привели к порче.

- Хищение.

Что делать

Стоит проводить расследование по указанным выше стандартам, то есть начать с получения объяснительных, затем выписать приказ. На его основании сделать либо списание в расходы, либо взыскание с виновного. Также мы советуем установить камеры видеонаблюдения, чтобы следить за возможными актами кражи.

Особенности недостачи при инвентаризации

Рассмотрим особенности различных обстоятельств, послуживших причиной недостачи.

Издержки производства

Здесь учитываются следующие факторы:

- Способы транспортировки и хранения;

- Технология производства;

- Климатические и сезонные условия.

Например, если компания занимается производством бетона, то естественные убытки сыпучих материалов объяснимы и закреплены локальными актами. Пересматриваются такие нормы каждые 5 лет.

Технические потери

Этот аспект неразрывно связан с технологией производства, и не регулируется на законодательном уровне. Поэтому допустимые нормы определяются каждым предприятием в индивидуальном порядке. Нужно уточнить, что утверждённые лимиты должны строиться на основании расчётов, отражающих особенности транспортировки сырья и производственных циклов.

Хищение

На основании ст.22 Трудового кодекса, руководители организаций вправе привлекать своих сотрудников к материальной ответственности. Здесь факт недостачи выявляется проведённой инвентаризацией, устанавливаются причины и виновные лица. Все эти нюансы фиксируются документально, и производится удержание из зарплаты виновных.

Бухучет: возмещение ущерба виновным лицом

Недостачу МПЗ сверх норм естественной убыли, а также недостачу другого имущества относите на виновных лиц. В этом случае сотрудник должен возместить организации всю сумму причиненного ущерба (ст. 243 ТК РФ). Размер ущерба определяйте исходя из рыночной цены недостающего имущества, но не ниже его стоимости по данным бухучета (ст. 246 ТК РФ).

– отнесена недостача имущества на сотрудника по балансовой стоимости;

Дебет 50 (51, 70) Кредит 73

– погашена задолженность по недостаче сотрудником.

Дебет 73 Кредит 94

Дебет 73 Кредит 98

– отражена разница между рыночной и балансовой стоимостью недостающего имущества;

Дебет 98 Кредит 91-1

– включена в состав доходов разница между рыночной и балансовой стоимостью недостающего имущества.

– отражена недостача, выявленная в отчетном году, но относящаяся к прошлым отчетным периодам;

Дебет 73 Кредит 94

– отнесена недостача имущества на сотрудника.

– включена в состав доходов недостача, погашенная сотрудником.

Такие правила следуют из Инструкции к плану счетов.

Ответ: нет, нельзя.

В статье 232 Трудового кодекса РФ сказано, что расторжение трудового договора не освобождает сотрудника от возмещения ущерба. Но чтобы доказать, что недостача имущества возникла по вине сотрудника, нужно было провести инвентаризацию при его увольнении. По прошествии времени доказать вину уволенного сотрудника нельзя. Значит, и взыскать недостачу также нельзя.

Если в результате инвентаризации выявлена недостача, виновником которой признан сотрудник организации, работодатель вправе взыскать с него сумму нанесённого ущерба. Процедура взыскания выглядит так:

- создание комиссии;

- проведение инвентаризации;

- установление причин недостачи;

- письменное разъяснение сотрудником данного факта;

- составление акта при отказе работника дать письменное объяснение.

Если выяснить день причинения ущерба не представляется возможным, работодатель вправе объявить им день фактического обнаружения недостачи.

Если сумма ущерба не превышает средней заработной платы работника, основанием для взыскания денежных средств является приказ работодателя, изданный в течение одного месяца с момента определения размера ущерба. Если работник не против добровольного возмещения недостачи, приказ не составляется.

В случаях, когда со дня обнаружения недостачи прошло больше месяца, сумма ущерба превышает месячный заработок работника или он не согласен на возмещение убытков, работодатель может обратиться в суд.

Если ответственным зафакт недостачи признан рабочий коллектив, то степень материальной ответственности отдельного сотрудника определяется с учётом вины каждого работника, его заработной платы и трудового стажа в организации.

Наиболее часто при определении размера возмещения ущерба каждого члена коллектива пользуются формулой: произведение общей суммы ущерба на среднемесячную заработную плату работника за период с предпоследней инвентаризации до выявления недостачи по отношению к зарплате всего коллектива с учётом трудового стажа.

Узнайте в нашей статье, о том,

как рассчитать среднюю заработную плату

Для выбора между двумя системами оплаты (тарифной и безтарифной) вам понадобится изучить эту статью.

Подробную и нужную вам информацию о понижении заработной платы вы узнаете в нашей статье.

Как определяется недостача продукции при инвентаризации?

Дебет 94 Кредит 01 (10, 41, 43, 50…)

– отражена стоимость недостачи, выявленной при инвентаризации.

https://www.youtube.com/watch?v=ytdevru

Такой порядок установлен в Инструкции к плану счетов.

На счетах бухучета недостачу отражайте в момент завершения инвентаризации (составления акта) или на дату составления годовой бухгалтерской отчетности (т. е. не позднее 31 декабря отчетного года) (п. 5.5 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49).

Кроме того, зачастую на предприятиях случаются факты хищения, которые остаются нераскрытыми и, естественно, никак не отражаются в бухгалтерской отчётности.

![]()

Человеческий фактор — ещё одна причина появления недостачи, излишков, пересортицы и т. д.

С целью избежать материальной ответственности работников в случае обнаружения недостачи имущества в организациях проводятся инвентаризации.

- Началу данной процедуры предшествует подготовительный этап — подготовка отчётной документации. На этом этапе бухгалтерия проводит подсчёты всего имеющегося на балансе имущества, а в случае обнаружения несостыковок ответственные лица документально подтверждают эти факты.

- Затем сотрудники приступают непосредственно к инвентаризации, т. е. подсчёту. Он может выполняться как вручную, так и с помощью разнообразных технических средств. Результаты подсчётов также фиксируются за подписью членов инвентаризационной комиссии.

- Заключительный этап — и есть процесс выявления недостачи продукции: сравнение данных бухгалтерских расчётов и реального количества продукции на складах организации. Если различия между учётным и реальным количеством по некоторым позициям слишком велико, назначается повторная инвентаризация с новым составом комиссии.

После проведения (при необходимости) повторной процедуры инвентаризации, производится пересчёт выявленных расхождений в денежный эквивалент. Он может быть как положительным (экономия), так и отрицательным (недостача).

Независимо от этого, значительное расхождение — повод для служебного расследования службы безопасности, поскольку причиной недостачи может быть факт хищения, а излишка — обман клиентов или махинации с документами.

Списание недостачи: проводки

Списание недостачи или оприходывание излишков Причинами проведения инвентаризации, помимо ежегодной обязанности, могут стать:

- Смена материально ответственного лица;

- Факт хищения или порчи;

- Стихийное бедствие;

- Причины организационного характера (смена руководителя, реорганизация и пр.):

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Результатами инвентаризации могут быть: Для проведения инвентаризации на предприятии формируется комиссия в составе не менее трех человек.

Виды естественной убыли

Выше были постоянные ссылки на естественную убыль. А как она возникает и как их рассчитать ее норму? Вообще, строгое определение понятия убыли в законодательстве отсутствует.

Но можно прийти к выводу, что естественная убыль – это потеря массы товаров, возникающая в силу естественных причин. Более конкретно можно выделить следующие виды естественной убыли:

- усушка (при изменении влажности происходит испарение влаги и, как следствие, уменьшение массы сырья);

- утруска (распыление сыпучих ТМЦ);

- раскрошка (ну, тут объяснять не надо, хлеб режут дома все);

- утечка (таяние, впитывание в тару, просачивание из тары);

- разлив (например, при перекачке из тары в тару);

- бой (когда транспортируют что-то хрупкое, например, стеклотару, зеркала, керамику и пр.).

Естественная убыль применяется к следующим видам товаров:

- для продовольственных товаров и сельхозпродукции;

- для медикаментов;

- для некоторых видов непродовольственных товаров.

Нормы, по которым происходит естественная убыль, утверждаются соответствующими отраслевыми ведомствами. Некоторые утвержденные нормы существуют еще со времен Советского Союза.

Составные части формы

Опись имеет несколько страниц. Первая является вводной, на ней располагается часть с распиской, второй и последующий элементы представлены в виде таблицы. В заключении ставятся подписи ответственных лиц.

Первая часть формы

В начале указываются принципиально важные моменты. В виде небольшой таблицы в крайней правой стороне листа перечисляются номера формы по ОКУД, ОКПО, код вида деятельности организации, номер документа и дата его составления, две даты: начала и завершения инвентаризации (даже если она проводилась одним днем, указание обеих идентичных обязательно), вид проводимой операции и номер счета бухгалтерского учета. Последние две графы заполняются бухгалтером уже после проставления подписей членов комиссии и рассмотрения руководителем.

Также отдельные строчки оставлены под полное наименование организации (допустимы сокращения до ООО, ОАО, ИП и пр.), название подразделения. Последним в подавляющем большинстве случаев является склад под каким-либо порядковым номером, так как форма ИНВ-5 наиболее распространена в складской политике.

Важный момент! В верхней части непременно должно быть обозначено основание для проведения инвентаризации. Это может быть приказ, уведомление либо распоряжение руководителя компании в целом или ее подразделения.

В любом случае процесс инвентаризации должен производиться под руководством и с ведома заинтересованных лиц. Этот факт должен иметь документальное подтверждение.

Часть с распиской

На первом же листе документа располагается расписка материально ответственного лица о том, что к моменту начала проведения инвентаризации все необходимые для этого документы первичной отчетности были сданы в бухгалтерию, а ТМЦ (товарно-материальные ценности) оприходованы и приняты под ответственное хранение.

Также на начало процесса прохождения проверки все материальные ресурсы, списанные со счетов, должны указываться в бумагах на выбытие. Нежелательно их фактическое нахождение в самом складском помещении во избежание недопонимания.

В расписке также обязательно указывается дата ее подписи и срок снятия остатков материальных ценностей.

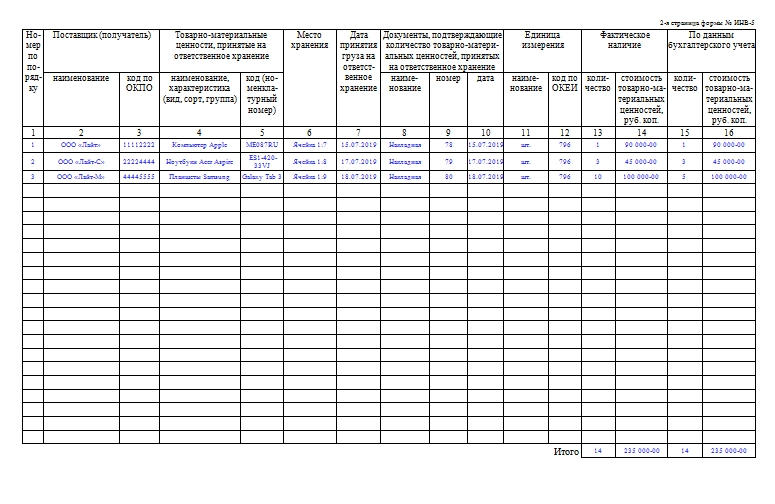

Вторая часть формы — табличная

Информация очень компактно размещена в таблице. Использование последней чрезвычайно удобно. Бланк был сформирован в 90-е годы, но до сих пор остается актуальным. Строки таблицы заполняются по мере сличения фактического наличия товарно-материальных ценностей на складе с данными в существующих документах. Столбцы должны содержать следующую информацию:

- Порядковый номер строки.

- Название и код по ОКПО поставщика либо получателя.

- Номенклатурный номер товара, его сорт, вид или группа, полное наименование.

- Место хранения (обычно указывается номер ячейки или места).

- Дата, когда был принят товар на ответственное складское хранение.

- Наименование, номер и дата документа, который свидетельствует о поступлении ТМЦ на склад (например, накладная 25 от 23.08.2019 года).

- Единица измерения оприходованного товара и код этой единицы по ОКЕИ (г, кг, л, шт. и пр.).

- Сколько фактически есть ТМЦ, общее количество и стоимость.

- Сколько товара имеется по данным ведущегося в настоящее время бухгалтерского учета.

Если последние два столбца у одной и той же колонки не идентичны, то это недоработка бухгалтера либо кладовщика (или другого материально ответственного за описываемый товар лица). Форма ИНВ-5 удобна именно тем, что есть возможность проиллюстрировать подобного рода расхождения.

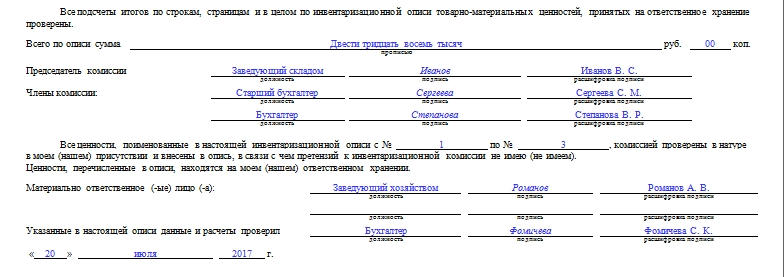

Заключительная часть

Когда инвентаризация близится к завершению, председатель комиссии и все ее члены должны просмотреть составленную таблицу и поставить свои подписи в конце инвентаризационной описи товарно-материальных ценностей, принятых на ответственное хранение. Подписи будут свидетельствовать о том, что наличие товаров, их фактическое количество и стоимость проверены.

Важно! Отдельно в конце указывается общая сумма всех ТМЦ цифрами и прописью. Материально ответственное лицо ставит свою подпись после всех членов комиссии в знак того, что претензий к их работе не имеет и согласен с предоставляемыми данными

В бланке оставлено место для подписей двух таких МОЛ, но их может быть и больше. Ниже подписи ответственного лица обычно располагается подпись бухгалтера, сверяющего произведенные в документе вычисления

Материально ответственное лицо ставит свою подпись после всех членов комиссии в знак того, что претензий к их работе не имеет и согласен с предоставляемыми данными. В бланке оставлено место для подписей двух таких МОЛ, но их может быть и больше. Ниже подписи ответственного лица обычно располагается подпись бухгалтера, сверяющего произведенные в документе вычисления.

Налоговый учет

Налог на прибыль

Согласно пп. 5 п. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены.

В налоговом учете, согласно пп. 2 п. 7 ст. 254 НК РФ стоимость приобретения недостающих МПЗ учитывается в материальных расходах в целях налогообложения прибыли в периоде выявления недостачи в пределах утвержденных норм естественной убыли.

Далее налоговый учет недостачи сверх норм естественной убыли и недостачи, для которой нормы вовсе не утверждены зависит от наличия или отсутствия виновного лица.

1. Лицо, виновное в возникновении недостачи, установлено.

В этом случае исходя из пп. 8 п. 7 ст. 272 НК РФ стоимость недостачи учитывается на одну из следующих дат:

— на дату признания виновным суммы ущерба (например, на дату заключения с работником соглашения о добровольном возмещении ущерба);

— на дату вступления в силу решения суда о взыскании с виновного суммы ущерба (Письмо Минфина России от 17.04.2007 N 03-03-06/1/245).

Одновременно в доходах надо учесть сумму ущерба, признанную виновным или присужденную судом (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ).

2. Лицо, виновное в возникновении недостачи, не установлено.

Убытки в виде недостачи материальных ценностей признаются внереализационными расходами только в случае документального подтверждения уполномоченным органом государственной власти факта отсутствия виновных лиц. Такое мнение было высказано ФАС Восточно-Сибирского округа в Постановлении от 22.08.2012 N А19-20632/2011.

Согласно Письму Минфина России от 06.12.2012 N 03-03-06/1/630 при документальном подтверждении факта отсутствия виновных лиц в недостаче или в хищении уполномоченным органом государственной власти для целей исчисления налога на прибыль налогоплательщик может уменьшить полученные доходы на сумму внереализационных расходов в виде убытков.

Следовательно, датой признания убытка от недостачи материальных ценностей в случае отсутствия виновных лиц является дата вынесения следователем соответствующего постановления.

В этом случае на основании пп. 5, 6 п. 2 ст. 265 НК РФ стоимость недостачи учитывается в составе расходов на дату составления одного из следующих документов:

— постановления о приостановлении предварительного следствия по уголовному делу в связи с тем, что лицо, подлежащее привлечению в качестве обвиняемого, не установлено (Письма Минфина от 29.05.2015 N 03-03-06/1/31130, от 21.05.2015 N 03-03-06/1/29177);

— документа компетентного органа, подтверждающего, что недостача вызвана чрезвычайным происшествием. Например, при пожаре такими документами будут справка из органов противопожарной службы (МЧС), акт о пожаре и протокол осмотра места происшествия (Письмо УФНС по г. Москве от 25.06.2009 N 16-15/065190).

Налог на добавленную стоимость (НДС)

Вопрос о необходимости восстановления НДС при обнаружении недостачи является спорным и остается на усмотрение организации.

С одной стороны, в п. 3 ст. 170 НК РФ установлен закрытый перечень случаев восстановления НДС.

Указанным пунктом не установлено, что необходимо восстанавливать ранее принятый к вычету НДС в случае недостачи.

Такой позиции придерживаются и суды (см., например, Постановления ФАС Московского округа от 16.11.2010 N КА-А40/13770-10 по делу N А40-17811/10-127-67, Северо-Кавказского округа от 21.02.2011 по делу N А63-13595/2009)

С другой стороны, контролирующие органы настаивают на том, что при обнаружении недостачи в результате инвентаризации и последующем списании материалов ранее правомерно принятый к вычету НДС необходимо восстановить (см. Письма Минфина России от 21.01.2016 N 03-03-06/1/1997, от 19.03.2015 N 03-07-11/15015, от 04.07.2011 N 03-03-06/1/387).

Таким образом, судебная практика свидетельствует о возможных рисках споров с налоговыми органами, если ранее принятый к вычету НДС по товарно-материальным ценностям, в отношении которых была выявлена недостача, не будет восстановлен.

Начисление зарплаты

Отразите удержание в начислении зарплаты сотрудника документом Начисление зарплаты через раздел Зарплата и кадры –Зарплата – Все начисления.

Укажите:

- Зарплата за — Июль 2018, месяц начисления;

- от — 31.07.2018, дата начисления зарплаты.

Табличная часть документа заполняется автоматически по кнопке Заполнить:

- Сотрудник — Иванов А.П;

- Начислено — 40 000;

- НДФЛ — 5 200, 13% НДФЛ от суммы Начислено.

Чтобы отразить сумму ущерба, вычитаемую из зарплаты сотрудника, в документе Начисление зарплаты создайте новое Удержание по кнопке Удержать – Новое удержание.

В карточке Удержание укажите:

- Наименование — Недостача, выявленная при инвентаризации;

- Сумма — 3 600, 20% (1/5) от рыночной стоимости недостачи, выявленной в результате инвентаризации.

В табличной части документа Начисление зарплаты появится новая графа Удержано.

В поле Удержано автоматически заполнится сумма ущерба — 3 600.

Проводки по документу

Документ формирует проводки:

- Дт Кт — начисление зарплаты работнику;

- Дт Кт 68.01 — НДФЛ удержан из зарплаты;

- Дт Кт 69 — начислены страховые взносы.

Как списать недостачу при инвентаризации

Зачастую порча зависит от покупателей, клиентов или естественного износа, времени. В таких случаях порядок оформления следующий – нужно точно посчитать убыток, выраженный в денежных единицах, а затем выпустить приказ, согласно которому данный результат проверки должен быть внесен в категорию расходов на ведение деятельности. В таком случае стоит внимательно следить, чтобы ежемесячные суммы не превышали определенной нормы, а также имели подтверждение в виде кассовых чеков и объяснительных, в обратном случае вам может быть предъявлено обвинение в растрате.

Есть определенные заранее нормативы, они же называются – издержки обращения. К ним относятся все нехватки, которые образовались при вине покупателя. Приведем пример – в продуктовом магазине клиент нечаянно разбил товар, он не обязан за него платить. Но если объем издержек превышает норму, то нужно искать уже виновного. К примеру, если был задет весь стеллаж, то, возможно, виноват мерчендайзер, который расставил продукцию не по правилам.

И наиболее строго данные требования предъявляются в госучреждениях. В коммерческой фирме руководители часто закрывают глаза, даже когда нормативы явно превышены. А вот в госструктуре любая ценность – это часть государственного бюджета, поэтому баланс там ведется очень строго. Нехватка расценивается как нанесение прямого ущерба стране. В советские времена за такое можно было бы получить высшую меру наказания. Если руководитель отдаст приказ о списании недостачи по результатам инвентаризации на большую сумму, чем это положено, то факт будет рассматриваться как нецелевое использование госсредств и растрата. За это предусмотрена уголовная ответственность.

Выявление излишков

При проведении инвентаризации возможна и обратная ситуация: выявлены излишки.

В этом случае также необходимо провести служебное расследование для выявления причин расхождения между учётными и реальными данными. Поскольку ущерб организации в этом случае не причинён, наказать виновных материально не получится, но дисциплинарное взыскание сделать необходимо, ведь зачастую излишки — признак подготовки к воровству.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему,

звоните по телефонам

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Обязательная инвентаризации

Порядок и сроки проведения инвентаризации определяет руководитель организации.

Однако есть случаи, когда проведение инвентаризации обязательно, например:

- перед составлением годовой бухгалтерской отчетности (исключение предусмотрено только для имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года);

- при смене материально ответственных лиц;

- если выявлены злоупотребления, а также факты хищения или порчи имущества;

- при реорганизации или ликвидации организации;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями.

Инвентаризацию основных средств вы можете проводить один раз в три года, а библиотечных фондов – один раз в пять лет.

Выявление недостач

Недостачи относятся на счета бухгалтерского учета на основании инвентаризационных документов и учитываются по дебету счета 94.

Недостачу товарно-материальных ценностей, наличных денег отразите проводкой:

ДЕБЕТ 94 КРЕДИТ 10 (41, 50, …)

– выявлена недостача.

Недостачу объекта основных средств учтите следующим образом:

ДЕБЕТ 02 КРЕДИТ 01

– списана сумма амортизации, начисленной по недостающему объекту основных средств;

ДЕБЕТ 94 КРЕДИТ 01

– отражена недостача объекта основных средств (по остаточной стоимости).

Пример

Перед составлением годового отчета АО «Актив» провело инвентаризацию имущества. Инвентаризационная комиссия обнаружила:

- отсутствие компьютера первоначальной стоимостью 42 000 рублей и с начисленной амортизацией в сумме 12 000 руб.;

- недостачу товаров на складе в пределах норм естественной убыли на сумму 12 360 руб.;

- недостачу денежных средств в кассе организации в сумме 73 руб.

Результаты инвентаризации были зафиксированы в сличительных ведомостях.

В рабочем плане счетов «Актива» счет 01 «Основные средства» имеет субсчет «Выбытие основных средств».

Бухгалтер «Актива» выявленные недостачи должен отразить так:

ДЕБЕТ 01 субсчет «Выбытие основных средств» КРЕДИТ 01

– 42 000 руб. – списана первоначальная стоимость основного средства;

ДЕБЕТ 02 КРЕДИТ 01 субсчет «Выбытие основных средств»

– 12 000 руб. – списана сумма начисленной амортизации;

ДЕБЕТ 94 КРЕДИТ 01 субсчет «Выбытие основных средств»

– 30 000 руб. – отражена остаточная стоимость недостающего основного средства;

ДЕБЕТ 94 КРЕДИТ 41

– 12 360 руб. – отражена недостача товаров;

ДЕБЕТ 94 КРЕДИТ 50-1

– 73 руб. – отражена недостача наличных денег в кассе организации.

Принятые к вычету суммы налога на добавленную стоимость по похищенным товарам подлежат восстановлению (письмо Минфина России от 19 мая 2010 г. № 03-07-11/186).

Списание сумм недостач

Недостачи в пределах норм естественной убыли, выявленные при хранении или продаже материальных ценностей, включаются в себестоимость.

Списание недостач отражайте по кредиту счета 94:

ДЕБЕТ 20 (44, …) КРЕДИТ 94

– отражена недостача в пределах норм естественной убыли.

Недостача сверх норм естественной убыли должна покрываться за счет виновного лица. Эту сумму вы должны отразить по дебету субсчета 73-2 «Расчеты по возмещению материального ущерба»:

ДЕБЕТ 73-2 КРЕДИТ 94

– недостача сверх норм естественной убыли отнесена за счет виновного лица.

Подробно о том, как удержать эту сумму с работника и в каких случаях это можно сделать, смотрите счет 73 «Расчеты с персоналом по прочим операциям» → .

Если же виновник недостачи установлен не был или суд отказал во взыскании, сумму недостачи придется списать на убытки:

ДЕБЕТ 91-2 КРЕДИТ 94

– недостача сверх норм естественной убыли учтена в составе прочих расходов.

Пример

Вернемся к предыдущему примеру.

По итогам инвентаризации были приняты следующие решения:

- пропажу компьютера списать на убытки организации (так как виновник следствием установлен не был и было вынесено постановление о приостановлении уголовного дела);

- кассиру возместить недостачу денежных средств (так как с кассиром АО «Актив» заключен договор о полной материальной ответственности).

Бухгалтер «Актива» должен сделать проводки:

ДЕБЕТ 91-2 КРЕДИТ 94

– 30 000 руб. – отражен убыток от списания основного средства;

ДЕБЕТ 44 КРЕДИТ 94

– 12 360 руб. – недостача товаров в пределах норм естественной убыли списана на расходы на продажу;

ДЕБЕТ 73-2 КРЕДИТ 94

– 73 руб. – сумма недостачи списана на виновное лицо;

ДЕБЕТ 50 КРЕДИТ 73-2

– 73 руб. – сумма недостачи внесена кассиром в кассу организации.